Налоговая декларация 3-НДФЛ в 2018-2019 годах — как заполнить?

Что нового в заполнении декларации 3-НДФЛ в 2019 году

Где скачать налоговую декларацию 3-НДФЛ за 2018 год

Как заполнить налоговую декларацию 3-НДФЛ

Каков порядок представления декларации 3-НДФЛ

Что нового в заполнении декларации 3-НДФЛ в 2019 году

В 2019 году физлицам предстоит сдать отчетность за 2018 год по доходам, с которых у них не удержан налог или к которым есть возможность применения вычетов, не предоставленных на работе.

О действующих в 2018-2019 гг. вычетах читайте здесь.

Применение неиспользованных вычетов даст возможность вернуть налог. Такой возврат можно сделать через работодателя, но в ряде случаев его осуществляет только ИФНС.

Подробнее о том, какой путь в конкретной ситуации избрать для возврата НДФЛ, читайте в материале «Порядок возврата подоходного налога (НДФЛ): нюансы».

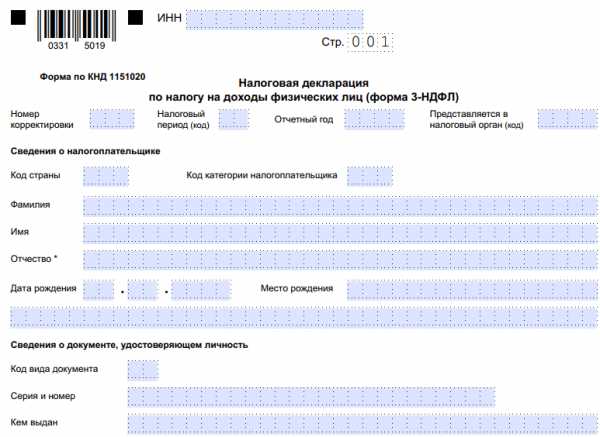

Отчитываясь о доходах и неиспользованных вычетах за 2018 год, физлица должны заполнять новую форму декларации 3-НДФЛ, утвержденную приказом ФНС от 03.10.2018 № ММВ-7-11/569@.

Подробности читайте здесь.

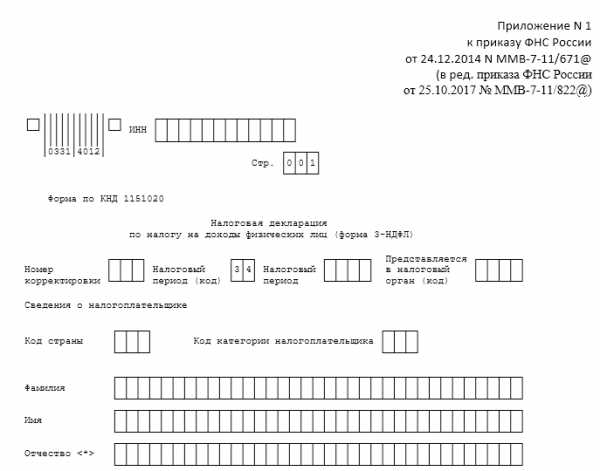

Если возникнет необходимость отчитаться за предшествующие годы или уточнить поданные ранее сведения, то декларацию 3-НДФЛ по ним надо подавать по форме, соответствующей действовавшим в эти периоды.

О том, где их взять и как заполнить, читайте в материале «Образец заполнения налоговой декларации 3-НДФЛ».

Где скачать декларацию 3-НДФЛ за 2018 год

Найти бланк декларации 3-НДФЛ для отчета за 2018 год довольно просто — он опубликован на сайте ФНС и на нашем ресурсе.

Однако перед тем как скачать форму, необходимо удостовериться, возникает ли у физлица обязанность в представлении указанного отчета. Основной причиной, которая влечет подачу декларации 3-НДФЛ, является получение налогоплательщиком налогооблагаемого дохода. Подробнее в материале «Кто заполняет и подает декларацию 3-НДФЛ?».

Если дохода, с которого можно было бы удержать налог, у вас не возникало, то следует руководствоваться материалом «Нет облагаемого НДФЛ дохода — нет обязанности подавать декларацию».

Как заполнить налоговую декларацию 3-НДФЛ

Заполнить декларацию 3-НДФЛ можно на сайте ИФНС, в личном кабинете налогоплательщика, или на сайте госуслуг. Кроме того, существуют специализированные программы для заполнения 3-НДФЛ.

Обратите внимание! Внешне и по своей структуре бланк за 2018 год изменился довольно существенно.

Комментарии по заполнению вы найдете в материалах нашей рубрики «Декларация (НДФЛ).

А если вы планируете воспользоваться налоговыми вычетами, то ознакомьтесь со статьями ниже:

Для ИП оформление декларации имеет свои особенности.

Отражение исправлений в декларации 3-НДФЛ с учетом ст. 81 НК РФ сопровождается подачей уточненного расчета. О правилах оформления уточненки по данному отчету читайте в материале «Особенности уточненной налоговой декларации 3-НДФЛ».

По какой бы причине ни подавалась декларация 3-НДФЛ, большую роль играет корректное указание КБК. О КБК для НДФЛ читайте в статье «Коды бюджетной классификации для декларации 3-НДФЛ».

Каков порядок представления декларации 3-НДФЛ

Правила представления декларации 3-НДФЛ регламентированы ст. 229 НК РФ. С учетом указанной нормы физлицо представляет декларацию контролерам до 30 апреля. Однако указанный срок может сдвигаться, например, если день подачи пришелся на выходной. Также сроки меняются в зависимости от причины возникновения обязанности представления 3-НДФЛ. Подробнее об этом читайте в материале «Декларация по форме 3-НДФЛ за год — сроки сдачи».

При этом налоговый орган, в который направляется декларация 3-НДФЛ, должен быть выбран по принципу, раскрытому в статье «В какую инспекцию подается декларация 3-НДФЛ?».

Особый порядок сдачи декларации 3-НДФЛ предусмотрен для ИП. Исполнение им этой обязанности может изменяться в зависимости от того:

- находится ли ИП на спецрежиме;

- имеет ли он наемных сотрудников.

Также рекомендуем посмотреть статью про сдачу декларации по форме 4-НДФЛ, из которой можно узнать о причинах возникновения у ИП обязанности представлять эту форму отчетности.

А о том, каким способом можно направлять декларации 3-НДФЛ в ИФНС, говорится в публикации «Каким образом можно сдать декларацию 3-НДФЛ в налоговую?».

Декларацию 3-НДФЛ подают налогоплательщики, получившие иные, кроме зарплатных, доходы, а также те, кто воспользовался правом на налоговый вычет. Предприниматели на ОСН сдают не только 3-НДФЛ, но и 4-НДФЛ. Рубрика «3-НДФЛ» поможет вам быть в курсе нововведений в порядке сдачи одноименной отчетности.

nalog-nalog.ru

Декларация по НДС в 2018-2019 годах — бланк и образец

Декларация по НДС за 4 квартал 2018 года — кто, куда и когда сдает

Какой нужен бланк

Формируем отчетность по НДС за 4 квартал 2018 года

Упрощенная или нулевая декларация — как правильно

Декларация по НДС за 4 квартал 2018 года — кто, куда и когда сдает

Согласно п. 5 ст. 174 и подп. 1 п. 5 ст. 173 НК РФ по НДС отчитываются компании и ИП (включая посредников), если они:

- не спецрежимники и осуществляли в отчетном квартале продажи с НДС;

- налоговые агенты;

- спецрежимники, освобожденные от НДС (ст. 145 НК РФ), в отчетном квартале выдававшие деловым партнерам счета-фактуры с НДС.

О том, кто по закону считается плательщиком налога, читайте в этом материале.

Срок подачи декларации по НДС за 4-й квартал 2018 года установлен на 25 января 2019 года включительно (это пятница). «Обособки» отчет не сдают (п. 5 ст. 174 НК РФ).

Способ отправки — электронный. Выбор имеют только спецрежимники — налоговые агенты (из них исключительно те, численность сотрудников у которых за предшествующий год не превысила 100 человек и которые не выдавали и не получали счета-фактуры с НДС в качестве посредников).

О том, как подать декларацию при отсутствии возможности сдать ее электронно, читайте в статье «Как сдать отчет по НДС, если нет электронной отчетности?».

Электронно придется отправлять контролерам не только НДС-отчет, но и пояснения к нему. Об этом смотрите в публикациях:

Какой нужен бланк

Декларация НДС в 2018-2019 годах формируется на том же бланке, на котором мы отчитывались за предшествующие периоды. Он утвержден приказом ФНС РФ от 29.10.2014 № ММВ-7-3/558 с учетом изменений, внесенных приказом ФНС РФ от 20.12.2016 № ММВ-7-3/696. Внесенные в него поправки действуют с 12.03.2017.

О хронологии последних корректировок в форме по НДС рассказано здесь и здесь.

И хотя новшеств немало, они носят больше технический характер (видоизменены штрихкоды и таблицы отчета, введены новые строчки и т. д.).

Подробнее о способах, сроках и форме сдачи отчетности по НДС читайте в этой статье.

Формируем отчетность по НДС за 4 квартал 2018 года

Вспомним основные правила заполнения декларации по НДС:

- Титульник и раздел 1 оформляют все, кто обязан отчитываться по НДС.

- Разделы 2–12, а также приложения к разделам 3, 8–9 оформляйте, только если у вас были соответствующие хозоперации. Если таковых не было, незаполненные листы к отчету не прикладывайте.

- Разделы 8–9 оформляют плательщики НДС, ведущие книги покупок и продаж. В листы 8–9 попадут все сведения из этих регистров, в т. ч. по корректировкам и исправлениям.

- Разделы 10–11 — для посредников, включая неплательщиков НДС. Эти листы идентичны разделам 8–9, однако информация для них берется из иного источника — журнала учета счетов-фактур.

- Раздел 12 — прерогатива неплательщиков НДС, оформляющих счета-фактуры с обозначенным строкой налогом. Те, кто не уплачивает налог (или освобожден от него), в случае выписки счета-фактуры с НДС представляют контролерам декларацию, состоящую из титула, разделов 1 и 12.

Образец декларации по НДС за 4 квартал 2018 года, заполненный на основании примера, можно скачать в материале «Какой порядок заполнения декларации по НДС (пример, инструкция, правила)».

ВАЖНО! Оформляя налоговую декларацию по НДС, проверьте, корректно ли указаны коды вида операций (КВО) в налоговых регистрах по НДС. Нестыковки в КВО, внесенных в книги покупок, продаж и журналы учета счетов-фактур, приведут к тому, что отчетность не пройдет форматно-логическую проверку и будет приравнена к несданной.

НДС-декларация — одна из самых сложных. Однако даже с серьезной проблемой можно справиться, если рядом есть компетентная поддержка профессионалов.

Разделы декларации по НДС за 4 квартал 2018 года вам помогут заполнить рекомендации наших экспертов:

А если вы практикуете раздельный учет, загляните сюда. Не забудьте перед отправкой отчета проверить корректность его заполнения, используя бухрегистры и контрольные соотношения, рекомендуемые ФНС. Иначе не исключено, что отчетность не будет принята, а налоговики не замедлят наложить штрафы.

Упрощенная или нулевая декларация — как правильно

Если в 4 квартале 2018 года у вас не было хозопераций, отражаемых в декларации по НДС, можно ее не оформлять, а вместо этого заполнить упрощенный отчет. Его форма введена приказом Минфина РФ от 10.07.2007 № 62н. Это рекомендуют сами чиновники (письмо Минфина РФ от 10.03.2010 № 03-07-08/64). Однако для того чтобы воспользоваться такой возможностью, необходимо соблюсти ряд условий.

О том, какие это условия, читайте в этой статье. А здесь вы найдете заполненный образец упрощенной декларации за 4-й квартал 2018 года.

ВАЖНО! Если необходимые условия не соблюдены, придется составлять нулевку по НДС. О том, как это сделать, расскажет

Подходит время 4 декларационной кампании по НДС за 2018 год, а проблем меньше не становится. Давайте справляться с трудностями вместе! В нашей рубрике «Декларация НДС 2018-2019» вас всегда ждут актуальные материалы, а наши эксперты помогут разобраться с самыми каверзными вопросами. Вы сможете задать их через форму отправки сообщений, расположенную под каждой статьей, или на нашем профессиональном форуме. Мы ждем и профессионалов, и новичков!

nalog-nalog.ru

Как заполнить декларацию по косвенному налогу в 2019 году

По нормам законодательства РФ, продажи между государствами-членами Таможенного союза не облагаются пошлинами и таможенными сборами. Вместо них установлен косвенный налог. Также косвенный налог задействуется при выполнении каких-либо работ и предоставлении услуг между участниками Таможенного союза. Данный вид налога регламентируется самостоятельными соглашениями международного характера, которые имеют приоритет перед Налоговым кодексом РФ.

Кто должен уплачивать косвенный налог

Физические и юридические лица обязаны уплачивать косвенный налог при импорте товара на территорию России со стран Таможенного союза, если товар является их собственностью. Обязательства по взиманию косвенных налогов лежит на налоговых органах. Однако акцизы по маркируемому товару взимается таможенными органами России.

Следует учесть, что если налогоплательщик освобожден от уплаты НДС или применяет в своей деятельности особые налоговые режимы, это все равно не освобождает его от обязательств уплаты косвенных налогов.

Налоговая база косвенных налогов

В общих случаях за основу расчета налоговой базы косвенного налога берется стоимость приобретенных товаров. В тех ситуациях, когда ввозимый товар является результатом работы по договору, налоговая база определяется в зависимости от цены сделки. При этом если в стоимость сделки не включены некоторые отдельные расходы, они могут повлиять на увеличение налоговой базы. Такими расходами являются:

- затраты на доставку товаров;

- страховка;

- стоимость упаковки и упаковочных материалов.

Кроме того, при вводе подакцизных товаров в налоговую базу по косвенным налогам включается стоимость акцизов.

Во время получения или реализации подакцизных товаров налоговая база может определяться по следующей схеме:

- расчет по стоимости реализованных подакцизных товаров;

- расчет по комбинированной налоговой ставке, которая состоит из ставки в процентах и твердом выражении;

- расчет по объему реализованных подакцизных товаров.

Как подается декларация по косвенному налогу в 2019 году

Согласно Приказу Минфина РФ №69 от 01.01.2010 года, уплата косвенного налога производится по отдельной налоговой декларации.

Кроме декларации налогоплательщик должен предоставить следующие документы:

- заявление о ввозе товаров;

- заявление об уплате налогов на ввозимый товар;

- выписка из банка об уплате налогов;

- документы, подтверждающие, что товар был перемещен с одного государства в другое;

- договор на приобретение ввозимых товаров;

- документ с подписью руководителя предприятия, реализующего товар;

- договор комиссии поручения.

Согласно Постановлению, декларация по косвенным налогам подается в налоговую службу по месту постановки на учет. Крайним сроком подачи документа является 20-е число месяца, следующего за тем, когда товар был принят к учету.

Содержание налоговой декларации

Декларация по данному виду налога состоит из четырех страниц. Титульный лист и Раздел 1 должен заполнить каждый налогоплательщик, принявший импортируемый товар. В Разделе 1 указывается сумма налога, подлежащая к уплате.

Раздел 2, в котором указывается сумма акциза в отношении подакцизных товаров, заполняется только если налогоплательщик осуществил соответствующие действия, то есть, ввез или принял подакцизные товары. Также в этом случае заполняется и приложение к документу, в котором осуществляется расчет налоговой базы по подакцизным товарам.

Скачать бланк налоговой декларации по косвенным налогам

Правила заполнения декларации по косвенному налогу:

- Страницы декларации должны нумероваться, начиная с титульного листа;

- Каждое поле должно заполняться слева направо, начиная с первой ячейки;

- Если значение в каком-либо поле отсутствует, необходимо поставить прочерк;

- Заполнять декларацию следует заглавными печатными символами;

- Декларация, в которой используются корректирующие средства, не принимается;

- Любые исправления должны быть заверены подписью налогоплательщика;

- Стоимость прописывается в полных рублях;

- Запрещено прошивать и скреплять декларацию стиплером.

Как подать налоговую декларацию

Декларацию по косвенному налогу можно подать лично, отправить заказным письмом или воспользоваться формой для электронного оформления документа.

Если декларация подается лично, тогда датой ее получения является визит налогоплательщика в налоговые органы. Если документ отправляется почтой, датой подачи декларации является дата отправки письма. В том случае, когда декларация предоставляется в электронном виде, датой ее получения налоговым инспектором является дата получения квитанции о приеме документа.

Не нашли ответа на свой вопрос? Узнайте, как решить именно Вашу проблему — позвоните прямо сейчас: +7(499)703-32-46 (Москва) +7(812)309-26-52 (Санкт-Петербург) Это быстро и бесплатно! |

Добавить комментарий

bs-life.ru

Налоговая декларация по налогу на прибыль на 2018-2019 годы

Декларация по налогу на прибыль — такой изменчивый бланк

Где скачать форму декларации за 3-й квартал 2018 года?

Порядок заполнения и пример декларации по налогу на прибыль

Нюансы заполнения «прибыльной» декларации за 3-й квартал 2018 года

Сроки сдачи декларации по налогу на прибыль

Нулевая или упрощенная декларация: как отчитаться в «мертвый» сезон?

Убыток в декларации за 3-й квартал 2018 года

В декларации ошибка — как исправить?

Декларация по налогу на прибыль — такой изменчивый бланк

Бланк декларации по налогу на прибыль не отличается постоянством. За последние 10 лет декларация по налогу на прибыль менялась 8 раз: в 2006, 2007, 2008, 2010, 2011, 2012, 2014 и 2016 годах!

К сожалению, без этого не обойтись, ведь ФНС обновляет форму не по собственной прихоти: корректировки обусловлены изменениями в налоговом законодательстве. Декларация по налогу на прибыль в 2018 году составляется на бланке, который был введен приказом ФНС РФ от 19.10.2016 № ММВ-7-3/572@, начиная с отчетности за 2016 год.

Где скачать форму декларации за 3-й квартал 2018 года?

Большинство компаний давно не заполняет декларацию по налогу на прибыль на бумаге: редко кто скачивает бланк, оформляет его на компьютере и распечатывает. Еще реже вписывают показатели от руки. Сегодня декларацию по налогу на прибыль все чаще формируют с использованием автоматизированных систем, а сдают через интернет.

И даже если она сдается в бумажном виде, заполнение все равно осуществляется в бухгалтерской программе. При этом некоторые программы не только обеспечивают соблюдение правил заполнения, но и могут провести проверку декларации по контрольным соотношениям, которые используют сами налоговики.

С одной стороны, все эти достижения в сфере информационных технологий нас несколько расслабляют, ведь если у компании есть договор с разработчиком ПО, то обновление бланка декларации по налогу на прибыль — забота последнего. А нам с вами остается лишь вовремя получать очередной релиз программы и делать обновление.

С другой стороны, хорошо, если разработчик — профессионал, на которого можно положиться. Тогда накладок не будет. А если нет? Советуем всё же перед тем, как приступать к оформлению отчетности за 3-й квартал 2018 года, удостовериться в том, что вы используете именно тот бланк, который утвержден для этого периода.

Действующую форму и образец заполнения декларации по налогу на прибыль с комментариями по составлению вы найдете в этой статье.

Порядок и пример заполнения декларации по налогу на прибыль

Налоговая декларация по налогу на прибыль организации — ее заполнение подчинено определенному алгоритму, строго по порядку заполнять ее листы нельзя. Почему? Во-первых, не все листы «самодостаточны», некоторые — взаимосвязаны: показатели, рассчитанные и указанные в одном листе, переносятся в другой, продолжая уже там участвовать в расчете налоговой базы и платежа.

Другие листы итоговые, и заполнить их можно только после того, как будет сформирована основная часть отчета. Поэтому подходить к заполнению декларации по налогу на прибыль следует, четко соблюдая порядок и последовательность.

Пошаговый алгоритм заполнения декларации, изложенный в доступной форме и понятный даже новичкам, приведен в статье «Каков порядок заполнения декларации по налогу на прибыль (пример)».

Основным и чуть ли не самым важным листом «прибыльного» отчета является лист 02, в котором, происходит окончательный расчет налоговой базы, суммы налога и авансовых платежей. Именно поэтому мы отдельно остановились на заполнении строк этого листа декларации по налогу на прибыль.

Читайте о нем в статьях:

Не забудьте, что заполнять декларацию по налогу на прибыль нужно нарастающим итогом с начала года.

Нюансы заполнения «прибыльной» декларации за 3-й квартал 2018 года

С 2017 года утратил силу Общероссийский классификатор видов экономической деятельности (ОКВЭД) ОК 029-2007 (КДЕС, ред. 1.1) и начал действовать новый ОКВЭД2 ОК 029-2014 (КДЕС, ред. 2). Какое отношение это имеет к декларации по налогу на прибыль? Самое непосредственное: код по ОКВЭД следует указать на ее титульном листе.

Еще одним новшеством с 2017 года, которое действует и в 2018 году, для декларации по прибыли стало иное распределение сумм начисленного налога по бюджетам.

Подробнее об этом — в материале «У налога на прибыль 2017 новые ставки».

Какой код периода указывать на титульном листе за 3-й квартал 2018 года читайте здесь.

И еще один нюанс, на этот раз касающийся заверения отчета. Напомним, что с 7 апреля 2015 года круглая печать перестала быть обязательным атрибутом большинства организаций. Действующий порядок заполнения декларации по налогу на прибыль не требует проставления печати. Несмотря на это, не отказавшись официально от печати и сдавая декларацию по налогу на прибыль без ее оттиска, вполне реально столкнуться с отказом налоговиков в принятии отчета.

О том, как избежать подобных проблем, рассказывает эта статья.

Сроки сдачи декларации по налогу на прибыль

Любую отчетность нужно не только правильно заполнить, но и своевременно сдать в ИФНС. Это касается и декларации по налогу на прибыль. Иначе последуют неприятности — штрафные санкции и даже блокировка счета.

Периодичность и сроки сдачи декларации по налогу на прибыль у различных предприятий могут отличаться. Зависят они от того, какой выбран порядок уплаты «прибыльных» авансов — обычный или по фактически полученной прибыли. В последнем случае придется отчитываться чаще.

О том, до какой даты нужно отправить отчет по прибыли за 3-й квартал 2018 года, читайте в статье «Какие сроки сдачи декларации по налогу на прибыль?».

Подавать декларацию по налогу на прибыль обязаны не только плательщики этого налога, но и налоговые агенты. Об отчетных сроках для них мы также рассказываем на страницах нашего сайта.

О том, как отчитаться при преобразовании фирмы, узнайте здесь.

Нулевая или упрощенная декларация: как отчитаться в «мертвый» сезон?

У каждого предприятия возможны убыточные или бездоходные периоды, или вообще приостановление деятельности, особенно в кризис. А можно ли не отчитываться в случае отсутствия объекта налогообложения? К сожалению, нет, обязанность представлять декларацию по налогу на прибыль постоянная. А это значит, что придется сдавать нулевку.

Однако есть еще одна возможность отчитаться по «прибыли, которой не было». Заменить «стандартный» нулевой отчет может единая упрощенная декларация, но только при определенных условиях.

Разобраться в том, как выбрать одну из 2 деклараций: нулевую или упрощенную — вам помогут материалы нашего сайта:

Убыток в декларации за 3-й квартал 2018 года

Убыток — не всегда показатель серьезных финансовых проблем, зачастую он совершенно «безобиден» и оправдан, например, в начале деятельности предприятия. И все-таки убыток вызывает беспокойство: показывать его в отчете или замаскировать, и что будет, если все-таки показать?

И опасения эти не беспочвенны. Ведь налоговики, чья задача «вылавливать» и наказывать нарушителей налогового законодательства, по долгу службы обязаны ставить под сомнение законность получения убытка. А это значит, что они захотят удостовериться в том, что вы не завысили расходы, не скрыли выручку и не использовали какие-либо незаконные схемы.

О том, какие мероприятия проводят инспекторы по отношению к «убыточным» компаниям, читайте в публикации «Какие последствия отражения убытка в декларации по налогу на прибыль?».

А как быть, если убыток получен в предыдущих периодах и можно ли его нивелировать текущей прибылью? И снова изменения: в период 2017–2020 годов установлен особый порядок переноса убытков.

Какой — читайте в этой заметке.

В декларации ошибка — как исправить?

Для исправления ошибок предназначена уточненная налоговая декларация по налогу на прибыль. В некоторых случаях мы обязаны ее представить, а в других законом она не требуется и мы можем сдать ее по собственному желанию.

Если сравнивать с обычной декларацией, принципиальных отличий в оформлении уточненки нет — в ней просто необходимо скорректировать те показатели, которые привели к изменению суммы налога. Однако обстоятельств, при которых она оформляется, немало: после сдачи уточненки организация может прекратить свое существование, или перед сдачей отчета изменить «прописку», или ее обособки перейдут на уплату налога через ответственное подразделение.

Обо всех этих ситуациях, а также о последствиях представления уточненки читайте в статье «Уточненная декларация: что нужно знать бухгалтеру?».

Декларация по прибыли — один из самых сложных и трудоемких налоговых отчетов. Мы это понимаем и всегда готовы вам помочь. Читайте наши материалы, задавайте экспертам вопросы на форуме, смотрите наши видеоинструкции, заглядывайте почаще в рубрику «Декларация по налогу на прибыль»!

nalog-nalog.ru

Порядок заполнения формы 3-НДФЛ за 2018 год

3-НДФЛ за 2018 год — заполнение этого отчета способно вызвать множество вопросов у граждан, никогда ранее не занимавшихся оформлением налоговой отчетности. Да и предприниматели на общем режиме тоже сталкиваются с определенными трудностями при заполнении формы, особенно после очередного ее обновления. Выясним в нашей статье, появилась ли новая форма 3-НДФЛ за 2018 год, как правильно внести в нее данные и где найти ее бланк.

Кому нужно отчитаться по форме 3-НДФЛ за 2018 год перед налоговиками

По какой форме отчитываться в 2018 году

Есть ли нюансы в заполнении и сдаче 3-НДФЛ за 2018 год по новой форме?

Где можно скачать 3-НДФЛ за 2018 год — образец новой формы

Итоги

Кому нужно отчитаться по форме 3-НДФЛ за 2018 год перед налоговиками

Обязанность отчитаться перед контролирующими органами с помощью декларации 3-НДФЛ закреплена в статьях 227 и 228 НК:

Все указанные лица должны передать отчет налоговикам до 30 апреля года, следующего за отчетным. То есть за 2018 год отчитаться нужно до 30 апреля 2019 года.

ОБРАТИТЕ ВНИМАНИЕ! Предприниматель должен сдать нулевой отчет, даже если доходов за отчетный период у него не было. Физлицу без предпринимательского статуса при отсутствии налогооблагаемых доходов нулевку подавать не нужно.

Граждане могут, но не обязаны представлять декларацию при наличии у них права на вычеты (стандартные, социальные, имущественные), если эти вычеты не были получены у работодателя в течение года или при смене статуса нерезидента на резидентский для возврата налога, исчисленного ранее по 30%-ной ставке. В этом случае декларация сдается по завершении года, в котором возникло право на вычет или произошла смена статуса, в любое время — конкретных сроков не установлено. Но нужно помнить, что возврат налога можно осуществить только в течение трех последующих лет.

По какой форме отчитываться в 2018 году

Действующая на момент публикации нашей статьи форма декларации была введена приказом ФНС от 24.12.2014 № ММВ-7-11/671@, последние изменения в нее вносились приказом того же ведомства от 25.10.2017 № ММВ-7-11/822@.

Порядок оформления и сдачи декларации прописан в уже упомянутом нами приказе № ММВ-7-11/671@.

Все налогоплательщики без исключения в состав налогового отчета должны включить:

- титульный лист — со всеми исходными данными о самом налогоплательщике и о налоговом органе, тут же должно быть указано, за какой период (год) составляется декларация;

- раздел 1 — тут показывается сумма налога, подлежащая уплате в бюджет или возврату;

- раздел 2 — здесь происходит расчет базы и суммы самого налога.

Полный комплект 3-НДФЛ содержит большое количество листов и приложение к форме декларации, все они нужны для вычислений и заполняются по необходимости.

Подписывайтесь на наш бухгалтерский канал Яндекс.Дзен

ПодписатьсяСдать отчет можно как на бумаге (например, лично занести его налоговикам или отправить по почте), так и в электронном виде (например, через личный кабинет или спецоператоров электронной связи).

Есть ли нюансы в заполнении и сдаче 3-НДФЛ за 2018 год по новой форме?

Отчитаться в 2019 году за 2018 год, видимо, нужно будет уже на другом бланке (образец 3-НДФЛ за 2018 год мы представим в следующем разделе). Налоговики потрудились над разработкой новой формы и утвердили ее своим приказом от 03.10.2018 № ММВ-7-11/569@.

Как и прежде, обязательными для сдачи будут титульник, разделы 1 и 2, которые основной своей сути не поменяли. Вместо листов с буквенным обозначением появились пронумерованные приложения, теперь их стало 8. В них отражаются доходы налогоплательщика (облагаемые и необлагаемые), вычеты и расходы. Кроме того, в декларацию включены два расчета — к приложениям 1 и 5.

Порядок заполнения новой декларации приведен в этом же приказе ФНС. Общие требования к оформлению практически не поменялись.

В приказе также можно найти все коды, которые могут понадобиться при внесении данных в отчет.

Где можно скачать 3-НДФЛ за 2018 год — образец новой формы

Чтобы у наших читателей сформировалось полное представление о декларации по подоходному налогу, предлагаем скачать бланк 3-НДФЛ за 2018 год отсюда:

Скачать бланк

Форму, которая пока еще действует и которая подлежит сдаче до конца 2018 года, можно загрузить здесь:

Скачать бланк

Итоги

Декларацию 3-НДФЛ представляют налоговикам и индивидуальные предприниматели на общем режиме, и граждане, не имеющие статус ИП. Форма декларации от 2014 года в очередной раз была обновлена в 2017 году, и на протяжении 2018 года она действовала. А вот в 2019-м отчитаться придется, скорее всего, на совершенно новом бланке.

nalog-nalog.ru

Новая форма декларации по НДС в 2019 году: правила заполнения

С 1 января 2018 года ставка НДС возрастет до 20%. Закон ФЗ-303, регламентирующий повышение ставки НДС, подписан и опубликован на официальном сайте Госдумы. Утверждена ли новая форма декларации по НДС в 2019 году и каковы правила ее заполнения – ответы на эти вопросы Вы найдете в нашей статье.

Повышение ставки НДС до 20%

Новая форма декларации по НДС в 2019 году

Свершилось то, что так долго и активно обсуждалось в бизнес-кругах и среди законодателей – ставка НДС все-таки повышена с нынешних 18% до 20%. Соответствующий закон уже подписан и размещен на сайте Госдумы.

Объявляя о повышении ставки НДС, премьер-министр РФ Дмитрий Медведев акцентировал внимание на том, что, обсуждая механизм реформирования налоговой системы, Правительство решило отказаться от «неоправданно тяжелых для людей шагов», тем самым подчеркнув, что льготная ставка на социальное значимые товары в 2019 году будет сохранена. Речь идет о медицинских и детских товаров, в отношении которых по-прежнему будет применяться ставка НДС 18%.

Положения ФЗ-303 о повышении ставки НДС до 20% вступают в силу с 1 января 2019 года.

Читайте также статью ⇒ «Строка 030 в декларации по НДС«.

Новая форма декларации по НДС в 2019 году

Сразу после опубликования закона о повышении ставки НДС среди бухгалтеров разразилась острая полемика относительно нового порядка предоставления отчетности по налогу с 2019 года.

Ввиду повышения ставки НДС до 20% логично прогнозировать отмену действующей налоговой декларации и внедрение нового отчетного документа. Однако, с момента официального объявления о повышении налоговой ставки и по настоящий момент представители фискальной службы не высказали своего мнения на этот счет. Измениться ли порядок расчета и оплаты НДС с 2019 года, будет ли введена в действие новая форма налоговой декларации – ФНС не дала каких-либо комментариев на этот счет. Вероятно, вопрос все еще находится на обсуждении налоговиков и окончательное решение по нему не принято.

Новый порядок расчета НДС по ставке 20% вступает в силу только с 01.01.2019 года, а это значит, что у фискальной службы еще достаточно времени в запасе, для того, чтобы определиться с утверждением новой декларации и предоставлением соответствующих разъяснений.

Читайте также статью ⇒ «Компенсация роста НДС — льготы в обмен на повышение«.

Как отчитываться по НДС за 2018 год

До вступления в силу положений ФЗ-303 и до момента предоставления ФНС каких-либо разъяснений относительно новой декларации по НДС, налогоплательщики «действуют по старой схеме», а именно оформляют и сдают декларацию и перечисляют платежи в бюджет в соответствие с порядок, действующим ранее.

Порядок уплаты НДС и предоставления налоговой декларации в 2018 году | |

| Отчетный период | Квартал |

| Срок подачи налоговой декларации | Поквартально в срок до 25-го числа, следующего за отчетным кварталом |

| Срок уплаты налога | Ежемесячно равными частями в срок до 25-го числа месяца, следующего за отчетным |

Бланк декларации по НДС на 2018 год можно скачать здесь ⇒ Декларация по НДС 2018.

Читайте также статью ⇒ «Вычет по НДС на основании сводного счета-фактуры техзаказчика«.

Оцените качество статьи. Мы хотим стать лучше для вас:

Юридическая Консультация бесплатная

Москва, Московская область звоните: +7 (499) 288-17-58

Звонок в один клик

Санкт-Петербург, Ленинградская область звоните: +7 (812) 317-60-16

Звонок в один клик

Из других регионов РФ звоните: 8 (800) 550-34-98

Звонок в один клик

online-buhuchet.ru

Бланк налоговой декларации 3-НДФЛ образца 2019 года

Содержание статьи:

Об уровне своих доходов и расходов за истекший календарный год физические лица отчитываются перед налоговой инспекцией путём подачи налоговой декларации по форме 3-НДФЛ.

Процесс её заполнения регламентируется нормами и правилами налогового законодательства. Она может быть заполнена в бумажном варианте и подана лично либо оформлена и отправлена в электронном виде. В последнем случае пользователю доступны системы автоматизации расчётов, которые самостоятельно формируют отчёт на основе введённых пользователем данных о собственных доходах.

Изменения, внесённые в декларацию в 2019 году

Бланк 2016 года для налоговой декларации не претерпел существенных изменений по сравнению с аналогичными документами предшествующих периодов. Изменения затронули только те графы и пункты, которые не соответствовали действующему законодательству. Последняя редакция документа датируется ноябрём 2015 года. Остановимся кратко на основных отличиях, поджидающих налогоплательщиков при заполнении 3-НДФЛ по итогам 2015 года:

• Исключение повторяющихся и практически не заполняемых сведений привела к уменьшению общего количества листов документа с двадцати трёх до девятнадцати.

• Оптимизирован порядок расположения разделов с учётом частоты заполняемости и предоставления отчётности по конкретному разделу, категории, пункту. Так, раздел, посвящённый оформлению налогового вычета, перемёщен ближе к началу документа, тогда как сведения от владельцев ценных бумаг или инвесторов являются заключительными в декларации о доходах.

• Корректировка самих пунктов формы 3-НДФЛ напрямую связана с вступившими в силу поправками в налоговое законодательство по социальному и имущественному вычету, порядку расчёта налогооблагаемой базы при использовании ценных бумаг и т.д.

• Нововведением в бланке для формы 3-НДФЛ является лист, позволяющий произвести расчёт налогооблагаемой базы и сумму самого налога в отношении доходов от инвестиционных сделок.

Актуальный для 2019 года бланк налоговой декларации 3-НДФЛ можно абсолютно бесплатно скачать в интернете. Для визуального отличия старой формы от обновлённого варианта достаточно посмотреть на титульный лист. В ранних вариантах требовалось удостоверение подписи юридического лица печатью организации, в новой версии эта необходимость отсутствует.

Сроки подачи налоговой декларации

Что касается сроков предоставления налоговой декларации, то для физических лиц они не изменились и ограничены 30 апреля. Именно до этого дня следует обратиться в налоговую инспекцию по месту жительства налогоплательщика с заполненным в печатном или электронном виде документом по форме 3-НДФЛ. Если 30 апреля выпадает на выходной либо праздничный день, то законом разрешено предоставить информацию в ближайший после него рабочий день.

Что касается сроков предоставления налоговой декларации, то для физических лиц они не изменились и ограничены 30 апреля. Именно до этого дня следует обратиться в налоговую инспекцию по месту жительства налогоплательщика с заполненным в печатном или электронном виде документом по форме 3-НДФЛ. Если 30 апреля выпадает на выходной либо праздничный день, то законом разрешено предоставить информацию в ближайший после него рабочий день.

Как правило, налоговую декларацию подают по зарегистрированному месту жительства, если же прописка на территории Российской федерации отсутствует вовсе, тогда законом предусмотрена возможность подачи сведений по месту фактического пребывания заявителя.

Если оформление бланка 3-НДФЛ в 2019 году связано с получением имущественного или социального вычета, то ограничение срока подачи снимается. Предоставлять декларацию можно и после 30 апреля в течение всего календарного года.

Скачать бланк налоговой декларации 3-НДФЛ образца 2019 года

Нужна помощь юриста?

Узнайте, как решить именно Вашу проблему — позвоните прямо сейчас:

Консультация бесплатна!

alljus.ru