Как узнать свой идентификационный номер налогоплательщика (ИНН) | ФНС России

Дата публикации: 22.01.2016 13:03 (архив)

В связи с многочисленными вопросами налоговых агентов и физических лиц УФНС России по Новосибирской области напоминает о порядке присвоения ИНН и предоставления сведений об ИНН.

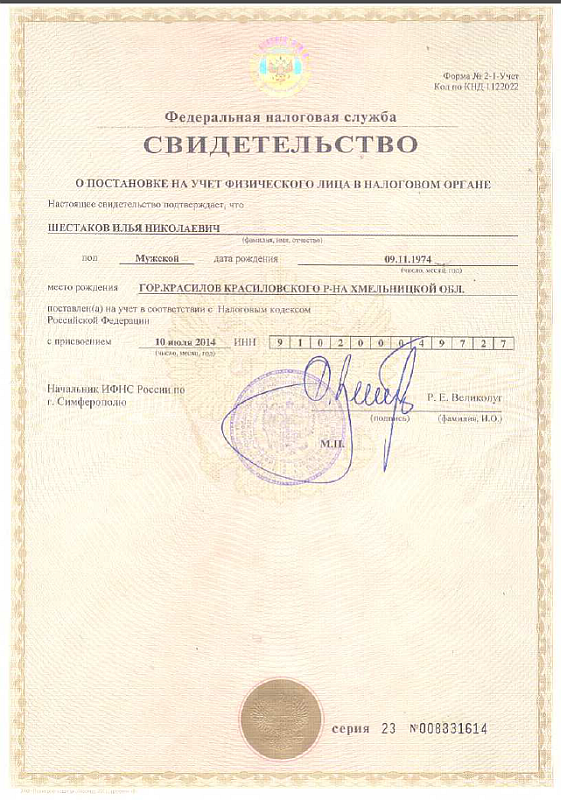

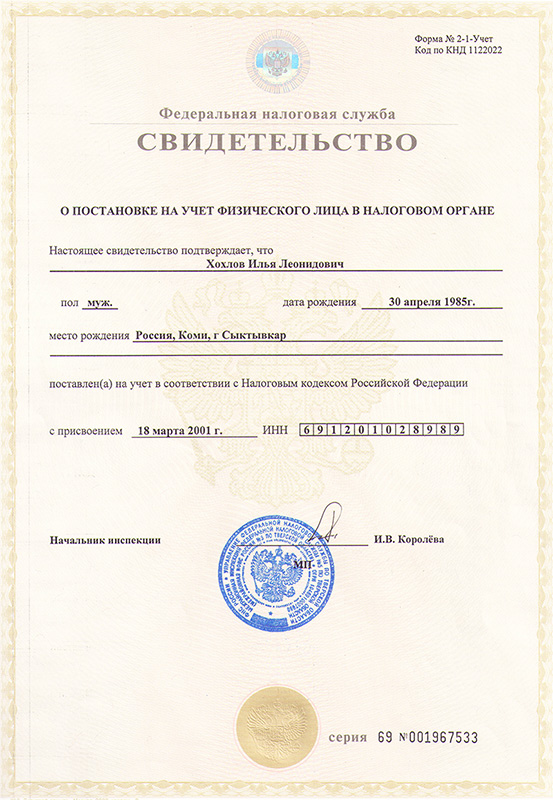

В соответствии с положениями Налогового кодекса Российской Федерации постановка на учёт физических лиц с присвоением ИНН осуществляется на основании сведений, поступающих от регистрирующих органов, либо на основании заявления физического лица, поданного в налоговый орган по месту жительства (по месту пребывания).

ФНС России реализована государственная услуга по предоставлению сведений физическому лицу о его ИНН, содержащемся в Едином государственном реестре налогоплательщиков (ЕГРН), в электронном виде с использованием Интернет-сайта ФНС России www.nalog.ru, на главной странице которого в разделе «Электронные сервисы» включен сервис «Узнай ИНН».

В целях получения информации о своем ИНН пользователь заполняет в интерактивном окне сервиса соответствующую форму запроса, и в результате обработки запроса на экран выводится информация об ИНН физического лица из федеральной базы данных ЕГРН.

В случае получения информации об отсутствии сведений об ИНН в федеральной базе данных ЕГРН и необходимости его получения гражданин может обратиться в налоговый орган по месту жительства с заявлением о постановке на учет.

Бланк заявления по форме № 2-2-Учет, утвержденной Приказом ФНС России от 11.08.2011 № ЯК-7-6/488@ «Об утверждении форм и форматов документов, используемых при постановке на учет и снятии с учета российских организаций и физических лиц, в том числе индивидуальных предпринимателей, в налоговых органах, а также порядка заполнения форм документов и порядка направления налоговым органом организации или физическому лицу, в том числе индивидуальному предпринимателю, Свидетельства о постановке на учет в налоговом органе и (или) уведомления о постановке на учет в налоговом органе (уведомления о снятии с учета в налоговом органе) в электронном виде по телекоммуникационным каналам связи» и порядок его заполнения размещен на Интернет-сайте ФНС России в электронном сервисе «Подача заявления физического лица о постановке на учет».

заявление о постановке на учет в налоговую инспекцию по месту жительства.

Узнать дату выдачи ИНН по номеру

Как узнать по инн физического лица фамилию и другие данные

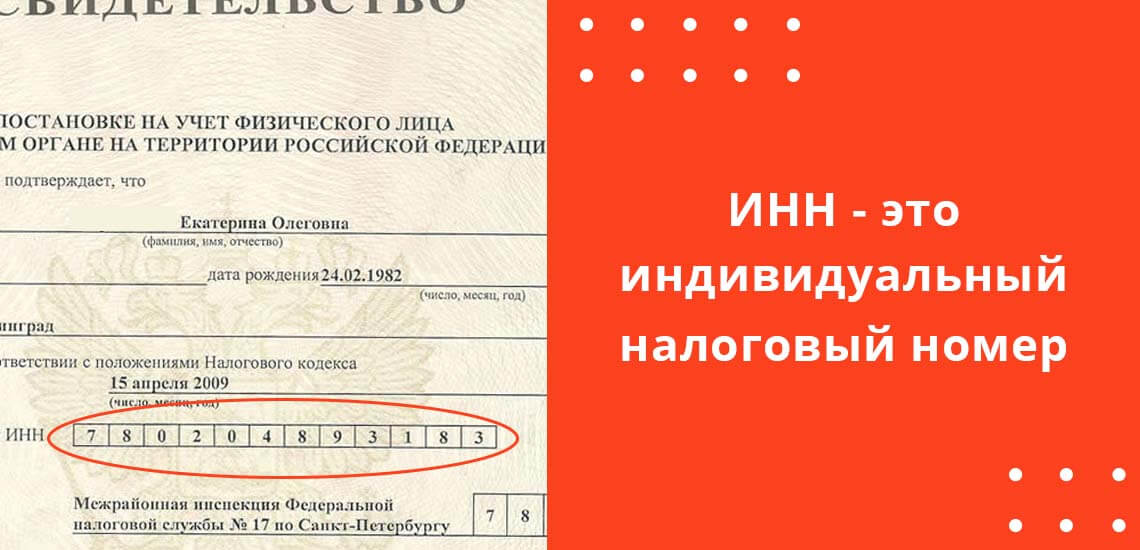

Закон не обязывает гражданина иметь на руках свидетельство ИНН, достаточно стоять на учете в Федеральной налоговой службе и знать свой 12-значный идентификационный номер.

Посмотреть и при необходимости распечатать ИНН физического лица можно по номеру паспорта на портале Госуслуги или на сайте ФНС. Хотя в некоторых жизненных ситуациях свидетельство все же может пригодиться. Как узнать и распечатать ИНН через интернет, а также о том, как оформить заявку на присвоение номера налогоплательщика и получение документа в бумажном формате, будет рассказано в этой статье. Содержание:

- получение информации через интернет;

- подача онлайн-запроса на оформление свидетельства.

Как посмотреть свой номер налогоплательщика в интернете? Даже если налогоплательщик лично не подавал заявку в ФНС на присвоение уникального кода, это вовсе не обозначает, что его у него еще нет.

Соответственно, так как действует правило конфиденциальной информации, то просто так без обхода правил, найти информацию в интернете в свободном доступе не удастся.

Проверка по номеру ИНН Юрлицам и «ипешникам» так же как и физилица ИНН выдаётся. Но данные о них по номеру найти ещё как-то можно. О деятельности, о различных кодировках. А если физическое лицо бизнесом не занимается, то и данных о нём для всех остальных нет. Тут важно понимать разницу. Если вы потеряли собственный ИНН, то восстановление документа даже такого уровня проблемой не станет.

Просто пишем заявление в федеральную налоговую службу и ждём положенный срок.

А вот, если объектом вашего «пристального интереса» будет являться другой человек, то налоговая на вас лишь подозрительно посмотрит.

Нажмите на неё;

- Перед вами появится длинный список услуг, оказываемых ФНС физическим лицам.

Для проверки вам потребуется нажать «ИНН. Получить или узнать ИНН»;

- Откроется страничка с краткой полезной информацией по ИНН.

Пролистайте её вниз и нажмите Я хочу узнать ИНН.

- Перед вами откроется форма запроса.

С её помощью можно узнать ИНН. Для этого потребуется ввести личную информацию.

Помимо ФИО, даты и места рождения, вам так же потребуется ввести данные из вашего удостоверения личности.

При этом подойдут далеко не все удостоверения.

Дата выдачи инн по номеру

Для этого необходимо осуществить регистрацию пользователя, после чего авторизоваться на этой странице и заполнить всю необходимую информацию. По почте заказным письмом В случае невозможности посещения территориального органа ФНС, заявление на получение ИНН можно отправить по почте с уведомлением о вручении. При этом к заявлению должна быть приложена заверенная нотариусом копия документа удостоверяющего личность (паспорт РФ) и копия документа подтверждающего регистрацию по месту жительства (5-я страница паспорта РФ).

Если в настоящее время физическое лицо имеет новый документ, удостоверяющий личность, рекомендуется повторно заполнить форму запроса, указав при этом реквизиты предыдущего документа, удостоверяющего личность физического лица. Если физическое лицо не имеет документа, подтверждающего постановку на учет, такое физическое лицо может для постановки на учет и получения ИНН обратиться в налоговый орган по месту своего жительства (при себе необходимо иметь документ, удостоверяющий личность).

Если физическое лицо не имеет документа, подтверждающего постановку на учет, такое физическое лицо может для постановки на учет и получения ИНН обратиться в налоговый орган по месту своего жительства (при себе необходимо иметь документ, удостоверяющий личность).

Узнать дату выдачи инн

- подача физлицом налоговых деклараций и другой отчетной документации в налоговую инспекцию;

- оформление трудоустройства;

- оформление различных социальных пособий, субсидий, льгот;

- участие в государственных социальных программах;

- оформление финансовых операций и сделок;

- перечисление денежных средств в иных случаях.

Реквизиты из этих документов вполне могут идентифицировать вас как налогоплательщика. После их ввода вам потребуется ввести «» (защиту от онлайн программ по сбору информации) и нажать на кнопку «Отправить запрос». На этом процедура будет завершена, вы сможете узнать свой номер в налоговой системе.

Для юридических лиц ИНН состоит из 10 цифр, в отличие от ИНН для физлиц, номер юрлица включает в себя пять цифр и контрольная только одна.

А заодно, что из себя вообще представляется такой документ как идентификационный номер налогоплательщика. Выдаётся каждому человеку и содержит в себе определённый набор цифр, который шифрует данные о налогоплательщике. Набор цифрового значения индивидуальный и не повторяется в пределах территории Российской Федерации.

Дата выдачи инн физического лица по номеру узнать

Если все данные окажутся верны, под формой вы увидите сообщение с вашим ИНН. Выгляди оно следующим образом: Если же, данные будут неверны, под формой вы увидите следующее сообщение об ошибке: В таком случае проверьте, все ли данные вы указали верно и попробуйте еще раз. Можно ли узнать свой ИНН онлайн только по фамилии, имени, отчеству? К сожалению, узнать свой ИНН только по ФИО физические лица не могут.

На сегодняшний день реквизиты по ИНН доступны только по специальному запросу соответствующими органами. Есть ряд методов узнать фамилию и адрес физ.лица по ИНН, но они не являются законными. Первый метод – через знакомого в налоговой полиции или службе, второй – купить базу с перечнем требуемых реквизитов или получить незаконный доступ к данным налоговой службы.

Есть ряд методов узнать фамилию и адрес физ.лица по ИНН, но они не являются законными. Первый метод – через знакомого в налоговой полиции или службе, второй – купить базу с перечнем требуемых реквизитов или получить незаконный доступ к данным налоговой службы.

Для подтверждения введенных данных нужно будет указать контрольные цифры. требуется, чтобы идентифицировать человека от робота. При наличии информации в базе данных ФНС, система выдаст через 10 секунд сведения о налогоплательщике. Если сведения будут отсутствовать, нужно проверить все поля. Образец ИНН гражданина РФ Госуслуги Еще одним распространенным порталом являются Госуслуги.

Оно выдается в момент постановки на учет. В дальнейшем с помощью него можно выяснить регистрационные данные лица. Иногда документа под рукой нее оказывается. В таком случае обратиться можно к онлайн-сервисам, которые предоставляют данные о налогоплательщиках. В большинстве случаев необходимо будет указать в специальной форме серию и номер удостоверения личности.

Стоит отметить тот факт, что для подачи заявления не обязательно приходить в налоговую инспекцию лично — полностью оформить операцию выдачи идентификационного номера для физических лиц можно через доверенное лицо. При этом потребуется нотариально заверенная доверенность.

В связи с тем, что электронный документооборот в настоящее время все более развивается, налоговые инспекции некоторых регионов страны стали выдавать бланки ИНН, распечатанные на обычной бумаге и содержащие лишь печать налогового органа. Сотрудники налоговых служб аргументируют это тем, что траты на обеспечение защиты бланков от подделки не имеют смысла, так как все данные налогоплательщиков все равно хранятся в электронном виде под надлежащей защитой.

Узнать ИНН

Информация об ИНН не найдена. Рекомендуем проверить правильность введённых данных и повторить попытку поиска.

По указанным Вами сведениям в Едином государственном реестре налогоплательщиков (ЕГРН) не найден ИНН физического лица, присвоенный при постановке на учет в налоговом органе.

Внимание! Если в настоящее время физическое лицо имеет новый документ, удостоверяющий личность, рекомендуется повторно заполнить форму запроса, указав при этом реквизиты предыдущего документа, удостоверяющего личность физического лица.

Если физическое лицо имеет документ, подтверждающий постановку на учет,

для уточнения имеющихся в налоговых органах в отношении такого

физического лица сведений рекомендуется обратиться указанному

физическому лицу в налоговый орган по месту жительства (при себе

необходимо иметь документ, удостоверяющий личность, и документ,

подтверждающий постановку на учет – свидетельство или уведомление), либо

отправить в инспекцию ФНС России заявление на уточнение персональных

данных через сервис Личный кабинет налогоплательщика для физических лиц, либо

воспользоваться сервисом Обратиться в ФНС России./a9d292640f998ac.s.siteapi.org/img/27e9b55a5b911da6b020bdcd7498639f7291d8e6.jpg)

Если физическое лицо не имеет документа, подтверждающего постановку на учет, такое физическое лицо может для постановки на учет и получения ИНН обратиться в налоговый орган по месту своего жительства (при себе необходимо иметь документ, удостоверяющий личность), либо воспользоваться сервисом Подача заявления физического лица о постановке на учет.

Скрыть подробную информацию

Постановка на учет в налоговом органе физического лица

До начала осуществления планируемой деятельности физическому лицу необходимо обратиться в налоговый орган по месту своего жительства для постановки на учет. При этом местом жительства физического лица признается место (населенный пункт, дом, квартира или иное жилое помещение), где это физическое лицо зарегистрировано по месту жительства (п. 1 ст. 18 Налогового кодекса). То есть для физического лица такое место жительства соответствует месту регистрации, указанному, например, в паспорте.

То есть для физического лица такое место жительства соответствует месту регистрации, указанному, например, в паспорте.Постановка на учет в налоговом органе физического лица, не являющегося индивидуальным предпринимателем, производится на основании его заявления, которое подается самим физическим лицом. Форма и порядок заполнения такого заявления утверждены постановлением Министерства по налогам и сборам Республики Беларусь от 31 декабря 2010 № 96.

Бланк заявления (Приложение 1 к настоящим рекомендациям) выдается физическому лицу налоговым органом бесплатно. В данном заявлении указываются фамилия, имя, отчество, дата рождения, данные о месте жительства физического лица, сведения о паспорте или ином документе, удостоверяющем личность, а также иные сведения.Одновременно с заявлением также представляется паспорт гражданина Республики Беларусь или иной документ, удостоверяющий личность.

Постановка плательщика на учет в налоговом органе сопровождается присвоением ему учетного номера плательщика (УНП). Документом, удостоверяющим постановку плательщика на учет в налоговом органе, является извещение о присвоении УНП установленной формы.

Документом, удостоверяющим постановку плательщика на учет в налоговом органе, является извещение о присвоении УНП установленной формы.

Если физическому лицу уже присвоен УНП, то его повторное присвоение в связи с началом осуществления деятельности с уплатой единого налога не требуется.

В случае изменения места жительства, влекущего необходимость постановки плательщика на учет в другом налоговом органе, снятие с учета в налоговом органе по прежнему месту жительства производится в течение двух рабочих дней со дня подачи плательщиком заявления об изменении места жительства либо получения налоговым органом сведений об изменении места жительства плательщика от государственного органа.

разрешений по налогу с продаж: справочник по штатам

Обновлено в ноябре 2020 г .; первоначально опубликовано в марте 2019 г.

Разрешение на налог с продаж, иногда известное как лицензия на налог с продаж или разрешение продавца, — это то, что бизнес должен получить до , когда он начнет собирать и переводить налог с продаж в большинстве штатов. Но как узнать, нужно ли вам разрешение на налог с продаж? Как вы собираетесь его получить? В чем разница между разрешением на налог с продаж и свидетельством о перепродаже? Нужно ли продавцам торговых площадок разрешение на налог с продаж? Нужно ли платить, чтобы получить разрешение на налог с продаж?

Но как узнать, нужно ли вам разрешение на налог с продаж? Как вы собираетесь его получить? В чем разница между разрешением на налог с продаж и свидетельством о перепродаже? Нужно ли продавцам торговых площадок разрешение на налог с продаж? Нужно ли платить, чтобы получить разрешение на налог с продаж?

Как обычно, когда дело касается налога с продаж, ответы на каждый из этих вопросов варьируются в зависимости от штата и, возможно, самого бизнеса.Читайте дальше, чтобы узнать больше.

Кому нужно разрешение на налог с продаж?

Вам необходимо получить разрешение на налог с продаж и соблюдать законы о налогах с продаж в штатах, где у вас есть связь или связь. Раньше Nexus основывался исключительно на физическом присутствии, таком как наличие сотрудников, инвентаря или офиса, магазина или склада в штате. Однако все изменилось 21 июня 2018 года, когда Верховный суд США счел правило физического присутствия «необоснованным и неправильным». ”

”

Физическое присутствие в штате по-прежнему вызывает нексус, но согласно постановлению Верховного суда по делу Южная Дакота против Wayfair, Inc., связь также может быть установлена исключительно в результате экономической деятельности в штате (экономическая связь). Например, в истории Южной Дакоты экономическая связь устанавливается, когда удаленный продавец имеет продажи на сумму более 100 000 долларов или не менее 200 транзакций в штате в текущем или предыдущем календарном году.

Со времени постановления Уэйфэра более 43 штатов установили экономические связи.Предприятия за пределами штата, которые превышают пороговые значения экономической взаимосвязи в этих штатах, должны получить разрешение на налог с продаж, а также собирать и перечислять налог с продаж в соответствии с законами штата и местными законами.

Как получить разрешение на налог с продаж?

Регистрация налогового разрешения с продаж обычно происходит в несколько этапов, от начального «Добро пожаловать, мы хотим сделать ведение бизнеса в [штате] как можно более простым и дружелюбным» до более отрезвляющего «Перечня обязательных форм». «В некоторых штатах также могут потребоваться дополнительные разрешения или лицензии.

«В некоторых штатах также могут потребоваться дополнительные разрешения или лицензии.

Получить эту важную бумажку в одних штатах сложнее и дороже, чем в других, а для одних предприятий — по сравнению с другими. Все зависит от штата (а), в котором вы ведете бизнес, будь то временный или постоянный бизнес, обычный бизнес с одним или несколькими местоположениями или онлайн-продавец без физического присутствия в штате. .

Чтобы получить разрешение на налог с продаж, посетите веб-сайт налоговых органов штата своего штата и любого другого штата (штатов), в котором вы ведете (или собираетесь вести) бизнес.Там вы найдете правила, касающиеся сбора и перевода налога с продаж, а также типа разрешений, которые вам понадобятся для ведения бизнеса.

Например, некоторые штаты (например, Калифорния) требуют, чтобы временные или сезонные продавцы получали регулярное налоговое разрешение, в то время как другие (например, Мэриленд) имеют временные разрешения для временных или сезонных продавцов. Не всегда ясно, какое разрешение потребуется штату: в то время как Нью-Йорк предлагает временное разрешение, краткосрочные продавцы, осуществляющие продажи на шоу, развлекательном мероприятии, блошином рынке или спортивном мероприятии, должны получать обычное разрешение.

Не всегда ясно, какое разрешение потребуется штату: в то время как Нью-Йорк предлагает временное разрешение, краткосрочные продавцы, осуществляющие продажи на шоу, развлекательном мероприятии, блошином рынке или спортивном мероприятии, должны получать обычное разрешение.

В интересах каждого штата сделать процесс как можно более ясным и понятным. Когда продавцы не взимают налог с продаж при оформлении заказа, потребители обычно должны штату эквивалентный налог на потребительское использование — и штатам намного сложнее отследить потребителей, не соблюдающих правила, чем предприятия, не соблюдающие правила.

Тем не менее, вам, возможно, придется искать информацию, которую вы ищете, и тот факт, что разные штаты называют свои разрешения по-разному, может усложнить ситуацию. Например, Департамент налогов и сборов Калифорнии (CDTFA) перечисляет разрешение продавца в Калифорнии в разделе «Разрешения и лицензии», а в Департаменте налогообложения и финансов штата Нью-Йорк вы найдете ссылку «Зарегистрироваться в качестве продавца». налоговый поставщик »в боковом меню под заголовком« Предприятия ».Если вы не можете найти то, что ищете, позвоните в налоговый отдел.

налоговый поставщик »в боковом меню под заголовком« Предприятия ».Если вы не можете найти то, что ищете, позвоните в налоговый отдел.

После того, как вы подадите заявку, вы получите по почте разрешение, которое можно разместить на видном месте, что является обязательным для предприятий, физически присутствующих в штате (для удаленных продавцов могут существовать другие требования).

Обратите внимание на срок действия вашего налогового разрешения. Разрешения в некоторых штатах (например, в Калифорнии и Техасе) действительны до тех пор, пока вы владеете своим бизнесом, в то время как в других штатах (например.г., Коннектикут и Пенсильвания), они должны обновляться каждые один-пять лет. Все зависит от государства. И эти требования могут быть изменены: Алабама требует ежегодного продления лицензии с 1 января 2021 года.

Разгрузите сквозной процесс подачи заявок с помощью государственной налоговой регистрации Avalara.

В чем разница между разрешением на налог с продаж и свидетельством о перепродаже?

Как объяснялось выше, предприятиям, как правило, необходимо получить разрешение на налог с продаж, прежде чем осуществлять налогооблагаемые продажи в штате. При получении разрешения на налог с продаж продавец соглашается действовать в качестве агента государства по сбору и перечислению налога с продаж в соответствии с требованиями закона.

При получении разрешения на налог с продаж продавец соглашается действовать в качестве агента государства по сбору и перечислению налога с продаж в соответствии с требованиями закона.

Сертификат перепродажи позволяет бизнесу совершать безналоговые покупки облагаемых налогом товаров для перепродажи: покупатель должен предоставить продавцу действующий сертификат перепродажи, чтобы избежать уплаты налога с налогооблагаемой операции. Как поясняет Налоговое управление штата Невада: «Сертификат представляет собой заверение покупателя в том, что собственность предназначена для последующей перепродажи и что в этом случае будет взиматься налог.«Сертификаты перепродажи предотвращают двойное налогообложение.

Сертификаты перепродажи можно получить бесплатно, но их необходимо периодически обновлять. Если у продавца нет действующего сертификата перепродажи для покупателя, который совершил покупку, освобожденную от налогов, продавец может быть привлечен к ответственности за невыплаченный налог.

Нужно ли продавцам торговых площадок разрешение на налог с продаж?

Как и любой другой поставщик, предприятиям, которые продают через рынок (продавцы на рынке), обычно требуется разрешение на налог с продаж в штатах, где у них есть связь.Это может быть более одного состояния. Продавцы на торговых площадках, такие как участники программы Fulfillment by Amazon (FBA), могут иметь связь в любом штате, где у них есть запасы для продажи, и у большинства посредников на торговых площадках, таких как Amazon, есть центры выполнения и склады во многих штатах.

Тем не менее, эти правила постоянно меняются: в наши дни вопрос о том, кто отвечает за сбор налога с продаж с торговых операций, является актуальным.

Все больше и больше штатов требуют, чтобы посредник или поставщик торговых площадок собирал и перечислял налоги от имени всех предприятий, которые осуществляют продажи через торговые площадки (продавцов на торговых площадках). Некоторые штаты, например Коннектикут, по-прежнему требуют, чтобы продавцы с нексусом получали разрешение на налог с продаж и подавали декларации. Но некоторые, например Айова, не требуют от отдельных продавцов регистрироваться для получения разрешения на налог с продаж или подавать декларации, если все их продажи в штате осуществляются через сбор торговых площадок.

Некоторые штаты, например Коннектикут, по-прежнему требуют, чтобы продавцы с нексусом получали разрешение на налог с продаж и подавали декларации. Но некоторые, например Айова, не требуют от отдельных продавцов регистрироваться для получения разрешения на налог с продаж или подавать декларации, если все их продажи в штате осуществляются через сбор торговых площадок.

Короче говоря, продавцы, которые продают через несколько каналов в штате, включая собственный магазин электронной торговли, обычно нуждаются в разрешении на налог с продаж. Продавцы, которые продают только через торговые площадки, которые собирают и переводят деньги от их имени, могут получить или не получить разрешение на налог с продаж.Это зависит от штата.

Узнайте больше о различиях в законах о налогах с продаж посредников торговых площадок в разных штатах.

Сколько стоят разрешения по налогу с продаж (2020 г.)?

Так же, как правила наименования разрешений по налогу с продаж различаются в зависимости от штата, стоимость ведения бизнеса меняется.

Ниже приведен список стоимости разрешений в каждом штате по состоянию на март 2019 года.Как и во всем остальном, что касается налога с продаж, эта информация может быть изменена.

Несмотря на то, что во многих штатах существуют вариации наименования, цен и продления, все штаты налагают штрафы, сборы и, возможно, даже уголовные обвинения в отношении предприятий, которые не могут получить надлежащее разрешение. Итак, прежде чем вы начнете собирать налог с продаж, обязательно получите все необходимые разрешения по налогу с продаж с самого начала. Государственная налоговая регистрация Авалара может помочь в этом процессе во всех штатах.

Зарегистрировать разрешение на ведение бизнеса в Айове

Q. Как мне восстановить свое разрешение?

А . Чтобы восстановить разрешение, заполните бланк изменения .

Q. Какой должна быть частота подачи заявок?

Какой должна быть частота подачи заявок?

A. Чтобы определить частоту подачи заявок, посетите страницу Частота подачи заявок и срок возврата .

Q. Как мне оформить разрешение на прямую оплату?

А. Некоторые квалифицированные покупатели, пользователи и потребители материального личного имущества или облагаемых налогом услуг могут переводить налог непосредственно в Департамент, а не своим поставщикам. Узнайте больше о разрешении на прямую оплату .

Чтобы подать заявление на получение разрешения на прямую оплату, вы должны заполнить Заявление на регистрацию разрешения на прямую оплату, 78-011 .

Q. Я еще не получил свое разрешение, но мне нужно его подать. Что мне делать?

A. Департамент принимает единовременную бумажную регистрацию.Заполните соответствующую бумажную форму и отправьте полную оплату в отдел.

Q. Я не могу найти по номеру бизнес-электронного файла (BEN). Как мне получить еще одну копию?

A. Отправьте электронное письмо на адрес [email protected] и укажите название компании в налоговом разрешении, номер налогового разрешения штата Айова (если применимо), имя запрашивающего лица, десятизначный номер телефона и адрес электронной почты отправителя. Налоговое управление штата Айова вышлет вам по почте копию номера вашего служебного электронного файла (BEN), номер вашего разрешения и инструкции о том, как подавать и перечислять налоги.

Q. Я посетил временное мероприятие, например, выставку ремесел, нужно ли мне разрешение?

А. Да. Заполните онлайн-бизнес-заявку . Налогоплательщикам необходимо подать заявление на получение разрешения только один раз, и они останутся активными до тех пор, пока разрешение не будет отменено.

Q: Как выглядят номера разрешений?

A: Это зависит от типа налога.

- Удержание: 211234567001

- Налог с продаж: 123456789

- Налог на использование розничного продавца: 200111111

- Потребительский налог: 912345678

- Прямая оплата: 123945678

- Консолидированный налог с продаж: 000009999

- Поставщик моторного топлива: 704012345

- Поставщик моторного топлива, ограничивающий использование топлива: 705012345

- Импортер моторного топлива: 706012345

- Смеситель моторного топлива: 707012345

- Хранилище моторного топлива: 714012345

- Транспорт моторного топлива: 715012345

- Дилер сжиженного газа: 701012345

- Разрешение на использование сжиженного нефтяного газа: 702012345

- СНГ Консолидированный: 700012345

Налог на проживание в бизнес-отеле

Ставка налога на размещение гостиничных номеров

Ставка налога на размещение гостиничных номеров составляет 5.875% вступили в силу 20 декабря 2013 года. С 1 декабря 2013 года по 19 декабря 2013 года ставка налога на размещение гостиничных номеров составляла 5%. При подаче налоговой декларации о размещении в гостиничном номере вы должны указать всю арендную плату, взимаемую в строке 5, и умножить ее на 5,875%. В течение 19 дней до того, как ставка 5,875% вступит в силу, вам будет предоставлен кредит на разницу в ставке налога. Вы должны указать сумму кредита в строке 9 вашего заявления вместе с любыми другими возмещениями или кредитами, на которые вы имеете право.Пожалуйста, прочтите инструкции по заполнению налоговой декларации для получения более подробной информации.

Один из трех налогов и один сбор, применимых к аренде гостиничных номеров в Нью-Йорке. Департамент финансов взимает налог на проживание в отелях Нью-Йорка, также известный как налог на отели. Департамент налогообложения и финансов штата Нью-Йорк собирает:

- Налог с продаж штата Нью-Йорк

- Налог с продаж города Нью-Йорка

- Сбор за гостиницу штата Нью-Йорк (1,50 доллара США за номер в день)

Кто должен платить налог на проживание в гостиничном номере?

Налог на размещение в гостиничном номере должен уплачиваться в связи с занятостью или правом проживания в номере или комнатах в отеле.«Отель» включает апартаменты, отель, мотель, пансион, пансионат, бунгало или клуб, независимо от того, подается ли еда. Налог должен уплачиваться с человека, проживающего в любом номере или комнатах отеля. Гостиничные операторы и продавцы (когда номер был приобретен через перепродавца) взимают налог с жильца.

Здание не считается отелем, если номера арендуются только на срок до 14 дней или только один или два раза в течение любых четырех последовательных налоговых кварталов 12-месячного периода подачи документов.Сдачу в аренду постоянным жителям не следует включать в количество комнат, учитываемых как аренда гостиничных номеров.

Кто освобожден от этого налога?

- Постоянный житель (тот, кто занимает комнату не менее 180 дней подряд)

- Штат Нью-Йорк, политическое подразделение штата или общественная корпорация,

- США

- Организация Объединенных Наций

- Некоммерческая организация, созданная и действующая исключительно в религиозных, благотворительных или образовательных целях или для предотвращения жестокого обращения с детьми или животными.

Информация для подачи и формы

Ставки налога

Налог на размещение гостиничных номеров основан на «арендной плате», взимаемой за номер:

| 10 долларов или более, но менее 20 долларов | 50 центов в сутки за номер + ставка налога за проживание в номере |

| 20 долларов США или более, но менее 30 долларов США | 1,00 $ в сутки за номер + ставка налога на проживание в номере |

| 30 долларов или более, но менее 40 долларов | $ 1.50 в сутки за номер + ставка налога на проживание в гостиничном номере |

| 40 $ или больше | 2,00 $ в сутки за номер * + ставка налога на проживание в номере |

* В гостиничном номере может быть более одной комнаты. Налог будет составлять 2,00 доллара за номер в день за каждый номер, составляющий люкс, плюс налог на проживание в номере за всю аренду люкса. (Например; налог на люкс с 3 комнатами будет составлять 6 долларов США в день плюс налог на проживание в номере за всю аренду люкса).

Сроки подачи

| 1 декабря — 28 февраля | 20 марта |

| 1 марта — 31 мая | 20 июня |

| 1 июня — 31 августа | 20 сентября |

| 1 сентября — 30 ноября | 20 декабря |

| 1 марта — 28 февраля (только для операторов малых предприятий) | 20 марта |

Формы и отчеты

Формы

Свидетельство о регистрации

Каждый оператор отеля или небольшого объекта, а также каждый продавец номеров должен подать заявление о регистрации в Департамент финансов и получить Свидетельство о полномочиях, дающее право оператору взимать налог на проживание в гостиничном номере.В случае, если операторы открывают новые отели, Свидетельство о регистрации должно быть подано в течение трех дней после того, как гости начали снимать номера. В течение пяти дней после регистрации Финансовый отдел выдаст Сертификат полномочий. Свидетельство о доверенности должно быть на видном месте в месте ведения бизнеса. В случае ремаркетинга номеров, которые предлагают номера в отелях Нью-Йорка через Интернет, сканирование сертификата полномочий и отображение его на веб-сайте продавца считается размещенным на видном месте

Налоги и регистрация предприятий | Город Сан-Хосе

ФИНАНСОВАЯ ИНФОРМАЦИЯ: предприятия, нуждающиеся в помощи в связи с COVID-19, могут подать заявку на временное освобождение от финансовых трудностей.

ПРЕДУПРЕЖДЕНИЕ: Стремясь замедлить распространение нового коронавируса (COVID-19) и снизить риск заражения, город Сан-Хосе решил закрыть мэрию до дальнейшего уведомления. Возможности финансового отдела для ответа на ваши запросы ограничены. Мы просим вас проявить терпение и получить от нас ответ. В это время в Интернете доступно множество функций для удовлетворения ваших потребностей. Приносим свои извинения за доставленные неудобства.

что бы вы хотели сделать?

ОБЗОР НАЛОГОВОЙ ПРОГРАММЫ БИЗНЕСА

Каждое лицо или компания, ведущая бизнес в Сан-Хосе, должны зарегистрироваться для получения свидетельства о налогообложении бизнеса.Оплата должна быть произведена в течение 90 дней с момента открытия бизнеса в Сан-Хосе. После регистрации и оплаты вы получите Свидетельство о налогообложении бизнеса, которое является официальной квитанцией об уплате налога.

Не забывайте всегда предъявлять сертификат по месту работы. Этот сертификат не указывает разрешение на зонирование, правила пожарной безопасности, размещение или любое другое разрешение или лицензию города, округа, штата или федерального уровня, которые могут потребоваться для вашего типа бизнеса.

Муниципальный кодекс и коммерческая деятельность

Муниципальный кодекс Сан-Хосе, касающийся деловых операций, можно найти в главе 4.76. Несмотря на то, что городские власти выдают уведомления о продлении в качестве любезности для предприятий, в законе конкретно указывается, что уведомление не требуется (раздел Кодекса 4.76.281).

Вы несете ответственность за уплату налога в установленный срок, независимо от того, получили ли вы уведомление о продлении.

Сроки и штрафы

- Налоговый платеж с вашего предприятия подлежит уплате на 15-й день календарного месяца, в котором началось предприятие.

- Если налог не уплачен в установленный срок, будет добавлен штраф в размере 25%.

- Если налог не уплачен в течение одного календарного месяца сверх установленной даты, будет добавлен дополнительный штраф в размере 25%.

- К неуплаченному налогу и штрафам добавляется процентная ставка 1,5% в месяц.

4 $ административный сбор

Закон Сената Калифорнии № 1186 предусматривает дополнительную государственную пошлину в размере 4 долларов США с любого заявителя на получение лицензии на ведение местного бизнеса или эквивалентного документа или разрешения или их продления в целях повышения доступности для инвалидов и соблюдения требований доступности, связанных со строительством, и развития образовательных ресурсов для предприятий, чтобы способствовать соблюдению федеральных законов и законов штата об инвалидности, как указано.Согласно федеральному законодательству и законам штата соблюдение законов о доступе для людей с ограниченными возможностями является серьезной и важной обязанностью

, которая распространяется на всех владельцев зданий в Калифорнии и арендаторов зданий, открытых для публики. Вы можете получить информацию о своих юридических обязательствах и о том, как соблюдать законы о доступе для людей с ограниченными возможностями, в следующих агентствах:

Налог на размещение номеров | Правительство округа Уэйк

Прочтите о налоге на валовой доход от занимаемой площади. Просмотр общей информации о подаче документов и штрафов за возвращенный платеж.

Обзор

В декабре 1991 года уполномоченные округа Уэйк взимали налог на проживание в размере 6% с валовых поступлений, полученных от сдачи в аренду любой комнаты, жилого помещения или жилого помещения, предоставленного гостиницей, мотелем, гостиницей или аналогичным местом в округе. Налог на размещение комнат также применяется к комнатам или домам, арендуемым физическими лицами через веб-сайты, включая, помимо прочего, Airbnb, VRBO, Windu, Rooorama и т. Д.Налог не применяется к жилым помещениям, предоставленным некоммерческими благотворительными, образовательными, благотворительными или религиозными организациями, если они предоставляются для их некоммерческих целей, или к жилым помещениям, предоставленным одному и тому же лицу на срок не менее девяноста (90) дней подряд.

Пожалуйста, прочтите уведомление , опубликованное Налоговым управлением Северной Каролины, в котором подробно описаны типы розничных продавцов и сборы, облагаемые налогом на размещение номеров.

Общая информация о подаче документов

Розничные торговцы должны заполнить налоговое заявление о размещении комнаты, чтобы указать номер счета для целей налоговой отчетности. Заполненные заявки необходимо отправить по адресу:

. Налоговая администрация округа Уэйк

Налоговое управление за размещение помещений

P.O. Box 2719

Raleigh NC 27602-2719

Для получения помощи в заполнении заявления или по вопросам, касающимся налога на проживание, пожалуйста, позвоните в налоговую администрацию округа Уэйк по телефону 919-856-5999 .

Важная информация о вашем PIN-коде

После того, как номер налогового счета будет установлен, вам будет отправлено письмо с PIN-кодом вашей учетной записи. Вам будет предложено предоставить этот PIN-код при звонке или посещении нашего офиса для обсуждения информации об учетной записи. PIN-код также необходим для заполнения онлайн-документов и электронных платежей. PIN-код также можно получить, позвонив в наш офис по телефону 919-856-5999.

- Отчет должен подаваться каждый месяц не позднее двадцатого числа месяца, следующего за месяцем начисления налога.

- Отчеты должны быть отправлены онлайн или проштампованы Почтовой службой США до двадцатого числа месяца, следующего за месяцем начисления налога. Почта с счетчиком считается полученной на дату поступления денежного перевода в этот офис.

- Указанный подлежащий уплате налог должен быть уплачен вместе с отчетом, в противном случае будут начислены штрафы. См. NCGS 105.236 для получения информации о штрафах.

- При пересылке по почте ваш чек или денежный перевод должен быть переведен в Департамент налоговой администрации округа Уэйк.Будет принят один чек для всех мест; однако для каждого местоположения необходимо подавать отдельный отчет.

- Если вы не должны платить налоги в течение месяца, вы должны подать «Возврат с нулевым сроком» с помощью онлайн-системы или отправить в наш офис отчет с указанием «Налог не подлежит оплате».

- Как предусмотрено в NCGS 153A-148.1, декларация, поданная в Департамент налоговой администрации округа Уэйк, не считается публичной записью, и информация, содержащаяся в декларации, не может быть раскрыта, за исключением случаев, предусмотренных законом.

Файл и оплата в Интернете

Штрафы за возвратную проверку

Штраф за недействительные чеки — Когда банк, в котором любой несертифицированный чек передан Налоговому управлению в счет оплаты любого обязательства перед Департаментом, возвращает чек из-за недостаточности средств или отсутствия счета векселедателя, Секретарь начисляет штраф в размере десяти процентов (10%) от суммы чека при минимальной сумме одного доллара (1 доллар США).00) и не более одной тысячи долларов (1000 долларов США). Этот штраф не применяется, если Секретарь обнаруживает, что на момент предъявления чека к оплате у чекодателя было достаточно средств на счете в финансовом учреждении для оплаты чека, и по неосторожности чекодатель не смог оформить чек на счет, на котором было достаточно средств.

Штраф за неверный перевод электронных средств — Если электронный перевод денежных средств не может быть завершен из-за недостаточности средств или отсутствия счета отправителя, Секретарь должен назначить штраф в размере десяти процентов (10%) от суммы перевод, при условии, что минимум один доллар (1 доллар.00) и не более одной тысячи долларов (1000 долларов США). Секретарь может отказаться от этого штрафа в соответствии с Правилами 105-237.

Для получения дополнительной информации о штрафах за обратную проверку см. NCGS 105-236.

Питание и комнаты (аренда) Часто задаваемые вопросы по налогам

Нужна помощь?

Звоните (603) 230-5920пн-пт с 8:00 до 16:30

Уведомление о налогах на питание и комнаты (аренду). Обязательно проверьте номер своей лицензии перед подачей заявки.Используйте самый последний номер лицензии, выданный Налоговым управлением штата Нью-Гэмпшир.

Что такое налог на питание и комнаты (аренду)?

Налог в размере 9% взимается с посетителей отелей (или любого объекта со спальными местами) и ресторанов за комнаты и питание стоимостью 0,36 доллара США и более. Также взимается налог в размере 9% при аренде автомобилей. Сборы за автотранспортные средства, за исключением налога на аренду автотранспортных средств, администрируются Департаментом безопасности NH (RSA 261).Для получения дополнительной информации о сборах за автотранспортные средства, пожалуйста, свяжитесь с

. NH Департамент безопасности

Хазен Драйв, 10

Конкорд, NH 03305

(603) 271-2382

Кто это платит?

Налог уплачивается потребителем и собирается операторами отелей, ресторанов или других предприятий, предоставляющих облагаемое налогом питание, аренду комнат и аренду автомобилей. Утвержденные сезонные операторы должны подавать отчеты за каждый месяц утвержденного сезона, даже если налог не взимается.

Когда подлежит уплате налог?

Налог уплачивается 15 числа месяца, следующего за налоговым периодом. Электронная подача документов через Granite Tax Connect доступна операторам питания и аренды помещений. При подаче в электронном виде бумажный возврат не требуется, но операторы должны сохранять ведомость по питанию и комнатам (аренде).

Как мне стать утвержденным сезонным оператором?

Рекомендации, использованные в запросе, см. В Кодексе административных правил NH Rev 706.04.Отправьте CD-100 в: Отдел сбора налоговой администрации Нью-Гэмпшира

Налоговое управление штата Нью-Гэмпшир

Коллекционный отдел

А / я 454

Конкорд, NH 03302-0454

Куда мне обращаться с вопросами?

Позвоните в службу налогоплательщиков по телефону (603) 230-5920 или посетите

Налоговое управление штата Нью-Гэмпшир

Губернатор штата Хью Галлен Парк

Приятная улица, 109 (медико-хирургический корпус),

Конкорд, NH 03302-1467

Какие записи мне нужно хранить и как долго?

Храните все записи, используемые для записи и отчетности по налогу на питание и арендную плату в течение трех (3) лет.Это включает в себя рабочий лист в телефонном файле, распечатки экрана электронного файла, журналы кассовых чеков, журнал выплат наличных, главную бухгалтерскую книгу, ведомости заработной платы, полные кассеты кассовых аппаратов, гостевые чеки и регистрационные карты, банковские выписки со всеми приложениями и любой другой исходный документ, используемый в вашем бухгалтерские записи. Если вы продаете как налогооблагаемые, так и не облагаемые налогом предметы, вы должны вести записи для обоснования продаж, не облагаемых налогом. Для получения дополнительной информации см. TIR 2002-010.

Каким налогом облагаются хлебобулочные изделия?

Все хлебобулочные изделия, продаваемые в ресторанах в количестве менее шести штук, облагаются налогом.Пекарня классифицируется как ресторан, если она предлагает на продажу другие налогооблагаемые товары, такие как, помимо прочего, кофе, газированные напитки, бутерброды, салат-бары и / или полуфабрикаты. Налогообложение хлебобулочных изделий не зависит от того, подается ли выпечка для употребления в пищу в помещении или на условиях «с собой».

Облагаются ли налогом чаевые и плата за обслуживание?

Чаевые и другие сборы за обслуживание не облагаются налогом, если размер сбора составляет:

. (a) не используется в качестве надбавки или вместо заработной платы, или для управленческих премий;

(b) выплачивается обслуживающему персоналу, оказывающему услугу, за которую было начислено вознаграждение;

(c) отдельно указывается в квитанции или контракте с жильцом;

(г) обычное и обычное; и

(e) должны вестись записи, подтверждающие распределение чаевых.

Для получения дополнительной информации см. TIR 2002-004.

Нужна ли отдельная лицензия для общественного питания?

Да, требуется дополнительная отдельная лицензия для подачи блюд в различных местах, таких как, помимо прочего, банкеты, свадьбы, барбекю, прогулки, пикники и т. Д.

Облагаются ли подносы для вечеринок налогом? Даже если я не обслуживаю?

Да, праздничные тарелки, такие как, помимо прочего, овощи, мясо, десерты, фрукты, закуски, облагаются налогом вне зависимости от того, доставлены, забраны, поданы или нет.

Освобождаются ли некоммерческие организации от налога на питание (аренду) номеров?

Не существует «полного освобождения» для некоммерческих организаций от налога на питание и проживание (аренду). Однако существуют ограниченные исключения для инструментов штата Нью-Гэмпшир, федерального правительства, школ и медицинских учреждений. См. Критерии в Кодексе административных правил NH Rev 702.

Если у вас есть какие-либо вопросы о продажах, освобожденных от налогов, пожалуйста, позвоните в Департамент для получения разъяснений по телефону (603) 230-5920.Штат Нью-Гэмпшир не выдает сертификаты об освобождении от налогов на питание и комнаты (аренду).

Как мне обращаться с купонами и скидками?

Налог должен применяться к сумме продажи после того, как будет произведена скидка или уменьшение купона.

Как я могу определить, оплачивается ли кредитная карта, выданная правительством США или штатом Нью-Гэмпшир на имя сотрудника, непосредственно правительством или штатом, а не возмещением сотруднику?

Информация доступна на веб-сайте GSA Smart Pay по адресу https: // smartpay.gsa.gov.

Когда долгосрочная аренда комнаты облагается налогом на питание и комнаты (аренда)?

Налог необходимо взимать при аренде комнат менее 185 дней подряд. Когда посетитель достигает 185-го дня пребывания подряд, оператор должен вернуть ему собранные налоговые деньги. Вы можете подать заявку на получение кредита на постоянное жительство в соответствии с редакцией 703.04.

Примечание. Операторы не могут использовать какие-либо суммы кредита, пока они не получат кредитовое авизо от Департамента.

Нужно ли мне публиковать свою лицензию на питание и комнаты (аренду)?

Да, лицензия на питание и комнаты (аренда) должна быть на видном месте в общественном месте в помещении, к которому она относится. Кроме того, любое объявление о краткосрочной аренде в печати, демонстрации, публикации, распространение или онлайн-размещение, предлагающее краткосрочную аренду, должно включать номер лицензии оператора на питание и номера. Краткосрочная аренда — это одна или несколько комнат в жилом доме, предназначенные для использования в туристических или временных целях менее 185 дней подряд.

Облагается ли налогом аренда служебных помещений?

Да, аренда любого номера в отеле (или любом объекте со спальными местами) облагается налогом.

Где я могу получить копию законов и правил о налогах на питание и комнаты (аренду)?

Питание и комнаты (аренда) Налоговый закон (RSA 78-A)

Питание и комнаты (аренда) Налоговые правила (Глава 700)

Нужно ли мне подавать декларацию каждый месяц, даже если у меня нет активности?

Да, вы должны подать декларацию, даже если у вас не было активности, если только вы не подали заявку на участие в сезонной подаче.

Почему я должен повторно подавать заявление на получение налоговой лицензии на питание и проживание (аренду) каждые два года?

RSA 78-A: 4 требует, чтобы каждый владелец / оператор регистрировался в Департаменте до открытия отеля, предложения спальных мест, продажи облагаемого налогом обеда или аренды автомобилей путем подачи заявления на получение налоговой лицензии на питание и аренду. Этот закон также гласит, что срок регистрации / лицензии истекает 30 июня каждого нечетного года. Таким образом, для продления лицензии, начиная с мая каждого нечетного года, Департамент будет отправлять Форму CD-100 лицензированным операторам, если владелец (и) / оператор не имеет задолженности по налогам, процентам или штрафам от любых налогов, администрируемых Департамент с просьбой к операторам обновить любую информацию, которая изменилась.Однако, если лицензированный владелец (и) / оператор имеет задолженность по каким-либо неуплаченным налогам, процентам или штрафам из любого налога, администрируемого Департаментом, Департамент направит владельцу (-ям) / оператору уведомление о просрочке, и возобновление лицензии должно не произойдет до тех пор, пока о просрочке не будет сообщено в Департамент.

Какие сборы, связанные с арендой автомобиля, облагаются налогом?

Все сборы, включенные в договор аренды, облагаются налогом, включая, помимо прочего, сборы аэропорта, сборы за высадку и сборы за несовершеннолетних.Следующие предметы не облагаются налогом, если в договоре отдельно указано:

а) сборы за топливо;

b) сборы за страхование;

(c) Сборы за ущерб.

Облагается ли алкоголь налогом на питание и проживание (аренду)?

Да, пиво, вино и ликеры, подаваемые в ресторане, облагаются налогом, даже если подаются без еды.

Можно ли отказать в уплате комиссии за своевременную подачу заявки в размере 3%?

Операторы могут получить комиссию 3% только в том случае, если они соответствуют всем следующим требованиям:

(1) Вести предписанные записи;

(2) Своевременно подайте декларацию;

(3) своевременно уплачивать причитающийся налог;

(4) не иметь причитающегося непогашенного остатка; и

(5) Подайте декларацию надлежащим способом (электронная подача требуется для всех операторов, имеющих налогооблагаемую выручку в размере 25 000 долларов США или более за календарный год).

Операторы, которые должны подавать документы в электронном виде, но предпочитают подавать документы в бумажном виде, не имеют права удерживать комиссию в размере 3%.

Как мне заплатить налог на недвижимость, зарегистрировать свой автомобиль, пока офис налоговой инспекции закрыт?

В KPRC 2 мы стремимся держать жителей Хьюстона в курсе. В рамках нашей программы Ask 2 series отдел новостей ответит на ваши вопросы обо всем, что касается Хьюстона.

Пандемия коронавируса привела к закрытию налоговой инспекции округа Харрис в марте.

Это офис, где люди могут платить налоги на недвижимость, получить первоначальную регистрацию для своих новых автомобилей и зарегистрироваться для голосования. Офис также занимается лицензированием алкогольных напитков, специальными налогами на товарные запасы и гостиничными налогами.

Мы получили довольно много вопросов от наших читателей, которые спрашивают, как они могут выполнять такие дела, пока офис закрыт.

Лаура Аранда Смит, директор по связям с общественностью Управления налоговой инспекции округа Харрис, прислала нам список ответов на некоторые часто задаваемые вопросы, которые задавали работники.

Полный текст часто задаваемых вопросов можно прочитать здесь.

Ad

Ниже приведены несколько избранных тем из списка и ответы, предоставленные налоговой инспекцией.

Все платежи по налогу на недвижимость могут быть отправлены по почте, оплачены онлайн или по телефону.

Платежи чеком или денежным переводом следует отправлять только по почте по адресу:

Энн Харрис Беннетт

Налоговый инспектор округа Харрис, сборщик налогов и регистратор избирателей

P.O. Box 4622

Houston, TX 77210-4622

Пожалуйста, оплатите чек Энн Харрис Беннетт и, если возможно, приложите купон из своей налоговой декларации к платежу.Вы также можете распечатать свой счет с платежным купоном на нашем веб-сайте www.hctax.net. Пожалуйста, не отправляйте наличные.

Резиденты могут продлить регистрацию транспортных средств онлайн на срок до шести (6) месяцев, истекших на сайте www.hctax.net.

Обновление автомобилей также можно произвести по почте:

Ann Harris Bennett

Налоговый инспектор, сборщик налогов и регистратор избирателей

Ad

Attn: Renewal Dept.

P.O. Box 4089

Houston, TX 77210-4089

Жители могут передавать права собственности на свои автомобили по почте.Соответствующие формы доступны на веб-сайте налоговой инспекции www.hctax.net.

Передача права собственности на автомобиль также может быть произведена по почте:

Ann Harris Bennett

Налоговый инспектор, сборщик налогов и регистратор избирателей

Attn: Renewal Dept.

P.O. Box 4089

Хьюстон, Техас 77210-4089

На этой неделе офис начал пилотную систему записи на прием. Эти записи предназначены только для клиентов, совершающих сделки с подарками, потому что по закону они должны быть зарегистрированы лично.Кроме того, клиенты, у которых есть смягчающие обстоятельства, могут запросить встречу. Несколько примеров включают новых жителей, которым назначена встреча в DPS для получения водительских прав, срочных разрешений, или кого-то, кто должен платить дополнительные сборы другому штату, пока они не зарегистрируют свой автомобиль в Техасе.

Если клиент считает, что ему нужна личная встреча, он может отправить запрос по адресу [email protected]. Эти встречи проводятся в налоговой инспекции округа Харрис.(Все остальные филиалы по-прежнему закрыты для общественности.)

Ad

Незарегистрированные избиратели, имеющие право голоса, могут зарегистрироваться для голосования по почте. В ближайшее время через Zoom будут проводиться тренинги для добровольцев-заместителей регистраторов избирателей.

Регистрационные карточки избирателей на английском, испанском, вьетнамском и китайском языках можно загрузить на веб-сайте налоговой инспекции www.hctax.net. Правомочные незарегистрированные избиратели могут заполнить неофициальную онлайн-заявку на регистрацию избирателя госсекретаря штата Техас и распечатать готовую к отправке заявку на регистрацию избирателя по почте на сайте www.