Сбербанк запускает специальные условия пролонгации вкладов

Сбербанк сообщает, что по всем договорам промовкладов «Рекордный», «Онлайн плюс», «Новогодний бонус» и «Красная гвоздика», которые заканчиваются с 6 по 31 мая, банк установил специальную ставку автопролонгации – 4.5%. Срок нового договора аналогичен закрывшемуся.

- По ряду промовкладов, срок действия которых заканчивается с 6 по 31 мая, банк устанавливает специальные условия первичной пролонгации – 4,5% вместо традиционных 0,01%.

- Специальные условия распространяются на промовклады «Рекордный», «Онлайн плюс», «Новогодний бонус» и «Красная гвоздика».

- Если клиенты решат воспользоваться деньгами после окончания вклада, но не дожидаясь завершения срока нового договора, то смогут сделать это без ограничений в любой день в Сбербанк Онлайн или в отделении банка в соответствии с графиком работы.

Если клиенты решат воспользоваться деньгами после окончания вклада, но не дожидаясь завершения срока нового договора, то смогут сделать это без ограничений, в любой день в Сбербанк Онлайн или в отделении банка в соответствии с графиком работы.

Сергей Широков, директор дивизиона «Занять и Сберегать»: «Мы продолжаем предпринимать все необходимые меры, чтобы обезопасить тех клиентов, которые в день закрытия вкладов предпочитают приходить в отделения для переоформления и чьи договора по вкладам заканчиваются в период самоизоляции. Именно поэтому для клиентов, первый срок по промовкладам которых заканчивается в период с 6 по 31 мая, мы установили специальную ставку автоматического размещения средств на новый срок – 4,5%. Это касается вкладов «Рекордный», «Онлайн плюс», «Новогодний бонус» и «Красная гвоздика». Срок нового договора будет таким же, как и завершившегося. Это значит, что отпадает необходимость обращаться в отделение банка для продления договора. Важно отметить, без потери дохода за прошлый период клиент может воспользоваться средствами после даты окончания вклада в любом канале, например, перевести средства на карту».

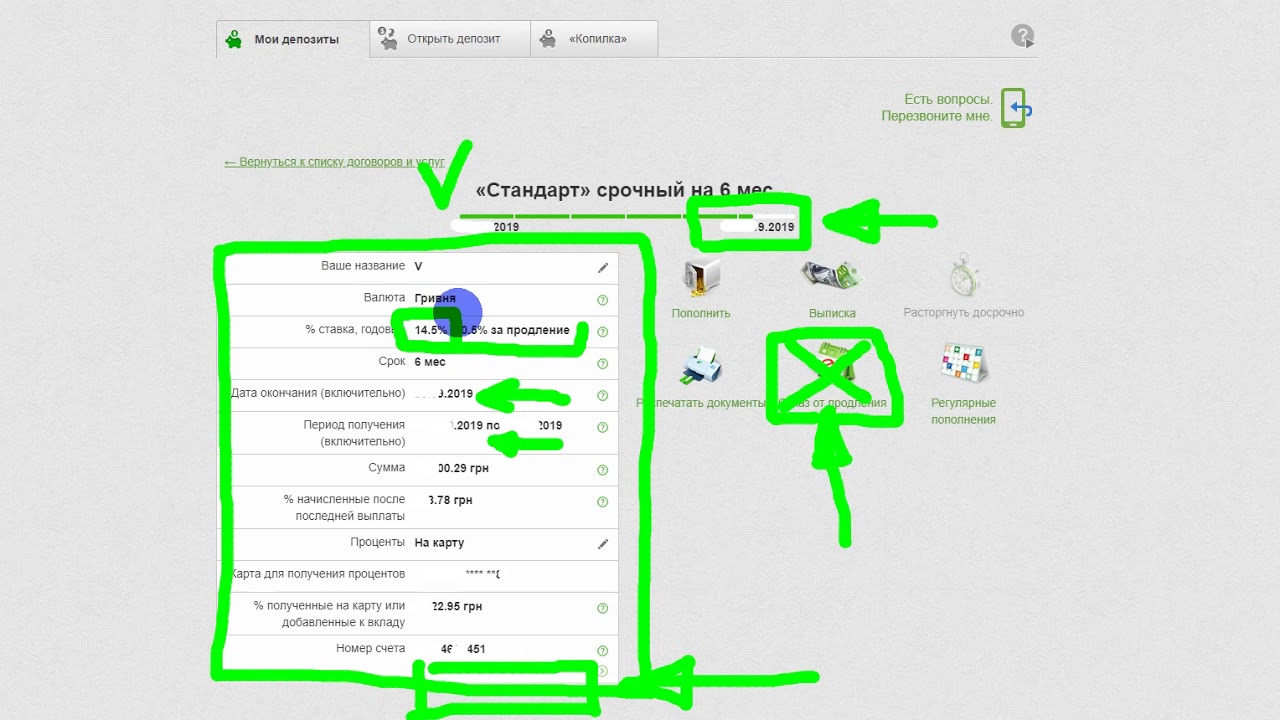

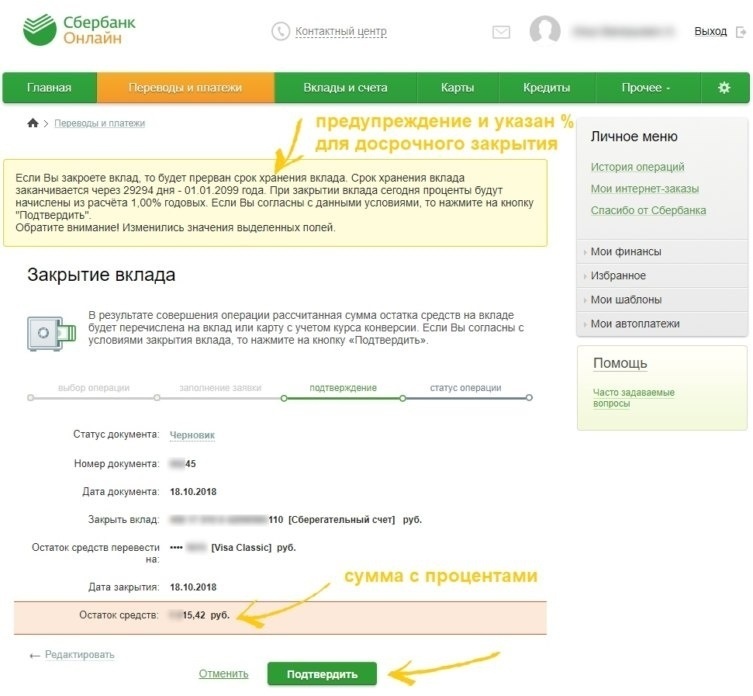

Сегодня управлять своими вкладами удобнее всего в мобильном приложении и web-версии Сбербанк Онлайн. Клиенты могут дистанционно, не выходя из дома и не подвергая себя ненужному риску, в любое удобное время суток открывать вклады, пополнять их и снимать с них денежные средства (если такая возможность предусмотрена договором вклада), а также закрывать вклады и переводить деньги с них на свои карты, причем этими деньгами сразу же можно распоряжаться без каких-либо ограничений, потому что эти операции происходят моментально. На доступность наших дистанционных сервисов режим самоизоляции не влияет: они, как и всегда, работают круглосуточно и без сбоев.

Клиенты могут дистанционно, не выходя из дома и не подвергая себя ненужному риску, в любое удобное время суток открывать вклады, пополнять их и снимать с них денежные средства (если такая возможность предусмотрена договором вклада), а также закрывать вклады и переводить деньги с них на свои карты, причем этими деньгами сразу же можно распоряжаться без каких-либо ограничений, потому что эти операции происходят моментально. На доступность наших дистанционных сервисов режим самоизоляции не влияет: они, как и всегда, работают круглосуточно и без сбоев.

Сбербанк изменил правила закрытия вкладов :: Финансы :: РБК

Банк ввел такие меры, чтобы клиенты лишний раз не ходили в отделения Фото: Евгений Биятов / РИА Новости

Банк ввел такие меры, чтобы клиенты лишний раз не ходили в отделения Фото: Евгений Биятов / РИА НовостиВклады в Сбербанке, срок которых истекает в период с 30 марта по 5 мая, будут автоматически продлены только до 6 мая, в первый рабочий день после нерабочего апреля и майских праздников, сообщил РБК представитель Сбербанка. В это время проценты по депозитам будут начисляться по тем ставкам, которые изначально были прописаны в договоре. Условия затрагивают и промовклады, уточнили в банке.

В это время проценты по депозитам будут начисляться по тем ставкам, которые изначально были прописаны в договоре. Условия затрагивают и промовклады, уточнили в банке.

«Мы предусмотрели подобный порядок действий в связи с тем, что в дату завершения срока действия договора по вкладу многие клиенты идут в отделения для его переоформления. Предложенное решение позволит нашим клиентам оставаться дома в течение нерабочих дней, объявленных президентом, и при этом продолжать получать выгодные условия по вкладам», — заявили в Сбербанке.

В начале апреля клиенты Сбербанка на портале banki.ru пожаловались (1, 2, 3) на невыплату итоговых процентов в период с 30 марта по 3 апреля. Речь идет о тех депозитах, чей срок истекал на первой неделе, объявленной в России нерабочей.

Сбербанк разъяснил правила предоставления кредитных каникул Как следует из комментариев представителя Сбербанка на портале, если срок договора заканчивается в выходной день, то выплата процентов и закрытие вклада возможны в ближайший рабочий день. Из-за пандемии коронавируса нерабочие дни в России продлены до 30 апреля, первый рабочий день наступит уже после майских праздников — 6 мая.

Из-за пандемии коронавируса нерабочие дни в России продлены до 30 апреля, первый рабочий день наступит уже после майских праздников — 6 мая.что это такое, плюсы и минусы в 2021 году

Что такое пролонгация договора банковского вклада?

Пролонгация договора банковского вклада — это продление действия договора вклада после завершения срока его действия. Пролонгация договора вклада осуществляется на тот же срок, с процентной ставкой по данному вкладу, действующей на момент пролонгация вклада. Основное преимущество пролонгируемого депозита для клиента — экономия времени. Как правило, пролонгация осуществляется банком автоматически и не требует присутствия клиента.

Не все депозитные счета можно пролонгировать, эта возможность заранее оговаривается в договоре при открытии вклада.

Чем полезна автоматическая пролонгация депозита. Условия пролонгацииСправедливости ради стоит отметить, что кроме вышеперечисленных неприятных для вкладчика моментов, связанных с пролонгацией, которые при действующем законодательстве не настолько негативны, как могли бы быть, инструмент автоматического продления вкладов имеет и ряд удобств. При автоматической пролонгации вклада вкладчику не требуется в обязательном порядке приходить в банк для продления срока вклада и предоставлять полный пакет документов для открытия нового счета, что очень удобно. Также вкладчик, который забирает свои средства значительно позже окончания срока действия договора, не теряет своих доходов в виде процентов, так, как в случае с обычными вкладами, ведь по окончании срока их размещения денежные средства перечисляются на текущий счет с очень скромными размерами процентных ставок.

При автоматической пролонгации вклада вкладчику не требуется в обязательном порядке приходить в банк для продления срока вклада и предоставлять полный пакет документов для открытия нового счета, что очень удобно. Также вкладчик, который забирает свои средства значительно позже окончания срока действия договора, не теряет своих доходов в виде процентов, так, как в случае с обычными вкладами, ведь по окончании срока их размещения денежные средства перечисляются на текущий счет с очень скромными размерами процентных ставок.

Еще один небольшой приятный бонус – это возможность ставки по пролонгированному депозиту увеличиваться на несколько процентных пунктов по программам лояльности учреждения. И хотя бонус небольшой (по данным компании «Простобанк Консалтинг» летом-2020 диапазон прибавки к ставке составляет 0,25-1,2 процентного пункта к действующим ставкам банка), это все же лучше, чем просто перевложение средств с закончившегося депозита на новый в том же банке.

Неудивительно, что украинские вкладчики активно пользуются этим инструментом. Так, более 55% проголосовавших в опросе, который провел Prostobank.ua, признались, что продлевали депозиты. При этом не пользовались пролонгацией, хоть имели такую возможность, всего 7% респондентов. И лишь 5% опрошенных ничего не знали о такой услуге.

Так, более 55% проголосовавших в опросе, который провел Prostobank.ua, признались, что продлевали депозиты. При этом не пользовались пролонгацией, хоть имели такую возможность, всего 7% респондентов. И лишь 5% опрошенных ничего не знали о такой услуге.

Банки же, в свою очередь, активно её предлагают. Так, по данным компании «Простобанк Консалтинг», среди 22 крупнейших по размерам активов банков, которые предлагают вклады населению, все предусматривают в своей продуктовой линейке возможность автоматической пролонгации.

Некоторые из наиболее выгодных условий пролонгации вкладов в гривне сроком на один год по данным компании «Простобанк Консалтинг» на 17.08.2020 г. от банков из числа 22-ух крупнейших по активам

+1% к базовой ставке

ПроКредит Банк

Срочный депозит

+ 1% годовых к действующей ставке

Срочный с продолжением

+1% к действующей годовой ставке

+0,5% к действующей ставке

Срочный с пополнением без права досрочного расторжения

+0,5% к действующей ставке, автоматическая

+0,5% к действующей ставке

+0,5% к действующей ставке

+0,5% к действующей ставке

+0,5% к действующей ставке

На что обратить внимание вкладчикам, желающим открыть депозит с пролонгацией?

Никита Малясов, начальник отдела депозитов ПУМБВ данном случае необходимо обращать внимание одновременно на несколько моментов. Во-первых, изменяется ли размер процентной ставки при пролонгации вклада. Во-вторых, существует ли разрыв в начислении процентов при пролонгации.

Во-первых, изменяется ли размер процентной ставки при пролонгации вклада. Во-вторых, существует ли разрыв в начислении процентов при пролонгации.

В-третьих, меняются ли при пролонгации другие условия вклада (срок, периодичность выплаты процентов, условия пополнения и снятия), а также каким образом выплачиваются проценты за прошедший срок депозита (на карточный счет либо капитализируются увеличивая тем самым начальную сумму вклада). Кроме того, необходимо обратить внимание на наличие (отсутствие) возможности отмены (либо повторной активации) пролонгации в течение срока действия депозита.

Подводные камни в опции «пролонгация» депозита:

- изменение (в любую сторону) размера процентной ставки при пролонгации вклада,

- изменение других условий депозита (срок, периодичность выплаты процентов, условия пополнения и снятия),

- разрыв в начислении процентов (проценты не начисляются за день пролонгации вклада),

- отсутствие возможности отменить пролонгацию в течение срока действия депозита,

- начисленные проценты могут не выплачиваться на карточный счет, а присоединяться к начальной сумме вклада путем капитализации в дату пролонгации депозита.

Пролонгация вклада – это продление действия договора вклада после окончания срока его действия. Если вкладчик выбрал депозит, предусматривающий пролонгацию, ему стоит обратить внимание, на каких условиях будет это происходить: на какой срок будет продлен вклад, на какую сумму, какая процентная ставка будет по новому договору. Также важно знать, сколько раз может производиться пролонгация. Некоторые банки ограничивают возможное количество переоформлений вклада на новый срок.

Чтобы клиента не застал неприятный сюрприз, связанный с пролонгацией, прежде всего, нужно читать депозитный договор. Именно в договоре указаны условия продления вклада. У каждого банка условия пролонгации различные. Какими будут эти условия, определяется по усмотрению банка.

Пролонгация депозита имеет ряд преимуществ для клиентов, при этом есть моменты, на которые вкладчикам стоит обратить внимание, подписывая договор. При продлении вклада на новый срок процентная ставка может отличаться от той, которая была на момент первоначального размещения средств. Как правило, процентная ставка будет соответствовать ставке, которая действует в банке на момент пролонгации вклада.

При продлении вклада на новый срок процентная ставка может отличаться от той, которая была на момент первоначального размещения средств. Как правило, процентная ставка будет соответствовать ставке, которая действует в банке на момент пролонгации вклада.

Некоторые банки (в том числе, наш банк) используют схему, при которой клиенты, чьи вклады пролонгируются на новый срок, становятся участниками программы лояльности банка. Процентная ставка может быть выше, к примеру, на 1% от той, которая действует для новых вкладов на момент пролонгации.

Пролонгация вклада, автоматическое продление срока вклада банком

23.11.2020

3002

Автор: Редакция Myfin.byФото: pixabay.com

Пролонгация вклада – продление договора с банком в том случае, если клиент принимает решение не снимать деньги с депозита к наступлению срока возврата денежных средств. При этом важно иметь в виду, является ли тот или иной вклад реинвестируемым, то есть подлежащим пролонгации. Данную операцию возможно совершить сразу по истечении срока договора.

Данную операцию возможно совершить сразу по истечении срока договора.

Последние новости:

Пролонгация может быть автоматическая и неавтоматическая. Автоматическое продление удобно тем, что клиенту нет необходимости приходить в банк для переоформления соглашения, и возможно в том случае, когда клиент не имел намерения снимать деньги в обозначенный срок. Проценты добавляются в соответствии с актуальными ставками. Важно, что в течение периода пролонгации ставка не подлежит изменению. Если же процентная ставка депозита меняется, пролонгированный вклад получает другой тариф. Однако это не касается периода одной пролонгации – ставка будет неизменна. Срок депозита увеличивается по новым временным условиям либо на срок, идентичный предыдущему. По оформлении пролонгации перечень условий договора остается прежним.

Как правило, для вкладов на короткий срок предусмотрены достаточно удобные условия пролонгации: автоматическая пролонгация вклада каждый месяц с регулярным увеличением процентной ставки. Имеет смысл также интересоваться новыми программами, предлагаемыми банком, – они могут содержать более выгодные условия.

Имеет смысл также интересоваться новыми программами, предлагаемыми банком, – они могут содержать более выгодные условия.

Если условия договора не предполагают пролонгацию, то по окончании срока вклада все невостребованные средства перемещаются на текущий счет, и проценты более не начисляются.

Продлевать действие договора по одному и тому же вкладу можно столько раз, сколько обозначено в соглашении. После нескольких пролонгаций общая сумма вклада – это прибавившиеся за время хранения проценты, объединенные с первоначальной суммой депозита.

Необходимо оперативно следить за информацией по поводу новых предложений банка, где может фигурировать тип существующего вклада, в особенности если предполагается пролонгация, – таким образом есть шанс избежать нежелательного переоформления депозита, не закрытого в срок, в обычный текущий счет (так называемый «вклад до востребования»). Когда прием вкладов определенного вида закончен, пролонгация такого депозита не производится.

Достаточно отслеживать появление новых условий по депозитным программам вашего банка, чтобы комфортно использовать все возможные плюсы вклада с пролонгацией, благополучно избегая досадных проблем вроде потери части процентов и переоформления договора в автоматическом порядке на не устраивающих вас условиях.

Если вы заметили ошибку в тексте новости, пожалуйста, выделите её и нажмите Ctrl+Enter

Сбербанк продлевает срок действия условий по вкладам » Новости банков

— Сбербанк сообщает, что по всем договорам вкладов, которые заканчиваются с 30 марта по 5 мая, банк продолжит начислять клиентам проценты по ставке, действующей на момент окончания договора до 6 мая.

Данные условия распространяются и на тех, у кого в настоящий момент есть промовклад: начисления будут проходить по повышенным ставкам, прописанным в условиях договора по вкладу. Автоматическая пролонгация переносится на первый рабочий день — 6 мая.

Если клиенты решат воспользоваться деньгами после окончания вклада, но не дожидаясь 6 мая, то смогут сделать это без ограничений, в любой день в Сбербанк Онлайн или в отделении банка в соответствии с графиком работы. Проценты по вкладу будут начислены за все дни до даты закрытия.

Сергей Широков, директор дивизиона «Занять и Сберегать»:

«Мы понимаем насколько сейчас важно оставаться дома.

Многие клиенты в день завершения вкладов приходят в отделения для переоформления. Поэтому клиентам, вклады которых заканчиваются с 30 марта по 5 мая, мы продолжим начислять выгодные проценты до 6 мая. Это решение позволит оставаться дома в течение нерабочих дней, объявленных Президентом и при этом не беспокоиться за доходность своих вложений. Важно отметить, что при необходимости такие вклады можно закрыть в любой момент без потери начисленных процентов и перевести средства на карту».

Сегодня управлять своими вкладами удобнее всего в мобильном приложении и web-версии Сбербанк Онлайн. Клиенты могут дистанционно, не выходя из дома и не подвергая себя ненужному риску, в любое удобное время суток открывать вклады, пополнять их и снимать с них денежные средства (если такая возможность предусмотрена договором вклада), а также закрывать вклады и переводить деньги с них на свои карты, причем этими деньгами сразу же можно распоряжаться без каких-либо ограничений, потому что эти операции происходят моментально. На доступность наших дистанционных сервисов режим самоизоляции не влияет: они, как и всегда, работают круглосуточно и без сбоев.

На доступность наших дистанционных сервисов режим самоизоляции не влияет: они, как и всегда, работают круглосуточно и без сбоев.

По материалам Сбербанка

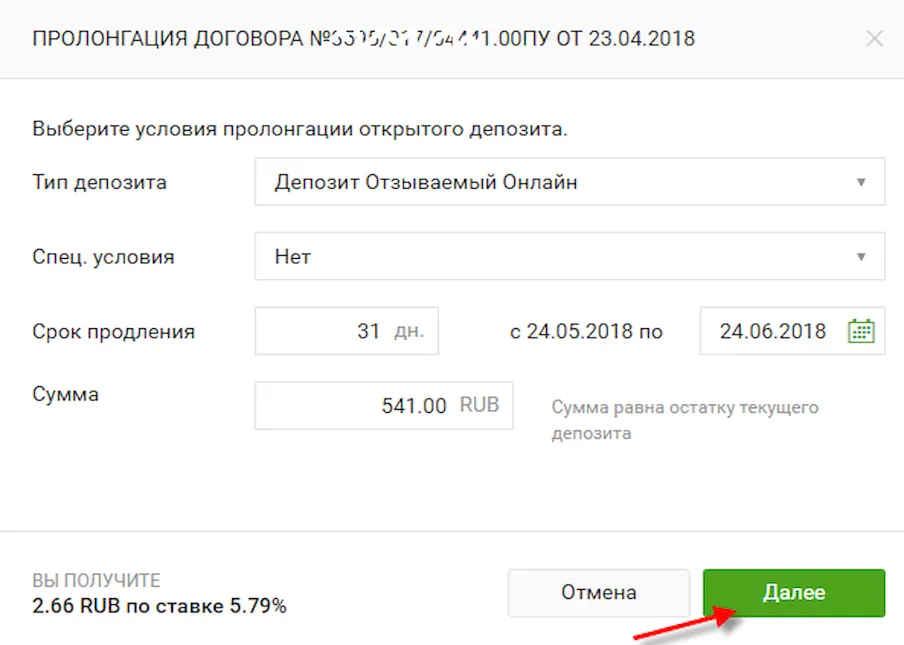

Как продлить вклад в Сбербанке Онлайн

Наши читатели часто спрашивают нас о том, как можно в системе «Сбербанк Онлайн» продлить ранее открытый вклад? Есть ли у вкладчиков такая возможность, и если есть, то как ею воспользоваться? Об этом подробно рассказывается в нашей статье.

Итак, если вы решили вложить свои временно свободные денежные средства на банковский депозит, то для этого лучше всего выбирать крупные государственные компании, которые обладают большим опытом, высокими рейтинговыми показателями и прозрачными условиями по своим предложениям. Также немаловажна поддержка со стороны государства, ведь при таком условии у вас есть уверенность в сохранении своих сбережений.

Самые популярные виды инвестиций:

Предложения от Сбербанка:

Почему именно Сбербанк?

Сбербанк России – это лидер по привлечению средств частных лиц на депозиты. Именно ему россияне чаще всего доверяют свои деньги для дальнейшего их инвестирования и получения выгоды. Это наиболее распространенный и открытый для клиентов банк.

Именно ему россияне чаще всего доверяют свои деньги для дальнейшего их инвестирования и получения выгоды. Это наиболее распространенный и открытый для клиентов банк.

Здесь на данный момент действует более десятка различных депозитных предложений, которые имеют разные целевые направления и условия. Они условно разделены на две категории, а именно:

- Вклады, которые оформляются при личном присутствии клиента в банковском отделении.

Сюда относятся такие продукты как «Сохраняй», «Пополняй», «Управляй», «Подари жизнь», «Социальный», «Мультивалютный» и т.д. Здесь же можно оформить сберегательный счет или сберкнижку;

- Вклады, которые можно открыть дистанционно, т.е. через Интернет.

Такая возможность есть только у действующих клиентов данной банковской компании, которые имеют здесь расчетный счет или дебетовую карточку. Кроме того, необходимо пройти регистрацию в системе «Сбербанк Онлайн» и получить логин и пароль для входа в системе.

Как это сделать, рассказываем здесь.

Открыть вы сможете один из трех продуктов «Сохраняй онлайн», «Пополняй онлайн» или же «Управляй онлайн» с повышенным процентом.

Именно для трех последних программ предусмотрены различные операции, которые можно осуществлять через Интернет, а именно: открывать и закрывать вклад, пополнять его, закрывать досрочно, снимать частично средства и переводить на другие счета\карточки.

Как продлить действие депозита?

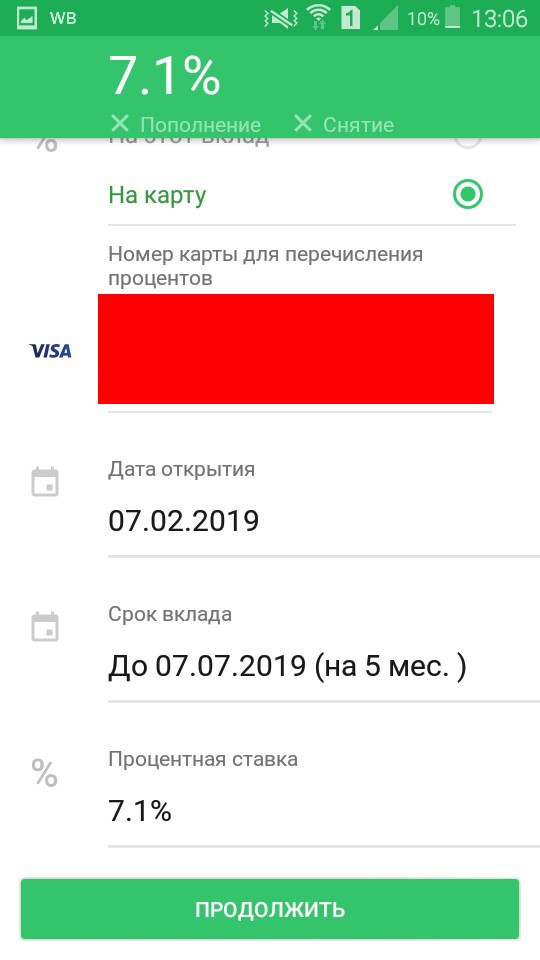

Если же вам нужна пролонгация, т.е. продление действия вашего депозита, то такая операция осуществляется автоматически, от вас не требуется дополнительных действий. При этом пролонгация будет осуществлена на условиях, которые действуют на момент продления, т.е. ставки могут быть изменены, а срок действия останется тот же.

Для примера: вы первоначально вложили 100 тысяч на 1 год под ставку 8% годовых. Если вы не закрываете этот депозит в день его окончания, тогда происходит автопролонгация еще на 1 год на сумму, первоначально вложенную вами + начисленные до этого проценты, а вот процент будет определен нынешними условиями.

Оригинальные отзывы по этой теме мы собрали здесь, отзывы настоящих людей, много комментариев, стоит почитать.

Обращаем внимание наших клиентов на тот факт, что если закрытие или частичное снятие средств происходит раньше срока, либо оно не предусмотрено договором, тогда вы частично потеряете накопленные перед этим проценты. Происходит это следующим образом:

- если деньги пролежали на счету менее 6-ти месяцев, и вы досрочно их изымаете, тогда ваша ставка составит всего 0,01% годовых. Условия будут приравнены к вкладу “До востребования”,

- если же денежные средства пробыли на счету от 6 месяцев и больше, тогда ваш доход будет рассчитан как 2\3 от вашей действующей ставки по договору.

Например, если у вас была прописана доходность в размере 5%, то при досрочном закрытии вклада вам выплатят прибыль по ставке 3,33%.

Например, если у вас была прописана доходность в размере 5%, то при досрочном закрытии вклада вам выплатят прибыль по ставке 3,33%.

В редких случаях может произойти технический сбой, когда продление вклада в системе «Сбербанк Онлайн» не происходит в автоматическом режиме, и в Личном кабинете пропадает запись о его наличии, в этом случае нужно лично посетить банковское отделение.

Рубрика вопрос-ответ:

2020-04-08 10:18

Ирина

9 апреля истекает договор вклада. Как продлить- нужно ли идти лично или это можно сделать по-другому? У вкладчика нет интернета.Посмотреть ответ

Скрыть ответ

Консультант

Ирина, автоматическое продление работает по всем вкладам Сбербанка. Если ваше отделение закрыто, вы можете позвонить по телефону горячей линии, и узнать адреса дежурных отделений в вашем городе2019-11-26 21:20

Людмила

Здравствуйте! У меня 9декабря заканчивается срок действия Сберкнижки, могу ли я в онлайн продлить эту книжку, т. к на нее приходит детское пособие, или же она автоматически продляется? И ещё вопрос, если я не продлю книжку, ее закроют? И будут ли также на этот счёт поступать пособия, а случае если я не продлю книжку?

к на нее приходит детское пособие, или же она автоматически продляется? И ещё вопрос, если я не продлю книжку, ее закроют? И будут ли также на этот счёт поступать пособия, а случае если я не продлю книжку?Посмотреть ответ

Скрыть ответ

Отвечает Елена Шаромова, эксперт по кредитным и финансовым продуктам

Людмила, вклады продлеваются автоматически. Дополнительно что-либо делать не требуется. Новая должна быть выдана взамен старой, при желании можете оформить моментальную карточку, она бесплатная2017-09-27 14:37

Евгения

А какие программы желательно выбрать — с автоматическим продлением или лучше без этого пункта? Есть ли у Сбера депозиты, в которых при продлении ставки бы оставались на прежнем уровне или они всегда изменяются?Посмотреть ответ

Скрыть ответ

Отвечает Елена Шаромова, эксперт по кредитным и финансовым продуктам

Евгения, в Сбербанке все вклады идут с автоматической пролонгацией. Исключение составляет только сберегательный сертификат на предъявителя Если вы хотите узнать, куда лучше вложить деньги, чтобы заработать в этом году, тогда пройдите по этой ссылке. Если вас интересуют вклады, то ознакомиться с лучшими предложениями банков вы можете здесь.

Если вы хотите узнать, как получить кредит без отказа? Тогда пройдите по этой ссылке. Если же у вас плохая кредитная история, и банки вам отказывают, то вам обязательно необходимо прочитать эту статью. Если же вы хотите просто оформить займ на выгодных условиях то нажмите сюда.

Если вас интересуют вклады, то ознакомиться с лучшими предложениями банков вы можете здесь.

Если вы хотите узнать, как получить кредит без отказа? Тогда пройдите по этой ссылке. Если же у вас плохая кредитная история, и банки вам отказывают, то вам обязательно необходимо прочитать эту статью. Если же вы хотите просто оформить займ на выгодных условиях то нажмите сюда.Если вы хотите оформить кредитную карту, тогда пройдите по этой ссылке. Другие записи на эту тему ищите здесь.

Читайте также:

Поделитесь информацией с друзьями:

Добавьте свой отзыв или комментарий ниже:

Сбербанк запустил специальные условия пролонгации вкладов

Сбербанк сообщил, что по всем договорам промовкладов «Рекордный», «Онлайн плюс», «Новогодний бонус» и «Красная гвоздика», которые заканчиваются с 6 по 31 мая, банк установил специальную ставку автопролонгации – 4.5%. Срок нового договора аналогичен закрывшемуся.

Если клиенты решат воспользоваться деньгами после окончания вклада, но не дожидаясь завершения срока нового договора, то смогут сделать это без ограничений, в любой день в Сбербанк Онлайн или в отделении банка в соответствии с графиком работы.

Сергей Широков, директор дивизиона «Занять и Сберегать»:

Мы продолжаем предпринимать все необходимые меры, чтобы обезопасить тех клиентов, которые в день закрытия вкладов предпочитают приходить в отделения для переоформления и чьи договора по вкладам заканчиваются в период самоизоляции. Именно поэтому для клиентов, первый срок по промовкладам которых заканчивается в период с 6 по 31 мая, мы установили специальную ставку автоматического размещения средств на новый срок – 4,5%. Это касается вкладов «Рекордный», «Онлайн плюс», «Новогодний бонус» и «Красная гвоздика». Срок нового договора будет таким же, как и завершившегося. Это значит, что отпадает необходимость обращаться в отделение банка для продления договора. Важно отметить, без потери дохода за прошлый период клиент может воспользоваться средствами после даты окончания вклада в любом канале, например, перевести средства на карту.Сегодня управлять своими вкладами удобнее всего в мобильном приложении и web-версии Сбербанк Онлайн. Клиенты могут дистанционно, не выходя из дома и не подвергая себя ненужному риску, в любое удобное время суток открывать вклады, пополнять их и снимать с них денежные средства (если такая возможность предусмотрена договором вклада), а также закрывать вклады и переводить деньги с них на свои карты, причем этими деньгами сразу же можно распоряжаться без каких-либо ограничений, потому что эти операции происходят моментально. На доступность наших дистанционных сервисов режим самоизоляции не влияет: они, как и всегда, работают круглосуточно и без сбоев.

Что означает продление. Что такое пролонгация депозита в банке? Как отменить продление и расторгнуть договор

Размещая свободные средства на банковском вкладе, вкладчик заключает с банком договор, в котором подробно описаны условия вклада. В числе прочего указывается процентная ставка, срок депозита и условия его пролонгации. Если с первыми двумя терминами все достаточно просто, то с третьим нужно разобраться более подробно.Рассмотрим, что такое продление депозита и на каких условиях оно происходит?

Если с первыми двумя терминами все достаточно просто, то с третьим нужно разобраться более подробно.Рассмотрим, что такое продление депозита и на каких условиях оно происходит?

Продление депозита. Что это?

Продление вклада (в переводе с английского «пролонгирование» — продление срока чего-либо) — это продление срока действия договора банковского вклада, которое имеет место, если вкладчик не забрал сумму вклада по истечении срока срок его хранения.

Есть 2 варианта продления:

- Автомат.Проходит без участия вкладчика, в основном, на следующий день после окончания первоначального срока депозита. Обычно количество автоматических продлений не ограничено;

- Неавтоматический. Требуется участие вкладчика, который должен письменно заявить о своем желании продлить договор.

Условия продления вклада

Возможность пролонгации (как правило, автоматическая) прописывается в договоре в обязательном порядке.Если вкладчик соглашается на внесение депозита с возможностью продления, он должен знать, на каких условиях это происходит.

1. Депозит продлевается на тот же срок, на который заключен договор.

Это означает, что если договор действовал 1 год, то после продления он будет действовать ровно 1 год. Это необходимо учитывать. И если вкладчик не готов держать вклад в течение следующих 12 месяцев, лучше закрыть вклад в конце начального периода и открыть новый на более короткий период времени (или более выгодный за тот же период. ).

2. Продление происходит сразу после дня окончания первоначального срока.

Если срок действия договора истекает 14 апреля, и к этой дате вкладчик не проинформировал банк о своем желании расторгнуть договор, 15 апреля оно будет считаться автоматически продленным. Иногда банки предлагают иной порядок продления, который необходимо прописать в договоре.

3. Депозит продлевается по ставке, действовавшей на момент продления.

Если вкладчик открыл вклад по ставке 10% годовых, но к моменту истечения срока действия она упала до 8%, то на новый период будет действовать последняя. Поэтому непосредственно перед пролонгацией рекомендуется узнать, какую прибыль банк предлагает в настоящее время по данной депозитной программе.

Поэтому непосредственно перед пролонгацией рекомендуется узнать, какую прибыль банк предлагает в настоящее время по данной депозитной программе.

Стоит узнать у менеджеров финансового учреждения (в отделении или по телефону) или на его сайте, какие еще депозиты предлагаются и на каких условиях.Может быть выгоднее закрыть текущий депозит и открыть новый.

Также важно учитывать, что если на момент продления данная депозитная программа в банке больше не действует, вкладчик будет переведен на другие, явно менее выгодные условия. Как правило, вклад переводится на депозит «до востребования» практически под нулевую процентную ставку (0,01%). И хотя банк должен заранее информировать клиентов о таких ситуациях, он не должен сильно на это полагаться, а должен следить за изменениями в самих программах.

4. При капитализации процентов увеличивается сумма продленного депозита.

Если условиями депозита предусмотрено, что начисленные проценты в конце срока действия прибавляются к основной сумме (), то после автоматического пролонгации сумма начального депозита увеличивается на сумму полученного дохода. Соответственно, на новую сумму будут начислены проценты.

Соответственно, на новую сумму будут начислены проценты.

Преимущества и недостатки ролловера

Вклады с возможностью автоматического продления имеют неоспоримые преимущества:

- Если клиента полностью устраивают условия продления вклада, ему не нужно идти в банк и оформлять документы.Его депозит автоматически продлевается, а вкладчик экономит свое время и нервы;

- Иногда вкладчик не может прийти в банк в назначенный день для перерегистрации или закрытия вклада. Автоматическая пролонгация позволяет избежать потери процентов, так как по истечении срока вклад переводится в категорию «до востребования» или на других условиях, предусмотренных договором, но не теряются накопленные проценты за предыдущий срок вклада. .

Однако у вкладов с пролонгацией есть недостатки:

- После продления срока вкладчик может получить вклад со значительно менее выгодной процентной ставкой.Это возможно при изменении условий данной депозитной программы или при ее полной отмене. Чтобы этого не случилось, нужно накануне окончания срока узнать текущую процентную ставку и при необходимости перерегистрировать вклад на более выгодных условиях;

- В случае досрочного прекращения пролонгированного вклада вкладчик теряет проценты, начисленные в течение нового срока. Такое бывает, когда депозит продлен, например, на 1 год, и клиенту срочно нужны деньги, но договор запрещает частичное снятие средств с депозита (типовые условия для).С другой стороны, проценты, начисленные за предыдущий период, сохраняются.

Если вкладчик не намерен хранить пролонгированный вклад в течение всего нового срока, лучше расторгнуть договор как можно раньше. Независимо от того, сколько денег на таком вкладе, досрочное расторжение практически обнулит проценты, начисленные за новый период. В идеале деньги нужно снимать в первый же день после окончания срока депозита.

Следует отметить, что если в контракте указано конкретное количество продлений, после последнего из них вклад переводится в категорию «до востребования».Это значит, что доход по депозиту будет минимальным (например 0,01% годовых).

При внесении депозита необходимо внимательно изучить условия договора, в частности, все, что связано с продлением.

Правильные и продуманные действия инвестора позволят сэкономить время и получить максимальную отдачу от ваших вложений.

Продление означает продление срока действия договора. Этот термин используется в банковской или страховой сфере. Депозиты, договоры страхования и другие договорные отношения с финансовыми компаниями могут быть продлены.Как правило, услуги продлеваются на тот же период и на тех же условиях. Но важно самостоятельно изучить условия продления. Сегодня мы поговорим конкретно о банках, а в этой статье вы узнаете, что такое пролонгация депозита, насколько это удобно и выгодно, и как не потерять заработанные проценты.

Автоматическое продление

Банковский депозит подразумевает получение прибыли для клиента. Каждый вклад размещается на счете под определенную процентную ставку и на определенный срок, указанный в договоре о размещении депозита.Таким образом, вы можете не только хранить свои сбережения в надежном месте, но и приумножить свои деньги за счет банковских процентов. При этом абсолютно отсутствует риск, так как большинство банков участвует в программе страхования на 1 400 000 рублей.

По истечении срока депозита вкладчик может принять самостоятельное решение о снятии всех денег, включая прибыль, или о продлении размещения депозита под проценты. В этом случае услуга продления выдается на основании письменного заявления клиента.Подписывается дополнительное соглашение, где обсуждаются условия продолжения отношений.

Но при внесении депозита вы можете изначально подписать условия, на основании которых будет происходить автоматическое продление, чтобы после истечения срока действия договор продлевался автоматически без подписания дополнительных соглашений и посещения офиса.

При внесении депозита важно изучить документы, которые банк предлагает подписать.Условия продления могут быть отдельным пунктом или отдельным соглашением, которое входит в выбранный продукт для депозита. Но автоматическое продление — это не ответственность клиента, а его право. В день расторжения договора вы можете распорядиться деньгами по своему усмотрению. При подписании документов на автоматическое продление депозита важно обратить внимание на следующие условия:

- ограниченное количество возможных авто-пролонгаций.Если в договоре указано, сколько раз продлевается депозит, то после исчерпания этой суммы деньги будут переведены на обычный депозит с минимальными процентными ставками, не приносящими прибыли;

- автоматическое продление имеет свои условия. Это означает, что по завершении основного контракта он может быть автоматически продлен на период, указанный для автоматического продления. Как правило, эти сроки совпадают, то есть если у вас был вклад на год, этот вклад в банке продлят еще на год;

- условия по процентной ставке.Условия продления, прописанные в дополнительном соглашении, могут отличаться от условий депозита. Таким образом, процентную ставку можно установить по-разному. Например, депозит был открыт под 7,5% годовых, а при пролонгации ставка была установлена на уровне 6%. Это означает, что через год ваш вклад будет приносить меньше прибыли в процентном отношении;

- независимо от этих условий автоматического пролонгации, в момент срока действия депозита процентная ставка будет такой же, как указано в соглашении до его завершения;

- капитализация процентов.Доходность вашего депозита может быть увеличена за счет капитализированных начисленных процентов по основным средствам депозита. Этой суммой можно распорядиться по своему усмотрению. Проценты могут быть сняты на ваш депозитный счет или карту в день заключения договора. Или их можно оставить на депозите, и пролонгация будет происходить с добавлением процентов к внесенным средствам. Невозможно снять проценты до и после пролонгации без потери денег, если это не предусмотрено условиями;

- Если пролонгация не назначена, банк переводит деньги вместе с заработанной суммой на депозитный счет с минимальными процентами.Все средства можно вывести в любой момент;

- банк постоянно расширяет и меняет линейку продуктов для вкладов, исходя из рыночной ситуации. Таких товаров может быть несколько, и предложение ограничено. Поэтому, если условия вашего депозита были переданы в архив, то банк не сможет продлить договор и переведет деньги на депозит.

В любом случае, когда приближается дата закрытия депозита, стоит уточнить у специалистов варианты продления срока действия или поинтересоваться возможностью вывода денег.

Инвестор самостоятельно решает, как распорядиться своими деньгами. Банковский вклад имеет низкую доходность, но при этом минимальные риски потерять деньги. Если бюджет позволяет продолжить инвестирование и выбрано банковское направление, то стоит задуматься о преимуществах и недостатках пролонгации. Давайте сначала поговорим о плюсах.

pro

Главное преимущество в том, что это автоматизированный процесс, то есть вам не нужно связываться с банковской организацией и подписывать дополнительные соглашения.Достаточно узнать через удаленные каналы связи о возможности продления и условиях и продолжить зарабатывать банковские проценты.

Без автоматического пролонгации деньги поступают на депозитный счет, что невыгодно. Соответственно, с учетом того, что в этот конкретный период невозможно связаться с банком, вы можете потерять часть прибыли. Например, договор закончился в октябре, а для подписания нового договора вкладчик сможет подать заявку в офис только в ноябре.Таким образом, вы можете упустить проценты за месяц.

Минусы

Продление контракта в автоматическом режиме предполагает, что в день пополнения депозита вы решите, как распорядиться полученной прибылью. А если вы не проявляете интереса, то они капитализируются в новом взносе. После этого вывести сумму можно будет только по ставке «до востребования», что приведет к потере прибыли. Хотя, если в контракте предусмотрен частичный вывод, то на рентабельности это никак не отразится.

До истечения срока действия рекомендуем обратиться в банк и уточнить, как можно вывести часть денег, если есть планы на выполнение такой операции. Некоторые компании выдают средства на основании заявки, рассмотрение которой может занять несколько недель.

Вам также следует изучить условия продления. Так как процентная ставка может быть изменена или предусмотрен неудобный срок действия. Более того, товар можно просто перенести в архив, и продлить договор не удастся.

Перед окончанием депозита необходимо оценить текущую рыночную ситуацию. Ставки банков постоянно меняются, они зависят от нескольких факторов, в том числе от ставок рефинансирования, которые устанавливает ЦБ.

Если у клиента автоматическое продление депозита, то необходимо уточнить назначенную процентную ставку. И проверьте действующие банковские продукты по вкладам. Например, если при пролонгации депозита в Сбербанке ставка 6%, а в том же Сбербанке или других банках есть предложения по 7.5%, тогда вы можете вывести деньги в день истечения срока действия или открыть другой депозит. Таким образом, продление не пройдет.

Также, если вкладчик еще не определился, куда продавать средства, а в договоре предусмотрен автопрокат, то он может обратиться в филиал банковской организации и написать заявление об отмене продления договора. Деньги будут переведены на простой депозитный счет, с которого вы сможете снимать средства для собственных нужд.

Выделим основные моменты, которые касаются вопроса пролонгации. Вклад — это не совсем пассивный заработок. Чтобы получить максимальную прибыль, вы всегда должны выбирать лучшие условия. С учетом инфляции прибыль на таких счетах может быть минимальной. Поэтому, прежде чем принимать решение о продлении, оцените рыночную ситуацию.

Автоматическое продление может не произойти, если текущий банковский продукт больше не действует, это происходит регулярно.Поэтому по мере приближения крайнего срока проверяйте возможность продления договора. А также стоит обратить внимание на условия ролловера, чтобы не потерять прибыль в виде процентов.

В любом случае такая услуга достаточно удобна: позволяет сэкономить время вкладчиков и предоставляется бесплатно. Также рекомендуем пользоваться личными кабинетами банковских компаний, чтобы всегда быть в курсе.

Здравствуйте, уважаемые читатели финансового журнала «Сайт»! Сегодня мы расскажем, что такое капитализация и пролонгация вклада, а также какие банки предлагают вклады с капитализацией и пополнением процентов.

Ни для кого не секрет, что именно банковские вклады являются одним из самых популярных вариантов вложения свободных средств в России. Именно поэтому изучение параметров залежей не перестает быть актуальным.

Изучив представленное издание от начала до конца, читатели узнают:

- Какова капитализация процентов по депозитному счету и как часто это можно делать;

- Что такое пролонгация депозита и каковы ее условия;

- Где разместить выгодные вклады с капитализацией, пролонгацией и пополнением;

- Как не ошибиться при выборе депозита с капитализацией.

Кроме того, в статье есть инструкция, как правильно выбрать вложение с капитализацией, как продлить договор. Также в конце публикации мы традиционно отвечаем на самые волнующие вопросы по рассматриваемой теме.

Об основных условиях депозита полезно знать всем — тем, кто уже открыл депозит; тем, кто только планирует инвестировать в банк; а также тем, кто просто повышает финансовую грамотность … Читайте обо всем, что важно понять прямо сейчас!

О том, что такое капитализация процентов по депозитному счету, что означает пролонгация депозита и на каких условиях это происходит, как выбрать депозит с пополнением и капитализацией — читайте в этой статье

1. Какая капитализация депозита — обзор концепции + пример расчета депозита с капитализацией процентов 📈

Кроме того, будет полезно, если консультант продемонстрирует расчет предполагаемого дохода для всех подходящих схем.

Шаг 4. Согласование условий инвестирования

После того, как были описаны все возможные схемы, вы можете выбрать наиболее подходящий способ продления срока вклада.

Возможны 2 варианта действия:

Вариант 1. Клиент решает пролонгировать депозит автоматически. В этом случае необходимо попросить распечатать договор на новый период.

Вариант 2. Было решено оформить вклад на других условиях. Здесь важно тщательно прояснить абсолютно все нюансы. После этого старый договор должен быть расторгнут, средства будут переведены на новый счет и обновленное соглашение будет подписано.

Шаг 5. Подтверждение намерения продлить депозит

Если вкладчик решит продлить текущий депозит, в случае посещения офиса необходимо будет подтвердить это намерение. Для этого нужно написать выписку .

Это можно сделать прямо в офисе. Далее будет напечатан новый договор , с которым вам нужно будет ознакомиться, а затем подписать.

Таким образом, в продлении депозита нет ничего сложного. Чтобы избежать проблем, достаточно внимательно изучить предоставленные инструкции и точно им следовать.

6. В каких банках можно оформить вклады с капитализацией, пополнением и пролонгацией — обзор ТОП-3 крупных банков 💰

На российском финансовом рынке работает достаточно большое количество банков, предлагающих депозиты с капитализацией , с пополнением , а также с пролонгацией .

Ниже 3 кредитная организация, в которой доходных вкладов … У них есть программы со всеми рассматриваемыми параметрами, но перед открытием депозита в любом случае следует обратиться в банк за подробной консультацией. Только в офисе они смогут подробно рассказать обо всех программах, которые на данный момент действуют в кредитной организации.

1) Сбербанк России

На протяжении многих лет миллионы граждан России доверили свои деньги Сбербанк … Эта кредитная организация является старейшей в нашей стране.

Сегодня среди вкладов с автоматической пролонгацией наиболее популярным является вклад Хороший год … По нему банк предлагает ставку из 7,4 перед 8 % годовых … Окончательная сумма определяется в зависимости от внесенной суммы.

Минимальный срок рассматриваемого депозита 3 месяцев … Сумма начинается от 100 000 рублей … Проценты начисляются в конце срока договора. Открыть вклад можно не только по телефону в отделении , но и на сайте банка в онлайн-режиме .

2) Уральский банк реконструкции и развития

За 27 лет с момента основания УБРиР , банку удалось ввести 30 крупнейших кредитных организаций России .

Уральскому банку доверяет государство, здесь разрешено открывать счета ЖКХ , стратегических предприятиях , а также хранить пенсионных накоплений .

Филиалы банка расположены в 43 регионах России, где можно открыть вклад со ставкой до 11 % годовых … При внесении депозита на сайте банка можно дополнительно получить 1 %.

3) ВТБ

Банк ВТБ является частью международной группы, работающей на финансовом рынке.Сегодня в филиалах, расположенных в 72 регионах России, можно открыть вклады со ставкой 5,75 — 7,85 % годовых .

Чтобы сравнить условия различных банковских вкладов и выбрать лучший, не нужно идти в отделение банка. Достаточно сделать звонок на горячую линию … Есть другой вариант — посетить сайт ВТБ .

Если не все вопросы решены, вы можете заказать прямо на интернет-ресурсе , обратный звонок … Для этого достаточно заполнить специальную форму.

Часто вкладчики не решаются, какой банк выбрать. Специалисты советуют воспользоваться специальной анкетой, которая поможет принять решение.

Анкета для сравнительной оценки кредитных организаций по различным характеристикам:

| Характеристика | Варианты ответов с оценками |

| Срок действия на финансовом рынке | Со времен СССР — 10 баллов Более 10 лет — 5 баллов 5-10 лет — 3 балла Менее 5 лет — 0 баллов |

| Застрахованы ли вклады | Да — 10 баллов Нет — 5 баллов |

| Размер кредитной организации | В российском рейтинге занимает одно из первых десяти мест — 10 баллов Не входит в десятку лучших по России, но один из крупнейших в городе — 5 баллов |

| Наличие офиса в пешей доступности от дома или места работы | Да — 5 баллов Нет — 0 баллов |

Все выбранные банки должны быть оценены с помощью этой анкеты.После этого предпочтение следует отдавать тому, кто набрал наибольшее количество баллов.

7. Как не ошибиться при открытии вклада с капитализацией процентов — 3 важнейших совета эксперта 💎

Чтобы сделать вклад с максимальным доходом, следует ознакомиться с советами экспертов. Они помогут вам избежать большинства ошибок.

Совет 1. Денежные средства следует вкладывать только в надежные банки

Большинство вкладчиков гонятся за максимальным процентом и не всегда правы.

Стоит задуматься! Намного важнее обратить внимание на надежность банка, чем на проценты по вкладу.

Конечно, обязательная сегодня в России система страхования вкладов гарантирует возврат денег в случае банкротства банка. , но начисление процентов с момента лишения кредитной организации лицензии прекращается.

Получается, что вкладчик потеряет доход, потому что выплата страховой суммы не производится мгновенно.

Совет 2. Обязательно рассчитайте эффективную ставку самостоятельно

Известно, что многих вкладчиков подкупают соблазнительной рекламой, обещающей огромные ставки по депозитам. Но не торопитесь.

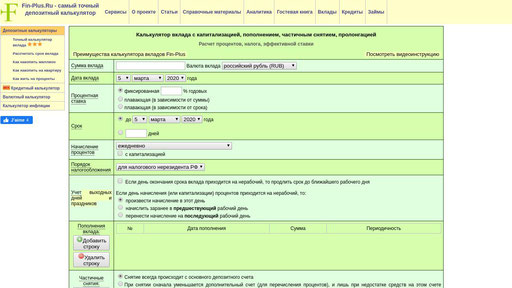

Идеальный вариант — перед посещением отделения банка следует рассчитать доход, который будет получен при внесении средств на рассматриваемых условиях. Это можно сделать на основе формул , приведенный в этой статье, или с помощью специальных онлайн-калькуляторов .

Такой подход позволяет узнать, на что вы можете рассчитывать при обращении в банк. Кроме того, вы можете сравнить свой результат с результатом специалиста банка.

Совет 3. Не забывайте оценивать собственное финансовое положение

Принимая решение о том, сколько и на какой срок открывать вклад, вкладчик должен тщательно оценить свое финансовое положение.

Важно понимать что большая часть вкладов не предусматривает расходных операций.При этом досрочное расторжение приводит к отсутствию начисления процентов. Поэтому важно максимально ответственно подобрать срок.

Прислушавшись к этим советам, каждый начинающий инвестор без труда сможет открыть прибыльный депозит.

Каждый человек сталкивался с необходимостью открыть вклад в кредитной организации. Одним из лидеров по привлечению средств на депозитные счета является Сбербанк России. Продление депозита в Сбербанке — популярная услуга, которая интересна владельцам депозита в банке по истечении срока его действия.

Альфа-Банк: Супер предложение! Кредитная карта «100 дней без%» от Альфа-Банка!

Выдача карты бесплатно

+ Кредитный лимит до 300000 рублей

+100 дней без% по кредиту на покупки и снятие наличных

+ 0% по кредиту на перевод и любые покупки в течение 100 дней

+ 0% комиссия за снятие наличных

+ Беспроцентный период начинается с первой покупки, снятия наличных или другой операции с картой. >> Полные условия по карте

Понимание, что такое продление

Под этим понятием подразумевается продление текущего договора с банком после его истечения.

Продлить депозит в Сбербанке можно двумя способами:

- По желанию владельца депозита;

- В автоматическом режиме.

По первому варианту между клиентом и банком заключается дополнительное соглашение. Этот метод не пользуется большой популярностью, потому что никто не любит бумажную работу.

Автоматическое продление экономит время клиента, нет необходимости посещать отделение банка для продления, всю операцию можно провести удаленно. Новый срок договора также устанавливается автоматически. После автоматического продления проценты начисляются не на начальный депозит, а на сумму депозита вместе с прибылью, накопленной за срок действия контракта.

Этот способ удобен и для кредитной организации, сотрудники экономят время, им не нужно пересматривать договоры с истекшим сроком действия.У автоматического продления есть один существенный недостаток: если из продуктовой линейки убрать тип депозита клиента, то процентная ставка может упасть до 0,1% в год. Банк обязан уведомлять о таких изменениях с помощью SMS, но на практике люди не читают такие уведомления, и когда они снова решат уточнить информацию о депозите, их ждет неприятный сюрприз.

Насколько выгодна услуга

Пополнить счет можно в Сбербанк Онлайн или в отделении финучреждения, но выгодно ли его продлевать? На этот вопрос нет однозначного ответа.Некоторые граждане предпочитают лично следить за депозитными программами, чтобы открыть наиболее выгодный вклад. Стоит помнить, что процентные ставки обновляются каждые три месяца, они могут увеличиваться или уменьшаться.

Продление соглашения происходит по тарифам, действующим на момент продления, и они не всегда могут быть прибыльными. Кредитные организации всячески стараются оставить средства клиентов на своих счетах и часто идут на небольшой обман. Они предлагают вкладчикам вклады с повышенной процентной ставкой при условии активации услуги пролонгации.Чтобы убедиться в выгодности таких программ, необходимо проанализировать и сравнить несколько вариантов.

Как отменить продление и расторгнуть договор

Продление — это дополнительная услуга от Сбербанка, которую выбирают клиенты. Если в выбранной программе нет обязательного пункта о продлении депозита, то вы имеете право отказаться от услуги, написав заявку. В нем отражена следующая информация:

- Полное имя;

- Паспортные данные;

- Номер депозита;

- Дата подписания депозитного договора.

Обязательно укажите, что вы отказываетесь от автоматического пролонгации. Сотрудники кредитной организации обрабатывают вашу заявку и устанавливают необходимые параметры обслуживания вклада в программе. По истечении срока действия договора депозит временно «замораживается» до тех пор, пока клиент не примет окончательное решение: снять средства или пролонгировать депозит.

Нюансы исполнения договора

Перед подачей заявки на продление, пожалуйста, проверьте следующую информацию:

- Тип продления, зависит от того, нужно ли вам ехать в отделение Сбербанка или нет;

- Если в договоре прописан автопрокат, от него можно отказаться;

- Укажите срок, на который будет продлен вклад;

- Какой процент будет взиматься по депозиту после пролонгации: тот, который был изначально установлен в договоре или в соответствии с действующими тарифами;

- Сколько раз можно оформить продление.

Все эти моменты необходимо уточнить перед подписанием договора. Расторжение депозитного договора занимает много времени, поэтому детали лучше уточнить заранее.

выводы

Продление депозита в Сбербанке — одна из самых востребованных услуг, ею пользуется большинство вкладчиков. Внимательно изучив все преимущества и недостатки продления депозита, вы выберете наиболее выгодный вариант либо можете отказаться от него по личным причинам.

С появлением частных банков и переходом к рыночной экономике появился доступ к различным типам вкладов. Значит, это возможно с капитализацией процентов. Для этого вам понадобится только доступ в Интернет, паспорт и через который будет осуществляться взаимодействие между вкладчиком и банком. Также есть много разных полезных. Эти депозитные программы позволят вам не беспокоиться о выплате, так как это будет источник дополнительного ежемесячного дохода.По истечении указанного в договоре срока депозит, как правило, продлевается, что очень удобно как для банка, так и для клиента. Остановимся на этом моменте подробнее.

Совет : при выборе депозитной программы многие специалисты рекомендуют обращать внимание не только на размер процентных ставок, условия досрочного расторжения договора вкладчиком, но и на возможность его продления. Если клиент не появится в конце депозитного договора, проценты будут по-прежнему начисляться по более выгодной ставке, чем по вкладам до востребования.

Что означает термин «пролонгация депозита»?

Само слово «продление» в переводе на русский означает «продление». Продление банковского вклада — это автоматическое продление депозитного договора, если клиент не выразил желания снять деньги со своего счета или использовать другую депозитную программу с другими условиями. К ним относятся:

- Порядок выплаты процентов.

- Периодичность их начисления.

- Возможность дополнений.

- Возможен частичный вывод.

- Наличие.

Продление подразумевает те же условия депозита, что и для основного срока, но с другими процентными ставками, действующими на момент продления. Например, в прошлом году клиент сделал рублевый депозит в Сбербанке по программе «Сэкономить» под 5,5% на 12 месяцев. В этом году ставка увеличена до 5,9%, а это значит, что в случае пролонгации проценты по его депозиту уже будут 5,9%. Продление возможно на тот же срок, который был изначально указан в договоре, то есть, если депозит выдавался на полгода, то он также продлится полгода.Количество автоматических продлений, как правило, ничем не ограничено, если иное не оговорено в депозитном договоре.

Что происходит с начисленными процентами при продлении депозита?

По окончании срока, указанного в депозитном договоре, происходит автоматическое продление, при этом начальная сумма депозита не меняется. Исключением могут быть ранее начисленные проценты, которые прибавляются к основной сумме депозита, если в договоре указан пункт о капитализации.Если его нет, ранее начисленные проценты переводятся на карту или расчетный счет клиента.

Плюсы и минусы продления депозита

К положительным моментам пролонгации депозита можно отнести, прежде всего, удобство для самого клиента. Если его устраивают предыдущие условия вклада, зачем тратить время на посещения банка, когда договор может быть продлен автоматически, без личного присутствия вкладчика?

При условии продления депозита по окончании контракта, клиент не потеряет ни одного дня для начисления процентов, что очень выгодно, так как не всегда можно прийти в отделение банка в рабочее время.Плюс ко всему многие банки при пролонгации предлагают еще 0,5-1% к текущей ставке, чтобы не потерять клиента, а заинтересовать его еще более выгодным предложением.

К недостаткам пролонгации депозитных договоров можно отнести следующие моменты:

- Риск значительного снижения процентной ставки. По окончании срока действия депозитного договора для вкладчиков по другим программам могут появиться более выгодные условия, либо банк по многим причинам может пересмотреть процентные ставки в сторону понижения.

- Потеря начисленных процентов из-за досрочного прекращения. Такой риск существует, если клиент изначально внес депозит на более длительный срок. Рано или поздно ему могут понадобиться деньги, так как могут возникнуть непредвиденные обстоятельства, из-за которых ему придется досрочно снять депозит. Проценты, начисленные до продления, будут выплачены в полном объеме, после чего они будут пересчитаны по ставке, указанной в договоре, при досрочном расторжении.

- Исключение депозита с пролонгацией из депозитной линии банка.В этом случае менеджеры банка заранее уведомляют клиента, но не будут ждать от него письменного подтверждения, а просто переоформят депозит.

- Ограниченное количество продлений. Этот параметр клиент может установить сам, в дальнейшем об этом важно не забывать, так как проценты будут рассчитываться по ставке депозита «До востребования».

Продление депозита удобно как банку, так и его клиентам. Последним не нужно отказываться от всех своих дел и идти в банк для переоформления депозита.По окончании срока депозита он будет автоматически продлен на тот же период, который был изначально указан в соглашении. Продление не подразумевает изменения срока, условий начисления процентов и изменения основной суммы, если только не осуществляется капитализация процентов. Скорость продления меняется в соответствии с тарифами банка.

История Сбербанка — FundingUniverse

Адрес: Ул. Вавилова, 19,

, 117997, Москва,

, Россия,

Телефон: (7) 095 957 58-62

Факс: (7) 095 957 57-31

Веб-сайт: www.sbrf.ru

Открытая компания

Зарегистрирована: 1991

Сотрудники: 210 000

Общие активы: 34,2 миллиарда долларов (2003)

Фондовые биржи: Российские

Тикер: SBER

NAIC: 522110 Коммерческий банк; 522120 Сберегательные учреждения

Перспективы компании:

Миссия Банка — удовлетворение требований к качеству и надежности банковских услуг для каждого клиента, включая частные, корпоративные и государственные, на всей территории России, обеспечение стабильного функционирования российской банковской системы, государственных сбережений и их сбережений. инвестиции в реальный сектор экономики, способствующие развитию экономики России.Девиз Банка — быть «домашним банком» для частного вкладчика, уважаемым корпоративным клиентом, надежным сторонником и союзником государства, а также признанным авторитетом на международном уровне.

Ключевые даты:

- 1988:

- Реорганизация российской банковской системы привела к созданию Сбербанка, специализированного банка частных сбережений.

- 1991:

- Сбербанк становится акционерным обществом.

- 1995:

- Кризис коммерческих банков усиливает доминирующее положение Сбербанка на рынке индивидуальных сбережений.

- 1998:

- Вкладчикам других банков разрешено переводить счета в Сбербанк после августовского экономического кризиса.

История компании:

Сбербанк — старейший и крупнейший банк России. Он особенно доминирует в области индивидуальных сберегательных счетов, на которые приходится около 65 процентов депозитов домашних хозяйств по всей стране. Его сеть насчитывает более 20 000 отделений и охватывает обширную территорию России от коммерческого центра Москвы до небольших провинциальных деревень, где зачастую это единственный банк, доступный для индивидуальных вкладчиков.Сбербанк является преемником сберегательного отдела советского центрального банка, который, в свою очередь, уходит своими корнями в сеть частных сберегательных учреждений, созданных царским указом в 1841 году. Сбербанк был приватизирован в 1991 году, но сохраняет тесные связи с центральным правительством. . Центральный банк России владеет примерно двумя третями его акций, а Сбербанк — единственный банк в России, который пользуется государственной гарантией по депозитам. Во время экономических потрясений 1990-х годов репутация Сбербанка в сфере безопасности и его вездесущие отделения сделали его лучшим выбором для частных вкладчиков в России, несмотря на низкие процентные ставки, которые иногда не соответствовали темпам инфляции.В последнее время Сбербанк трансформируется в универсальный коммерческий банк и основной источник финансирования для крупных российских предприятий нефтедобычи и природных ресурсов. Теперь банк предлагает полный спектр сберегательных, инвестиционных и кредитных услуг.

Сберегательные кассы в Царской России

Царь Николай I основал первые частные сберегательные учреждения в России в 1841 году, когда он утвердил статут «с целью предоставить людям любого ранга возможность делать сбережения надежным и прибыльным способом.«В следующем году сберегательные кассы открылись в отделах государственного казначейства в Москве и Санкт-Петербурге. В течение следующих 20 лет почти во всех региональных столицах России открылось около 45 таких отделений. Был образован Государственный банк России, или Госбанк. в 1860 году, и вскоре под его юрисдикцию были переданы сберегательные кассы.

До 1861 г. рост частных сбережений ограничивался тем фактом, что большинство населения России составляли крепостные крестьяне, сельскохозяйственные рабочие, привязанные к земле и не имевшие личных свобод.Единственными людьми, которые могли воспользоваться личными сберегательными счетами, были представители небольшого класса городских торговцев и ремесленников. В 1862 году в стране с 70-миллионным населением было всего 140 000 депозитных счетов на общую сумму 8,5 миллиона рублей. После отмены крепостного права в 1861 году сберегательные счета получили более широкое распространение. Рост был особенно быстрым в 1880-е годы, когда к центральным офисам Госбанка добавились региональные отделения при местных казначействах и телеграфных станциях. Сберегательные кассы открылись в сельских деревнях, а также в городских центрах, в результате чего в 1895 году было открыто 4 000 отделений и 2 миллиона индивидуальных счетов.

Госбанк осуществлял различные виды кредитной деятельности за счет средств, размещенных на сберегательных счетах. Государственный банк в большей степени, чем в других европейских странах, использовался как инструмент для управления экономическим ростом. Госбанк предоставлял ссуды железнодорожной и обрабатывающей промышленности на рискованных условиях, похожих на государственные субсидии, и иногда отказывался от выплаты ссуд отраслям, которые считались жизненно важными для национальной экономики. Другие средства направлялись на военные предприятия или использовались для поддержки развалившейся системы аристократического землевладения.Жесткий контроль правительства над банковским сектором при царях предвещал централизованно управляемую экономику советского периода.

Российский министр финансов Сергей Витте провел денежную реформу в 1895 году, которая привела к принятию золотого стандарта для рубля. В Госбанке также создано специальное подразделение — Управление государственных сбережений для индивидуальных сберегательных счетов. Первым ее директором был А. Никольский, сенатор, член Госсовета, глава Госбанка.Стабильная валюта России привлекла иностранные инвестиции, что привело к экономическому росту и увеличению депозитов на сберегательных счетах. Общий объем вкладов в 1900 году составлял около 660 миллионов рублей.

Во время войны 1905 года с Японией военные расходы в основном покрывались за счет сбережений населения в Госбанке. С другой стороны, Первая мировая война финансировалась за счет печатания денег. Во время войны денежная масса в России выросла в десять раз, что привело к гиперинфляции и серьезной девальвации частных сбережений.По мере роста общественного недовольства большевики захватили контроль в октябре 1917 года.

Централизованное банковское дело в советское время

По мнению Владимира Ленина, банки были важной основой построения социалистического общества. Он считал, что готовые крупные банки капитализма можно превратить в эффективный аппарат государственного контроля над экономикой. Однако банковская деятельность прекратилась в хаосе, наступившем сразу после революции. Все коммерческие банки закрылись в октябре 1917 года.Их сотрудники получали зарплату, но им предписывалось не выполнять никаких банковских функций в надежде, что экономический паралич свергнет большевистский режим. Тем не менее к концу года большевикам удалось национализировать все коммерческие банки, отправив вооруженные отряды для захвата их офисов в Петрограде. В то время как коммерческие счета были конфискованы, частные сберегательные счета соблюдались. Комиссар финансов В. Менжинский распорядился воссоздать Управление сберегательных касс.Однако его усилия по поддержанию системы частных сбережений потерпели неудачу в период Революции с 1918 по 1921 год. В течение этих лет были реквизированы сельскохозяйственные и потребительские товары, почти все деньги были выведены из экономики, а обмен товарами производился по бартеру система.

В 1921 году была проведена новая экономическая политика, направленная на нормализацию товарообмена в разрушенной экономике. Экономисты Г. Сокольников и Л. Юровский из Народного комиссариата финансов провели денежную реформу, чтобы заменить советские банкноты, на которые в предыдущие несколько лет наносились массовые надпечатки.Вспомнив о надежных золотых червонцах царских времен, они ввели в качестве параллельной валюты новый червонец, обеспеченный золотом. К 1924 году червонец вытеснил старые советские банкноты и стал единственной валютой. Государственный банк СССР, или Госбанк, был основан в 1923 году, и сеть сберегательных касс была восстановлена. Поощрение сбережений было приоритетом правительства в конце 1920-х годов. Государство нацелено на население с помощью журнала «Сберегательное дело», или «Сберегательный бизнес», который содержал статьи ведущих государственных плановых органов.

Управление сберегательными кассами было передано Народному комиссариату финансов в 1929 году. В первом пятилетнем плане 1928-32 годов были поставлены амбициозные цели по развитию личных сбережений, но план был выполнен только примерно на 50 процентов, поскольку у немногих людей были какие-либо деньги, чтобы сэкономить. Положение улучшилось по второй пятилетке. С 1935 по 1940 год общие депозиты выросли в пять раз и достигли довоенного уровня. Между тем кредитная реформа 1930-32 годов привела к образованию системы специализированных банков при Госбанке, каждый из которых имел определенную сферу ответственности.Эта система оставалась в основном неизменной на протяжении большей части советского периода.

Сберегательные кассы сыграли большую роль в финансировании участия России во Второй мировой войне. Они не только предоставляли ссуды на военные нужды, они также принимали пожертвования от населения на оборону и продавали билеты на государственные лотереи, которые собирали деньги на войну. Во время войны действовала карточная система; в 1947 году он был отменен, и была проведена денежная реформа, в рамках которой десять старых рублей были обменены на один новый.Однако для тех, кто вкладывал деньги в сберегательные кассы, обменный курс был более благоприятным. Сеть отделений сберегательных касс, упавшая вдвое во время войны из-за оккупации территории России, вернулась к довоенному уровню к 1952 году. Всего насчитывалось около 42 000 отделений. Они оставались в ведении Министерства финансов, а советские комитеты контролировали местные отделения.

Сберегательные кассы были переданы Госбанку, государственному банку, в 1963 году. Госбанк теперь действовал просто как продолжение денежно-кредитной и экономической политики правительства.Он выполнял все функции центрального банка, а также коммерческого банка: печатал деньги, контролировал денежную массу, предоставлял кредиты промышленным предприятиям, управлял частными сберегательными счетами для физических лиц, а также заботился о потребностях в бухгалтерском учете и денежных переводах. федеральный бюджет. Граждане приносили деньги в сберегательные кассы Госбанка, потому что у них не было другого выхода. В 1965 году были проведены экономические реформы, чтобы улучшить планирование и сделать промышленность более восприимчивой к спросу, но банковская система в основном не изменилась.Государственные средства истощались неэффективными проектами и военными предприятиями, поэтому никакие реформы не могли существенно стимулировать экономику. 1970–1985 годы были периодом экономической стагнации, и стагнация личных сбережений также не наблюдалась.

В середине 1980-х Михаил Горбачев запустил программы «перестройки», или реструктуризации, и «гласности», или открытости. Депозиты в сберегательных учреждениях начали расти, и в 1988 году была проведена крупная реорганизация банковской системы.Госбанк был преобразован в центральный регулирующий институт, при этом были созданы пять отдельных банков со специализацией в определенных экономических сферах, таких как внешняя торговля, сельское хозяйство и ссуды промышленности. Одним из вновь созданных банков был Сбербанк, в обязанности которого входило управление ссудно-сберегательной системой для рабочих и рядовых граждан. Сбербанк был структурирован как зонтичное учреждение для 15 сберегательных касс республик СССР.

Одновременно проводились и другие банковские реформы.Впервые были разрешены коммерческие и кооперативные банки. За два года было создано более 200, хотя они привлекли лишь небольшое количество вкладчиков. Чеки были введены в 1987 году, но не прижились, поскольку магазины принимали только наличные деньги за свои дефицитные товары. Также предоставлялись ссуды для физических лиц. Однако в то время проблема советской экономики заключалась не в нехватке наличных денег, а в нехватке товаров, на которые их можно было потратить.

Создание акционерного общества в начале 1990-х годов

В 1990 году, когда Советский Союз распадался, президент Российской Республики Борис Ельцин объявил Республиканский Сберегательный банк Российской Федерации (подразделение Сбербанка) собственностью республики.Ельцин работал с председателем банка Павлом Жикаревым над приватизацией российского Сбербанка в 1991 году. Он был организован как акционерное общество, в которое входило около 76 региональных банков, каждый из которых вел свою деятельность. В 1992 году был отменен контроль над ценами на потребительские товары, что привело к быстрой инфляции; Сбербанк заморозил счета вкладчиков в начале года, чтобы предотвратить дальнейший рост денежной массы. В 1993 году Жикарева, который руководил банком в течение 25 лет, сменил зампред Олег Яшин.К 1993 году Центральный банк России приобрел контрольный пакет акций Сбербанка. Центральный банк и Министерство финансов предпринимали попытки получить почти полный контроль над Сбербанком в первые годы его существования, но в конце концов парламент постановил, что он должен оставаться независимой организацией. . Однако полная приватизация была отложена на неопределенный срок в 1995 году, когда появились слухи о том, что российский магнат с обанкротившимся банком в прошлом планировал получить контроль над Сбербанком.

Недавно приватизированный Сбербанк представлял собой разветвленную организацию с более чем 40 000 отделений и почти 90% сбережений населения.Несмотря на то, что здесь выплачивались процентные ставки, которые часто были ниже уровня инфляции, россияне, которые хотели открыть банковский счет, продолжали приносить свои деньги в знакомое советское учреждение. Многие граждане предпочитали хранить дома свои сбережения в долларах. Сбербанк был обременен некоторыми убыточными операциями, такими как обработка платежей за коммунальные услуги и работа филиалов в регионах, которые не обслуживались никаким другим банком. Тем не менее, его доминирование на рынке розничных сбережений позволило ему работать с прибылью.Сбербанк использовал свои огромные резервы наличности для предоставления ссуд более мелким банкам, у которых не было значительной депозитной базы. Он также вложил значительные средства в государственные облигации, известные как ГКО.

Небольшие коммерческие банки, которых в начале 1990-х было около 2000, были более эффективными и адаптируемыми, чем Сбербанк, и более привлекательными для частного бизнеса. В начале 1990-х годов лишь около двух процентов депозитов в Сбербанке приходилось на коммерческие предприятия. Коммерческие банки также начали привлекать больше розничных клиентов, выплачивая более высокие процентные ставки.К 1995 году доля Сбербанка в сбережениях населения упала примерно до 60 процентов. Однако позже в том же году вкладчики вернули свои деньги в Сбербанк, когда коммерческие банки потряс кризис доверия. Межбанковское кредитование было приостановлено, когда некоторые банки оказались неплатежеспособными. Несмотря на то, что его счета предлагали менее выгодные условия, Сбербанк был единственным банком, обеспеченным государственной гарантией по всем депозитам. Потребители предпочли стабильность прибыли, и доля Сбербанка в депозитах населения снова выросла до более чем 70 процентов.

Тем временем Сбербанк модернизировал и добавлял услуги. В 1994 году он подписал соглашения с Hewlett Packard и Unisys о компьютеризации всех своих филиалов и внедрении централизованной клиринговой системы. Его первый банкомат открылся в том же году в московском аэропорту Шереметьево. Сбербанк также перестраивал некоторые из своих отделений из мрамора и стекла, чтобы развеять их репутацию тусклых людей. В середине 1990-х банк начал строительство новой роскошной штаб-квартиры в центре Москвы.

Андрей Казьмин стал председателем правления Сбербанка в начале 1995 года.В качестве бывшего заместителя министра финансов он имел тесные связи с Центральным банком. Его видение Сбербанка было сформулировано в четырехлетней Концепции развития банка, представленной в 1996 году. Казмин хотел превратить Сбербанк в универсальный коммерческий банк и расширить услуги для корпоративных клиентов, сохранив при этом особое внимание к банковскому обслуживанию физических лиц. В то время Сбербанк вкладывал значительные средства в казначейские облигации, или ГКО, на долю которого приходилось около 50 процентов из них. Пока эта стратегия была прибыльной, но была бы катастрофической, если бы правительство изменило свою жесткую политику в отношении рубля.Прибыль Сбербанка в 1996 году оценивалась в 2,7 миллиарда долларов.

В начале 1997 года иностранные инвесторы проявили интерес к Сбербанку, поскольку Россия, казалось, достигла экономической стабильности. Рыночная капитализация Сбербанка была настолько низкой, что по цене 20 долларов за акцию инвестор мог купить эквивалент отделения за 5000 долларов. Уильям Браудер из российской инвестиционной компании Hermitage Capital Management обратил внимание на компанию, и в августе 1997 года ее акции выросли до 323 долларов. Год спустя экономический кризис поразил Россию, когда правительство разрешило девальвацию рубля.И снова сбережения граждан обесценились, а многие коммерческие банки разорились. Однако Сбербанк пережил кризис в хорошей форме. В начале 1998 года он воспользовался предложением правительства обменять рублевые ГКО на долларовые еврооблигации, хотя доходность была намного ниже. В результате его финансовое состояние не сильно пострадало от девальвации.

После кризиса 1998 года

В условиях кризиса 1998 года правительство России ввело программу, позволяющую вкладчикам крупнейших банков, таких как Инкомбанк, СБС-Агро, МОСТ-Банк и Менатеп, переводить свои счета в Сбербанк и пользоваться государственной гарантией вкладов.Однако долларовые счета будут переводиться по невыгодному курсу, основанному на докризисной стоимости рубля. Сбербанк получил около 440 000 новых счетов, в результате чего доля индивидуальных счетов увеличилась до 85 процентов, а корпоративных — до 20 процентов. После кризиса Сбербанк продолжил смещать акцент с ГКО на инвестиции в частный сектор экономики. Его ссудный портфель увеличился в два-три раза в 1999 году, поскольку он ссужал крупные суммы нефтяным, газовым и горнодобывающим концернам.Международный валютный фонд (МВФ) был обеспокоен тем, что Сбербанк слишком уязвим перед проблемами любого из своих основных заемщиков. МВФ попросил Сбербанк разрешить проверку его кредитного портфеля в качестве условия для дальнейших ссуд российскому правительству. В июле 2000 года Сбербанк, наконец, согласился с одним из требований МВФ и опубликовал результаты в соответствии с международными стандартами бухгалтерского учета, сообщив о прибыли за 1999 год в размере 285 миллионов долларов. Однако в отчете не приводятся подробности, которых добивался МВФ.

За последние несколько лет Сбербанк закрывал убыточные отделения в небольших населенных пунктах, и в 2001 году его общая сеть сократилась до менее 20 000. В том же году спорная эмиссия акций привела к восстанию миноритарных акционеров. Уильям Браудер из Hermitage Capital Management заявил, что предложенное 35-процентное увеличение капитала снизит акционерную стоимость, предлагая акции намного ниже балансовой стоимости. Тем не менее, Сбербанк проигнорировал призывы к созыву внеочередного общего собрания и продолжил рассмотрение вопроса.