что это такое с примерами

Инвестиции в основной капитал – это вложения сторонних физических (юридических) лиц, компаний или государства в бизнес с целью получения прибыли в будущем

Если предприниматель задумал открытие (развитие нового направления) бизнеса, но не имеет необходимой для этого суммы денег, на помощь приходят инвесторы. Сегодня инвестиции – реальная возможность для одних начать свое дело, а для других – заложить основу для получения высоких доходов в будущем. Инвестиции в основной капитал – это вложения в расчете на перспективу получения прибыли. При этом инвестором может выступать не только физическое, но и юридическое лицо, и даже государство.

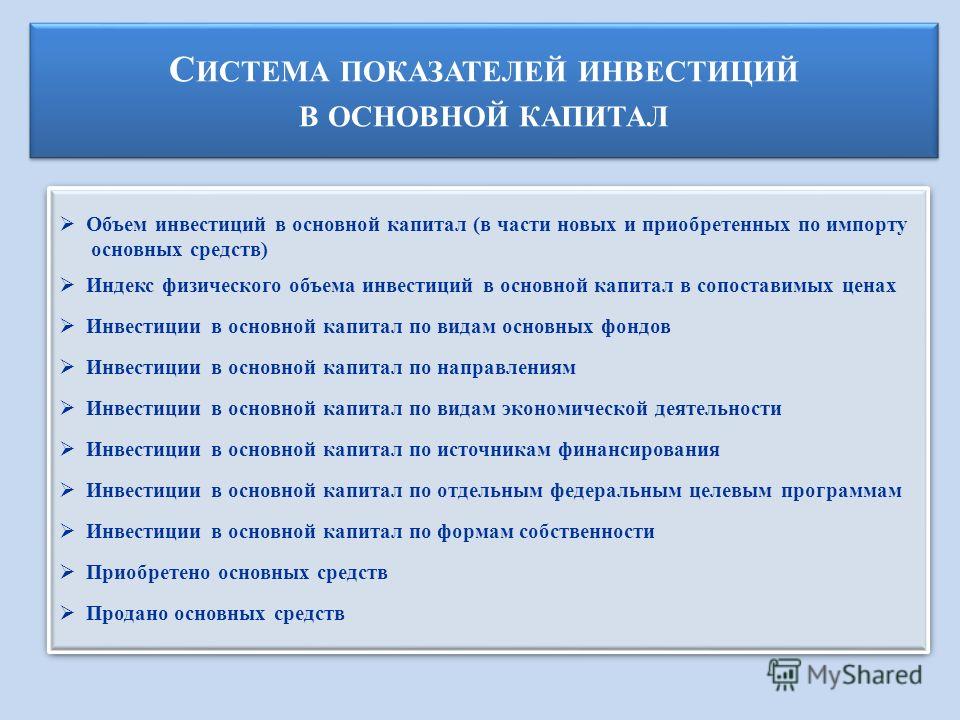

Сегодня именно эти вложения превалируют в российской экономике и являются наиболее выгодными, так как именно они обеспечивают производство материальных благ (см. Рис.1)

Рис.1. Вложения в основной капитал: сравнение с иными нефинансовыми инвестициями*

*На основе статистики 2012 г.

Чтобы лучше понять термин, определимся с взаимосвязанными понятиями:

- Капитал. Бывает основным и оборотным. Подразумевает любые средства, участвующие в «жизнедеятельности» фирмы (денежные/неденежные, материальные/нематериальные). Например, при производстве печатной продукции капитал составляют не только деньги на приобретение бумаги, расходных материалов, но и на печатные станки, оборудование, помещение, зарплату сотрудников и т.д.

Термин «оборотный» обозначает капитал, который окупается за один цикл (оборот). Для печатных листовок это цены на бумагу, краску, труд рабочих и т.д. – все эти затраты составляют себестоимость готового продукта.

Понятие «основного капитала» более глобально. Это тоже вложения, но протяженные во времени. Они также включаются в цену конечного продукта, только не полностью, а частично и называются амортизацией. В нашем примере это печатный станок, иное оборудование, мебель и т.д.

- Инвестиция – вложение капитала с целью получить прибыль.

Поиск нуждающейся компанией инвесторов носит название «франдрайзинг».

Поиск нуждающейся компанией инвесторов носит название «франдрайзинг».

То есть, инвестиции в основной капитал своими словами можно охарактеризовать как взаимовыгодную финансовую поддержку для бизнеса.

Как инвесторы чувствуют себя в кризис?

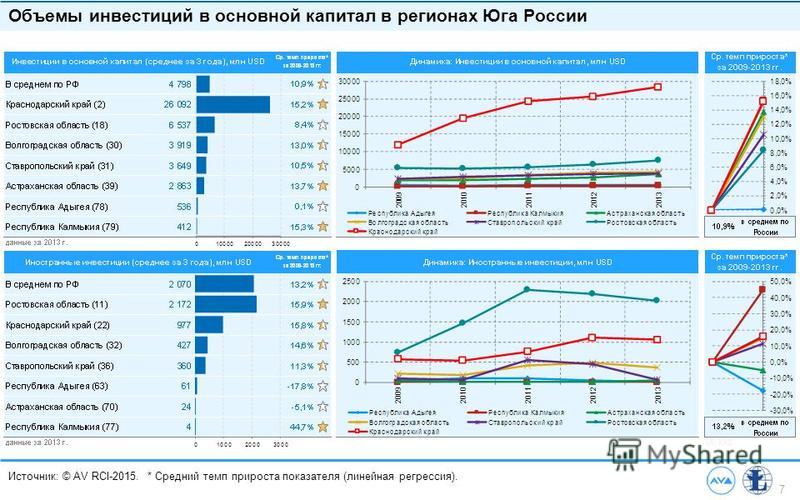

После 2012 года аналитики отмечают падение инвестиций в основной капитал. Основными причинами называют обострившийся кризис и возросшие финансовые риски, отсутствие грамотной экономической стратегии со стороны государства, колебания курса национальной валюты и геополитическую напряженность (см. Рис.2).

Рис.2. Изменение инвестиционных показателей с 2003 по 2014 гг.

Например, по данным Росстата, опубликованным на сайте gazeta.ru, весь 2014 год происходило неуклонное снижение инвестиционных показателей: в апреле на 2,7%, в марте — на 4,3%, в феврале — на 3,5%, в январе — на 7%. То есть, с января по май 2014 г. показатель хуже прошлогоднего на 3,8%.

Однако не все практики согласны с такой статистикой. В частности, директор Института «Центр развития» НИУ ВШЭ В. Миронов называет ее «инвестиционной фикцией» и говорит, что при положительном росте ВВП отрицательных значений быть не может:

В частности, директор Института «Центр развития» НИУ ВШЭ В. Миронов называет ее «инвестиционной фикцией» и говорит, что при положительном росте ВВП отрицательных значений быть не может:

«…по итогам первых четырех месяцев года ВВП вырос на 0,9%, и инвестиции не должны быть отрицательными».

И хотя причины отставания инвестиционного процесса скорее психологические, а не экономические, в ближайшее время инвесторы будут по-прежнему придерживать финансы, «замораживая» их на счетах или выводя за рубеж. Это говорит о том, что сегодня бизнесу гораздо сложнее убедить инвесторов вложить средства в развитие производства, но такие периоды переживают все страны. В том же 2014 году аналитики РБК прогнозировали начало оживления инвестиционной активности на 2016 год, так что в будущее стоит смотреть с оптимизмом.

Как заинтересовать инвестора?

Бизнес-идей много, а людей, готовых рискнуть деньгами, мало, поэтому предпринимателям приходится изрядно потрудиться, чтобы найти достойных деловых партнеров. Чтобы понять, как успешно провести франдрайзинг, проанализируем, от чего зависит принятие положительного решения о вложении денег со стороны инвесторов и какие нюансы стоит учитывать, выстраивая взаимовыгодные отношения с ними:

Чтобы понять, как успешно провести франдрайзинг, проанализируем, от чего зависит принятие положительного решения о вложении денег со стороны инвесторов и какие нюансы стоит учитывать, выстраивая взаимовыгодные отношения с ними:

- Составление инвестиционного договора.

В этом документе прописываются нюансы партнерских отношений: объект договора, сроки его исполнения, ответственность обеих сторон и т.д. Любой бизнесмен, привлекающий сторонние средства, должен позаботиться и о собственных интересах, поэтому в договоре рекомендуется прописать, на каких условиях вы соглашаетесь на инвестиции, а также процедуру его закрытия, чтобы в дальнейшем не возникло разногласий по трактовке спорных положений.

- Наличие бизнес-плана.

Некоторые предприниматели ошибочно считают, что если у них уже есть работающий бизнес, то не стоит затрудняться его составлением. На самом деле, все инвесторы хорошо осознают степень своего риска (100 %, если предприятие будет убыточным), поэтому они желают видеть, как будут «работать» их вложения.

Для них грамотно составленный бизнес-план – веский аргумент в пользу выделения средств.

Для них грамотно составленный бизнес-план – веский аргумент в пользу выделения средств.

Резюме

Для взаимовыгодного сотрудничества с инвесторами необходимы три основных составляющих: продуманный бизнес-план, прозрачные для обеих сторон условия вложения денег и распределения прибыли и согласованные шаги на период истечения действия договора.

Особенности текущего момента

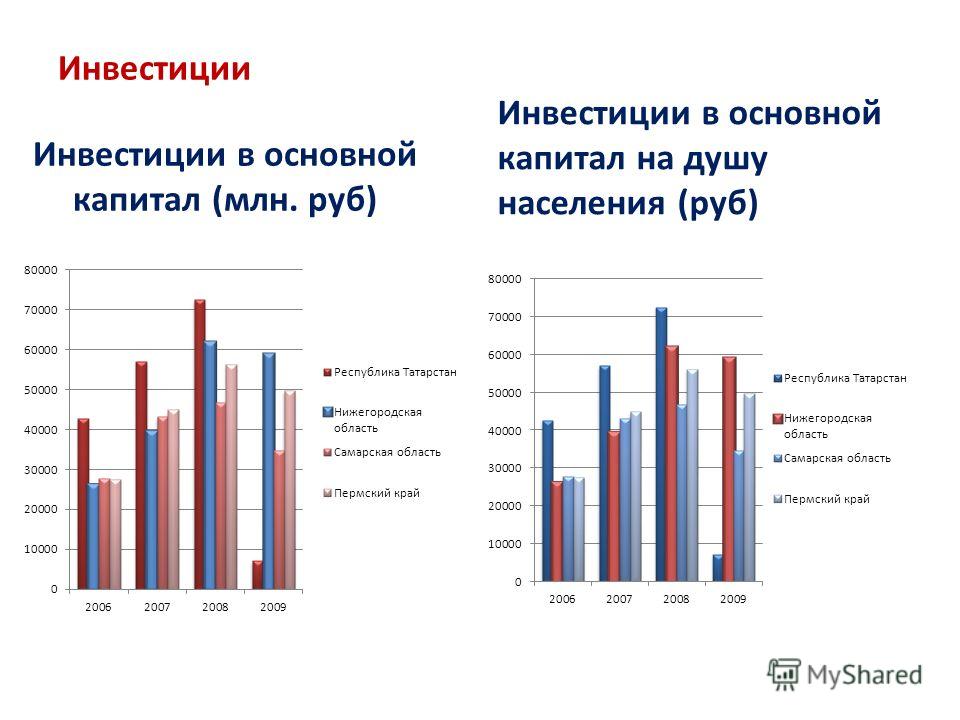

Какие направления бизнеса наиболее привлекательны для инвесторов? Федеральная служба государственной статистики в 2015 году подвела итог исследования за 2014 год, показавшего, какие направления наиболее привлекательны для инвестирования в основной капитал:

- Транспорт и связь – 22,9% от общего объема инвестиций

- Предоставление услуг, в том числе в области спорта, отдыха, культуры, развлечений – 17,5 %

- Добыча полезных ископаемых – 16 %

- Обрабатывающие производства – 14,9%

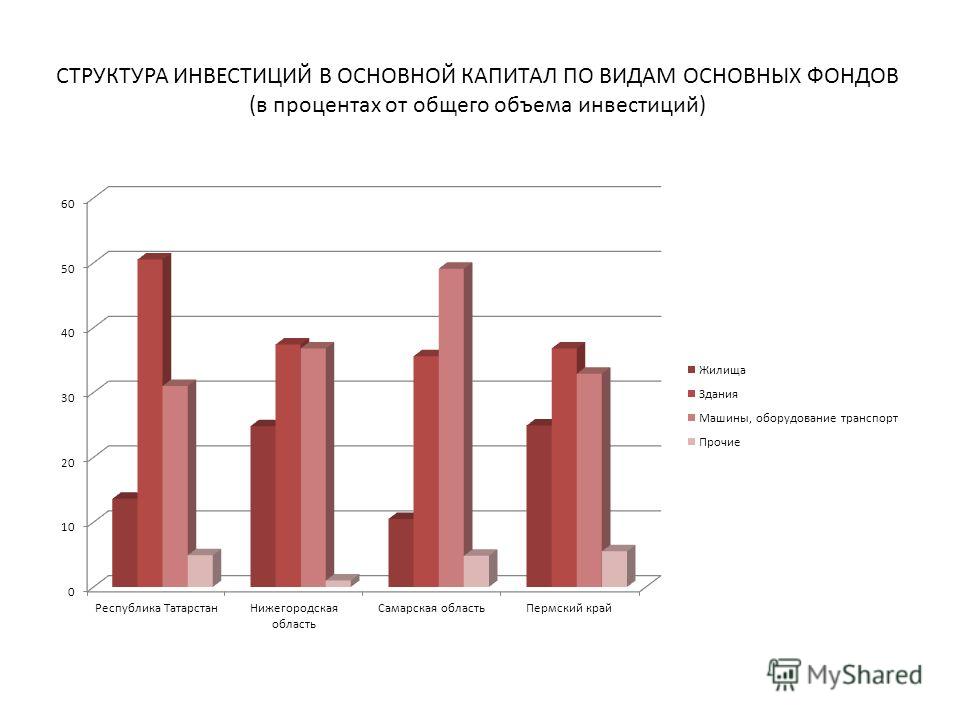

Также опубликованы данные о том, на что направляются средства, полученные от инвесторов (см. Рис.3)

Рис.3)

Рис. 3. Цели инвестирования в основной капитал

Итак, «лидирующими» являются следующие позиции: модернизация оборудования, автоматизация производственных процессов, экономия энергоресурсов, природоохранные мероприятия и снижение себестоимости продукции. Исходя из полученной статистики, при недостатке инвестиций в будущем «пострадают» именно эти участки.

Что касается факторов, которые ограничивают инвестиционную деятельность, их рейтинг выглядит так:

- Недостаток собственных финансовых средств

- Неопределенная экономическая ситуация в России

- Инвестиционные риски

- Высокие ставки коммерческих кредитов

- Недостаточный спрос на продукцию

- Сложная процедура получения кредитов для реализации проектов

- Небольшая прибыльность инвестиций в основной капитал

- Несовершенство правовой базы, регулирующей инвестиционные процессы

- Неудовлетворительное состояние производства

Таким образом, сегодня перед нашим государством стоят сложные задачи по созданию благоприятного инвестиционного климата, в том числе для иностранного капитала, с одной стороны, и введению мероприятий, выравнивающих внутреннюю экономическую ситуацию, с другой. За счет этого можно повысить заинтересованность инвесторов в развитии бизнеса в России.

За счет этого можно повысить заинтересованность инвесторов в развитии бизнеса в России.

что это такое и где его посмотреть

Инвестиции в основной капитал — это комплекс расходов, которые направлены на выполнение строительных работ, расширение, реконструкцию и восстановление основных фондов, что приводит к увеличению первоначальной цены объектов. Сюда же можно отнести расходы на покупку нового оборудования, машин, выращивание новых насаждение и так далее. Целью инвестиций в основной капитал (ИОК) является увеличение прибыли и развитие бизнеса. При этом с 2001 года налог на добавленную стоимость при подобных вложениях не учитывается.

В чем сущность?

Для стабильного развития и конкурентоспособности на рынке каждая компания работает над оптимизацией технологий, повышением экономической эффективности и увеличением уровня финансирования наиболее важных проектов. Руководство ставит перед собой долгосрочную задачу развития предприятия и увеличения прибыли в будущем.

В процессе производства (вне зависимости от его направления) компания расходует разные ресурсы, в результате чего рынок получает новую продукцию. Потребляемые ресурсы могут иметь различный характер — деньги, а также нематериальные и материальные активы. Упомянутые выше факторы обеспечиваются основным капиталом. Вот почему своевременные инвестиции в этот сектор важны для поддержания предприятия «на плаву» и повышения его конкурентоспособности.

Кроме того, ИОК обеспечивают более гибкое регулирование ценовой политики в отношении выпускаемого товара, рост дохода и обновление производства.

В глобальном плане под ИОК понимаются:

- Расходы на модернизацию и возведение различных объектов, приобретение машин, инвентаря и техники, которая классифицируется с позиции внеоборотных средств.

- Вложения в биологические ресурсы.

- Инвестиции в объекты интеллектуальной собственности.

ИОК могут осуществляться за счет личных или кредитных средств, а также денег, которые поступили в компанию в пределах соглашений мены, долевого участия и других.

Основные виды ИОК

Сегодня существует несколько видов инвестиций в основной капитал,

которые разделяются по секторам финансовых вложений:- Строительство.

- Сельское, рыбное и лесное хозяйство.

- Промышленность.

- Ресторанный и отельный бизнес.

- Торговая сфера.

- Транспорт и связь.

- Ремонт автомобилей и бытовых устройств.

- Сделки, связанные с объектами недвижимости.

- Обучение.

- Сектор государственного управления.

- Коммунальные и индивидуальные услуги.

- Спорт и культура.

- Финансовая деятельность.

Во всех рассмотренных направлениях можно четко проследить основной капитал, объем которого может меняться в зависимости от параметров эффективности.

Состав и структура

При рассмотрении ИОК, как правило, понимаются затраты на покупку, возведение или установку основных фондов в производственной сфере.

В состав инвестиционной стратегии включается политика будущих вложений, подразумевающая выбор наиболее перспективных направлений для инвестирования на ближайшие годы. Политика представляет собой набор принципов и правил, в том числе касающихся ИОК. В ней учитывается фонд развития, процесс обновления основных средств, источники инвестирования, виды инвестиций налоговая политика и другие моменты.

Структура ИОК разделяется по видам основных фондов. Наибольший объем денежных вложений направляется на сферу строительства (около 60%), а остальные — на покупку готовых зданий (сооружений), приобретение оборудования, автомобилей и прочих материальных ценностей, необходимых для деятельности предприятия.

К инвестициям в основной капитал не относится:

- Приобретение основных фондов, которые раньше были на балансе других компаний.

- Расходы на покупку недвижимости в многоквартирных домах (речь идет о жилой недвижимости).

- Затраты на приобретение наделов земли, а также различных объектов природопользования.

- Оформление арендных соглашений, приобретение лицензии, а также маркетинговых связей. Последние относятся к активам непроизводственного характера.

Источники финансирования

В процессе деятельности компания сама определяет источники инвестиций в основной капитал. Принятие решений во многом зависит от показателей и основных факторов деятельности предприятия. В основе источников ИОК лежат активы предприятия, его отчисления (доходные и амортизационные), а также другие производственные инструменты, среди которых патенты на выпускаемые товары, марки на продукцию, а также ПИФы.

Отдельного внимания заслуживают акции предприятия (если они имеются). Наличие ценных бумаг играет ключевую роль во многих случаях, как для отдельных предприятий, так и для экономики страны в целом.

Инвесторы часто возлагают надежду на индекс инвестиций в основной капитал. Чаще всего именно он воспринимается как основной параметр, сигнализирующий об эффективности вложений и перспективах для инвестора. Но стоит учесть, что на результат инвестиций влияет и ряд других параметров:

- Текущая политика государственных органов власти.

- Прогнозы, которые предоставляют инвесторы.

- Качество и удобство налоговых реформ для людей.

- Благоприятность финансовой среды для привлечения средств со стороны.

Если рассматривать конкретные регионы страны или отдельно взятые компании, тогда на объем ИОК может влиять:

- Правильность применения ресурсов, которые участвуют в обороте.

- Эффективность проектов, направленных на инвестирование средств.

- Уровень конкурентоспособности товара.

В случае, когда правительство или компания осуществляют непродуманные вложения, объем ОИК снижается к минимуму. При этом инфляция показывает, как перемещаются привлеченные и личные средства.

Источники формирования средств условно делятся на следующие категории:

- Для собственных средств компании это амортизационные отчисления и доход.

- Для привлеченных денег — кредиты, оформленные в банке, вложения из-за рубежа, кредиты у других компаний, внебюджетные деньги, бюджетные средства и другие источники.

Направления ИОК

Одним из важных факторов инвестиционной политики предприятия является распределение вложений по направлениям. Сегодня можно выделить несколько перспективных и популярных среди компаний вариантов:

- Долгосрочные вложения в капстроительство различных объектов, относящихся к производственным фондам. Сюда же можно отнести объекты социального и культурного назначения.

Такой тип инвестиций, как правило, находит отражение в учете под видом объектов незаконченного строительства.

Такой тип инвестиций, как правило, находит отражение в учете под видом объектов незаконченного строительства. - Вложения в основные средства. Здесь речь идет об инвестициях, которые до конца финансового года должны быть завершены вводом сооружений (зданий) в состав основных средств. Один из ключевых моментов касается ввода объектов в эксплуатацию, который производится на основании актов приемки и сдачи, а также специального назначения.

- Вложения в ценные бумаги, такие как облигации, векселя банков, акции. К этой же категории относятся долгосрочные займы, в которых кредитодателем является другое предприятие.

- Инвестиции в активы нематериального характера. К этой категории относятся вложения неденежного характера, не имеющие материального вида. Перенос стоимости на конечный товар производится плавно и в течение долгого времени. Важно, чтобы нематериальные активы имели правильное документальное оформление, корректно идентифицировались и несли в себе экономическую выгоду.

Рассмотренные выше направления ИОК являются стандартными и получили наибольшую популярность у компаний различных размеров. В свою очередь, руководители должны контролировать оставшуюся часть внеоборотных активов после каждого очередного вложения средств. Важно, чтобы объем инвестиций не превышал размер долгосрочных обязательств и своего капитала.

Особенности учета

Законодательная власть отдельное внимание уделяет правильности учета вложений в основной капитал, который числится на балансе компании. Как только этот капитал создан и нашел отражение в учете, он попадает под юрисдикцию приказа под номером 91н Минфина РФ. Если основные средства еще не поставлены на учет, бухгалтер компании берет во внимание другой документ — Приказ №94н.

Упомянутая бумага вводит в действие счет «08», подразумевающий инвестиции во внеоборотные активы. Он применяется в компаниях для отражения вложений в роли объекта учета. После того, как инвестиции приводят к появлению или покупке основного средства, учет ведется уже на другом счете — 01 (Основные средства).

На восьмом счете могут отражаться расходы, которые производятся с применением разных источников — за счет кредитных, личных или бюджетных средств. Здесь же показываются затраты на модернизацию и поддержание производственных мощностей компании на высоком уровне, а также покупку оборудования машин и других объектов.

Организация, которая ведет учет вложений в основные средства, вправе открыть к «восьмому» счету несколько субсчетов, где будет учитываться покупка, строительство и другие действия. При этом счет 08 можно отнести к активным, ведь в нем по дебету прописываются инвестиции в оборотный капитал, а по кредиту списываются расходы компании во время использования активов. Конечная информация находит отражение в отчетности в конце года.

Инвестиции в основной капитал: что это такое

Автор статьи: Судаков А.П.

Инвестиции в основной капитал определяются вложениями на длительный временной период, целью которых является получение прибыли. Они могут быть выражены в виде любой операции, направленной на управление ресурсами субъекта предпринимательства для увеличения реального капитала. Финансовые вложения такого характера могут иметь ограничения во времени, однако выделенного периода пользования ими должно быть достаточно для получения запланированных результатов. Модернизации результатов труда или увеличению объемов производства могут способствовать не только инвестированные денежные средства, но и ценные бумаги, права на имущества и технологии.

Они могут быть выражены в виде любой операции, направленной на управление ресурсами субъекта предпринимательства для увеличения реального капитала. Финансовые вложения такого характера могут иметь ограничения во времени, однако выделенного периода пользования ими должно быть достаточно для получения запланированных результатов. Модернизации результатов труда или увеличению объемов производства могут способствовать не только инвестированные денежные средства, но и ценные бумаги, права на имущества и технологии.

Понятие

Имущество субъекта предпринимательства, выраженное в определенном ценностном измерении, идентифицируется как основной капитал. Он формируется инвестициями в предприятие за счет приобретенных ценностей, необходимых для обеспечения производства и получения прибыли. В основной капитал активы, имеющие характер материальных и нематериальных. К ним относятся движимое и недвижимое имущество, оборудование, земля, активы, инвестиции в проекты, задолженности контрагентов, гранты и разрешительная документация.

Финансовые вложения, используемые для покупок и для формирования или расширения основных фондов, определяются как инвестиции в основной капитал. Что это такое, и какие возможности они раскрывают?

Дополнительное финансирование бизнеса предоставляет возможность модернизировать оборудование, приобретать движимое и недвижимое имущество, необходимый инвентарь, инструменты, осуществлять строительные и ремонтные работы. Внешне процесс инвестирования выглядит как передача прав на ценности одного субъекта другому или результата финансирования одного предприятия другой ячейки общества.

Для обеспечения результативности инвестиции, необходимо правильно подобрать источник финансирования и объективно оценивать прирост вложения, что может быть обеспечено только при полном и компетентном раздельном учете по отраслям и экономическим секторам. Эффективность вклада зависит от того, какой объем инвестиций в основной капитал и от рациональности использования ценностей.

Роль инвестиций

Целью деятельности любого субъекта хозяйствования является получение прибыли.

Для ее реализации предприятие должно отличаться конкурентоспособностью. Такой статус можно достичь при использовании инновационных технологий в производстве, влияющих на качественные и количественные характеристики результатов труда.

Что такое капитальные вложения

Увеличению прибыльности и достижению преимущества перед конкурентами способствует создание необычного продукта, который явно отличается среди других предложений. Внедрение любого производственного новшества требует дополнительного финансирования. С его помощью можно совершенствовать новые технологии, разработать и пустить в производство новый продукт, что обеспечит коммерческую эффективность субъекта, его состоятельность и партнерскую привлекательность.

Состав и структура

Структура инвестиций в основной капитал определяет эффективность использования финансового вложения. Ее состав формируется в соответствии с видом и направлением применения инвестиции. При оценке показателя результативности работы денег или ценностей, учитывается доля каждого составляющего элемента в общем их объеме. Общие инвестиции идентифицируют финансовые и капиталообразующие вложения, а частные включают технологические, воспроизводственные и отраслевые.

Ее состав формируется в соответствии с видом и направлением применения инвестиции. При оценке показателя результативности работы денег или ценностей, учитывается доля каждого составляющего элемента в общем их объеме. Общие инвестиции идентифицируют финансовые и капиталообразующие вложения, а частные включают технологические, воспроизводственные и отраслевые.

Актуальные источники

Инвестиции стимулируют развитие субъекта предпринимательства, а также способствуют его расширению, модернизации и увеличению прибыльности. Однако предпринимателям не всегда хватает средств для реализации своих задумок, поэтому у них возникает потребность в осуществлении инвестиций в основной капитал. В такой ситуации им необходимо искать дополнительные средства финансирования. Они могут быть сформированы за счет собственных, заемных, привлеченных или благотворительных средств.

Собственные средства предприниматель может черпать из амортизационных отчислений и из полученной прибыли. Для развития компания допустимо использовать свободные средства уставного фонда, активы, полученные в результате продажи акций и страховое возмещение.

Для развития компания допустимо использовать свободные средства уставного фонда, активы, полученные в результате продажи акций и страховое возмещение.

Представители бизнеса часто обращаются за денежной помощью в бюджетные и внебюджетные финансовые учреждения. Дополнительное инвестирование в такой ситуации осуществляется за счет кредитования.

Дополнительный доход, который можно направить в инвестиции, может быть обусловлен выпуском и продажей акций. Предприниматель может воспользоваться благотворительными предложениями акционерных и холдинговых компаний, которые готовы оказать безвозмездную помощь субъекту в обмен на полученное от государства налоговое послабление.

Результат привлечения

Инвестированные средства в основной капитал должны быть полезными для развития предпринимательства и являться источником прямой или косвенной доходности. Прямая прибыль обусловлена получением процентов от вложенных ценностей в проект, выплачиваемых его обладателем за право пользования инвестициями. Косвенный доход формируется в результате функционирования субъекта хозяйствования и за счет расширения его бизнес-возможностей.

Косвенный доход формируется в результате функционирования субъекта хозяйствования и за счет расширения его бизнес-возможностей.

Формирование собственных инвестиций

Эффективность инвестиций оценивается и идентифицируется показателем успешности функционирования бизнес-единицы. Для его интерпретации применяется индекс инвестиций в основной капитал. Расчет экономического индикатора основан на сопоставлении параметров величины базового вложения и чистой финансовой прибыли по итогам года.

Что влияет на привлечение дополнительных финансов

Прибыльность инвестиций в основной капитал зависит от уровня конкурентноспособности результата деятельности субъекта хозяйствования.

На показатель оказывает влияние эффективность использования оборудования, а также степень его загруженности и рационального использования. Немаловажное значение имеет рациональное использование ресурсов организации, сформированных из материальных, денежных и трудовых составляющих элементов структуры.

На эффективность работы инвестированных средств в основной капитал государственного субъекта оказывает влияние политическая, экономическая и социальная обстановка в стране. Показатель прибыльности напрямую зависит от применяемой налоговой системы и предоставляемых ею возможностей, от уровня потенциала и от наличия инвестиционных рисков.

Инвестиционные направления в России

Большая часть инвестиций в российский основной капитал направлена в строительную нишу, деятельность которой связана с возведением жилых домов и зданий. Меньшей популярностью пользуются инвестиции в оборудование и в движимое имущество.

Иностранные инвестиции

До 2014 года, Российская Федерация активно сотрудничала с различными странами, что было связано с ее высоким показателем инвестиционной привлекательности. Ее основными зарубежными партнерами для сотрудничества были:

- Франция, привлекающая перерабатывающими отраслями;

- США, инвестировавшая средства в проекты авиационных моделей, предназначенных для гражданских перелетов;

- Великобритания, сотрудничающая в производстве титана.

Санкции, примененные в отношении Российского государства несколько снизили его партнерскую востребованность, что привело к сокращению зарубежных инвестиций на 70 процентов. Снижению прямых инвестиций также способствовало заключение в 2013 году сделки «Роснефти» с компаний British Petroleum.

Вывод

Источники финансирования

Реализация производственной деятельности невозможна без применения ресурсов. В результате их комплексного использования создается готовая продукция или оказываются услуги. Потребляемыми в результате обеспечения производства ресурсами являются активы, без которых невозможно функционирование технологического процесса. По этой причине инвестиции в основной капитал являются катализатором роста производственных объемов. Они обеспечивают экономическую состоятельность предприятия. Привлеченные средства способствуют дополнительному регулированию ценовой политики в отношении готовой продукции. При их правильном распределении, они являются причиной роста доходности компании и структурирования производственного процесса.

Вконтакте

Одноклассники

Google+

Что такое инвестиции простыми словами. Какие есть виды финансовых инвестиций

Каждый из нас хотя бы раз задавался вопросом откуда же берутся огромные состояния знаменитостей из списка Forbes? По данным того же издания 60% из них обязаны своими миллиардами успешному инвестированию. Так в чем же суть этого понятия? Попробуем ответить на этот вопрос простыми словами.

Что такое инвестиции

В современной экономике востребованы три вида ресурсов: время, знания и деньги. Приходя на работу, мы отдаем свои время и знания за деньги, которые затем обмениваем на нужные нам товары. Но есть и другой вариант получения дохода — инвестирование денег.

Но есть и другой вариант получения дохода — инвестирование денег.

Проще говоря инвестиции — это способ увеличения капитала, суть которого сводиться к тому, чтобы отдавать деньги в обмен на еще большее их количество. Эта деятельность называется инвестированием. Именно этот прием используют богатые люди для умножения своих капиталов.

Если рассматривать этот вопрос с точки зрения обывателя и исключить тему вложений в реальный сектор экономики, то смысл инвестиций сводится к получению дохода от вложенных средств. То есть, простыми словами, инвестирование предполагает покупку актива с целью получения прибыли. В этом и заключается его основное отличие от обыкновенной траты денег.

Активы в инвестиционной деятельности — это все, что может приносить прибыль. А к пассивам соответственно относится все, что требует регулярных расходов. При этом один и тот же объект в зависимости от обстоятельств может быть как активом, так и пассивом. К примеру, такой неоспоримый актив как квартира, сдаваемая в аренду, тут же превращается в пассив, если использовать ее для проживания.

К примеру, такой неоспоримый актив как квартира, сдаваемая в аренду, тут же превращается в пассив, если использовать ее для проживания.

Основные виды инвестиций

Многие из существующих классификаций сложны для понимания и бесполезны обыкновенному человеку. Поэтому рассмотрим лишь основные группы инвестиций, имеющие отношение к частному капиталу.

Реальные инвестиции

Представляют собой прямые вложения в производство и другие подобные проекты.

Обычно они выражаются в форме:

- Покупки земли, производственных помещений и оборудования, оплаты строительных услуг и прочих расходов на расширение производства.

- Капитального ремонта и других видов реконструкции.

- Вложений в уже готовый бизнес.

- Приобретения патентов, лицензий, авторских прав и прочих нематериальных активов.

Нужно отметить, что не каждый вид инвестиций в полной мере доступен для частного инвестора. Вложения в реальный сектор как раз один из таких случаев. Этот рынок занят профессионалами не только из-за требований к высокой квалификации. Активы некоторых крупных предприятий могут быть реализованы только юридическим лицам. В ряде случаев подобные операции требуют одобрения контролирующих государственных органов.

Этот рынок занят профессионалами не только из-за требований к высокой квалификации. Активы некоторых крупных предприятий могут быть реализованы только юридическим лицам. В ряде случаев подобные операции требуют одобрения контролирующих государственных органов.

График объема инвестиций в коммерческую недвижимость в России с 2007 по 2018 годы, в долларовом выражении

Грамотные инвестиции в реальный сектор отличаются высокой доходностью и низкими рисками. Это объясняется возможностью распродать активы предприятия-банкрота и тем самым вернуть свои вложения полностью или частично. Среди минусов можно отметить низкую ликвидность.

Финансовые инвестиции

Это косвенные вложения в активы через финансовые инструменты.

Сюда относятся:

- Покупка ценных бумаг с целью приобретения права управлять предприятием или получения дивидендов.

- Предоставление кредитных линий.

- Лизинговые операции.

Финансовые инвестиции отличаются от реальных высокой ликвидностью, позволяющей держать руку на пульсе и оперативно вносить изменения в портфель.

Венчурные инвестиции

Вид долгосрочных вложений с высокой степенью риска и ожиданием сверх-доходности. Как правило, венчурный капитал нацелен на получение доли в бизнесе.

Объектами подобных инвестиций являются:

- Стартапы.

- Инновационные компании.

- Предприятия на грани банкротства.

Объем инвестиций в самые быстрорастущие отрасли стартапов

Этот рынок большей частью представлен крупными частными инвесторами. При наличии значительных сумм и определенного опыта венчурные вложения — прямой путь к умножению капитала.

Спекулятивные инвестиции

В целом сводятся к манипуляциям с финансовыми активами и их производными с целью получения краткосрочной прибыли на разнице курсов.

К таким инструментам относятся:

- Валюты на рынке Forex.

- Акции и облигации.

- Товарные и валютные фьючерсы.

- Опционы.

Ввиду высокой потенциальной доходности спекулятивные операции пользуются особой популярностью у частных инвесторов. На самом деле такие манипуляции требуют большого опыта и совершенно не подходит для начинающих.

На самом деле такие манипуляции требуют большого опыта и совершенно не подходит для начинающих.

Как начать инвестировать новичку

С профессиональными вкладчиками все понятно, но как быть человеку, который только начинает инвестировать. Какие способы выбрать для размещения капитала? Рассмотрим варианты, не требующие глубоких знаний и доступные большинству россиян.

Банковский депозит

Первое, что приходит на ум — это банковский депозит. И действительно, нет ничего проще, чем открыть вклад в надежном банке. Однако такой способ больше подходит для сохранения накоплений, чем для их увеличения. К тому же не каждый год процент по депозиту покрывает инфляцию.

Поэтому лучше инвестировать в гособлигации (ОФЗ). Фактически это способ дать государству кредит под процент, превышающий банковскую ставку. Освоив данный вид инвестиций, можно расширить список инструментов и добавить в портфель облигации крупных компаний (Сбербанк, Газпром и другие).

Плюсы:

- Надежность, сопоставимая с банковским депозитом.

- Облигации свободно обращаются на бирже и могут принести дополнительный доход.

- Ликвидность.

Минусы:

- Низкая доходность по сравнению с акциями.

- Кредитный риск, пусть и небольшой. В случае банкротства заемщик не сможет полностью рассчитаться по своим долгам. Выбирайте надежные компании.

Покупка недвижимости

Покупка недвижимости — простой и выгодный способ размещения свободных средств в условиях постоянно растущих цен на строительные объекты.

Кроме того, ожидая выгодной продажи, можно получать дополнительный стабильный доход в виде арендной платы. Научившись правильно выбирать объекты для инвестиций, можно расширить поле своей деятельности. Профессионалы вкладывают деньги в коммерческую недвижимость, в том числе и за пределами России.

Плюсы:

- Высокая надежность инвестиции.

- Риск потери основного капитала сведен к минимуму.

- Полная окупаемость вложений при условии длительной сдачи в аренду.

Минусы:

- Низкая ликвидность.

- Требует крупных единовременных вложений.

- Риск падения рынка хоть и невысок, но все же присутствует.

Инвестиции в драгоценные металлы

Инвестирование в золото и другие виды драгоценных металлов — тоже хороший вариант для вложения свободных средств. Мировая экономика не вылезает из кризисов, а золото как известно, дорожает именно в такие моменты. Альтернативой приобретению физического металла является открытие золотовалютного вклада.

Плюсы:

- Высокая надежность актива.

- В периоды рецессий можно неплохо заработать.

- Не требует больших первоначальных капиталовложений.

Минусы:

- Большая разница между покупкой актива и его продажей.

- Золото-валютные вклады не застрахованы.

Инвестиции в ПИФы и ПАММ-счета

Что касается спекулятивных инвестиций, то можно попробовать вложиться в ПИФы или ПАММ-счета. Надо сказать, что последний вариант все же подразумевает наличие определенных знаний в области трейдинга. Такой способ инвестирования больше подходит практикующим трейдерам, торговля которых далека от стабильности. Именно они, зная систему изнутри, могут грамотно оценить возможности ПАММ-управляющих.

Такой способ инвестирования больше подходит практикующим трейдерам, торговля которых далека от стабильности. Именно они, зная систему изнутри, могут грамотно оценить возможности ПАММ-управляющих.

Плюсы:

- Высокая доходность.

- Ликвидность.

- Возможность начать с маленькой суммы.

- Профессиональный уровень инвестирования.

Минусы:

- Высокие риски, вплоть до полной потери счета.

- На этапе выбора ПИФа или ПАММ-управляющего нужны определенные знания.

Подведем итоги

Итак, под инвестированием понимают различные виды деятельности, объединенные целью получения дохода на вложенный капитал. Новичкам на начальном этапе рекомендуется выбирать консервативные способы инвестирования, характеризующиеся небольшим доходом и высокой надежностью. По мере накопления опыта можно будет повышать агрессивность стратегии и добавлять в портфель более рискованные и высокодоходные инструменты.

Важно понимать, что инвестиции — это не только потенциальная возможность высокого дохода, но и реальный риск потерять вложенные средства. Более того, периодические потери — это неотъемлемая часть инвестиционного бизнеса. Несмотря на это, вложение средств в активы было и остается единственным способом заставить деньги работать на себя.

Более того, периодические потери — это неотъемлемая часть инвестиционного бизнеса. Несмотря на это, вложение средств в активы было и остается единственным способом заставить деньги работать на себя.

Что такое инвестиции простыми словами — Поддержка малого предпринимательства

Что такое инвестиции простыми словами

Что такое инвестиции? Но сами инвестиции, как вы понимаете, состоят не только из вложений. Самое главное, конечно же, это вторая часть инвестиций — получение прибыли. А если чуть более посерьезнее, то инвестирование — это вложение денег в какие-либо объекты с целью получения прибыли. Здесь нужно сразу оговориться. Инвестиции совершаются в первую очередь для получения прибыли. Поэтому инвестор — это не тот, кто вкладывает деньги. Инвестор — это тот, кто получает прибыль от вложенных денег.

Что такое инвестиции: источники и виды, куда инвестировать, плюсы и минусы инвестирования

Именно это и составляет экономический смысл инвестиций. Одна из частей инвестиций — потребительские блага, они откладываются в запас инвестиции на увеличение запасов Откладывание денег на будущее также относится к инвестициям инвестиции, что это — от лат. В эпоху феодализма инвеститурой назывался ввод вассала во владение феодом. Этим же словом обозначалось назначение епископов, получавших при этом в управление церковные земли с их населением и право суда над ним. Введение в должность сопровождалось соответствующей церемонией облачения и наделения полномочиями.

Одна из частей инвестиций — потребительские блага, они откладываются в запас инвестиции на увеличение запасов Откладывание денег на будущее также относится к инвестициям инвестиции, что это — от лат. В эпоху феодализма инвеститурой назывался ввод вассала во владение феодом. Этим же словом обозначалось назначение епископов, получавших при этом в управление церковные земли с их населением и право суда над ним. Введение в должность сопровождалось соответствующей церемонией облачения и наделения полномочиями.

Финансовые инвестиции (они называются также Портфельными) — это вложение денежных средств в приобретение финансовых активов — акций и.

Маркетинг инвестиции: инвестициями являются денежные средства, целевые банковские вклады, паи, акции и другие ценные бумаги, технологии, машины и оборудование, кредиты, любое иное имущество или имущественные права, интеллектуальные ценности, вкладываемые в объекты предпринимательской и других видов деятельности для получения прибыли дохода и достижения положительного социального эффекта. инвестиции — это совокупность затрат, реализуемых в форме долгосрочных вложений капитала в промышленность, сельское хозяйство, транспорт и другие отрасли хозяйства.

инвестиции — это совокупность затрат, реализуемых в форме долгосрочных вложений капитала в промышленность, сельское хозяйство, транспорт и другие отрасли хозяйства.

инвестиции могут быть финансовыми портфельными , реальными и интеллектуальными. Финансовые инвестиции операции с ценными бумагами — вложения в финансовые инструменты, то есть вложения в акции, облигации, другие ценные бумаги и банковские депозиты, активы других предприятий. При осуществлении портфельных инвестиций инвестор увеличивает свой финансовый капитал, получая дивиденды — доход на ценные бумаги.

Реальные инвестиции — это, как правило, долгосрочное вложение средств в отрасли материальной среды для производства какой-либо продукции.

По факторам, определяющим объём спроса на инвестиции: инвестиция или спекуляция[ править править код ] Грань между инвестицией и спекуляцией размыта. Обычно критерием разграничения указывают фактор времени. По характеру заключаемых договоров, производимых действий, целям, юридическим последствиям биржевые инвестиции и спекуляции не отличаются. Бенджамин Грэм предлагал инвестицией считать операцию, основанную на тщательном анализе фактов, перспектив, безопасности вложенных средств и достаточном доходе.

Всё остальное признавалось спекуляцией.

Но сами инвестиции, как вы понимаете, состоят не только из вложений. Самое Реальные инвестиции – это вложение в процессы производства.

Так, портфельные инвестиции представляют собой совокупность определенных инструментов инвестирования инвестиционный портфель, состоящий из многих активов , которые используются для достижения инвестором его финансовых целей. Например, получение ощутимого пассивного дохода. В качестве инструментов инвестирования обычно выступают вклады в различные акции, драгоценные металлы, валюту, а также инвестиционные проекты. Причем существует множество компаний, которые специализируются именно на составлении и постоянном наблюдении за такими инвестиционными портфелями.

Но здесь виды финансовых инвестиций лишь начинаются. Что касается реальных инвестиций, то их следует рассмотреть более подробно. Так, реальные или же капиталообразующие инвестиции часто являются долгосрочными вложениями денежного капитала в производство или же определенные предметы потребления, а также материальные и какие-либо нематериальные активы к примеру, интеллектуальная собственность, основные и оборотные капиталы и др. При этом часто могут использоваться одолженные средства, в том числе и кредит.

В такой ситуации банк фактически тоже становится инвестором, который осуществляет реальное инвестирование. Также к таким реальным инвестициям вполне относятся и всяческие вклады в нематериальные ценности, такие как повышение квалификации рабочего персонала, различные научные исследования, внедрение новейших технологий, развитие прогресса и прочее. Но есть и многие другие виды финансовых инвестиций, о которых вам следует знать. Интересно, что в зависимости от содержания самого вклада инвестиции могут быть не только лишь в виде финансового капитала, но и движимого имущества, недвижимости, прав на владение определенными ценностями, прав на владение и распоряжение конкретным земельным участком и многими другими материальными или же интеллектуальными благами и ресурсами.

Также инвестиции подразделяются по характеру участия во вложении на прямые и косвенные.

Какие бывают виды инвестиций

инвестиции, безусловно, важны для эффективно функционирования и динамичного развития любой коммерческой деятельности. инвестиции могут носить внешний, либо внутренний характер и иметь направление на развитие и реализацию инвестиционной идеи, либо на получение дополнительного дохода. Регулирующая функция отвечает за корректировку процесса экономического роста.

Стимулирующая функция, в свою очередь, побуждает объект инвестиций к росту и развитию.

а) получение долгосрочного кредита; б)вложения в ценные бумаги и Прямые инвестиции — это: а) капитальные вложения непосредственно в.

По формам принадлежности инвестиционных ресурсов Частного капитала — вклады физлиц и юридических лиц форм собственности. Госсобственности — вклады капиталов госпредприятий, госбанка, госфондов, фондов, не относящихся к бюджетным, но являющихся государственными. Иностранных субъектов — вклады субъектов иностранного капитала. Смешанные — сочетание вкладов государственного и частного капиталов в инвестиционные объекты компаний и предприятий.

По учету: Валовые и чистые инвестиции — понятия, тесно взаимосвязанные между собой. Валовые — учет инвестиций ведется за период, в котором суммируют все инвестиции направленные на воспроизводство нематериальных активов и основных средств. Чистые — рассчитываются как совокупность валовых инвестиций за вычетом амортизации.

Как правильно выбрать ПИФ Акции Акцией называют ценную бумагу, которая подтверждает долю ее владельца в капитале компании, и дает право на участие в его прибылях. На эту тему написаны десятки многостраничных томов. Здесь мы не будем долго объяснять как работают акции. Если сравнивать с другими финансовыми инструментами, то вложение капитала в акции является более прибыльным в долгосрочной перспективе, но в то же время и очень рискованным. Здесь нужно постоянно держать руку на пульсе, отслеживать ситуацию на рынках, так, чтобы не допустить потери капитала на сильном падении финансовых рынках, которые происходят во время всевозможных кризисов.

Получить на нем большую прибыль очень сложно.

«Для адекватных инвесторов медиа — это крайне неадекватный способ вложения денег». Конспект лекции издателя Meduza Ильи.

Классификация инвестиций Реальные инвестиции реальная стоимость инвестиций — это стоимостный стоимостно-ценовой объем инвестиционных товаров в рыночных ценах базисного периода, отражающий изменения их физического реального объема. Стоимость реальных инвестиций определяют суммированием физических объемов инвестиций и рыночных расчетных цен базисного периода. В зависимости от направленности действий выделяют следующие разновидности реальных инвестиций: По воспроизводственной направленности выделяют валовые, реновационные и чистые инвестиции.

Валовые инвестиции характеризуют общий объем капитала, инвестируемого в воспроизводство основных средств и нематериальных активов в определенном периоде. В экономической теории понятие валовых инвестиций связывается, как правило, с вложением капитала в реальный сектор экономики. На уровне предприятия под этим термином часто понимают общий объем инвестированного капитала в том или ином периоде. Реновационные инвестиции характеризуют объем капитала, инвестируемого в простое воспроизводство основных средств и амортизируемых нематериальных активов.

В количественном выражении реновационные инвестиции приравниваются обычно к сумме амортизационных отчислений в определенном периоде. Чистые инвестиции характеризуют объем капитала, инвестируемого в расширенное воспроизводство основных средств и нематериальных активов. В экономической теории под этим термином понимается чистое капиталообразование в реальном секторе экономики.

В количественном выражении чистые инвестиции представляют собой сумму валовых инвестиций, уменьшенную на сумму амортизационных отчислений по всем видам амортизируемых капитальных активов предприятия в определенном периоде.

Способы вложения денег. инвестиции с высокими рисками

Инвестирование является вариантом заработка, позволяющим получать деньги путем выгодного их вложения в различные проекты. Этот способ получения доходов весьма выгоден, но связан с определенными рисками. Как работают инвестиции? инвестиции — это деньги или иные средства, вкладываемые их владельцем в определенный проект с целью получения прибыли.

Причем проект должен приносить определенный доход.

Нефинансовые инвестиции интересны долгосрочным инвесторам. Нефинансовые инвестиции — это неденежные вложения в виде лицензий.

Различают внутренние отечественные и внешние иностранные инвестиции. Внутренние инвестиции подразделяются на: Внешние инвестиции делятся на: Объектами инвестиционной деятельности являются: С точки зрения направленности действий, инвестиции подразделяются на: При создании нового предприятия всегда возникает необходимость в инвестициях.

Действующая компания может инвестировать в новое оборудование для расширения производства, поскольку дополнительная прибыль от дополнительных продаж делает такие инвестиции привлекательными. Также можно инвестировать в обновление изношенного и устаревшего оборудования, чтобы улучшить эффективность по затратам. Здесь обоснованием инвестиций является уменьшение производственных расходов. инвестиции могут также подразумевать значительные расходы по продвижению товаров на рынок с целью увеличения объемов продаж, приводящего к росту коммерческой прибыли от большего объема деятельности.

Инвестиционное планирование заключается в составлении прогнозов наиболее эффективного вложения финансовых ресурсов в земельные участки, производственное оборудование, здания, природные ресурсы, развитие продукта, ценные бумаги и другие активы. Планирование инвестиций является стратегической и одной из наиболее сложных задач управления предприятием. В этом процессе важно учитывать все аспекты экономической деятельности компании, начиная от окружающей среды, показателей инфляции, налоговых условий, состояния и перспектив развития рынка, наличия производственных мощностей, материальных ресурсов и заканчивая стратегией финансирования проекта.

инвестиции инвестициями называют не только деньги, но и ряд ценных бумаг, имущественную базу, например, права на недвижимость или другие объекты, которые можно оценить финансово. Инвестиционной деятельностью называют вложения инвестиций, а так же выполнение ряда действий на практике, которые приводят к получению дохода или иной пользы. Виды инвестирования инвестиции подразделяются на несколько видов, в зависимости от различных факторов.

Если рассматривать объекты инвестирования, то вложения бывают: Подразумевают приобретение нового здания, какого-либо оборудования, или другого материального объекта, с целью последующего получения выгоды.

По периоду инвестирования различают краткосрочные и долгосрочные инвестиции. Краткосрочные инвестиции – это вложения капитала на период не.

инвестиции в акции для начинающих: Полное руководство 11 августа г. Итак, вы поняли, какие капиталы вращаются на фондовом рынке, и решили, что вполне достойны части этих денег. Но не спешите скупать акции. Покупка акций — рискованный бизнес. Для многих инвестиции на фондовом рынке по-прежнему служат основным источником дохода, но мелких, непрофессиональных инвесторов гораздо больше — возможно, в сотни раз.

Конечно, заработать на акциях есть шанс у каждого, но для любых инвестиций работает правило: И даже если вы готовы рискнуть, есть несколько моментов, о которых необходимо подумать, прежде чем расстаться со своими деньгами. Решите, почему вы хотите инвестировать в акции Может быть, вы хотите быстро разбогатеть? Или вам нужны вложения, которые обеспечат стабильный поток дивидендов в течение продолжительного периода времени?

Возможно, вы просто хотите разнообразить свой портфель? Более низкие темпы роста не должны вас тревожить, если компания постоянно растет и имеет долгую историю выплаты дивидендов. Другой хороший вариант — трасты , инвестирующие в недвижимость.

Классификация инвестиций

Существует огромное количество различных критериев классификации инвестиций, рассмотрим основные виды инвестиций. С учетом объектов, в которые вкладывают средства, различают реальные и портфельные инвестиции. Итак, реальные инвестиции подразумевают вклад капитала в нематериальные и материальные активы, к которым относится интеллектуальная собственность, а так же оборотный и основной капитал.

Выделяют несколько видов реальных инвестиций: инвестиции в усиление эффективности собственного производства или предприятия.

инвестиции – это вложение денежных средств в различные Все вместе взятые курицы – это капитал, или инвестиционный.

Вы покупаете некоторые активы, которые со временем увеличивают стоимость и умножают ваше состояние. Существуют различные классы активов, которые позволяют выполнить это. К ним относятся акции, облигации, товары и ценные бумаги с фиксированным доходом. Они предлагают вам возможность увеличить свое богатство с течением времени. Вопреки распространенным убеждениям, вы можете инвестировать любую сумму денег, которую вы захотите. Вам не нужно начинать с миллиона долларов в инвестиционном капитале, чтобы вы были богатыми.

Вы можете начать с гораздо более низкой суммы, вложенной в различные классы активов. Далее 15 идей о том от сайта . инвестиции на автопилоте Благодаря интернет технологиям вы можете выполнять инвестиции на автопилоте. Существуют онлайн-сервисы, которые предлагают услуги инвестировать ваши капиталы за вас предлагая возможность автоматического инвестирования в различные инструменты на доверительной основе. Примером такой услуги является .

Консультант по инвестициям — это робот, который инвестирует ваши деньги для вас автоматически. Он сам выполнит выбор инструмента, распределение активов, управление налоговыми потерями и сбалансирует доходы и риски.

Инвестиции в недвижимость по Роберту Кийосаки: Куда вложить деньги 2019? С чего начинал Мрочковский.

Как объяснить простыми словами, что такое инвестиции?

Что такое инвестиции простыми словами? Об инвестировании слышали все, особенно о том, что если правильно вложить деньги, то можно всю оставшуюся жизнь получать доход. Инвестировать можно как в реальной жизни, так и в интернете. Причем интернет-инвестиции при грамотном подходе будут приносить не меньший доход, чем реальные. Определимся с понятием, что значит инвестировать. Инвестировать — это вкладывать свои деньги так, чтобы они приносили доход в будущем.

Правила инвестирования

Прежде чем рассматривать, что такое инвестирование, следует разобрать основные его правила. Их соблюдение позволит не потерять свои деньги в ближайшем будущем, а со временем стать грамотным и успешным инвестором.

Основное правило таково: инвестируйте только те деньги, которые не страшно будет потерять. Конечно, средства вкладывают не для того, чтобы их терять, а для того, чтобы они приносили прибыль. Но инвестирование всегда сопряжено с рисками. Поэтому вкладывайте в инвестиционные проекты только те деньги, потеря которых не будет критической для вашего уровня жизни. И никогда не берите деньги для инвестирования в виде кредита, не занимайте их у своих друзей и знакомых.

Другое не менее важное правило — не держите все яйца в одной корзине. Ведь если корзина упадет, то они все разобьются. Не вкладывайте все деньги в один инвестиционный инструмент. Если с ним будут проблемы, то вы потеряете весь свой капитал. Распределяйте деньги по нескольким различным инвестициям. Например, вкладывайте одну часть в венчурные инвестиции, другую — в ПАММ-счета, а третью — в покупки недвижимости или антиквариата.

Во что можно инвестировать

Наиболее распространенный способ вложения денег в реальной жизни — это покупка недвижимости. Дело в том, что квартиры, дома, производственные помещения всегда поднимаются в цене. Можно сказать, что если правильно выбрать недвижимость, то это будет беспроигрышным вариантом вложения денег. Через несколько лет ее можно будет продать гораздо дороже. Но у такого вида инвестирования все же есть свои недостатки: высокий порог входа. Чтобы купить квартиру или помещение под офис, нужно иметь немалые деньги.

Также инвестировать можно в золото, покупая монеты или слитки, предлагаемые банками. Особенности инвестиций в золото таковы, что не стоит покупать золотые украшения, если они не имеют художественной ценности. Ведь в этом случае вы переплачиваете за работу ювелира. Что касается банковского золота, то удобство заключается в том, что вы можете купить только часть слитка, а потом, через несколько лет, продать его. Но если вы купили слиток полностью и вынесли его за пределы банка, то для того, чтобы его продать, необходимо будет пройти экспертизу.

Инвестируя в золотые монеты, вы должны хорошо разбираться в нумизматике, если собрались покупать старые деньги. Но можно купить и новые в том же банке. Недалеко от золота ушли и инвестиции в антиквариат. Как желтый металл постоянно растет в цене, так повышается стоимость и старых вещей. Это прямые инвестиции. Заплатили деньги — владеете вещью.

Нужно учитывать, что все перечисленные инвестиции рассчитаны на большой промежуток времени. Так, если вы купите квартиру, а через несколько месяцев вам понадобятся деньги, продать ее быстро вы не сможете. Возможно, вы даже потеряете часть денег, если уже вложили какие-то средства в ремонт.

Другие инвестиции

Но есть и наиболее динамичное инвестирование. Это вложение денег в акции и облигации, которые можно купить на фондовой бирже. Отличаются они друг от друга тем, что, покупая акции, вы становитесь совладельцем предприятия и получаете доход от прибыли, соответствующий своему вкладу. Покупая облигации, вы как бы даете в долг предприятию, проценты по которому оно вам ежемесячно выплачивает. Вот так в двух словах можно описать принцип работы этих двух финансовых инструментов. Сюда же можно отнести и ПИФы — паевые инвестиционные фонды. В этом случае вы получаете на руки инвестиционный пай — именную ценную бумагу, подтверждающую ваш взнос. Здесь вы тоже получаете свой процент прибыли с дохода предприятия. Инвестиционный пай служит гарантией того, что прибыль вам обязательно будет выплачена.

Инвесторам-новичкам рекомендуется вкладывать деньги в так называемые голубые фишки — акции известных компаний, вероятность банкротства которых ничтожно мала.

Что такое венчурные инвестиции? Вы можете попробовать вложить деньги в развитие новых компаний. Это называется венчурными инвестициями. Причем сделать это вы сможете не только в реальной жизни, но и через интернет. Сразу надо заметить, что такие прямые инвестиции никак не страхуются. Ведь проект, в который вы вложили свои деньги, может как успешно развиваться, так и потерпеть фиаско.

Инвестиции в интернете

Существуют различные сервисы в сети, на которых вы можете выбрать компанию, познакомившись с описанием ее деятельности, и вложить деньги в ее развитие. Компания же ежемесячно будет выплачивать вам процент от своего дохода.

К инвестициям в интернете относится и инвестирование в ПАММ-счета. Про Форекс слышали все. Так вот, есть успешные трейдеры (торговцы), которые зарабатывают на этом валютном рынке неплохие деньги. Они открывают счет, на котором каждый желающий может доверить им в управление некоторую сумму. Трейдер за успешную торговлю получает вознаграждение (30-50% с дохода), а инвестор получает пассивный доход. Сразу надо уточнить, каково определение пассивного дохода. Пассивный доход — это когда инвестору не приходится совершать каких-либо действий. Он просто получает свои проценты от прибыли. Вкладывая деньги в ПАММ-счета или имея в своем активе венчурные инвестиции, вы как раз и получаете пассивный доход.

Небольшой совет: начните с малого, лучше инвестировать незначительную сумму, чем не инвестировать вообще.

Инвестированный капитал — что это, формы и формула расчета

Здравствуйте, уважаемый читатель!

Сегодня речь пойдет о том, что грамотно инвестированный капитал не позволит инфляции обесценить сбережения, зато сохранит и приумножит их. Здесь неважно, готов ли инвестор рисковать для быстрого получения дивидендов либо выбрал небольшой, но постоянный доход.

Поскольку изъять вложенные средства из оборота нелегко, важно распланировать управление инвестициями. Я помогу разобраться в аспектах дополнительных источников финансирования, а также самых выгодных способах вложений.

Что это такое?

Общая сумма финансирования, вложенная в основную деятельность компании, называется инвестированным капиталом. Частные лица, предприниматели и предприятия, использующие только собственные средства, ограничивают оборот примерно в 2/3 рентабельности.

Привлекая внешние инвестиции, можно значительно увеличить доходность собственных. Как в России, так и за рубежом для поддержания коммерческой деятельности либо начала бизнеса собственники применяют заемные средства.

Это могут быть краткосрочные или долгосрочные займы от частных лиц, организаций, иностранных инвесторов. Порядок финансирования устанавливается законом, а займы выдаются с соблюдением следующих принципов кредитования:

- возвратности и платности инвестированного капитала;

- срочности и обеспеченности;

- использования только под указанные цели.

Чтобы непомерно высокие займы не привели к поглощению бизнеса, необходимо определить рациональный источник заимствования, а от потери вложений защитит точный расчет рентабельности инвестиций.

Кто может инвестировать средства

Надежность и ликвидность инвестированного капитала характеризуются возвратностью, а также увеличением его реальной стоимости. Инвестировать могут как отечественные, так и иностранные физические лица и организации, среди них:

- Частные инвесторы. Средства вкладываются в производственную сферу либо для решения собственных задач.

- Государственные. Финансируют сферу науки, развитие высоких технологий, военно-промышленный комплекс и другие цели социально-экономического характера.

- Институциональные. Страховые и инвестиционные компании, коммерческие банки, негосударственные пенсионные фонды. Это посредники, аккумулирующие средства частных инвесторов.

Сферы деятельности для вложения капитала

Сферы деятельности для инвестирования условно подразделяются следующим образом, начиная с наименее рискованных:

- банковские вклады и драгоценные металлы;

- паевые инвестиционные фонды, ценные бумаги, деривативы, корпоративные права и другие финансовые инструменты;

- формирование новых навыков у персонала либо руководства;

- капитал, инвестированный в недвижимость и бизнес, интернет-проекты;

- оборудование, механизмы, машины;

- целостные имущественные комплексы, производственные здания и сооружения.

Сфера вложений выбирается исходя из размера инвестированного капитала и целей инвестора.

Формы инвестирования

Кроме деления по форме собственности, уровню риска и срочности, инвестиции распределяются следующим образом:

- реальные, финансовые и нематериальные;

- прямые и косвенные;

- индивидуальные, инвестиционные проекты и портфели инвестиций;

- начальные, экстенсивные, реинвестиции и брутто-инвестиции.

Для надежности инвестированного капитала при существующих ограничениях и рисках важно правильно выбрать форму вложений. Только в этом случае вложения приведут к доходности предприятия и росту качества таких активов, как имущество, репутация либо клиентская база.

Риски

Каждая форма вложений сопряжена с рисками, полностью избавиться от их влияния невозможно. Но можно принять меры и снизить возможных потерь:

- Одновременное применение различных классов активов: разных валют, безрисковых либо с фиксированным доходом снизит системные риски.

- Инвестиции в долгосрочные и среднесрочные проекты, а также диверсификация вкладов минимизирует несистемные риски.

- Спекулятивные риски не страшны для средне- и долгосрочных вложений, в иных ситуациях при управлении инвестированным капиталом необходимо применить анализ изменения цен активов.

Минимизировать риски помогут внимательный выбор объектов, анализ мнений экспертов и аналитиков. Учитывая надежность партнеров, а также выбрав верную стратегию инвестирования, вкладчик обеспечивает рентабельность проекта.

Формула

Перед тем как рассчитать прибыльность инвестированного капитала и доходность объекта по формуле, важно учесть денежные потоки за весь период – это чистые денежные поступления, вложения, налоги, регулярные кредитные выплаты и по заработной плате.

Существует несколько формул коэффициента инвестирования (КИ):

| стр. 1300 + стр. 1400 / стр. 1200 |

| собственный капитал + долгосрочные обязательства / внеоборотные активы |

Если КИ более 1, предприятие признается платежеспособным, если КИ менее 1 – собственных средств недостаточно.

Корректировки

Причина различий между балансовой и рыночной стоимостью компании – невозможность оценить в денежном эквиваленте многие нематериальные активы:

- деловые связи;

- репутацию;

- опыт и навыки сотрудников.

Поэтому для анализа прибыли от инвестированного капитала применяются различные методы. Кроме этого, выполняются корректировки:

- наращенной стоимости средств с учетом индекса инфляции;

- прогнозируемого курса валют;

- рост цен во времени, а также налоговых ставок, сборов и пошлин;

- с учетом содержания забалансовых счетов.

После получения прибыли от инвестированного капитала плательщики налога корректируют показатели на разницу между доходами и расходами. Сумма рассчитывается с учетом участия в деятельности финансирующих компаний.

Различные методики расчета становятся причиной ошибок в показателях организаций. Поэтому предприятия, не применяющие классическую формулу, добавляют к названию определение «скорректированный», например: скорректированный EBIT, EBITDA, OIBDA.

Забалансовые резервы

Учет долгов и ценностей, не принадлежащих компании, выполняется на забалансовых счетах. Здесь отражаются следующие объекты:

- арендованные основные средства, оборудование для монтажа;

- имущество, принятое на ответственное хранение;

- материалы в переработке и на комиссии;

- списанная просроченная задолженность;

- полученные в пользование по договорам.

Инвестированное имущество гарантирует выполнение обязательств по сделкам с контрагентами, но учитывается за пределами баланса.

Забалансовые активы

Любое имущество, которое выступает в качестве залога – транспорт, недвижимость, оборудование либо банковские гарантии – относят к забалансовым активам. В эту категорию входит:

- производственное оборудование, выделенное заказчиком для использования подрядчиком;

- средства, полученные брокером для инвестирования в ценные бумаги либо деньги, вырученные от их продажи;

- гарантии оплаты долгов других компаний или частных лиц.

Крупные инвесторы осуществляют финансовый консалтинг на основе различных схем с применением балансовых и забалансовых счетов.

Активы, предназначенные для продажи

Объекты, удерживаемые для продажи, предполагают реализацию в ближайшее время. Балансовая стоимость этого имущества возмещается после сделки, а не при эксплуатации. Международные стандарты IFRS 5 предполагают, что к данной категории могут быть отнесены и нематериальные либо финансовые активы.

Результаты переоценки имущества и перемещения его из одной категории в категорию «Предназначенные для продажи» отражаются в прибыли либо убытках деятельности текущего периода.

В отношении этих объектов должны выполняться такие условия:

- готовность к немедленной продаже в нынешнем состоянии;

- высокая вероятность быстрого совершения сделки;

- начат активный поиск покупателя и выполнение плана продажи.

Если критерии не соблюдены, имущество не включается в категорию «Для продажи».

Прочий совокупный доход (убыток)

Статьи дохода и расхода, не входящие в состав прибыли или убытка, причисляются к прочим совокупным доходам.

Списание активов

МСФО 10 указывает на то, что инвесторами ежегодно должны пересматриваться критерии контроля в отношении объектов инвестиций. Активы, которые не соответствуют таким параметрам, подлежат списанию.

Отложенные компенсационные выплаты

Из суммарного денежного потока при просчете инвестированного капитала исключаются следующие расходы:

- выплаты кредитов, займов и проценты по ним;

- выплаты дивидендов;

- денежные компенсации, связанные с характером выполняемой работы.

Эти выплаты учитываются при оценке доходности инвестированного капитала.

Отложенные налоговые активы и обязательства

Разные правила признания одинаковых хозяйственных операций в бухгалтерском и налоговом учете – это причина расхождений в расчете прибыли. Она и называется отложенным налоговым активом. Для верных расчетов отложенного налога применяется бухгалтерский метод.

Пример расчета инвестированного капитала

Определение величины инвестиций зависят от структуры бизнеса и особенностей ведения учета. При анализе должен учитываться только оборотный капитал, применяемый для получения прибыли.

При упрощенном подходе не выявляется основная деятельность компании, при этом во внимание принимаются все займы, инвестированные средства и доходы. Таким образом, возможные допущения доходности вложений рассчитываются по формуле ROIC.

Рентабельность инвестированного капитала (ROIC)

Показатель рентабельности вложений определяется по одной из таких формул:

| (чистая прибыль + проценты (1-ставка налога) / (долгосрочные кредиты + собственный капитал) Х 100% |

| (EBIT (1-ставка налога) / (долгосрочные кредиты + собственный капитал) Х 100% |

Другие показатели рентабельности непосредственно влияют на доходность инвестиций.

Заключение

Применение инвестированного капитала в бизнесе имеет положительные и отрицательные стороны. К отрицательным относят меньшую прибыль от активов за счет выплачиваемого ссудного процента и возрастание рисков потери платежеспособности.

Однако, если предприятие использует только собственный капитал, это ограничивает темпы его развития и не дает возможности применить все финансовые возможности для прироста прибыли.

Если статья была вам полезной и помогла разобраться в вопросах, связанных с инвестированным капиталом, не забывайте делиться информацией в соцсетях, а также подписывайтесь на дальнейшие новости.

Определение основных средств

Что такое основной актив?

Основные средства — это долгосрочные материальные объекты собственности или оборудования, которые фирма владеет и использует в своей деятельности для получения дохода. Ожидается, что основные средства не будут израсходованы или конвертированы в наличные в течение года. Основные средства чаще всего отображаются в балансе как основные средства. Их также называют капитальными активами.

Ключевые выводы:

- Основные средства — это объекты, такие как основные средства, которые компания планирует использовать в долгосрочной перспективе для получения дохода.

- Основные средства чаще всего называются основными средствами.

- Оборотные активы, такие как товарно-материальные запасы, предполагается преобразовать в денежные средства или использовать в течение года.

- К внеоборотным активам, помимо основных средств, относятся нематериальные активы и долгосрочные инвестиции.

- Основные средства подлежат амортизации для учета потери стоимости по мере использования активов, тогда как нематериальные активы амортизируются.

Основные сведения об основных средствах

Балансовый отчет компании включает ее активы, обязательства и акционерный капитал.Активы делятся на оборотные и внеоборотные, разница в сроках полезного использования. Оборотные активы, как правило, представляют собой ликвидные активы, которые будут конвертированы в денежные средства менее чем через год. К внеоборотным активам относятся активы и имущество, принадлежащие бизнесу, которые нелегко конвертировать в наличные. Различные категории внеоборотных активов включают основные средства, нематериальные активы, долгосрочные инвестиции и отсроченные платежи.

Основные средства покупаются для производства или поставки товаров или услуг, сдачи в аренду третьим сторонам или использования в организации.Термин «фиксированный» означает, что эти активы не будут израсходованы или проданы в течение отчетного года. Основные средства обычно имеют физическую форму и отражаются в балансе как ОС.

Когда компания приобретает или продает основные средства, это отражается в отчете о движении денежных средств в составе денежных потоков от инвестиционной деятельности. Покупка основных средств представляет собой отток денежных средств для компании, а продажа — приток денежных средств. Если стоимость актива падает ниже его чистой балансовой стоимости, актив подлежит списанию под обесценение.Это означает, что его стоимость, отраженная в балансе, корректируется в сторону уменьшения, чтобы отразить его переоценку по сравнению с рыночной стоимостью.

Когда срок полезного использования основного средства подошел к концу, его обычно выбывают путем продажи по восстановительной стоимости, которая является оценочной стоимостью актива, если он был разбит и продан по частям. В некоторых случаях актив может устареть и, следовательно, будет утилизирован без получения взамен какой-либо оплаты. В любом случае основные средства списываются с баланса, поскольку они больше не используются компанией.

Основные средства по сравнению с оборотными активами

В балансе отображаются как оборотные активы, так и основные средства, при этом текущие активы предназначены для использования или конвертируются в денежные средства в краткосрочной перспективе (менее одного года), а основные средства предназначены для использования в более долгосрочной перспективе (более одного года). . Оборотные активы включают денежные средства и их эквиваленты, дебиторскую задолженность, товарно-материальные запасы и предоплаченные расходы. Основные средства амортизируются, а оборотные средства — нет.

Основные средства vs.Внеоборотные активы

Основные средства — это внеоборотные активы. Прочие внеоборотные активы включают долгосрочные инвестиции и нематериальные активы. Нематериальные активы — это основные средства, которые будут использоваться в течение длительного времени, но они не имеют физического существования. Примеры нематериальных активов включают гудвилл, авторские права, товарные знаки и интеллектуальную собственность. Между тем, долгосрочные инвестиции могут включать в себя вложения в облигации, которые не будут проданы или погашены в течение года.

Преимущества основных средств

Информация об активах корпорации помогает создавать точную финансовую отчетность, оценку бизнеса и тщательный финансовый анализ.Инвесторы и кредиторы используют эти отчеты, чтобы определить финансовое состояние компании и решить, покупать ли ей акции или ссужать деньги бизнесу. Поскольку компания может использовать ряд общепринятых методов для учета, амортизации и выбытия своих активов, аналитикам необходимо изучить примечания к финансовой отчетности корпорации, чтобы выяснить, как были определены цифры.

Основные фонды особенно важны для капиталоемких отраслей, таких как производство, которые требуют крупных инвестиций в основные средства.Когда компания сообщает о постоянно отрицательных чистых денежных потоках на покупку основных средств, это может быть убедительным индикатором того, что компания находится в режиме роста или инвестирования.

Примеры основных средств

Основные средства могут включать здания, компьютерное оборудование, программное обеспечение, мебель, землю, машины и транспортные средства. Например, если компания продает продукцию, грузовики для доставки, которыми она владеет и использует, являются основными фондами. Если бизнес создает автостоянку для компании, она является основным активом.Обратите внимание, что основные средства не обязательно должны быть «фиксированными» во всех смыслах этого слова. Некоторые из этих типов активов, например, мебель и компьютерное оборудование, можно перемещать из одного места в другое.

Особые соображения

Основные фонды теряют ценность с возрастом. Поскольку они обеспечивают долгосрочный доход, эти активы списываются на расходы иначе, чем другие статьи. Материальные активы подлежат периодической амортизации, а нематериальные активы — амортизации.Определенная сумма стоимости актива ежегодно списывается на расходы. Стоимость актива уменьшается вместе с суммой его амортизации на балансе компании. Затем корпорация может сопоставить стоимость актива с его долгосрочной стоимостью.

То, как бизнес обесценивает актив, может привести к тому, что его балансовая стоимость — стоимость актива, которая отображается в балансе — будет отличаться от текущей рыночной стоимости, по которой актив может быть продан. Земля не подлежит амортизации.

Часто задаваемые вопросы

В чем разница между основными и оборотными активами?

Основные средства, разновидность внеоборотных активов, представляют собой долгосрочные материальные объекты собственности или оборудования, которые фирма владеет и использует в своей деятельности для получения дохода.Ожидается, что они не будут израсходованы или конвертированы в наличные в течение одного года, они подлежат амортизации и являются неликвидными.

Основные фонды, также называемые капитальными активами, особенно важны для капиталоемких отраслей, таких как производство, которые требуют крупных инвестиций в основные средства (ОС).

Оборотные активы предназначены для использования или конвертации в денежные средства в краткосрочной перспективе, определяемой на срок менее одного года, и не амортизируются. Оборотные активы включают денежные средства и их эквиваленты, дебиторскую задолженность, товарно-материальные запасы и предоплаченные расходы.Основные средства амортизируются, а оборотные средства — нет. В балансе появляются как текущие активы, так и основные средства,

Каковы примеры основных средств?

Основные средства могут включать здания, компьютерное оборудование, программное обеспечение, мебель, землю, машины и транспортные средства. Например, если компания продает продукцию, грузовики для доставки, которыми она владеет и использует, являются основными фондами. Обратите внимание, что основные средства не обязательно должны быть «фиксированными» во всех смыслах этого слова. Некоторые из этих типов активов, например, мебель и компьютерное оборудование, можно перемещать из одного места в другое.

Где другие виды внеоборотных активов?

Прочие внеоборотные активы включают долгосрочные инвестиции и нематериальные активы. Нематериальные активы — это основные средства, которые будут использоваться в течение длительного времени, но они не имеют физического существования. Примеры нематериальных активов включают гудвилл, авторские права, товарные знаки и интеллектуальную собственность. Между тем, долгосрочные инвестиции могут включать в себя вложения в облигации, которые не будут проданы или погашены в течение года.

Определение основного капитала

Что такое основной капитал?

Основной капитал включает в себя активы и капитальные вложения, такие как основные средства (ОС), которые необходимы для запуска и ведения бизнеса даже на минимальной стадии.Эти активы считаются фиксированными в том смысле, что они не потребляются или не уничтожаются во время фактического производства товара или услуги, а имеют ценность многократного использования. Инвестиции в основной капитал обычно амортизируются в бухгалтерской отчетности компании в течение длительного периода времени — до 20 лет и более.

Ключевые выводы

- Основной капитал состоит из активов, которые не потребляются или не уничтожаются при производстве товара или услуги и могут использоваться многократно.

- Основные средства являются стандартными объектами основного капитала.

- Основные фонды обычно неликвидны и со временем амортизируются.

- Противоположность основного капитала — переменный капитал.

Основные сведения об основном капитале

Понятие основного капитала впервые было введено в 18 веке политическим экономистом Давидом Рикардо. Для Рикардо основной капитал относится к любым физическим активам, которые не используются в производстве продукта. Это противоречило идее Рикардо об оборотном капитале, таком как сырье, операционные расходы и рабочая сила.В марксистской экономике основной капитал тесно связан с понятием постоянного капитала.