Депозитный счет это \ Акты, образцы, формы, договоры \ Консультант Плюс

]]>Подборка наиболее важных документов по запросу Депозитный счет это (нормативно–правовые акты, формы, статьи, консультации экспертов и многое другое).

Судебная практика: Депозитный счет это Открыть документ в вашей системе КонсультантПлюс:Подборка судебных решений за 2018 год: Статья 189.91 «Конкурсная масса кредитной организации» Федерального закона «О несостоятельности (банкротстве)»

(В.Н. Трофимов)По мнению суда, сославшегося на ч. 1 ст. 189.91 Закона о банкротстве, законодательством о банкротстве кредитных организаций установлены правовые институты, определяющие как порядок формирования конкурсной массы должника, так и порядок ее распределения. Требования кредиторов банка, находящегося в процедуре конкурсного производства, удовлетворяются за счет конкурсной массы — всего имущества кредитной организации, имеющегося на день открытия конкурсного производства и выявленного в ходе конкурсного производства.

В связи с этим действующий с 29.12.2015 п. 2 ст. 189.91 Закона о банкротстве не исключил имущество из конкурсной массы, а по существу изменил очередность удовлетворения требований кредиторов. Кредиторам, денежные средства которых находились на депозитном счете нотариуса, предоставлен приоритет.Статьи, комментарии, ответы на вопросы: Депозитный счет это Открыть документ в вашей системе КонсультантПлюс:

В связи с этим действующий с 29.12.2015 п. 2 ст. 189.91 Закона о банкротстве не исключил имущество из конкурсной массы, а по существу изменил очередность удовлетворения требований кредиторов. Кредиторам, денежные средства которых находились на депозитном счете нотариуса, предоставлен приоритет.Статьи, комментарии, ответы на вопросы: Депозитный счет это Открыть документ в вашей системе КонсультантПлюс:Путеводитель по судебной практике. Банковский вклад3.2. Вывод из судебной практики: При банкротстве кредитной организации требование физического лица о выплате страхового возмещения в порядке, предусмотренном Законом о страховании вкладов, не подлежит удовлетворению, если зачисление денежных средств на банковский счет в качестве вклада оформлялось через кассу банка в условиях его фактической неплатежеспособности и этому предшествовало оформление расходно-кассовых документов о снятии наличных денежных средств с другого счета, открытого в этом же банке.

«Заем, кредит, факторинг, вклад и счет: постатейный комментарий к статьям 807 — 860.15 Гражданского кодекса Российской Федерации»

(отв. ред. А.Г. Карапетов)

(«М-Логос», 2019)1.5. Запрет на овердрафт. Как уже отмечалось, из содержания абз. 1 комментируемого пункта следует соответствующее ограничение допустимых операций по публичному депозитному счету. Однако законодатель посчитал необходимым подчеркнуть запрет на овердрафт по публичному депозитному счету. Это, видимо, потребовалось в связи с тем, что предоставление кредита по счету по своей характеристике шире понятия операции по счету. В случае с овердрафтом заключается кредитный договор, это правоотношение выходит за рамки операций по счету. Поскольку владелец публичного счета действует в публичном интересе, осуществляя деятельность не в своем частноправовом интересе, а в интересах всего общества и всех участников гражданского оборота, потребность в кредитовании публичного депозитного счета противна его цели.

Нормативные акты: Депозитный счет это «Гражданский кодекс Российской Федерации (часть вторая)» от 26.01.1996 N 14-ФЗ

Нормативные акты: Депозитный счет это «Гражданский кодекс Российской Федерации (часть вторая)» от 26.01.1996 N 14-ФЗ(ред. от 09.03.2021)1. По договору публичного депозитного счета, заключаемому для целей депонирования денежных средств в случаях, предусмотренных законом, банк обязуется принимать и зачислять в пользу бенефициара денежные средства, поступающие от должника или иного указанного в законе лица (депонента), на счет, открытый владельцу счета (нотариусу, службе судебных приставов, суду и иным органам или лицам, которые в соответствии с законом могут принимать денежные средства в депозит).

Депозитный счет нотариуса. Принятие в депозит денежных сумм и ценных бумаг

Депозитные операции используются в своей деятельности судебными, нотариальными, таможенными, и некоторыми другими учреждениями. Для таких операций учреждения банка открывают соответствующим организациям специальные счета.

Депозитные операции используются в своей деятельности судебными, нотариальными, таможенными, и некоторыми другими учреждениями. Для таких операций учреждения банка открывают соответствующим организациям специальные счета. Депозитный счет нотариуса используется для внесения должником следуемых кредитору денег или ценных бумаг при невозможности вручить их самому кредитору. Должник заинтересован выполнить свои обязательства, чтобы неисполнение не могло быть поставлено ему в вину. Принятие в депозит денежных сумм и ценных бумаг нотариусом (нотариальной конторой) обеспечивает эти интересы.

Данное нотариальное действие регламентируется главой XV Основ законодательства Российской Федерации о нотариате (далее в тексте Основы) от 11.02.93г. за №4462-1.

В соответствии со статьей 87 Основ нотариус в случаях, предусмотренных гражданским законодательством Российской Федерации, принимает от должника в депозит денежные суммы и ценные бумаги для передачи их кредитору. Следовательно, ссылаясь на статью 327 ГК РФ, должник вправе внести причитающиеся с него деньги или ценные бумаги в депозит нотариуса, если обязательство не может быть исполнено должником вследствие:

1. отсутствия кредитора или лица, уполномоченного им принять исполнение, в месте, где обязательство должно быть исполнено;

отсутствия кредитора или лица, уполномоченного им принять исполнение, в месте, где обязательство должно быть исполнено;

2. недееспособности кредитора и отсутствия у него представителя;

3. очевидного отсутствия определенности по поводу того, кто является кредитором по обязательству, в частности, в связи со спором по этому поводу между кредитором и другими лицами;

4. уклонения кредитора от принятия исполнения или иной просрочки с его стороны.

Данные основания для передачи в депозит нотариусу денег или ценных бумаг характеризуются невозможностью исполнения обязательств должником непосредственно кредитору.

Данное нотариальное действие совершается не любым нотариусом, согласно статье 40 Основ, а должно быть совершено определенным нотариусом. Принятие в депозит денежных сумм и ценных бумаг производится нотариусом по месту исполнения обязательства. Согласно статье 316 ГК РФ местом исполнения денежного обязательства, если иное не определено законом или договором, является место жительства кредитора в момент возникновения обязательства, а если кредитором является юридическое лицо — место его нахождения в момент возникновения обязательства.

Что касается порядка принятия в депозит денежных сумм и ценных бумаг нотариусом, то здесь есть трудности правового характера. Ранее порядок совершения данного нотариального действия регламентировался Инструкцией «О порядке совершения нотариальных действий государственными нотариальными конторами РСФСР» от 06.01,87г. № 01/16-01. Но Приказом Министерства РФ от 26.04.99г. № 73 Инструкция признана утратившей силу. Однако, по мнению Федеральной нотариальной палаты, положения Основ, касающиеся порядка совершения нотариальных действий, не являются исчерпывающими и полностью регулирующими указанный порядок и требуют более детального регламентирования. Но до настоящего времени иных, кроме Основ, законодательных актов, регулирующих порядок совершения нотариальных действий, не принято.

Соответственно, ссылаясь на Гражданский кодекс РФ, Основы, Инструкцию «О порядке совершения нотариальных действий государственными нотариальными конторами РСФСР», а также применяемые по аналогии положения Инструкции «О порядке учета депозитных операций в государственных нотариальных конторах», утвержденной приказом Минюста СССР от 1 августа 1975 г. , установлен следующий порядок принятия в депозит денежных сумм и ценных бумаг нотариусом.

, установлен следующий порядок принятия в депозит денежных сумм и ценных бумаг нотариусом.

Во-первых, хранить поступившие в депозит денежные суммы или ценные бумаги в конторе нотариус не вправе. Законом предусмотрено нотариальное действие «принятие на хранение документов», но деньги документами не считаются, поэтому для принятия в депозит денежных сумм нотариус, работающий в государственной нотариальной конторе, и нотариус, занимающийся частной практикой, должны иметь депозитные счета. В соответствии со статьей 23 Основ «Нотариус, занимающийся частной практикой, вправе открыть расчетный и другие счета, в том числе валютный, в любом банке. Денежные средства, находящиеся на депозитных счетах, не являются доходом нотариуса, занимающегося частной практикой».

В отношении ценных бумаг нотариус также обязан передать их в банк. Для совершения нотариального действия по принятию в депозит ценных бумаг нотариус арендует банковскую сейфовую ячейку, в которую они помещаются в опечатанном пакете с обозначением номинальной стоимости, или открывает счет «депо» для бездокументарных ценных бумаг.

Пунктом 3 статьи 845 Гражданского кодекса РФ предусмотрено, что банк не вправе определять и контролировать движение средств на банковском счете, за исключением случаев, предусмотренных законодательством или договором. Подобных ограничений по отношению к депозитным счетам нотариусов российское законодательство не содержит.

По мнению юридического департамента ЦБ, депозитные счета нотариусов нельзя отнести к категории вкладов, так как договор вклада является возмездным, в то время как по депозитному счету, учитывая специфику нотариальной деятельности, невозможно получение прибыли.

Возможны случаи, когда банки отказывают нотариусам в открытии депозитных счетов. В таких случаях отказ, согласно статье 846 ГК РФ, вызван отсутствием у банка возможности принять на банковское обслуживание либо допускается законом или иными правовыми актами.

Правда, даже если нет этих оснований для отказа нотариусу в открытии депозитного счета, банк может отказать в случае несогласия нотариуса с условиями заключаемого договора, поскольку банки открывают счета на объявленных ими условиях, соответствующих требованиям закона и действующим банковским правилам. Обязать банк заключить такой договор невозможно даже в судебном порядке.

Обязать банк заключить такой договор невозможно даже в судебном порядке.

Во-вторых, при приеме в депозит денежных сумм и ценных бумаг нотариус истребует заявление должника и договор, подтверждающий существование обязательства, во исполнение которого они передаются.

Заявление о передаче в депозит денежных сумм или ценных бумаг может быть сделано как в письменной, так и в устной форме. В нем указываются: ФИО должника (или наименование организации), его адрес, наименование и последний известный адрес лица, для передачи которому внесены деньги или ценные бумаги, а также причины, по которым обязательство не могло быть исполнено непосредственно. Долж¬ник может указать обоснование и расчет, по которому делается взнос.

Принимая денежные суммы или ценные бумаги в депозит, нотариус не проверяет осно¬вания возникновения прав кредитора и обязанностей должника.

За совершение нотариального действия по принятию в депозит денежных сумм и ценных бумаг в соответствии с пунктом 4 статьи 4 Закона «О государственной пошлине» нотариус взимает тариф в размере 0,5% от принятой суммы или стоимости ценных бумаг.

Затем нотариус направляет письмо банку с указанием принять на счет денежные суммы, а должнику выдает квитанцию о взносе. По просьбе должника надпись о взносе может быть сделана на представленном долговом документе. После этого нотариус извещает кредитора о поступлении денежных сумм и ценных бумаг и по требованию последнего выдает причитающиеся ему суммы. Если адрес кредитора не был указан должником и нотариусу он также неизвестен, должник предупреждается о том, что он обязан известить кредитора.

По заявлению кредитора нотариус выдает ему поступившие на депозитный счет платежи. Нотариус устанавливает личность и выясняет дееспособность депонента, о чем делается отметка на заявлении с указанием наименования документа, по которому устанавливается его личность. Деньги или ценные бумаги выдаются из депозита при предъявлении документов, указанных в заявлении должника.

Денежные суммы могут быть получены кредитором наличными, путем перечисления на счет по его заявлению, путем выдачи именного чека. Депозитные денежные суммы могут быть выданы по доверенности, удостоверенной в нотариальном порядке, по заявлению кредитора могут быть переведены почтовым переводом. Неполученные депозитные денежные суммы в случае смерти кредитора включаются в наследственную массу и подлежат выдаче наследникам в установленном законом порядке.

Депозитные денежные суммы могут быть выданы по доверенности, удостоверенной в нотариальном порядке, по заявлению кредитора могут быть переведены почтовым переводом. Неполученные депозитные денежные суммы в случае смерти кредитора включаются в наследственную массу и подлежат выдаче наследникам в установленном законом порядке.

В случае если на депозитном счете нотариуса находятся невостребованные денежные суммы, то по истечении установленных законом сроков подлежат зачислению в бюджет.

Внесение денежных сумм или ценных бумаг на депозитный счет нотариуса приобретает силу исполнения обязательства независимо от того, получит ли кредитор деньги или ценные бумаги, либо за пропуском срока они будут перечислены в доход бюджета. Сроком фактического исполнения обязательства считается день внесения денег или ценных бумаг на депозитный счет нотариуса.

Поскольку внесение денег или ценных бумаг в депозит считается исполнением обязательства, поэтому внесенные деньги или ценные бумаги можно взять обратно только с согласия лица или организации, для передачи которым они внесены. Статья 88 Основ предусматривает возврат денежных сумм и ценных бумаг лицу, внесшему их в депозит, лишь с письменного согласия лица, в пользу которого сделан взнос, или по решению суда.

Статья 88 Основ предусматривает возврат денежных сумм и ценных бумаг лицу, внесшему их в депозит, лишь с письменного согласия лица, в пользу которого сделан взнос, или по решению суда.

При отказе кредитора дать такое согласие возврат денежных сумм или ценных бумаг допускается только по постановлению суда.

В настоящее время возникают вопросы, касающиеся несовершенства законодательства, регулирующего принятие в депозит денежных сумм и ценных бумаг нотариусом.

Например, существует неопределенность по вопросу, выступает ли нотариус при открытии депозитного счета как физическое лицо или как лицо, профессионально занимающееся особой деятельностью, подлежащей лицензированию. Открывая депозитный счет, нотариус, с точки зрения банка, является владельцем этого счета и денежных средств, находящихся на нем, и банк по закону не обязан контролировать его профессиональную деятельность.

Перечисленные проблемы требуют законодательного урегулирования, но для этого необязательно принимать закон. Достаточно постановления Правительства или приказа Министерства юстиции, на основании которых может быть принята инструкция ЦБ и утвержден примерный договор об открытии депозитного счета частнопрактикующим нотариусам. Договор между банком и нотариусом об открытии депозитного счета может частично решить эти проблемы.

Достаточно постановления Правительства или приказа Министерства юстиции, на основании которых может быть принята инструкция ЦБ и утвержден примерный договор об открытии депозитного счета частнопрактикующим нотариусам. Договор между банком и нотариусом об открытии депозитного счета может частично решить эти проблемы.

Публичные депозитные счета — СберБанк

Для чего предназначен публичный депозитный счёт нотариуса? Кто является его владельцем?

Владельцем счёта является нотариус. Но денежные средства, находящиеся на депозитном счёте нотариуса, не являются его доходом и не поступают в его собственность. Счёт предназначен для приёма и зачисления денежных средств, принятых нотариусом в депозит от должника для передачи их кредитору, или возврата лицам, внесшим их в депозит (должникам).

Для чего предназначен депозитный счёт подразделения службы судебных приставов?

Счёт предназначен для зачисления денежных средств, поступающих во временное распоряжение от должников в рамках исполнительного производства. Владельцем счёта является Федеральная служба судебных приставов.

Владельцем счёта является Федеральная служба судебных приставов.

Для чего предназначен депозитный счёт по учёту средств, поступающих во временное распоряжение правоохранительных органов?

Счёт предназначен для зачисления денежных средств, поступающих во временное распоряжение, изъятых правоохранительным органом при наложении ареста на имущество обвиняемого (подозреваемого), залоговых сумм, вносимых обвиняемым (подозреваемым). Владельцем счёта являются органы предварительного следствия и дознания.

Банк контролирует расходование денежных средств по специальным счетам?

Только по одному из счетов — депозитному счёту по учёту средств, поступающих во временное распоряжение правоохранительных органов. При проведении операций по этому счёту одновременно с платежными поручениями в банк нужно предоставить подтверждающие документы: копию приговора (определения), постановления или выписку из него. Реквизиты, указанные в приговоре/определении/постановлении должны совпадать, с тем, что указано в назначении платежа платежного поручения (номер, дата, приговор/определение/постановление). По другим видам публичных депозитных счетов банк расходование средств не контролирует.

По другим видам публичных депозитных счетов банк расходование средств не контролирует.

Все ли публичные депозитные счета можно открыть в валюте?

Нет, депозит нотариуса открывается только в рублях.

Какие дополнительные документы нужны для открытия депозитного счёта подразделения судебных приставов?

Понадобится документ о правовом статусе подразделения, для которого открывается счёт.

Депозитные операции Банка России — Московская Биржа

ОПИСАНИЕ ОПЕРАЦИЙ

Запуск рынка депозитов Банка России был осуществлен в марте 2004 года на ЗАО ММВБ, когда Банк России приступил к регулярному проведению с использованием Системы электронных торгов ЗАО ММВБ депозитных операций как на аукционной основе, так и на фиксированных условиях.

В продолжение развития денежного рынка в ЗАО ММВБ с октября 2006 г. был расширен перечень депозитных операций Банка России за счет депозитов «до востребования».

Депозитные операции позволяют кредитным организациям разместить депозит в Банке России на аукционной основе («американский» или «голландский» аукционы). Депозитные сделки между кредитной организацией и Банком России заключаются посредством ввода в Систему торгов ПАО Московская Биржа заявки кредитной организации и встречной заявки Банка России.

При проведении депозитного аукциона предусматривается возможность подачи кредитными организациями конкурентных заявок (в заявке указывается процентная ставка, по которой кредитная организация готова разместить средства в депозит Банка России). В настоящее время предусматривается возможность подачи только конкурентных заявок. С 25.07.2018 БР установил долю неконкурентных заявок = 0 (нулю).

Банк России определяет условия проведения депозитных аукционов, а именно сроки депозитов, даты и время проведения операций, минимальные суммы депозитов, способ проведения аукциона, долю неконкурентных заявок на аукционе и др.

Расчеты по депозитным сделкам, заключенным через Систему торгов ПАО Московская Биржа, осуществляются через корреспондентские счета (субсчета) Участников в подразделении Банка России либо банковские счета Участников в Уполномоченной расчетной организации.

РАСПИСАНИЕ ТОРГОВ

- Период направления заявок Участниками – с 11:30 до 12:00 в день проведения аукциона

- Период направления встречных заявок Банком России – В течение 30 минут после размещения Банком России информации об итогах проведения депозитного аукциона на сайте Банка России

ИНСТРУМЕНТЫ

| Инструмент | Код инструмента | Срок | Перечисление средств | Периодичность проведения |

|---|---|---|---|---|

| Депозит «1 неделя» | CBRDEP_T1WA | 1 неделя | На следующий рабочий день | Еженедельно по вторникам при принятии Банком России решения о проведении |

| Депозиты «тонкой настройки» | CBRDEP_D01A CBRDEP_D02A CBRDEP_D03A CBRDEP_D04A CBRDEP_D05A CBRDEP_D06A |

От 1 до 6 дней | В день проведения аукциона | По решению Банка России |

ПОРЯДОК ДОПУСКА

Порядок допуска к депозитным операциям

Нормативные документы

Договоры, формы заявлений и доверенностей

Депозитные программы

Почему депозиты от CONCORDBANK именно для тебя

- Возможность выбрать депозит под свои нужды: только сохранение или накопление.

- Депозитные вклады — это пассивный заработок без усилий.

- Постоянный доход, защищенный от инфляции.

- Возможность накопления или сохранения в иностранной валюте.

- Хранение денег в надежном банке безопаснее, чем дома «под матрасом».

Вопросы и ответы

Что такое депозит и как он работает?

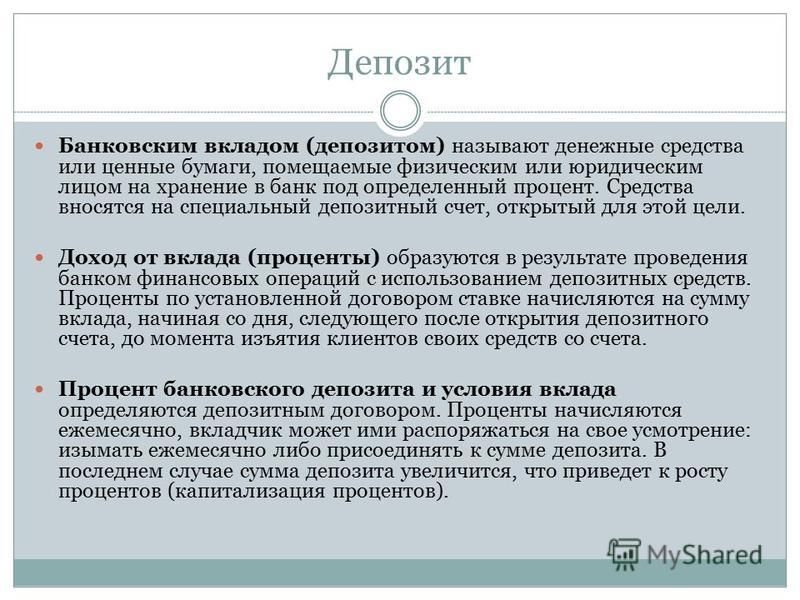

Клиент вносит средства на депозитный счет банка. По условиям договора банк обязан сохранить и вернуть полученные средства, а затем за пользование ими выплатить согласованный размер процентов. Активами могут выступать средства или драгоценные металлы.

Какие депозиты самые выгодные?

Доходность зависит от валюты депозита. Депозиты в гривне позволяют получить наибольший доход благодаря высоким процентным ставкам.

На что обратить внимание при оформлении депозита?

- Возможность изменение банком процентной ставки в течение действия вклада.

- Условия возврата средств после окончания срока депозита и продление договора.

- Специальные условия для досрочного возврата депозита.

- Участие банка в Фонде гарантирования вкладов.

Какой налог на депозиты в Украине?

Сейчас вкладчики с дохода на депозиты должны отдать в госбюджет 19,5% налогов. Из них 18% — это налог на прибыль физ. лиц, 1,5% — военный сбор.

Почему банк должен быть участником Фонда гарантирования вкладов?

Фонд гарантирования вкладов физических лиц регулируется Законом Украины «О системе гарантирования вкладов физических лиц». Сегодня практически все банки в Украине, в том числе АО «АКБ «Конкорд» (АО «АКБ «Конкорд» свидетельство участника Фонда № 184 от 22.11.2012), являются его участниками. В случае банкротства банка вкладчики могут рассчитывать на компенсацию государством вложенных средств в размере до 200 000 грн.

|

Наименование |

Адрес клиники |

|---|---|

|

КДЦ МЕДСИ на Белорусской |

Грузинский пер., д. 3а |

|

КДЦ МЕДСИ в Грохольском переулке |

Проспект Мира, д. 26, стр. 6 |

|

КДЦ МЕДСИ на Красной Пресне |

ул. Красная Пресня, дом 16 |

|

Клиника МЕДСИ на Полянке |

ул. Малая Полянка, д. 7/7, стр. 1 |

|

Клиника МЕДСИ в Митино |

Пятницкое шоссе, 37 |

|

Центр Семейной медицины МЕДСИ в Ступино |

МО, г. Ступино, ул. Андропова, 64 и ул. Службина, д. 2 |

|

Клиника МЕДСИ в Бутово |

Старокачаловская, д. 3 корп. 3 |

|

Клиника МЕДСИ в Марьино |

ул. Маршала Голованова, д. 1, корп. 2 |

|

Клиника МЕДСИ на Ленинградском проспекте |

Ленинградский проспект, д. 52 |

|

Клиника МЕДСИ в Красногорске |

г. Красногорск, ул. Успенская, д. 5 |

|

Клиника МЕДСИ в Щелково |

МО, г. Щелково, ул. Комсомольская, д. 5 |

|

Клиника МЕДСИ на Дубининской |

ул. Дубининская, д. 57, стр. 8 |

|

Клиника МЕДСИ на Пречистенке |

Зубовский бульвар д. 22/39 |

|

Клиника МЕДСИ в Благовещенском переулке |

Благовещенский пер., д. 6, стр. 1 |

|

Клинико-диагностический центр МЕДСИ на Солянке |

ул. Солянка, д. 12, стр. 1 |

|

Клиника МЕДСИ в Боткинском проезде |

2-ой Боткинский проезд, дом 5 |

|

Клиника МЕДСИ в Отрадном |

МО, Красногорский р-н, Пятницкое шоссе, 6 км |

|

Клиника МЕДСИ в Хорошевском проезде |

3-ий Хорошевский проезд, дом 1, строение 2 |

|

Клиника МЕДСИ на Рублевском шоссе |

Рублевское шоссе, д. 10 |

|

Клиника МЕДСИ на Ленинской Слободе |

Ленинская Слобода, 26, БЦ Симоновский |

|

Клиника МЕДСИ на Ленинском проспекте |

Ленинский проспект, 20, стр. 1 |

Депозитный или текущий счет: разница

Доверяя деньги банку, граждане часто не задумываются, какой счет – депозитный или текущий – они открывают. Однако от этого зависит, будут ли преумножаться их капиталы, или вкладчик сможет ими распоряжаться без возможности получить значительные проценты. Депозитный и расчетный счет имеют ряд особенностей, по которым их легко отличить друг от друга. О них расскажет наша статья.

Что такое депозитный и текущий счет: определения

Депозит – это банковский вклад, на который начисляются проценты (ст. 834 Гражданского кодекса РФ). Депозитные счета открываются вкладчиками банков, чтобы извлечь прибыль. Они могут срочными и до востребования (ст. 837 ГК РФ).

Главная цель срочного депозитного счета – увеличение хранящейся на нем денежной суммы путем начисления на нее процентов. На период действия договора между банком и вкладчиком, финансовая организация получает возможность воспользоваться средствами клиента, инвестировать их в коммерческие проекты. Взамен она должна не только вернуть доверенную ему сумму, но и увеличить ее на процентную ставку.

На вклады до востребования проценты тоже начисляются, но они минимальны. Главным преимуществом для клиента является возможность в любой момент снять с такого вклада свои деньги – полностью или частично, без каких-либо штрафных санкций со стороны банка.

Текущие счета предназначены для денежных операций:

зачисления заработной платы;

получения денег от сторонних лиц;

оплаты товаров или услуг и т.д.

На текущем счете физическое лицо может просто хранить деньги, периодически их снимать или пополнять, но проценты на них банк начислять не обязан. Иногда финансовые организации их устанавливают (на остаток), но делают это по собственной инициативе, ради привлечения клиентов. Расчетные счета организаций и ИП — разновидность текущего счета. Хранящиеся на них денежные средства используются в предпринимательской деятельности для платежей и расчетов.

Читайте также: Можно ли открывать несколько расчетных счетов

Депозитный или текущий счет: основные отличия

Данные виды банковских счетов регулируются разными разделами Гражданского кодекса РФ. К депозитным счетам (вкладам) применяются положения гл.44 ГК РФ, а к текущим счетам – гл. 45 ГК РФ. О других отличиях между ними можно узнать из таблицы.

Критерии | Депозитный (срочный) счет | Текущий счет |

Условия доступа к денежным средствам | По истечении срока действия договора. При досрочном его расторжении вкладчиком предусматриваются штрафы | Моментальный доступ |

Начисление процентов | Обязательное условие договора о размещении вклада (ст.834 ГК РФ) | Условие о начислении процентов на остаток может не включаться в договор между банком и клиентом (ст.852 ГК РФ) |

Распоряжение денежными средствами на счете | На срок действия договора деньгами распоряжается банк | Деньгами на текущем счете распоряжается их владелец |

Цель открытия счета | Преумножение капитала | Совершение регулярных денежных операций |

Несколько уточнений

Несмотря на очевидные различия между текущим и депозитным счетом, есть несколько распространенных вопросов, которые следует уточнить.

Сберегательный счет — это депозитный или текущий?

Сберегательный счет является депозитным. Вкладчик передает деньги банку на сохранение под проценты, не лишаясь права ими распоряжаться. По этой причине процентные начисления обычно небольшие, гораздо ниже, чем по срочным вкладам. Счет открывается бессрочно, его можно беспрепятственно пополнять или снимать с него деньги (в соответствии с условиями договора).

Счет карты — текущий или депозитный?

Дебетовые карты почти всегда привязаны к текущему (или расчетному) счету, на котором хранятся деньги. Пластиковая карточка создана для удобства оперативного распоряжения финансовыми средствами. Дебетовая карта обеспечивает доступ к собственным деньгам клиента (в отличие от кредитной карточки, которая под процент дает право воспользоваться деньгами банка).

Привязка карты к депозиту возможна, например, если договором банковского вклада предусмотрено ежемесячное снятие процентов – клиенту выдается карта, чтобы он обналичивал деньги через банкомат.

Зарплатный счет – депозитный или текущий?

Счет, на который поступает зарплата клиента банка – это текущий счет. Для распоряжения средствами, поступающими от работодателя, сотруднику выдается банковская карточка, открывается личный кабинет. После увольнения из организации, где был открыт зарплатный счет, гражданин вправе им пользоваться, но за его обслуживание он будет платить уже сам.

Читайте также: Выбор банка для перечисления зарплаты – новый закон

Депозитный или текущий счет: как узнать, где лежат деньги

Самый простой способ узнать, на каком счете размещены деньги – прочитать, что написано в договоре с банком. Если документ утерян, уточнить информацию физлицо может у любого сотрудника финансовой организации, предъявив паспорт, а при наличии онлайн-кабинета, посмотреть в нем информацию по счету через интернет. Номер счета, если он известен, также помогает выяснить его вид. По общему правилу, если первые цифры 423 – это депозит, а если 408 – это текущий счет (Положение Банка России от 27.02.2017 № 579-П «О Плане счетов бухучета для кредитных организаций»).

Читайте также: Сервис быстрых платежей Банка России

Определение депозита Merriam-Webster

de · pos · it | \ ди-ˈpä-zət \ депонированный\ ди- ˈpä- zə- təd , — ˈpäz- təd \; внесение \ ди- ˈpä- zə- tiŋ , — ˈpäz- tiŋ \переходный глагол

1 : для размещения специально для хранения или в качестве залога кладет инструментов в багажник автомобиля. особенно экономика : положить в банк получение вашей зарплаты автоматически зачисляет на ваш банковский счет

2а : зал.: место поместил себя в кресло рядом со мнойб : позволить упасть (например, осадок) слоев грязи, которые были отложены наводнением

2 : что-то помещенное на хранение: например,

а : денег на хранении в банке внесение депозита или снятие депозита в размере 3000 долларов США

б : денег в качестве залога или первоначального взноса внести залог за новый дом

4 : акт заложения или опускания чего-либо или кого-либо : акт депонирования месторождение валунов древними ледниками

5а : что-то заложено особенно : материя, отложившаяся в результате естественного процесса песчаные отложения в устье реки, жировые отложения в артериях

б геология : естественное скопление (железная руда, уголь или газ)

Определение депозита | Банковская ставка.com

Что такое залог?

Депозит — это транзакция, которая включает передачу чего-либо другому лицу для хранения. В мире финансов депозит может относиться к денежной сумме, хранящейся или размещенной на банковском счете, как правило, для получения процентов. Это также может относиться к части средств, которая используется в качестве залога или обеспечения доставки товара.

Более глубокое определение

Термин «депозит» обычно используется в финансовых транзакциях, но его можно использовать и в других ситуациях.Есть два способа использовать этот термин: существительное и глагол.

- Банки как существительное относятся к депозитам как к деньгам клиента, хранящимся в банке или других финансовых учреждениях.

- В качестве глагола банки ссылаются на термин «депозит» как на действие человека или вкладчика, добавляющего деньги на его или ее банковский счет.

В банковском мире существует два основных типа вкладов. К ним относятся вклады до востребования и срочные вклады.

- Депозит до востребования относится к размещению средств на счете, который позволяет лицу, также известному как вкладчик, снимать свои средства без предварительного уведомления.Одним из распространенных примеров депозита до востребования является текущий счет.

Текущие счета позволяют вкладчикам снимать свои средства в любое время, и нет ограничений на количество транзакций, которые вкладчики могут совершать по своим счетам. Даже в этом случае это не означает, что банк не может взимать комиссию за каждую транзакцию.

- Срочный вклад — это процентный депозит, хранящийся в банке на определенный срок. Этот период времени обычно варьируется от 30 дней до примерно 5 лет.В большинстве случаев вкладчики должны уведомить о выводе средств до истечения срока.

Банки могут взимать штраф, если вкладчик просит снять средства до указанной даты. Срочные вклады обычно относятся к депозитным сертификатам (CD) или сберегательным счетам. Они могут платить более высокие процентные ставки по сравнению с депозитами до востребования.

Когда деньги помещаются на банковский счет, обычно начисляются проценты. Это означает, что небольшой процент от общей суммы счета добавляется к сумме средств, уже внесенных на счет.Проценты могут начисляться с разными ставками и интервалами в зависимости от банка или учреждения.

Таким образом, вкладчики должны поискать банк, который предлагает лучшие процентные ставки, прежде чем открывать счет. Компакт-диски, срочные вклады и другие банковские счета, ограничивающие снятие средств, обычно предлагают более высокие процентные ставки, что позволяет вкладчикам сэкономить больше денег за короткий период времени.

Пример депозита

Вы можете пойти в местный банк и вручить чеки, подлежащие выплате самому себе, кассиру.Вы также можете использовать банкомат для внесения чеков или наличных денег, при условии, что ваш банк разрешает депозиты через банкомат. Вы также можете отправить чеки в свой банк по почте.

Вкладчики также могут делать вклады в электронном виде. Например, если их работодатель платит им прямым депозитом, вкладчики могут переводить средства непосредственно на свои банковские счета.

Кроме того, вкладчики могут вносить чеки через мобильное приложение, просто сфотографировав чек и отправив его в свой банк через приложение.

Ищете более безопасное место для хранения денег? Делайте покупки сегодня по лучшим ценам на компакт-диски, застрахованные FDIC.

Что значит внести депозит

Слово «депозит» означает «что-то где-то разместить». С финансовой точки зрения, депозит — это деньги, которые вы положили на хранение в банк или на счет любого другого типа. Когда вы кладете деньги, вы кладете их в банк.

Определение депозита

Когда банки и кредитные союзы ссылаются на депозиты, они имеют в виду деньги на ваших счетах, которые они хранят для вас. Депозиты также могут относиться к другим ценностям, которые они хранят для вас, например, украшениям в сейфе.С помощью финансовых депозитов вы можете получить доступ к этим деньгам позже, потратив их с помощью дебетовой карты, оплатив счета онлайн или сняв их.

Хотя депозит может быть вещью, это также может быть что-то, что вы делаете (или действие). Вы можете внести чек или внести наличные. Вы также можете внести депозит, переведя средства с одного счета на другой.

Примеры и виды вкладов

Вот несколько распространенных примеров депозитов:

Депозит наличными: Если вы возьмете наличные в кассе банка или банкомате и попросите их добавить их на ваш текущий или сберегательный счет, это называется депозитом наличными.

Депозитные счета: Банковские счета, которые позволяют вносить и снимать деньги, называются депозитными счетами, и они могут включать в себя текущие, сберегательные счета и счета денежного рынка, а также компакт-диски.

Депозит до востребования: Депозиты на вашем текущем счете обычно доступны «по требованию», поэтому их иногда называют депозитными счетами до востребования (или текущими счетами).

Возможно, вам придется подождать, пока средства будут очищены, прежде чем получить доступ к недавним депозитам.

Депозитный сертификат (CD): CD — это депозит, который вы делаете в банке или кредитном союзе на определенный период времени и на заранее определенную сумму процентов. Когда срок погашения CD истекает, вы получаете обратно свой депозит плюс проценты, которые вы заработали. Компакт-диски также известны как срочные депозитные счета.

Залог: Когда вы снимаете квартиру или пользуетесь определенными услугами, вы вносите залог. У вашего арендодателя или поставщика услуг эти деньги хранятся на случай, если вы нанесете ущерб своей аренде или не произведете все необходимые платежи.

Депозит, застрахованный FDIC: Ваши банковские депозиты застрахованы правительством США на случай банкротства вашего банка. Большинство банковских вкладов застрахованы на сумму до 250 000 долл. На банк на каждого вкладчика.В кредитных союзах вклады застрахованы NCUSIF, что так же безопасно, как страхование FDIC.

Как делать вклады

Вы можете внести средства на свой счет несколькими способами.

Лично

Вы можете зайти в отделение банка и передать наличные или чеки кассиру, который зачислит средства на ваш счет.Для дополнительного удобства вы также можете сделать это в некоторых банкоматах с возможностью внесения депозита. Как правило, вам необходимо использовать филиал или банкомат, которым владеет ваш банк, но члены кредитного союза часто могут использовать другие кредитные союзы для внесения вкладов, если оба кредитных союза участвуют в совместном филиале.

Когда вы вносите наличные или чеки, вам, как правило, необходимо заполнить бланк депозита. Этот лист бумаги сообщает банку, куда положить деньги, и создает запись о транзакции. Вам также необходимо подтвердить любые чеки, подписав обратную сторону и добавив любую необходимую дополнительную информацию.

При использовании банкомата никаких депозитных квитанций или конвертов не требуется, если банкомат оснащен технологией сканирования, позволяющей получить изображение вашего чека. Однако внимательно следуйте инструкциям банкомата — некоторые банкоматы все еще используют депозитные квитанции.

По почте

Если у вас есть бумажные чеки или денежные переводы, подлежащие оплате, вы можете отправить их по почте. Спросите в своем банке, какой адрес использовать для самого быстрого обслуживания, и узнайте о любых других требованиях. Однако не отправляйте наличные по почте.Отправка наличных не является незаконной, но вернуть деньги в случае их утери или кражи невозможно.

Если чек утерян или украден, вы можете запросить остановку платежа по нему или перевыпустить его.

Электронным способом

Если ваш работодатель платит вам прямым депозитом, эти средства поступают прямо на ваш банковский счет без каких-либо действий с вашей стороны. В некоторых случаях деньги даже можно потратить до того, как традиционные бумажные чеки будут доставлены по почте.

Вы также можете переводить деньги с одного банковского счета на другой в электронном виде, делая депозит на счет-получатель.Если ваш банк использует Zelle для денежных переводов, эти депозиты могут быть доступны немедленно.

Если у вас есть мобильное устройство с камерой, вы можете вносить чеки через приложение своего банка. Для этого вы добавляете несколько деталей и отправляете изображение чека в свой банк.

Доступность средств

Обратите внимание, что вам, возможно, придется подождать, чтобы использовать свои деньги после внесения депозита. В зависимости от того, как вы добавляете средства на свой счет, ваш банк может установить период ожидания, чтобы убедиться, что с депозитом нет проблем, например отклоненный чек.Дольше всего ждут личные чеки; государственные чеки и банковские переводы на ваш счет доступны гораздо быстрее.

Чтобы узнать, сколько вам придется ждать, спросите кассира или представителя службы поддержки о политике доступности средств в вашем банке. В некоторых случаях этот период ожидания может защитить вас.

Обзор, контекстные определения и типы

Что такое депозит?

Депозит — это термин, используемый для обозначения денег, которые хранятся или хранятся на любом банковском счете, особенно для накопления процентов.Фонд, используемый в качестве обеспечения доставки доставленных товаров, также может называться депозитом. Любая транзакция, обрабатываемая для перевода денег юридическому лицу для защиты, может называться депозитом.

Резюме- Депозит — это термин, используемый для обозначения денег, хранящихся или хранящихся на любом банковском счете, особенно для накопления процентов.

- Депозит также относится к денежной сумме, используемой в качестве обеспечения доставки продуктов или использования услуг.

- Спрос и время — это два типа вкладов, которые делают юридические или физические лица.

Общие сведения об депозитах

Депозит — это термин, который также может использоваться в ситуациях, отличных от финансовых транзакций. Ниже приведены два значения этого термина:

Во-первых, депозит относится к процессу, включающему передачу денежной суммы другому юридическому лицу, которое будет храниться у него на хранении, и представляет собой депозит. Следовательно, деньги, переводимые инвесторами на текущие счета Контрольный счет Текущий счет — это тип депозитного счета, который физические лица открывают в финансовых учреждениях с целью снятия и внесения денег.Текущий счет, также известный как транзакционный счет или счет до востребования, очень ликвиден. Проще говоря, он предоставляет пользователям быстрый способ получить доступ к своим деньгам. или сберегательные счета в кредитных союзах или банках являются депозитами. В этом случае переведенные деньги по-прежнему принадлежат тому, кто изначально внес деньги, и это лицо имеет право перевести средства на счет другого лица, снять любую часть средств в любое время и / или использовать этот фонд для покупки продуктов и услуг.

Как правило, человеку необходимо внести определенную сумму, чтобы открыть банковский счет.Сумма называется минимальным депозитом. Депозиты, вносимые на текущие счета, являются операционными, что означает, что средства являются ликвидными и доступны немедленно.

Другое использование депозита происходит, когда денежная сумма используется в качестве обеспечения доставки продуктов или использования услуг. Такие организации, как брокерские фирмы, требуют от трейдеров внести некоторые депозиты, прежде чем они смогут заключать фьючерсные контракты Фьючерсный контракт Фьючерсный контракт — это соглашение о покупке или продаже базового актива в более поздний срок по заранее определенной цене.Он также известен как производный инструмент, потому что стоимость будущих контрактов определяется базовым активом. Инвесторы могут приобрести право купить или продать базовый актив позднее по заранее определенной цене. Первоначальный депозит перед поставкой требуется определенными контрактами как акт добросовестности.

Типы вкладов

Ниже приведены два распространенных типа вкладов:

1. Срочный вклад

Банковский вклад с фиксированной процентной ставкой и сроком называется срочным вкладом.Человек не может снимать деньги со счета срочного депозита на определенный срок или должен заплатить штраф, если ему / ей необходимо снять средства до истечения срока. Размер штрафа зависит от эмитента и срока депозита.

Например, человек покупает депозитный сертификат (CD) Депозитный сертификат (CD) Депозитный сертификат (CD) относится к финансовому продукту, который предлагается финансовыми учреждениями, такими как банки и кредитные союзы, которые позволяют 4000 долларов США по фиксированной процентной ставке 5% на фиксированный срок в два года.В конце первого года размер депозита составит 4200 долларов, а в конце срока сумма депозита, которая может быть снята, составит 4 410 долларов.

Срочный депозитный счет — это процентный счет, который позволяет вкладчику накапливать деньги с более высокими процентными ставками, чем стандартный сберегательный счет. Когда срок действия истекает, владельцы счетов могут либо снять средства, либо продлить депозит, чтобы удерживать его на другой срок.

Средства на срочных депозитных счетах используются финансовыми учреждениями для предоставления финансовых продуктов, таких как ссуды, правомочным юридическим и физическим лицам.Для получения прибыли банки ссужают средства, хранящиеся на срочных депозитных счетах, под процентные ставки выше, чем те, которые предоставляются вкладчикам.

2. Депозит до востребования

Деньги, внесенные в финансовое учреждение, которые могут быть сняты со счета без предварительного уведомления, называются депозитом до востребования. Как правило, по депозитам до востребования выплачиваются очень низкие проценты или вообще не выплачиваются проценты, поскольку периоды блокировки короче срочных вкладов.

Ниже приведены три типа депозитных счетов до востребования:

- Текущий счет : Текущий счет обеспечивает легкий доступ к наличным деньгам, позволяя снимать деньги с дебетовых карт, банкоматов. это специализированный компьютер, который позволяет владельцам банковских счетов управлять своими деньгами и выписывать чеки.Таким образом, текущий счет помогает повысить ликвидность малого бизнеса в краткосрочной перспективе.

- Счет денежного рынка : процентные ставки по счету денежного рынка зависят от рынка, и, следовательно, процентные ставки меняются ежедневно. Таким образом, этот счет иногда предлагает более высокие, а иногда и более низкие, чем сберегательные счета.

- Срочный депозит / сберегательный счет : Это тип депозитных счетов, предназначенных для более длительных периодов. Они также обеспечивают более высокие процентные ставки и меньшую ликвидность, чем текущие счета.Прямой вывод через чеки не допускается. Банки могут взимать комиссию за досрочное снятие средств.

Ссылки по теме

CFI является официальным поставщиком глобальной сертификации коммерческого банковского и кредитного аналитика (CBCA) ™ CBCA®. Аккредитация коммерческого банковского и кредитного аналитика (CBCA) ™ является мировым стандартом для кредитных аналитиков, который охватывает финансы, бухгалтерский учет, кредитный анализ, анализ денежных потоков, моделирование ковенантов, погашение ссуд и многое другое. программа сертификации, призванная помочь любому стать финансовым аналитиком мирового уровня.Чтобы продолжить карьеру, вам будут полезны следующие дополнительные ресурсы CFI:

- Текущие счета и сберегательные счета Проверочные счета и сберегательные счета Клиент банка может выбрать открытие текущих счетов или сберегательных счетов в зависимости от нескольких факторов, таких как цель, простота доступа , или другие атрибуты. Текущий счет — это тип банковского счета, который используется для повседневных транзакций. Это самый простой счет, который предлагают банки, кредитные союзы и мелкие кредиторы.

- Кредитный союз Кредитный союз Кредитный союз — это финансовая организация, которой владеют и которой управляют ее члены.Кредитные союзы предоставляют своим членам различные финансовые услуги, включая чековые и сберегательные счета и ссуды. Это некоммерческие организации, которые стремятся предоставлять высококачественные финансовые услуги.

- Как выписать чекКак выписать чек Несмотря на то, что цифровые платежи постоянно завоевывают все большую долю рынка, по-прежнему важно знать, как выписывать чек. Это руководство показывает вам шаг за шагом

- Счет денежного рынка Счет денежного рынка (MMA) Счет денежного рынка (MMA) — это тип сберегательного счета, который имеет черты текущего счета, а именно, он поставляется с чеками и / или дебетом. карта

Определение и значение депозита | Словарь английского языка Коллинза

Примеры ‘депозит’ в предложении

залог

Эти примеры были выбраны автоматически и могут содержать конфиденциальный контент.Читать далее… Они еще больше снизили прибыль банков, уничтожив маржу по депозитам.Times, Sunday Times (2016)

На фоне сокращения доходов по депозитным счетам мало внимания уделяется комиссиям за овердрафты.Times, Sunday Times (2016)

За последние пять лет объем этих депозитов составил около 9 миллиардов, распределенных по 219 фондам.Times, Sunday Times (2016)

С начала августа доходность депозитных счетов снизилась почти на 400, и ожидается еще больше.Times, Sunday Times (2016)

Менее половины населения помещало деньги на банковский счет в последний год; в большинстве стран эта доля приближается к 90 процентам.Times, Sunday Times (2016)

Инвесторам было бы лучше положить свои деньги на депозитный счет.Times, Sunday Times (2009)

Первым покупателям все еще нужна помощь, чтобы подняться по лестнице и сэкономить деньги для депозита.Times, Sunday Times (2010)

Они закроют им чеки и откладывают сумму на залог за квартиру.Times, Sunday Times (2013)

У них также будет доступ к сейфам.Times, Sunday Times (2015)

Они могут быть ограничены по сумме депозита, а некоторые имеют ежемесячную плату.Times, Sunday Times (2013)

Подробнее …

Для обеспечения отпуска достаточно внести залог.Times, Sunday Times (2016)

Это означает, что мы можем внести залог и купить себе дом.The Sun (2013)

Он также изо всех сил пытается увеличить свой капитал и сбалансировать ссуды и депозиты.Times, Sunday Times (2016)

Арендодателя могут заставить выплатить компенсацию, равную трехкратной сумме депозита.Times, Sunday Times (2011)

Покупатели автомобилей обычно вносят залог и оплачивают счет при получении автомобиля.Times, Sunday Times (2010)

Родственники могли сделать денежный подарок для внесения депозита.Times, Sunday Times (2013)

Он обещает создать портфель депозитных счетов, чтобы обеспечить максимальную доходность на главной улице.Times, Sunday Times (2012)

Банковские депозиты покидают страну в ожидании контроля за движением капитала или возможного выхода из евро.Times, Sunday Times (2015)

Таким образом, вы должны включить актив по первоначальной стоимости и обязательство на ту же сумму за вычетом уже внесенного депозита.Times, Sunday Times (2006)

Большинство текущих счетов ограничивают размер выплачиваемых процентов, поскольку любые долгосрочные вклады должны размещаться на депозите. учетная запись.Times, Sunday Times (2009)

Истец уплатил депозит, и остаток был увеличен за счет ипотечной ссуды на их совместные имена.Times, Sunday Times (2011)

Его аргумент состоит в том, что паевые инвестиционные компании обычно финансируют больше ипотечных кредитов за счет депозитов физических лиц, чем банки, и поэтому они более стабильны.Times, Sunday Times (2009)

Итак, потенциальные покупатели ищут серьезную помощь в сборе денег для своего депозита.Солнце (2013)

Не потеря как таковая, а упущенная возможность поместить свои деньги в другое место.Times, Sunday Times (2010)

У нас есть золото, медь, огромные залежи угля.Times, Sunday Times (2012)

Южная Африка производит высококачественный бензин и другие продукты на своих крупных угольных месторождениях.Times, Sunday Times (2008)

Депозит финансовое определение депозита

Чтобы ответить на эти вопросы, мы должны сначала прояснить наши мотивы предоставления гарантий по депозитам. Анизотропия, создаваемая наклонно нанесенными тонкими пленками тантала, имеет ряд желаемых свойств: она прочная, однородная и имеет хорошую термическую стабильность. Центра заключается в ведении информационной базы данных о количестве и доступности качественных исследовательских материалов в целом, независимо от того, хранятся ли они в общедоступных хранилищах или остаются у исследователя.В нем добавлено, что общее количество депозитных счетов в 2018 году увеличилось двузначными числами на 10,1% до 62,9 миллиона с 57,1 миллиона счетов на конец 2017 года. «Общая сумма внутренних депозитных счетов увеличилась на 5,8 миллиона, или 10,1 процента, с 57,1 миллиона. млн счетов на конец декабря 2017 года, до 62,9 млн на конец декабря 2018 года », — сказали в PDIC. В структуре депозитов большая часть приходится на депозиты юридических лиц — почти 11 млрд манатов (срочные вклады — 1,7 млрд манатов. , депозиты до востребования — 9.27 миллиардов манатов) Центральный банк Боснии и Герцеговины (CBBH) поздравляет всех граждан и коммерческие банки с 31 октября — Всемирным днем сбережений, который граждане Боснии и Герцеговины отмечают и в этом году крупнейшей суммой сберегательных вкладов, зарегистрированной таким образом. ДЕПОЗИТЫ в стране выросли до двузначных цифр в первой половине 2018 года по сравнению с прошлогодним уровнем, что стимулировало рост активов банковского сектора за этот период. ЦБК сообщает, что микрофинансовые банки (МФБ) страдали от бегства вкладов из-за спешки со стороны клиентов предоставить банкам дополнительные депозиты в надежде получить выгоду от повышения ставок.Хотя ключевые элементы этой структуры, а именно строгие банковские законы и правила, а также эффективный надзор, существуют уже давно; введение защиты вкладов — недавнее дополнение, которое усилит режим урегулирования несостоятельности банка SBP. Арендодатель также должен предоставить вам определенную информацию о том, как был защищен вклад. Залог: что это?

Залог — это денежная сумма, которую арендатор соглашается разместить у арендодателя до вступления во владение арендуемой квартирой.Сумма обычно основана на ежемесячной арендной плате и предназначена для защиты арендодателя в случае повреждения квартиры или нарушения арендного договора арендатором.

Залог иногда называют «залогом возмещения убытков», потому что он защищает арендодателя от таких проблем. Многие домовладельцы требуют арендную плату в размере, эквивалентном полутора месяцам, но это может зависеть от законодательства штата или местного законодательства.

Что такое гарантийный депозит?

Залог защищает арендодателя от финансовых потерь в случае, если арендатор нанесет серьезный ущерб собственности или перестанет платить арендную плату, что приведет к длительному и иногда дорогостоящему процессу выселения.Залог обычно возвращается, но в некоторых штатах, например в Неваде, часть денег выделяется на уборку квартиры после выезда арендатора. Эти деньги не подлежат возврату в соответствии с законодательством этого штата.

Хотя арендная плата за полтора месяца является довольно стандартной суммой, она также может зависеть от законодательства штата. Пенсильвания разрешает арендодателям требовать арендную плату за два месяца в течение первого года аренды, но она уменьшается до одного месяца, если арендатор остается в доме дольше года.В это время домовладелец должен вернуть арендатору излишек.

- Альтернативное имя: Страховой залог

Как работает гарантийный депозит

По закону арендодатели не обязаны взимать гарантийный депозит со своих арендаторов, но это в их интересах. Арендатор с большей вероятностью избежит повреждения собственности и захочет соблюдать условия своего договора аренды, если он будет знать, что его действия определяют, получит ли он обратно свой полный гарантийный депозит.

Арендодатель может вычитать из залога в случае повреждения, а не подавать иск против арендатора, чтобы заплатить за ремонт.

В некоторых штатах, включая Массачусетс, требуется, чтобы деньги помещались на отдельный специальный банковский счет. Арендодатель не может держать деньги на своем рабочем или личном счете. Тем не менее, домовладелец может получить его, когда и если понадобятся деньги.

Требования к залоговым вкладам

Не существует единого кода для гарантийных депозитов, охватывающего всю территорию США.S. В каждом штате также существуют уникальные правила относительно того, как скоро домовладелец должен вернуть или отчитаться о залоге арендатора после его выезда.

Каждый штат позволяет домовладельцу снимать вычеты из гарантийного депозита арендатора, но допустимые причины для этого могут быть разными.

Арендодатель должен полностью вернуть гарантийный депозит в конце срока аренды, если арендатор полностью выполнил договор аренды и не причинил никакого ущерба собственности. В противном случае домовладельцу может быть разрешено оставить залог полностью или частично для покрытия любых убытков.Арендодатели не могут удерживать сумму залога, превышающую общую стоимость ущерба или пропущенных арендных платежей.

В большинстве штатов домовладельцы обязаны предоставить арендатору подробный список необходимых ремонтов, а также соответствующие квитанции об оплате.

Арендодателю потенциально может быть предъявлен иск, если он не поддерживает удержания, сделанные из залога. Они могут потерять не только залог и компенсацию за ущерб, но также судебные издержки и гонорары адвокатов.

Арендодатели, как правило, не могут делать вычеты за проблемы, связанные с ремонтом, которые возникают в результате естественного износа, хотя определение «нормального» может немного отличаться от штата к штату. Эти проблемы обычно включают:

- Выцветшие обои или краска

- Ковровое покрытие и износ ковровых покрытий, особенно после длительной аренды

- Крючки для картин и соответствующие отверстия в стенах, где висели репродукции или картины

- Незначительные вмятины в стенах от дверных ручек

- Неисправные приборы, если они не вышли из строя в результате неправильного использования или неправильного обращения

Важно, чтобы арендодатель включил условия залога в договор аренды.Объясните сумму гарантийного депозита, куда будут депонированы деньги, причины, по которым вы можете сделать вычеты из депозита, а также когда и как депозит будет возвращен арендатору.

Многие штаты требуют, чтобы домовладелец выдавал арендатору квитанцию после получения залога. Это также должно включать сумму депозита, название и адрес финансового учреждения, в котором будет храниться депозит, и годовую процентную ставку, которую будут получать деньги.

Любые проценты, полученные по гарантийному депозиту, по праву принадлежат арендатору, а не арендодателю, и большинство арендодателей передают дополнительные деньги арендатору в конце года или корректируют арендную плату за один месяц с учетом этого.

Споры о залогах

Споры часто должны передаваться в суд мелких тяжб, когда домовладелец и арендатор не согласны с вычетами, которые были взяты из залогового депозита. Лучший способ для домовладельца выиграть этот тип спора — это понять законы о залоге в своем штате, а также следовать и задокументировать любые действия, предпринятые в отношении залога.Взаимодействие с другими людьми

Ключевые выводы

- Гарантийный депозит — это сумма денег, помещаемая арендодателю для защиты от потери денег при аренде из-за повреждения собственности или невыплаты арендной платы.

- Законы штатов различаются, но многие штаты допускают внесение залога в размере арендной платы за полтора месяца.

- Во многих штатах домовладельцы обязаны вносить деньги на отдельный специальный банковский счет.

- Вычеты из депозита могут быть произведены при выезде арендатора для ремонта любого ущерба, причиненного арендатором, но не в связи с естественным износом.