Курс доллара падает. Покупать ли валюту прямо сейчас :: Новости :: РБК Инвестиции

Чего ждать от курса в ближайшее время и к концу года и как лучше покупать валюту частному инвестору

Фото: Scott Olson / Getty Images

С 10 по 21 июня курс рубля слабел — доллар поднялся с ₽71,77 до ₽73,13. Однако на этой неделе он начал укрепляться. В пятницу, 25 июня, доллар стоил чуть выше ₽72. Аналитики SberCIB Investment Research считают, что рубль прибавил в цене благодаря позитивным настроениям на глобальных рынках.

Однако на этой неделе он начал укрепляться. В пятницу, 25 июня, доллар стоил чуть выше ₽72. Аналитики SberCIB Investment Research считают, что рубль прибавил в цене благодаря позитивным настроениям на глобальных рынках.

Какие факторы влияют на рубль сейчас и что будет с курсом в ближайшей перспективе?

Что такое ОПЕК: как экспортеры нефти регулируют цены Чем выше цены на нефть, тем сильнее рубльПо словам аналитика инвестиционного холдинга «Финам» Андрея Маслова, рублю сейчас помогает рост цен на нефть, так как в США и Европе сняли некоторые ковидные ограничения. В среду, 23 июня, стоимость нефти марки Brent впервые с конца октября 2018 года превысила $76 за баррель.

В США снизились запасы нефти, а чем меньше сырья — тем выше его цена. Снижение курса доллара также оказывает поддержку сырьевым товарам. Другой позитивный момент для котировок нефти — победа на президентских выборах в Иране ультраконсерватора Ибрагима Раиси. Аналитик инвесткомпании «Фридом Финанс» Евгений Миронюк отметил, что это событие стало сигналом того, что сделку между США и Ираном могут отложить. «Увеличение добычи нефти в стране до 3,9 млн баррелей в сутки и снятие экспортных ограничений теперь под вопросом», — сказал эксперт.

Кроме того, стоимость нефти зависит от ближайшего заседания технического комитета ОПЕК+, которое пройдет 29 июня. На нем могут существенно смягчить квоты, полагает Миронюк. Принятые ОПЕК+ ограничения по добыче сырья действуют до конца июля. По мнению аналитика, дисбаланс курса рубля и цены на нефть — временный.

Джо Байден (слева) и Владимир Путин (справа) в Женеве (Фото: Peter Klaunzer — Pool / Keystone via Getty Images)

Международная политика и санкции давят на рубль, но снижение напряженности помогает валютеГеополитика продолжает давить на рубль, но перспектива диалога США и России говорит о возможности сокращения риска санкций, считает ведущий аналитик «Открытие Брокер» по глобальным исследованиям, эксперт «Открытие Research» Андрей Кочетков. По его словам, сокращение рисков началось с апреля этого года, когда стало известно о возможной встрече президентов России и США Владимира Путина и Джо Байдена.

По его словам, сокращение рисков началось с апреля этого года, когда стало известно о возможной встрече президентов России и США Владимира Путина и Джо Байдена.

Лидеры двух стран встретились в июне, и напряжение между государствами немного снизилось, полагает Маслов. С этим согласен и эксперт по фондовому рынку «БКС Мир инвестиций» Дмитрий Бабин. Однако директор по анализу финансовых рынков и макроэкономики «Альфа-Капитала» Владимир Брагин отметил, что встреча «закончилась без очевидных улучшений отношений».

По словам Маслова, политическое напряжение немного ослабло и после завершения строительства нитки трубопровода «Северный поток — 2». Кроме того, на этой неделе рубль немного укрепляется на фоне заявлений представителей стран Евросоюза о необходимости налаживания отношений с Россией, отметил аналитик «ВТБ Мои

После встречи Путин и Байден заявили о конструктивности переговоров и отсутствии враждебности. Они договорились вернуть послов в Москву и Вашингтон, что впоследствии и произошло. Президенты также рассказали, что государства будут вести диалог по ядерной стабильности. Они оба считают, что ядерной войны не должно быть, ведь победителей в ней быть не может. Тем не менее спустя несколько дней в Вашингтоне заявили, что планируют ввести новые санкции против России.

Президенты также рассказали, что государства будут вести диалог по ядерной стабильности. Они оба считают, что ядерной войны не должно быть, ведь победителей в ней быть не может. Тем не менее спустя несколько дней в Вашингтоне заявили, что планируют ввести новые санкции против России.

Что касается ЕС, канцлер Германии Ангела Меркель предложила устроить встречу президента Путина с руководителями стран Евросоюза. Инициативу поддержал президент Франции Эмманюэль Макрон. Однако затем Меркель заявила, что после первого дня переговоров лидеры стран ЕС не смогли прийти к соглашению о саммите с Россией.

«Это элемент позитива». Что значит для рынка встреча глав США и РоссииЗаявления ФРС США вдохновили инвесторов в доллар

Маслов ответил, что после заседания Федеральной резервной системы США (ФРС) «многие инвесторы в доллар воспрянули духом» из-за прогнозов руководителей американского регулятора.

Председатель ФРС Джером Пауэлл немного «остудил пыл инвесторов в американскую валюту», говоря о том, что рост инфляции временный и не должен повлиять на денежно-кредитную политику, добавил Маслов.

В марте прошлого года ФРС объявила о запуске программы неограниченной скупки активов. Регулятор начал покупать гособлигации США и ипотечные ценные бумаги, чтобы помочь рынку функционировать и поддержать американскую экономику. Эта мера называется количественным смягчением. ФРС дополнительно печатает доллары и на них покупает ценные бумаги. Таким образом деньги поступают на рынок. Меры количественного смягчения успокаивают рынки. Однако из-за них растет инфляция и сильно падают процентные ставки, что может положить начало системному кризису.

Фото: Shutterstock

Что будет с рублем в ближайшее время и к концу года?

Аналитики полагают, что доллар еще снизится в цене по отношению к рублю.

- Евгений Миронюк: «Ожидаем, что российская валюта в случае реализации базового сценария будет нацелена на ₽70 за доллар, но на горизонте месяца это возможно при продолжении ралли на рынке нефти, снижении угроз, связанных с COVID-19 и санкциями»;

- Андрей Маслов: «В ближайшее время мы ожидаем, что курс российской валюты все же будет укрепляться, но вряд ли пробьет уровень в ₽70 за доллар»;

- Дмитрий Бабин: «Если ситуация на мировых рынках существенно не ухудшится, скорее всего, рубль будет стабилен.

Вероятный диапазон колебания доллара — ₽71,5–73,5».

Вероятный диапазон колебания доллара — ₽71,5–73,5».

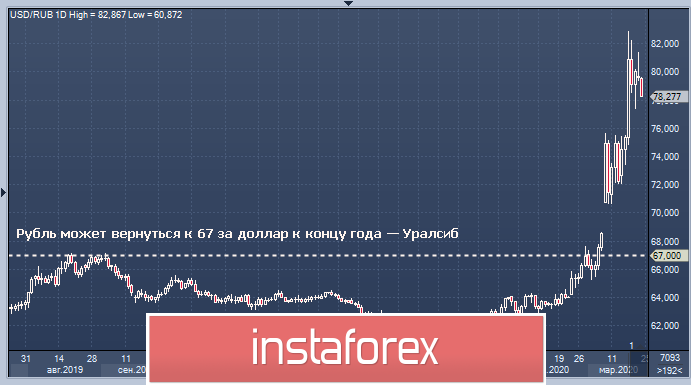

К концу года рубль продолжит укрепляться, и курс доллара даже может опуститься ниже ₽70, полагают некоторые аналитики:

- Владимир Брагин: «Если не будет серьезных проблем с санкциями или открытой конфронтации с Западом, а также если ЦБ удастся придушить инфляцию, то вполне можно увидеть курс ниже ₽70 за доллар»;

- Андрей Кочетков: «При относительно дорогой нефти, спокойном внешнеполитическом фоне и дальнейшем росте ставки ЦБ курс доллара может упасть до ₽70, а при учете радикальности рынка допустимы значения около ₽68–68,5»;

- Андрей Маслов: «Российская валюта имеет шанс укрепиться в случае отсутствия новых геополитических шоков к концу 2021 года до ₽69–74 за доллар»;

- Алексей Михеев: «Наш прогноз на конец 2021 года — ₽71 за доллар»;

- Дмитрий Бабин: «Скорее всего, к концу года мы увидим рубль ниже текущих уровней. Доллар может вернуться в коридор ₽74–78.

Фактором такого движения способны выступить слишком оптимистичные ожидания участников нефтяного рынка относительно темпов восстановления мировой экономики и спроса на нефть. К тому же перегретые рынки активов могут существенно просесть, в первую очередь из-за вероятного начала сворачивания огромных монетарных стимулов ФРС».

Фактором такого движения способны выступить слишком оптимистичные ожидания участников нефтяного рынка относительно темпов восстановления мировой экономики и спроса на нефть. К тому же перегретые рынки активов могут существенно просесть, в первую очередь из-за вероятного начала сворачивания огромных монетарных стимулов ФРС».

По словам Брагина, покупать валюту или нет — зависит от целей. Если вы планируете инвестировать на эти деньги, то есть очень интересные варианты и в рубле, и в долларе, считает эксперт.

«При этом в рублях вариант российского рынка акций мне сейчас нравится больше, чем инвестирование в рынок акций США», — отметил он.

Михеев из «ВТБ Мои инвестиции» не советует спешить с покупкой доллара. Кочетков из «Открытие Research» тоже не рекомендует пока покупать валюту, если для этого нет конкретных целей. Например, вы не планируете зарубежную поездку. По его словам, летом рубль еще может укрепиться по отношению к доллару, а осенью курс может стать стабильным. Шансы на то, что к концу года курс рубля будет более крепким, достаточно высоки, полагает аналитик.

«Поэтому частным инвесторам стоит проявить некоторое терпение и дождаться более выгодной ситуации для покупки валюты. Также стоит помнить, что нельзя делать ставки только на одну валюту», — отметил Кочетков.

Фото: Mark Wilson / Getty Images

Как лучше всего покупать валюту?

Лучше всего покупать валюту на бирже, так как это выгоднее, чем в банке. На бирже разница между ценой покупки и продажи минимальна, отметил Михеев.

На бирже разница между ценой покупки и продажи минимальна, отметил Михеев.

Дмитрий Бабин из «БКС Мир инвестиций» полагает, что если речь идет о долгосрочных сбережениях, то лучше хотя бы часть суммы сразу переводить в доллары. По его словам, для долгосрочных вложений не важен текущий курс покупки, если, конечно, на рынке нет сильной нестабильности, как, например, в декабре 2014 года.

Важен сам принцип формирования валютной «подушки» сбережений путем покупки инвалюты при откладывании очередной суммы

Дмитрий Бабин

эксперт по фондовому рынку «БКС Мир инвестиций»

Он добавил, что вкладываться на более короткий срок или спекулировать на валюте не имеет особого смысла, так как валютам в принципе присуща низкая волатильность , которая обеспечивает их основную функцию — быть средством платежа.

Миронюк из «Фридом Финанс» говорит, что с учетом дальнейшего потенциала укрепления рубля покупку можно разделить на несколько частей, наращивая позицию в валюте по мере снижения стоимости доллара. Такая схема называется «лесенка».

Такая схема называется «лесенка».

Финансовый консультант Игорь Файнман описал, как он применяет ее в покупке доллара. По его словам, когда курс снижается на ₽1, он покупает $100. Допустим, когда доллар стоит ₽75, он покупает $100. Если курс достиг ₽76, то отказывается от покупки, а если опустился до ₽74, то докупает доллары. В итоге цена приобретенной валюты усредняется.

Больше новостей об инвестициях вы найдете в нашем телеграм-канале «Сам ты инвестор!»

Изменчивость цены в определенный промежуток времени. Финансовый показатель в управлении финансовыми рисками. Характеризует тенденцию изменчивости цены – резкое падение или рост приводит к росту волатильности. Подробнее Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие. Подробнее

ПодробнееПрогноз курса доллара на август 2021 года

Прогноз курса доллара США на август 2021 года

Конвертировать

USDНа начало месяца

73.34 ₽

К концу дня

73.34 ₽

На конец августа

73.16 ₽

На начало августа 2021 года курс доллара по ЦБРФ 73.35 ₽. Прогнозируемый средний курс доллара на август составит 73.26 ₽

График прогноза курса доллара к рублю

На графике представлена динамика курса доллара США за день, неделю, август 2021 год в удобной графической форме.

Статистика в графике отображает рост и падение курса доллара за различные промежутки времени, что позволяет делать вероятные прогнозы курсов одной валюты по отношению к другой.

Прогноз курса доллара на август 2021 года

| Дата | День недели | Прогноз | Рост/падение |

|---|---|---|---|

| 01.08.2021 | Воскресенье | 73.35 ₽ | -0.01 ₽ |

| 02.08.2021 | Понедельник | 73.34 ₽ | -0.01 ₽ |

| 03.08.2021 | Вторник | 73.35 ₽ | +0.01 ₽ |

| 04.08.2021 | Среда | 73.34 ₽ | -0.01 ₽ |

| 05.08.2021 | Четверг | 73.33 ₽ | -0.01 ₽ |

| 06.08.2021 | Пятница | 73. 32 ₽ 32 ₽ | -0.01 ₽ |

| 07.08.2021 | Суббота | 73.33 ₽ | +0.01 ₽ |

| 08.08.2021 | Воскресенье | 73.31 ₽ | -0.02 ₽ |

| 09.08.2021 | Понедельник | 73.3 ₽ | -0.01 ₽ |

| 10.08.2021 | Вторник | 73.29 ₽ | -0.01 ₽ |

| 11.08.2021 | Среда | 73.29 ₽ | 0 ₽ |

| 12.08.2021 | Четверг | 73.29 ₽ | 0 ₽ |

13. 08.2021 08.2021 | Пятница | 73.28 ₽ | -0.01 ₽ |

| 14.08.2021 | Суббота | 73.27 ₽ | -0.01 ₽ |

| 15.08.2021 | Воскресенье | 73.26 ₽ | -0.01 ₽ |

| 16.08.2021 | Понедельник | 73.26 ₽ | 0 ₽ |

| 17.08.2021 | Вторник | 73.25 ₽ | -0.01 ₽ |

| 18.08.2021 | Среда | 73.23 ₽ | -0.02 ₽ |

| 19.08.2021 | Четверг | 73. 23 ₽ 23 ₽ | 0 ₽ |

| 20.08.2021 | Пятница | 73.23 ₽ | 0 ₽ |

| 21.08.2021 | Суббота | 73.23 ₽ | 0 ₽ |

| 22.08.2021 | Воскресенье | 73.21 ₽ | -0.02 ₽ |

| 23.08.2021 | Понедельник | 73.2 ₽ | -0.01 ₽ |

| 24.08.2021 | Вторник | 73.21 ₽ | +0.01 ₽ |

| 25.08.2021 | Среда | 73.19 ₽ | -0.02 ₽ |

26. 08.2021 08.2021 | Четверг | 73.19 ₽ | 0 ₽ |

| 27.08.2021 | Пятница | 73.17 ₽ | -0.02 ₽ |

| 28.08.2021 | Суббота | 73.16 ₽ | -0.01 ₽ |

| 29.08.2021 | Воскресенье | 73.17 ₽ | +0.01 ₽ |

| 30.08.2021 | Понедельник | 73.16 ₽ | -0.01 ₽ |

| 31.08.2021 | Вторник | 73.16 ₽ | 0 ₽ |

Согласно данным ЦБ РФ, в течение августа прогнозируется уменьшение стоимости доллара по отношению к рублю. В первой половине августа 2021 года курс будет равен 73 рубля 29 копеек.

К концу месяца цена обмена доллара упадет на 0.19 ₽ и

составит 73.16 ₽ (семьдесят три рубля шестнадцать копеек).

В первой половине августа 2021 года курс будет равен 73 рубля 29 копеек.

К концу месяца цена обмена доллара упадет на 0.19 ₽ и

составит 73.16 ₽ (семьдесят три рубля шестнадцать копеек).

МЭР повысило прогноз среднего курса доллара на 2021 год, сообщил источник

https://ria.ru/20210422/dollar-1729421012.html

МЭР повысило прогноз среднего курса доллара на 2021 год, сообщил источник

МЭР повысило прогноз среднего курса доллара на 2021 год, сообщил источник — РИА Новости, 22.04.2021

МЭР повысило прогноз среднего курса доллара на 2021 год, сообщил источник

Минэкономразвития повысило прогноз среднего курса доллара на 2021 год до 73,3 рубля с 72,4 рубля за доллар, к концу года ожидает возвращения курса к… РИА Новости, 22.04.2021

2021-04-22T11:25

2021-04-22T11:25

2021-04-22T11:25

россия

цены на нефть

экономика

/html/head/meta[@name=’og:title’]/@content

/html/head/meta[@name=’og:description’]/@content

https://cdn23. img.ria.ru/images/07e5/04/07/1727183081_0:182:2993:1866_1920x0_80_0_0_21213954a69780ad712a68cdeed99753.jpg

img.ria.ru/images/07e5/04/07/1727183081_0:182:2993:1866_1920x0_80_0_0_21213954a69780ad712a68cdeed99753.jpg

МОСКВА, 22 апр — РИА Новости. Минэкономразвития повысило прогноз среднего курса доллара на 2021 год до 73,3 рубля с 72,4 рубля за доллар, к концу года ожидает возвращения курса к фундаментальным значениям в 71-72 рубля за доллар, сообщил журналистам источник в министерстве.В 2022 году среднегодовой курс доллара теперь прогнозируется на уровне 71,8 рубля вместо 73,1 рубля за доллар в прежней версии прогноза.В 2023 и 2024 годах среднегодовой курс доллара, как ожидается, составит 72,6 и 73,6 рубля соответственно.

https://ria.ru/20210405/dollar-1604222765.html

россия

РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

2021

РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og. xn--p1ai/awards/

xn--p1ai/awards/

Новости

ru-RU

https://ria.ru/docs/about/copyright.html

https://xn--c1acbl2abdlkab1og.xn--p1ai/

РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

https://cdn21.img.ria.ru/images/07e5/04/07/1727183081_132:0:2863:2048_1920x0_80_0_0_bac9d338f635c6e21f78097d16eec202.jpgРИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

россия, цены на нефть, экономика

МОСКВА, 22 апр — РИА Новости. Минэкономразвития повысило прогноз среднего курса доллара на 2021 год до 73,3 рубля с 72,4 рубля за доллар, к концу года ожидает возвращения курса к фундаментальным значениям в 71-72 рубля за доллар, сообщил журналистам источник в министерстве.

В 2022 году среднегодовой курс доллара теперь прогнозируется на уровне 71,8 рубля вместо 73,1 рубля за доллар в прежней версии прогноза.

В 2023 и 2024 годах среднегодовой курс доллара, как ожидается, составит 72,6 и 73,6 рубля соответственно.

5 апреля, 06:12

Эксперт рассказал, сколько России нужно времени для отказа от доллараДинамика курса украинской гривны (UAH) к рублю, доллару, евро, график изменений колебания курса украинской гривны за неделю, месяц и за 2021 год, конвертер, котировки валюты на сегодня, прогноз на завтра

Гривна – официальная валюта Украины. Банковский код — UAH. 1 гривна равна 100 копейкам. Номиналы банкнот в обращении: 500, 200, 100, 50, 20, 10, 5, 2 и 1 гривна. Монеты: 1, 2, 5 и 10 гривен; 1, 2, 5, 10, 25 и 50 копеек (монеты номиналами 1, 2, 5 и 25 копеек находятся в обороте, но не выпускаются).

Банковский код — UAH. 1 гривна равна 100 копейкам. Номиналы банкнот в обращении: 500, 200, 100, 50, 20, 10, 5, 2 и 1 гривна. Монеты: 1, 2, 5 и 10 гривен; 1, 2, 5, 10, 25 и 50 копеек (монеты номиналами 1, 2, 5 и 25 копеек находятся в обороте, но не выпускаются).

На лицевой стороне украинских банкнот изображены исторические деятели, на обороте – памятники архитектуры: 1 гривна — Владимир (I) Святославович, при котором произошло Крещение Руси, и графическое изображение древнего Киева; 2 гривны – Ярослав Мудрый и собор Святой Софии в Киеве; 5 гривен – Богдан Хмельницкий и построенная на его пожертвования Ильинская церковь в городе Суботове, где он был похоронен в 1657 году, 10 гривен – Иван Мазепа и панорама Киево-Печерской лавры, 20 гривен – Иван Франко и Львовский оперный театр, 50 гривен – известный украинский историк конца XIX — начала XX века Михаил Грушевский и здание украинской Центральной рады, 100 гривен – Тарас Шевченко и скульптурная композиция на берегу Днепра – слепой бандурист с мальчиком-поводырем, 200 гривен – Леся Украинка и башня Луцкого замка, 500 гривен – украинский философ, поэт XVIII века Григорий Сковорда и здание одного из старейших учебных заведений Европы Киево-Могилянской академии.

Монеты Украины на лицевой стороне содержат государственный герб и год выпуска. На обороте указан номинал в растительном орнаменте. Официальный курс украинской валюты устанавливает Национальный банк Украины (НБУ). Кроме того, НБУ осуществляет эмиссию денежных знаков, определяя номиналы, способы защиты банкнот, платёжные признаки и дизайн монет и купюр.

В 2018 году Национальный банк Украины объявил о решении прекратить выпуск в обращение монет номиналом в 1, 2, 5 и 25 копеек и ввести в оборот новые монеты номиналом 1, 2, 5 и 10 гривен.

Свою историю украинская гривна ведет со времен Киевской Руси. Изначально это была единица веса, а слово происходило от названия шейных украшений, которые носились на «загривке». Первые монеты появились до монголо-татарского нашествия, в XI веке. В это время гривна представляла собой шестиугольник из серебра весом около 140-160 г. В XII веке большее распространение имели мерные слитки, вес одной такой гривны соответствовал приблизительно 204 г чистого серебра.

В XIII веке появилась новая денежная единица – рубль. Некоторые историки считают, что его название пошло от того, что гривна рубилась на несколько частей, которые и становились рублями. Окончательное вытеснение понятия гривны произошло в XV веке, когда рубль стал денежной единицей, а гривна – мерой веса, равной 204,75 г.

Тем не менее время от времени гривной или гривенником называли монеты разного достоинства: медные 2,5 копейки, 3 копейки, 10 копеек.

Первое возвращение гривны произошло уже в XX веке: она была официальной денежной единицей Украины с 1 марта по 17 октября 1918 года по решению Центральной рады.

После распада СССР в период гиперинфляции Украина в качестве денежной единицы использовала карбованцы. А второе возвращение гривны случилось уже в 1996-м, когда указом президента была объявлена денежная реформа. Обмен производился по курсу 1 к 100 000. Деньги на счетах в банках конвертировались автоматически, и реформа не имела конфискационного характера. Банкноты были заготовлены за несколько лет – первые гривны напечатали в Канаде еще в 1992 году.

Благодаря тому, что переход на новую денежную единицу произошел сравнительно поздно, гривна с самого начала стала одной из самых стабильных валют новых государств, получивших независимость после распада СССР. На момент ее введения в обращение 1 доллар США был равен 1,76 гривны. Вплоть до российского кризиса 1998 года курс составлял приблизительно 2 гривны за доллар.

После российского дефолта и девальвации рубля Украина оказалась вынуждена для поддержания равных условий в международной торговле также девальвировать гривну, и ее курс опустился до 5,5 гривны за доллар.

В 2005 году Национальный банк Украины ввел фиксированный курс 5,05 гривны за доллар, которому удалось продержаться три года. В 2008 году было объявлено о постепенном ослаблении валютного контроля, и курс вырос до 4,5 гривны.

Осенью 2008-го начался мировой финансовый кризис, что привело к ослаблению украинской национальной валюты. К концу года между банками заключались сделки уже по курсу около 9 гривен за доллар.

В 2009-м гривна стабилизировалась на отметке приблизительно 8 за доллар (или 10,5 за евро). На этом уровне она находится и на начало 2012 года. 1 гривну можно купить примерно за 3,7 российских рубля.

В период с 2009 по февраль 2014 года гривна колебалась в районе 7 – 8 за доллар и 9 – 11 за евро, после чего курс начал падать и уже 26 февраля 2015 года курс евро к гривне составлял 1 к 34, а доллара — 1 к 30.

Несмотря на то, что гривна не является свободно конвертируемой валютой и не торгуется на Forex, Национальный банк Украины предпринимает шаги для того, чтобы либерализовать валютный рынок страны.

Наличная гривна свободно покупается и продается в банках, в т. ч. ее можно купить или продать за пределами Украины.

Как правило, банки выставляют котировки гривны так: цена 10 гривен в рублях. Таким образом, на обменном пункте может быть вывешена цена покупки 36,8, продажи — 37,20, что соответствует 3,68 и 3,72 рубля за гривну.

На нашем портале вы можете узнать, какой курс рубля к гривне на сегодня и увидеть динамику изменения курса начиная с 1998 года. В таблице кросс-курсов представлены актуальные значения курса украинской гривны к основным валютам мира, например, курс гривны к евро или доллару на сегодня. Проанализировав данные о валютных колебаниях можно составить прогноз курса доллара к гривне и обменять валюту на самых выгодных условиях.

В таблице кросс-курсов представлены актуальные значения курса украинской гривны к основным валютам мира, например, курс гривны к евро или доллару на сегодня. Проанализировав данные о валютных колебаниях можно составить прогноз курса доллара к гривне и обменять валюту на самых выгодных условиях.

обсуждение и комментарии в Тинькофф Пульс

Для начала, давайте познакомимся 🙃 Денис — 25 лет, в инвестициях ровно год 🐹 Доход с трейдинга 3.000.000₽ за последние два месяца 🔥 С учетом вывода в 500к и минуса по прошлому году. Цель сделать 10.000.000₽ на счету, чистыми 🚀 Немного о себе, был бизнес на арбитраже траффика, сейчас вышел из него, пробую новое дело для себя на небольшой промежуток времени, это трейдинг. Заходил в инвестиции прошлым летом, сначала как нормальные люди, диверсифицировал портфель, раскидывал акции по разным отраслям и в процентных соотношениях и вроде даже плюс небольшой был в районе 3 ~ 5% ИИС так же был. Депозит изначальный был в районе 1.000.000₽ 💵 Потом узнал про маржинальную торговлю и на этом спокойные будни моей инвестроской жизни закончились, появился первый плюс и жизнь возле телефона, если кратко то слил 80% от депо и все вывел. Первые успехи были в $ATVI, после этого долго катался на качелях в $TSLA и $AAPL , потом очень неудачно заходил $CNK , но по итогу вышел с хорошим плюсом, но после меня похоронила $TSLA в которую я встал в шорт перед НГ, это был мой первый маржин колл, потом как хомяк залетал в памп $BBBY и слил остатки депозита и последнее вывел психанув. И вот уже в мае, когда из бизнеса я вышел, теперь пробую себя в трейдинге, взял кредит на 1.300.000₽, зашёл в $SPCE с плечами по 16 и вышел по 27,5 , рано очень рано, но тем самым забрал 2 миллиона чистого профита, при этом кредит закрыл, после этого ещё 500к сделал на шорте $BIIB , но неудачно после этого зашёл в $TAL по 27 и поймал второй маржин колл, который сожрал у меня 2 ляма ₽, после этого опять открыл кубышку кредита и решил попробовать ещё раз, по итогу торгов с $VIPS $SPCE и $TAL вернул все деньги и продолжаю увеличивать портфель, так же иногда спекулирую $USDRUB По итогу в портфеле сейчас 3.7кк ₽ Кредитных 1.3кк

Моих 2.4кк Как догоню до 10 Лямов своих, остановлюсь и пересмотрю стратегию.

Первые успехи были в $ATVI, после этого долго катался на качелях в $TSLA и $AAPL , потом очень неудачно заходил $CNK , но по итогу вышел с хорошим плюсом, но после меня похоронила $TSLA в которую я встал в шорт перед НГ, это был мой первый маржин колл, потом как хомяк залетал в памп $BBBY и слил остатки депозита и последнее вывел психанув. И вот уже в мае, когда из бизнеса я вышел, теперь пробую себя в трейдинге, взял кредит на 1.300.000₽, зашёл в $SPCE с плечами по 16 и вышел по 27,5 , рано очень рано, но тем самым забрал 2 миллиона чистого профита, при этом кредит закрыл, после этого ещё 500к сделал на шорте $BIIB , но неудачно после этого зашёл в $TAL по 27 и поймал второй маржин колл, который сожрал у меня 2 ляма ₽, после этого опять открыл кубышку кредита и решил попробовать ещё раз, по итогу торгов с $VIPS $SPCE и $TAL вернул все деньги и продолжаю увеличивать портфель, так же иногда спекулирую $USDRUB По итогу в портфеле сейчас 3.7кк ₽ Кредитных 1.3кк

Моих 2.4кк Как догоню до 10 Лямов своих, остановлюсь и пересмотрю стратегию. Торгую я агрессивно и обычно на все депо + плечи. Это очень рискованная история, её я не советую никому т.к можно очень уверенно и быстро слить весь депозит, но и так же сделать хорошие Х к депозиту. Так же я решил расписать, как я торгую и сделать некое пособие по моей торговле, пока я думаю как это лучше реализовать, подписывайтесь если этого не сделали 👌 Для всех кто дочитал, давайте знакомится , пишите чем занимаетесь, может будем чем то друг другу полезными 🔥

Торгую я агрессивно и обычно на все депо + плечи. Это очень рискованная история, её я не советую никому т.к можно очень уверенно и быстро слить весь депозит, но и так же сделать хорошие Х к депозиту. Так же я решил расписать, как я торгую и сделать некое пособие по моей торговле, пока я думаю как это лучше реализовать, подписывайтесь если этого не сделали 👌 Для всех кто дочитал, давайте знакомится , пишите чем занимаетесь, может будем чем то друг другу полезными 🔥UBS ждет, что доллар обесценится к концу года

Shtirlic: О как…. инфляция на уровне прогнозов)))

П***ец продавашкам

Shtirlic: Можно дальше вливать бабла)))

marker: Cfnc (16:09), Испанский стыд…но телочки норм)

marker: мне стыдно за альфу,стыдно что я через них торгую рашфонду))

php?showuser=42056″>AlexB: Какие-то трейдеры разгоняют (!!!!) акции Россети.Неужели Матвеич расшалился ?

Jannbel: marker (16:37), вы правы… на 100 процентов… в 1992 году я повесил плакат альфы… «только для солидных клиентов»

marker: шапка шапка дэржы)

Jannbel: marker (16:58), Джавда наше все Булат.

marker: Jannbel (17:01), )))

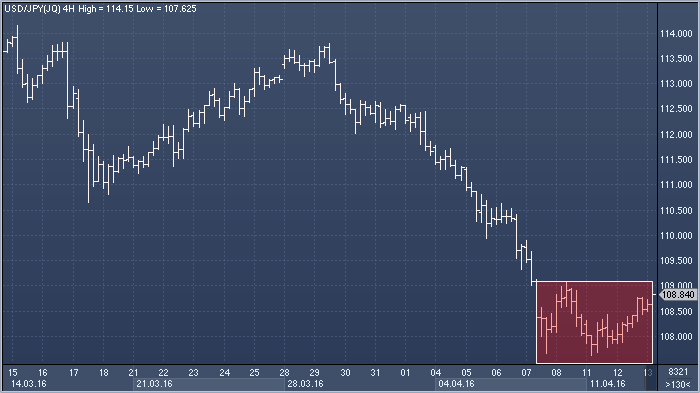

Jannbel: закрытие фин года на иене уже начинает чувствоваться… как сила притяжения.

marker: Jannbel (16:47), о том и речь))Мир совсем епнулся,даж альфа повелась на все это «хайповотипамодное»))

marker: 3936 по фунту,строга!)

php?showuser=8303″>Jannbel: marker (17:12),никуя как вы мой тонкий юмор поняли… Петр отдыхает.

marker: Шульберт, риск прибыль 1 к 7 пока что)

Jannbel: начал шорт по сберу открывать … купля дня вся закрыта.

marker: Jannbel (17:13), там все понятно)

marker: закрыл бай фунта от 3850 по 3930, стоп был 3840, риск прибыль 1 к 8

https://dropmefiles.com/xgqAP

AChif: Jannbel (17:14), привет а на газпром как смотришь?

Forex Guru: данные по инфляции в сша стали напоминать данные по инфляции росстата, та же предсказуемость, и то же доверия.

marker: тесла с открытия опять вжаривает,аптимизм))

php?showuser=14639″>hikot: ТП продаж по ЕД перевел на 1,1868.

endm: marker (17:23), спрэд скок?

marker: endm (17:41), я даж не отслеживаю,минимальный рыночный, он всегда разный.

endm: доу перехай 🙂

endm: marker (17:42), ясно

marker: endm (17:41), к примеру, бид 1.39252 аск 1.39257, как то так

Море: Шеу, усё пропало, доллар в конце года обесценится….Вечерний граждане ПФ!

А в Сочах, в горах ничего, в отсутствие открытых Альп, даже вполне альтернативка.

Forex Guru: следующая точка сегодня -размещение 10 леток

endm: marker (17:44), с выводом проблем нет. блокировки счета не ловил?

блокировки счета не ловил?

Море: IPO Фикс Прайса маненько разочаровал инвесторов, акции таки немного просели на Лондоне, всего -0,3% но с у четом, комиссии за участие в размещении 5%, не очень вышло.

Jannbel: AChif (17:26), вообще никак … я его не торгавал со времен продажи Зубковым.

endm: да отличный спрэд 😉

marker: а вот рашфонда чет оптимистить не торопится

endm: Море (17:50), желающих сток было что ток 3% от суммы заявки удовлетворили :)) звездануцо

Jannbel: Море (17:45), берите билет прилетайте или на камчатку или к нам… у нас неплохо кататься.

Forex Guru: ну, будете у нас на колыме. .

.

Море: Jannbel (17:54), Верю, но лететь долго. И потом с разницей в часовых поясах адаптироваться…

Море: Forex Guru (17:58), типа того)

Jannbel: Море (18:01), ну на камчатке вообще когда вертолётом закидывают на гору супер… там сезон вроде с 15 марта по 15 апреля… как я понял… наст супер и антураж как на марсе… Датчане как ни странно фанаты

marker: Jannbel (18:17), да,в нете видел видео про покатушки на камчатке,как раз в вертолета)

marker: endm (17:50), да все норм вроде

Kabbalist: «Игра на понижение» — для тех, кто ничего не понял: https://www.youtube.com/watch?v=8jcob-JODtc

endm: marker (18:36), эт хорошо 🙂

php?showuser=8303″>Jannbel: marker (18:36), гиды красивей чем в Европе … раньше как раз в это время туда лететь начинали.

sophisto: https://www.finanz.ru/novosti/aktsii/duma-razreshila-chinovnikam-korrupciyu-v-nepreodolimykh-obstoyatelstvakh-1030167966

hikot: sophisto (18:50), Воруй сколько унесёшь)

sophisto: иопть у меня ютуб не работает )))

sophisto: https://www.youtube.com/watch?v=MYEYFDKMjUI

sophisto: https://www.google.com/url?sa=i&url=https%3A%2F%2Firecommend.ru%2Fcontent%2Fupotelnyi-aromat-tselebnykh-rastenii-bashkirskogo-meda-ochen-myagkii-vkus-s-chaem-neprevzoid&psig=AOvVaw2LgCf22F0T_2TaVh99wkfi&ust=1615479392140000&source=images&cd=vfe&ved=0CAIQjRxqFwoTCKj29faPpu8CFQAAAAAdAAAAABAa

php?showuser=27929″>sophisto: https://irecommend.ru/content/upotelnyi-aromat-tselebnykh-rastenii-bashkirskogo-meda-ochen-myagkii-vkus-s-chaem-neprevzoid

Nikanor Bosoy: В Донбассе возобновились боевые действия https://www.gazeta.ru/army/news/2021/03/10/15720926.shtmlрубль продавайте, Навального отыграли, теперь играем войну в донбасе! 🙂 покоя кремлевским старцам никто больше не даст при байдене! 🙂

sophisto: https://www.youtube.com/watch?v=nIkscW81qNU

sophisto: https://www.youtube.com/watch?v=-sCjimAum2o

hikot: Nikanor Bosoy (19:24), Они там 7 лет не прекращались, увалень ты хомячий.

Jannbel: Nikanor Bosoy (19:24), Да корпус получил премиальные за дохлышей ну подзаработали пацаны на 8 марта и делов то.

Jannbel: скоко скоко солдат зеленского законопатили в чернозем … почти квартальный рекорд… 72 хохла с нг… И чего там Чудик с квартала обещал ? Шоб люди не вмерли… заипис.

sophisto: https://www.youtube.com/watch?v=s0-f5RncxcA&list=RDMM&start_radio=1

sophisto: https://www.youtube.com/watch?v=tksqqmQ5_XY

Forex Guru: в гейм стопе веселуха, вернулся на хаи, сегодня был+40%, сейчас за 5 минут упал на столько же)

https://ru.investing.com/equities/gamestop-corp

Forex Guru: https://twitter.com/CNBCnow/status/1369704018184900610?s=20

marker: Kabbalist (18:39), зачетно объяснили))

Kabbalist: Я дико извиняюсь, а с Зеленоградского ГлавПочтампТелеграфа мне никто не звонил ? Если чо передайте, что я тут купаюсь в биткойнах.

marker: Forex Guru (20:36), пля, вот жежь епанаты, там же уже брокеры ограничили торги, как они ее опять то рагознали?)))

Shtirlic: А десятилетки укатали к 1,5)

Короче, всё понятно)))

Продажи отменяются)

Ждём мартовской экспирации…ещё неделю ждать))))

marker: Forex Guru (20:38), 350 и тут же в течении часа 200)

marker: очень интересно что там у рубля в диапазоне 73.30-72,65)

marker: а сишка подбирается к 73500, пока что там битон)

Cfnc: Nikanor Bosoy (19:24), предсказатель из тя,канеш,знатный))

marker: фунтег надо уже для приличия сделать 3936/53))

php?showuser=3338″>marker: Cfnc (21:25), Братюня)

Cfnc: marker (21:29), https://youtube.com/shorts/MCNpRQl0d4c

Kabbalist: Моника Белуччи реклама духов — 1995г. https://www.youtube.com/watch?v=E7TF6mbHlYE

marker: у баксорупля на дэйли боллик заужают,скора чета будет)

marker: Cfnc (21:34), ты так же одеваешься?))

marker: Cfnc я те там выше накидал по фунтегу, так шо не трогай полосочников!))

marker: на 73,60 кто то на 18 млн долларов поставил заявку)Туда сегодня дважды били)

hikot: Биткоин, сипи, золото подошли к коррекции — пора вниз.

ЕД — к 1,1810+-.

php?showuser=7543″>Avatar: marker (21:51), 82 наконец дадут?)

Kabbalist: hikot (22:38), The Big Short ?

Avatar: вот нефть на таких запасах сфигали растет это загадка..)

Avatar: рупель начнет падать на новых санкциях и продолжит на снижении нефти.. плюс бакс еще подрастет на коррекции фонды в конце месяца) но как то все уж слишком очевидно..

Kabbalist: Avatar (23:20), На спросе растет. В левой колонке статья на этот счет………………………..Так бы я мог сказать — НО, не скажу. А скажеу так: Нептун в тригоне с Юпитером, и соеденении с Марсом. Ясно дело — тут к бабке не ходи.

hikot: Kabbalist (23:20), Биг ещё не доросhttps://www.youtube.com/watch?v=zFfMXRUUQw8

Отрисуют на завтра коррекшн, и должны бы возвернуть на нынешние +-.

Kabbalist: Не трогай там полосочников,

не наезжай на них.

Они рисуют графики,

в процентах годовых…

Kabbalist: Не трогай там полосочников,

ведь жизнь у них трудна.

Черкнул полоску чуть кривей,

и депозит — хана !

Kabbalist: Служил Гаврила полотёром,

полоски в холле рисовал.

Бывало утром спозаранку,

весь график исполосовал.

Andreas: В Бразилии зафиксирован абсолютный пик суточной смертности: за последние 24 часа от последствий коронавирусной инфекции в стране умерли 2286 человек. За сутки зарегистрировано 79 876 новых случаев заражения. Общее число инфицированных с начала эпидемии превышает 11,2 млн. Выздоровевшими считаются более 9,8 млн, скончались в общей сложности более 270,6 тыс. человек. В стране проживают более 213 миллионов человек.

Andreas: Чехия +15196 Запредельная цифра для страны с 10 млн. населения.

Jannbel: Ожидания на рынке наше все походу… нефть четко показывает поведение рынков.

endm: Jannbel (07:20), доу закрылсо на хаях 🙂 пришла людям вера что все будет хорошо и уже скоро. конечно же трилионы плюс но все же

non-farm: тааа..всё нормально)

endm: у йены 112 замаячило 😉

Shtirlic: Сегодня наш рынок должен хорошо открыться) спасибо продавашкам, что они до сих пор верят в обвал)))

Cfnc: Shtirlic (08:13), https://www.finanz.ru/novosti/fondy/vse-otkupayut-dollar-khedzh-fondy-massovo-zakryvayut-stavki-protiv-amerikanskoy-valyuty-1030165652

php?showuser=43299″>AChif: Всем доброго дня.

Рынок интересен в своих многообразиях,

а на самом деле или вверх иди вниз)

AChif: Shtirlic (08:13), вчера немного продал сбера.

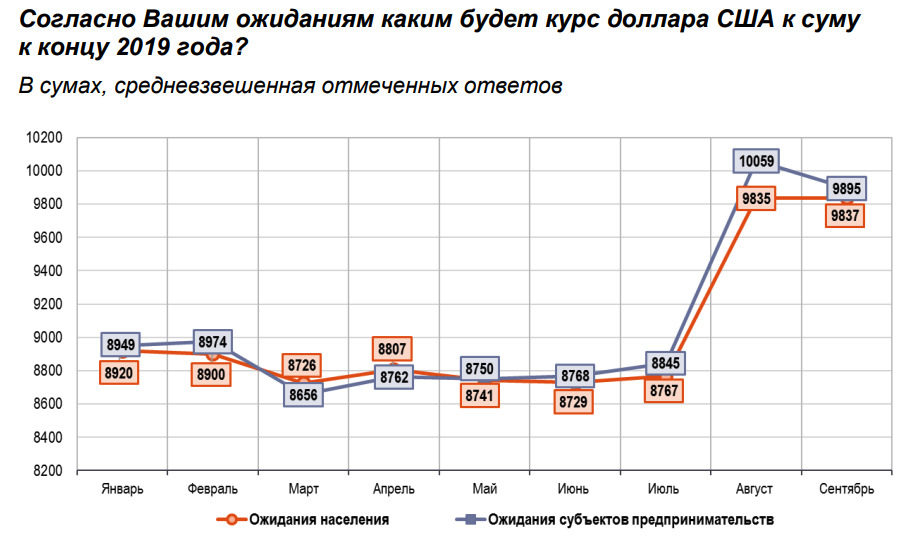

Будет ли расти доллар в Кыргызстане? Мнения экономистов

Кыргызский сом пока будто бы не замечает ажиотажа на мировых валютных рынках — доллар держится на уровне 84,9 сома. Но не без вмешательства Национального банка, который только с 11 марта провел две крупные интервенции, вбросив на рынок почти 75 млн долларов. Экономисты рассуждают о том, ждать ли в ближайшее время роста курса валюты.

Кайрат Итибаев:

Вероятность повышения курса доллара связана с очень большой импортозависимостью. У нас даже 80% продуктов питания — завозные. Также у нас сильная зависимость от российской экономики, а именно, рубля. Поэтому, как себя поведет рубль, так и будет реагировать курс сома. С падением рубля ожидается и падение сома.

Давать прогнозы — дело на благодарное, но я осмелюсь. В краткосрочном плане — к концу весны — по худшему прогнозу доллар дойдет до 89 сомов. К осени курс может дойти до 95 сомов, а концу года — до 100 сомов. Усиление санкционных мер в отношении России и повышение цен на продукты питания будут ощутимо влиять на курс валюты.

Эркин Абдразаков:

Пока в стране не будет экспорта, доллар никогда не будет дешеветь. Все контракты заключаются в долларах, выплата госдолга тоже производится в долларах, в сомах с нами никто не будет вести расчеты. Без налаживания отечественного производства доллар будет дорожать.

Интервенции Национального банка не дают никакого эффекта. Еще недавно доллар стоил 68 сомов, сейчас уже 84,9 сома. Интервенции в своих интересах используют разве что несколько крупных банков и агентств.

Сложно сказать, каких отметок может достичь доллар. Но без собственного производства он совершенно точно не будет падать. Не нужно ждать волшебника, который взмахнет своей палочкой и остановит рост валюты.

Сейдалы Мырзакматов:

При падении сома у нас говорят про девальвацию, но девальвация — это совсем другое. Это когда государство намеренно снижает курс национальной валюты, а у нас Национальный банк не может сдержать ее падение. Нацбанку необходимо либо вливать больше денег, чтобы сдержать рост доллара, либо полностью отпустить в свободное плавание. Непонятно, для чего он совершает интервенции. За год доллар подорожал на 16 сомов, страдают как импортеры, так и экспортеры.

Золотовалютные резервы как раз нужны для подобных случаев, которых сейчас 3 млрд долларов. Можно использовать хотя бы 1 млрд долларов. Деньги не исчезнут, Нацбанк просто поменяет одну валюту на другую. Интервенции нужно проводить на 200-300 млн долларов. Понимаю, что это нерыночный метод, но при таком темпе роста доллара завтра нас ожидает социальный взрыв. Либо пусть Нацбанк скажет бизнесу, что больше не будет поддерживать национальную валюту, чтобы они знали к чему быть готовыми.

Про дальнейший курс доллара ничего сказать не могу. Я думал, что он не превысит 80 сомов, но доллар уже стоит почти 85 сомов.

Я думал, что он не превысит 80 сомов, но доллар уже стоит почти 85 сомов.

Азамат Акелеев:

Если нефть продолжит падение, то будет падение рубля и сома. А спрогнозировать максимальную отметку курса доллара невозможно.

Нургуль Акимова:

Давайте исходить из другой точки зрения. Есть несколько условий для того, чтобы национальная валюта не дешевела. Если власти не будут пресекать предпринимательство в сфере строительства, недропользования, переработки, логистики и внешнеэкономической деятельности, все наладится. Курс урегулируется и цены не будут расти.

Мы просто должны понять, что если бизнес будет работать, будет создавать рабочие места, добавленную стоимость и, в целом, экономические блага, наш курс будет в порядке. Если ничего не делать, конечно, будет расти. Но у нас же маленькая страна, и государство может реагировать. Допустим, перестать преследовать предпринимателей.

Илимбек Абдиев:

Весной курс сезонно меняется. Это связано с весенне-полевыми работами и ценой на ГСМ. Также курс доллара зависим от курса рубля, так как мы имеем наибольший товарооборот с Россией.

Это связано с весенне-полевыми работами и ценой на ГСМ. Также курс доллара зависим от курса рубля, так как мы имеем наибольший товарооборот с Россией.

Национальный банк:

В связи с тем, что в Кыргызстане действует режим плавающего обменного курса, динамика курса зависит от баланса спроса и предложения иностранной валюты. При политике плавающего обменного курса Национальный банк не дает прогнозы по обменному курсу. При этом Национальный банк постоянно отслеживает ситуацию на внутреннем валютном и внешних финансовых рынках и при необходимости проводит соответствующие операции.

На текущий момент ситуация на валютном рынке остается относительно стабильной. С начала 2021 года по 26 марта официальный курс доллара США по отношению к сому вырос на 1,56% — с 83,5 до 84,8 сома за один доллар США. С начала 2021 года по 25 марта, в целях сглаживания резких колебаний обменного курса, Национальный банк провел 4 интервенции по продаже иностранной валюты на сумму 158 млн долларов США.

***

В начале февраля президент Садыр Жапаров поручил Национальному принять всех необходимые меры для недопущения резких колебаний курса валют.

В 2020 году Нацбанк провел 29 интервенций и продал в общей сложности 465 млн 950 тысяч долларов. Самой крупной из них стала сделка от 10 марта прошлого года, когда было выставлено 49 млн 700 тысяч долларов. Однако большая часть интервенций пришлась на ноябрь.

Главный финансовый регулятор проводит интервенции для предотвращения резкого повышения обменного курса валюты. Несмотря на это курс самого доллара по отношению к сому за прошедший год вырос значительно.

Так, по состоянию на 1 января 2020 года его официальный курс составлял 69 сомов 51 тыйын за доллар. В апреле он поднялся до 84 сомов, а в июне-июле до 74-75 сомов. В ноябре он уже вырос до 85 сомов, в декабре немного опустился, остановившись на уровне 82 сома за доллар.

В январе 2021 года американская валюта вновь стала расти, сегодня ее официальная стоимость составляет порядка 84 сомов 90 тыйынов за доллар.

По словам экономиста Стивена Роуча, к концу 2021 года США столкнутся с обвалом доллара и вероятностью более 50% двойной рецессии.

Стивен Роуч.Чэнь Сяомэй / South China Morning Post / Getty Images

- Доллар США может рухнуть к концу 2021 года, и экономика может ожидать более 50% вероятности двойной рецессии, сказал CNBC в среду экономист Стивен Роуч.

- В США наблюдается кратковременный рост экономического производства, а затем его снижение в восьми из последних 11 восстановительных циклов деловой активности, сказал Роуч.

- Невозможно игнорировать мрачные данные за второй квартал, сказал он, отметив, что «дефицит текущего счета в Соединенных Штатах, который является самым широким показателем нашего международного дисбаланса с остальным миром, претерпел рекордное ухудшение. . »

- Роуч в последний раз предсказывал обвал индекса доллара в июне, когда он торговался на уровне около 96. Он сказал тогда, что он упадет на 35% по отношению к другим основным валютам в течение следующих лет или двух.

- Посетите домашнюю страницу Business Insider, чтобы узнать больше.

«На первый взгляд безумная идея» о том, что доллар США рухнет по отношению к другим основным валютам в постпандемической глобальной экономике, больше не такая безумная, как сказал в среду «Trading Nation» CNBC экономист Стивен Роуч.

Роуч, бывший председатель Morgan Stanley Asia, также сказал, что он видит более 50% вероятности двойной рецессии в Соединенных Штатах.

Он основал этот прогноз на исторических данных, заявив, что в восьми из последних 11 восстановлений экономического цикла объем производства кратковременно увеличивался, а затем снижался.

«Это определенно то, что случается чаще, чем нет», — сказал он.

Roach в последний раз предсказал обвал доллара в июне, заявив, что он упадет на 35% по отношению к другим основным валютам в течение следующих двух лет. В то время индекс доллара торговался на отметке 96. В четверг индекс торговался на отметке 94,41.

В среду он сказал, что ожидает обвала к концу 2021 года, но не сказал, насколько сильно.

Подробнее: Легендарный инвестор Марк Мобиус рассказал нам о своем процессе поиска самых интересных сделок на обширных рынках по всему миру в условиях кризиса COVID-19 — и поделился своими 5 лучшими акциями, выбранными прямо сейчас.

» Мы получили данные, которые подтвердили динамику как сбережений, так и текущих счетов гораздо более драматично, чем я ожидал », — сказал он.

Объясняя свой прогноз, Роуч указал на ужасные данные за второй квартал.

«Дефицит счета текущих операций в Соединенных Штатах, который является самым широким показателем нашего международного дисбаланса с остальным миром, претерпел рекордное ухудшение во втором квартале», — сказал он.

«Так называемая чистая норма национальных сбережений, которая представляет собой сумму сбережений физических лиц, предприятий и государственного сектора, также зафиксировала рекордное снижение во втором квартале, вернувшись в отрицательную зону впервые с мировой финансовый кризис.»

Подробнее: Эксперт с Уолл-стрит объясняет, почему это 6 лучших акций для второй волны коронавируса в дополнение к FAANMG.

Сохраняющаяся уязвимость и последствия первоначального падения — два движущих фактора «зловещее будущее доллара, — сказал он. к этому освященному веками приспособлению.»

Кроме того, по словам Роуча, новые инфекции COVID-19 и более высокий уровень смертности должны быть частью оценки риска афтершока.

«По мере того, как мы приближаемся к сезону гриппа, когда новые уровни инфицирования снова начинают расти, а смертность неприемлемо высока, риск афтершока — это не то, что можно сбрасывать со счетов», — сказал он. «Так что это сложная комбинация. И я думаю, что история показывает, что сейчас не время, в отличие от того, что делают пенистые рынки, делать ставку на то, что все по-другому.»

Подробнее: Легендарный трейдер Рэнди Маккей превратил 2000 долларов в 70 000 долларов всего за 7 месяцев. Вот 8 торговых правил, которые способствовали его многолетней прибыли в миллион долларов.

Когда рухнет доллар США?

Обвал доллара — это когда стоимость доллара США резко падает. В этом случае любой, кто владеет активами, выраженными в долларах, продаст их любой ценой. Это включает иностранные правительства, которым принадлежат казначейские обязательства США. Это также влияет на трейдеров валютных фьючерсов.И последнее, но не менее важное: это ударит по индивидуальным инвесторам.

Когда произойдет крах, эти стороны потребуют активы, номинированные не в долларах. Обвал доллара означает, что все пытаются продать свои долларовые активы, и никто не хочет их покупать. Это снизит стоимость доллара почти до нуля. Это сделало бы гиперинфляцию похожей на день в парке.

Два условия, которые могут привести к коллапсу

Прежде чем доллар может рухнуть, должны быть выполнены два условия.В основе этого должна быть лежащая в основе слабость доллара США, и должна быть жизнеспособная альтернатива. Другими словами, должна быть причина, по которой люди бегут от доллара, и им должно быть куда-то идти. В противном случае доллар останется мировой валютой. Большинство международных контрактов требуют оплаты в долларах, что также повышает стабильность.

Основная слабость

Доллар не демонстрирует основной слабости. С января 2008 по 2020 год доллар укрепился на 30% с 89.2 до 115. Доллар вырос до 126,4 23 марта 2020 года.

Почему? Экономика США по-прежнему считается самой сильной в мире. Инвесторы верят, что правительство США поддержит их валюту. Сила доллара основана на его использовании в качестве мировой резервной валюты. Доллар стал резервной валютой в 1971 году, когда президент Ричард Никсон отказался от золотого стандарта.

В качестве мировой валюты доллар используется для половины всех трансграничных транзакций. Это требует, чтобы центральные банки держали доллар в своих резервах для оплаты этих операций.В результате 61% этих валютных резервов находится в долларах.

Жизнеспособная альтернатива валюты

Не существует жизнеспособной альтернативы валюты, которую мог бы купить каждый. Следующая по популярности валюта после доллара — евро. Но он составляет всего 21% резервов центрального банка.

Китай и другие утверждают, что необходимо создать новую валюту и использовать ее в качестве мировой валюты. Китай хотел бы, чтобы это была его валюта — юань. Это ускорит экономический рост Китая.Китай не предпринял достаточных шагов для того, чтобы его валюта стала широко продаваться. Это всего 2% валютных резервов центрального банка.

Маловероятно, что биткойн сможет заменить доллар в качестве новой мировой валюты.

Стоимость Биткойна очень нестабильна, потому что нет центрального банка, который бы им управлял. Это также стало предпочтительной монетой для черной экономики. Это делает его уязвимым для взлома неизвестными силами.

Экономическое событие, которое может вызвать коллапс

Обвал не мог произойти без триггерного события, подрывающего доверие к доллару.

В целом зарубежные страны владеют долгом США на сумму более 6 триллионов долларов. Двумя крупнейшими из них являются Китай и Япония. Если они сбросят свои запасы казначейских билетов, они могут вызвать панику, ведущую к краху. Китаю принадлежит казначейство США на сумму около 1 триллиона долларов. Китай привязывает юань к доллару. Благодаря этому цены на ее экспорт в Соединенные Штаты остаются относительно низкими.

Япония, в свою очередь, владеет казначейскими облигациями на сумму более 1,2 триллиона долларов. Он также хочет удерживать иену на низком уровне, чтобы стимулировать экспорт в США.Япония выходит из 15-летнего дефляционного цикла. Землетрясение 2011 года и ядерная катастрофа не помогли.

Действительно ли Китай или Япония сбросят свои доллары? Только если они увидят, что их активы слишком быстро падают в цене.

Экономики Японии и Китая зависят от потребителей в США. Они знают, что если они продадут свои доллары, их действия еще больше снизят стоимость доллара. Таким образом, их продукция, по-прежнему оцениваемая в юанях и иенах, будет стоить в США относительно дороже.Пострадает их экономика. Прямо сейчас в их интересах сохранить свои долларовые резервы.

Китай и Япония осознают свою уязвимость. Они продают больше в другие азиатские страны, которые постепенно становятся богаче. Но Соединенные Штаты по-прежнему остаются лучшим рынком в мире.

© Баланс, 2018Когда рухнет доллар?

Маловероятно, что доллар США вообще рухнет. Страны, которые в силах сделать это, например Китай, Япония и другие держатели иностранных долларов, не хотят, чтобы это произошло.Это не в их интересах. Зачем обанкротить своего лучшего клиента? Вместо этого доллар в конечном итоге возобновит постепенное снижение по мере того, как эти страны найдут другие рынки.

Последствия краха доллара

Внезапный обвал доллара вызовет глобальные экономические потрясения. Инвесторы бросились бы к другим валютам, таким как евро, или другим активам, таким как золото и товары. Спрос на казначейские облигации резко упадет, а процентные ставки вырастут. Цены на импорт в США взлетят до небес, что вызовет инфляцию.

Экспорт из США был бы очень дешевым. Это дало бы экономике кратковременный импульс. Но в долгосрочной перспективе инфляция, высокие процентные ставки и волатильность задушат возможный рост бизнеса. Безработица обострится, вернув Соединенные Штаты в рецессию или даже депрессию.

Как защитить себя

Защитите себя от обвала доллара, сначала защитив себя от постепенного падения доллара.

Поддерживайте диверсификацию своих активов за счет иностранных паевых инвестиционных фондов, золота и других товаров.

Обвал доллара вызовет глобальные экономические потрясения. Чтобы реагировать на такую неопределенность, вы должны быть мобильными. Держите свои активы в ликвидности, чтобы вы могли перемещать их по мере необходимости. Убедитесь, что ваши профессиональные навыки можно передать другим людям. Обновите свой паспорт, если дела так долго пойдут плохо, что вам нужно срочно переехать в другую страну. Это всего лишь несколько способов защитить себя и пережить крах доллара.

Большой обвал доллара США только начался

После первоначального скачка доллар неуклонно падал с тех пор, как в марте прошлого года в США разразилась пандемия коронавируса.Он упал примерно на 10–12% по сравнению с основными торговыми партнерами Америки, опустившись до самого низкого уровня с начала 2018 года.

Основываясь на крайне непопулярном прогнозе, который я сделал в июне, о 35% -ном снижении стоимости доллара к концу 2021 года, мы находимся только в третьем иннинге бейсбольной игры с девятью иннингами. Если этот прогноз сбудется, он станет важным восклицательным знаком в первый год пребывания у власти 46-го президента Америки Джо Байдена.

Я утверждал, что доллар упадет, по трем основным причинам:

Во-первых, счет текущих операций: как и ожидалось, дефицит (самый широкий показатель торговли, поскольку он включает в себя инвестиции) еще больше ухудшился, увеличившись на 1.2 процентных пункта до 3,3% валового внутреннего продукта (ВВП) во втором квартале 2020 года и до 3,4% в третьем квартале. Сдвиг во втором квартале стал крупнейшей эрозией за всю историю наблюдений, и дефицит [сейчас] находится на пике с конца 2008 года.

На работе наблюдается ухудшение внутренних сбережений, вызванное резким увеличением дефицита федерального бюджета в связи с коронавирусом. Когда стране не хватает сбережений, и она хочет инвестировать и расти, она должна импортировать излишки сбережений из-за границы, чтобы квадрат круга, создавая дефицит текущего счета, чтобы привлечь иностранный капитал.

Неудивительно, что идентичности остались прежними. Норма чистых внутренних сбережений упала ниже нуля во втором и третьем кварталах впервые за десятилетие. Снижение чистой внутренней ставки на 3,8 процентных пункта до отрицательных 0,9% во втором квартале также стало крупнейшим квартальным снижением за всю историю наблюдений.

Падение во втором квартале было в значительной степени следствием Закона о заботах на сумму 2,2 триллиона долларов, который был направлен на предоставление налоговых льгот во время изоляции, связанной с covid.Учитывая, что пандемия и связанные с ней вторичные шоки все еще очевидны, ожидается еще 2,8 триллиона долларов финансовой помощи. Комбинированные пакеты помощи от коронавируса составляют 5 триллионов долларов, или 24% ВВП 2020 года. Хотя это и не является стимулом в обычном смысле этого слова, это финансовое вливание с большим отрывом бьет все современные рекорды. В результате норма внутренних сбережений должна еще больше упасть ниже нуля, что поставит дефицит текущего счета под еще более сильное понижательное давление.

Во-вторых, евро. Противодействие моему отрицательному колл-колл по доллару было связано с TINA — альтернативы нет.В последующем комментарии я опроверг это утверждение, пытаясь представить положительный аргумент в пользу китайского юаня и евро, а также отдавая дань уважения драгоценным металлам и даже криптовалютам.

Хотя китайский юань подорожал примерно на 4% с июня прошлого года и должен продолжать укрепляться, поскольку Китай возглавляет пост-ковидное восстановление мировой экономики, евро мало изменился за тот же период. Как врожденный евроскептик, мне всегда было трудно сказать что-то ужасно конструктивное о общей валюте.Это потому, что валютный союз имел критический недостаток: единая валюта и центральный банк, но не единая фискальная политика.

Сюрприз случился в июле, когда канцлер Германии Ангела Меркель и президент Франции Эмануэль Макрон достигли договоренности о пакете помощи, который предусматривал общерегиональную финансовую поддержку в 750 млрд евро фонда Next Generation EU. Это добавляет недостающую фискальную часть к валютному союзу, вполне возможно, обеспечивая «гамильтонов момент» для самой недооцененной основной валюты мира.

Между тем, цены на золото росли в течение нескольких месяцев в июне и июле, но затем восстановили этот рост по сравнению с остатком года. С криптовалютами все было по-другому. Биткойн, который вырос в четыре раза с июня, или в два с половиной раза больше, чем в конце 2017 года, который в то время изображался как один из величайших спекулятивных пузырей в истории.

В-третьих, Федеральная резервная система. Когда дефицит текущего счета находится под давлением, обычно можно рассчитывать на то, что центральный банк придет на помощь, ужесточив денежно-кредитную политику.В сегодняшней ФРС дело обстоит иначе. Приняв новый режим таргетирования «средней инфляции», ФРС дала понять, что будет действовать позже, а не раньше, чтобы противодействовать любому всплеску инфляции.

В условиях, когда США все больше полагаются на иностранный капитал для компенсации нехватки внутренних сбережений, а неограниченное количественное смягчение ФРС создает огромную избыточную ликвидность, аргументы в пользу дальнейшего резкого ослабления доллара выглядят более убедительными, чем когда-либо.

Все еще бушующая пандемия и экономика на грани двойной рецессии не оставляют администрации Байдена иного выбора, кроме как сделать выбор в пользу еще одного раунда массивных налоговых льгот. Такой исход будет иметь последствия для любой экономики. Для Америки с нехваткой сбережений это означает более слабый доллар.

Стивен Роуч — преподаватель Йельского университета и бывший председатель Morgan Stanley Asia

Подпишитесь на информационный бюллетень Mint

* Введите действующий адрес электронной почты

* Спасибо за подписку на нашу рассылку.

Не пропустите ни одной истории! Оставайтесь на связи и в курсе с Mint. Скачать наше приложение сейчас !!

Почему доллар США продолжает расти, вопреки консенсус-прогнозу 2021 года

Марк Уилсон / Getty ImagesДоллар США не получил записку.

Ослабление доллара США благодаря фискальному стимулированию на триллионы долларов, спокойствие Федеральной резервной системы, стремящееся дать экономике и инфляции разогреться, рост государственного долга и двойного государственного бюджета и дефицита международной торговли — все это было призывом к консенсусу в 2021 году.

Вместо этого валюта США выросла по сравнению с основными конкурентами к концу первого квартала, а евро EURUSD, -0,01% упала до минимума с начала года в четверг, торгуясь около $ 1,1775. Индекс доллара США ICE DXY, + 0,10%, мера валюты против шести основных конкурентов, выросла до более чем четырехмесячного максимума на уровне 92,92 в четверг и отскочила на 3,2% в этом году после падения на 6,7% в 2020 году.

Неожиданная устойчивость доллара сказывается на других активах.Более слабый доллар рассматривался как благо для акций США и, тем более, для международных акций. Ожидалось, что более слабый доллар поможет поднять настроение развивающимся рынкам. Также ожидалось, что это станет попутным ветром для быстро растущих товаров.

Так почему же вместо этого растет доллар? По словам аналитиков, первое место в списке занимает борьба Европы с внедрением вакцины против COVID-19. Рост числа инфекций и новые и расширенные ограничения бизнеса в нескольких европейских странах негативно сказываются на ожиданиях экономического роста в еврозоне, что приводит к ослаблению прежде крепкого евро.

«Резкое расхождение ожиданий экономического роста в Европе и США является наследием плохого управления по эту сторону Атлантики и оставит шрамы в рыночных ценах», — сказал Кит Джукс, лондонский макро-стратег-аналитик Société Générale .

«Согласно консенсус-прогнозам, рост ВВП еврозоны в 2021 году будет на 1,5% медленнее, чем в США, при относительном ухудшении на 3% с сентября прошлого года и на 2,2% с конца 2020 года. Этот разрыв должен прекратить увеличиваться, по крайней мере. , прежде чем снова станет безопасно продавать доллар », — написал Джакс.

Между тем, стабильные экономические показатели США могут означать расхождение в денежно-кредитной политике, поскольку ФРС собирается начать ужесточение денежно-кредитной политики относительно быстрее, чем Европейский центральный банк. Это может привести к ускорению темпов укрепления доллара в этом году, написали аналитики Джон Шин, Бен Рэндол и Атанасиос Вамвакидис из BofA Global Research во вторник.

По словам аналитиков, резкий откат мировых акций и других активов, рассматриваемых как рискованные, скорее всего, усилит доллар, учитывая традиционную роль валюты как убежища в периоды нестабильности на финансовых рынках.

«Активный глобальный аппетит к риску, растущие ожидания восстановления мировой экономики и самоуспокоенность ФРС представляют наибольшие риски для нашего конструктивного взгляда на доллар США», — заявили они. «ФРС была намного более эффективной в своих коммуникациях, чем ЕЦБ, удерживая доллар на низком уровне, несмотря на гораздо худшие экономические перспективы еврозоны».

Между тем отношение доллара к мировым рынкам и другим развитым рыночным валютам изменилось, — сказал Оливер Аллен, рыночный экономист Capital Economics.

Capital EconomicsДля большей части пандемии существовала относительно прочная взаимосвязь, при которой более слабый доллар приводил к более сильным мировым акциям (см. Диаграмму выше). Это произошло, когда центральные банки в развитых странах снизили процентные ставки до уровня, который они считали эффективным нижним пределом, и пообещали удерживать их на этом уровне в течение некоторого времени, что означало, что относительные изменения ожиданий по процентным ставкам были довольно небольшими, объяснил Аллен.В результате аппетит инвесторов к риску, который, как правило, означал ослабление доллара, стал основным драйвером обменных курсов на развитых рынках.

Отношения начали разваливаться в начале этого года, однако, когда доллар немного отступил, несмотря на то, что мировые фондовые рынки продолжали расти, отметил Аллен. Хотя склонность к риску, вероятно, продолжала влиять на валюты развитых рынков, его подавил рост доходности облигаций США, который был более резким, чем где-либо, сказал он.

Capital Economics ожидает, что доллар укрепится по отношению к иене и евро, потому что доходность облигаций в Японии и еврозоне имеет меньше всего возможностей для роста.

«Политики, похоже, менее склонны соглашаться на более высокую доходность в долгосрочной перспективе, и, особенно в случае еврозоны, мы думаем, что восстановление экономики может потерпеть неудачу», — сказал Аллен.

Не преувеличивайте падение доллара в 2021 году

Многие наблюдатели склоняются к крайне мрачным прогнозам для доллара на 2021 год.Эта точка зрения иногда ассоциируется с растущим аппетитом к риску, концом цикла сильного доллара или двойным крахом дефицита.

Учитывая кажущуюся случайную природу обменных курсов, прогнозирование перспектив доллара на 2021 год может быть актом высокомерия.

Тем не менее, доллар действительно может упасть в этом году, но слишком негативный рассказ неоправдан. Многие аргументы в пользу будущего спада не работают.

Во-первых, доллар уже резко падает. Индекс доллара (DXY) в 2020 году упал на 13% с мартовских максимумов и примерно на 7% за год.

- DXY — это прокси для долларовой торговли по сравнению с основными валютными парами. Три четверти этой суммы приходится на евро или валюты, связанные с евро. Но на эти валюты приходится примерно четверть торговли США. Мартовский пик доллара был искажен паникой на финансовых рынках.

- Более половины торговли США приходится на развивающиеся рынки. На Китай и Мексику приходится половина этого количества, а на другие азиатские страны добавляется еще пятая или более.

- Взвешенные индексы Федеральной резервной системы демонстрируют менее резкие движения, чем DXY — доллар упал примерно на 2.5% в 2020 году (примерно на 5,5% ниже по сравнению с развитыми экономиками и на 0,5% выше по сравнению с развивающимися рынками).

Во-вторых, по мере того, как экономика восстанавливается после Covid-19 и вводится вакцина, аппетит к риску будет сильно отдавать предпочтение недолларовым валютам.

Этот правдоподобный вид необходимо смягчить. Финансовая поддержка и потенциал роста Америки выше, чем у Европы или Японии. Более быстрый рост в США часто поддерживает доллар. Распространение вакцины может быть непростым. Экономические рубцы могут сдержать восстановление.Даже в среде, связанной с риском, будут периоды нестабильности и неприятие риска.

В-третьих, относительно более благоприятные денежно-кредитные условия в США могут спровоцировать продажу доллара.

Изменяющаяся разница в процентных ставках и относительная денежно-кредитная политика являются ключевыми факторами обменного курса. Однако все центральные банки с развитой экономикой снизили процентные ставки до нуля или до эффективной нижней границы и проводят количественное смягчение. Дифференциалы скоростей сжаты. Эта реальность вряд ли изменится в ближайшее время, поскольку центральные банки останутся в ожидании.

Но даже при условии значительного обесценивания доллара Европа и Япония будут беспокоиться о дефляции и потерях экспорта. Европейский центральный банк и Банк Японии повернутся к дальнейшему соглашению.

В-четвертых, цикл сильного доллара заканчивается.

На графике ниже показаны три периода основных движений доллара. В конце 1970-х годов доллар упал на фоне утраты доверия к экономической политике США из-за резкого роста инфляции. В начале 1980-х доллар резко вырос после того, как Пол Волкер ужесточил денежно-кредитную политику, чтобы обуздать инфляцию; этому движению способствовали экспансионистская фискальная политика и восстановление доллара после минимумов конца 1970-х годов.До и после глобального финансового кризиса доллар упал, поскольку США добивались валютного урегулирования раньше и более агрессивно, чем Европа и другие страны.

На графике также представлены долларовые циклы продолжительностью не более десяти лет. Действительно, реальный торговый доллар, взвешенный по отношению к доллару, рос в течение последних восьми лет и сейчас находится на сильной стороне. Но доллар далек от пиков, связанных с большими прошлыми колебаниями. Он все еще намного ниже пика эпохи Plaza Accord 1985 года и пика 2002 года после того, как евро упал после его инаугурации, и намного выше минимумов после великой рецессии.

В-пятых, двойной дефицит США подорвет доллар.

С появлением гидроразрыва, дефицит текущего счета США в течение последнего десятилетия оставался на уровне около 2% от валового внутреннего продукта в год, хотя пандемия Covid-19 только усилит его. Чтобы преодолеть кризис, США столкнутся с большим бюджетным дефицитом.

Но в Америке самые глубокие и наиболее ликвидные рынки капитала в мире. Он выпускает ведущий безопасный актив в мире — казначейские облигации США. Процентные ставки находятся на самом низком уровне, и ФРС продолжит покупать большую часть выпущенных долговых обязательств США.Если спрос снизится, небольшое увеличение доходности вернет приток.

Двойной дефицит может стать проблемой в будущем. Но пока что Америка вполне может их профинансировать.

В-шестых, валюты развивающихся стран могут резко вырасти из-за высокого аппетита к риску.

Перспективы валют развивающихся рынков указывают на умеренное повышение.

Юань — хороший кандидат для дальнейшего повышения. Профицит счета текущих операций Китая резко увеличивается на фоне более низких цен на нефть, резкого сокращения оттока туристов, а также сильных средств индивидуальной защиты и экспорта товаров для работы на дому.Счет операций с капиталом поддерживался притоком капитала, обусловленным относительно высокой доходностью государственных облигаций, а также включением акций и облигаций в юанях в индексы глобальных развивающихся рынков. Но власти могут опасаться дальнейших крупных прибылей и осторожно допускать отток капитала.

Мексиканское песо, скорее всего, по-прежнему будет поддерживаться относительно высокими процентными ставками и консервативной макроэкономической позицией страны. Азиатские валюты могут испытывать повышательное давление, но будут стремиться его ограничить.

В сумме взвешенный индекс доллара может снизиться в 2021 году, но серьезное обесценивание или обвал маловероятны.Конечно, никогда не игнорируйте случайное блуждание.

Марк Собел — председатель OMFIF в США.

Обвал доллара только начинается

После первоначального всплеска роста доллар неуклонно падает с тех пор, как в США в марте прошлого года разразилась пандемия Covid-19. Он упал примерно на 10–12% по сравнению с основными торговыми партнерами Америки, упав до самого низкого уровня с начала 2018 года, измеряемого несколькими широкими долларовыми индексами. Это еще не все.

Основываясь на крайне непопулярном прогнозе, который я сделал в июне, о 35% -ном снижении стоимости доллара к концу 2021 года, мы находимся только в третьем иннинге бейсбольного матча с девятью иннингами.Если этот прогноз сбудется, он станет важным восклицательным знаком в первый год пребывания у власти 46-го президента Америки Джо Байдена.

Слабее

Доллар торгуется на самом низком уровне относительно основных валют с начала 2018 года

Источник: Bloomberg

Я утверждал, что доллар упадет, по трем основным причинам: 1) резкое расширение U.S. дефицит текущего счета, 2) рост евро и 3) Федеральная резервная система, которая мало что сделает в ответ на любую слабость доллара. По каждому из этих пунктов я более уверен в колл-опционе на слабый доллар сегодня, чем шесть месяцев назад. Рассмотрим следующее:

Текущий счет. Как и ожидалось, дефицит текущего счета (самый широкий показатель торговли, поскольку он включает инвестиционный доход) еще больше ухудшился, увеличившись на 1,2 процентных пункта до 3.3% валового внутреннего продукта во втором квартале 2020 года и дополнительно на 0,1 процентного пункта до 3,4% в третьем квартале. Сдвиг во втором квартале стал крупнейшей эрозией за всю историю наблюдений, и на текущем уровне дефицит является самым большим с конца 2008 года.

Наращивание торгового дефицита

Самый широкий показатель торговли США находится в наихудшем состоянии за более чем десятилетие

Источник: U.С. Бюро экономического анализа

На работе наблюдается ухудшение внутренних сбережений, вызванное резким увеличением дефицита федерального бюджета в связи с коронавирусом. Когда стране не хватает сбережений, и она хочет инвестировать и расти, она должна импортировать излишки сбережений из-за границы, чтобы квадрат круга, создавая дефицит текущего счета, чтобы привлечь иностранный капитал.

Больше из

Неудивительно, что личности остались в силе.Норма чистых внутренних сбережений (сбережения предприятий, физических лиц и государственного сектора с поправкой на амортизацию, вместе взятые) упала ниже нуля во втором и третьем кварталах впервые за десятилетие. Снижение чистой внутренней ставки на 3,8 процентных пункта до отрицательных 0,9% во втором квартале с положительных 2,9% в первом квартале также стало крупнейшим квартальным снижением за всю историю наблюдений.

Падение внутренних сбережений во втором квартале было в значительной степени результатом 2 долларов.Закон о 2 триллиона услуг, направленный на предоставление налоговых льгот во время изоляции, связанной с коронавирусом. Учитывая, что пандемия и ее последствия все еще очевидны, ожидается еще 2,8 триллиона долларов налоговых льгот — 900 миллиардов долларов уже подписаны в декабре 2020 года и еще 1,9 триллиона долларов предложены Байденом.

Суммарные пакеты помощи от Covid составляют 5 триллионов долларов, или 24% ВВП 2020 года. Хотя это и не является стимулом в обычном смысле этого слова, это финансовое вливание с большим отрывом бьет все современные рекорды.В результате норма внутренних сбережений должна еще больше упасть ниже нуля, что поставит и без того значительный дефицит текущего счета под еще более сильное понижательное давление. Хотя международный дисбаланс, возможно, не побьет предыдущий рекорд минус 6,3% в конце 2005 года, как я утверждал в июне, он, скорее всего, приблизится.

Евро. Противодействие моему отрицательному колл-колл по доллару было связано с TINA — альтернативы нет. В последующем комментарии я опроверг это утверждение, пытаясь представить положительный аргумент в пользу китайского юаня и евро, а также отдавая дань уважения драгоценным металлам и даже криптовалютам.

Хотя китайский юань укрепился примерно на 4% с июня прошлого года и должен продолжать укрепляться, поскольку Китай возглавляет восстановление мировой экономики после коронавируса, евро мало изменился за тот же период (после повышения примерно на 7% с февраля по май). Как прирожденный евроскептик, мне всегда было трудно сказать что-то ужасно конструктивное о общей валюте. Это потому, что валютный союз имел критический недостаток: единая валюта и центральный банк, но не единая фискальная политика.

Неожиданность произошла в июле, когда канцлер Германии Ангела Меркель и президент Франции Эмануэль Макрон достигли договоренности о пакете помощи, который предусматривал пан-региональную финансовую поддержку в виде 750-миллиардного евро (908 миллиардов долларов) фонда ЕС Next Generation с полномочиями по выпуску суверенных облигаций. .Это добавляет недостающую фискальную часть к валютному союзу, вполне возможно, обеспечивая «гамильтонов момент» для самой недооцененной основной валюты мира.

евро рост

Общая валюта еврозоны укрепилась с начала 2020 года

Источник: Bloomberg

Между тем, цены на золото росли в течение нескольких месяцев в июне и июле, но затем откатились от этого роста за остаток года.С криптовалютами все было по-другому. Я мало знал, что ждет Биткойн, который вырос в четыре раза с июня, или в два с половиной раза по сравнению с всплеском в конце 2017 года, который в то время изображался как один из величайших спекулятивных пузырей в истории. .

Федеральная резервная система. Когда дефицит текущего счета находится под давлением, обычно можно рассчитывать на то, что центральный банк придет на помощь, ужесточив денежно-кредитную политику. Совершенно очевидно, что это не относится к сегодняшнему ФРС.Приняв новый режим таргетирования «средней инфляции» в августе, ФРС дала сильный сигнал о том, что он будет действовать позже, а не раньше, чтобы противодействовать любому всплеску инфляции.

Так называемая современная денежная теория не может помочь доллару. Да, долг и дефицит могут не иметь последствий в условиях низкой инфляции и низких процентных ставок — вряд ли блестящий теоретический прорыв — но сбережения или их отсутствие по-прежнему имеют значение. Поскольку США все больше полагаются на иностранный капитал, чтобы компенсировать растущий дефицит внутренних сбережений, и с неограниченными мерами количественного смягчения ФРС, создающими массивное нависание избыточной ликвидности, аргументы в пользу дальнейшего резкого ослабления доллара выглядят более убедительными, чем когда-либо. .

Все еще бушующая пандемия и экономика на грани двойной рецессии не оставляет администрации Байдена иного выбора, кроме как сделать выбор в пользу еще одного раунда массивных налоговых послаблений. Такой исход будет иметь последствия для любой экономики. Для Америки с короткими сбережениями это означает более слабый доллар .

Эта колонка не обязательно отражает мнение редакционной коллегии или Bloomberg LP и ее владельцев.

Чтобы связаться с автором этой истории:

Стивен Роуч в Стивене[email protected]

Чтобы связаться с редактором, ответственным за эту статью:

Роберт Берджесс по адресу [email protected]

Прежде чем оказаться здесь, он находится на терминале Bloomberg.

УЧИТЬ БОЛЬШЕкитайских экспертов о потенциальном обвале доллара: растущий медвежий консенсус

Иллюстрация: Tang Tengfei / GT

Примечание редактора:

По мере того, как доллар США продолжает тенденцию к ослаблению, медвежий консенсус и прогноз потенциального обвала доллара расширили свои позиции среди китайских аналитиков.В интервью Global Times китайские эксперты делятся своими аргументами о том, почему США сложно предотвратить падение курса доллара и какие меры необходимо заранее подготовить, чтобы экономика страны справилась с соответствующими рисками.

Гао Дешенг, старший исполнительный вице-президент Банка Китая в Йоханнесбурге

Доминирование доллара США в мировой экономике коренится в кредитоспособности валюты, основанной на экономической мощи США. Однако неограниченное количественное смягчение (QE) и растущий уровень долга США, призванный стимулировать экономику, пораженную коронавирусом, серьезно подорвали кредитоспособность валюты.

С тех пор, как в США разразилась пандемия COVID-19, для стимулирования падения фондового рынка и предотвращения долгосрочной экономической рецессии правительство США значительно увеличило бюджетные расходы, а Федеральная резервная система США (ФРС) начала неограниченное количественное смягчение. вливание чрезмерной ликвидности в мировую экономику.

Доллар стабильно падает с марта прошлого года. Это ниже примерно на 12 процентов по сравнению с основными торговыми партнерами Америки, и эксперты полагают, что это еще не все.

В статье, опубликованной в январе, Стивен Роуч, преподаватель Йельского университета и бывший председатель Morgan Stanley Asia, который в сентябре 2020 года предсказал, что доллар рухнет к концу 2021 года, придерживается своего медвежьего прогноза.

Инфляция долга США, фактическая отрицательная процентная ставка доллара, распространение пандемии и мрачные экономические перспективы изменили поток международных фондов. Стало сомнительно, что финансовая игра США, в которую играют десятилетиями, может быть продолжена.Похоже, что окончание гегемонии доллара США — лишь вопрос времени.

Донг Шаопэн, старший научный сотрудник Чунъянского института финансовых исследований Китайского университета Жэньминь

Чрезмерное высвобождение ликвидности правительством США с большой вероятностью спровоцирует внезапное падение курса доллара. На фоне усиливающегося давления спада и серьезного удара пандемии COVID-19 правительство США и ФРС согласились принять меры стимулирования при поддержке неограниченного количественного смягчения, что широко считается несбалансированным подходом.