Удержание НДФЛ с пособий по временной нетрудоспособности (включая пособие по уходу за больным членом семьи) — Государственное учреждение — региональное отделение Фонда социального страхования Российской Федерации по Чувашской Республике

Государственное учреждение – региональное отделение Фонда социального страхования Российской Федерации по Чувашской Республике – Чувашии по вопросу обложения налогом на доходы физических лиц сумм пособий по временной нетрудоспособности и получения справки по форме 2-НДФЛ разъясняет.

В соответствии с п. 1 ст. 217 Налогового кодекса Российской Федерации (далее – Кодекс) пособия по временной нетрудоспособности (включая пособие по уходу за больным ребенком) подлежат обложению налогом на доходы физических лиц.

С 1 января 2019 года на территории

Чувашской Республики налоговым агентом в части выплаты пособий по временной

нетрудоспособности и удержания налогов с этих сумм является региональное

отделение Фонда.

При выплате налогоплательщику доходов, в частности, в виде пособий по временной нетрудоспособности, налоговые агенты обязаны перечислять суммы исчисленного и удержанного налога не позднее последнего числа месяца, в котором производились такие выплаты (п. 6 ст. 226 Кодекса). При этом налоговые агенты обязаны удержать начисленную сумму налога непосредственно из доходов налогоплательщика при их фактической выплате (п. 4 ст. 226 Кодекса).

В соответствии с п. 3 ст. 218

Кодекса стандартные налоговые вычеты по налогу на доходы физических лиц

предоставляются налогоплательщику одним из налоговых агентов, являющихся

источниками выплаты дохода, по выбору налогоплательщика на основании его

письменного заявления и документов, подтверждающих право на такие налоговые

вычеты. В связи с тем, что пособия по временной нетрудоспособности не относятся

к числу постоянных выплат и доходов, налоговый вычет в календарном году может

быть предоставлен работающим гражданам работодателем, предоставление

стандартных налоговых вычетов одновременно несколькими налоговыми агентами

Кодексом не предусмотрено.

Региональное отделение Фонда производит удержание и перечисление налога на доходы физических лиц с суммы пособия по временной нетрудоспособности, выплаченного за счет средств обязательного социального страхования и выдает получателям пособий справки о доходах по форме 2-НДФЛ.

По итогам календарного года получатель пособия по временной нетрудоспособности за счет средств обязательного социального страхования может обратиться в налоговую инспекцию с налоговой декларацией по форме 3-НДФЛ и заявлением на возврат налога на доходы физических лиц для получения имущественного либо социального налогового вычета.

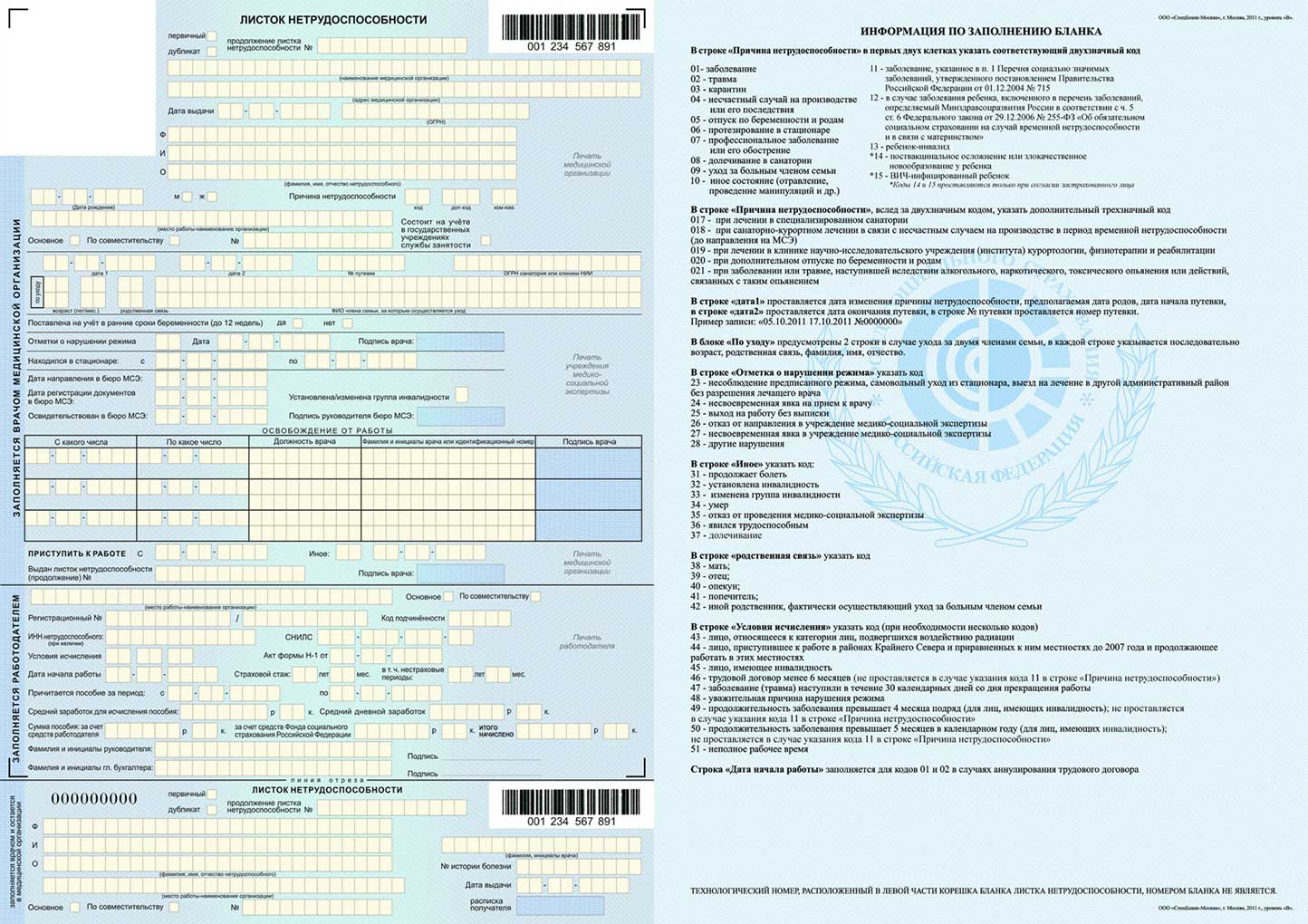

НДФЛ с больничного листа в 2016 году, облагается ли НДФЛ больничный лист

В случае болезни сотрудника организация или ИП – работодатель обязаны оплатить ему период временной нетрудоспособности. Это гарантия, которую предоставляет всем занятым по трудовому договору гражданам Трудовой кодекс. Начисляется ли при этом НДФЛ? По сути своей компенсация периода временной нетрудоспособности является доходом физлица. Проще говоря, да, оплата больничного облагается налогом на доходы.

Начисляется ли при этом НДФЛ? По сути своей компенсация периода временной нетрудоспособности является доходом физлица. Проще говоря, да, оплата больничного облагается налогом на доходы.

Облагается ли НДФЛ больничный лист

Итак, работнику по трудовому договору полагается оплата на период временной нетрудоспособности, начиная с первого дня больничного. Причем первые три дня оплачиваются за счет работодателя. Последующую оплату, которую фирма или ИП должны обеспечить своему заболевшему сотруднику, они могут впоследствии компенсировать за счет средств ФСС. Сделать это можно двумя способами: или последовательно до конца года уменьшая текущие выплаты по страховым взносам на временную нетрудоспособность, или подав в ФСС заявление на возмещение суммы переплаты, образовавшейся в связи с выплатой работникам соответствующих пособий.

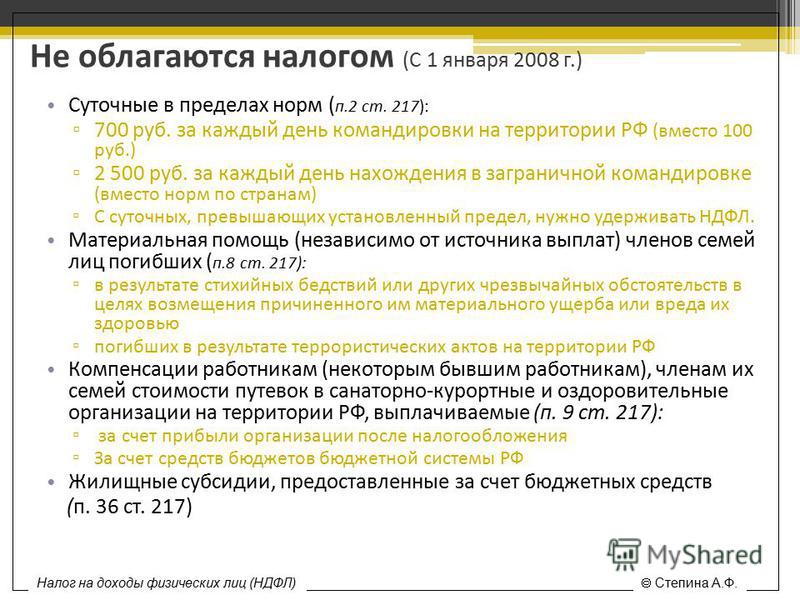

Берется ли НДФЛ с выплаты в той, и в другой части? Несомненно, он удерживается из всех перечисляемых сотруднику сумм пособия по временной нетрудоспособности. Такие выплаты не поименованы в списке не облагаемых налогом государственных пособий, установленных действующим законодательством на основании пункта 1 статьи 217 Налогового кодекса, поэтому облагаются НДФЛ в общем порядке, по ставке 13%.

Такие выплаты не поименованы в списке не облагаемых налогом государственных пособий, установленных действующим законодательством на основании пункта 1 статьи 217 Налогового кодекса, поэтому облагаются НДФЛ в общем порядке, по ставке 13%.

В вопросе же о том, когда берется НДФЛ с больничного листа, недавно произошли некоторые изменения. Так пункт 6 статьи 226 Налогового кодекса пополнился отдельным положением, согласно которому НДФЛ с больничного листа в 2016 году следует перечислять в бюджет не позднее последнего числа месяца, в котором выплачено пособие. В этом его отличие от порядка перечисления подоходного дохода с обычных зарплатных выплат. По последним налоговые агенты обязаны перечислять суммы исчисленного и удержанного налога не позднее дня, следующего за днем выплаты дохода налогоплательщику — физлицу.

Но к слову, НДФЛ – это единственный налог, уплачиваемый при начислении больничного, в том смысле, что взносами в ПФР, ФОМС и ФСС данная выплата, по аналогии с обычной зарплатой, не облагается.

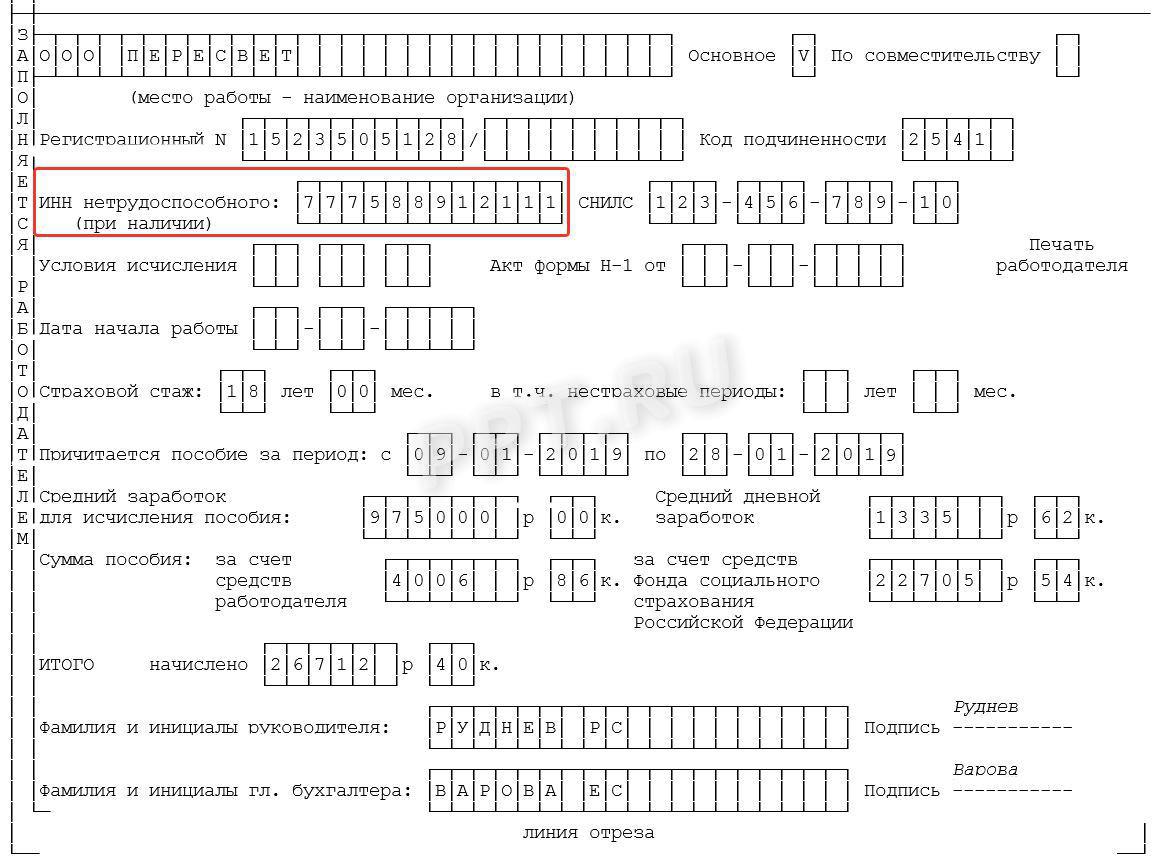

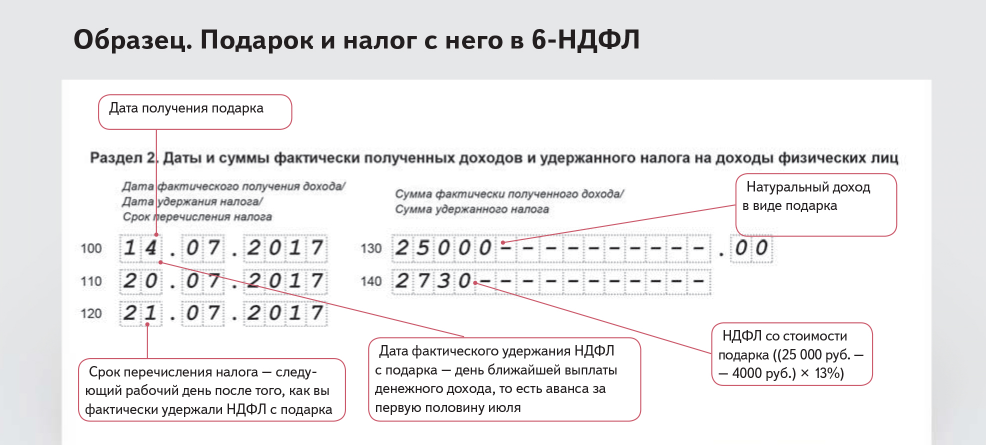

По итогам года выплаченные пособия отражаются в справках по форме 2-НДФЛ. Код дохода, который следует использовать в данном случае, – 2300. Кроме того по факту выплаты пособия по временной нетрудоспособности, его сумма включается в справки по форме 6-НДФЛ, которые с этого года налоговые агенты обязаны ежеквартально составлять на основании информации о доходах, выплаченных ими физлицам в отчетном периоде.

НДФЛ с больничных: пилотный проект

В некоторых субъектах Российской Федерации оплата больничного происходит напрямую из ФСС, то есть работодатель в расчетах оказывается не задействован. То есть фирма или индивидуальный предприниматель оплачивает лишь первые три дня временной нетрудоспособности, поскольку эти средства из ФСС в любом случае ему не возмещаются. Далее работодатель передает больничный лист сотрудника и справки о сумме его заработка за предыдущие два года под опись в территориальное отделение ФСС. Сделать это нужно в течение 5 дней с момента получения документов, в частности, больничного листа от сотрудника. Передать документы в фонд может и сам работник по согласованию с работодателем. После этого расчетную сумму пособия за период болезни, исключая оплату первых трех дней, ФСС напрямую переведет на личный счет работника. В такой схеме больничный облагается НДФЛ самим соцстрахом. То есть работодатель по удержанию НДФЛ с больничного по пилотному проекту ответственности не несет.

Передать документы в фонд может и сам работник по согласованию с работодателем. После этого расчетную сумму пособия за период болезни, исключая оплату первых трех дней, ФСС напрямую переведет на личный счет работника. В такой схеме больничный облагается НДФЛ самим соцстрахом. То есть работодатель по удержанию НДФЛ с больничного по пилотному проекту ответственности не несет.

Как в 6-НДФЛ отразить больничные

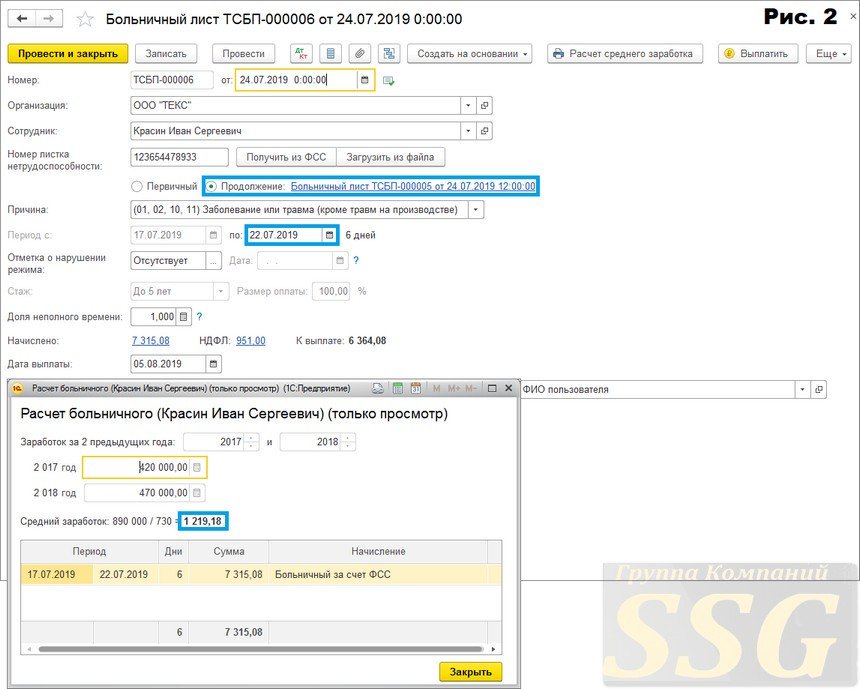

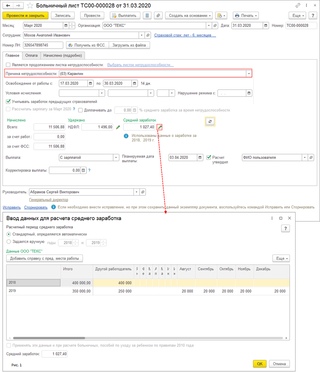

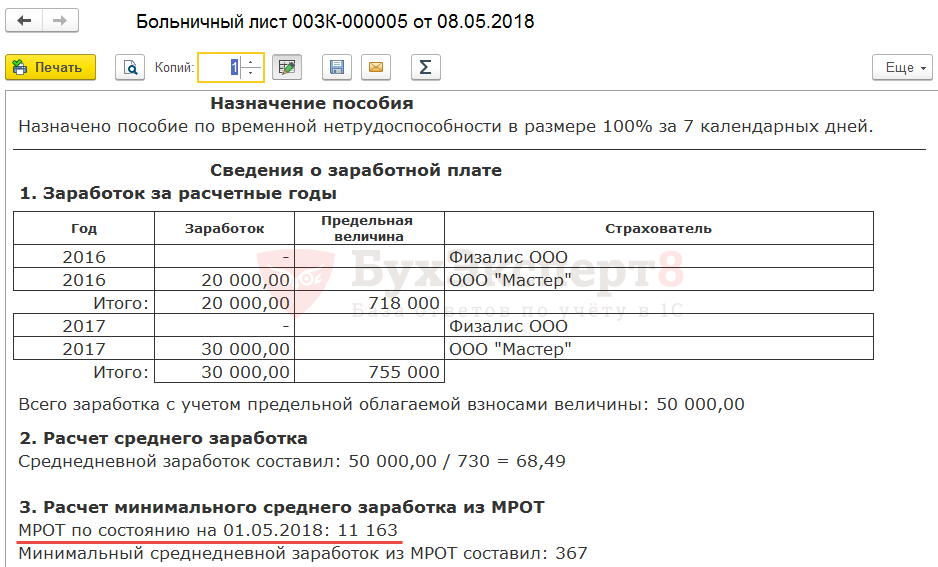

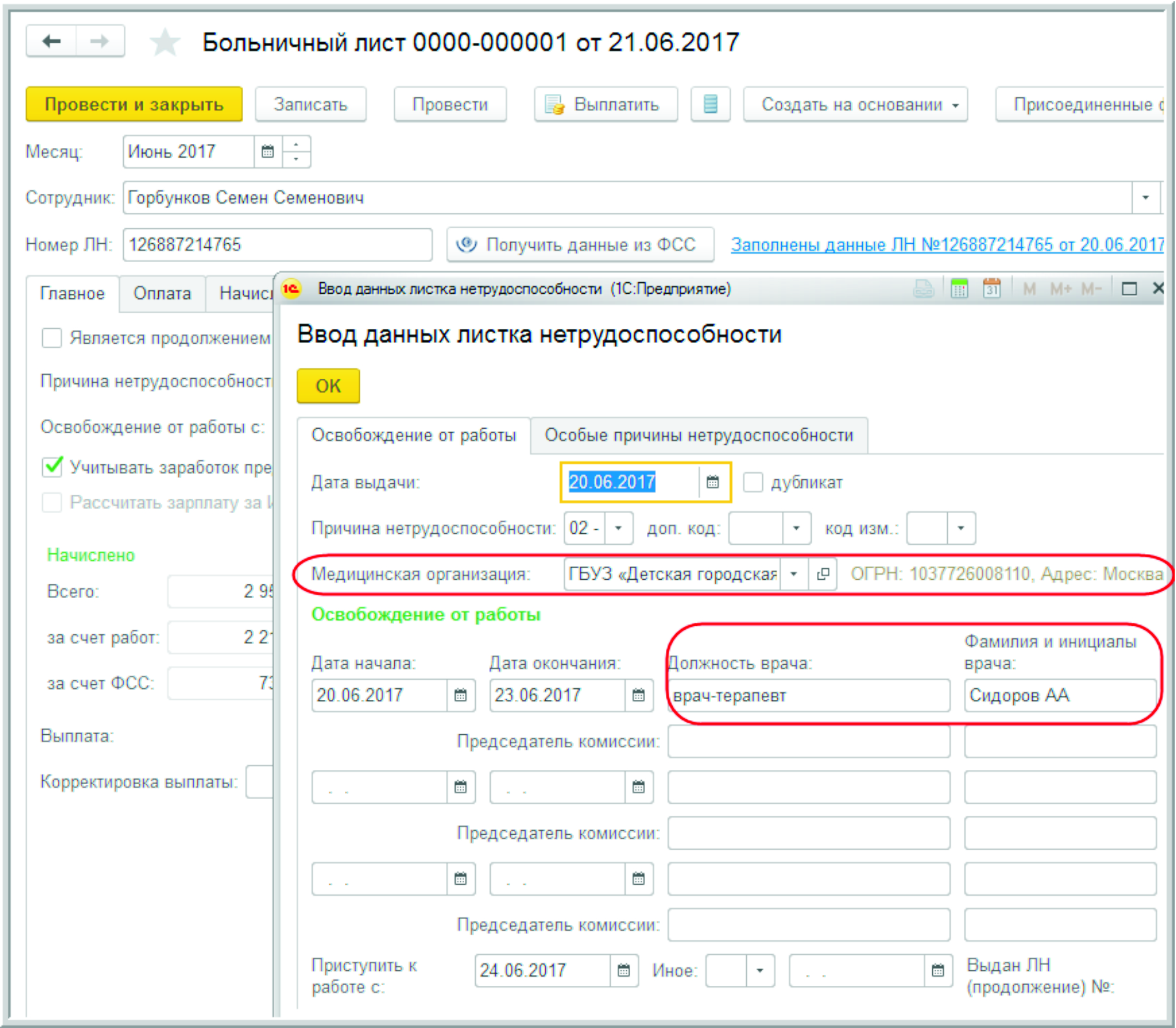

Рассмотрим, как отражается в расчете по форме 6-НДФЛ пособие по временной нетрудоспособности в программе «1С:Бухгалтерия 8» (ред. 3.0).

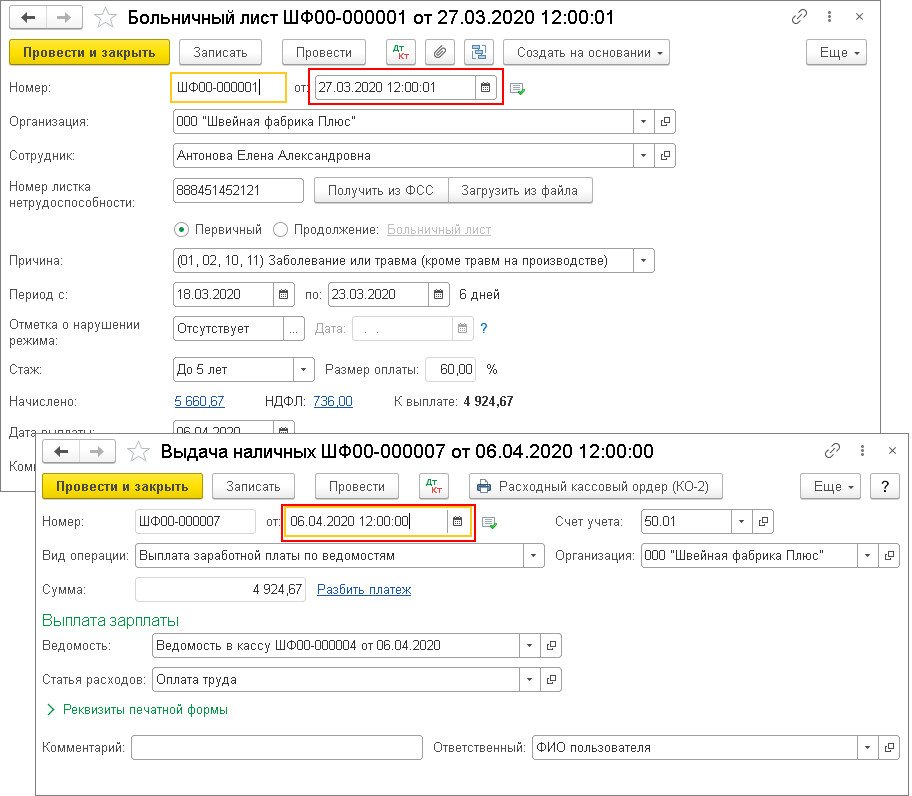

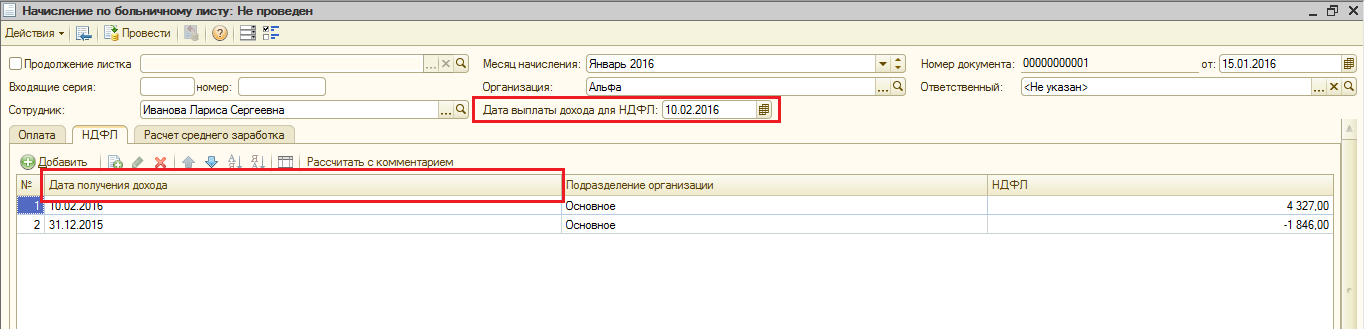

Дата фактического получения дохода в виде пособий – день выплаты дохода.

Дата удержания налога – день выплаты дохода. В программе дата фактического получения дохода первоначально указывается в документе Больничный лист. Затем дата дополнительно уточняется автоматически при проведении документов на выплату. Это сделано специально из-за случаев, когда фактическая дата выплаты начислений отличается от ранее запланированной в документе и чтобы пользователю в этом случае не приходилось возвращаться в документ начисления и уточнять в нем дату выплаты.

Дата удержания налога (дата для строки 110) это также дата документа на выплату. Срок перечисления удержанного налога (дата для строки 120) – не позднее последнего числа месяца, в котором производились такие выплаты. Если этот день – выходной (нерабочий день), то автоматически указывается первая рабочая дата за этим днем.

Если в программе не ведется автоматический расчет больничных, то начисление производится с помощью документа Начисление зарплаты.

Обратите внимание! В такой ситуации, в расчете, срок перечисления налога будет автоматически указан — не позднее дня, следующего за днем выплаты дохода.

- Больничный начислен в марте 2020 года, а выплачен в апреле 2020 года.

- Больничный выплачен в марте 2020 года.

Внимание! В соответствии с Указами Президента РФ от 25.03.2020 № 206, от 02. 04.2020 № 239 и от 28.04.2020 № 294 период с 30 марта по 30 апреля и 6 — 8 мая признан нерабочим. При этом некоторые организации продолжали свою деятельность.

04.2020 № 239 и от 28.04.2020 № 294 период с 30 марта по 30 апреля и 6 — 8 мая признан нерабочим. При этом некоторые организации продолжали свою деятельность.

Если последний день срока перечисления налога приходится на нерабочий день, установленный Указами Президента РФ, то в соответствии с п. 7 ст. 6.1 НК РФ днем окончания срока считается ближайший следующий за ним рабочий день.

Однако, по мнению ФНС России (письма от 24.04.2020 № БС-4-11/6944@, от 13.05.2020 № БС-4-11/7791@), срок уплаты налоговыми агентами НДФЛ с выплат сотрудникам переносится только для тех организаций, кто согласно Указам Президента не мог осуществлять деятельность. Организации, которые продолжили работу, не вправе воспользоваться п. 7 ст. 6.1 НК РФ, поэтому должны платить НДФЛ в сроки, установленные ст. 226 НК РФ, без учета переноса.

В программе для организаций, работающих в периоды нерабочих дней, при определении крайнего срока уплаты налога можно не учитывать нерабочие дни. Для этого в настройке налогов и отчетов не должен быть установлен флажок Перенести сроки сдачи бухгалтерской отчетности и уплаты налогов (раздел Главное — Налоги и отчеты — раздел Антикризис) (рис. 5).

Для этого в настройке налогов и отчетов не должен быть установлен флажок Перенести сроки сдачи бухгалтерской отчетности и уплаты налогов (раздел Главное — Налоги и отчеты — раздел Антикризис) (рис. 5).

В примерах рассмотрим, как отражается доход в виде больничного в расчете по форме 6-НДФЛ, когда организация работала в нерабочие дни и не работала.

Больничный начислен в марте 2020 года, а выплачен в апреле 2020 года

Пример

Пособие по временной нетрудоспособности начислено в марте 2020 года. Выплачено пособие в апреле – 06.04.2020.

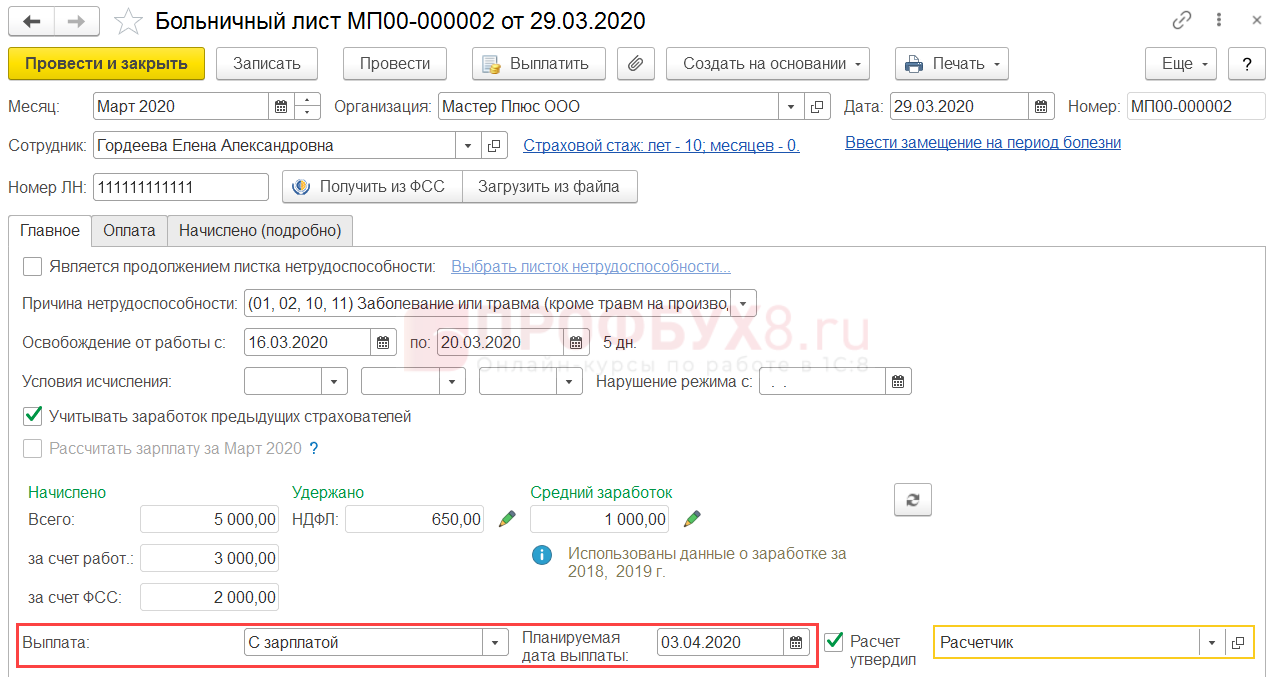

Пособие по временной нетрудоспособности начислено в марте 2020 года с помощью документа Больничный лист. Дата фактического получения дохода в виде пособий, а также дата удержания налога – день выплаты дохода. Пособие выплачено 06.04.2020.

Дата удержания налога и дата фактического получения дохода в виде пособия это дата документа на выплату (рис. 1). Срок перечисления НДФЛ с суммы пособия – последний день месяца, в котором произведена выплата.

Рис. 1

Если организация работала в период нерабочих дней, установленные Указами Президента, то срок перечисления НДФЛ с суммы пособия — 30.04.2020. В такой ситуации сумма пособия будет отражена в разделе 1 и в разделе 2 расчета за полугодие 2020 года (рис. 2). Так как дата фактического получения такого дохода определяется как день его выплаты.

Если организация не работала в период нерабочих дней, сумма пособия будет также отражена в разделе 1 и в разделе 2 расчета за полугодие 2020 года. Но, срок перечисления НДФЛ с суммы пособия — 12.05.2020 (рис. 2).

Рис. 2

Больничный выплачен в марте 2020 года

Пример

Пособие по временной нетрудоспособности выплачено в марте 2020 года – 16.03.2020.

Если организация работала в период нерабочих дней, то сумма пособия будет отражена в разделе 1 и в разделе 2 расчета за 1 квартал 2020 года (рис. 3). Срок перечисления НДФЛ с суммы пособия — 31. 03.2020.

03.2020.

Рис. 3

Если организация не работала в период нерабочих дней, то сумма пособия будет отражена в разделе 1 расчета за 1 квартал 2020 года и в разделе 2 расчета за полугодие 2020 года (рис. 4). В раздел 2 расчета за 1 квартал 2020 года сумма пособия не попадет, так как срок перечисления налога приходится на другой отчетный период (письма ФНС от 09.08.2016 № ГД-4-11/14507, от 24.10.2016 № БС-4-11/20120). Срок перечисления НДФЛ с суммы пособия – 12.05.2020.

Удержанный налог при выплате пособия в марте включается в строку 070 расчета за 1 квартал 2020 года, т.к. удержан в этом отчетном периоде.

Рис. 4

Рис. 5

Пособие по временной нетрудоспособности в расчете по форме 6-НДФЛ в других программах «1С»:

Источник: 1С:ИТС.

Вопрос — ответ

-

Обновлено: 03 Декабрь 2019

-

Создано: 06 Сентябрь 2019

-

| Просмотров: 8932

Вопросы, поступившие от работодателей

Вопрос:

В каком виде – бумажном или электронном – работодатели должны подавать в Фонд социального страхования документы для назначения и выплаты работникам пособий?

Ответ:

Работодатели со среднесписочной численностью работников свыше 25 человек представляют информацию для назначения пособий в ФСС только в виде электронных реестров установленной формы, заверенных электронной подписью.

Для работодателей со среднесписочной численностью работников 25 человек и менее таких жестких рамок нет. По своему усмотрению информацию для назначения страхового обеспечения своим работникам они могут представить на бумажном носителе с описью документов или направить электронный реестр, подписанный электронной подписью.

Вопрос:

С какой периодичностью работодатель должен передавать в отделение Фонда сведения на получателей ежемесячного пособия по уходу за ребенком?

Ответ:

Документы для назначения (или продолжения выплаты) пособия по уходу за ребенком до 1,5 лет представляются работодателем один раз.

В дальнейшем работодатель в 3-дневный срок обязан представить в региональное отделение уведомление о прекращении права застрахованного лица на получение ежемесячного пособия по уходу за ребенком в следующих случаях:

— расторжения трудового договора;

— выхода на работу на условиях полного рабочего дня;

— смерти ребенка;

— лишение родительских прав;

— когда при наступлении следующего отпуска по беременности и родам застрахованное лицо предпочтет получить пособие по беременности и родам.

Вопрос:

Сотруднику в мае 2019 года работодателем был оплачен листок нетрудоспособности. В августе 2019 года сотрудник представил справку о сумме заработка с предыдущего места работы. Имеет ли право работник на перерасчет пособия по временной нетрудоспособности в данной ситуации? Кто должен будет произвести перерасчет и доплатить ему сумму пособия по временной нетрудоспособности: ФСС РФ или индивидуальный предприниматель?

Ответ:

Работник имеет право на перерасчет назначенного пособия за все прошлое время, но не более чем за три года, предшествующих дню представления справки (справок) о сумме заработка застрахованного лица.

Для перерасчета ранее назначенного пособия работник обращается к страхователю с заявлением о перерасчете ранее назначенного пособия и документами, необходимыми для такого перерасчета.

За первые три календарных дня болезни перерасчет и доплату пособия по временной нетрудоспособности произведет работодатель, за оставшиеся дни – региональное отделение Фонда.

Вопрос:

Работница организации, работающая на неполном рабочем времени и находящаяся в отпуске по уходу за ребенком, прерывает названный отпуск в связи с тем, что его будет оформлять на себя отец ребенка. Обязан ли работодатель сообщить об этом в региональное отделение Фонда?

Ответ:

Прекращение отпуска по уходу за ребенком до полутора лет влечет прекращение выплаты пособия работнице, в связи с чем, работодатель обязан известить об этом региональное отделение Фонда, представив в 3-дневный срок уведомление о прекращении права застрахованного лица на получение ежемесячного пособия по уходу за ребенком.

Аналогично следует поступать в случаях:

— расторжения трудового договора с работником;

— выхода на работу на условиях полного рабочего дня;

— смерти ребенка;

— лишения родительских прав;

— когда при наступлении следующего отпуска по беременности и родам застрахованное лицо предпочтет получить пособие по беременности и родам.

Вопрос

Может ли работодатель вместо работника заполнить заявление на выплату пособия (оплату отпуска)?

Ответ:

Работодатель может заполнить заявление, но работник должен проверить личные данные, реквизиты для перечисления средств (счёт в банке, почтовый адрес) и лично подписать заявление.

Если в процессе обработки документов и перечисления пособия регионального отделения или банк обнаружит ошибку, документы будут возвращены работодателю для исправления. Это приведёт к задержке выплаты пособия!

Вопрос:

Как уплачивается НДФЛ с пособия по временной нетрудоспособности?

Ответ:

В соответствии с п. 1 ст. 226 НК РФ российские организации, индивидуальные предприниматели, нотариусы, занимающиеся частной практикой, адвокаты, учредившие адвокатские кабинеты, а также обособленные подразделения иностранных организаций в Российской Федерации, от которых или в результате отношений с которыми налогоплательщик получил доходы, обязаны исчислить, удержать у налогоплательщика и уплатить сумму НДФЛ, исчисленную в соответствии со ст. 224 НК РФ.

224 НК РФ.

Следовательно, НДФЛ с суммы пособия за счет средств работодателя исчисляет, удерживает и уплачивает работодатель, а НДФЛ с суммы пособия за счет средств Фонда социального страхования РФ исчисляют, удерживают и уплачивают региональное отделение Фонда социального страхования Российской Федерации.

Вопрос:

Как будут учитываться льготы при удержании НДФЛ?

Ответ:

При удержании НДФЛ регионального отделения Фонда не будет учитывать льготы по подоходному налогу, поскольку Налоговым Кодексом предусмотрено, что стандартные налоговые вычеты предоставляются налогоплательщику одним из налоговых агентов, являющимся источником выплаты дохода по выбору налогоплательщика на основании его письменного заявления и документов, подтверждающих право на такие вычеты.

Вопрос:

Где с 1 июля 2019 г. будут храниться оригиналы документов, необходимых для назначения и выплаты пособий (листки нетрудоспособности, справки и т. д.), на предприятии или в ФСС РФ?

д.), на предприятии или в ФСС РФ?

Ответ:

Согласно п. 13 Положения об особенностях назначения и выплаты застрахованным лицам страхового обеспечения по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством и иных выплат в субъектах Российской Федерации, участвующих в реализации пилотного проекта, утвержденного постановлением Правительства от 21.04.2011

№ 294, заявления и документы, направленные в территориальный орган Фонда для назначения и выплаты соответствующих видов пособия, возвращаются страхователю, который осуществляет их хранение в порядке и сроки, которые установлены законодательством Российской Федерации.

Вопрос:

Обязано ли отделение Фонда социального страхования сообщать о размере назначенного пособия работнику и что делать, если работник своевременно пособие не получил?

Ответ:

Обязанность отделения Фонда сообщать работодателю или работнику о размере пособия действующим законодательством не предусмотрена..jpg)

Если лицо, находящееся в отпуске по уходу за ребенком не получило пособие, то необходимо обратиться к работодателю и уточнить, когда были представлены сведения для назначения пособия.

В случае, если период с даты отправки работодателем сведений превышает 15 календарных дней, необходимо обратиться в региональное отделение, тел.: (4932) 93-29-88.

Вопросы, поступившие от работников

Вопрос:

Почему в зарплатном квитке выплата по «больничному» пришла двумя суммами?

Ответ:

Если работник болел или получил травму, не связанную с производством, то, как и прежде, оплата первых 3 дней временной нетрудоспособности, производится работодателем за счет своих средств, а начиная с четвертого дня временной нетрудоспособности – за счет средств Фонда.

Поэтому и выплата «пришла» двумя суммами. За первые 3 дня болезни – от работодателя в сроки, установленные для выдачи заработной платы, за остальные дни — от Ивановского отделения Фонда в течение 10 календарных дней с момента представления работодателем сведений.

В случае если, работник находился на больничном в результате производственной травмы, то пособие за весть период временной нетрудоспособности назначает и выплачивает Ивановской отделение ФСС.

Вопрос:

Работник представляет на оплату одновременно три больничных листка, являющиеся продолжением первичного. Заявление работник должен написать на каждый больничный, т.е. три заявления?

Ответ:

Нужно писать заявление на каждый больничный.

Вопрос:

Есть ли ограничения по срокам представления документов работником и работодателем на получение пособий?

Ответ:

Сам работник может обратиться за пособиями не позднее 6 месяцев с даты окончания страхового случая, т.е., к примеру, за единовременным пособием при рождении ребёнка — не позднее 6 месяцев со дня рождения ребёнка, по уходу за ребёнком — не позднее 6 месяцев со дня достижения ребёнком возраста полутора лет.

Вопрос:

Пособия перечисляться только на «зарплатные» карточки или на любые банковские?

Ответ:

Выплата пособия получателю осуществляется отделением Фонда путем перечисления суммы пособия способом, указанным самим получателем в заявлении: на лицевой счет в банке, на карту национальной платежной системы «МИР» или почтовым переводом (получение на почтовом отделении в течение 30 дней).

При этом, если получатель пособия в связи с материнством (по беременности и родам; единовременное пособие женщинам, вставшим на учет в медицинских учреждениях в ранние сроки беременности; единовременное пособие при рождении ребенка; ежемесячное пособие по уходу за ребенком) указал в заявлении лицевой счет в банке к которому выпущена карта «Виза», «Маэстро» и т.п., а не карта «Мир», то получение возможно только наличными непосредственно в банке. Банк должен уведомить такого получателя о поступлении средств на счет и невозможности их зачисления на карту.

Вопрос:

Если работодатель прекратил свою деятельность, то может ли работник напрямую обратиться в отделение Фонда социального страхования за получением пособия по временной нетрудоспособности или в связи с материнством?

Ответ:

Если работодатель прекратил свою деятельность на момент обращения работника за пособием (ликвидирован в установленном законом порядке) или невозможно установить местонахождения страхователя (имеется соответствующее постановление судебного пристава исполнителя), то работник может напрямую обратиться в регионального отделения Фонда за получением пособия, представив необходимые документы и заявление о выплате соответствующего пособия.

Вопрос:

Если ФСС будет удерживать НДФЛ, как работник сможет собрать документы для предоставления имущественного вычета?

Ответ:

За справкой 2-НДФЛ работнику необходимо обратиться в региональное отделение Фонда социального страхования РФ. Заявление на получение справки 2-НДФЛ о суммах выплаченных пособий оформляется в произвольной форме. В нем необходимо указать ФИО, СНИЛС, паспортные данные, полное наименование работодателя, адрес проживания застрахованного.

Заявление на получение справки 2-НДФЛ о суммах выплаченных пособий оформляется в произвольной форме. В нем необходимо указать ФИО, СНИЛС, паспортные данные, полное наименование работодателя, адрес проживания застрахованного.

Подать заявление можно:

1) через «личный кабинет застрахованного», размещенный на сайте Фонда по адресу: https://lk.fss.ru/recipient/.

2) обратиться лично по адресу: г. Иваново, ул. Суворова, д. 39;

3) направить заявление о предоставлении справки по почте по адресу: 153012, г. Иваново, ул. Суворова, д. 39;

В случае невозможности получения данной справки лично она может быть направлена Вам заказным письмом с уведомлением.

Для предоставления справок о полученных пособиях в органы социальной защиты населения нет необходимости, т.к. имеется межведомственное взаимодействие и осуществляется обмен такой информацией.

Онлайн расчет транспортный налог: Налоговый калькулятор — Расчет транспортного налога

Онлайн расчет транспортный налог: Налоговый калькулятор — Расчет транспортного налога | ФНС России

by admin

|

Наименование объекта налогообложения |

Налоговая ставка |

|

Автомобили легковые c мощностью двигателя (c каждой лошадиной силы): |

|

|

до 100 л. |

21 |

|

до 100 л.с . (до 73,55 кВт) включительно (c года выпуска которых прошло свыше 15 лет) |

15 |

|

свыше 100 л. с . до 150 л.с . (свыше 73,55 кВт до 110,33 кВт) включительно |

30 |

|

свыше 150 л.с. до 200 л.с . (свыше 110,33 кВт до 147,1 кВт) |

45 |

|

свыше 200 л. с. до 250 л.с . (свыше 147,1 кВт до 183,9 кВт) |

75 |

|

свыше 250 л.с. (свыше 183,9 кВт) |

150 |

|

Мотоциклы и мотороллеры c мощностью двигателя (c каждой лошадиной силы): |

|

|

до 20 л.с . (до 14,7 кВт) включительно |

8 |

|

свыше 20 л. |

11 |

|

свыше 35 л.с. до 50 л.с . (свыше 25,74 кВт) |

27 |

|

свыше 50 л.с. до 100 л.с . (до 73,55 кВт) |

37 |

|

свыше 100 л.с. (свыше 73,55 кВт) |

50 |

|

Автобусы c мощностью двигателя (c каждой лошадиной силы): |

|

|

до 200 л.с . (до 147,1 кВт) включительно |

42 |

|

свыше 200 л.с . (свыше 147,1 кВт) |

85 |

|

Автомобили грузовые c мощностью двигателя (c каждой лошадиной силы): |

|

|

до 100 л.с . (до 73,55 кВт) включительно |

25 |

|

свыше 100 л. |

40 |

|

свыше 150 л. с . до 200 л.с. (свыше 110,33 кВт до 147,1 кВт) включительно |

50 |

|

свыше 200 л.с. до 250 л.с. (свыше 147,1 кВт до 183,9 кВт) |

65 |

|

свыше 250 л.с. (свыше 183,9 кВт) |

85 |

|

Другие самоходные транспортные средства, машины и механизмы на пневматическом и гусеничном ходу |

25 |

|

Снегоходы, мотосани c мощностью двигателя (c каждой лошадиной силы): |

|

|

до 50 л.с. (до 36,77 кВт) включительно |

25 |

|

свыше 50 л.с. (свыше 36,77 кВт) |

50 |

|

Катера, моторные лодки и другие водные транспортные средства c мощностью двигателя (каждой лошадиной силы): |

|

|

до 100 л. |

53 |

|

свыше 100 л.с. (свыше 73,55 кВт) |

106 |

|

Яхты и другие парусно-моторные суда c мощностью двигателя (c каждой лошадиной силы): |

|

|

до 100 л.с. (до 73,55 кВт) включительно |

106 |

|

свыше 100 л.с. (свыше 73,55 кВт) |

212 |

|

Гидроциклы c мощностью двигателя (c каждой лошадиной силы): |

|

|

до 100 л.с. (до 73,55 кВт) включительно |

159 |

|

свыше 100 л.с. (свыше 73,55 кВт) |

287 |

|

Несамоходные (буксируемые) суда, для которых определяется валовая вместимость (c каждой регистровой тонны валовой вместимости) |

74 |

|

Самолеты, вертолеты и иные воздушные суда, имеющие двигатели (c каждой лошадиной силы) |

106 |

|

Самолеты, имеющие реактивные двигатели (c каждого килограмма силы тяги) |

127 |

|

Другие водные и воздушные транспортные средства, не имеющие двигателей (c единицы транспортного средства) |

1062 |

Для юридических лиц — Онлайн-калькуляторы

- НДС калькулятор онлайн (www.

nalog-nalog.ru)

nalog-nalog.ru) - Калькулятор пеней по налогам и страховым взносам (www.glavkniga.ru)

Рассчитать пени по налогам и страховым взносам потребуется, если вы подаете уточненную декларацию (расчет) с суммой к доплате или хотите проверить расчет пени ИФНС, ПФР или ФСС - Виртуальный помощник по НДФЛ для налоговых агентов (www.glavkniga.ru)

Помощник подскажет, как вашей организации (предпринимателю) исчислить и заплатить в бюджет НДФЛ с дохода, выплачиваемого физлицу, в зависимости от его статуса и вида дохода - Калькулятор процентов за несвоевременный возврат налогов и взносов (www.glavkniga.ru)

С помощью калькулятора вы можете проверить, какую сумму должен вам контролирующий орган за задержку возврата переплаты по вашему заявлению - Калькулятор штрафа за непредставление налоговой декларации (расчета по взносам) (www.glavkniga.ru)

Калькулятор поможет вам проверить расчет штрафа за неподачу или несвоевременную подачу декларации по налогам (расчетов РСВ-1 и 4 ФСС), который сделала ИФНС (ПФР, ФСС) - Калькулятор расчета среднего заработка (www.

glavkniga.ru)

glavkniga.ru) - Калькулятор отпускных в 2019 г. (www.glavkniga.ru)

Вы можете рассчитать отпускные в любой ситуации, когда отпуск работнику установлен в календарных днях - Калькулятор отпускного стажа (www.glavkniga.ru)

- Калькулятор расчета соцстраховских пособий (www.glavkniga.ru)

- Калькулятор компенсации за неиспользованный отпуск при увольнении (www.glavkniga.ru)

Калькулятор поможет рассчитать количество календарных дней отпуска, за которые работнику при увольнении нужно выплатить компенсацию, а также сумму самой компенсации - Учетная политика для небольших организаций (www.glavkniga.ru)

Конструктор предназначен для того, чтобы сформировать учетную политику для целей бухгалтерского и налогового учета, отразив в ней только те показатели, без которых никак не обойтись - Калькулятор расчета больничного листа (www.glavkniga.ru)

- Калькулятор пособия по беременности и родам (www.glavkniga.ru)

- Калькулятор пособия по уходу за ребенком до 1,5 лет (www.

glavkniga.ru)

glavkniga.ru) - Калькулятор подсчета страхового стажа (www.glavkniga.ru)

- Калькулятор компенсации за задержку зарплаты — 2019 (www.glavkniga.ru)

Поможет рассчитать компенсацию за задержку заработной платы (статья 236 Трудового кодекса РФ) - Расчет оплаты простоя (www.glavkniga.ru)

- Калькулятор налоговой нагрузки по выплатам физлицам (www.glavkniga.ru)

- Налоговый калькулятор — Расчет транспортного налога (nalog.ru)

Расчет транспортного налога с помощью данного сервиса носит ознакомительный характер

* Достоверность информации, а также сообщений и данных, представленных на ресурсах третьих лиц, не может быть гарантирована КонсультантПлюс.

Транспортный налог на 2021 год. Калькулятор расчета налога на автомобиль.

Расчетный год

Выберите год20212020201920182017201620152014

Регион

Выберите регионРеспублика БашкортостанРеспублика БурятияРеспублика АлтайРеспублика ДагестанРеспублика ИнгушетияКабардино-Балкарская РеспубликаРеспублика КалмыкияРеспублика Карачаево-ЧеркесияРеспублика КарелияРеспублика КомиРеспублика Марий ЭлРеспублика МордовияРеспублика Саха (Якутия)Республика Северная Осетия-АланияРеспублика ТатарстанРеспублика ТываУдмуртская РеспубликаРеспублика ХакасияЧувашская РеспубликаАлтайский крайКраснодарский крайКрасноярский крайПриморский крайСтавропольский крайХабаровский крайАмурская областьАрхангельская областьАстраханская областьБелгородская областьБрянская областьВладимирская областьВолгоградская областьВологодская областьВоронежская областьИвановская областьИркутская областьКалининградская областьКалужская областьКамчатский крайКемеровская областьКировская областьКостромская областьКурганская областьКурская областьЛенинградская областьЛипецкая областьМагаданская областьМосковская областьМурманская областьНижегородская областьНовгородская областьНовосибирская областьОмская областьОренбургская областьОрловская областьПензенская областьПермский крайПсковская областьРостовская областьРязанская областьСамарская областьСаратовская областьСахалинская областьСвердловская областьСмоленская областьТамбовская областьТверская областьТомская областьТульская областьТюменская областьУльяновская областьЧелябинская областьЗабайкальский крайЯрославская областьЕврейская автономная областьНенецкий автономный округХанты-Мансийский автономный округ — ЮграЧукотский автономный округЯмало-Ненецкий автономный округРеспублика КрымЧеченская Республика

Марка автомобиля

Выберите маркуACAcuraAlfa RomeoAston MartinAudiBAICBajajBalkanarBAWBentleyBMWBorgwardBrillianceBugattiBuickBYDCadillacCan-AmCaterhamChanganCheryChevroletChryslerCitroenDADIDaewooDaihatsuDaimlerDatsunDerwaysDodgeDongfengDoninvestExeedFAWFerrariFiatFordFotonFreightlinerGACGeelyGenesisGMCGreat WallGryphonGXHafeiHaimaHavalHawtaiHennesseyHondaHummerHyundaiInfinitiIran KhodroIsuzuIvecoJACJaguarJeepJinbeiKIAKoenigseggLADALamborghiniLanciaLand RoverLexusLifanLincolnLotusMahindraMANMarussiaMaseratiMaybachMazdaMCLarenMercedes-BenzMercuryMiniMitsubishiNissanOldsmobileOpelPaganiPeugeotPlymouthPontiacPorscheRavonRenaultRolls-RoyceRoverSAABSaleenSaturnScaniaSeatSensSkodaSmartSpykerSsangYongSSCSubaruSuzukiTeslaToyotaTVRUz-DaewooValtraVolkswagenVolvoVortexWERNOXWEYXinkaiYamahaZotyeZXАвтокранАвтосан-НАмурБагемБогданВАЗВИСГАЗё-автоЗАЗЗИЛИжАвтоКАМАЗКатерЛазЛодкаЛуазМАЗМосквичОкаПАЗПолуприцепПрицепРигаСЕАЗСнегоходСупер-АвтоТагАЗТракторУАЗ

Модель автомобиля

Выберите модель

Год выпуска

Выберите год202120202019201820172016201520142013201220112010200920082007200620052004200320022001200019991998199719961995199419931992199119901989198819871986198519841983198219811980197919781977197619751974197319721971197019691968196719661965196419631962196119601959195819571956195519541953195219511950

Мощность авто (в лошадиных силах)

С помощью калькулятора вы можете

расcчитать стоимость налога на автомобиль. Для этого вам требуется выбрать нужный вам расчетный год, регион, марку, модель и год выпуска авто, а также указать мощность в лошадиных силах (л.с.). После этого нажать на кнопку «Расcчитать налог».

Для этого вам требуется выбрать нужный вам расчетный год, регион, марку, модель и год выпуска авто, а также указать мощность в лошадиных силах (л.с.). После этого нажать на кнопку «Расcчитать налог».

Транспортный налог – это региональное взыскание. Его размер, сроки погашения и дополнительные льготы формируются в зависимости от места регистрации транспорта. Для того чтобы понимать базовый объем денег, следует учитывать ряд параметров, которые отражены в нормативно-правовых актах.

Как рассчитать налог на машину

Чтобы получить представление о усредненной стоимости взысканий по тому или иному виду легкового автомобиля, следует помнить, что при формировании транспортной пошлины учитываются следующие параметры:

- мощность двигателя;

- категория авто по количеству лошадиных сил;

Это неполный перечень учитываемых параметров, однако, при формировании платежа, указанные пункты встречаются чаще всего. Эта информация позволит сориентироваться при покупке средства передвижения.

Эта информация позволит сориентироваться при покупке средства передвижения.

Точная сумма налoга на авто

Если же вы уже являетесь владельцем транспорта, то необходимо точно знать размер оплаты, для того, чтобы производить погашение в нужное время и указанном объеме. Оптимальным решением служит калькулятор транспортного сбора. Это удобное средство, которое в режиме онлайн позволяет сделать нужные вычисления и получить результат. Чтобы узнать сумму и срок уплаты, потребуется ввести данные по машине и указать регион регистрации. Программа в автоматическом режиме произведет необходимые расчеты и выведет сумму автоналога на экран компьютера. Помимо итоговой стоимости, вы также сможете быстро получить информацию по крайним срокам для платежей, наличию льгот, задолженность.

Налог на автомобиль – это обязательный пункт при эксплуатации транспорта. Несоблюдение законодательства ведет к крайне негативным последствиям – штрафам, пени, ограничению использования авто и административной ответственности. Если вы хотите быстро и с комфортом получить сведения о количестве денежных средств к оплате, то система расчетов в режиме онлайн на нашем сайте позволит вам получить нужную информацию прямо сейчас. Помимо точной цены, вы также приобретете данные о том, как оплатить и какой временной промежуток отведен для этого.

Если вы хотите быстро и с комфортом получить сведения о количестве денежных средств к оплате, то система расчетов в режиме онлайн на нашем сайте позволит вам получить нужную информацию прямо сейчас. Помимо точной цены, вы также приобретете данные о том, как оплатить и какой временной промежуток отведен для этого.

Калькулятор транспортного налога — Выкуп автомобилей в Санкт-Петербурге (СПб)

Ваш транспортный налог составит:

Калькулятор транспортного налога

Транспортный налог (сбор) вносится каждым владельцем легкового или грузового автомобиля, автобуса, сельхозтехники и других транспортных средств. В каждой области страны устанавливают собственные региональные ставки налога (сбора) на транспортные средства с учетом типа транспорта и мощности двигателя.

Итоговая сумма к оплате в конкретном регионе может быть выше или ниже средней по России до 10 раз. Государственные налоговые органы присылают владельцу авто официальное уведомление о начисленной сумме государственного сбора за отдельный налоговый период.

Расчёт транспортного налога

Наш калькулятор поможет быстро и удобно узнать сумму налога (сбора) на транспортное средство, принадлежащее вам. Для этого необходимо указать в соответствующих пунктах калькулятора:

- год уплаты,

- тип автомобильного транспорта (легковой автомобиль, грузовая техника, автобус и т.д.),

- мощность силового агрегата автомобиля,

- регион государственной регистрации транспорта

- и учётный период, за который необходимо заплатить налог (год, квартал или месяц).

В итоге калькулятор автоматически выдаст вам примерную сумму транспортного налога, которую потребуется уплатить в казну.

С помощью данного калькулятора производится приблизительный расчёт налога (сбора) на транспортное средство. Точную сумму к оплате требуется уточнить в налоговой инспекции, где непосредственно начисляется транспортный налог.

Другие инструменты расчёта

Также на нашем сайте размещён удобный калькулятор онлайн для расчёта стоимости работ СТО – с его помощью возможно определиться с примерными расценками на ремонт и замену запчастей для разных моделей автомобилей, рассчитать бюджет на ремонтные работы в автосервисе.

Мы выкупаем любые автомобили с 99 года выпуска в любом состояние

– Целые с пробегом– Проблемные– Аварийные– Кредитные– Арестованные

Транспортный налог: постановка и снятие с учета, расчет и начисление

Настройка Транспортного налога

Настройки расчета и начисления транспортного налога включают ввод в информационную базу сведений в разделе Главное — Налоги и отчеты – Транспортный налог.

Регистрация транспортного средства

По гиперссылке «Регистрация транспортных средств» указываются сведения о регистрации и снятии с учета транспортных средств.

При регистрации ТС указываются следующие данные:

- Основное средство – элемент справочника Основные средства из группы учета «Транспортные средства».

- Дата – по документам о государственной регистрации ТС.

- Организация – поле присутствует, если в базе ведется учет по нескольким организациям.

- Сведения о постановке на учет – по умолчанию, ТС поставлено в программе на учет в тот же налоговый орган, что указан в карточке организации.

В соответствии с заполнением этого поля в Декларацию по транспортному налогу будут подставляться КПП и ОКТМО. Если ТС зарегистрировано в другом налоговом органе, то следует поменять настройку на «В другом налоговом органе» и указать его из справочника «Регистрация в налоговом органе».

В соответствии с заполнением этого поля в Декларацию по транспортному налогу будут подставляться КПП и ОКТМО. Если ТС зарегистрировано в другом налоговом органе, то следует поменять настройку на «В другом налоговом органе» и указать его из справочника «Регистрация в налоговом органе». - Код вида ТС – заполняется из выпадающего списка. Если в списке нет подходящего кода, то выбираем «Другие коды видов ТС…» и после этого откроется полный список для выбора.

- Идентификационный номер (VIN) – из документа о регистрации ТС. Для наземного ТС VIN, для водного ТС ИМО, для воздушного ТС серийный заводской номер.

- Марка – из документа о регистрации ТС.

- Регистрационный знак — из документа о регистрации ТС.

- Налоговая база – в зависимости от вида ТС (мощность, паспортная статическая тяга, валовая вместимость или единица транспортного средства)

- Экологический класс – из документа о регистрации ТС.

- Доля в праве на ТС – по умолчанию организация является единственным собственником, если это не так, то устанавливаем флаг «ТС находится в общей долевой (совместной) собственности» и указываем размер доли организации.

- Налоговая ставка – проставляется автоматически в зависимости от Кода вида ТС и даты принятия к учету ОС. Ставки хранятся в регистре «Ставки транспортного налога» и обновляются автоматически.

- Повышающий коэффициент – устанавливается, если ТС входит в Перечень Минпромторга России.

- Налоговая льгота – по умолчанию не применяется. Если льгота состоит в освобождении от налога, то указываем «Освобождение от налогообложения, а в реквизите Код налоговой льготы указываем 20210 и основание льготы.

- Зарегистрировано в реестре системы «Платон» — устанавливаем флаг, если есть регистрации ТС в системе Платон.

- Комментарий – дополнительная информация по ТС. Не выводится в отчетах.

При изменениях в данных о ТС, вводится новая запись о регистрации и указывается дата вступления в силу этих изменений.

Снятие с учета ТС

Создается запись о снятии с учета.

Заполняются следующие поля:

- Транспортное средство, снимаемое с учета – элемент справочника Основные средства из группы учета «Транспортные средства».

- Дата снятия с учета.

- Организация – та, на балансе которой числилось это ТС.

- Комментарий – дополнительная информация по ТС. Не выводится в отчетах.

Ставки

По второй гиперссылке в настройке Транспортного налога «Ставки» представлен регистр сведений, который автоматически обновляется вместе с обновлением конфигурации.

Порядок уплаты налогов на местах (с 2021 года Уплата авансовых платежей)

По данной гиперссылке в настройках Транспортного налога указывается налоговые ставки и сроки уплаты налога.

С 2021 года в данной форме можно указать, уплачиваются ли авансы по транспортному налогу.

Способы отражения расходов

По умолчанию данный регистр содержит запись, которая относит суммы транспортного налога на 26 счет и статью затрат «Имущественные налоги». Если эта настройка Вас устраивает, то необходимо ее дополнить, указав подразделение, к которому относятся расходы.

При необходимости в данный регистр можно вносить изменения и создавать свои настройки.

Расчет и начисление транспортного налога

Расчет и начисление транспортного налога в программе производится при выполнении регламентной операции «Расчет транспортного налога» за декабрь.

Расчет транспортного налога производится по данным, содержащимся в регистрах сведений «Регистрация транспортных средств» и «Расчет транспортного налога». Результаты расчета записываются в регистр сведений «Расчет транспортного налога».

Проводки по начислению транспортного налога формируются в соответствии со способами отражения расходов по транспортному налогу, указанными в регистре «Способы отражения расходов по налогам».

Для документального подтверждения выполненных расчетов необходимо сформировать «Справку-расчет транспортного налога».

Разъяснения для граждан / Министерство финансов Ростовской области

С 1 января 2021 года изменится счет УФК по Ростовской области

Уважаемые налогоплательщики!

С 1 января 2021 года система налогообложения в виде единого налога на вмененный доход (ЕНВД) не применяется (Федеральный закон от 29. 06.2012 № 97-ФЗ).

06.2012 № 97-ФЗ).

Для применения в 2021 году упрощенной системы налогообложения (УСН) необходимо до 31 декабря 2020 года подать в налоговый орган уведомление о переходе на УСН.

Для применения с января 2021 года патентной системы налогообложения (ПСН) индивидуальным предпринимателям необходимо до 31 декабря 2020 года подать в налоговый орган заявление о выдаче патента.

Для применения с января 2021 года специального налогового режима «Налог на профессиональный доход» индивидуальным предпринимателям, не имеющим наемных работников по трудовому договору, необходимо до 01 января 2021 года зарегистрироваться.

Организации и индивидуальные предприниматели, не перешедшие с 01.01.2021 с ЕНВД на иные специальные налоговые режимы, будут автоматически с указанной даты сняты с учета в качестве налогоплательщиков ЕНВД и переведены на общий режим налогообложения.

Подробности можно узнать на сайте ФНС России.

Подобрать подходящий режим налогообложения можно с помощью сервиса, размещенного на сайте ФНС России.

Информационные материалы для налогоплательщиков (памятка, информационное сообщение аудио- и видео- ролик, плакат)

|

Срок уплаты имущественных налогов физическими лицами в 2020 году не позднее 1 декабря

Срок уплаты транспортного, земельного налогов и налога на имущество физических лиц за 2019 год истекает 1 декабря 2020 года. Налоговое уведомление на уплату налогов направляется: — в электронном виде через интернет-сервис «Личный кабинет налогоплательщика для физических лиц»; — на бумажном носителе через отделения почтовой связи «Почта России». Пользователям «Личного кабинета» налоговые уведомления за 2019 год по почте не направляются. Налоговые уведомления также можно получить в территориальных налоговых органах. По вопросам в части кадастровой стоимости объектов недвижимости обращаться в Федеральную службу государственной регистрации, кадастра и картографии (Росреестр) (https://rosreestr. Способы уплаты — через платежные терминалы и банкоматы отделений банков, сервисы «Личный кабинет», «Заплати налоги» на сайте Федеральной налоговой службы www.nalog.ru, а также в отделениях «Почта России». По вопросам налогообложения, в том числе при наличии права на налоговую льготу, обращаться в инспекции по месту нахождения объектов, в Управление Федеральной налоговой службы по Ростовской области, а также по бесплатному телефону контактного центра ФНС России 8-800 222-22-22, либо воспользоваться промо-страницей «Налоговые уведомления 2020» (https://www.nalog.ru/rn61/snu2020/ ).

|

Законодательством Российской Федерации установлен срок уплаты имущественных налогов физическими лицами – не позднее 1 декабря года, следующего за истекшим налоговым периодом.

В случае неуплаты налога, начиная со 2 декабря, за каждый день просрочки неплательщику начисляется пеня – поэтому подумать об уплате налогов необходимо заблаговременно.

Оплату налогов физические лица могут произвести через банкоматы, в отделениях «Почта России», в региональных отделениях банков России, через сервисы «Личный кабинет налогоплательщика для физических лиц» и «Заплати налоги» на сайте Федеральной налоговой службы www.nalog.ru

В случае неполучения налогового уведомления на уплату имущественных налогов, либо несогласия с объектами налогообложения, суммой исчисленных имущественных налогов необходимо обратиться в налоговую инспекцию по месту жительства или нахождения имущества или с помощью электронного сервиса «Обратиться в ФНС России» на сайте Федеральной налоговой службы.

Исчисление налогов в отношении объектов, по которым имущественный налог не уплачивался, производится за три предыдущих года с взиманием штрафа за непредставление соответствующих сведений в размере 20 процентов от неуплаченной суммы налога.

Налоговые декларации необходимо представлять в налоговый орган по месту своего учета (месту жительства).

Адрес, телефоны, а также точное время работы Вашей инспекции Вы можете узнать в разделе «Адрес и платежные реквизиты Вашей инспекции».

По вопросам налогообложения обращаться:

в инспекции по месту нахождения объектов;

в Управление Федеральной налоговой службы по Ростовской области;

по бесплатному телефону контактного центра ФНС России 8-800 222-22-22;

В целях повышения уровня налоговой грамотности граждан по вопросам применения налогового законодательства на официальном сайте Управления Федеральной налоговой службы по Ростовской области (www.nalog.ru) размещены электронные сервисы.

С их помощью в режиме реального времени налогоплательщикам предоставляется возможность получать ссылки на нормативные правовые документы, регулирующие налоговые правоотношения на территории Ростовской области, рассчитать сумму причитающихся к уплате имущественных налогов.

«Онлайн запись на прием в инспекцию»

Сервис «Онлайн запись на прием в инспекцию» предоставляет налогоплательщику возможность записаться на прием в выбранное время в налоговую инспекцию в режиме онлайн. Услуга предоставляется как юридическим лицам и индивидуальным предпринимателям, так и физическим лицам.

Запись на прием осуществляется в соответствии с графиком работы выбранной инспекции ФНС России при наличии свободных интервалов времени для записи. Запись начинается за 14 календарных дней и заканчивается в 24.00 предшествующего календарного дня.

«Обратиться в ФНС России»

Сервис «Обратиться в ФНС России» позволяет налогоплательщикам направлять обращения в налоговые органы в электронном виде.

«Личный кабинет налогоплательщика для физических лиц»

Сервис «Личный кабинет налогоплательщика для физических лиц» позволяет налогоплательщику получать актуальную информацию о задолженности по налогам перед бюджетом, о суммах начисленных и уплаченных налоговых платежей, об объектах собственности, контролировать состояние расчетов с бюджетом, получать и распечатывать налоговые уведомления и квитанции на уплату налогов, осуществлять оплату, заполнять налоговую декларацию 3-НДФЛ в режиме онлайн, направлять декларацию 3-НДФЛ в налоговый орган, подписанную ЭП налогоплательщика, отслеживать камеральной камеральные проверки декларации 3-НДФЛ, обращаться в налоговые органы без личного визита в налоговую инспекцию.

«Справочная информация о ставках и льготах по имущественным налогам»

Cервис «Справочная информация о ставках и льготах по имущественным налогам» создан в целях совершенствования администрирования имущественных налогов и повышения эффективности информирования налогоплательщиков по вопросам применения налоговых ставок и льгот по следующим налогам:

налог на имущество организаций;

налог на имущество физических лиц;

земельный налог;

транспортный налог.

«Налоговый калькулятор — Расчет транспортного налога»

Cервис «Налоговый калькулятор — Расчет транспортного налога» предоставляет пользователям возможность рассчитать сумму транспортного налога на любое транспортное средство, в том числе на то, которое планируется приобрести в будущем.

«Налоговый калькулятор — Расчет стоимости патента»

Сервис «Налоговый калькулятор — Расчет стоимости патента» предоставляет пользователям возможность рассчитать сумму налога, уплачиваемого в связи с применением патентной системы налогообложения.

«Узнай, нужно ли подать декларацию»

Сервис «Узнай, нужно ли подать декларацию» предназначен для физических лиц, осуществивших отчуждение имущества, транспортных средств, земельных участков, имущественных прав, находившихся в собственности налогоплательщика менее трех лет. Позволяет налогоплательщику узнать, есть ли у него обязанность представлять в налоговые органы декларацию о доходах по форме 3-НДФЛ.

«Публичная кадастровая карта»

Информацию о кадастровой стоимости земельного участка можно посмотреть на сайте Росреестра по Ростовской области. Для этого необходимо зайти в меню «Предоставление сведений на публичной кадастровой карте».

Публичная кадастровая карта предоставляет справочную информацию об объектах недвижимости и единицах кадастрового деления. С ее помощью пользователь, не выходя из дома, может получить справочную информацию о полном кадастровом номере, адресе и площади объекта недвижимости, внесенных в государственный кадастр недвижимости (далее – ГКН).

Кроме того, пользователь может получить информацию о подразделениях территориального органа Росреестра и филиала ФГБУ «ФКП Росреестра», обслуживающих объект недвижимости, с указанием наименования подразделения, адреса и телефона офиса приема.

Сведения ГКН по выбранному объекту предоставляются во всплывающем информационном окне. Из информационного окна, содержащего сведения ГКН о выбранном объекте, возможно сформировать запрос о предоставлении сведений ГКН с целью получения юридически значимых документов. Для этого необходимо перейти на Портал оказания государственных услуг Росрееста, выполнить поиск по кадастровому номеру объекта и выбрать одну услугу из списка на вкладке «Услуги» информационного окна.

Информация о ставках и льготах по транспортному, земельному налогам и налогу на имущество физических лиц размещена на Интернет-сайте ФНС России: https://www.nalog.ru/rn61/service/tax/ .

График работы налоговых инспекций:

· понедельник, среда – с 8. 30 до 18.00;

30 до 18.00;

· вторник, четверг – с 8.30 до 20.00;

· пятница – с 8.30 до 16.30;

· суббота (2 и 4-я каждого месяца) – с 10.00 до 15.00

Нюансы расчета транспортного налога

Если вы недавно приобрели автомобиль, необходимо не только переоформить его в ГИБДД, но и разобраться в тонкостях уплаты налогов. Первое что нужно знать — это величина транспортного налога, которую придется платить ежегодно. Она может меняться, так как регламентируется органами законодательной власти РФ. Обычно квитанция приходит письмом по месту прописки, но не исключена возможность утери письма или любой другой непредвиденной задержки на этапе отправки. Для того чтобы избежать негативных последствий ввиду просроченной задолженности, рекомендуем не ждать оповещения, а самостоятельно следить за государственными начислениями. В интернете немало сервисов, на которых можно проверить транспортный налог на автомобиль онлайн, что очень удобно.

Денежные средства, полученные в результате государственных сборов, поступают в местные бюджеты и используются на финансирование дорожной инфраструктуры. Простыми словами, чем больше владельцев автомобилей в стране, тем быстрее будут делаться дороги. А это выгодно для обеих сторон.

Формула расчета выглядит так:

Ставка налога * Налоговая база * (Количество месяцев владения/12) * Повышающий коэффициент = Размер налога.

Можно перепроверить информацию о начислении оплаты самостоятельно по указанной выше формуле, для этого всего лишь нужно знать, что означает каждая из ее составляющих. Рассмотрим каждую в отдельности:

- Ставка. Варьируется в зависимости от величины лошадиных сил под капотом вашего транспортного средства. Чем больше мощность — тем выше ставка. Также на ее формирование влияет регион, в котором машину поставили на учет. Сюда же относится вместимость ТС и его категория, а также год выпуска. Чем новее машина — тем выше налог.

- Налоговая база определяется государственными органами, в зависимости от вида ТС.

- Под количеством месяцев владения понимается фактический период владения по месяцам, когда транспортное средство было оформлено на вас.

- Повышающий коэффициент также варьируется от типа и стоимости ТС, актуальную информацию всегда можно проверить на официальном сайте Минпромторга РФ.

Планируется ли отмена

Ежегодно всплывают слухи о том, что в ближайшее время транспортный налог будет отменен. Но ФСН неоднократно выступала с опровержением, закон № 436-ФЗ никоим образом не отменяет налог на автомобиль. Законодательные власти РФ официально не подтверждают информацию, поэтому рекомендуем не поддаваться массовым волнениям в интернете и своевременно оплачивать задолженность, во избежание недоразумений с властями.

Калькулятор транспортных надбавок

: рассчитайте надбавки за проезд для наемных работников онлайн

FAQ’S — Расчет освобождения от уплаты налога на транспорт

Q Что такое транспортные расходы?

Транспортное пособие — это деньги, которые вы получаете от своего работодателя за проезд от места проживания до офиса и обратно.

Если вы являетесь сотрудником Транспортной системы, который выполняет перевозки из одного места в другое в рамках своих служебных обязанностей, то надбавка за транспортировку означает деньги, которые вы получаете для покрытия ваших личных расходов, понесенных в ходе выполнения служебных обязанностей, при условии, что сотрудник не в получении суточных.

Q Кто получает пособие на проезд?

Не все получают пособие на проезд. Его получают только те сотрудники, чей работодатель специально предоставляет это в своей структуре СТС. Таким образом, отношения работодателя и работника должны существовать как предварительное условие для получения транспортного пособия. Это означает, что все наемные лица имеют право на получение транспортного пособия, а самозанятые лица не могут претендовать на него.

Q Облагается ли транспортная надбавка налогом? Если да, то каково освобождение от налога на транспортную надбавку?

Вся полученная сумма транспортного пособия налогом не облагается. Правительство знает, что это настоящие расходы, и поэтому хочет избавить вас от бремени уплаты высоких налогов. С этой целью сумма, полученная в качестве транспортной скидки, частично облагается налогом, т.е. частично освобождается от налога в соответствии с разделом 10 (14) (ii) Закона о подоходном налоге.

Правительство знает, что это настоящие расходы, и поэтому хочет избавить вас от бремени уплаты высоких налогов. С этой целью сумма, полученная в качестве транспортной скидки, частично облагается налогом, т.е. частично освобождается от налога в соответствии с разделом 10 (14) (ii) Закона о подоходном налоге.

Это означает, что вся полученная сумма транспортного пособия не облагается налогом. Существуют ограничения на освобождение от налогов в зависимости от вашей налоговой ситуации. Это:

Пределы освобождения от уплаты налога на транспортные расходы:

- Транспортное пособие для наемных работников (без инвалидности) —

Транспортное пособие в размере рупий.1600 человек в месяц не облагаются налогом для наемного работника. Любая полученная сумма, превышающая 1600 рупий, облагается налогом.

- Транспортное пособие для инвалидов —

Транспортное пособие в размере 3200 рупий в месяц не облагается налогом для сотрудников-инвалидов. Под работниками-инвалидами понимаются все слепые, глухие или немые работники или инвалиды-ортопеды с ограниченными возможностями нижних конечностей.

- Транспортное пособие для работников транспортной системы —

Меньше рупий.10.000 в месяц или 70% транспортных надбавок не облагаются налогом для определенных сотрудников транспортной системы. Это освобождение предоставляется тем сотрудникам, которые управляют транспортом из одного места в другое в рамках своих служебных обязанностей и не получают суточные. .

Освобождение от транспортных надбавок для A.Y. 2018-19 (F.Y.2017-18):

| Лица | Ежемесячное освобождение от налогов (рупий / месяц) | годовое освобождение от уплаты налогов (рупий./ год.) |

|---|---|---|

| Наемные работники (инвалиды, нетранспортная промышленность) | 1,600 | 19 200 |

| Инвалиды (наемные) | 3 200 | 38 400 |

| Работники транспортной системы | 70% от полученной суммы или 10 000, в зависимости от того, что меньше | 70% от полученной суммы или 1,20,000, в зависимости от того, что меньше |

Q Как рассчитывается освобождение от налога на транспортные расходы?

Расчет освобождения от уплаты налогов очень прост.Все, что вам нужно сделать, это просто вычесть сумму освобождения от налогов (в зависимости от применимого лимита) из полученной суммы.

Например

Если вы получаете рупий. 2000 в месяц от вашей компании в качестве транспортного пособия, тогда ваша налоговая ситуация будет —

| Сумма полученного транспортного пособия | 2000 рупий / месяц |

|---|---|

| Минус: сумма освобождения от уплаты налогов в соответствии с законом | 1600 рупий / месяц |

| Налогооблагаемая сумма освобождения от уплаты налогов | рупий.400 / мес |

Воспользуйтесь нашей бесплатной утилитой по освобождению от уплаты налогов на транспортные надбавки, специально разработанной для расчета не облагаемой налогом суммы транспортных надбавок.

Q Есть ли разница между надбавкой на транспортировку и надбавкой на перевозку?

Многие люди путают термины «транспортная надбавка» и «надбавка на перевозку» и ошибаются, требуя освобождения от уплаты налогов в своей налоговой декларации.

Транспортное пособие подпадает под действие статьи 10 (14) (ii) Закона о подоходном налоге.Это , освобожденная от налогов в пределах суммы , заявленной Департаментом подоходного налога. Фактические расходы — это , не требуемые для того, чтобы потребовать освобождения от уплаты налогов .

Транспортное пособие регулируется разделом 10 (14) (i) Закона о подоходном налоге. Это освобождение от налогов в пределах суммы , фактически потраченной на официальную цель, для которой он был предоставлен, в приказе требовать освобождения от уплаты налогов .Налоговая льгота может быть получена только в том случае, если для той же цели не предусмотрен бесплатный проезд.

«Знаете ли вы, что не обязательно тратить всю полученную сумму транспортного пособия, чтобы получить освобождение от налогов!»

Q Как подать заявление о транспортном пособии при подаче декларации о доходах?

Как правило, ваш работодатель заботится о том, чтобы вы получили освобождение от налога на транспортные расходы во время вычета TDS из вашей зарплаты.Затем все, что вам нужно сделать, это просто ввести сумму, указанную в пункте 6 вашей формы 16, часть B, в столбец «Доход от зарплаты» вашей формы ITR.

Но в случае, если вы хотите проверить, предоставил ли вам работодатель полную налоговую льготу по транспортному пособию или он полностью забыл указать налоговую льготу в вашей Форме 16, то вот что вам следует сделать —

- Сначала проверьте структуру СТС в своей зарплатной ведомости.

- Посмотрите, какая сумма транспортного пособия входит в состав вашего CTC.

- Если размер надбавки в структуре СТС меньше рупий. 1600 в месяц, тогда вся сумма не будет облагаться налогом.

- Если сумма в структуре СТС превышает 1600 рупий в месяц, то сумма, не облагаемая налогом, будет в размере рупий. Только 1600 в месяц.

- Убедитесь, что в Форме 16 из Заработной платы была уменьшена правильная сумма.

- Если вы не уменьшили правильную сумму в Форме 16 из заработной платы, вы можете уменьшить ее и заявить о ней в своем РМЭ соответственно.

Совет эксперта: «Проверьте структуру вашего CTC сегодня, и если транспортная надбавка не является частью вашего CTC, попросите HR реструктурировать ваш CTC и сохранить налог».

Вы затрудняетесь подать заявку на получение пособия на транспорт в своей налоговой декларации?

Свяжитесь с нашей командой специализированных центров сертификации , чтобы получить максимальную выгоду!

Форма 2290 Расчет налогов | Рассчитайте свои 2290 HVUT Taxes

Большое спасибо за помощь и очень быстро.Это было замечательно.

Даниил

…………………………………………. ………………………………………….. ……….

Спасибо, ребята, вы лучшие.

Я настоятельно рекомендую ваш сайт всем своим друзьям.

Росс

…………………………………………. ……………………………………………………

Спасибо за вашу быструю помощь в получении графика IRS с отметкой 1. У вас отличное обслуживание клиентов, как и у вашего продукта!

Эмили р

…………………………………………. ………………………………………….. ……….

Я высоко ценю вашу компанию в том, что касается поддержки клиентов и быстрого реагирования — вы, ребята, лучшие.Еще раз спасибо!

Уильям

…………………………………………. ………………………………………….. ……….

Поддержка была впечатляющей; Я очень ценю ваше обслуживание.

София

…………………………………………. ……………………………………………………

Большое спасибо за помощь и очень быстро. Это было замечательно.

Даниил

…………………………………………. ………………………………………….. ……….

Спасибо, ребята, вы лучшие.

Я настоятельно рекомендую ваш сайт всем своим друзьям.

Росс

…………………………………………… ………………………………………….. ……..

Спасибо за вашу быструю помощь в получении графика IRS с отметкой 1. У вас отличное обслуживание клиентов, как и у вашего продукта!

Эмили р

…………………………………………. ………………………………………….. ……….

Я высоко ценю вашу компанию в том, что касается поддержки клиентов и быстрого реагирования — вы, ребята, лучшие.Еще раз спасибо!

Уильям

…………………………………………. ………………………………………….. ……….

Поддержка была впечатляющей; Я очень ценю ваше обслуживание.

София

…………………………………………. ……………………………………………………

Vahan Tax Details: узнайте, как проверить статус дорожного налога и оплатить онлайн (включая калькулятор дорожного налога)

Когда вы покупаете автомобиль, помимо цены в выставочном зале, существуют дополнительные расходы, которые вы должны оплатить, такие как регистрационный сбор, страховой взнос и т. Д. Одной из наиболее важных дополнительных затрат, которые возникают, являются дорожный налог.

Дорожный налог, также называемый налогом на автотранспортные средства (MV), является обязательным налогом на уровне штата, взимаемым правительством Индии со всех автотранспортных средств, чтобы иметь возможность передвигаться по дорогам общего пользования в стране.Независимо от того, используете ли вы свой автомобиль в личных или коммерческих целях, вы должны заплатить дорожный налог в соответствующее региональное транспортное управление (RTO) во время регистрации автомобиля. Узнайте все о дорожном налоге в Индии, порядке оплаты и о том, как рассчитать дорожный налог для вашего автомобиля.

Войдите в систему Vahan Jankari, чтобы проверить электронную почту и данные черного списка транспортных средств

Загрузить

Онлайн-оплата дорожного налога: пошаговая процедура

С помощью веб-сайта Министерства автомобильного транспорта и автомобильных дорог (MoRTH), который называется порталом Parivahan Sewa, вы можете легко произвести оплату дорожного налога, выполнив несколько простых шагов.

Шаг 1: Посетите веб-сайт Parivahan Sewa

Шаг 2: В разделе «Онлайн-услуги» выберите «Услуги, связанные с транспортными средствами»

Шаг 3: Нажмите «Штат Дели и Сикким» или «Другие штаты», в зависимости от того, в каком штате должен быть уплачен налог.

Шаг 4: Зарегистрируйтесь или войдите, если у вас уже есть учетная запись пользователя

Шаг 5: На вкладке «Онлайн-услуги» выберите «Оплатить налог на транспортное средство»

Шаг 6: Введите свой регистрационный номер, последние 5 цифр номера шасси и нажмите кнопку Generate OTP

Шаг 7: Вы получите OTP на свой зарегистрированный номер мобильного телефона.Введите OTP и нажмите Submit

.

Шаг 8: Выберите налоговый режим

Шаг 9: Введите данные разрешения, если применимо

Шаг 10: Вы увидите общую сумму платежа в соответствии с выбранным вами налоговым режимом. Нажмите «Подтвердить платеж»

Шаг 11: Выберите предпочтительный платежный шлюз и произведите платеж

После успешной оплаты вы сможете загрузить квитанцию об оплате дорожного налога.

Войдите в систему Vahan Jankari, чтобы проверить электронную почту и данные черного списка транспортных средств

Как проверить статус дорожного налога для вашего автомобиля в Интернете

В рамках услуг, предлагаемых веб-сайтом Parivahan Sewa, вы можете легко проверить статус дорожного налога для вашего автомобиля в Интернете. Портал электронных услуг Vahan, который находится под эгидой веб-сайта Parivahan Sewa, помогает пользователям увидеть статус дорожного налога следующим образом:

Шаг 1: Посетите веб-сайт электронных услуг Vahan

Шаг 2: Выберите «Know Your Vehicle Details» в строке меню вверху.

Шаг 3: Введите номер вашего автомобиля и проверочный код, затем нажмите Vahan Search

Вы будете перенаправлены на новую страницу, где будут отображены все сведения о транспортном средстве и владельце.Там вы найдете налоговый статус вашего автомобиля: LTT (пожизненный налог) или OTT (единовременный налог).

Как продлить дорожный налог онлайн для вашего автомобиля

Периодичность уплаты дорожного налога зависит от цели, для которой вы будете использовать транспортное средство. В случае нетранспортных или частных транспортных средств, налог MV — это единовременный платеж, который вам необходимо произвести при регистрации вашего транспортного средства. Срок действия налога такой же, как и при регистрации транспортного средства, т.е.э., 15 лет. Сообщите, что, поскольку регистрация транспортного средства продлевается на 5 лет, вам также придется заплатить дорожный налог за этот период времени.

В случае коммерческих или транспортных средств уплата налога производится ежеквартально, ежегодно или ежемесячно или в соответствии с законами штата об автомобилях.

В обоих случаях вы можете легко возобновить уплату дорожного налога онлайн, выполнив действия, описанные в разделе «Онлайн-платеж « Дорожный налог »: Пошаговая процедура » выше.

Войдите в систему Vahan Jankari, чтобы проверить электронную почту и данные черного списка транспортных средств

Что такое квитанция о дорожном налоге и как получить копию онлайн-квитанции

Квитанция дорожного налога — это официальный документ, удостоверяющий, что владелец транспортного средства должным образом уплатил дорожный налог государству. Как только вы произведете оплату дорожного налога онлайн или офлайн через вашего дилера, вы получите квитанцию о дорожном налоге для подтверждения платежа.

Если вы хотите получить копию квитанции о дорожном налоге онлайн, вам необходимо выполнить следующие действия:

Шаг 1: Посетите веб-сайт Parivahan Sewa

Шаг 2: В разделе «Онлайн-услуги» выберите «Услуги, связанные с транспортными средствами»

Шаг 3: Нажмите «Штат Дели и Сикким» или «Другие штаты», в зависимости от того, в каком штате должен быть уплачен налог.

Шаг 4: Зарегистрируйтесь или войдите, если у вас уже есть учетная запись пользователя

Шаг 5: На вкладке «Статус» нажмите «Повторная печать квитанции / формы»

Шаг 6: Выберите транзакцию, заявку и введите свой регистрационный номер

Шаг 7: Загрузите электронную налоговую квитанцию

Калькулятор дорожного налога: проверьте дорожный налог RTO для вашего автомобиля с легкостью

Чтобы рассчитать дорожный налог RTO для вашего автомобиля, вам сначала необходимо понять различные факторы, влияющие на расчет.Однако вы должны помнить, что разные штаты рассчитывают свой налоговый процент и окончательный дорожный налог с учетом разных факторов. Как правило, при расчете дорожного налога учитываются следующие факторы:

- Вместимость автомобиля

- Объем двигателя автомобиля

- Возраст автомобиля

- Масса автомобиля

- Назначение автомобиля (коммерческое или частное)

С учетом типа транспортного средства, даты покупки и типа топлива налог рассчитывается как процент от общей стоимости транспортного средства.В то время как такие штаты, как Дели, рассчитывают дорожный налог на основе процентной ставки налога, некоторые штаты, такие как Махараштра, рассчитывают налог на легковые автомобили на основе веса транспортного средства, количества сидячих мест, назначения и того, требуется ли для этого какое-либо специальное разрешение.

Войдите в систему Vahan Jankari, чтобы проверить электронную почту и данные черного списка транспортных средств

Государственный мудрый дорожный налог в Индии

Каждый раз, когда вы решаете приобрести автомобиль, вы должны знать о дорожном налоге, который применяется в вашем конкретном штате.Ниже представлена таблица с дорожным налогом в разных штатах Индии.

WV Division of Motor Vehicles

Щелкните здесь, чтобы ознакомиться с контрольным списком наименования транспортных средств.

Обзор наименований

Все автомобили, прицепы, полуприцепы, прицепы и транспортные средства для отдыха, движущиеся или перемещаемые по шоссе, должны быть зарегистрированы и зарегистрированы. Следующая информация применима ко всем вышеперечисленным типам транспортных средств (например, прицепы, моторные лодки, мотоциклы и т. Д.)

Право собственности на транспортное средство — это юридический документ, подтверждающий право собственности.Если у транспортного средства более одного владельца и имена соединены знаком «И», оба владельца должны подписать правоустанавливающие документы, чтобы продажа или передача были законными. Если между именем владельца стоит «ИЛИ» или «И / ИЛИ», любой владелец может подписать титульный документ как продавец или покупатель транспортного средства.

Не покупайте автомобиль у физического лица, если продавец не имеет права собственности на автомобиль на его имя и не может передать его вам во время продажи. Всегда убедитесь, что идентификационный номер транспортного средства (VIN) в названии соответствует идентификационному номеру транспортного средства на транспортном средстве.Показания одометра транспортного средства не должны быть меньше показаний одометра на лицевой стороне титула.

Название нового автомобиля

Сертификат происхождения

Если вы покупаете новый автомобиль, который никогда не был зарегистрирован в каком-либо штате, дилер должен предоставить вам сертификат производителя или заявление о происхождении. Этот документ исходит от производителя и передается дилеру. Когда автомобиль будет продан, дилер завершит процедуру переназначения этого документа, что вам потребуется для присвоения титула вашему новому автомобилю.

Независимо от того, покупаете ли вы автомобиль у дилера в Западной Вирджинии или у дилера за пределами штата, этот документ необходим для присвоения титула новому автомобилю.

Покупка новых автомобилей

В Западной Вирджинии дилер обязан собирать и перечислять все налоги и сборы вместе с документами в подразделение, независимо от того, имеется ли удержание или нет.

Если автомобиль приобретен у дилера за пределами штата, к заявлению должен прилагаться счет, отражающий покупную цену.

Дилеры

в Западной Вирджинии могут подтвердить цену, используя свидетельство в нижней части Заявления на получение свидетельства о праве собственности на автомобиль (DMV-1-TR), если оно не заполнено, требуется счет дилера.

Сборы, необходимые для получения права собственности на новое транспортное средство, включают сбор за право собственности в размере 15 долларов США, налог с продаж в размере 6% для транспортных средств с покупной ценой более 500 долларов США или 30 долларов США для транспортных средств с покупной ценой менее 500 долларов США, сбор за удержание 10 долларов США (если применимо) и регистрационный сбор. и / или регистрационный сбор за перевод.

Если речь идет об обмене, налог с продаж в размере 6% будет основан на покупной цене за вычетом обменного пункта (обмен должен быть оформлен в Западной Вирджинии и на имя заявителя, чтобы получить кредит, СКИДКИ облагаются налогом) .

Большинство штатов не взимают налоги с покупателей-нерезидентов. Западная Вирджиния не взимает с нерезидентов налог в размере 6%, поскольку автомобиль не зарегистрирован на территории штата Западная Вирджиния. Однако есть некоторые штаты, которые взимают налоги с покупки транспортных средств. Вы не получаете зачет налогов, уплаченных другому штату.

Покупка подержанных автомобилей

Если купленное транспортное средство используется, вам необходимо должным образом переназначить титул предыдущего владельца, будь то титул в Западной Вирджинии или за пределами штата. И продавец, и покупатель должны подписать обратную сторону титула Западной Вирджинии. Если это титул за пределами штата, предыдущий владелец должен подписать титул, а имя и адрес нового владельца должны появиться в заголовке. Затем новый владелец должен подать право собственности за пределами штата вместе с заявлением на получение свидетельства о праве собственности на автомобиль (DMV-1-TR).

Если транспортному средству меньше десяти лет, продавец также должен заполнить указание одометра в названии, которое должно быть подтверждено покупателем.

Сборы, необходимые для получения права собственности на подержанный автомобиль, включают в себя сбор за право собственности в размере 15 долларов США, налог с продаж в размере 6% для транспортных средств с покупной ценой более 500 долларов США или 30 долларов США для транспортных средств с покупной ценой менее 500 долларов США, сбор за удержание 10 долларов США (если применимо) и регистрационный сбор и / или регистрационный сбор за перевод.

Большинство штатов не взимают налоги с покупателей-нерезидентов.Западная Вирджиния не взимает с нерезидентов налог в размере 6%, поскольку автомобиль не зарегистрирован на территории штата Западная Вирджиния. Однако есть некоторые штаты, которые взимают налоги с покупки транспортных средств. Вы не получаете зачет налогов, уплаченных другому штату.

Если транспортное средство приобретено у физического лица и цена покупки ниже 50% от текущей стоимости книги кредитов NADA Clean, к заявке на получение права собственности должен прилагаться нотариально заверенный счет продажи, в противном случае налог будет начислен на NADA Clean. Балансовая стоимость ссуды.

Если транспортное средство приобретено у физического лица и цена покупки превышает 50% , налог будет начисляться с этой цены. Любое транспортное средство, не приобретенное у зарегистрированного дилера, возраст которого не превышает двух лет, будет облагаться налогом по текущей стоимости книги NADA Clean Loan, несмотря на цену покупки. Нотариально заверенный счет продажи не принимается.

Заголовки, представленные с указанием покупной цены, независимо от того, была ли цена изменена или нет, и сопровождаемые чеком о продаже, показывающим другую цену, не принимаются. Первоначальный владелец должен подать заявку на дублирование титула и начать процесс заново. Если невозможно получить дубликат титула, налог будет начисляться на балансовую стоимость независимо от того, какая цена отражена в титуле или в счете-продаже.

Все нотариально заверенные товарные счета или формы DMV Bill of Sale (DMV-7-TR) должны сопровождаться копией водительских прав покупателя и продавца.

Для получения дополнительной информации о названиях вы также можете посетить веб-сайт Национальной системы информации о названиях транспортных средств (NMVTIS) по адресу: http: // www.Vehiclehistory.gov

Сделки в подарок