Отчет о среднесписочной численности 2018 бланк

Одной из форм налоговых документов, предоставлять которые вменяется налогоплательщикам в том случае, если они имеют наемный персонал. Рассмотрим, что представляет собой документ «Сведения о среднесписочной численности», а также какой бланк предназначен для отражения этой информации.

Содержание статьи

Что такое средняя списочная численность и в каких отчетах она должна быть отражена

Отечественная нормативно-правовая база определяет среднесписочную численность как общую, то есть суммированную численность наемного персонала компании за каждый отдельный календарный месяц года, разделенную при этом на двенадцать месяцев.

Определение величины средней списочной численности является необходимым при заполнении конкретного набора отчетных форм. Среди таких документов выделяют:

- Статистические отчеты по форме 1-т и П-4;

- Сведения о среднесписочной численности для налоговой инспекции;

- Отчет по страховым взносам 4-ФСС для Соцстраха.

В зависимости от того, для каких целей определяется значение показателя средней численности, будут немного отличаться и особенности ее определения. Также будет отличаться и временной интервал, за который будет необходимо рассчитать численность. Так, для заполнения расчета по взносам от несчастных случаев и профзаболеваний 4-ФСС, предоставляемого в уполномоченные органы один раз в квартал, потребуется исчисление квартального показателя.

Сведения о среднесписочной численности работников

Цели заполнения среднесписочной численности работников (бланк) для ФНС

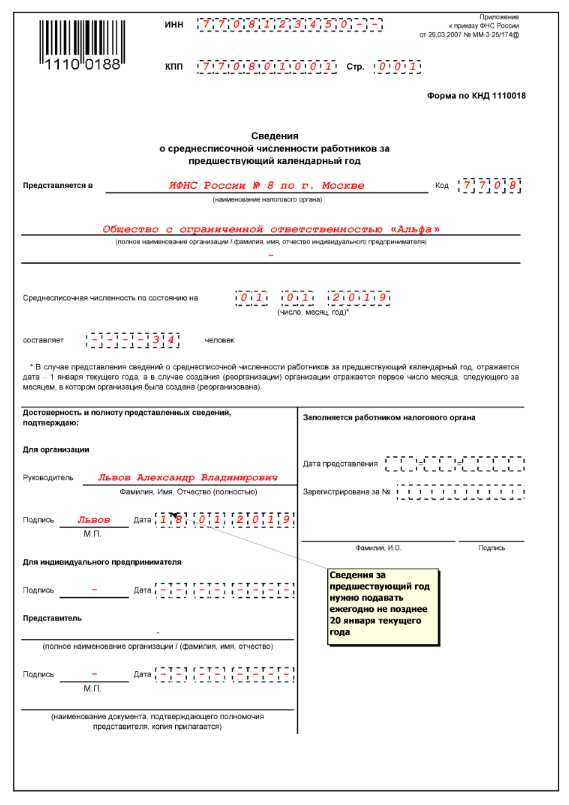

«Сведения о среднесписочной численности» является одним из документов, для заполнения которого потребуется определить среднюю численность наемных работников фирмы. Бланк рассматриваемого налогового документа представлен в унифицированном формате с присвоенным ему кодом кнд 1110018.

Как же цели преследует заполнение данного налогового документа для сотрудников ФНС?

В первую очередь, информация о численности необходима налоговым работникам для осуществления контроля над соблюдением ограничений, установленных при применении специальных налоговых режимов.

Ограничения по численности наемного персонала установлены в отношении использования «упрощенки», «вмененки», патента как налоговых систем. В связи с этим, получив в свое распоряжение отчет о среднесписочной численности (2018 бланк представим ниже), налоговики имеют возможность определить, насколько правомерно выбран налогоплательщиком тот или иной налоговый режим. В случае несоответствия и направления в адрес компании (предпринимателя) уведомительного письма, налогоплательщик может быть переведен на общий налоговый режим с обязательным доначислением налоговых платежей.

Еще одной целью предоставления налогового документа «Сведения о среднесписочной численности» является выявление налоговыми работниками корректности выбора способа передачи инспекторам налоговых документов. В соответствии с общими правилами сдачи налоговых деклараций (отчетов), в том случае, если у налогоплательщика трудится до двадцати пяти человек включительно, он имеет возможность передавать налоговые документы, оформленные на бумажных носителях. Если же среднегодовое количество работников превысило указанное выше значение, передача деклараций допускается только с применением электронных каналов связи.

Данное требование не распространяется на декларацию по НДС, так как, начиная с 2015 года, этот налоговый отчет может быть предоставлен в инспекцию только электронно. Сделано это, в первую очередь, для удобства проверки налогового документа работниками ФНС и обеспечения возможности проводить встречные проверки данного налога между контрагентами.

Что представляет собой форма «Сведений о среднесписочной численности» (бланк 2018)

Важно отметить, что рассматриваемый документ не относится к категории налоговых деклараций, а представляет собой информативную форму для уведомления ФНС.

Скачать бланк среднесписочная численность бланк 2018 года можно по ссылке:

(Бланк) Сведения о среднесписочной численности

Бланк документа представлен на одном листе. В верхней его части отражаются такие базовые реквизиты, как ИНН и КПП. При этом показатель КПП заполняется только в том случае, если документ предоставляет организация – юридическое лицо. Для ИП данная графа останется незаполненной.

Необходимо отразить информацию о налоговой инспекции, в которую будет предоставлен налоговый документ – не только наименование, но и присвоенный ей код. Найти эту информацию налогоплательщик может из регистрационных документов.

Наименование организации должно быть полным в соответствии с уставными документами. Не допускается указание сокращенного названия. Аналогичное требование предусмотрено для индивидуальных предпринимателей – запрещено как-либо сокращать ФИО.

Следующим этапом является отражение в налоговом документе показателя средней численности наемного персонала. Показатель должен быть указан в целых числах. Его значение вписывается, начиная с крайней правой клетки отведенного для этой цели поля.

Потребуется также отразить дату, по состоянию на которую показатель будет актуальным. Соответственно, учитывая тот факт, что сведения предоставляются в инспекцию по окончании календарного года, в данной графе необходимо указать первое января. Так, при заполнении бланка за 2017 год, дата будет 01.01.2018 года.

Нижняя часть бланка «Сведений о среднесписочной численности разбита на колонки. При этом левая заполняется компанией (предпринимателем), тогда как правая предназначена для пометок работника налогового органа. В этом столбце потребуется указать информацию о руководителе компании или предпринимателе – полное ФИО и подпись, а также подпись.

В поле «Дата необходимо указать день передачи данного информативного документа в инспекцию ФНС.

Предоставить сведения налоговому инспектору может не только руководитель организации, но и уполномоченное на эти цели лицо на основании специального документа. К документам, подтверждающим полномочия того или иного гражданина, передавать в ФНС документа может быть отнесена доверенность. Однако в этом случае существует отличие правил предоставления этого документа у организаций и предпринимателей. Если налоговую документацию за юридическое лицо в ФНС передает представитель, потребуется только доверенность, оформленная организацией самостоятельно. В том же случае, если представитель необходим индивидуальному предпринимателю, работники органов налогового контроля примут только документ доверенности, заверенный в нотариальном порядке.

Кто предоставляет сведения о численности в ФНС

Вне зависимости от того, каков правовой статус налогоплательщика – юридическое лицо или индивидуальный предприниматель – при наличии наемного персонала необходимо заполнить бланк кнд 1110018 и передать его инспекторам.

В том случае, если работников по трудовым договорам у налогоплательщика не имеется:

- Организации должны предоставлять Сведения о численности вне зависимости от этого факта;

- Самозанятые индивидуальные предприниматели не передают инспекторам Сведения до момента принятия в штат сотрудников (сам ИП к числу работников не относится).

Сроки и способы передачи сведений о численности в налоговую

Налоговый документ, составленный по форме кнд 1110018, относится к категории ежегодных. Соответственно, по окончании календарного года, организации и предприниматели должны передать его заполненный бланк в ФНС.

Для компаний передача осуществляется по месту регистрации головной организации, тогда как ИП сдают сведения в инспекцию по месту жительства.

Передать Сведения о численности в органы налогового контроля необходимо не позднее 20-го января года следующего за окончанием отчетного периода. В 2018 году этот день является выходным, в связи с чем крайний срок сдачи переносится на понедельник 22.01.2018 года.

Так как Сведения о численности не входят в группу налоговых отчетов, налогоплательщик имеет возможность самостоятельно определить комфортный для себя способ передачи документа налоговым работникам – бумажный (лично, через представителя или с почтой) или электронный с использованием ТКС.

LawCount.ru

lawcount.ru

Среднесписочная численность — сдача отчета за 4 квартал

Среднесписочная численность за 4 квартал: общий порядок расчета

Определение СЧ сотрудников за каждый день

Определение СЧ сотрудников за месяц

Определение СЧ сотрудников с сокращенной продолжительностью рабочего дня за месяц

Расчет итоговой СЧ по месяцам, за квартал и за год в целом

Особенности расчета СЧ организациями, работающими неполный месяц, квартал или год

Итоги

Среднесписочная численность за 4 квартал: общий порядок расчета

Общий порядок заполнения формы 4-ФСС приведен в приложении 2 к приказу ФСС РФ от 26.09.2016 № 381. В п. 5.15 указанного приложения для расчета СЧ рекомендуется использовать методику, утвержденную уполномоченным федеральным органом исполнительной власти. В части статистической информации таким органом является Росстат. Действующий в 2018-2019 годах порядок расчета СЧ утвержден приказом Росстата от 22.11.2017 № 772.

Этими документами и следует руководствоваться при расчете СЧ, причем не только для формы 4-ФСС, но и для сведений, ежегодно направляемых в налоговые органы.

Расчет СЧ за квартал проводится в следующем порядке:

1. Определение СЧ сотрудников за каждый день.

2. Определение СЧ сотрудников за месяц.

3. Определение СЧ сотрудников с сокращенной продолжительностью рабочего дня за месяц.

4. Расчет итоговой СЧ по месяцам и за квартал в целом.

Об отчете по СЧ для налоговой инспекции читайте в статье «Подаем сведения о среднесписочной численности работников».

Определение СЧ сотрудников за каждый день

Численность работников с полной занятостью на каждый день месяца определяется на основании ежедневных учетных данных, формируемых на базе имеющихся кадровых документов (приказов о приеме на работу, увольнении, переводе и т. д.). Она должна соответствовать информации, содержащейся в табелях учета рабочего времени. Численность за выходные и нерабочие праздничные дни принимается равной численности за предшествующий рабочий день.

При расчете следует иметь в виду, что не все присутствующие на рабочих местах сотрудники включаются в СЧ и не все отсутствующие исключаются.

В частности, не включаются в СЧ сотрудники, работающие по договорам гражданско-правового характера или принятые по совместительству из других организаций.

Напротив, в расчет СЧ включаются работники, отсутствующие по болезни или в связи с выполнением общественных обязанностей, находящиеся в отпусках, командировках и т. п.

Полный список исключаемых из расчета и включаемых в него категорий работников приведен в пп. 77, 78, 79.1 указания, утвержденного приказом Росстата от 22.11.2017 № 772 (далее — указание № 772).

О том, когда еще потребуется расчет СЧ, читайте в заметке «Закрывшийся ИП должен сдать сведения о среднесписочной численности».

Определение СЧ сотрудников за месяц

Для того чтобы определить СЧ сотрудников за месяц, нужно сначала сложить все показатели численности за каждый календарный день месяца (включая выходные и праздники). Затем полученную сумму следует разделить на количество календарных дней в соответствующем месяце. СЧ показывается в целых единицах.

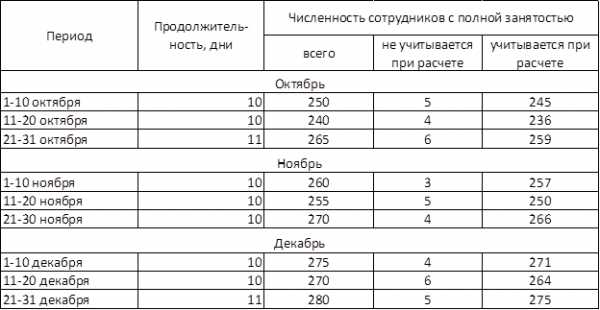

Пример 1

Исходные данные приведены в таблице. Для упрощения укажем численность внутри каждого месяца не по дням, а по декадам. Принцип расчета от этого не изменится.

Сначала определим суммарную численность:

Подписывайтесь на наш бухгалтерский канал Яндекс.Дзен

Подписаться- За октябрь: 10 × 250 + 10 × 240 + 11 × 265 = 7 815 чел.

- За ноябрь: 10 × 260 + 10 × 255 + 10 × 270 = 7 850 чел.

- За декабрь: 10 × 275 + 10 × 270 + 11 × 280 = 8 530 чел.

Затем с учетом количества календарных дней по месяцам определим СЧ:

- Октябрь: 7 815 чел. / 31 день = 252 чел.

- Ноябрь: 7 850 чел. / 30 дней = 262 чел.

- Декабрь: 8 530 чел. / 31 день = 275 чел.

Определение СЧ сотрудников с сокращенной продолжительностью рабочего дня за месяц

Для сотрудников, которые работали неполное рабочее время, СЧ определяется с учетом фактически отработанного времени. Сначала вычисляется общее количество отработанных этими сотрудниками человеко-дней в пересчете на нормальную продолжительность. Для этого сумма отработанных часов делится на стандартную продолжительность рабочего дня. Далее полученная сумма человеко-дней делится на количество рабочих дней за месяц.

ВАЖНО! Указанная методика используется при расчете численности работников, которые трудятся неполное время на основании трудового договора или штатного расписания. Если же работник имеет право на неполное рабочее время по закону (например, является инвалидом), то он учитывается как целая единица (п. 79.3 указания № 772).

Пример 2

Предположим, что 2 сотрудника работали в течение октября 2018 года по 4 часа в день, а 3 человека — по 5 часов в день.

Определяем общее количество часов, отработанных этими сотрудниками за месяц, с учетом того, что в октябре — 23 рабочих дня:

2 × 4 × 23 + 3 × 5 × 23 = 529 ч.

Теперь рассчитаем общее количество отработанных этими сотрудниками нормальных человеко-дней:

529 ч. / 8 ч. = 66 дней.

Так как в октябре 2018 года 23 рабочих дня, то СЧ за октябрь по этим сотрудникам составит:

66 / 23 = 3 чел.

Расчет итоговой СЧ по месяцам, за квартал и за год в целом

СЧ за каждый месяц определяется как сумма показателей СЧ сотрудников с полной и неполной занятостью. Для того чтобы определить СЧ за квартал, нужно суммировать показатели по месяцам и разделить их на 3. Расчет СЧ за год производится аналогично: нужно сложить все месячные показатели и разделить на 12. Полученная в итоге цифра и заносится в соответствующий раздел формы 4-ФСС.

Пример 3

Воспользуемся результатами примеров 1 и 2 и определим среднесписочную численность за 4 квартал с учетом сотрудников, работавших как полный, так и неполный день:

СЧ = ((252 + 3) + 262 + 275) / 3 = 792 / 3 = 264 чел.

О том, как заполнить форму 4-ФСС за 2018 год с учетом всех изменений, читайте в материале «Форма 4-ФСС за 4 квартал 2018 года – скачать образец».

Особенности расчета СЧ организациями, работающими неполный месяц, квартал или год

Если организация работала неполный месяц, то суммарная СЧ за все дни фактической работы организации делится на общее количество календарных дней в месяце.

Если организация работала в течение неполного квартала, то используется численность за тот период (за месяц или суммарная за 2 месяца), когда фактически осуществлялась деятельность. Этот показатель для расчета квартальной СЧ нужно разделить на 3.

Расчет СЧ за неполный год производится аналогично квартальному. Все СЧ за месяцы, когда фактически велась деятельность, суммируются, затем полученное число делится на 12.

Пример 4

Возьмем условие примера 1 и допустим, что организация начала работать с 21 октября. В этом случае СЧ за октябрь составит:

СЧ = (11 × 265) / 31 = 94 чел.

Если же организация начала работу с 1 декабря, то СЧ за 4 квартал будет равняться СЧ за декабрь, поделенной на 3:

СЧ = 275 / 3 = 92 чел.

Если организация работала в течение года только в 4 квартале, то ее СЧ за год составит:

СЧ = ((252 + 3) + 262 + 275) / 12 = 792 / 12 = 66 чел.

Итоги

Расчет среднесписочной численности за 4 квартал необходим для заполнения годовой формы 4-ФСС. Также информацию о СЧ за отчетный год требуется представлять в налоговые органы. Для того чтобы корректно произвести расчет СЧ, в первую очередь нужно знать численность работников за каждый день отчетного периода. Кроме того, необходимо учитывать особенности включения в СЧ отдельных категорий сотрудников.

nalog-nalog.ru

Форма сведений о среднесписочной численности работников – бланк формы за 2018 год

Заполнение формы о среднесписочной численности работников в программах Бухсофт: Предприятие, Бухсофт: Предприниматель, Бухсофт: Упрощенная система.

В модуле Подготовка отчетности сервиса Бухсофт Онлайн сведения о среднесписочной численности работников заполняются автоматически.

Рекомендации по порядку заполнения формы «сведения о среднесписочной численности работников за предшествующий календарный год» указаны в письме ФНС РФ в ред. от 18.05.2007 № 25-3-06/338@.

Среднесписочная численность работников по состоянию на установленную дату определяется налогоплательщиком в соответствии с Порядком заполнения и представления формы федерального государственного статистического наблюдения N 1-Т «Сведения о численности и заработной плате работников по видам деятельности», утвержденным Постановлением Федеральной службы государственной статистики от 09.10.2006 N 56.

Сведения о среднесписочной численности работников за предшествующий календарный год (далее — Сведения) могут быть представлены в электронном виде (после разработки форматов) в соответствии с «Порядком представления налоговой декларации (расчета) и документов в электронном виде», определяемым Министерством финансов Российской Федерации.

Сведения заполняются налогоплательщиком, кроме раздела «Заполняется работником налогового органа».

При заполнении показателя по строке «Представляется в» — отражается полное наименование налогового органа, в который представляются Сведения, и код налогового органа.

При заполнении показателя по строке «Организация (индивидуальный предприниматель)» — Сведения заполняются в соответствии с учредительными документами, указывается полное наименование организации (фамилия, имя, отчество индивидуального предпринимателя).

При заполнении показателя по строке «ИНН/КПП» — отражается идентификационный номер налогоплательщика (ИНН) и код причины постановки на учет (КПП) по месту нахождения организации.

При заполнении строки «Среднесписочная численность по состоянию на» отражается среднесписочная численность работников организации (индивидуального предпринимателя) по состоянию на 1 января текущего года, за предшествующий календарный год.

При заполнении Сведений ставится фамилия, имя, отчество руководителя организации полностью, а также ставится его подпись, которая заверяется печатью организации (если есть), и проставляется дата подписания.

При заполнении Сведений индивидуальным предпринимателем ставится подпись индивидуального предпринимателя и проставляется дата подписания.

При подтверждении достоверности и полноты показателей, указанных в Сведениях, представителем налогоплательщика отражается полное наименование организации либо фамилия, имя и отчество физического лица — представителя налогоплательщика в соответствии с документом, удостоверяющим личность.

При подтверждении достоверности и полноты показателей, указанных в Сведениях, организацией — представителем налогоплательщика, ставится подпись руководителя уполномоченной организации, которая заверяется печатью организации (если есть) и проставляется дата подписания.

При подтверждении достоверности и полноты показателей, указанных в Сведениях, физическим лицом — представителем налогоплательщика ставится подпись физического лица и проставляется дата подписания.

Также указывается наименование документа, подтверждающего полномочия представителя. При этом к Сведениям прилагается копия указанного документа.

При заполнении показателей строки «Заполняется работником налогового органа» отражаются сведения: дата представления Сведений; номер, под которым зарегистрированы Сведения. Все показатели данного раздела заполняются работником налогового органа. Отражаются фамилия, имя, отчество работника налогового органа и ставится его подпись.

www.buhsoft.ru

Образец нулевой среднесписочной численности работников в 2018 году

Пункт 3 статьи 80 НК РФ обязывает организации и индивидуальных предпринимателей подавать отчет о среднесписочной численности сотрудников по форме КНД 1110018. Кроме этого отчета, данный показатель используется при заполнении РСВ-1, 4-ФСС, налоговой декларации и т. д.

Сведения о средней численности работников: нулевая форма

Сведения о среднесписочной численности работников 0 человек могут быть только в случае, если в организации или у индивидуального предпринимателя нет сотрудников. В связи с этим стоит внести ясность, считается ли физическое лицо, являющееся индивидуальным предпринимателем, сотрудником. Тот же вопрос касается и главы предприятия, на котором нет персонала.

ИП без работников

Индивидуальный предприниматель не может выступать в качестве работодателя для самого себя. Такую однозначную позицию заняла ФНС в своем Письме от 27.02.2009 № 358-6-1. Кроме того, что ИП не может отражать самого себя как штатную единицу в отчетности, он не может сам себе платить зарплату, а также заключить с самим собой трудовой договор. Что касается нулевой отчетности в ФНС, то ИП без сотрудников ее предоставлять не нужно. Ведь в пункте 3 статьи 80 НК РФ сказано, что подавать ее должны только ИП, привлекавшие в течение отчетного периода наемный персонал.

Нулевая среднесписочная численность ООО без работников 2018

Для организаций, не имеющих сотрудников, ситуация с нулевой отчетностью несколько сложнее, чем для индивидуальных предпринимателей. Рассмотрим две ситуации: лицо, не являющееся учредителем, занимает пост генерального директора или учредитель является генеральным директором компании. В первом случае организация не может подавать такого вида отчеты по количеству сотрудников, так как генеральный директор является единственной штатной единицей. Ведь у директора и организации заключен трудовой договор и он получает от нее зарплату.

Во втором случае учредитель самостоятельно выполняет функции директора. Казалось бы, все просто: его нельзя считать сотрудником компании, так как он не может сам с собой заключить трудовой договор. Такую позицию, в частности, занимает Роструд, о чем он говорит в своем Письме от 06.03.2013 № 177-6-1. Следовательно, компанией подается форма сведения о нулевой среднесписочной численности работников.

Существует противоположное мнение, заключающееся в том, что директор, даже будучи учредителем организации, может заключить трудовой договор, по сути, с самим собой. Это мнение мотивируется тем, что договор заключается между юридическим лицом, то есть организацией, и физическим лицом. Тем не менее, на практике в рассматриваемой ситуации принято подавать нулевую отчетность.

Сроки подачи и заполнение

Нулевая среднесписочная численность работников при открытии ООО в виде отчета должна быть подана до 20 числа месяца, следующего за месяцем открытия. Если компания прекратила свою деятельность, отчет подается в соответствии с теми же требованиями к срокам. В остальных случаях подавать документы необходимо ежегодно до 20 января.

Отчет подается на бланке по форме КНД 1110018, которая утверждена Приказом ФНС РФ от 29.03.2007 № ММ-3-25/174. Структура этого документа весьма проста. Он состоит из одной страницы, на которой размещены поля для внесения основной информации о предприятии, руководителе и количестве сотрудников. Образец нулевой среднесписочной численности работников в виде отчета представлен ниже.

Образец сведений о среднесписочной численности работников (нулевой)

Скачать

Форма КНД 1110018

Скачать

clubtk.ru

Сведения о среднесписочной численности работников

Сведения о среднесписочной численности работников (образец формы унифицирован) подаются субъектами предпринимательства в инспекции ФНС. Обязательность процедуры закреплена ст. 80 НК РФ. Налоговая инспекция по количеству указанной численности будет определять, какие коммерческие структуры могут подавать отчетность в бумажном варианте, а каким разрешено представлять документацию только в рамках электронной системы документооборота. Кроме того, сведения о среднесписочной численности важны для малых предприятий, – если они не поданы, можно не попасть в единый реестр малого предпринимательства, т.к. данные по численности являются одним из критериев «попадания» в этот реестр.

Сведения о среднесписочной численности 2018: кто и куда подает

Готовить информацию об усредненном показателе по количественному значению наемного персонала по нормативным актам должны:

- все виды юридических лиц;

- ИП, имевшие наемных работников.

Сведения о среднесписочной численности работников (КНД 1110018) субъектами хозяйствования в статусе ИП могут не подаваться, если в отчетном интервале времени у них не было сотрудников по трудовым договорам. Для юрлиц исключений не предусмотрено. Справка о среднесписочной численности сотрудников ими заполняется и сдается даже при условии, что единственным работником является директор (письмо Минфина, от 04.02.2014 под № 03-02-07/1/4390). Обязательство распространяется на коммерческие структуры при любом налоговом режиме.

Сведения о среднесписочной численности работников (бланк по регламентированной форме) подаются:

- лично в ФНС;

- направляются по почте, в конверт вкладывают справку и опись;

- передаются через доверенного представителя;

- сдаются в электронном формате.

Сведения о среднесписочной численности работников: срок сдачи

Информацию по количественному составу штата формируют на отчетную дату на основании данных за прошедший период. Подать форму в ФНС надо на протяжении 20 дней после даты окончания отчетного года. В 2018 году предельный срок приходится на 22 января (21 и 22 января – выходные). По реорганизованным и новым фирмам действует правило 20 дней, отсчитываемых от месяца приобретения статуса нового субъекта предпринимательства.

Справка о среднесписочной численности: образец

Показатель усредненной численности высчитывается по правилам Приказа, изданного Росстатом, от 26.10.2015 г. № 498. В алгоритм расчета с 2018 года вносятся изменения – в усредненный показатель должны входить лица, которые пребывают в отпуске по уходу, но продолжают трудиться на условиях неполной продолжительности рабочего дня на территории работодателя или на дому.

Форма сведений о среднесписочной численности работников зафиксирована приказом от 29.03.2007 г. под № ММ-3-25/174@. Особенности отражения в ней показателей приведены в тексте письма ФНС от 26.04.2007 г. под № ЧД-6-25/353@. Справка о среднесписочной численности работников (образец скачать можно ниже) состоит из 1 листа. В графы документа надо ввести:

- регистрационные данные ИП или юридического лица;

- идентифицировать орган ФНС;

- дату оформления и дату, на которую произведены расчеты;

- значение показателя усредненной численности.

Справка о среднесписочной численности работников визируется подписью руководителя (или ИП). В ситуациях, когда бланк подписывается другим лицом, к справке надо приложить копию документа, делегирующего право подписи. В самой форме сведений обязательно указываются данные о доверенности на третьих лиц, если сведения подаются ими (для ИП она должна быть заверена в нотариальном порядке).

spmag.ru

Среднесписочная численность работников: как рассчитать

Подготовка отчетов для органов статистики, оформление налоговых льгот — рутинные процедуры. Чтобы не сделать ошибки в документах, необходимо внимательно проанализировать среднесписочную численность работников. Как рассчитать этот показатель за месяц или год, читайте в статье.

Из статьи вы узнаете:

Количество наемного персонала — показатель, который учитывают при оформлении налоговых и других льгот, составлении отчетов и справок для надзорных органов.

Есть ли разница между средней, списочной и среднесписочной численностью

Средняя, списочная и среднесписочная численность работников — три совершенно разных показателя, в которых из-за схожести названий порой путаются даже опытные кадровики. Разберемся, чем же именно отличаются средняя численность для налоговой и среднесписочная численность работников для ФСС, как рассчитать каждый показатель.

Средняя численность

При расчете средней численности учитывают все категории сотрудников, в том числе внешние совместители и исполнители по договорам гражданско-правового характера. Полученные результаты используют для контроля количества персонала при упрощенной и патентной системе налогообложения, а также для определения права работодателя на ЕНВД (единый налог на вмененный доход).

Среднесписочная численность

При расчете среднесписочной численности действуют другие правила:

- Внешних совместителей и внештатных сотрудников по договорам ГПХ не учитывают.

- Штатных сотрудников, с которыми дополнительно заключены договоры ГПХ, и внутренних совместителей учитывают только один раз.

- Работников с неполным рабочим днем (неделей) учитывают пропорционально отработанному времени.

- Сотрудников в декретных отпусках не учитывают, если только они не продолжают работать на дому или на условиях неполного рабочего времени.

- Надомников учитывают полностью.

- Собственников организации, которые получают зарплату, а также лиц, с которыми заключены ученические договоры с выплатой стипендии, не учитывают.

Детали и уточнения по всем категориям персонала вы найдете в удобной таблице. В типовых формах отчетов, ежегодно, ежеквартально или раз в несколько лет оформляемых работодателями для ФСС, органов статистики и других инстанций, этот показатель фигурирует часто. Поэтому кадровик должен знать, как рассчитать среднесписочную численность работников: пример и подробные правила расчета есть в Указаниях, утвержденных приказом Росстата №772 от 22.11.2017г.

Списочная численность

Списочной называют численность сотрудников по состоянию на конкретную дату — например, на первое число календарного месяца. Учитывают те же категории персонала, что и для среднесписочного показателя. Численность работников на нерабочий день автоматически приравнивают к результату предыдущего рабочего дня.

Сроки и правила сдачи обязательных отчетов:

Как рассчитать среднесписочную численность работников за месяц

Среднесписочной численностью за месяц считают сумму списочной численности работников за каждый день с 1 по 30 (31, 28, 29) число, разделенную на общее количество дней месяца. В расчет принимают календарные, а не рабочие дни, поэтому выходные и праздники тоже нужно учитывать (п.76 Указаний).

Как правильно рассчитать среднесписочную численность работников за месяц? Исходить следует из списочной численности работников, определяемой с помощью документов ежедневного учета. Убедитесь, что списочные показатели по всем дням месяца соответствуют данным табеля учета рабочего времени, а затем примените формулу:

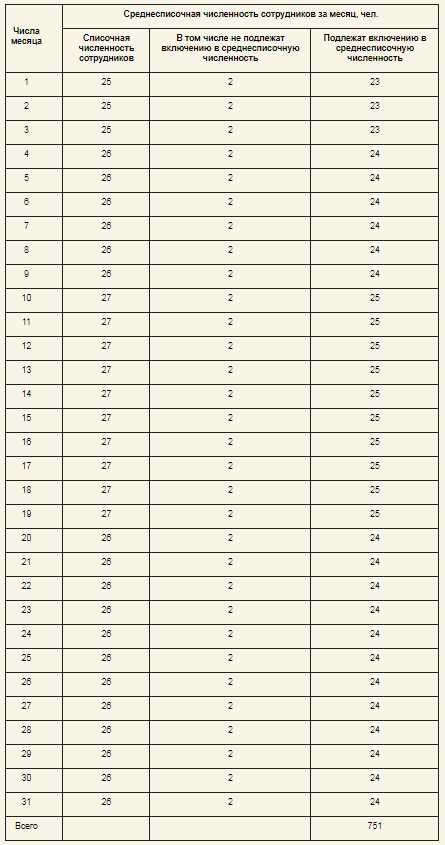

Пример расчета показателя для небольшой организации без обособленных структурных подразделений за месяц с 31 календарным днем.

Берем данные по списочной численности персонала за все дни месяца, включительно с выходными и нерабочими праздничными:

Часть сотрудников находится в учебных и декретных отпусках, поэтому не включается в среднесписочную численность. Суммируем только данные последней колонки, получаем 751. Подставляем это число в стандартную формулу и производим расчет:

751 : 31 = 24

Если нужно рассчитать квартальный показатель, например, для формы П-4 (НЗ), сначала рассчитываем данные за отдельные месяцы учетного периода, а затем применяем формулу:

Если все сотрудники организации работают в нормальном режиме, сложностей с подсчетом, как правило, не возникает. Но во многих компаниях есть работники, которым по семейными обстоятельствами или другим причинами устанавливают неполный рабочий день или неделю. В этом случае расчет ведется пропорционально фактически отработанному времени. Сначала определяется общее количество человеко-дней для этой категории:

Следующий шаг — определение среднесписочной численности за отчетный месяц:

Обратите внимание! Данное правило распространяется только на работников, которым установили режим неполного, а не сокращенного рабочего времени. «Сокращенников» по закону, попадающих под действие ст.92 ТК РФ, учитывайте в обычном порядке — как персонал с полной занятостью.

Как рассчитать среднесписочную численность работников за год

Ежегодно все организации и индивидуальные предприниматели, которые привлекают наемный персонал, сдают в налоговую инспекцию отчет по форме КНД1110018, утвержденной приказом ФНС №ММ-3-35/174@. В ней отражается годовая среднесписочная численность работников: как рассчитать (формула) этот показатель, рассказано ниже. Данные приводятся за предыдущий календарный год.

Бланк формируют по состоянию на 1 января текущего года, а если организация недавно создана или реорганизована — на первое число месяца, следующего за месяцем создания или реорганизации работодателя. Для отчета в 2019 году потребуется среднесписочная численность работников-2018: как рассчитать этот показатель, подскажет готовая формула:

Сначала рассчитывается среднесписочная численность сотрудников за каждый календарный месяц учетного периода (в данном случае — 2018 года). Затем эти показатели суммируются, а полученное число делится на 12 — по количеству месяцев в году.

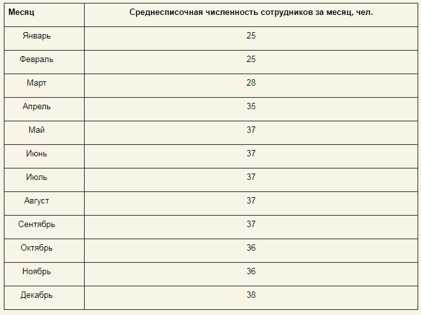

Пример расчета годового показателя для небольшой организации за 2018 год

Представим, что 2019 год уже наступил, и осуществим расчет для небольшой компании со штатом в несколько десятков человек, исходя из данных за все месяцы 2018 года:

Сводная таблица упрощает процесс обработки данных и минимизирует риск ошибок. Складываем показатели таблицы и получаем 408. Подставляем это число в формулу:

408 : 12 = 34

Итоговый результат вносится в годовой отчет, как показано в примере:

Пример заполнения графы о среднесписочной численности для формы КНД1110018

Если компания работает неполный год, применяется похожая формула с поправкой на продолжительность периода деятельности в рамках учетного календарного года:

Вывод

Чтобы без ошибок рассчитать среднесписочную численность сотрудников, опирайтесь на данные ежедневного учета и принимайте в расчет только списочные категории персонала. Исключите сотрудников, которые находятся в декрете или учебном отпуске без сохранения зарплаты. Исполнителей по гражданско-правовым договорам и внешних совместителей ни в списочную, ни в среднесписочную численность не включайте — их рассчитывайте отдельно.

www.kdelo.ru

бланк, правила и образец заполнения, примеры расчета

06 декабря 2017 в 14:32

1749

Независимый эксперт по бухгалтерскому учету и налогообложению

Отчёт о среднесписочной численности работников — это один из самых первых отчётов только что зарегистрированной организации. И один из первых отчётов по истечении отчётного года. Давайте рассмотрим, кто должен его сдавать и в какие сроки.

Кто сдает отчёт по среднесписочной численности работников?

Сведения о среднесписочной численности сдают все организации, независимо от наличия сотрудников и формы собственности. Это:

- организации, заключившие трудовые договоры;

- индивидуальные предприниматели, имеющие сотрудников;

- организации, не имеющие сотрудников;

- только что зарегистрированные организации.

Отсутствие сотрудников не освобождает организацию от сдачи отчета, это закреплено в одном из писем Минфина от 04.02.2014 года.

Срок сдачи отчета по среднесписочной численности работников

Сведения о среднесписочной численности в ИФНС сдаются один раз в год, до 20 января. В этом году срок сдвигается на 22 число, поскольку 20 выпадает на субботу. Для вновь созданных организаций отчёт необходимо будет сдать впервые не позднее 20 числа месяца, следующего за месяцем регистрации.

Если ООО прошло регистрацию в ноябре, то отчёт не обходимо подать до 20 декабря. Наличие или отсутствие сотрудников также не имеет значения, отчёт нужно сдать. Далее отчёт сдается в общем порядке уже по истечении отчётного года. То есть до 22 января 2018 года за 2017.

Для безошибочной подготовки и сдачи отчета о среднесписочной численности работников воспользуйтесь онлайн-сервисом «Моё Дело». Сервис автоматически формирует отчетность, проверяет ее и отправляет в электронном виде. Вам не надо будет лично посещать налоговую инспекцию, что, несомненно, сэкономит не только время, но и нервы. Кроме того, сервис всегда напомнит вам о приближающихся сроках сдачи всех необходимых отчетностей. Получить бесплатный доступ к сервису можно по ссылке.Как заполнить отчёт о среднесписочной численности работников?

Форма отчёта остаётся пока той же КНД 111018. Она состоит из одной странички.Алгоритм заполнения достаточно прост. Верхние поля предназначены для ИНН и КПП орг

delovoymir.biz