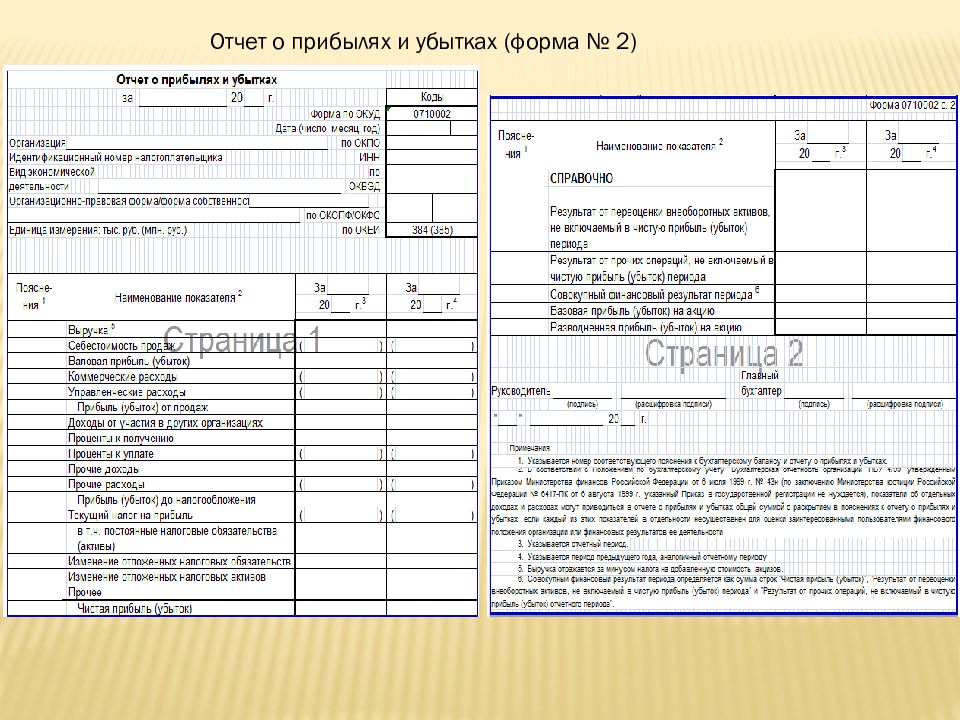

Отчет о прибылях и убытках — Форма 2. С 2011 по 2014 год | Образец — бланк — форма

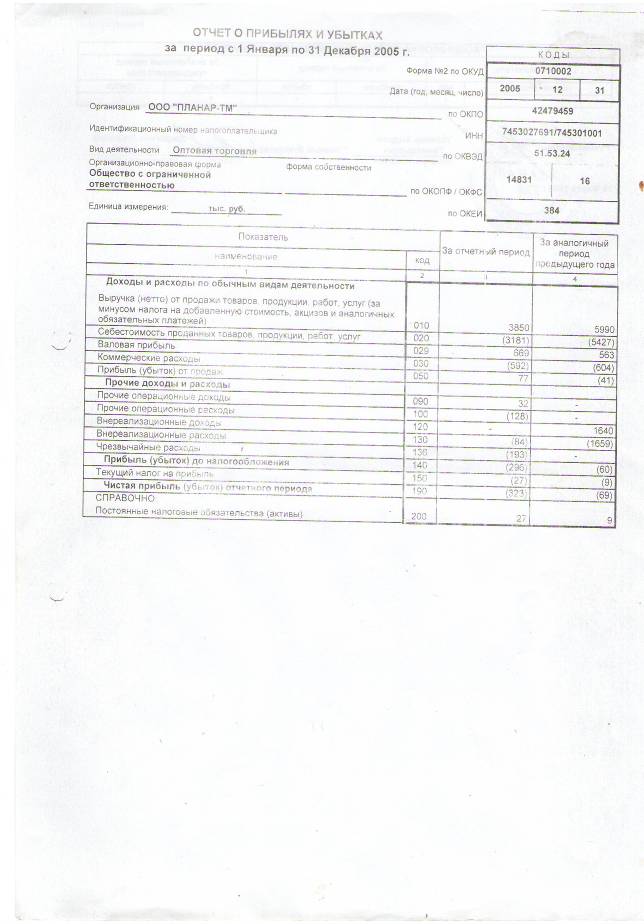

Отчет о прибылях и убытках – официальный документ, с помощью которого можно охарактеризовать финансовый результат деятельности предприятия за определенный отчетный период. Таким образом, можно увидеть за счет чего и по каких причинам организация получила прибыль или понесла убытки. Это происходит путем анализа суммарного дохода и расхода. Код формы по ОКУД 0710002.

Все доходы и расходы в данном отчете должны отображаться с эффектом нарастания (т.е. с начала отчетного года до даты составления). Форма отчета применяется начиная с 2011 года, утверждена приказом Минфина от 2 июля 2010 г. № 66н. Перейти к редакции применяемой с 2003 по 2010 год включительно.

Отчет о прибылях и убытках состоит из нескольких основных разделов.

1. Доходы и расходы по обычным видам деятельности. Данный раздел требует обязательного заполнения следующих строк: 10, 20, 29, 30, 40, 50.

2. Прочие доходы и расходы.

3. Финансовый результат. В данном разделе необходимо провести расчеты в таких строках, как: 140, 141, 142, 150, 190.

4. Справочный раздел. От заполнения данного раздела официально освобождены лишь малые предприятия. Все остальные фирмы в обязательном порядке должны сообщать о постоянных налоговых обязательствах, а так же постоянной прибыли (убытках).

5. Расшифровка отдельных прибылей и убытков. Здесь следует охарактеризовать отдельные показатели, которые были указаны в отчете о прибылях и убытках.

Согласно Положениям по бухгалтерскому учету 4/99 под названием «Бухгалтерская отчетность организации», для заполнения отчета о прибылях и убытках необходимо рассчитать определенные показатели. К ним относятся:

- проценты, необходимые к получению;

- выручка от продажи продукции, товаров, а так же от предоставления работ или услуг;

- чрезвычайные доходы;

- доходы, полученные от участия в других организациях;

- другие операционные доходы.

В зависимости от признания организацией тех или иных доходов, характера своей деятельности, размера и условий получения доходов, а так же от какого вида деятельности были получены те или иные доходы зависит порядок предоставления данных в отчете о прибыли и убытках.

Отчет о прибылях и убытках является одним из важнейших форм финансовой отчетности на предприятии. С помощью данного отчета можно провести всесторонний анализ о полученной прибыли на предприятии или выявить причины и характер понесенных убытков.

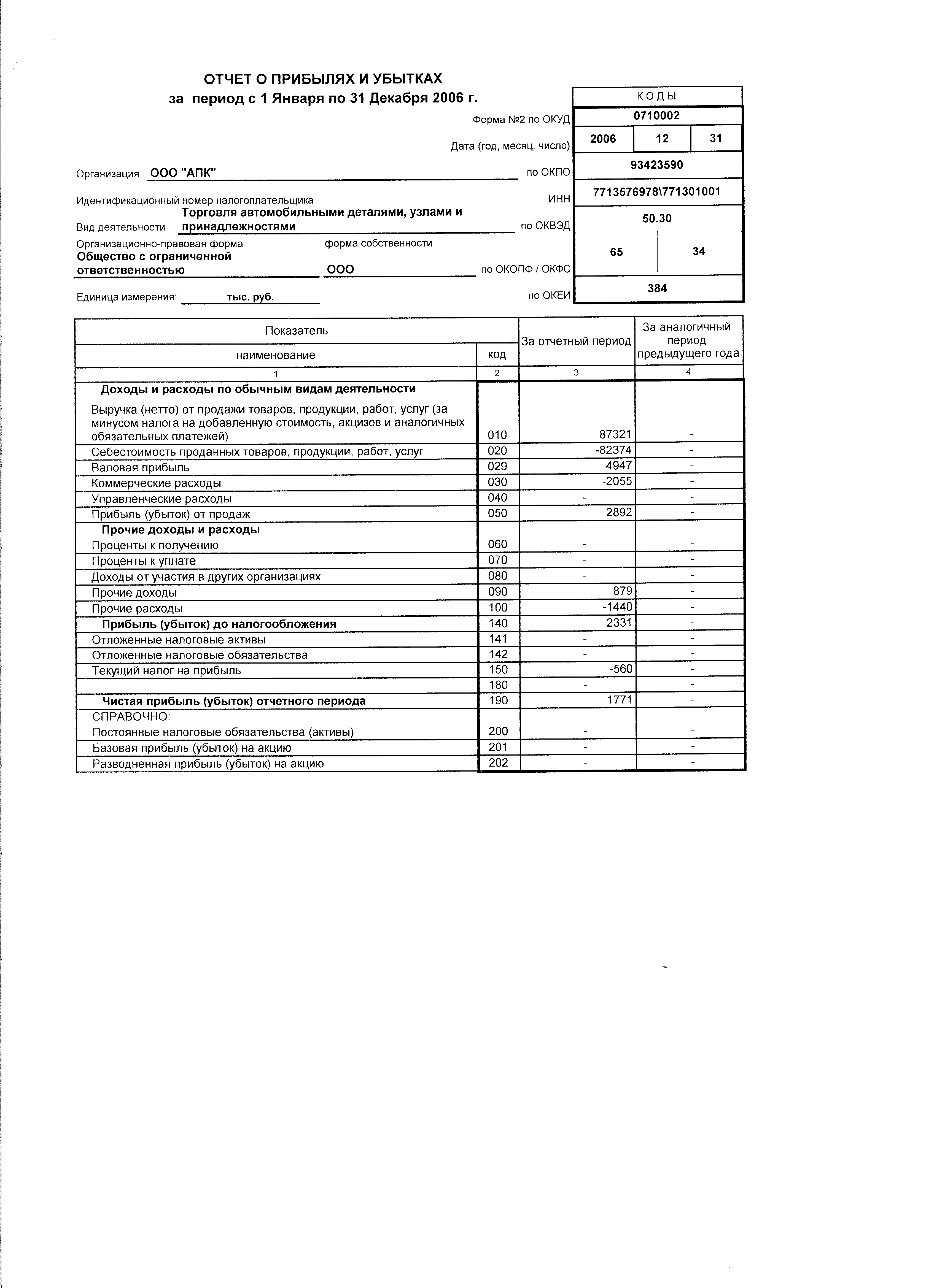

Отчет о финансовых результатах: форма 2

Форма отчета о финансовых результатах утверждена приказом Минфина от 02.07.2010 под № 66н. Заполненный бланк подается в ФНС и Росстат. Для представления в органы статистики надо использовать шаблон с кодами. Годовую форму передают в контролирующий орган до окончания трехмесячного срока после завершения отчетного периода.

Форма 2 (отчет о прибылях и убытках) нужен для отображения операций с финансовыми ресурсами организации за отдельный промежуток времени. В документе приводятся значения доходов, осуществленных расходов, сформированных убытках и показатель прибыли. Их расчет производится нарастающим порядком.

В документе приводятся значения доходов, осуществленных расходов, сформированных убытках и показатель прибыли. Их расчет производится нарастающим порядком.

Отчет о финансовых результатах (форма 2)

Сведения из документа могут быть полезны для:

- экономического планирования;

- подготовки аналитического материала в рамках управленческого учета;

- руководства компании;

- учредителей организации;

- кредитных учреждений;

- потенциальных инвесторов;

- контрагентов.

Отчет о финансовых результатах должны заполнять все юридические лица. Некоторым категориям субъектов предпринимательства разрешено оформлять отчет в упрощенном виде. Значения итоговых ячеек в документе отображают составляющие убытка или прибыли. Показатели приводятся за текущий и прошлый период, что позволяет сопоставить их и проследить динамику развития фирмы.

Отчет о прибылях и убытках не допускает наличия в документе ошибок или исправительных записей. При обнаружении на этапе подготовки отчетности неточностей, недостоверных данных, помарок или опечаток необходимо заполнить бланк заново. Законодательно предусмотрена возможность внесения сведений в графы рукописным способом или печатным. Отчет о финансовых результатах (форма после заполнения) должен быть подписан руководителем учреждения. Оттиск печати не является обязательным элементом, если фирма не использует печать.

При обнаружении на этапе подготовки отчетности неточностей, недостоверных данных, помарок или опечаток необходимо заполнить бланк заново. Законодательно предусмотрена возможность внесения сведений в графы рукописным способом или печатным. Отчет о финансовых результатах (форма после заполнения) должен быть подписан руководителем учреждения. Оттиск печати не является обязательным элементом, если фирма не использует печать.

Документ составляется в двух экземплярах. Оба подписываются и проверяются на отсутствие недочетов. Первый бланк направляется в ФНС, второй хранится на предприятии.

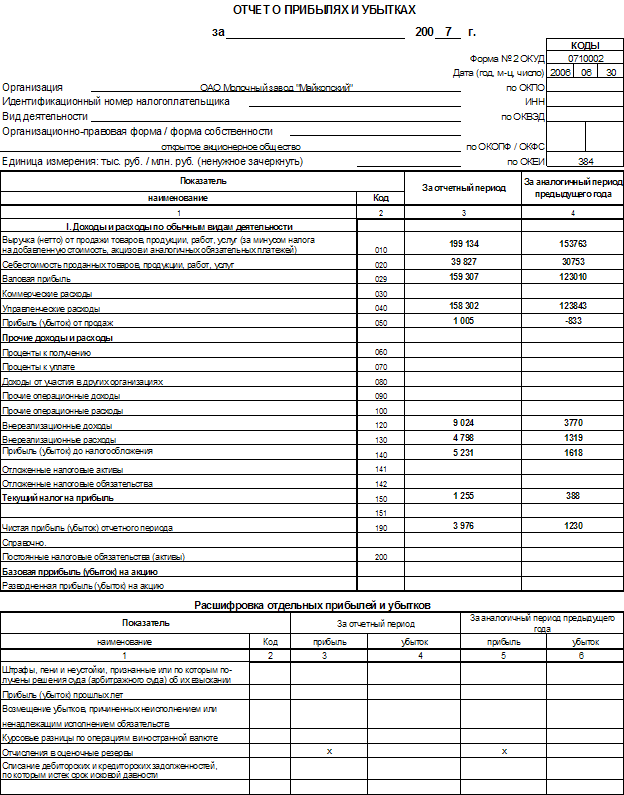

Отчет о прибылях и убытках 2018: бланк и его структура

К числу обязательных реквизитов документа относятся:

- сведения о предприятии;

- дата оформления бланка с указанием отчетного периода;

- коды, присвоенные органами статистики;

- единицы (их порядок) для измерения показателей в отчетности;

- числовые значения показателей в табличном блоке;

- правильно выведенные итоги.

Бланк отчета о финансовых результатах в содержательной части представлен таблицей. В табличном блоке приводятся графы:

- с пояснениями, которые подлежат заполнению при наличии по конкретной строке уточняющих данных;

- в отчет о прибылях и убытках во второй колонке включен перечень показателей с унифицированными названиями;

- графы для внесения числовых данных за отчетный период;

- графы, которые заполняются по сведениям предшествующего года.

Отчет о прибылях и убытках: как заполнить

В отчетной форме не предусмотрено введение чисел с минусом. Если показатель имеет отрицательное значение, его записывают в круглых скобках. При отсутствии по графе данных ставится прочерк. Пустых ячеек быть не должно. В отчет о финансовых результатах образец требует вписывать словами вид экономической деятельности и форму собственности.

Числовые данные для табличного блока должны соответствовать оборотам по бухгалтерским счетам. Как заполнить отчет о финансовых результатах:

- Необходимо подготовить данные по счетам 90 и 91.

При определении выручки суммы по акцизам и НДС исключаются из расчета.

При определении выручки суммы по акцизам и НДС исключаются из расчета. - Итог отчета (по сумме до удержания налогов) должен быть равен сальдо 99 счета.

- Если отчет о прибылях и убытках составляется компанией, применяющей ПБУ 18/02, понадобятся значения по счетам 77 и 09.

При внесении информации в строки по некоторым ячейкам надо производить расчеты.

В строке 2100 вводится разница между валовой прибылью и себестоимостью. Шифром 2200 корректируется значение строки 2100 на расходы организации. По 2300 расчет ведется по формуле:

стр. 2200 + стр. 2310 + стр. 2320 – стр. 2330 + стр. 2340 – стр. 2350

Отчет о финансовых результатах: расшифровка строк

Построчную расшифровку удобно рассматривать на примере бланка с кодовыми обозначениями (используется для форм, подаваемых в Росстат):

- Кодовое число 2110 соответствует сумме вырученных средств за выполненные работы, оказанные контрагентам платные услуги и реализованные товары.

- Себестоимость продаж в отчете о финансовых результатах при введении данных в ячейку 2120 показывает расходы, они подлежат вычитанию из объема выручки, поэтому вписываются в скобках.

- Код 2210 используется для указания расходов по сбыту (они будут вычитаться, заносятся в скобках).

- Строка 2220 предполагает введение вычитаемого значения управленческих затрат.

- Отчет о финансовых результатах по строке 2310 отражает доходы, полученные от других предприятий на основании участия в их капитале.

- Код 2320 предполагает наличие процентов по ценным бумагам.

- Шифровое обозначение 2330 используется для процентов, которые предстоит выплатить (число будет отниматься, выносится в скобки).

- В строку 2340 вводятся прочие виды доходных поступлений, а в скобках по коду 2350 – прочие затраты.

- По строке 2410 учитывается расчетное значение налога на прибыль.

- Строка 2460 отчета о финансовых результатах – расшифровка предполагает внесение сумм по штрафам, пеням и перечисленным налоговым доплатам.

Во втором табличном блоке приводятся сведения, носящие справочный характер. Это показатели, которые не вошли в первый блок отчета.

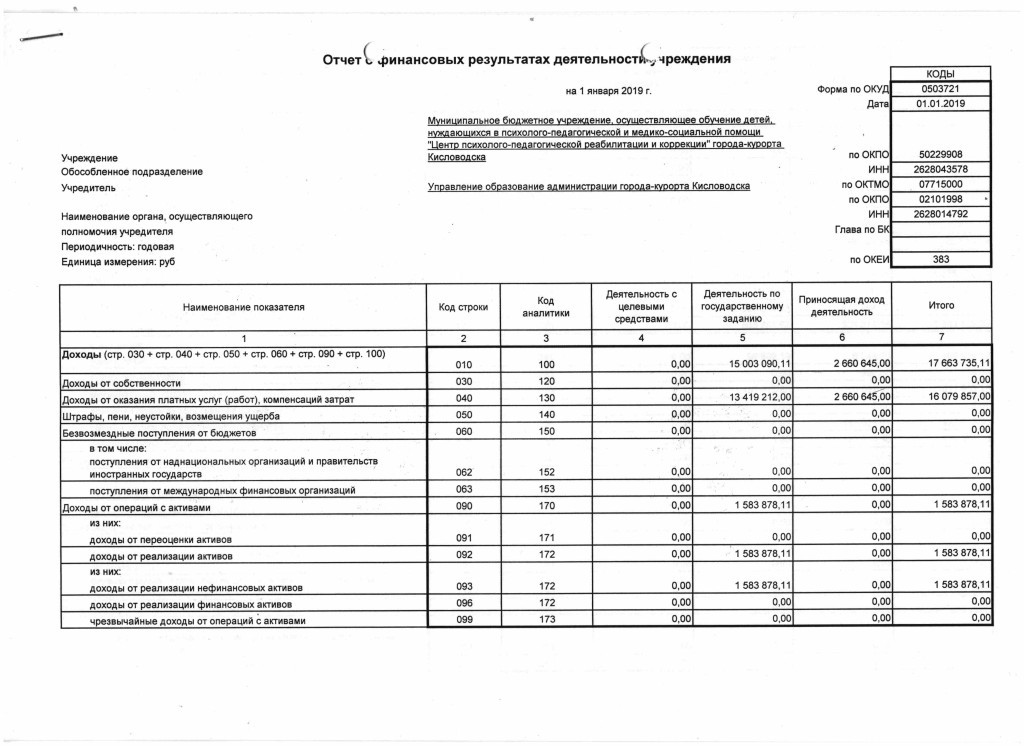

Отчет о финансовых результатах (пример заполнения):

Отчет о финансовых результатах форма 2: Бланк 2021, образец

В состав бухгалтерской отчетности входит такой бланк, как отчет о финансовых результатах форма 2. В отличие от баланса он отражает динамические показатели, такие как доход, расход, полученную в результате хозяйственной деятельности прибыль. Данный регистр формируется на основании сведений бухучета, и запрашивается часто собственниками, при оформлении кредитов, а также компетентными органами.

Кто должен сдавать отчет о финансовых результатах

Законодательство определяет, что ведение бухгалтерского учета является обязанность каждого хозяйствующего субъекта, который состоит на учете в ИФНС как юридическое лицо.

При этом никаких исключений не делается и не учитываются организационная форма предприятия, используемая система налогообложения и т. д. Бухгалтерская отчетность, а в ее составе и отчет о финансовых результатах, должны направляться в органы Ростата и ИНФС в обязательном порядке.

Организации некоммерческой сферы и коллегии адвокатов также должны представлять отчет о прибылях и убытках форма 2, так как этот бланк обязателен к заполнению всеми субъектами.

Освобождены от такой обязанности только граждане, которые зарегистрировали ИП в качестве организационно-правовой формы. Такое же право существует и у подразделений иностранных компаний. Отчетность все эти субъекты могут составлять и направлять в органы на добровольной основе. Ранее отчетность не надо было составлять и сдавать в соответствующие органы только применяющим УСН компаниям.

Фирма может относится к предприятиям малого бизнеса. В этом случае положениями законов для подобных компаний предусмотрен упрощенный порядок формирования отчетности.

Внимание! Даже, если использовать данную льготу, фирма должна составлять и сдавать бухгалтерские формы отчетности, но в упрощенном виде. Компании обязаны помнить, что этот состав отчетности включает в себя и отчет о финансовых результатах форму 2 и бухгалтерский баланс форму 1.

Какую форму использовать – упрощенную или полную

Предприятие, не соответствующее критериям отнесения к малому бизнесу, должно сдавать бухгалтерский баланс форма 1 и отчет о финансовых результатах форма 2 в полном объеме по предусмотренным бланкам отчетности.

Организации, имеющие право использовать упрощенные отчеты, определяются законодательством «О бухучете», к ним относятся:

- Компании, отнесенные к малому бизнесу.

- Организации некоммерческой сферы.

- Участники проектов исследования, разработок по законодательству о Сколково.

Только эти субъекта дано право составлять бухгалтерскую упрощенную отчетность. Они самостоятельно на основании сложившихся обстоятельств и особенностей предприятия могу принимать решение о применении форм отчетности. Данное решение они должны закрепить в учетной политике компании.

Однако, использование упрощенной отчетности недопустимо для таких хозяйствующих субъектов как:

- Фирмы, отчетность которых должна обязательно проверяться обязательным аудитом.

Они определяются соответствующим законодательством.

Они определяются соответствующим законодательством. - Компании, относящихся к жилищным и жилищно-строительным кооперативам.

- Кредитные потребительские кооперативы.

- Микрофинансовые компании.

- Государственным организациям.

- Партии и их отделения в регионах.

- Коллегии адвокатов, адвокатскими бюро, адвокатскими палатами, юридическими консультациям.

- Нотариусам.

- Предприятиям некоммерческой сферы.

Сроки сдачи отчета

Бухгалтерская отчетность, включающая в себя бухгалтерский баланс форма 1, отчет о финансовых результатах форма 2 и т.д., должна направлять в налоговые органы и Росстат не позднее 31 марта последующего года. Данное временное ограничение существует только для выше перечисленных органов.

Однако, для статистики возможно при наступлении определенных событий потребуется приложить к стандартному пакету еще и аудиторское заключение в отношении составленного годового отчета. Компания должна сдать его в Росстат в течение десяти дней с момента издания заключения аудиторами, но не позднее 31 декабря последующего после отчетного года.

Кроме того, отчетность может подавать и в другие компетентные органы, а также публиковаться в силу особенностей осуществляемого вида деятельности в соответствии с нормами законодательства. К примеру, компании, являющиеся туроператорами, должны представлять формы бухотчета в Ростуризм в течение трех месяцев с момента ее утверждения.

Нормами права устанавливается иной порядок представления отчетности для оформленных с 1 октября компаний. Они могут воспользоваться правом и сдавать отчетность не до 31 марта последующего года, а через год.

Например, ООО «Рассвет» было зарегистрировано в ИФНС 23 октября. По решению руководства годовой отчет фирма сдаст до 31 марта 2019 года, включив сведения за весь данный период деятельности в один отчет.

Внимание! Компании должны оформлять отчетность ежегодно. Отчетность, особенно отчет о финансовых результатах форма 2, может представляться кроме как за год, еще и помесячно или поквартально.

Как правило, в этом случае ее получателями выступают собственники, которые используют ее для принятия управленческих решений, кредитные учреждения для оформления займов и кредитов и т. д. Такая бухгалтерская отчетность называется промежуточной.

д. Такая бухгалтерская отчетность называется промежуточной.

Куда предоставляется

Законами устанавливается, что бухгалтерская отчетность и входящий в ее состав бланк окуд 0710002 отчет о прибылях и убытках, сдаются:

- В соответствующие налоговые органы — подавать ее нужно по месту регистрации. В связи с этим, если у субъекта существуют обособленные подразделения, он не должен направлять свои отчеты в ИФНС. Их сведения включаются в консолидированные отчет головной компании, которая сдает его по своему юридическому адресу.

- В территориальные органы Росстата — направлять отчетность необходимо в обязательном порядке, если компания не хочет, чтобы применили к ней штрафы в достаточно крупных размерах.

- Владельцам и учредителям фирмы — отчет за год должен ими утверждаться.

- Иным государственным органам, если это напрямую указано в федеральных законах.

При заключении крупных контрактов партнеры могут в подтверждение благонадежности и финансовой состоятельности запросить у контрагентов бухгалтерскую отчетность.

Руководство может принять решение предоставить ее или отказать. Однако, оно должно понимать, что эти данные можно получить, воспользовавшись специальными программами или сервисами проверки партнеров.

Внимание! Также довольно часто формы отчетности запрашиваются банками и иными кредитными организациями при получении компанией различных кредитов. Например, если необходимо получить кредит на развитие или открытие бизнеса.Способы предоставления

Отчет о финансовых результатах форма 2, входящий в годовой отчет, можно отправить в компетентные органы используя следующие способы:

- Прийти в учреждения и сдать бухгалтерскую отчетность ответственному лицу лично на бумажном носителе в двух экземплярах. Иногда могут попросить еще предоставить ее электронный файл. Данный способ не доступен для компаний, с числом работников более ста человек.

- Отправить ценным письмом через почтовые отделения или курьерскую службу. Почта запросит в обязательном порядке опись данного письма.

- С помощью электронного документооборота можно сдать годовой отчетность во все указанные органы, если есть квалифицированная электронная цифровая подпись (ЭЦП). С этой целью может использоваться специализированная программа, сайт налоговых органов и т.д.

Бланк и образец заполнения отчета о финансовых результатах по форме 2 в 2021 году

Как заполнить отчет о прибылях и убытках форма 2: полная версия

Заполняя отчет о финансовых результатах форма 2, следует придерживаться определенной последовательности.

Под названием отчета записывается рассматриваемый период. Далее в таблице, справа, отражается дата составления отчета. Ниже надо записать полное или сокращенное наименование фирмы, а табличной части – код постановки на учет в Росстате.

Потом отражается ИНН отчитывающейся фирмы. Далее словами записывается наименование основного вида деятельности, которую осуществляет компания, а цифрами указывается код ОКВЭД 2.

В следующей строке указывается организационная форма и форма собственности организации и рядом проставляются соответствующие коды. Далее фиксируется используемая единица измерения.

Далее фиксируется используемая единица измерения.

Сам отчет представляет собой таблицу, в сроках которой отражаются показатели деятельности компании, а в столбах – их значение в рассматриваемый период времени и аналогичный ему предыдущий. Таким образом происходит сравнение двух периодов деятельности.

В строке 2110 следует отразить полученный за отчетный период доход от всех видов деятельности. Это показатель равен кредитовому обороту по сч. 90.1. При этом из суммы выручки следует убрать НДС.

В следующих строках этого подраздела можно расшифровать суммы дохода по видам деятельности. Малые предприятия этого могут не делать.

В строке 2210 отражается сумма произведенных предприятием расходов на изготовление продукции или оказание услуг (работ). Отражается сумма по обороту сч. 90.2.

При этом в зависимости от используемого метода формирования себестоимости, в сумму расходов могут входить управленческие расходы или нет. Если они не входят в себестоимость, эти суммы отражаются в строке 2220.

При необходимости здесь также делается расшифровка расходов по направлениям деятельности.

В строке 2100 определяется валовая прибыль (убыток), которая считается как разность строки 2120 и строки 2210.

В строке 2210 следует записать произведенные предприятием расходы на продажу продукции, товара и т. д.

После этого в строке 2200 считается прибыль от продаж, которая равна разности строк 2100 и строк 2210, и строки 2220.

Далее в строке 2310 указываются доходы, поступившие в организацию в качестве дивидендов от других юрлиц, прочие поступления от участия компании как учредителя.

Строка 2320 используется для отражения в ней начисленных процентов по предоставленным заемным средствам.

В строке 2330 фиксируются проценты, которые компания должна уплатить за использование привлеченных заемных средств.

Строка 2340 включает в себя суммы выручки, полученной от неосновных видов деятельности, в том числе реализацию основных средств, материалов и т. д.

д.

В строке 2350 отражаются суммы произведенных расходов по неосновным видам деятельности, в том числе остаточная стоимость реализованного имущества и затраты на проданные материалов.

В строке 2300 считается прибыль предприятия до налогообложения. Она равна сумме строк 2200, 2310, 2340, из которой вычитаются показатели строк 2330,2350.

В строке 2410 следует отразить рассчитанные на основании соответствующих деклараций налог на прибыль. Он определяется в декларациях на прибыль.

В строке 2421 следует записать сумму постоянного налогового обязательства или актива, которые повлияли на бухгалтерскую прибыль в текущем году.

Строки 2430 и 2450 отражают расхождения между показателями доходов и расходов по бухгалтерскому и налоговому учету, которые считаются временные, так как их принятие к учету может происходить в разные периоды. При этом в строке 2430 отражается сумма налога, которая увеличит его в будущем, а в строке 2450 — уменьшит.

В строке 2460 надо отражать суммы показателей, которые не были рассмотрены и учтены ранее, тем не менее влияют на прибыль компании. Например, это могут быть различные штрафы, торговый сбор, и т. д. Показатель может принимать положительное значение (оборот по ДТ 99 больше оборота по КТ 99), или отрицательное значение (наоборот).

Например, это могут быть различные штрафы, торговый сбор, и т. д. Показатель может принимать положительное значение (оборот по ДТ 99 больше оборота по КТ 99), или отрицательное значение (наоборот).

Строка 2400 определяется как разность строки 2300 и строки 2410, к которой прибавляются (вычитаются) строки 2430, 2450, 2460.

В строке 2510 фиксируется изменение стоимости имущества по переоценке, а в строке 2520 — прочие результаты, которые не учитываются при определении прибыли.

В строке 2500 отражается скорректированный показатель прибыли, он равен сумме строки 2400 плюс строки 2510 и 2520.

Строки 2900 и 2910 заполняются справочно и включают в себя информацию о базовой и разводненной прибыли на акцию.

В конце документ подписывает руководитель и ставит дату утверждения документа.

Как заполнять по строкам отчет о финансовых результатах в упрощенном виде

Упрощенная форма по окуд 0710002 отличается от основной, тем что в табличной части у нее значительно снижено число отражаемых показателей деятельности.

В ней указываются:

- Выручка предприятия (строка 2000).

- Расходы фирмы по обычным направления деятельности.

- Проценты, уплачиваемые компанией за использование заемными средствами (строка 2330).

- Прочие доходы.

- Прочие расходы (2350).

- Налоги на прибыль с учетом всех отложенных и постоянных активов и обязательств.

- Чистая прибыль (2400).

Внимание! Показатели считаются в аналогичном порядке, как и при стандартном отчете. Просто, как правило, у организаций, применяющих данную форму, все иные сведения отсутствуют.

Распространенные ошибки при заполнении формы 2 бухгалтерского баланса

Многие ошибки при заполнении данной формы вызваны арифметическими неточностями. Поэтому заполняя отчет, лучше всего использовать специализированные комплексы, которые все вычисления производят автоматически.

При заполнении чаще всего допускают следующие ошибки:

- Довольно часто при заполнении показателя «Выручка» бухгалтеры забывают из дохода исключить сумму начисленного НДС.

- Также распространенной ошибкой является распределение доходов по видам без учета Положения по бухучету. Некоторые специалисты могут включать проценты или доходы от участия в других организациях в состав прочих доходов.

- При определении текущего налога надо учитывать ПБУ «Учет расчетов по налогу на прибыль», что многие не делают на практике.

- Также нужно производить расшифровку некоторых показателей отчетности, которые приводятся в самом конце форме в виде справки. Специалисты довольно часто игнорируют этот момент.

Заполнение отчета о финансовых результатов форма 2 (отчет о прибылях и убытках) в 2021 году

Порядок и правила заполнения отчета о финансовых результатах форма 2. Скачать бесплатно бланк и образец заполнения формы 2 в формате excel.

Отчет о прибылях и убытках форма 2 с 1 января 2013 года именуется отчет о финансовых результатах. Заполнение формы 2 вы найдете в статье ниже, предлагаем вам скачать образец заполнения отчета о прибылях и убытках на примере 2013 года. Скачать бланк отчета о финансовых результатах, актуальный при заполнении бухгалтерской отчетности за 2013 года можно в статье ниже. В статье рассмотрим структуру и содержание отчета о финансовых результатах.

Отчет о финансовых результатах в 2016 году.

Бланк форма 2 бухгалтерской отчетности отражает финансовые результаты и расходы на закупку основных и оборотных средств, перемещения финансов, налоговые обязательства. С 2013 года этот отчет составляется один раз в год и сдается в течение 3-х первых месяцев следующего года. Предприятия на УСН отображают только те доходы и расходы, которые относятся к налогообложению. Наряду с формой 2 также необходимо заполнить и сдать заполненный бухгалтерский баланс форма 1. Образец заполнения баланса предприятий можно скачать в этой статье, здесь же можно скачать сам бланк формы 1. Для субъектов малого предпринимательства существует своя упрощенная отчетность (баланс и отчет о прибылях и убытках).

Данные в бланк отчета о финансовых результатах необходимо вносить за два года: отчетный год и предыдущий, при заполнении формы за 2013 год указываются данные на конце 2012 и 2013 г.

Образец заполнения отчета о финансовых результатах

Построчное заполнение формы 2:

Выручка (2110) – все денежные средства, которые получены в результате основной деятельности. Должно быть вычтен НДС, акцизный налог и пошлина за экспорт.

Себестоимость (2120) – расходы по основной деятельности (доходы по ней отображены в строке «Выручка»), состав зависит от вида деятельности:

Вся сумма во второй строке отчета о прибылях и убытках заключается в круглые скобки.

Валовая прибыль (2100) – разница между выручкой и себестоимостью, отраженных в двух строках выше.

Расходы коммерческие (2210) – все расходы, которые связаны со сбытом (в торговле – издержки товарооборота). Это сумма всех проводок, в которых по дебету «Себестоимость», а по кредиту – «Расходы по продажам». Число заключается в круглые скобки.

Расходы управленческие (2220) – расчет зависит от учетной политики предприятия. Если предприятие работает по системе полной себестоимости, то расходы отображаются в реестрах с дебетом «Производственные расходы». Это значит, что все расходы на управление уже включены во вторую строку. Если на предприятии система сокращенной себестоимости, то расходы на управление списываются сразу, то есть не распределяются по видам продукции, отображаются в пятой строке и заключаются в круглые скобки.

Прибыль от проданного товара (2200) – от числа, внесенного в третью строчку, отнимаются числа, внесенные в четвертую и пятую.

Доходы от иных предприятий (2310) – заполняют только те предприятие, которые во время отчетного периода вложили средства в уставной капитал других предприятий и получили доход от этих вложений.

Проценты, которые нужно получить (2320) – проценты по депозитам и ценным бумагам, которые предприятие должно получить.

Проценты, которые нужно оплатить (2330) – расходы на проценты по займам или кредитам, которые необходимо оплатить. Число заключается в круглые скобки.

Иные доходы (2340) – суммы, полученные за реализацию внеоборотных и оборотных средств, полученные штрафы, проценты, доходы от долевого участия.

Иные расходы (2350) – уплаченные штрафы, проценты, долги. Число должно быть заключено в круглые скобки.

Прибыль (до вычета налогов) (2300) – в данной строке отчета о финансовых результатах отражается сумма прибыли до налогообложения, определяется эта величина следующим образом: прибыль от проданного товара + доходы от иных предприятий + проценты, которые нужно получить – проценты, которые нужно оплатить + иные доходы – иные расходы. Если в строке отображается убыток, то число заключается в круглые скобки.

Налог на прибыль (текущий) (2410) – начисленный налог на прибыль (если он начисляется по ПБУ 18/02). Если форму 2 заполняет субъект малого предприятия, то эта строка остается не заполненной.

В том числе, постоянные обязательства по налогам (2421) – заполняется, если при подведении итогов появилась разница по налоговому и бухгалтерскому учету. Сумма в этой строке – разница, на которую увеличится или уменьшится сумма налога на прибыль, определенная к оплате.

Изменения суммы отложенных налоговых платежей (2430) – заполняется, если на предприятии существуют доходы или расходы, которые по бухгалтерскому учету прошли в одном периоде, а налог на них рассчитывается в последующем периоде.

Прочее (2460) – доплаты, пени, переплаты по налогам и др.

Чистая прибыль (или убыток) (2400) – прибыль (до вычета налогов) – налог на прибыль (текущий) +/- в том числе, постоянные обязательства по налогам +/- изменения суммы отложенных налоговых платежей – прочее.

Составление отчета о финансовых результатах форма 2 выполняется в двух экземплярах – для Налоговой инспекции и Государственного комитета статистики. Заполненный бланк отчета о прибылях и убытках должен подписать главный бухгалтер и руководитель. Сдать заполненный отчет необходимо не позже, чем через три месяца после окончания отчетного года.

Отчеты за 2013 год можно подавать и в электронной форме. Сроки сдачи от формы документов не зависят.

Скачать бланк и образец

Отчет о финансовых результатах скачать бланк по ссылке.

Заполненный пример отчета о финансовых результатов форма 2 – скачать.

Скачать образец отчета в 2016 году можно по ссылке.

Отчет о финансовых результатах по форме 2 — образец заполнения

Кто представляет форму 2

Отчет о финансовых результатах идет рука об руку с бухбалансом в годовой отчетности финансовых работников (ст. 14 закона «О бухгалтерском учете» от 06.12.2011 № 402-ФЗ).

Представлять отчетность по бухучету обязаны все хозяйствующие субъекты. Состав отчетности зависит от того, кто именно ее сдает.Согласно п. 2 ст. 6 закона № 402-ФЗ индивидуальный предприниматель может не вести бухучет. При этом он должен отражать в специальных регистрах показатели, необходимые для уплаты налогов: доходы, доходы и расходы или физические показатели, характеризующие вид деятельности, согласно налоговому законодательству РФ. Таким образом, раз у ИП нет обязанности вести бухучет, то он избавлен от необходимости готовить бухгалтерский баланс и отчет о финансовых результатах.

Важно! Индивидуальные предприниматели бухгалтерскую отчетность в налоговую инспекцию не сдают.

Как отчитаться о ведении бухгалтерского учета

Основное требование к бухгалтерской отчетности — достоверность отражения финансового состояния предприятия. Пользователи бухгалтерской отчетности — не только государство, но и собственники компании, которые должны на ее основе принимать взвешенные управленческие и экономические решения.

Для утверждения бухгалтерской отчетности собственниками компании существуют определенные сроки.Представить бухотчетность в ИФНС необходимо не позднее трех месяцев после окончания отчетного периода (п. 5 ст. 18 закона № 402-ФЗ). Отчетным периодом, как правило, является календарный год. Исключение — создание, реорганизация или ликвидация организации.

Из вышесказанного делаем вывод, что сроки представления бухгалтерской отчетности в налоговую и сроки ее утверждения собранием собственников разные, поэтому допустима сдача в налоговую неутвержденной отчетности.

Начиная с отчетности за 2020 год для бухгалтеров приняли послабление — исключили требование представлять бухгалтерскую отчетность также в органы статистики. Эти изменения внесены законом от 26.07.2019 № 247-ФЗ.

Отчетность необходимо отправлять только в электронном виде по ТКС (п. 5 ст. 18 закона № 402-ФЗ).

Какой бланк отчета использовать

Перейдем непосредственно к рассмотрению и анализу отчета о финансовых результатах.

Предлагаем вашему вниманию бланк отчета.

Бланк отчета о финансовых результатах (форма 2)

посмотреть

скачать

Данный бланк утвержден приказом Минфина от 02.07.2010 № 66н в редакции приказа Минфина от 19.04.2019 № 61н. Его необходимо применять в обязательном порядке начиная с отчетности за 2020 год. За 2019 год допустимо было сдать отчет на предыдущем варианте бланка.

Необходимость в новом бланке появилась в связи с изменениями, внесенными в ПБУ 18/02. Обозначим новшества, внесенные в отчет о финансовых результатах в 2019 году.

Некоторые категории налогоплательщиков, например субъекты малого предпринимательства, вправе вести бухучет упрощенным способом и сдавать упрощенную бухотчетность. Ее основное отличие от обычной в том, что в упрощенном отчете о финансовых результатах отражаются укрупненные показатели. Ознакомьтесь с бланком упрощенной формы отчета о финансовых результатах.

Как корректно вносить данные в отчет

Как заполнять отчет о финансовых результатах? Отметим некоторые особенности, на которые следует обратить внимание:

- в шапке документа приводятся некоторые данные о компании;

- отчет заполняется за два года, отчетный и предыдущий, что значительно расширяет аналитические возможности отчета о финансовых результатах, позволяя оценивать динамику развития компании;

- положительные показатели даны в обычном порядке, показатели с минусом (расходы и убытки) — в скобках.

Составление отчета о финансовых результатах происходит на основе данных бухучета. Современные бухгалтеры пользуются специализированными программами для ведения бухучета, поэтому при условии корректного внесения всех операций в течение отчетного периода отчет о финрезультатах заполняется автоматически. Тем не менее для самоконтроля необходимо четко понимать, откуда берутся цифры в отчете и что они означают. Для проверки удобно пользоваться годовой оборотно-сальдовой ведомостью (ОСВ).

Отчет должен быть понятен как бухгалтеру и налоговой, так и собственникам бизнеса. Ниже представим:

- информацию для сторонних пользователей — расшифровку строк отчета о финансовых результатах;

- информацию для бухгалтера, как соотнести оборотку и отчет.

За основу возьмем пример заполнения отчета о финансовых результатах, приведенный выше.

Подпишитесь на рассылку

Расшифруем значения строк отчета

Отразим структуру отчета о финансовых результатах в таблице, а некоторые из строк разберем более подробно.По строке 2200 отчета о финансовых результатах получаем прибыль от обычных видов деятельности. Это расчетная строка, и она считается путем вычитания себестоимости продаж, коммерческих и управленческих расходов в отчете о финансовых результатах из выручки в отчете о финансовых результатах. Напомним, что выручка в отчете о финансовых результатах считается без НДС.

Строка 2300 отчета о финансовых результатах отражает общую прибыль фирмы до налогообложения. Помимо основных видов деятельности фирма может получать прочий доход и иметь прочий расход. Например, это могут быть операции с займами, кредитами и ценными бумагами (проценты к получению и проценты к уплате в отчете о финансовых результатах выделены отдельно), сдача в аренду или безвозмездное получение. Не следует путать прибыль от продаж в отчете о финансовых результатах и прибыль с учетом всех доходов и расходов!

Строка 2410 отчета о финансовых результатах складывается из налога на прибыль, исчисленного по правилам Налогового кодекса, и суммарного значения отложенных налоговых активов и обязательств.

Показатель текущего налога на прибыль должен быть равен аналогичному показателю в декларации по налогу на прибыль. Обо всех случаях, когда возможны расхождения этих сумм, вы узнаете в готовом решении КонсультантПлюс. Если у вас еще нет доступа к системе, получите пробный онлайн-доступ бесплатно.

Строка 2400 отчета о финансовых результатах определяется как разность, где уменьшаемое — прибыль до налогообложения (2300), а вычитаемое — налог на прибыль (строка 2410 и строка 2460).

Строка 2500 отчета о финансовых результатах складывается из суммы строк 2400, 2510, 2520 и 2530.

Связь ОСВ и отчета

Заполнять отчет о финансовых результатах удобно на основании оборотно-сальдовой ведомости, составленной за отчетный период. Рассмотрим построчно, какие счета бухгалтерского учета входят в отчет о финансовых результатах.

Представим это в таблице, аналогичной расшифровке строк отчета о финансовых результатах.Если предприятие применяет иной налоговый режим, не уплачивая налог на прибыль, то в строке 2411 необходимо указать налог, исчисленный в связи с применением спецрежима. Можно также ввести для такого налога новую строку. Строки 2412 не будет вовсе, так как ПБУ 18/02 применяют только те, кто исчисляет налог на прибыль. Этой строки также может не быть у малых предприятий на ОСНО, которые воспользовались своим правом не применять ПБУ 18/02.

Актуален вопрос, отражается ли НДС в отчете о финансовых результатах. Как видим из таблицы, плательщики НДС исключают этот налог из суммы выручки от реализации в отчете о финансовых результатах, а также из прочих доходов и из состава прочих расходов. НДС присутствует в отчете в составе сумм по не облагаемым НДС операциям или у неплательщиков этого налога.

Бухгалтерский баланс и отчет о финансовых результатах предназначены для получения разных характеристик состояния предприятия. Баланс призван показать имущественное и финансовое состояние предприятия. Отчет о финансовых результатах — результат деятельности в определенном отчетном периоде. Поэтому прямой численной взаимосвязи баланса и отчета о финансовых результатах нет. Единственное, что можно отметить:

Анализ отчета о финансовых результатах

Собственникам удобно проводить анализ уровня и динамики финансовых результатов по данным отчетности. Отчет о финансовых результатах позволяет проанализировать деятельность предприятия и помочь в принятии управленческих решений. Можно проводить двумя способами:

- вертикальный анализ отчета о финансовых результатах;

- горизонтальный анализ отчета о финансовых результатах.

В первом случае анализу подлежат показатели деятельности и их процентное отношение к выручке за текущий отчетный период. Во втором случае сравниваются одинаковые показатели текущего и прошлого года и выявляется динамика развития фирмы с течением времени.

При вертикальном анализе можно рассчитать отношение показателей отчета к разным видам прибыли. Напомним, в отдельные строки выделены:

- выручка от продаж в отчете о финансовых результатах;

- валовая прибыль;

- прибыль до налогообложения;

- чистая прибыль в отчете о финансовых результатах.

За 100% можно принять любой из этих показателей и делать расчет по формуле:При горизонтальном анализе сравниваются одни и те же величины за два года. Делать это можно в стоимостном выражении или с применением вертикального анализа к каждому году и сравнивать уже процентные показатели.

Узнать, как оценить платежеспособность организации на основании бухгалтерского баланса, можно с помощью детального материала экспертов КонсультантПлюс. Если у вас еще нет доступа к системе, получите пробный онлайн-доступ бесплатно.

***

Отчет о финансовых результатах является важной частью бухгалтерской отчетности и позволяет оценивать динамику развития предприятия в части получения прибыли или убытков. В 2019 году были внесены изменения в ПБУ 18/02, в связи с чем был изменен бланк отчета. Обновленную форму необходимо применять начиная с отчетности за 2020 год.

***

Еще больше материалов по теме — в рубрике «Бухгалтерская отчетность».

Более полную информацию по теме вы можете найти в КонсультантПлюс.Пробный бесплатный доступ к системе на 2 дня.

Отчет о прибылях и убытках для ИП

| Бланк отчета о прибылях и убытках для ИП | Скачать |

Отчет о прибылях и убытках (финансовых результатах – форма 2) является вторым обязательным к сдаче документом бухгалтерской отчетности, составление которого должна осуществлять каждая организация независимо от формы собственности.

Отчет о прибыли и убытках составляется по итогам календарного года. Данные в отчет вносятся за два календарных года: предыдущий и текущий год.

Построчное заполнение формы 2:

Порядок заполнения отчета о прибыли и убытках по основным видам деятельности

Строка «Выручка» (2110) – денежные средства, полученные предприятием в результате ведения основной деятельности. Из суммы вычитается акцизный налог, НДС, а также пошлина на экспорт. Все доходы, которые не являются прибылью, полученной от обычной деятельности, относятся к категории «Прочие поступления».

Строка «Себестоимость» (2120) – все расходы, полученные при ведении основной деятельности. При этом состав расходов напрямую зависит от вида деятельности организации:

- Сфера торговли – покупная стоимость продукции;

- Производственные предприятия – себестоимость изготовленной и реализованной продукции;

- Сфера услуг – расходы, связанные с выполнением работ.

Сумму, включенную во вторую строку отчета, необходимо заключать в круглые скобки.

Строка «Валовая прибыль» (2100) – величина разницы между выручкой и себестоимостью продукции (суммы, которые отражены в двух предыдущих строках), т.е.:

Строка 2110 – строка 2120 = строка 2100.

Строка «Коммерческие расходы» (2210) – расходы, связанные со сбытом продукции (в сфере торговли – это издержки товарооборота). В сумму входят результаты всех проводок, в которых по дебету стоит «Себестоимость», а по кредиту – «Расходы на продажу». Полученную сумму следует заключить в круглые скобки.

Строка «Управленческие расходы» (2220) – входят управленческие (общехозяйственные) расходы, связанные с реализацией продукции. Расчет суммы зависит от учетной политики организации. К примеру, для организаций, которые работают по системе полной себестоимости, отражать расходы следует в реестре с дебетом «Производственные расходы». Таким образом, все управленческие расходы уже учтены во второй строке. При этом если организация работает по системе сокращенной себестоимости, управленческие расходы подлежат моментальному списанию, они не распределяются по всем видам товаров, а отражать их следует в пятой строке. Полученную сумму следует заключить в круглые скобки.

Строка «Прибыль от проданного товара» (2200) – отображается величина прибыли, полученной от продаж организации. Сумма рассчитывается следующим образом: из суммы валовой прибыли вычитается сумма управленческих и коммерческих расходов, т.е.:

Строка 2100 – строка 2120 – строка 2220 = строка 2200.

Порядок заполнения отчета о прибыли и убытках в части доходов и расходов

Строка «Доходы от прочих организаций» (2310) – отображается сумма всех поступлений, которые связаны с участием организации в уставных капиталах других компаний. Данную строку заполняют только организации, личные средства которых в процессе отчетного периода были вложены в уставной капитал сторонних организаций и получили от таких вложений доход.

Строка «Проценты к получению» (2320) – отображается величина доходов (процентов), полученных за счет предоставления денежных средств в пользование другим организациям (проценты по ценным бумагам, депозитам).

Строка «Проценты к уплате» (2330) – отображается сумма доходов (процентов), которые необходимо оплатить организации за предоставление денежных средств ей в пользование (кредиты, займы и т.д.). Полученную сумму следует заключить в круглые скобки.

Строка «Иные доходы» (2340) – отображаются суммы, которые были получены организацией за реализацию оборотных и внеоборотных средств (доходы от долевого участия, проценты, штрафы, пр.). В данной строке отображаются сумма иных доходов, за исключением тех, которые отражаются в строках 2320 и 2310.

Строка «Иные расходы» (2350) – отображается сумма прочих расходов, за исключением возмещаемых налогов, к которым относится НДС, акциз и другие налоги (проценты, штрафы, долги). Полученную сумму следует заключить в круглые скобки.

Порядок заполнения отчета о прибыли и убытках показателей, которые связаны с расчетом налога на прибыль

Строка «Прибыль/убыток до налогообложения» (2300) – отображается величина прибыли до налогообложения, которая определяется следующим образом:

Строка 2310 «Доходы от участия в других организациях» + строка 2200 «Прибыль/убыток от продаж» + строка 2340 «Прочие доходы» + строка 2320 «Проценты к получению» – строка 2350 «Прочие расходы» – строка 2330 «Проценты к уплате» = строка 2300.

Если полученная сумма является отрицательной (отображает убыток), то сумму следует заключить в круглые скобки.

Строка «Текущий налог на прибыль» (2410) – отображается сумма налога на прибыль, который был начислен за период по сведениям налоговой декларации по налогу на прибыль предприятий. Если предприятие является субъектом малого предпринимательства, данную строку заполнять не нужно.

Включая строку «Постоянные обязательства по налогам» (2421) – справочно отображается величина сальдо (разница между бухгалтерским и налоговым учетом).

Строка «Изменение отложенных налоговых обязательств» (2430) – отображается величина изменений ОНО, которая представляет собой разницу между дебетовым и кредитовым оборотом счета «Отложенные налоговые платежи» (счет 77) за отчетный период. При этом налоги по таким обязательствам рассчитываются в следующем отчетном периоде.

Строка «Изменение отложенных налоговых активов» (2450) – отображается величина изменений ОНА, которая представляет собой разницу между кредитовым и дебетовым оборотом счета «Отложенные налоговые активы» (счет 09) за отчетный период.

Строка «Прочее» (2460) – отображается величина прибыли/убытков, которая оказывает прямое влияние на размер чистой прибыли (переплаты, доплаты, пени, пр.). При этом данная величина не учитывается в предыдущих строках отчета.

Строка «Чистая прибыль» (2400) – отображается величина чистой прибыли, которая не была распределена организацией. Расчет величины производится по следующей схеме:

Строка 2300 «Прибыль/убыток до налогообложения» – строка 2410 «Текущий налог на прибыль» — (+) строка 2450 «Изменение отложенных налоговых активов» + (-) строка 2430 «Изменение отложенных налоговых обязательств» + (-) строка 2460 «Прочее» = строка 2400.

Строка «Совокупный финансовый результат» (2500) – отображается величина чистой прибыли, уменьшенная на величину строк 2510 «Результат от переоценки внеоборотных активов» и 2520 «Результат от других операций, не вошедших в чистую прибыль отчетного периода».

Если строки 2510 и 2520 имеют положительные значения, то их суммы прибавляются к величине строки 2400, если отрицательные значения – вычитаются. Если строки 2510 и 2520 равны нулю, то сумма, отображаемая в строке 2500 соизмерима с величиной, которая отображается в строке 2400 «Чистая прибыль/убыток».

Отчет о прибылях и убытках составляется в двух экземплярах, один из которых направляется в Государственный комитет статистики, второй – в Налоговую инспекцию. Заполненный отчет подписывается руководителем организации и главным бухгалтером. Сдача отчета производится не позже, чем спустя три месяца с момента окончания отчетного периода. Допускается сдача отчета в электронном виде, при этом сроки сдачи – остаются неизменными.

Мои финансы — интернет-сервис для ведения бухгалтерии и сдачи отчетности для предпринимателей

Сервис для ведения бухгалтерии и сдачи отчетности, разработанный для малых предпринимателей. Сервис помогает людям сохранять время и фокусироваться на бизнесе.

Прямо сейчас, вы можете попробовать наш сервис в действии совершенно бесплатно!

Возможности сервиса

Бухгалтерский баланс в налоговую форма

Общие положения

Бухотчетность обязательна практически для всех российских организаций. Даже субъекты малого предпринимательства — не исключения. Хотя для них предусмотрен упрощенный учет и бланки финотчетов.

Так, компании ежегодно направляют заполненные бланки (и баланс, и Ф-2) в Федеральную налоговую службу. Отметим, что для некоторых категорий субъектов предусмотрены обязательства по сдаче промежуточной отчетности. Например, бюджетники и некоторые страховщики обязаны сдавать бухотчеты ежемесячно и ежеквартально. Также промежуточные финотчеты обязаны составлять бухгалтеры тех компаний, в которых такое решение принято руководством.

Основной состав бухгалтерской финансовой отчетности — это бухгалтерский баланс, отчет о финансовых результатах деятельности, а также приложения к ним (финансовая отчетность: форма 1, форма 2). Отметим, что структура, состав и порядок заполнения бухотчетности регламентированы Приказом Минфина № 66н от 02.07.2010.

Обязательные формы

В составе отчетов, которые обязаны сдавать все компании без исключения, числятся баланс и отчет о финансовых результатах: форма 1 и форма 2.

Бухгалтерский баланс 2019 — форма 1 и 2 — это непосредственно отчет о финансовых результатах. Напомним, что ранее ф. № 2 имела другое название: «Отчет о прибылях и убытках». Также чиновники исключили нумерацию бланков отчетности. Ранее все формы идентифицировались своим номером. В настоящее время применение нумерации к бухотчетам не предусмотрено на законодательном уровне. Однако бухгалтеры продолжают называть бланки по старинке.

Об общем составе финотчетности мы подробно рассказали в статье «Формы бухгалтерской отчетности». Унифицированные бланки для субъектов малого предпринимательства: «Упрощенная бухгалтерская финансовая отчетность за 2018 год».

Далее рассмотрим, как заполняется бухгалтерская отчетность: образец формы 1 и 2 покажет ключевые моменты заполнения.

Бухгалтерский баланс: коротко о главном

Ф. № 1 — это основной финотчет о текущем состоянии экономической деятельности компании. Бухбаланс представляет собой две равноценные части или стороны: это актив и пассив. В свою очередь, каждая часть структурирована и содержит обобщенные показатели об имуществе, ценностях, запасах, обязательствах, капиталах, резервах и прочие.

Данные бухгалтерского учета приводятся в динамике за последние несколько лет. То есть финотчет позволяет сравнить аналогичные показатели по отношении к аналогичному периоду прошлых лет.

Унифицированный бланк

В ф. № 1 следует вносить данные бухгалтерского учета, сформированные на отчетную дату. Если в течение отчетного финансового года были выявлены ошибки прошлых лет, то необходимо скорректировать информацию. Сведения о расхождениях должны быть подробно раскрыты в пояснительной записке в бухбалансу.

Заполненный образец

Отчет о финрезультатах

Старая форма отчетности о прибылях и убытках была скорректирована, но незначительно. В бланке все также необходимо указать сведения о полученных за отчетный период доходах. А также указать информацию обо всех расходах, которые компания понесла в календарном году.

Данные бухучета указываются в динамике, то есть за отчетный и предшествующий годы. Такая структура позволяет сразу обозначить значительные отклонения и проанализировать их. Напомним, что подробный и основательный анализ показателей отчетности — это залог успешного бизнеса. Именно анализ позволяет своевременно выявить слабые стороны деятельности и принять правильные управленческие решения.

Актуальный бланк отчета

Отметим, что сама унифицированная форма финотчетности содержит основные правила заполнения. Так, к примеру, сумму выручки следует указывать за вычетом налога на добавленную стоимость и акцизов (строка 2110).

При необходимости данные отчета придется детализировать в пояснительной записке к бухбалансу.

Форма 1 (образец)

Все организации обязаны формировать бухгалтерскую отчетность, в состав которой в том числе входят баланс и отчет о финансовых результатах.

Форма 1 и форма 2

Формой 1 бухгалтеры называют баланс, а формой 2 – отчет о финансовых результатах. Все дело в том, что раньше формы бухгалтерской отчетности, включая баланс и отчет, имели не только наименования, но и свою нумерацию (Приказ Минфина от 22.07.2003 № 67н). Кстати форма 2 раньше называлась не отчетом о финансовых результатах, а отчетом о прибылях и убытках.

Форма 1 и форма 2: чем утверждены

Ныне действующие формы баланса и отчета о финансовых результатах утверждены Приказом Минфина России от 02.07.2010 N 66н.

Стоит отметить, что Минфин обновил формы бухгалтерской отчетности (Приказ Минфина от 19.04.2019 № 61н), но применять обновленные формы нужно с отчетности за 2020 год. Правда, при желании организации могут использовать их уже сейчас.

Форма 1: бланк

Бухгалтерский баланс раскрывает информацию об имеющихся у организации активах и пассивах. Кроме того, баланс позволяет увидеть динамику роста/сокращения активов/пассивов.

Скачать бланк формы 1 можно бесплатно через систему КонсультантПлюс .

Форма 2: бланк

В отчете о финансовых результатах отражаются сведения о полученных организацией доходах и понесенных расходах, а также информация о финансовом результате (прибыль/убыток) по данным бухгалтерского учета.

Бланк формы 2 также можно скачать через систему КонсультантПлюс.

Форма 1 и форма 2: образцы

Приведем образцы заполнения формы 1 и формы 2.

Форма 1 и форма 2 за 2019 год: новые правила представления

Если бухгалтерскую отчетность за 2018 год и ранее организации должны были представлять в ИФНС, а также в свое территориальное отделение Росстата, то начиная с отчетности за 2019 бухгалтерские формы, по общему правилу, нужно сдавать только в налоговую инспекцию (п. 5 ст. 2 Закона от 28.11.2018 N 444-ФЗ).

Кроме того, бухгалтерскую отчетность за 2019 год организации обязаны представлять в электронном виде через оператора электронного документооборота. Отчитаться на бумаге разрешено лишь компаниям, которые относятся к субъектам малого предпринимательства п. 4 ст. 2 Закона от 28.11.2018 N 444-ФЗ .

Срок сдачи бухгалтерской отчетности за 2019 год

Форму 1 и форму 2, а также другие обязательные формы бухгалтерской отчетности необходимо представить не позднее 31.03.2020.

lori-0001745086-bigwww_1.jpg

Похожие публикации

Как составляется бухгалтерский баланс 2016 (скачать бланк Word по актуальной форме можно ниже)? Важная часть работы каждого бухгалтера – это заполнение регламентированных форм бухгалтерской отчетности. Этот источник сведений для налоговых, финансово-кредитных органов; для контрагентов и деловых партнеров, владельцев бизнеса, – бухгалтерский баланс (форма 1) является обобщенным документом о деятельности компании.

Бухгалтерский баланс с кодами строк – бланк и порядок заполнения

Бухгалтерская финансовая отчетность, бланки которой утверждены Приказом под № 66н от 2 июля 2010 г., включает в себя, прежде всего, баланс компании и так называемую форму 2 – отчет о финрезультатах. Бланк предоставляется за отчетный календарный год и содержит существенную информацию по статьям, важность и детализация которых устанавливается организацией самостоятельно.

Важно! Субъекты малого предпринимательства вправе предоставлять отчетность, включая форму 1 бухучета, в упрощенном порядке. Это подразумевает отсутствие детализации статей, объединение показателей и заполнение по укрупненным элементам.

Обязательные к отражению данные в форме 1 бухгалтерской отчетности, бланк которой надо будет заполнить по итогу года и подать в налоговую, собраны по кодам и счетам в таблице:

Статья актива

Счета

Код строки

Статья пассива

Счета

Код строки

Материальные внеоборотные активы (ВА)

Разница между сч. 01 и 02;

Разница между сч. 03 и 02;

Сч. 80, 81, 82, 83, 84, 99

Финансовые, нематериальные, прочие ВА

Разница между сч. 04 и 05;

Счета 09, 08 (полезные ископаемые), 55.3, 60, 73;

Разница между сч. 58 и 59 (в долгосрочной части)

Заемные средства долгосрочного характера

Сч. 10, 11, 20, 23, 21, 29, 41, 43, 44, 46, 45, 16, 15, 97, 19

Остальные долгосрочные обязательства

Сч. 60, 62, 73, 75, 76, 96

Денежные эквиваленты и средства

Сч. 50, 51, 52, 55, 57

Заемные средства краткосрочного характера

Финансовые и прочие оборотные активы (ОА)

Сч. 55, 58 и 59 (в краткосрочной части), 73, 60, 62, 68, 69, 71, 73, 75, 76, 50, 76, 94

Сч. 60,62, 68, 69, 70, 70, 71, 73, 75, 76

Прочая кредиторская задолженность

Сч. 79 (договора доверительного управления), 96, 98

Итого по активу баланса стр. 1600

Суммы по стр. 1150 + 1110 + 1210 + 1250 + 1240

Итого по пассиву баланса стр. 1700

Суммы по стр. 1310 + 1410 + 1450 + 1510 + 1520 + 1550

Другая бухгалтерская отчетность: бланки действующей формы

Дополнительных документов несколько. Среди прочих годовых форм выделяется пояснительная записка – форма 5 бухгалтерской отчетности. Бланк, однако, вы сейчас не найдете, так как эту форму в привычном ее виде отменили. Сейчас действуют так называемые пояснения к бухгалтерскому балансу, пример которых приведен в приложении №3 к приказу Минфина №66н. Его можно скачать ниже. Пояснения не требуется заполнять малым предприятиям, не подпадающим под обязательный аудит; общественным организациям, не занимающимся коммерческой деятельностью.

Еще один важный бланк, кроме бухгалтерского баланса – форма 2 (Отчет о финансовых результатах). Документ относится к обязательным к заполнению отчетам, в том числе по упрощенной форме. Здесь отражаются наиболее важные сведения по выручке, расходам предприятия, уплачиваемым процентам, прочим доходам/расходам, начисленному налогу на прибыль, а также чистой прибыли за период. Надо учитывать, что вся нумерация современных форм достаточно условная. Это до 2011 года они имели привычные всем бухгалтерам номера, сейчас их так называют по привычке.

Шаблон отчета о прибылях и убытках— заполнить онлайн, для печати, заполняемый, пустой

Кому нужен ежемесячный отчет о прибылях и убытках?

Ежемесячный отчет о прибылях и убытках — это документ, который заполняется владельцем бизнеса, желающим предоставить заинтересованной стороне ежемесячный отчет о финансовых прибылях и убытках.

В отчете суммируются выручка, затраты и расходы компании за месяц.

Для чего нужен распечатанный отчет о прибылях и убытках?

Ежемесячный отчет о прибылях и убытках предоставляет информацию об общих расходах и доходах, чтобы в конечном итоге принести человеку прибыль (или убыток) от бизнеса.Эта конкретная форма прибылей и убытков фокусируется на бизнес-расходах, разделяя их на 11 отдельных разделов.

Сопровождается ли ежемесячный отчет о прибылях и убытках другими формами?

Обычно отчет о прибылях и убытках сопровождается балансом (вывод, показывающий, что принадлежит и что причитается в данный момент времени) и отчетом о движении денежных средств (показывает изменения в счетах за выбранный период). Но в случае с Ежемесячным отчетом о прибылях и убытках эти дополнения не имеют значения, поскольку отчетный период слишком ограничен.

Когда следует сдавать ежемесячный отчет о прибылях и убытках?

Эта форма должна быть заполнена и предоставлена по мере необходимости. Короткий период времени, который в нем включен, подразумевает, что он будет подан в месяц, следующий за отчетным периодом.

Как мне заполнять ежемесячный отчет о прибылях и убытках?

В простом отчете о прибылях и убытках необходимо предоставить информацию по следующим темам:

Доход. Сумма дохода от вашего бизнеса.

Деловые расходы с указанием их спецификации:

- Реклама / маркетинг

- Комиссия за кредитную / дебетовую карту

- Аренда / лизинг оборудования

- Расходы на страхование

- Лицензии / разрешения

- Расходы на канцелярские товары

- Почтовая оплата и доставка

- Аренда — офис / складское помещение пр.

- Расходы на материалы и материалы

- Путешествия / развлечения

- Коммунальные расходы

- Транспортные расходы

Также необходимо указать лицо, составившее выписку, и дату ее подачи.

Куда мне отправлять ежемесячные отчеты о прибылях и убытках?

Подписанная и заполненная форма отправляется заинтересованной стороне. Чаще всего это будет ваш кредитор. Однако необходимо убедиться, что копия бумаги остается у вас для ваших личных нужд.

Отчет о прибылях и убытках (P&L) Определение

Что такое отчет о прибылях и убытках (P&L)?

Отчет о прибылях и убытках (P&L) — это финансовый отчет, в котором суммируются доходы, затраты и расходы, понесенные в течение определенного периода, обычно финансового квартала или года.Отчет о прибылях и убытках является синонимом отчета о прибылях и убытках.

Эти записи предоставляют информацию о способности или неспособности компании получать прибыль за счет увеличения доходов, снижения затрат или того и другого. Некоторые называют отчет о прибылях и убытках как отчет о прибылях и убытках, отчет о прибылях и убытках, отчет о прибылях и убытках, отчет о финансовых результатах или доходах, отчет о прибылях и убытках или отчет о расходах.

Для некоммерческих организаций доходы и расходы обычно отслеживаются в финансовом отчете, который называется отчетом о деятельности (иногда его называют отчетом о финансовой деятельности или отчетом о поддержке).

Управление прибылями и убытками относится к тому, как компания обрабатывает отчет о прибылях и убытках посредством управления доходами и затратами.

Ключевые выводы

- Отчет о прибылях и убытках — это финансовый отчет, в котором суммируются доходы, затраты и расходы, понесенные в течение определенного периода.

- Отчет о прибылях и убытках — это один из трех финансовых отчетов, которые каждая публичная компания выпускает ежеквартально и ежегодно, наряду с балансом и отчетом о движении денежных средств.

- Важно сравнивать отчеты о прибылях и убытках за разные отчетные периоды, поскольку изменения выручки, операционных расходов, расходов на НИОКР и чистой прибыли с течением времени более значимы, чем сами цифры.

- Отчет о прибылях и убытках вместе с балансом и отчетом о движении денежных средств дает подробный анализ финансовых показателей компании.

Отчет о прибылях и убытках (P&L)

Инвестопедия / Грейс КимОтчет о прибылях и убытках — это один из трех финансовых отчетов, которые каждая публичная компания выпускает ежеквартально и ежегодно, наряду с балансом и отчетом о движении денежных средств. Часто это самый популярный и распространенный финансовый отчет в бизнес-плане, поскольку он быстро показывает, сколько прибыли или убытков было получено бизнесом.

Отчет о прибылях и убытках, как и отчет о движении денежных средств, показывает изменения на счетах за определенный период. С другой стороны, баланс — это снимок, показывающий, чем компания владеет и чем должна в данный момент. Важно сравнить отчет о прибылях и убытках с отчетом о движении денежных средств, поскольку при использовании метода начисления компания может регистрировать доходы и расходы до того, как денежные средства переходят из рук в руки.

Отчет о прибылях и убытках имеет общую форму, как показано в примере ниже.Он начинается с записи выручки, известной как верхняя строка, и вычитает затраты на ведение бизнеса, включая стоимость проданных товаров, операционные расходы, налоговые расходы и процентные расходы. Разница, известная как чистая прибыль, представляет собой чистую прибыль, также называемую прибылью или прибылью. Вы можете найти множество шаблонов для создания отчета о прибылях и убытках в Интернете бесплатно.

Важно сравнивать отчеты о прибылях и убытках за разные отчетные периоды, поскольку изменения доходов, операционных расходов, расходов на исследования и разработки и чистой прибыли с течением времени более значимы, чем сами цифры.Например, доходы компании могут расти, но расходы могут расти быстрее.

Отчет о прибылях и убытках (P&L), пример

Ниже приводится отчет о прибылях и убытках Caterpillar Inc. за 2013 и 2014 годы (все цифры в миллионах долларов США, кроме данных на акцию):

| Двенадцать месяцев, закончившихся 31 декабря | 2014 | 2013 |

| Продажи и выручка: | ||

| Продажа машин, энергетики и транспорта | 52 142 | 52 694 |

| Доходы от финансовых продуктов | 3 042 | 2 962 |

| Всего от продаж и выручки | 55 184 | 55 656 |

| Эксплуатационные расходы: | ||

| Себестоимость проданной продукции | 39 767 | 40 727 |

| Коммерческие, общехозяйственные и административные расходы | 5 697 | 5 547 |

| Затраты на исследования и разработки | 2,135 | 2,046 |

| Процентные расходы по финансовым продуктам | 624 | 727 |

| Прочие операционные (доходы) расходы | 1,633 | 981 |

| Итого эксплуатационные расходы | 49,856 | 50 028 |

| Операционная прибыль | 5,328 | 5,628 |

| Процентные расходы, за исключением финансовых продуктов | 484 | 465 |

| Прочие доходы (расходы) | 239 | (35) |

| Консолидированная прибыль до налогообложения | 5 083 | 5,128 |

| Резерв (льгота) по налогу на прибыль | 1,380 | 1,319 |

| Прибыль консолидированных компаний | 3 703 | 3 809 |

| Собственный капитал в прибыли (убытке) неконсолидированных зависимых обществ | 8 | (6) |

| Прибыль консолидированных и зависимых обществ | 3,711 | 3 803 |

| Минус: прибыль (убыток), относящаяся к неконтролирующим долям участия | 16 | 14 |

| Прибыль [сноска 1: Прибыль, относящаяся к держателям обыкновенных акций] | 3,695 | 3,789 |

| Прибыль на обыкновенную акцию | 5.99 | 5,87 |

| Прибыль на обыкновенную акцию — разводненная [сноска 2: Разводненная предполагаемой выплатой компенсаций на основе акций с использованием метода собственных акций] | 5,88 | 5,75 |

| Средневзвешенные обыкновенные акции в обращении (в миллионах) | ||

| — Базовый | 617,2 | 645,2 |

| — Разбавленный [см. Сноску 2] | 628.9 | 658,6 |

| Объявленные денежные дивиденды на обыкновенную акцию | 2,70 | 2,32 |

Отчет о прибылях и убытках можно использовать для расчета нескольких показателей, включая маржу валовой прибыли, маржу операционной прибыли, маржу чистой прибыли и коэффициент использования. Вместе с балансом и отчетом о движении денежных средств отчет о прибылях и убытках дает подробный анализ финансовых показателей компании.

Часто задаваемые вопросы

Что такое отчет о прибылях и убытках (P&L)?

Отчет о прибылях и убытках — это один из трех типов финансовых отчетов, составляемых компаниями, два других — это баланс и отчет о движении денежных средств.Цель отчета о прибылях и убытках — показать доходы и расходы компании за определенный период времени, обычно за один финансовый год.

Используя эту информацию, инвесторы и аналитики могут оценить прибыльность компании, часто сочетая эту информацию с выводами из двух других финансовых отчетов. Например, инвестор может рассчитать рентабельность собственного капитала (ROE) компании, сравнив ее чистую прибыль (как показано в отчете о прибылях и убытках) с уровнем собственного капитала (как показано в балансе).

В чем разница между отчетом о прибылях и убытках и балансом?

В то время как отчет о прибылях и убытках показывает доход, расходы и прибыльность компании за определенный период времени, баланс представляет собой снимок активов и пассивов компании на определенную дату. Как правило, бухгалтерский баланс представляется на последний день финансового года компании. Инвесторы используют баланс, чтобы понять финансовую устойчивость компании, сравнивая размер и качество ее активов с ее обязательствами.

Все ли компании обязаны составлять отчеты о прибылях и убытках?

Компании, акции которых обращаются на бирже, должны составлять отчеты о прибылях и убытках и представлять свои финансовые отчеты в Комиссию по ценным бумагам и биржам (SEC), чтобы они могли быть изучены инвесторами, аналитиками и регулирующими органами. При подготовке такой отчетности публичные компании должны соблюдать ряд правил и рекомендаций, известных как общепринятые принципы бухгалтерского учета (GAAP).

С другой стороны, частные компании не обязательно обязаны соблюдать GAAP, а некоторые более мелкие компании могут даже не составлять официальную финансовую отчетность.

Как подготовить отчет о прибылях и убытках (доходах)

Цифровая библиотека> Приобретение и управление финансами> Финансовая отчетность «Как подготовить отчет о прибылях и убытках (доходах)»

Прибыли и убытки (P&L) или доход Отчет измеряет продажи и расходы компании за определенный период времени. Вы можете использовать это руководство, чтобы составить отчет о прибылях и убытках для вашего бизнеса.

ЧТО ОЖИДАТЬЭтот Business Builder проведет вас через пошаговый процесс создания отчета о прибылях и убытках для вашего бизнеса.

ЧТО СЛЕДУЕТ ЗНАТЬ ПЕРЕД НАЧАЛОМ РАБОТЫ [наверх]

Отчет о прибылях и убытках (P&L) измеряет продажи и расходы компании за определенный период времени. Функция отчета о прибылях и убытках состоит в том, чтобы суммировать все источники дохода и вычесть все расходы, связанные с доходом. Он показывает финансовый прогресс компании за исследуемый период времени.

Отчет о прибылях и убытках содержит единые категории продаж и расходов. Категории включают чистые продажи, себестоимость проданных товаров, валовую прибыль, коммерческие и административные расходы (или операционные расходы) и чистую прибыль.Это категории, которые вы тоже будете использовать при построении отчета о прибылях и убытках. Поскольку это представление о продажах и расходах, отчет о прибылях и убытках позволит вам почувствовать потоки денежных средств в ваш бизнес (и из него). Отчет о прибылях и убытках также известен как отчет о прибылях и убытках и отчет о прибылях и убытках.

Этот Business Builder объяснит, с помощью пошагового процесса и использования рабочего листа, как создать отчет о прибылях и убытках. Термины бухгалтерского учета будут определены по мере их введения, а для справки включен глоссарий.

Остерегайтесь… Соответствие продаж и затрат. Если составленный вами отчет о прибылях и убытках будет иметь ценность и приемлем для Налоговой службы (IRS), доходы и расходы, указанные в отчетах за период, должны совпадать. То есть расходы, понесенные для увеличения продаж вашего продукта (или услуг), должны быть связаны с фактическими продажами в течение отчетного периода.

Этот Business Builder определит и объяснит данные, необходимые для составления отчета о прибылях и убытках, но перед тем, как вы начнете, может быть полезно рассмотреть следующие вопросы:

- Позволяет ли ваш метод инвентаризации рассчитать или обоснованно оценить количество и стоимость проданных товаров за определенный период времени?

- Есть ли у вас записи общих и административных расходов?

- Можете ли вы отделить коммерческие расходы от прочих расходов?

Есть две причины для подготовки отчета о прибылях и убытках.Одна из причин состоит в том, что отчет о прибылях и убытках отвечает на вопрос «Зарабатываю ли я деньги?» Это ценный инструмент для мониторинга операций. Регулярно составляемый отчет о прибылях и убытках — ежеквартально или ежемесячно для новых предприятий — предоставит владельцам своевременную и важную информацию о доходах и расходах и сообщит им, могут ли потребоваться корректировки для возмещения убытков или сокращения расходов. Отчет о прибылях и убытках также позволяет посторонним оценить вашу способность управлять ресурсами вашей компании и использовать их.

Вторая причина для подготовки отчета о прибылях и убытках заключается в том, что это требуется IRS. Это запись о деятельности предприятия, которая используется для расчета налогов на полученную прибыль. Это единственный финансовый отчет, требуемый IRS.

Обзор

Отчет о прибылях и убытках использует данные вашего бизнеса и три простых вычисления, чтобы определить чистую прибыль (или чистый убыток) вашей компании. Обычно это помогает узнать, куда вы собираетесь, еще до того, как вы туда доберетесь, поэтому вот оболочка отчета о прибылях и убытках и завершенный отчет о прибылях и убытках для вымышленной компании ABC.

Отчет о прибылях и убытках:

Чистые продажи — Себестоимость проданных товаров = Валовая прибыльВаловая маржа — Продажи и административные расходы = Чистая операционная прибыль

Чистая операционная прибыль + Прочие расходы — Прочие расходы = Чистая прибыль до налогообложения

Чистая прибыль до налогообложения — налоги на прибыль = чистая прибыль (или чистый убыток)

Образец отчета о прибылях и убытках:

ABC Wholesale Company

Отчет о прибылях и убытках

За квартал, закончившийся 31 марта 200X

Расходы: Заработная плата — 22 000 долл. США Аренда — 6000 долл. США Свет, тепло, и электричество — 1000 долларов США. Прочие расходы — 4000 долларов США и местные налоги и лицензии — Амортизация и амортизация 1000 долларов США

на улучшение арендованного имущества — 500 долларов США Ремонт — 1500 долларов США Общие коммерческие, административные и общие расходы

— 36000 долларов США Прибыль от Операции 34 000 долларов Прочая прибыль + 2,500 долларов Прочие расходы — 500 долларов Чистая прибыль до налогообложения 36 000 долларов Резерв по налогу на прибыль — 14 400 долларов ЧИСТАЯ ПРИБЫЛЬ ПОСЛЕ НАЛОГА НА ПРИБЫЛЬ 21 600 долларов США

КАК ПОДГОТОВИТЬ ОТЧЕТНОСТЬ ПО УПРАВЛЕНИЮ КАНАЛОМ [ наверх]

Заголовок отчета о прибылях и убытках всегда должен указывать на дер, какой период времени исследуется.В отличие от баланса, который представляет собой снимок компании в определенную дату во времени, отчет о прибылях и убытках показывает список того, что произошло или произошло в течение определенного периода времени.

Таким образом, заголовок должен содержать формулировку, описывающую исследуемый период времени, например: для месяца, заканчивающегося месяц / день / год; для окончания квартала — месяц / день / год; на конец года — месяц / день / год.

Шаг 1. Заполните заголовок рабочего листа названием вашей компании и периодом, который будет отражен в отчете о прибылях и убытках.

Элементы данных, которые вы должны предоставить для построения отчета о прибылях и убытках:

- Чистые продажи

- Себестоимость проданных товаров

- Коммерческие и административные расходы

- Прочие доходы и прочие расходы

Чистые продажи — это общие продажи за анализируемый период времени за вычетом любых скидок на возврат и торговых скидок. Сумма, разрешенная к возврату, обязательно будет значительно различаться в зависимости от типа бизнеса.Небольшой розничный магазин может иметь несколько возвратов по сравнению с производственным процессом. Обычно это небольшой процент (один или два процента) от общего объема продаж. Сумма, разрешенная для торговых скидок, отражает несоответствие между стандартной или «каталожной» ценой и фактической ценой, уплачиваемой покупателями. Скидки на торговые скидки уменьшают общий объем продаж, чтобы отразить фактически уплаченные цены.

Это важное соображение, если продажи регистрируются при размещении заказа, а не при отгрузке товаров или получении оплаты.Выбор того, когда и как регистрировать продажи, является функцией вашей системы бухгалтерского учета и решений, принимаемых в связи с ее настройкой. Этот Business Builder предполагает наличие системы.

Шаг 2: Заполните общий объем продаж и любые прибавки в рабочем листе. Подсчитайте чистую выручку.

Себестоимость проданных товаров [наверх]

Себестоимость проданных товаров также называется себестоимостью реализации. Для розничных и оптовых торговцев это общая цена, уплаченная за проданную продукцию в течение отчетного периода.Это просто цена товара. Он НЕ включает коммерческие или административные расходы (эти расходы указаны в другом месте отчета о прибылях и убытках).

Для сервисных и профессиональных компаний стоимость проданных товаров не взимается. Эти типы компаний получают доход в виде сборов, комиссионных и лицензионных отчислений и не имеют товарных запасов. Затраты на оказание услуг будут включены в разделы коммерческих и административных расходов и общих расходов отчета о прибылях и убытках.

Для розничных и оптовых торговцев стоимость проданных товаров может быть рассчитана несколькими различными способами, используя прямой или косвенный метод. Это означает, что это будет фактический учет цен на проданные товары на основе запасов (прямой) или оценки путем вычета (косвенный), например, с вычетом продаж. Большинство малых предприятий розничной и оптовой торговли рассчитывают стоимость проданных товаров напрямую, беря стоимость запасов в начале отчетного периода (первоначальные запасы), добавляя стоимость товаров, приобретенных в течение отчетного периода (новые запасы), а затем вычитая стоимость стоимость наличных запасов на конец отчетного периода (остаточные запасы).В результате этих расчетов будет получена сумма запасов, израсходованных в течение отчетного периода:

- Начальные запасы

+ Запасы, приобретенные в течение периода

— Запасы в наличии на конец периода

Запасы, использованные для продукта в течение периода времени

Дефляция Показатели продаж

Себестоимость проданных товаров также может быть получена косвенно путем дефлятирования показателей продаж.

Например, если розничный магазин имеет складскую валовую прибыль (или наценку) в размере 40 процентов, а продажи в размере 100 000 долларов регистрируются в течение отчетного периода, стоимость проданных товаров составит 60 000 долларов.См. Следующий расчет, чтобы узнать, как это работает:

Общий объем продаж x Валовая прибыль (%) = Валовая прибыль ($)

100000 долларов США x 40% = 40 000 долларов США

Общий объем продаж ($) — Валовая прибыль ($) = Стоимость товаров Продано ($)

$ 100 000 — $ 40 000 = $ 60 000

Если применение единой наценки неуместно, классы продуктов могут быть разработаны на основе валовой прибыли. То есть, группа продуктов A будет состоять из продуктов с валовой прибылью, скажем, 30 процентов; товарная группа B — это товары с валовой прибылью 25 процентов; и продукт C будет продуктом с валовой прибылью 10 процентов.Приведенные выше расчеты будут затем выполнены для каждой категории продуктов и суммированы.

Себестоимость проданных товаров производителем

Для производителей метод расчета стоимости проданных товаров (или, точнее, себестоимости произведенных товаров) отличается от метода для розничных и оптовых торговцев. Это связано с тем, что затраты производителя связаны как с приобретением сырья для создания продукта, так и с затратами, связанными с его производством.

Для производителя себестоимость проданных товаров делится на две категории: прямые затраты и косвенные затраты.

Прямые затраты включают затраты на инвентаризацию, основанные на начальных и конечных запасах, которые рассчитываются таким же образом, как и у розничных продавцов, а также включают затраты на сырье и незавершенные запасы, ПЛЮС прямые затраты на рабочую силу.

Косвенные затраты включают косвенные затраты на оплату труда, накладные расходы завода, материалы и принадлежности. Из-за этих дополнений стоимость произведенной продукции часто составляется в виде отдельного отчета. Информация из отдельного отчета затем включается в отчет о прибылях и убытках.Вот информация по каждой из категорий данных для производителей:

- Труд — прямые трудозатраты — это стоимость труда, необходимого для преобразования сырья в готовую продукцию. Косвенный труд включает другой персонал завода, например, судовой персонал или обслуживающий персонал.

- Заводские накладные — включает: амортизацию основных средств; заводские коммуникации — свет, тепло и энергия; страхование; налоги на недвижимость; и заработная плата руководителей и других лиц, которые не работают непосредственно над созданием продукта.