Как устроена фондовая биржа

Что означают слова «эмитент», «брокер», «депозитарий» и как происходит торговля на фондовой бирже?

«Российский фондовый рынок закрыл торги разнонаправленным ростом. Индекс РТС продемонстрировал снижение: он потерял 1,35% и закрылся на уровне 737,35 пункта. А индекс ММВБ прибавил 0,49% и достиг отметки в 1647,49 пункта», — слышим мы по телевизору и тут же спешим переключить канал. Кажется, что фондовый рынок — это очень сложно и скучно, инвестированием занимаются только умные ребята в голубых рубашках, а биржа — это место, где все всех обманывают. Ведь что-то такое мы видели в фильмах про Уолл-стрит.

Давайте разберемся, что из наших типичных представлений — правда, а что — художественный вымысел. Как на самом деле работает фондовая биржа в России и с чего стоит начать, если вы хотите инвестировать деньги в ценные бумаги?

Что такое фондовый рынок и фондовая биржа?

Фондовый рынок — это рынок ценных бумаг: акций, облигаций, инвестиционных паев.

Заключать сделки по покупке и продаже таких бумаг проще всего на специально организованной торговой площадке — фондовой бирже. Она дает возможность надежно и быстро покупать бумаги и продавать их по справедливой, то есть рыночной цене.

На бирже действуют профессиональные участники — посредники между покупателями и продавцами. Это банки, брокеры, инвестиционные компании. Именно посредники обеспечивают доступ частных инвесторов на биржевой рынок. Все отношения между участниками и механизмы работы самой биржи регулируются Федеральным законом «О рынке ценных бумаг».

Покупать и продавать некоторые виды ценных бумаг можно и вне биржи, этот способ торговли так и называют — внебиржевым. Но, во-первых, не всегда можно обойтись совсем без посредников: вне биржи бумаги обычно не продают буквально из рук в руки — те, кто выпустил, тому, кто хочет инвестировать. Организаторами сделок на внебиржевом рынке выступают те же брокеры, банки и так далее.

Во-вторых, внебиржевая торговля связана с большими рисками: в этом случае операции никем не контролируются. А это значит, что вы не защищены от мошенников и сильно рискуете своими деньгами. Поэтому если вы хотите инвестировать деньги в ценные бумаги, делать это стоит через фондовую биржу.

Многие представляют себе биржу как шумное место, где люди с тремя телефонными трубками в руке выкрикивают свои ставки, но эти времена уже давно прошли. Сейчас практически вся активность биржи ведется в электронном режиме.

В России основными биржами считаются Московская Биржа и Санкт-Петербургская Международная Товарно-сырьевая Биржа. На Московской Бирже можно купить и продать не только ценные бумаги, но и иностранную валюту, товары (драгоценные металлы, зерно, сахар), а также производные финансовые инструменты — фьючерсы и опционы — на разные активы (ценные бумаги, валюту, товары). На Санкт-Петербургской Бирже торгуют сырьем (нефтью и нефтепродуктами, лесом, газом, энергоносителями, сельскохозяйственной продукцией) и специальными производными инструментами, которые позволяют заключать более выгодные сделки на такой товар, — фьючерсами.

Как мы уже выяснили, на бирже торгуют ценными бумагами. Они не появляются из ниоткуда, их выпускают эмитенты.

Зачем и как выпускают ценные бумаги?

Эмитент — это тот, кто выпускает ценные бумаги. Эмитентом может стать компания, государство или его отдельный регион и даже город.

Ценные бумаги выпускают, чтобы привлечь деньги. Перед выпуском эмитент оценивает, сколько денег ему нужно и в какой форме. Компания может просто «занять» деньги у будущих покупателей ценных бумаг, пообещав им выплатить процент в будущем, — тогда она выпускает облигации, фактически долговые расписки. А можно получить деньги, предложив покупателям стать совладельцами компании, — разделить ее капитал на микродоли и продать их. Это будут акции.

Затем компания определяет параметры ценных бумаг: их количество, номинал, то есть стоимость одной ценной бумаги, срок ее действия. После этого проходит государственная регистрация выпуска: в специальном реестре делают запись об этой бумаге.

Например, компания хочет привлечь дополнительные инвестиции и выпускает акции. Купив их, вы становитесь владельцем доли в компании и получаете право на часть ее прибыли, которая распределяется между всеми акционерами (так называемые дивиденды), и право голоса на собрании акционеров. Или же компания или государство (регион, город) выпускает облигации, чтобы занять на рынке немного денег и через некоторое время отдать их обратно с процентами за использование.

Зарегистрированные ценные бумаги размещают на бирже, где их могут приобрести инвесторы.

Как стать инвестором?

Инвестор — это тот, кто вкладывает свои деньги, чтобы получить прибыль.

На бирже инвестор покупает и продает ценные бумаги. Но купить их напрямую у эмитента или продать другому инвестору не получится. Для заключения сделок инвестору нужно открыть брокерский счет. Это специальный счет, с помощью которого можно покупать и продавать бумаги, а также видеть всю историю операций. Работать с таким счетом будет ваш официальный представитель на бирже — брокер.

Кто такой брокер и как с ним работать?

Брокер — посредник между инвестором и эмитентом, профессиональный участник рынка, который совершает сделки с ценными бумагами для инвестора.Чаще всего функции посредников выполняют частные брокерские компании и банки. Для работы у них должна быть специальная лицензия, которую выдает Банк России (до 2013 года их выдавала Федеральная служба по финансовым рынкам). Проверить, есть ли у выбранного вами брокера лицензия, можно в Справочнике участников финансового рынка.

Вы заключаете с брокером договор об обслуживании и открываете брокерский счет. Брокер по вашему поручению выполняет операции. С брокерского счета списываются деньги за покупку и комиссия брокера — плата за то, что он помог вам совершить операцию на бирже. Помимо сделок, которые брокер будет совершать, он рассчитывает и удерживает ваш налог на прибыль — 13%.

Общаться с брокером можно через интернет, если установить себе специальную программу — торговый терминал. А можно давать поручения по телефону, для этого вам выдадут специальную карточку с кодами. Брокер называет номер ячейки в карточке, вы стираете защитный слой и называете комбинацию цифр, напечатанных в этой ячейке.

Работая с брокером, нужно самостоятельно разрабатывать стратегию инвестирования. То есть принимать решения о том, что и когда покупать и продавать, будете только вы. Ответственность за риски и сделки брокер не несет, он всего лишь ваши «руки» на рынке ценных бумаг — выполняет ваши поручения. Поэтому вам нужно будет обстоятельно разобраться в том, как работает рынок ценных бумаг, и постоянно следить за ситуацией, анализировать информацию и принимать решения.

Если у вас мало опыта и в своих решениях вы не уверены, можете найти другого профессионального посредника, который поможет вам определиться с тем, какие бумаги и когда покупать и продавать, — доверительного управляющего.

Кто такой доверительный управляющий и как с ним работать?

Доверительный управляющий — организация, которой вы доверяете управление пакетом ценных бумаг по заранее оговоренной и утвержденной стратегии.

У нее тоже должна быть специальная лицензия Банка России, проверить ее можно в Справочнике участников финансового рынка.

Итак, вы оформляете договор доверительного управления и заранее обговариваете стратегию поведения на бирже. Например, вы хотите, чтобы ваш инвестиционный портфель состоял только из облигаций наиболее крупных и надежных компаний со стабильными показателями доходов — с процентной ставкой не менее 3%. Вы определяете эти условия, и исходя из них, управляющий будет решать, когда и какие бумаги покупать и продавать.

Плюс доверительного управления вам не нужно постоянно мониторить ситуацию на бирже, за вас это делает доверительный управляющий. При этом ваши доходы будут зависеть от его решений, правильных или неправильных. Поэтому есть смысл разобраться, как работает фондовый рынок, — чтобы определиться со стратегией.

Я покупаю и продаю бумаги — это как-то учитывается?

На бирже соблюдается строгий порядок: все операции по покупке и продаже фиксируются, чтобы все участники рынка знали, кому принадлежит та или иная бумага. Как только инвестор купил акции эмитента, детали сделки получают регистратор и депозитарий.

Регистратор — специальная компания, которая ведет реестры, где прописаны все владельцы акций.

Реестр поделен на множество лицевых счетов, и в них указано, у кого из акционеров сколько акций. Такие счета помогают эмитентам сообщать акционерам важные новости, например даты общих собраний, и начислять дивиденды. Регистратор — тоже лицензированный участник рынка, проверить его лицензию можно в справочнике.

Для инвестора учет бумаг ведет депозитарий — компания, которая хранит и учитывает активы.

У депозитариев тоже должна быть специальная лицензия Банка России, проверить которую можно тоже в справочнике.

В компании-депозитарии клиенту открывают специальный счет депо (депозитарный счет). На нем учитываются ценные бумаги клиента и есть записи обо всех операциях — вы всегда знаете, сколько у вас бумаг и какие они. Когда вы продаете ценные бумаги, депозитарий становится гарантом того, что именно вы — владелец бумаги, то есть у вас есть на нее права.

Теперь представьте, какое количество операций совершается на рынке за одну секунду, сколько на нем действующих участников, каждый из которых вовлечен во множество процессов. Чтобы система работала без сбоев и по закону, нужен регулятор.

Кто следит за порядком на фондовом рынке и бирже?

Регулятор — организация, которая следит за тем, чтобы на фондовой бирже все происходило законно.

На российском рынке эти функции выполняет Банк России. Он выдает всем профессиональным участникам рынка специальные лицензии. Не доверяйте свои деньги и активы посредникам, у которых лицензии нет. Регулятор не сможет защитить вас от неправомерных действий таких компаний, потому что у него нет рычагов воздействия на них. В этом случае вам останется только обращаться в правоохранительные органы.

Я хочу торговать на бирже. С чего начать?

Начинающему инвестору важно понимать, что торговля на бирже — это не казино и не лотерея, а скрупулезный расчет. Начинающему инвестору вряд ли удастся мгновенно разбогатеть, торгуя на бирже. Если вы только начинаете, выбирайте самую безопасную стратегию, которая не позволит вам потерять много денег. И становиться инвестором стоит, только если у вас есть свободные средства и вы хотите попробовать извлечь из них еще больше выгоды. Подробнее о том, что нужно знать начинающему инвестору, читайте в нашей статье.

fincult.info

суть, назначение, заработок и инвестиции на бирже

В данном обзоре, раскрывается информация, что такое фондовая биржа, ее назначение и суть, как работает и как можно заработать на бирже деньги.

Что такое фондовая биржа

Фондовая биржа — это специализированная организация предназначенная для обращения ценных бумаг и взаимодействия между участниками (предпринимателями и инвесторами). Фондовая биржа гарантирует правомерность совершаемых торговых операций между эмитентами и трейдерами (инвесторами) и предоставляет участникам биржи, требуемые инструменты для взаимодействия между ними.

Назначение и суть фондовой биржи

Главным назначением фондовых рынков, является привлечение дополнительного капитала в существующие бизнесы, с целью его расширения. Что приводит к получению предприятиями дополнительной прибыли, а что в свою очередь повышает валовый доход государства, где находятся эти предприятия.

Дополнительно при получении инвестиций, на предприятиях расширяется перечень новых или дополнительных рабочих мест.

Что касается интересов инвесторов, то их целью является получение пассивного дохода в виде дивидендов или роста цены акций, облигаций и других финансовых активов, с которыми они работают.

Благодаря взаимовыгодным отношениям между инвесторами и предпринимателями, происходит рост, как их собственного благосостояния, так и рост благосостояние страны в которой размещены предприятия эмитентов.

Структура биржи

Структура фондовой биржи построена на: брокерах, регуляторах, эмитентах, инвесторах. Все они важны для функционирования биржи и в случае исключения одного из них, биржа перестанет существовать в прежнем виде.

Брокеры

Работа всех бирж заключается в предоставлении возможности заключать сделки и проводить свою работу брокерам на финансовых рынках. Брокеры могут заключать сделки от имени крупных банков, организаций и частных клиентов. Именно брокерские компании, а не сама фондовая биржа, предоставляют возможность торговать всем желающим на фондовом рынке.

Начиная свою работу на бирже, следует выбрать для своего обслуживания на ней — брокерскую компанию.

В брокерской компании, следует пройти процедуру регистрации, пополнение торгового счета и начать торговлю.

Прежде чем начать торговую активность, нужно обязательно получить информацию о том как работает фондовый рынок, какие риски на нем присутствуют, ознакомится с тарифами на обслуживание, гарантиями брокера и прочими важными аспектами.

Каждый частный инвестор, обязательно должен пройти обучение торговле на бирже, осознать возможные риски и потренироваться на учебном счете. К примеру, учебный счет для торговли на фоновом рынке предоставляет брокерская компания — Трейдернет.

Регуляторы

Регуляторы предназначены для контроля брокерских компаний и их деятельности. В случае обнаружения нарушения у брокера, его могут лишить лицензии, а клиентов перевести в другую брокерскую компанию.

Благодаря регуляторам, нарушений на фондовом рынке меньше, чем на валютном рынке Форекс.

Эмитенты

Эмитентами являются компании выпустившие ценные бумаги для обращения их на фондовой бирже. Эмитентами являются частные предприятия и государственные органы.

Государство выпускает на рынок только облигации с фиксированным доходом. Гарантируя возврат всех вложенных средств плюс фиксированный доход в определенный срок, указанный в облигациях. Государственные гарантии по их облигациям, являются самыми надежными среди гарантий другими участниками на бирже.

Предприятия выпускают акции и облигации. Предприятия не гарантируют возврат номинальной стоимости и в случае банкротства, инвесторы потеряют все вложенные деньги в такие предприятия.

Инвесторы

Инвесторы являются участниками фондового рынка, которые обеспечивают дополнительный капитал как для расширения предприятий, так и комиссионные брокерским компаниями и другим организациям на бирже.

Торговля на фондовых биржах

Торговля заключается в получении прибыли от изменения курсовой разницы акций или других активов. При активной торговле, можно покупать акции как в лонг (купить активы), так и в шорт (продать активы).

Большинство игроков на фондовой бирже торгует в лонг, при этом получая кроме прибыли от курсовой разницы, еще и дополнительный доход в виде дивидендов. Дивидендами являются начисляемые проценты инвестору (владельцу акций, покупатель в лонг) от полученной прибыли предприятием.

Как зарабатывать на бирже

Заработок на бирже заключается в получении дивидендной прибыли и положительной разницы от изменения курса активов.

Для стабильного и надежного заработка на фондовой бирже, следует торговать только в лонг (покупать акции) нескольких самых известных и крупных предприятий из разных отраслей («Голубые фишки»). При этом следует покупать акции в моменты, когда акции наиболее дешевые — моменты ценовой коррекции акций. Таким образом, получаемая прибыль может быть увеличена в несколько раз.

Легальность фондовых бирж

Все фондовые биржи являются легальными. Их деятельность заключается в множественных проверках, самыми различными органами и регуляторами, что приводит к честным условиям сотрудничества, хотя порой не совсем выгодными для предпринимателей и инвесторов.

На фондовой бирже можно смело работать без опаски мошенничества. Но среди эмитентов порой бывают обменные случаи своих инвесторов, которые заключаются в «раздутии мыльного пузыря».

При таких случаях «пузырей», котировки на акции растут высокими темпами (превышающие доходность в 100% годовых) в течении нескольких лет, после чего происходит полное банкротство предприятия с потерей всех инвестиций инвесторами.

Вот почему прежде чем начать торговать на финансовых рынках, следует ознакомится с возможными рисками и с инструментами для заработка.

Риски на финансовых рынках

Занимаясь финансовой деятельностью, всегда есть определенные финансовые риски. Так же и на фондовой бирже есть свои риски, о которых следует знать всем участникам биржи.

Риски на фондовой бирже:

- Не торговые риски.

- Торговые риски.

К не торговым рискам относятся риски, которые возникают при банкротстве брокерской компании и при допущенных ошибках в реквизитах при финансовых операция пополнения/вывода денежных средств.

Торговые риски возникают при проведении торговых операций на бирже. К ним относятся: сбои в котировках, нарушение правил торгового алгоритма, нарушение управления собственным капиталом, агрессивные методы торговли, а также ликвидация эмитентами своих предприятий.

Заключение

Фондовые рынки как в глобальном масштабе, так и для каждого их участника несут только пользу, предоставляя развитие предприятий и экономики целых стран, а также получение дополнительной прибыли каждому из участников.

Но фондовая биржа имеет свои правила и условия, не зная которых многие участники теряют слишком много. Следует изучить и понять финансовые рынке, и только после этого появится возможность для каждого заработать деньги на фондовой бирже.

Рекомендуем ознакомиться:

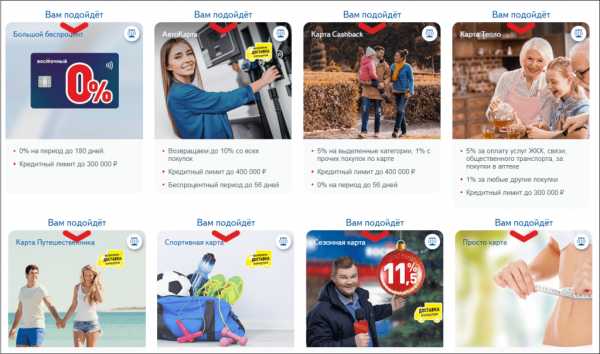

• Как оформить онлайн кредитную карту Банка Восточный?

• Как можно оформить кредит наличными онлайн в Хоум Кредит Банке?

• Условия для получения кредитной карты от Альфа-банка 100 дней без процентов.

• Условия рассрочки карты «Халва».

• Совесть карта рассрочки — оформить онлайн.

• Как оформить кредитную карту банка Тинькофф онлайн?

aboutcash.ru

Биржа ценных бумаг — это… Что такое Биржа ценных бумаг?

- Биржа ценных бумаг

Фо́ндовая би́ржа — организация, предметом деятельности которой являются обеспечение необходимых условий нормального обращения ценных бумаг, определение их рыночных цен и распространение информации о них, поддержание высокого уровня профессионализма участников рынка ценных бумаг.

Задачи фондовой биржи

- Предоставление централизованного места, где может происходить как продажа ценных бумаг их первым владельцам, так и вторичная их перепродажа;

- Выявление равновесной биржевой цены;

- Аккумулирование временно свободных денежных средств и способствование передаче права собственности;

- Обеспечение гласности, открытости биржевых торгов;

- Обеспечение арбитража;

- Обеспечение гарантий исполнения сделок, заключенных в биржевом зале;

- Разработка этических стандартов, кодекса поведения участников биржевой торговли.

Фондовые биржи в России

Сейчас в России насчитывается 11 фондовых бирж. Однако реальные торги ценными бумагами происходят только на шести биржах:

Наиболее крупными фондовыми биржами в России являются ММВБ и РТС. Индексы и акции на них можно посмотреть на [3].В СССР биржи закрыли в 1917-1918 г. И в 90 годах прошлого века они были открыты вновь только после распада СССР. Особенностью российских бирж является то, что владельцами акций и других ценных бумаг в России является всего около 4% населения России.В Европе и Америке примерно у 90% населения есть эти финансовые инструменты.

См. также

Wikimedia Foundation. 2010.

- Биржайский район

- Биржевые облигации

Смотреть что такое «Биржа ценных бумаг» в других словарях:

БИРЖА ЦЕННЫХ БУМАГ — (Stock Exchange) (Великобритания) организация, которая положила началу процесса регулирования финансовой отчетности, представляемой компаниями. Требования биржи были включены в законодательство и в учетные стандарты. На практике же существуют… … Большой бухгалтерский словарь

БИРЖА ЦЕННЫХ БУМАГ ТАИЛАНДА — (Securities Exchange of Thailand, SET) Один из рынков драконов тихоокеанского региона; торговля акциями на нем началась в 1962 г. после учреждения Банкогской фондовой биржи. Биржа ценных бумаг Таиланда была создана в 1975 г. и находится под… … Финансовый словарь

биржа ценных бумаг (Великобритания) — Организация, которая положила начало процессу регулирования финансовой отчетности, представляемой компаниями. Требования биржи были включены в законодательство и в учетные стандарты. На практике же существуют отдельные требования, которые не… … Справочник технического переводчика

биржа ценных бумаг Таиланда — Один из рынков “драконов” тихоокеанского региона; торговля акциями на нем началась в 1962 г. после учреждения Банкогской фондовой биржи. Биржа ценных бумаг Таиланда была создана в 1975 г. и находится под контролем министерства финансов Таиланда.… … Справочник технического переводчика

БИРЖА ЦЕННЫХ БУМАГ ТАИЛАНДА — (Securitie Exchange of Thailand) создана в 1975 г. и находится под контролем Министерства финансов Таиланда. Торговля акциями в Таиланде началась в 1962 г. после учреждения Бангкокской фондовой биржи … Внешнеэкономический толковый словарь

Австралийская биржа ценных бумаг — Австралийская биржа ценных бумаг … Википедия

Осакская биржа ценных бумаг — Osaka Securities Exchange Co., Ltd. 株式会社大阪証券取引所 … Википедия

Угандийская биржа ценных бумаг — Год основания … Википедия

Дохийская биржа ценных бумаг — (Doha Securities Market, DSM) биржа, расположенная в Дохе, Катар. Биржа была основана в 1995 году. Фондовый индекс Единственный индекс фондовой биржи DSM 20. В него входят акции следующих компаний: Ahli Bank Commercial Bank Qatar … Википедия

НАЦИОНАЛЬНАЯ БИРЖА ЦЕННЫХ БУМАГ — NATIONAL SECURITIES EXCHANGESСм. ФОНДОВЫЕ БИРЖИ … Энциклопедия банковского дела и финансов

dic.academic.ru

14.3. Ценные бумаги и фондовая биржа

Акционерные общества, производя эмиссию акций, выпускают их в обращение. Как складывается дальнейшая судьба ценных бумаг? Как устроен рынок на котором они обращаются?

Начнем с уточнения понятия «ценные бумаги».

Ценные бумаги и их виды

Ценные бумаги представляют собой финансовые документы, в которых зафиксированы определенные имущественные права их владельцев. Многообразие стартовых условий предпринимательства, а также свойственное рынку обилие оригинальных подходов к бизнесу, создают великое множество ценных бумаг, но основными их видами являются акции и облигации.

Акции

Акция представляет собой ценную бумагу, свидетельствующую о внесении определенной суммы в капитал акционерного общества.

В зависимости от набора предоставляемых владельцу прав, выделяются простые (обыкновенные) и привилегированные акции. Простые являются наиболее часто встречаемым видом акций. Главные права держателей обыкновенных акций заключаются в праве голоса на собрании акционеров и праве на получение дивидендов, зависящих от размера получаемой АО прибыли.

Само название привилегированных акций говорит о наличии ряда преимуществ (привилегий), которые предоставляются их владельцам. Главное из них состоит в праве на получение фиксированных дивидендов вне зависимости от размеров прибыли АО.

Но привилегированные акции не дают их владельцам права голоса. Впрочем, в России они такое право все же иногда приобретают. А именно, если из-за сложного положения акционерного общества им не выплачивается фиксированный дивиденд. Нарушение одного из прав таким способом компенсируется приобретением другого.

Любой вид акции дает владельцам право их свободной продажи, но не обязывает акционерное общество выкупать их. С момента приобретения акции их владелец несет вместе с обществом предпринимательские риски. И если дела компании пойдут плохо и акции превратятся в бросовые бумаги, никто не обязан возмещать владельцу вложенные деньги.

Номинальная стоимость и курс акций

Любая акция имеет номинальную стоимость, написанную на ней самой, и равную сумме денег, считающейся вложенной ее владельцем в компанию. По номинальной стоимости акции продаются всего один раз, в момент эмиссии. Наряду с номинальной существует рыночная цена, называемая курсом акции. Курс акций определяется соотношением спроса и предложения на них. А эти величины в свою очередь зависят от того, насколько хорошо работает предприятие, а также от функционирования экономики в целом1.

Облигации

Облигация удостоверяет отношение займа между ее владельцем и предприятием-эмитентом и подтверждает обязательство возвратить ее владельцу номинальную стоимость по истечении указанного в ней срока.

Если предприятие, выпустившее акции, в обмен на привлеченный капитал принимает на себя бессрочные обязательства перед держателями акций, то выпуск облигаций ведет к установлению временных отношений между их владельцем и эмитентом. До истечения срока действия облигации ее держатель не может требовать возврата номинальной стоимости, однако, имеет полное право на получение фиксированного дохода. В отличие от владельца акций, собственник облигаций не является совладельцем капитала предприятия, не имеет права вмешиваться в его деятельность. Он — кредитор этого предприятия. Поэтому и доход, получаемый по облигациям, называется процентом.

Обычно облигации выпускаются в годы экономического подъема, поскольку в неустойчивой ситуации кризиса предприятия не хотят обременять себя обязательствами по выплате фиксированных процентов. По тем же соображениям выпуск облигаций чаще организуется под какую-то конкретную программу с известными сроками реализации и хорошо просчитываемыми размерами будущей прибыли.

Рынок ценных бумаг

Обращение акций и облигаций происходит на особом рынке ценных бумаг. Основными его участниками являются потребители и поставщики капитала. Предприятия, нуждающиеся в капитале и привлекающие его с помощью выпуска (эмиссии) ценных бумаг, называются эмитентами. Поставщики капитала, вкладывающие (инвестирующие) собственные денежные средства в приобретение ценных бумаг с целью получения дохода, именуются инвесторами.

На рынке ценных бумаг происходит пересечение интересов сторон-участниц. Так, инвесторы заинтересованы в первую очередь в получении высоких доходов от приобретенных ценных бумаг. Они также хотят, чтобы купленные ценные бумаги были достаточно надежны и ликвидны. Эмитенты ценных бумаг желают получить средства в должном размере, быстро и по доступной цене. При этом возможность получения необходимых денежных средств для эмитента связана с автоматически возникающими у него обязательствами по передаче части получаемой прибыли инвесторам.

Первичный и вторичный рынок

В зависимости от способа поступления ценных бумаг на рынок, различают первичный и вторичный рынок ценных бумаг. На первичном рынке фирма-эмитент привлекает средства инвесторов. Первичный рынок дает рождение ценным бумагам, вся же последующая долгая «жизнь» ценных бумаг связана со вторичным рынком.

На вторичном рынке ценные бумаги могут поменять своих владельцев, т.е. перейти от одних инвесторов к другим. Иначе, операции на вторичном рынке, как правило, происходят без участия эмитента и не приносят ему дополнительных средств. Вместе с тем происходящие здесь события небезразличны для эмитента. Ведь никто не будет приобретать на первичном рынке акции дороже, чем их же можно купить на вторичном.

Организованный и неорганизованный рынок

С точки зрения механизма своего функционирования рынок ценных бумаг делится на неорганизованный и организованный. Неорганизованный рынок представлен прямыми сделками продавцов и покупателей акций, а также сделками, осуществляемыми с помощью посредников. Достоинством неорганизованного рынка является полнота охвата: на нем может осуществляться торговля практически любыми ценными бумагами. Это обстоятельство исключительно важно для мелких или новых компаний, которые провели эмиссию ценных бумаг, но недостаточно авторитетны, чтобы предлагать их широкой публике.

Поиск покупателя и выработка соглашения о продаже акций ведутся на неорганизованном рынке индивидуальным образом. Результатом этого является низкая ликвидность обращающихся бумаг: нет никаких гарантий, что покупатель вообще найдется. Другим недостатком этого рынка является высокий риск. Оценивая надежность покупаемой бумаги, покупатель может рассчитывать только на свои знания и интуицию.

Ядро организованного рынка ценных бумаг составляет сеть фондовых бирж2.

Фондовая биржа и ее функция

Фондовая биржа представляет собой организованный рынок, где по заранее определенным жестким правилам совершаются сделки с ценными бумагами. Фондовая биржа призвана обеспечить быструю, надежную и эффективную перепродажу ценных бумаг. Она выступает в качестве организатора проведения сделок между двумя сторонами: поставщиком капитала и его потребителем.

В процессе своей деятельности фондовая биржа выполняет три основные функции.

Аккумуляция капитала.

Обеспечение межотраслевых переливов капитала.

Переход управления предприятиями к эффективному собственнику.

Аккумуляция капитала

Находясь в центре пересечения интересов продавцов и покупателей, биржа аккумулирует разрозненные свободные финансовые средства и помогает их инвестированию в ценные бумаги, а значит, в конечном счете и в производство. Владелец небольшой суммы денег не может открыть с их помощью своего дела. Но даже если их хватит на покупку только одной акции, его деньги будут инвестированы в экономику. При этом способность биржи аккумулировать большие объемы капитала и направлять их туда, где существует спрос, прямо связана со способностью биржи обеспечить участникам сделки максимальные удобства. А именно: надежность, информационное обеспечение и обеспечение ликвидности.

Надежность. Фондовая биржа открыта далеко не для всех ценных бумаг. Разрешение на продажу там ценных бумаг — это прерогатива достаточно известных и эффективно работающих компаний. Прежде чем ценные бумаги будут предложены к продаже, они проходят процедуру проверки или допуска.

Работа биржи строится таким образом, что все совершаемые на ней сделки проводятся только с помощью официальных посредников — брокеров. Брокер получает заявки от своих клиентов и выполняет их. Прежде чем заключить сделку, клиент имеет право получить консультацию у брокера об интересующих его ценных бумагах и фирмах. При ненадлежащем осуществлении сделки брокер несет материальную ответственность.

Информационное обеспечение. Чтобы заинтересовать инвестора в приобретении ценных бумаг, а также помочь ему определиться с выбором, биржа предоставляет информацию о деятельности всех компаний, чьи ценные бумаги представлены на бирже. На основании сформировавшихся спроса и предложения биржа в специальных бюллетенях публикует рыночную цену ценных бумаг (курс ценных бумаг). Знание ситуации на фондовом рынке позволяет инвесторам осуществлять более выгодные для себя вложения, а бирже — концентрировать мощный спрос на ценные бумаги.

Обеспечение ликвидности. Известно, что высокая ликвидность характерна для бирж, имеющих большие обороты. На рынок с низкой ликвидностью трудно привлечь инвесторов. Поэтому естественным является процесс концентрации организованного фондового рынка, включающий биржевые слияния и поглощения. Происходит сосредоточение торговли ценными бумагами в одном месте.

Межотраслевые переливы капитала

Биржи представляют собой чрезвычайно важный для рыночной экономики инструмент межотраслевого перелива капитала. Установление равновесия между спросом и предложением возможно лишь тогда, когда капиталы могут покидать сферы, где существует устойчивое перепроизводство (например, старые отрасли, производящие неконкурентоспособные товары), и перетекать туда, где рынок требует резкого наращивания выпуска.

Однако в своей натурально-физической форме капиталы малоподвижны. Не так легко найти покупателя, готового заплатить огромную сумму за гигантский, но убыточный сталелитейный завод. Непростой задачей окажется и строительство на высвобожденные деньги прибыльного производства в прогрессивной отрасли.

Ценные бумаги делают этот процесс более плавным и реализуемым. Каждый легко может избавиться от переставшего приносить прибыль большего или меньшего пакета ценных бумаг того же сталелитейного завода, если согласится продать их дешево. И без труда вложит выручку в более прибыльный сектор экономики. Биржа как раз и служит тем местом, где с помощью купли-продажи ценных бумаг из отрасли в отрасль перетекают капиталы.

Переход управления к эффективному собственнику

Открытость биржевой информации предоставляет возможность любому акционеру проследить за ситуацией, складывающейся на фондовом рынке с ценными бумагами компаний. Тем самым ошибки в управлении акционерным обществом перестают быть понятными только специалистам-экспертам, способным указать конкретные просчеты в рекламной кампании, распределении инвестиций или инженерной политике фирмы.

Появляется индикатор, понятный широкой публике. Опасным сигналом обычно является серьезное падение курса ценных бумаг какой-либо компании-эмитента. Оно же часто оказывается и механизмом перехода фирмы в руки эффективного собственника. Сначала бумаги слабой фирмы «сбрасывают» хорошо информированные профессионалы. Ориентируясь на них, схожим образом поступают и мелкие инвесторы. Стремление многих владельцев ценных бумаг поскорее избавиться от них еще больше усугубляет ситуацию. Рыночная цена ценных бумаг стремительно снижается. А это в свою очередь создает благоприятную возможность для скупки акций в целях формирования контрольного пакета, позволяющего перехватить контроль над неэффективно работающей фирмой. Следовательно, способствует переходу управления компанией в более надежные руки, то есть к эффективному собственнику.

Биржевые спекуляции

Обязательным признаком биржевой деятельности являются биржевые спекуляции — краткосрочная купля-продажа ценных бумаг с целью извлечения курсовой прибыли. Последняя возникает, когда существует разница между ценой покупки и ценой продажи ценных бумаг.

Все биржевые операции можно разделить на два типа: наличные и срочные сделки. По наличным сделкам расчет производится в момент заключения сделки. Спекулятивная прибыль здесь обычно невелика и может возникнуть лишь в ходе арбитража — использования разницы цены ценных бумаг на разных биржах.

Подавляющая часть совершаемых на бирже операций относится к срочным сделкам. Характерной особенностью срочных сделок является перенос исполнения обязательств сторон-участниц на какое-то время (несколько дней или месяцев). Акции будут переданы, а деньги уплачены через определенный срок после заключения сделки. Причем доподлинно их курс в будущем не может знать никто.

В силу этого сфера срочных сделок — прерогатива биржевых спекулянтов. Их успех зависит от наличия эксклюзивной информации, доступа к крупным финансовым ресурсам и умения анализировать обстановку. Быстротечный характер спекулятивных операций позволяет в ходе серии удачных сделок превратить незначительную первоначальную сумму денег в солидный капитал.

В то же время деятельность спекулянтов часто дестабилизирует экономическую ситуацию в конкретной фирме или даже во всей стране. В отличие от инвесторов, спекулянты вкладывают деньги ненадолго и способны в считанные часы изъять с рынка огромные суммы, спровоцировав его крах.

Биржи в России

Начало реформ было периодом биржевого бума, когда новые биржи стали появляться, как грибы. В 1992 г. их насчитывалось свыше тысячи. Постепенно большая часть из них прекратила свое существование. Сейчас в России функционируют около 60 фондовых и товарно-фондовых бирж.

К настоящему времени организационная сторона формирования российского фондового рынка в основном завершена. Определились участники фондового рынка в лице эмитентов, инвесторов и посредников. На рынке происходит обращение ценных бумаг разных типов. Сами биржи как организации вполне сложились, однако экономические функции ими пока еще выполняются плохо.

Недостаточно полно, в частности, осуществляется функция аккумуляции капитала. С одной стороны, на биржи пока приходит сравнительно мало неспекулятивных капиталов, рассчитанных на долгосрочное вложение в российский бизнес. С другой стороны, даже имеющиеся ресурсы почти не инвестируются в предприятия. Вплоть до финансового кризиса 1998 г. на российском фондовом рынке преобладали государственные ценные бумаги. Массированный выпуск ценных бумаг государством в сочетании с высоким уровнем их доходности переключал основную часть денежных средств на покрытие бюджетного дефицита. В настоящее время государственные ценные бумаги почти ушли с рынка. Но акции частных фирм не заполнили пустоты — они почти неликвидны, если не считать гигантов вроде «Газпрома». Возможности привлечения средств в производство через отечественные биржи были и остаются почти нулевыми.

Организованный фондовый рынок в России носит преимущественно региональный характер. Он не обеспечивает межтерриториального и межотраслевого перелива капитала. Процесс формирования эффективного собственника на отечественных предприятиях также находится в стадии становления.

Итак, основные формы организации рынка ценных бумаг в нашей стране сложились и действуют, но их истинное предназначение пока не выполняется, что негативным образом сказывается на функционировании экономики в целом.

1 Общий принцип теоретического расчета величины курса сводится к уже знакомому нам дисконтированию. Стоимость акции приравнивается к величине суммы денег, которая принесла бы такой же доход, будучи положенной в банк. То есть Pакции = TRconst / i. Фактические курсы акции не вполне соответствуют такому расчету, так как на них влияет оценка риска невыплаты дивиденда или его выплаты в пониженном размере, а также прогноз изменения банковского процента.

2 К фондовым биржам примыкает более широкий по охвату фирм околобиржевой рынок, в значительной степени копирующий правила биржевой торговли, но не дающий, разумеется, тех же гарантий, что и биржа.

Рекомендация:

Для самоконтроля полученных знаний выполните

studfiles.net

Биржа — Википедия

Материал из Википедии — свободной энциклопедии

Би́ржа (нидерл. beurs, нем. Börse, фр. bourse, итал. bórsa, исп. bolsa) — юридическое лицо, обеспечивающее регулярное функционирование организованного рынка биржевых товаров, валют, ценных бумаг и производных финансовых инструментов. Торговля ведётся стандартными контрактами или партиями (лотами), размер которых регламентируют нормативные документы биржи.

Устаревшее значение слова — место или здание, где собираются в определённые часы торговые люди, посредники, биржевые маклеры для заключения сделок с ценными бумагами или товарами[1].

До эпохи компьютеризации о сделках стороны договаривались устно. Сейчас торги большей частью проходят в электронном виде с использованием специализированных программ, многие биржи отказались от торговых залов[2]. Брокеры в своих интересах или интересах клиентов выставляют в торговые системы заявки на покупку или продажу биржевых товаров. Эти заявки удовлетворяются встречными заявками других торговцев. Биржа ведёт учёт исполненных сделок, реализует, организует и гарантирует расчёты (клиринг), обеспечивает механизм взаимодействия «поставки против платежа».

Обычно биржи получают комиссионный сбор с каждой заключённой с их помощью сделки, это основной источник их доходов. Другими источниками могут быть членские взносы, плата за доступ к торгам, продажа биржевой информации.

ru.wikipedia.org

Рынок ценных бумаг. Фондовая биржа

Начнем из определения фондовой биржи. Фондовая биржа– это организованный и регулярно функционирующий рынок купли-продажи ценных бумаг. Этот рынок дополняет систему банковских кредитов, взаимодействуя с ней. Он позволяет получить средства на более длительный период, а также обеспечивает более полное и быстрое переливание сбережений по рыночным ценам.

Организации и учреждения, выпускающие ценные бумаги или деньги называются эмитентами. Ими могут быть 1) частные национальные, 2) государственные национальные, 3) частные и государственные иностранные организации.

Сами же ценные бумаги, обращающиеся на рынке можно разделить натри группы: 1) акции; 2) облигации; 3) специальные ценные бумаги. Наиболее надежными являются государственные облигации, затем частные облигации и акции крупных компаний.

Исходя из современной институциональной структуры рынков ценные бумаги, следует выделить четыре категории участников операций: 1) коммерческие банки, 2) инвестиционные (торговые) банки, 3) собственно биржевые фирмы, 4) кредитно-финансовые организации, объединенные общим названием «институциональные инвесторы» (страховые компании, пенсионные и инвестиционные фонды).

Рынок ценных бумаг включает: первичный и вторичный рынок. Первичный рынок– это рынок, на котором размещаются впервые выпущенные ценные бумаги (он включает инвестиционные и коммерческие банки, посредством которых акционерные общества и государство размещают бумаги).

Вторичный рынок– это рынок, на котором продаются выпущенные ранее ценные бумаги. С точки зрения организации он делится на централизованный и децентрализованный.К централизованному рынкуотносятся биржи, но только в отношении тех бумаг, которые допущены к обращению биржевым комитетом.К децентрализованному рынкуотносится рынок, на котором обращаются, как допущенные, так и недопущенные к обращению на фондовой бирже ценные бумаги (включая брокерско-диллерские фирмы, коммерческие банки). Существует также ивнебиржевое обращение ценных бумаг. То есть современный рынок ценных бумаг состоит из биржевого и внебиржевого обращения. В свою очередь внебиржевое обращение делится на организованное и неорганизованное.

Организованное обращение– находится под контролем саморегулирующихся органов посредством биржевых брокеров.Неорганизованное обращение– такого контроля не имеет.

Долее отметим, что через внебиржевое обращение осуществляется финансирование в основном воспроизводственного процесса, а на бирже происходит контроль над корпорациями и фирмами посредством скупки акций. Если на бирже активнее действует индивидуальный вкладчик, то на внебиржевом рынке – коллективный (коммерческие банки, страховые компании).

Основные функции фондовых бирж: 1) мобилизация и концентрация временно свободных денежных накоплений и сбережений посредством продажи ценных бумаг на первичном и вторичном рынках биржевыми посредниками; 2) кредитование и финансирование государства и частного сектора путем приобретения их ценных бумаг на первичном и вторичном рынках; 3) концентрация операций с ценными бумагами, установления цен на них в соответствии со спросом и предложением и формирование фиктивного капитала, 4) обеспечение публичности ценных бумаг.

Обращение ценных бумаг в странах с рыночной экономикой имеет развитое правовое регулирование. В США – действуют федеральные законы о ценных бумагах еще с 1933 г. Существует также закон, который устанавливает государственный контроль за обращением ценных бумаг («закон голубого неба»). Действуют также правила национальной Ассоциации биржевых маклеров. Тоже самое и в ФРГ и др. странах.

Кроме правового обеспечения большое значение имеет техническое обеспечение функционирования фондовых бирж. Так, в Гонконге четыре биржи объединены с 1986 г. компьютерной системой и фактически представляют собой одну биржу.

То есть современная биржа– это современный компьютерный центр, который имеет средства оперативной связи со всем миром.

С точки зрения экономического содержания и по своей ценности ценные бумаги различают как с фиксированным доходом и акции.

С фиксированным доходом– это долговые обязательства, по которым эмитент должен выполнить соответствующие действия, т.е. выплатить полученную сумму и процентное вознаграждение. Это также государственный займ, коммунальный займ, коммунальные облигации и закладные листы, промышленные облигации с фиксированным доходом промышленных компаний (могут продавать ниже номинальной стоимости, а разница образует – дизажио).

Несколько сходны с промышленными облигациями конверсионные долговые обязательства и опционные займы. Это переходные к акциям формы ценных бумаг с фиксированным доходом. Они предоставляют возможность приобретения акций в будущем. Они, как и промышленные облигации, котируются на бирже и по ним устанавливается курс. Вексель– это ценная бумага, которая свидетельствует о безусловном обязательстве векселедателя. Существует простой и переводной вексель. Каждый из них имеет соответствующие реквизиты. Порядок выкупа и учёта векселей определяется Кабинетом министров.

Акции – это номерные ценные бумаги, документы, которые подтверждают членство в акционерном обществе и предоставляют право на получение дивидендов. То есть они бывают именными, на предъявителя, привилегированные и простые.

Инвестиционный сертификат – эта та часть в специальном фонде ценных бумаг, которой руководит инвестиционная компания. Может включать либо акции крупных компаний, либо только облигации.

Кроме отмеченных видов ценных бумаг существуют и другие специальные ценные бумаги, а именно: 1) конвертированные акции и облигации, 2) фьючерсы, 3) опционы, 4) варранты.

Фьючерсы– это стандартные срочные контракты между продавцом и покупателем на приобретение ценных бумаг по заранее фиксированной цене.

Опционы– отличаются от фьючерсов тем, что они предусматривают право, а не обязательство на осуществление той или иной операции, которой пользуется покупатель опциона (могут комбинировать опционы и фьючерсы). Однако индивидуальность опционов препятствует их широкому внедрению.

Варранты– разновидность опциона, которые предоставляют их владельцу право на приобретение определенных фондовых ценностей. В последнее время они выпускаются с облигациями. При увеличении курсов на акции владелец варранта может продать его, либо приобрести дополнительные акции по цене ниже рыночной.

Конвертированные облигацииотличаются от облигации с варрантом тем, что их владелец не может продать право на приобретение акций по фиксированной цене на рынке отдельно от облигаций.

Как функционируют и формируются биржи?

По форме организации биржи бываютакционерными обществами или публично-правовыми институтами. Для последних характерно то, что помещения для биржевых операций принадлежат государству, а члены биржи назначаются правительственными органами. Общим для бирж является то, что правом торговли на бирже пользуются лишь её члены. Все остальные могут лишь принимать участие. Количество членов биржи строго ограничено и может быть увеличено только по решению биржевиков или правительственных органов.

Доступ в помещение биржи имеют лица, для которых биржевые договора являются профессией и которые официально зарегистрированы на бирже. Это: маклеры, биржевые торговцы, брокеры, джобберы, дилеры или иной коммерсант, что определяется уставом биржи.

Маклеры – это государственные служащие, приведенные к присяге, в соответствии с которой они не должны осуществлять биржевые операции на свои средства и не могут брать участие в какой-либо коммерческой фирме.

Кроме них на бирже имеются специальные представители банков и так называемые свободные (частные) маклеры, которые действуют самостоятельно. При этом первые на бирже составляют большинство среди участников. Совместно со свободными маклерами они составляют «кулису» биржи (так их называют).

Для участия в биржевой торговле необходимо делать заявку, в которой, как правило, указывается вид ценных бумаг и их наименьшая цена (если покупается) и наибольшая (при продажи) по которой будет осуществляться договор. То есть указывается лимитированная или нелиминитированная цена. Лимитированная цена не может быть изменена, а нелиминитированная цена изменяется в зависимости от складывающегося спроса и предложения.

В заключении отметим, что в крупных банках создаются отделы для осуществления комиссионных операций по поручениям клиентов. При этом банковские служащие, консультирующие клиентов, должны иметь высокую квалификацию. Что касается Украины, то определенные шаги в становлении фондового рынка сделаны. В частности принят закон «О ценных бумагах и фондовой бирже», функционирует центральная фондовая биржа, созданы её филиалы во всех регионах и продолжает совершенствоваться каек структура, так и сама работа бирж.

10

studfiles.net

Торговля ценными бумагами на бирже

Как все известно, фондовый рынок позволяет осуществлять процесс перераспределения активов. Именно фондовый рынок объединяет продавцов и покупателей разных активов. В оборот вступают множество ценных бумаг: акции и облигации, векселя, чеки и т.п. Торговля ценными бумагами интересует многих начинающих инвесторов.

Из большинства финансовых инструментов стоит также выделить производные инструменты торговли. К таковым, как правило, относят: фьючерсы, форварды и опционы.

Со стороны спекулянтов большой популярностью пользуются фьючерсы на индекс РТС, фьючерсы на валютную пару рубль/доллар (RUB/USD) и фьючерсы на акции «голубых фишек».

Так как же происходит торговля ценными бумагами?

Давайте, разбираться.

Самым главным звеном, который связывается рынок ценных бумаг выступает фондовая биржа. На фондовой бирже происходит купля/продажа ценных бумаг. На любой современной бирже должна быть отрегулирована торговая система, чтобы все заявки по оформлению сделок проходили без перебоев.

Важными элементами биржи также являются клиринговая (расчетная) палата и депозитарный центр. Главной функцией расчётной палаты является учёт средств у участников торгов и дальнейшее перенаправление средств со счёта покупателей ценных бумаг на счёт продавцов. Депозитарный центр также имеет похожие функции, но кроме учёта средств, она поставляет именно ценные бумаги покупателям.

У многих людей, которые имеют свободные денежные средства появляется желание куда-нибудь их вложить, например, вложить их в акции или другие ценные бумаги. Но самому это сделать не получиться, так как для этого нужно иметь специальные лицензии для выхода на финансовый рынок.

В этом вам могут помочь только брокерские компании, которые обладают достаточными полномочиями, чтобы предоставить вам условия торговли. Именно благодаря брокерам, клиентами может осуществляться торговля ценными бумагами. Однако сегодня очень много таких компаний и поэтому нужно грамотно подойти к выбору брокера.

При выборе необходимо обращать внимание на следующие критерии:

- год основания компании

- регулирующие органы

- страна, где зарегистрирована компания

- размер комиссии, которая берёт компания за оказания услуг

- выбор торговых платформ

- наличие многих финансовых инструментов

- предоставление обучающих материалов для новичков

У многих брокеров существуют минимальный депозит с которым можно начинать торговлю на фондовой бирже.

У многих брокеров существуют минимальный депозит с которым можно начинать торговлю на фондовой бирже.

Где-то данный депозит может равняться 100 $, а где-то и 10 000 $. Также всегда обращайте внимание есть ли наличие страхование депозита или нет.

И вот, когда вы открыли счёт, то можете уже начинать торговлю ценными бумагами. Заработок весь складывается на росте акций.

Скажем, вы покупаете акции по 100 $ и когда курс растёт, то продаёте их по более высокой цене и на этой разнице зарабатываете. Однако можно и заработать на понижение цен.

Чтобы разобраться в этом более детально, изучите статью — Кто такие «быки» и «медведи». Там описывается, как зарабатывают на рынке основные игроки быки и медведи.

Стоит отметить, если вы новичок и никогда не осуществляли торговлю ценными бумагами, то не стоит начинать скупать все акции подряд. На рынке существуют высоколиквидные активы, именно на такие стоит обратить внимание. Подобные высоколиквидные ценные бумаги ещё называют «голубе фишки», как мы уже выше упоминали про них.

К таким относят акции наиболее крупных российских компаний:

- Газпром

- Норникель

- ВТБ

- Роснефть

- Сбербанк

- МТС

- Северсталь и др.

Ликвидность акций означает, что вы можете продать их в любой момент, когда захотите, по цене приближённой к рыночной. Это происходит за счёт большого количества сделок совершаемых на эти бумаги ежедневно. Чем выше ликвидность ценных бумаг, тем лучше для держателя ценных бумаг.

Также важную роль играет выбор стратегии инвестирования. На бирже вы можете выступать и в качестве инвестора и в качестве спекулянта. Чем отличается инвестор от спекулянта, не сложно понять. Спекулянты торгуют на краткосрочной основе, инвесторы — на долгосрочной.

Приведём в пример известную компанию Berkshire Hathaway не менее известного её директора Уоррена Баффетта. Если бы вы в начале становления компании, инвестировали бы в неё 10 000 $, то уже сегодня эта сумма превратилась бы в более 40 000 000 $. Вот как поднимался курс акций в разные периоды времени.

- 16 ноября 1992 г. — курс акций равнялся 10$ тыс.

- 29 января 1998 г. — 50-60$ тыс.

- 24 октября 2006 г. — 100$ тыс.

Фондовый рынок сегодня предоставляет большие возможности для инвестирования средств, поэтому многие бизнесмены часть капитала инвестируют именно в ценные бумаги.

В заключение: рынок ценных бумаг это очень сложная система со своими законами и правилами, не изучив которые можно потерять свои деньги, вместо того, чтобы заработать. Однако, если подойти к этому очень ответственно и со знанием дело, то торговля ценными бумагами на фондовом рынке может существенно вам помочь в обретение финансового благополучия.

После определённой точки деньги перестают быть целью. Сама игра — вот что захватывает.

© Аристотель Онассис

investr-pro.ru