Как работает аккредитив — Альфа-Банк для среднего и крупного бизнеса

Перечень документов, требуемых для оплаты

При составлении перечня документов рекомендуется предусматривать, по возможности, представление документов, общепризнанных в международном деловом обороте и регламентированных унифицированными правилами (например, морской (океанский) коносамент, необращаемая морская накладная, чартерный коносамент, другие транспортные документы в зависимости от способа транспортировки, страховые документы, курьерские и почтовые квитанции, счета-фактуры). Касательно иных документов, стороны по контракту должны ясно обозначить наименование или содержание таких документов, кем они должны быть выданы или заверены, как оформлены. Также необходимо указать, должны представляться копии или оригиналы документов, а также их количество и способ представления. Важно, чтобы наименование товара в счете-фактуре точно соответствовало наименованию товара в аккредитиве, чтобы представленные документы не противоречили друг другу, и соответствовали всем условиям аккредитива. Решение платить или отказать в оплате банк принимает исключительно на основании результатов проверки представленных к оплате документов. С одной стороны, документы должны быть достаточными, чтобы подтвердить исполнение бенефициаром своих обязательств, с другой стороны, их не должно быть слишком много, т.к. в этом случае увеличивается время их проверки, а также вероятность ошибок и расхождений в документах. Банки не обязаны проверять дополнительные документы и не несут ответственности за содержание и передачу таких документов.

Решение платить или отказать в оплате банк принимает исключительно на основании результатов проверки представленных к оплате документов. С одной стороны, документы должны быть достаточными, чтобы подтвердить исполнение бенефициаром своих обязательств, с другой стороны, их не должно быть слишком много, т.к. в этом случае увеличивается время их проверки, а также вероятность ошибок и расхождений в документах. Банки не обязаны проверять дополнительные документы и не несут ответственности за содержание и передачу таких документов.

Дополнительные условия аккредитива

Если аккредитив переводной, то здесь указываются наименование, адрес, идентификационные коды переводящего банка.

Язык документов

По умолчанию документы должны быть оформлены на языке аккредитива, поэтому если какие-либо из представляемых документов будут оформляться на другом языке, это должно быть особо оговорено в аккредитиве.

По своему усмотрению стороны могут включить в аккредитив другие условия. Однако, необходимо помнить, что условия должны носить документарный и конкретный характер, т.е. «привязываться» к определенному документу, представление которого предусмотрено по аккредитиву, и определяться конкретными показателями (а не при помощи общих ссылок на контракт, его приложения, другие документы, которые не будут представляться к оплате по аккредитиву). В противном случае, банки должны игнорировать такие условия. Если по аккредитиву предусмотрено представление тратты, то также указываются детали тратты (на кого выписывается, срок оплаты, другие реквизиты).

Распределение банковских расходов между приказодателем (импортером) и бенефициаром (экспортером) в связи с аккредитивом. Однако надо помнить, что в любом случае ответственность за уплату комиссий и возмещение расходов лежит на инструктирующей стороне (заказчике услуг).

Также может быть указано, какие суммы покрывает аккредитив (напр. , 100% стоимости товара, страховые расходы, фрахт, комиссии и т.д.). Если по сделке помимо аккредитива предусмотрены прямые платежи (предоплаты, окончательные расчеты и т.п.), это тоже желательно указать в тексте аккредитива.

, 100% стоимости товара, страховые расходы, фрахт, комиссии и т.д.). Если по сделке помимо аккредитива предусмотрены прямые платежи (предоплаты, окончательные расчеты и т.п.), это тоже желательно указать в тексте аккредитива.

Аккредитив, что это простым языком, аккредитивная форма, открытие и оплата, договор безотзывного аккредитива

Опасаетесь рисков, связанных с предоплатой по сделке? Желаете подстраховаться как клиент, впервые сотрудничающий с новым поставщиком? Воспользуйтесь преимуществами аккредитива – одного из самых надёжных и выгодных банковских инструментов, используемых при заключении контрактов.

Содержание

Скрыть- Аккредитив: что это простым языком?

- Аккредитивная форма

- Безотзывный аккредитив

- Договор аккредитива

- Оплата аккредитивом

- Открытие аккредитива

Аккредитивная форма расчётов выгодна как продавцу, так и покупателю. Может с одинаковым успехом использоваться не только при внутрироссийских сделках, но и во внешнеторговых операциях. Сегодня услуги проведения расчётов в форме документарных аккредитивов предоставляются большинством крупных российских банков.

Сегодня услуги проведения расчётов в форме документарных аккредитивов предоставляются большинством крупных российских банков.

Аккредитив: что это простым языком?

Таким образом, банк выступает в роли гаранта и берёт на себя ответственность за совершение выплат. Поставщик на 100% уверен, что товар/услуга будут оплачены, а покупатель знает, что сможет оплатить их вовремя и без задолженности.

Аккредитивная форма

Действует по следующей схеме.

- Стороны заключают контракт, в котором оговариваются условия аккредитивного расчёта.

- Покупатель подаёт в свой банк (эмитент) заявление на открытие аккредитивного счёта и вносит на него необходимую для покрытия сделки сумму (бронирует средства).

- После успешного открытия аккредитива банк-эмитент извещает об этом банк продавца (авизующий банк).

- Авизующий банк уведомляет продавца об открытии аккредитива. Продавец отгружает товар и предоставляет подтверждающие документы в свой банк.

- После проверки документов оплата перечисляется на счёт продавца банком-эмитентом или авизующим банком (в зависимости от условий договора).

Безотзывный аккредитив

Один из основных и часто используемых видов документарных расчётов. В отличие от отзывного аккредитива, подтверждённый или неподтверждённый безотзывный не отзывается и не изменяется ни одной из сторон (включая банк) без предварительного согласия продавца/поставщика. Считается самой надёжной формой аккредитивных расчётов, так как полностью освобождает торгово-денежную сделку от всех возможных рисков, в первую очередь финансовых.

Если в процессе проведения сделки поставщик и покупатель придут к взаимному соглашению, условия безотзывного аккредитива могут быть изменены.

Договор аккредитива

В договоре о проведении сделки, предусматривающей такую форму расчётов, оговаривается и строго фиксируется любая информация, которая впоследствии может быть использована при совершении торгово-денежной операции и оплате по ней:

- наименования поставщика и получателя,

- вид используемой аккредитивной формы (безотзывная/отзывная, покрытая/непокрытая),

- сумма, бронируемая на счету для оплаты сделки,

- сроки действия обязательства,

- размер комиссии,

- порядок оплаты,

- порядок действий в случае не погашения задолженности по аккредитиву,

- права и обязанности всех сторон.

Оплата аккредитивом

Расчёты аккредитивами предусматривают перечисление средств на счёт продавца только в том случае, если все оговоренные контрактом условия были выполнены.

Нюанс: аккредитивный счёт открывается покупателем за собственные деньги или с привлечением кредитных средств банка (при наличии права на кредитование).

Открытие аккредитива

Для открытия аккредитивного счёта в банковскую организацию подаётся письменное заявление в соответствующей форме. В заявлении обозначается:

- номер договора, по которому открывается аккредитив,

- наименование и данные поставщика,

- вид, сроки действия, денежная сумма аккредитива,

- способ его реализации,

- список отгружаемых (предоставляемых) товаров/услуг,

- наименование банка-исполнителя по аккредитивному обязательству,

- перечень документов, которые будут использоваться в качестве основания для выплаты средств поставщику.

Совет Сравни.ру: используйте аккредитивную форму расчётов при необходимости проведения безопасных торгово-денежных сделок с новыми и «проблемными» деловыми партнёрами.

ГРАЖДАНСКИЙ КОДЕКС РОССИЙСКОЙ ФЕДЕРАЦИИ Глава 46. Расчеты

Глава 46. Расчеты

§ 1. Общие положения о расчетах

Статья 861. Наличные и безналичные расчеты

1. Расчеты с участием граждан, не связанные с осуществлением ими предпринимательской деятельности, могут производиться наличными деньгами (статья 140) без ограничения суммы или в безналичном порядке.

2. Расчеты между юридическими лицами, а также расчеты с участием граждан, связанные с осуществлением ими предпринимательской деятельности, производятся в безналичном порядке. Расчеты между этими лицами могут производиться также наличными деньгами, если иное не установлено законом.

3. Безналичные расчеты производятся через банки, иные кредитные организации (далее — банки), в которых открыты соответствующие счета, если иное не вытекает из закона и не обусловлено используемой формой расчетов.

Статья 862. Формы безналичных расчетов

1. При осуществлении безналичных расчетов допускаются расчеты платежными поручениями, по аккредитиву, чеками, расчеты по инкассо, а также расчеты в иных формах, предусмотренных законом, установленными в соответствии с ним банковскими правилами и применяемыми в банковской практике обычаями делового оборота.

2. Стороны по договору вправе избрать и установить в договоре любую из форм расчетов, указанных в пункте 1 настоящей статьи.

§ 2. Расчеты платежными поручениями

Статья 863. Общие положения о расчетах платежными поручениями

1. При расчетах платежным поручением банк обязуется по поручению плательщика за счет средств, находящихся на его счете, перевести определенную денежную сумму на счет указанного плательщиком лица в этом или в ином банке в срок, предусмотренный законом или устанавливаемый в соответствии с ним, если более короткий срок не предусмотрен договором банковского счета либо не определяется применяемыми в банковской практике обычаями делового оборота.

При расчетах платежным поручением банк обязуется по поручению плательщика за счет средств, находящихся на его счете, перевести определенную денежную сумму на счет указанного плательщиком лица в этом или в ином банке в срок, предусмотренный законом или устанавливаемый в соответствии с ним, если более короткий срок не предусмотрен договором банковского счета либо не определяется применяемыми в банковской практике обычаями делового оборота.

3. Порядок осуществления расчетов платежными поручениями регулируется законом, а также установленными в соответствии с ним банковскими правилами и применяемыми в банковской практике обычаями делового оборота.

Статья 864. Условия исполнения банком платежного поручения

Условия исполнения банком платежного поручения

1. Содержание платежного поручения и представляемых вместе с ним расчетных документов и их форма должны соответствовать требованиям, предусмотренным законом и установленными в соответствии с ним банковскими правилами.

2. При несоответствии платежного поручения требованиям, указанным в пункте 1 настоящей статьи, банк может уточнить содержание поручения. Такой запрос должен быть сделан плательщику незамедлительно по получении поручения. При неполучении ответа в срок, предусмотренный законом или установленными в соответствии с ним банковскими правилами, а при их отсутствии — в разумный срок банк может оставить поручение без исполнения и возвратить его плательщику, если иное не предусмотрено законом, установленными в соответствии с ним банковскими правилами или договором между банком и плательщиком.

3. Поручение плательщика исполняется банком при наличии средств на счете плательщика, если иное не предусмотрено договором между плательщиком и банком. Поручения исполняются банком с соблюдением очередности списания денежных средств со счета (статья 855).

Поручения исполняются банком с соблюдением очередности списания денежных средств со счета (статья 855).

Статья 865. Исполнение поручения

1. Банк, принявший платежное поручение плательщика, обязан перечислить соответствующую денежную сумму банку получателя средств для ее зачисления на счет лица, указанного в поручении, в срок, установленный пунктом 1 статьи 863 настоящего Кодекса.

2. Банк вправе привлекать другие банки для выполнения операций по перечислению денежных средств на счет, указанный в поручении клиента.

3. Банк обязан незамедлительно информировать плательщика по его требованию об исполнении поручения. Порядок оформления и требования к содержанию извещения об исполнении поручения предусматриваются законом, установленными в соответствии с ним банковскими правилами или соглашением сторон.

Статья 866.

1. В случае неисполнения или ненадлежащего исполнения поручения клиента банк несет ответственность по основаниям и в размерах, которые предусмотрены главой 25 настоящего Кодекса.

2. В случаях, когда неисполнение или ненадлежащее исполнение поручения имело место в связи с нарушением правил совершения расчетных операций банком, привлеченным для исполнения поручения плательщика, ответственность, предусмотренная пунктом 1 настоящей статьи, может быть возложена судом на этот банк.

3. Если нарушение правил совершения расчетных операций банком повлекло неправомерное удержание денежных средств, банк обязан уплатить проценты в порядке и в размере, предусмотренных статьей 395 настоящего Кодекса.

§ 3. Расчеты по аккредитиву

Статья 867. Общие положения о расчетах по аккредитиву

1. При расчетах по аккредитиву банк, действующий по поручению плательщика об открытии аккредитива и в соответствии с его указанием (банк-эмитент), обязуется произвести платежи получателю средств или оплатить, акцептовать или учесть переводной вексель либо дать полномочие другому банку (исполняющему банку) произвести платежи получателю средств или оплатить, акцептовать или учесть переводной вексель.

При расчетах по аккредитиву банк, действующий по поручению плательщика об открытии аккредитива и в соответствии с его указанием (банк-эмитент), обязуется произвести платежи получателю средств или оплатить, акцептовать или учесть переводной вексель либо дать полномочие другому банку (исполняющему банку) произвести платежи получателю средств или оплатить, акцептовать или учесть переводной вексель.

К банку-эмитенту, производящему платежи получателю средств либо оплачивающему, акцептующему или учитывающему переводной вексель, применяются правила об исполняющем банке.

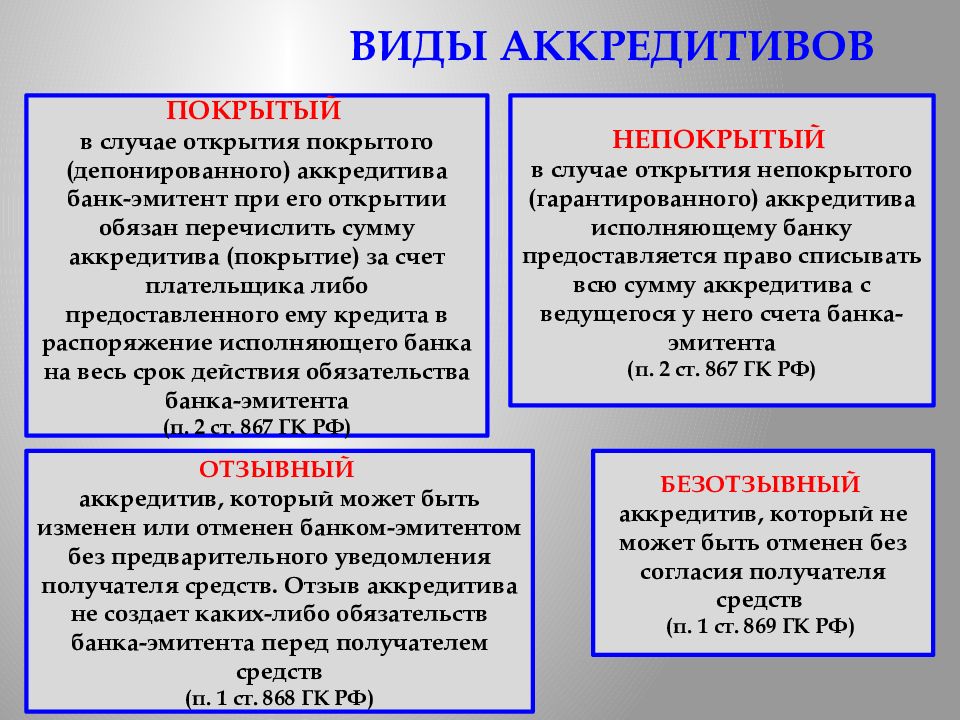

2. В случае открытия покрытого (депонированного) аккредитива банк-эмитент при его открытии обязан перечислить сумму аккредитива (покрытие) за счет плательщика либо предоставленного ему кредита в распоряжение исполняющего банка на весь срок действия обязательства банка-эмитента.

В случае открытия непокрытого (гарантированного) аккредитива исполняющему банку предоставляется право списывать всю сумму аккредитива с ведущегося у него счета банка-эмитента.

3. Порядок осуществления расчетов по аккредитиву регулируется законом, а также установленными в соответствии с ним банковскими правилами и применяемыми в банковской практике обычаями делового оборота.

Статья 868. Отзывный аккредитив

1. Отзывным признается аккредитив, который может быть изменен или отменен банком-эмитентом без предварительного уведомления получателя средств. Отзыв аккредитива не создает каких-либо обязательств банка-эмитента перед получателем средств.

2. Исполняющий банк обязан осуществить платеж или иные операции по отзывному аккредитиву, если к моменту их совершения им не получено уведомление об изменении условий или отмене аккредитива.

3. Аккредитив является отзывным, если в его тексте прямо не установлено иное.

Статья 869. Безотзывный аккредитив

1. Безотзывным признается аккредитив, который не может быть отменен без согласия получателя средств.

Безотзывным признается аккредитив, который не может быть отменен без согласия получателя средств.

2. По просьбе банка-эмитента исполняющий банк, участвующий в проведении аккредитивной операции, может подтвердить безотзывный аккредитив (подтвержденный аккредитив). Такое подтверждение означает принятие исполняющим банком дополнительного к обязательству банка-эмитента обязательства произвести платеж в соответствии с условиями аккредитива.

Безотзывный аккредитив, подтвержденный исполняющим банком, не может быть изменен или отменен без согласия исполняющего банка.

Статья 870. Исполнение аккредитива

1. Для исполнения аккредитива получатель средств представляет в исполняющий банк документы, подтверждающие выполнение всех условий аккредитива. При нарушении хотя бы одного из этих условий исполнение аккредитива не производится.

2. Если исполняющий банк произвел платеж или осуществил иную операцию в соответствии с условиями аккредитива, банк-эмитент обязан возместить ему понесенные расходы. Указанные расходы, а также все иные расходы банка-эмитента, связанные с исполнением аккредитива, возмещаются плательщиком.

Если исполняющий банк произвел платеж или осуществил иную операцию в соответствии с условиями аккредитива, банк-эмитент обязан возместить ему понесенные расходы. Указанные расходы, а также все иные расходы банка-эмитента, связанные с исполнением аккредитива, возмещаются плательщиком.

Статья 871. Отказ в принятии документов

1. Если исполняющий банк отказывает в принятии документов, которые по внешним признакам не соответствуют условиям аккредитива, он обязан незамедлительно проинформировать об этом получателя средств и банк-эмитент с указанием причин отказа.

2. Если банк-эмитент, получив принятые исполняющим банком документы, считает, что они не соответствуют по внешним признакам условиям аккредитива, он вправе отказаться от их принятия и потребовать от исполняющего банка сумму, уплаченную получателю средств с нарушением условий аккредитива, а по непокрытому аккредитиву отказаться от возмещения выплаченных сумм.

Статья 872. Ответственность банка за нарушение условий аккредитива

1. Ответственность за нарушение условий аккредитива перед плательщиком несет банк-эмитент, а перед банком-эмитентом исполняющий банк, за исключением случаев, предусмотренных настоящей статьей.

2. При необоснованном отказе исполняющего банка в выплате денежных средств по покрытому или подтвержденному аккредитиву ответственность перед получателем средств может быть возложена на исполняющий банк.

3. В случае неправильной выплаты исполняющим банком денежных средств по покрытому или подтвержденному аккредитиву вследствие нарушения условий аккредитива ответственность перед плательщиком может быть возложена на исполняющий банк.

Статья 873. Закрытие аккредитива

1. Закрытие аккредитива в исполняющем банке производится:

по истечении срока аккредитива;

по заявлению получателя средств об отказе от использования аккредитива до истечения срока его действия, если возможность такого отказа предусмотрена условиями аккредитива;

по требованию плательщика о полном или частичном отзыве аккредитива, если такой отзыв возможен по условиям аккредитива.

О закрытии аккредитива исполняющий банк должен поставить в известность банк-эмитент.

2. Неиспользованная сумма покрытого аккредитива подлежит возврату банку-эмитенту незамедлительно одновременно с закрытием аккредитива. Банк-эмитент обязан зачислить возвращенные суммы на счет плательщика, с которого депонировались средства.

§ 4. Расчеты по инкассо

Статья 874. Общие положения о расчетах по инкассо

1. При расчетах по инкассо банк (банк-эмитент) обязуется по поручению клиента осуществить за счет клиента действия по получению от плательщика платежа и (или) акцепта платежа.

2. Банк-эмитент, получивший поручение клиента, вправе привлекать для его выполнения иной банк (исполняющий банк).

Порядок осуществления расчетов по инкассо регулируется законом, установленными в соответствии с ним банковскими правилами и применяемыми в банковской практике обычаями делового оборота.

3. В случае неисполнения или ненадлежащего исполнения поручения клиента банк-эмитент несет перед ним ответственность по основаниям и в размере, которые предусмотрены главой 25 настоящего Кодекса.

Если неисполнение или ненадлежащее исполнение поручения клиента имело место в связи с нарушением правил совершения расчетных операций исполняющим банком, ответственность перед клиентом может быть возложена на этот банк.

Статья 875. Исполнение инкассового поручения

1. При отсутствии какого-либо документа или несоответствии документов по внешним признакам инкассовому поручению исполняющий банк обязан немедленно известить об этом лицо, от которого было получено инкассовое поручение. В случае неустранения указанных недостатков банк вправе возвратить документы без исполнения.

2. Документы представляются плательщику в той форме, в которой они получены, за исключением отметок и надписей банков, необходимых для оформления инкассовой операции.

3. Если документы подлежат оплате по предъявлении, исполняющий банк должен сделать представление к платежу немедленно по получении инкассового поручения.

Если документы подлежат оплате в иной срок, исполняющий банк должен для получения акцепта плательщика представить документы к акцепту немедленно по получении инкассового поручения, а требование платежа должно быть сделано не позднее дня наступления указанного в документе срока платежа.

4. Частичные платежи могут быть приняты в случаях, когда это установлено банковскими правилами, либо при наличии специального разрешения в инкассовом поручении.

5. Полученные (инкассированные) суммы должны быть немедленно переданы исполняющим банком в распоряжение банку-эмитенту, который обязан зачислить эти суммы на счет клиента. Исполняющий банк вправе удержать из инкассированных сумм причитающиеся ему вознаграждение и возмещение расходов.

Статья 876. Извещение о проведенных операциях

1. Если платеж и (или) акцепт не были получены, исполняющий банк обязан немедленно известить банк-эмитент о причинах неплатежа или отказа от акцепта.

Банк-эмитент обязан немедленно информировать об этом клиента, запросив у него указания относительно дальнейших действий.

2. При неполучении указаний о дальнейших действиях в срок, установленный банковскими правилами, а при его отсутствии в разумный срок исполняющий банк вправе возвратить документы банку-эмитенту.

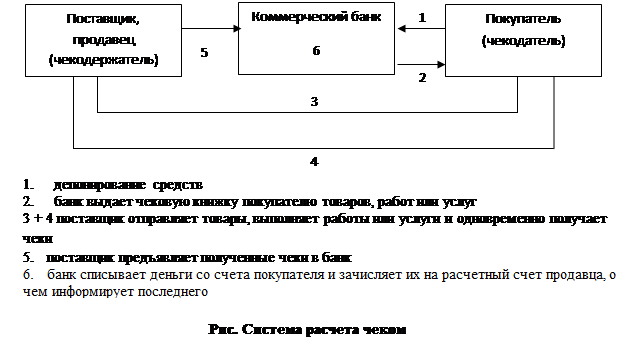

§ 5. Расчеты чеками

Статья 877. Общие положения о расчетах чеками

1. Чеком признается ценная бумага, содержащая ничем не обусловленное распоряжение чекодателя банку произвести платеж указанной в нем суммы чекодержателю.

2. В качестве плательщика по чеку может быть указан только банк, где чекодатель имеет средства, которыми он вправе распоряжаться путем выставления чеков.

3. Отзыв чека до истечения срока для его предъявления не допускается.

4. Выдача чека не погашает денежного обязательства, во исполнение которого он выдан.

5. Порядок и условия использования чеков в платежном обороте регулируются настоящим Кодексом, а в части, им не урегулированной, другими законами и устанавливаемыми в соответствии с ними банковскими правилами.

Статья 878. Реквизиты чека

1. Чек должен содержать:

1) наименование «чек», включенное в текст документа;

2) поручение плательщику выплатить определенную денежную сумму;

3) наименование плательщика и указание счета, с которого должен быть произведен платеж;

4) указание валюты платежа;

5) указание даты и места составления чека;

6) подпись лица, выписавшего чек, — чекодателя.

Отсутствие в документе какого-либо из указанных реквизитов лишает его силы чека.

Чек, не содержащий указание места его составления, рассматривается как подписанный в месте нахождения чекодателя.

Указание о процентах считается ненаписанным.

2. Форма чека и порядок его заполнения определяются законом и установленными в соответствии с ним банковскими правилами.

Статья 879. Оплата чека

1. Чек оплачивается за счет средств чекодателя.

В случае депонирования средств порядок и условия депонирования средств для покрытия чека устанавливаются банковскими правилами.

2. Чек подлежит оплате плательщиком при условии предъявления его к оплате в срок, установленный законом.

3. Плательщик по чеку обязан удостовериться всеми доступными ему способами в подлинности чека, а также в том, что предъявитель чека является уполномоченным по нему лицом.

При оплате индоссированного чека плательщик обязан проверить правильность индоссаментов, но не подписи индоссантов.

4. Убытки, возникшие вследствие оплаты плательщиком подложного, похищенного или утраченного чека, возлагаются на плательщика или чекодателя в зависимости от того, по чьей вине они были причинены.

5. Лицо, оплатившее чек, вправе потребовать передачи ему чека с распиской в получении платежа.

Статья 880. Передача прав по чеку

1. Передача прав по чеку производится в порядке, установленном статьей 146 настоящего Кодекса, с соблюдением правил, предусмотренных настоящей статьей.

2. Именной чек не подлежит передаче.

3. В переводном чеке индоссамент на плательщика имеет силу расписки за получение платежа.

Индоссамент, совершенный плательщиком, является недействительным.

Лицо, владеющее переводным чеком, полученным по индоссаменту, считается его законным владельцем, если оно основывает свое право на непрерывном ряде индоссаментов.

Статья 881. Гарантия платежа

1. Платеж по чеку может быть гарантирован полностью или частично посредством аваля.

Гарантия платежа по чеку (аваль) может даваться любым лицом, за исключением плательщика.

2. Аваль проставляется на лицевой стороне чека или на дополнительном листе путем надписи «считать за аваль» и указания, кем и за кого он дан. Если не указано, за кого он дан, то считается, что аваль дан за чекодателя.

Аваль подписывается авалистом с указанием места его жительства и даты совершения надписи, а если авалистом является юридическое лицо, места его нахождения и даты совершения надписи.

3. Авалист отвечает так же, как и тот, за кого он дал аваль.

Его обязательство действительно даже в том случае, если обязательство, которое он гарантировал, окажется недействительным по какому бы то ни было основанию, иному, чем несоблюдение формы.

4. Авалист, оплативший чек, приобретает права, вытекающие из чека, против того, за кого он дал гарантию, и против тех, кто обязан перед последним.

Статья 882. Инкассирование чека

1. Представление чека в банк, обслуживающий чекодержателя, на инкассо для получения платежа считается предъявлением чека к платежу.

Оплата чека производится в порядке, установленном статьей 875 настоящего Кодекса.

2. Зачисление средств по инкассированному чеку на счет чекодержателя производится после получения платежа от плательщика, если иное не предусмотрено договором между чекодержателем и банком.

Статья 883. Удостоверение отказа от оплаты чека

1. Отказ от оплаты чека должен быть удостоверен одним из следующих способов:

1) совершением нотариусом протеста либо составлением равнозначного акта в порядке, установленном законом;

2) отметкой плательщика на чеке об отказе в его оплате с указанием даты представления чека к оплате;

3) отметкой инкассирующего банка с указанием даты о том, что чек своевременно выставлен и не оплачен.

2. Протест или равнозначный акт должен быть совершен до истечения срока для предъявления чека.

Если предъявление чека имело место в последний день срока, протест или равнозначный акт может быть совершен в следующий рабочий день.

Статья 884. Извещение о неоплате чека

Чекодержатель обязан известить своего индоссанта и чекодателя о неплатеже в течение двух рабочих дней, следующих за днем совершения протеста или равнозначного акта.

Каждый индоссант должен в течение двух рабочих дней, следующих за днем получения им извещения, довести до сведения своего индоссанта полученное им извещение. В тот же срок направляется извещение тому, кто дал аваль за это лицо.

Не пославший извещение в указанный срок не теряет своих прав. Он возмещает убытки, которые могут произойти вследствие неизвещения о неоплате чека. Размер возмещаемых убытков не может превышать сумму чека.

Статья 885. Последствия неоплаты чека

1. В случае отказа плательщика от оплаты чека чекодержатель вправе по своему выбору предъявить иск к одному, нескольким или ко всем обязанным по чеку лицам (чекодателю, авалистам, индоссантам), которые несут перед ним солидарную ответственность.

2. Чекодержатель вправе потребовать от указанных лиц оплаты суммы чека, своих издержек на получение оплаты, а также процентов в соответствии с пунктом 1 статьи 395 настоящего Кодекса.

Такое же право принадлежит обязанному по чеку лицу после того, как оно оплатило чек.

3. Иск чекодержателя к лицам, указанным в пункте 1 настоящей статьи, может быть предъявлен в течение шести месяцев со дня окончания срока предъявления чека к платежу. Регрессные требования по искам обязанных лиц друг к другу погашаются с истечением шести месяцев со дня, когда соответствующее обязанное лицо удовлетворило требование, или со дня предъявления ему иска.

Общие рекомендации

Для экспортеров После выставления в Вашу пользу аккредитива банком импортера: Убедитесь в выполнимости всех условий аккредитива и соответствии его условий договору. Всегда помните, что если условия аккредитива не выполнимы и/или не соответствуют договору, вы вправе отказаться от аккредитива либо, по согласованию сторон, попросить покупателя изменить условия аккредитива. Для импортеров Следует помнить, что в случае выпуска безотзывного аккредитива, аннулирование аккредитива или внесение любых изменений в сделку может быть осуществлено только в случае получения согласия бенефициара на аннулирование/внесение изменений (при внесении изменений в условия подтвержденного аккредитива необходимо также согласие подтверждающего банка). Следует помнить, что в соответствии с Унифицированными правилами и обычаями для документарных аккредитивов, те расходы банков, которые по условиям аккредитива должны были оплачиваться бенефициаром, но не оплачены им, в конечном счете, подлежат возмещению заявителем.

<- Аккредитивы |

Функции исполняющего банка в аккредитивной сделке: платить или не платить?

09.08.2018

Статья опубликована в журнале «Международные банковские операции» №2 (68) за 2018 год Татьяна ШАЛАШНИКОВА,директор направления документарных операций, Росэксимбанк,

член Банковской комиссии ICC Russia

Унифицированные правила и обычаи для документарных аккредитивов в редакции 2007 г. содержат определения различных терминов и понятий, используемых в аккредитивной сделке, в том числе определение роли исполняющего банка. Так, аккредитив в соответствии со ст. 2 UCP 600 означает любое соглашение, как бы оно ни было названо или обозначено, которое является безотзывным и тем самым представляет собой твердое обязательство банка-эмитента выполнить обязательство по надлежащем представлении.

Выполнить обязательство означает:

— заплатить по предъявлении;

— принять на себя обязательство отсроченного платежа и заплатить по наступлении срока;

— акцептовать переводной вексель (тратту), выписанный бенефициаром, и заплатить по наступлении срока, если аккредитив исполняется путем акцепта.

Исполняющий банк означает банк, в котором аккредитив предусматривает исполнение, или любой банк, в случае если аккредитив предусматривает исполнение в любом банке. Однако на практике функции исполняющего банка, а вернее круг полномочий и обязанностей, возникающих в связи с этими полномочиями, которыми банк-эмитент наделяет исполняющий банк, не всегда трактуются банками одинаково. И практика, сложившаяся в отдельно взятых стране или банке, может отличаться от стандартной международной банковской практики.

В соответствии со ст. 6 UCP 600 «аккредитив должен предусматривать банк, в котором он подлежит исполнению, или то, что он подлежит исполнению в любом банке. Аккредитив, предусматривающий исполнение в исполняющем банке, также подлежит исполнению в банке-эмитенте». В сообщении SWIFT (формат МТ700) исполняющий банк указывается в поле 41.

Аккредитив должен устанавливать дату и место истечения срока для представления документов. Местонахождение банка, в котором аккредитив подлежит исполнению, является местом для исполнения. Как правило, это банк в стране бенефициара, однако при отсутствии номинированного банком-эмитентом исполняющего банка, то есть в случае исполнения аккредитива банком-эмитентом, это будет банк приказодателя. Соответственно и место истечения срока действия аккредитива, то есть срока для представления документов, будет находиться в стране приказодателя. Это не всегда удобно для бенефициара, так как при подготовке документов он должен учитывать срок почтового пробега документов до банка-эмитента.

Исполнение аккредитива путем платежа по предъявлении

В случае исполнения аккредитива путем платежа по предъявлении исполняющим банком обычно назначается авизующий банк в стране бенефициара. Каковы будут действия бенефициара и исполняющего банка в рамках аккредитивной сделки с предложенными выше условиями?

Здесь следует сделать оговорку, что банк, номинированный банком-эмитентом в качестве исполняющего, может отказаться от этих полномочий. Согласно ст. 12 UCP 600, если только исполняющий банк не является подтверждающим банком, предоставление полномочий выполнить обязательство или негоциировать не обязывает такой исполняющий банк выполнить обязательство или негоциировать, за исключением случаев, когда исполняющий банк прямо выразил свое согласие и информировал об этом бенефициара. Однако, согласно той же статье, получение или проверка и отправка документов в банк-эмитент не является исполнением, выполнением обязательства или негоциацией.

Таким образом, если авизующий банк согласился принять предоставленные ему банком-эмитентом полномочия действовать в качестве исполняющего банка и информировал об этом бенефициара, это означает, что при осуществлении бенефициаром надлежащего представления в такой банк от него ожидается оплата. Именно на это рассчитывает в первую очередь бенефициар.

На практике исполняющий банк зачастую соглашается взять на себя функцию исполнения аккредитива при условии одновременного выполнения функции подтверждающего банка. Однако совмещение этих двух ролей вовсе не обязательно.

При подтверждении аккредитива желательно иметь полномочия от банка-эмитента на исполнение аккредитива, то есть на принятие решения о том, составляют ли представленные документы надлежащее представление или нет, но не наоборот. Необязательно получать инструкцию банка-эмитента на подтверждение аккредитива для выполнения полномочий по его исполнению.

Таким образом, только проверка и отправка документов в банк-эмитент не являются исполнением аккредитива.

Исполнение аккредитива путем негоциации в исполняющем банке

В этом случае под негоциацией подразумевается оплата/покупка исполняющим банком документов, составляющих надлежащее представление.

В соответствии со ст. 7 UCP 600 банк-эмитент обязан предоставить возмещение исполняющему банку, который негоциировал (исполнил обязательство), а также осуществить негоциацию надлежащего представления, если исполняющий банк не осуществил негоциацию.

При этом важно отметить: в инструкциях банка-эмитента о возмещении в подобных аккредитивах обычно указывается, что банк-эмитент осуществляет возмещение по получении документов в собственном офисе и по результатам их проверки. Таким образом, разрыв во времени между оплатой документов исполняющим банком и осуществлением оплаты банком-эмитентом составляет 2–3 недели (почтовый пробег документов до банка-эмитента плюс 5 банковских дней на проверку плюс срок на перевод денежных средств).

Здесь стоит обратить внимание на заключение Банковской комиссии МТП № 470/ТА.879 по спору, возникшему между исполняющим банком и банком-эмитентом. Исполняющий банк потребовал выплаты процентов за период задержки банком-эмитентом возмещения. В заключении экспертов Банковской комиссии содержатся следующие выводы:

1. В соответствии с Унифицированными правилами для получения возмещения исполняющему банку не обязательно представлять

доказательство исполнения или негоциации. Отсутствие такого доказательства/уведомления в адрес банка-эмитента не освобождает банк-эмитент от его обязательств по аккредитиву, в том числе от уплаты процентов за несвоевременно произведенную оплату/предоставление возмещения исполняющему банку.

2. В аккредитиве предусмотрено, что банк-эмитент обязуется осуществить перевод средств исполняющему банку по получении надлежащего представления. Таким образом, в соответствии с условиями аккредитива процесс оплаты надлежащего представления должен начаться в момент принятия банком-эмитентом решения о том, что представление является надлежащим, а не по получении запроса SWIFT МТ754 от исполняющего банка.

Исполнение аккредитива путем отсроченного платежа в исполняющем банке

Рассмотрим ситуацию, когда аккредитив исполняется путем отсроченного платежа в исполняющем банке. Исполняющий банк проверяет документы и в случае надлежащего представления определяет дату платежа. При направлении документов банку-эмитенту исполняющий банк, как правило, инструктирует его подтвердить дату оплаты. Таким образом, при отсутствии заявления о расхождениях со стороны банка-эмитента в обозначенные UCP 600 сроки он безотзывно и безусловно должен выполнить обязательство, то есть осуществить платеж в определенную исполняющим банком дату.

В заключение хотелось бы отметить, что роль исполняющего банка в аккредитивной сделке достаточно велика, так как предполагается, что именно такой, номинированный банком-эмитентом, банк уполномочен принимать решение относительно документов — являются ли они надлежащим представлением и соответственно возникает ли у банка-эмитента обязательство оплатить представленные документы.

Глоссарий

А Б В Г Д Е Ж И К Л Н О П Р С Т У Э

Авианакладная

Автодорожная накладная

Аккредитив

Аккредитив с красной оговоркой

Банковская гарантия

Банк-ремитент

Безотзывный аккредитив

Безусловная гарантия

Бенефициар

Бланковый индоссамент

Вексель

Гарантия

Гарантия возврата авансового платежа

Гарантия возврата кредита

Гарантия исполнения обязательств

Гарантия платежа

Документарный аккредитив

ЕВРОИБОР

Железнодорожная накладная

Именной индоссамент

Индоссамент

Индоссант

Инкассирующий банк

Инкассовое поручение

Исполнение аккредитива

Исполняющий банк

Компенсационный аккредитив

Коносамент

Контр-гарантия

ЛИБОР

Негоциация

Отзывный аккредитив

Отсроченный платеж

Подтверждение аккредитива

Принципал

Простой вексель

Протест векселя

Рамбурс

Рамбурсирующий банк

Рамбурсное обязательство

Рамбурсное требование

Револьверный аккредитив

Резервный аккредитив

Сертификат качества

Сертификат происхождения

Смешанный платеж

Срочный вексель

Тендерная гарантия

Товаросопроводительные документы

Трансферабельный аккредитив

Тратта

Унифицированные правила и обычаи для документарных аккредитивов

Экспортные кредитные агенства

Авианакладная (Airwaybill)

Документ, выписываемый грузоотправителем или его агентом-экспедитором при сдаче груза и подтверждающий наличие договора между грузоотправителем и перевозчиком о перевозке грузов по авиалиниям перевозчика. Авианакладная заполняется в трех оригиналах, имеющих равную силу; первый экземпляр носит пометку «для перевозчика»; второй экземпляр носит пометку «для получателя» и следует с товаром; третий экземпляр подписывается перевозчиком и возвращается грузоотправителю после того, как товар принят. Авианакладная не является ни товарораспорядительным, ни передаточным документом. Она выполняет лишь функцию доказательства заключения договора перевозки, принятия товаров к перевозке и условий перевозки. Груз выдается указанному в ней получателю.

Автодорожная накладная (Autowaybill, CMR)

Транспортный документ, подтверждающий наличие договора между Перевозчиком и отправителем об автодорожной перевозке грузов. Форма накладной регламентируется Конвенцией о договоре международной дорожной перевозки грузов (КДПГ, французская аббревиатура — CMR). Этот документ носит название «Международная накладная» и заполняется вчетырех оригиналах : первый экземпляр для отправителя (розовый), второй экземпляр для получателя (голубой), третий экземпляр для фрахтовщика (зеленый). Кроме того, в некоторых странах существует еще белый экземпляр для тарифного контроля, который служит соответствующей информационной копией. Накладная не является ни товарораспорядительным документом, ни передаточным документом. Она выполняет функцию доказательства заключения договора перевозки, принятия товаров к перевозке и условий перевозки. Груз выдается указанному в ней получателю.

Аккредитив (Letter of Credit, Credit, L/C)

Обязательство банка выплатить продавцу товаров или услуг определенную сумму в случае представления им документов, подтверждающих отправку товара или выполнение услуги, соответствующих условиям такого обязательства.

Аккредитив с «красной оговоркой» («Red Clause» Letter of Credit)

Аккредитив, согласно условиям которого, продавец сможет получить от Исполняющего/подтверждающего банка аванс на оговоренную сумму. Аванс предназначается для финансирования производства или закупки Экспортируемого товара. Выплата аванса может производиться исполняющим/ Подтверждающим банком как за счет банка-эмитента так и за свой счет. При осуществлении платежа по аккредитиву сумма аванса удерживается из суммы платежа. В случае если бенефициар не представляет документы в срок, банк, производивший авансовый платеж, требует от банка-эмитента аккредитива возмещение в размере аванса (если выплата производилась не за счет банка-эмитента). Последний удерживает данную сумму с приказодателя аккредитива, который несет ответственность и риск за предоставляемый продавцу аванс.

Банковская гарантия (Bank guarantee)

Обязательство банка перед бенефициаром произвести платеж в его пользу в пределах указанной суммы денежных средств в случае, если третья сторона (контрагент бенефициара) не выполняет своего обязательства перед бенефициаром, или другого события, произошедшего или не произошедшего (гарантийного случая). В международной практике часто встречается схема с «подтвержденной» гарантией. В «подтвержденной» гарантии участвует второй банк. Этот банк (банк-контргарант) запрашивает (инициирует) другой банк (банк-гарант) выпустить гарантию в пользу бенефициара против его контр-гарантии в пользу банка-гаранта. См. формы банковских гарантий: Безусловная, Условная. См. виды банковских гарантий: Гарантия возврата авансового платежа, Гарантия возврата кредита, Гарантия исполнения обязательств , Тендерная Гарантия , Гарантия платежа.

Банк-ремитент (Remitting Bank)

Банк, которому экспортер передает отгрузочные документы на инкассо и поручает выпуск инкассового поручения и отправку документов в представляющий банк.

Банк-эмитент (Issuing Bank)

Банк, выпускающий финансовое обязательство. В международной торговле финансовые обязательства банков представлены аккредитивами, банковскими гарантиями, поручительствами или некоторыми другими обязательства.

Безотзывный аккредитив (Irrevocable Letter of Credit)

Аккредитив, который не может быть изменен или аннулирован банком- эмитентом без предварительного уведомления бенефициара и получения его согласия на изменение или аннуляцию аккредитива.

Безусловная гарантия (Demand Guarantee)

Форма банковской гарантии, при которой банк-гарант выдает обязательство бенефициару произвести платеж в его пользу в размере определенной суммы при наступлении гарантийного случая против простого требования бенефициара об оплате ему этой суммы.

Бенефициар (Beneficiary)

Лицо, в чью пользу выдается банковское финансовое обязательство: продавец, кредитор и пр.

Бланковый индоссамент (Blank Endorsement)

Это передаточная надпись, сделанная на оборотной стороне индоссируемого документа, в которой не указано, приказу какого лица необходимо совершить платеж или доставить груз. Бланковый индоссамент на чеке представляет собой только подпись индоссанта. В этом случае чек может быть передан другому лицу путем простого вручения. Бланковую надпись можно превратить в именную, поставив на ней наименование лица, которому передается чек. Бланковый индоссамент на векселе представляет собой наименование индоссанта и его подпись. Такой вексель принято считать выставленным на предъявителя, и его можно передать другому лицу путем простого вручения либо посредством передаточной надписи. Бланковый индоссамент на векселе можно превратить в полный, сделав над передаточной надписью указание, приказу какого лица передается вексель. Бланковый индоссамент на коносаменте и страховом полисе представляет собой печать и подпись индоссанта. Бланковый индоссамент в таких случаях можно превратить в именной, сделав над передаточной надписью указание, приказу какого лица передается документ.

Вексель по предъявлению (Sight Bill)

Вексель простой или переводной, в тексте которого не обусловлен срок его погашения либо прямо оговорено, что он оплачивается по предъявлению. В таких случаях предполагается, что вексель подлежит погашению при его предъявлении в место платежа.

Гарантия (Guarantee)

Является инструментом обеспечения исполнения обязательств. Дает сторонам, заключившим контракт, уверенность в том (гарантию того), что заключенный контракт будет исполнен или стороны получат компенсацию при неисполнении другой стороной условий контракта.

Гарантия возврата авансового платежа (Advance Payment Guarantee)

Обязательство банка, выданное по приказу продавца, получающего аванс от покупателя, вернуть аванс покупателю в случае невыполнения продавцом своих обязательств по поставке.

Гарантия возврата кредита (Security for a Credit Line)

Обязательство банка, выданное по приказу заемщика, выплатить кредитору сумму основного долга либо основного долга и процентов по кредиту в случае неисполнения заемщиком обязательств по кредитному договору в отношении погашения долга и процентов.

Гарантия исполнения обязательств (Performance Bond)

Обязательство банка, выданное по приказу продавца в пользу покупателя, выплатить последнему определенную сумму в случае неисполнения продавцом своих обязательств по поставке.

Гарантия платежа (Payment Guarantee)

Обязательство банка, выданное по приказу покупателя, выплатить продавцу определенную сумму в случае неисполнения покупателем своих обязательств по оплате за поставленный товар.

Документарный аккредитив (Documentary Letter of Credit)

Аккредитив, используемый при расчетах по внешнеторговым сделкам, независимо от того, как он назван и обозначен (документарный аккредитив,аккредитив, аккредитивное письмо и т.п.), представляющий собой одностороннее, условное денежное обязательство банка, выдаваемое им по поручению клиента-приказодателя аккредитива (импортера) в пользу его контрагента по контракту — бенефициара (экспортера) -, по которому банк, открывший аккредитив (банк-эмитент), должен произвести бенефициару платеж (немедленно или с отсрочкой) или акцептовать тратты бенефициара при условии предоставления бенефициаром документов, предусмотренных в аккредитиву, и при выполнении других условий аккредитива. По форме аккредитивы делятся на безотзывные и отзывные. По способу исполнения: исполняемые путем платежа по предъявлению, путем отсроченного платежа, путем акцепта, путем негоциации. В международной практике встречаются специальные аккредитивы: трансферабельные, резервные, компенсационные, револьверные.

ЕВРОИБОР (EURIBOR — Euro Interbank Offered Rate)

Процентная ставка по которой производится размещение срочных депозитов в Евро между первоклассными банками, находящимися в зоне Евро. Ставки ЕВРОИБОР определяются в системе Bridge-Telerate (система межбанковских котировок) ежедневно около 11-00 по Центрально-европейскому времени как усредненные ставки предложения группы банков, наиболее крупных участников рынка. Ставки ЕВРОИБОР устанавливаются на сроки 1 неделя, 1, 3, 6, 9 и 12 месяцев.

Железнодорожная накладная (Railway Consignment Note)

Документ, подтверждающий наличие договора перевозки между грузоотправителем и администрацией железной дороги, свидетельствует о принятии товаров к перевозке, определяет условия перевозки. Оригинал накладной следует с грузом. Отправитель груза получает дубликат накладной. Груз выдается лицу, указанному в накладной как получатель. Текст железнодорожной накладной печатается на стандартных бланках. Накладная не является ни товарораспорядительным, ни передаточным документом. Она выполняет функцию доказательства заключения договора перевозки, принятия товаров к перевозке и условий перевозки.

Именной индоссамент

Это передаточная надпись, сделанная на оборотной стороне индоссируемого документа, которая определяет, приказу какого лица необходимо совершить платеж или доставить груз, путем указания после передаточной надписи «Платить приказу…» или «Приказу…» полного наименования и адреса этого лица. См. также Бланковый индоссамент, Индоссамент .

Индоссамент (Endorsement)

Передаточная надпись на векселях, чеках, коносаментах, страховых полисах и прочих оборотных документах. Инструмент переуступки права требования, удостоверяет передачу прав по индоссируемому документу другому лицу. См. также Бланковый индоссамент.

Индоссант

Лицо, проставляющее передаточную надпись (индоссамент) на документе, право Требования по которому подлежит передаче.

Инкассирующий банк (Collecting Bank)

Любой банк в операции инкассо отличный от банка-ремитента , вовлеченный В обработку документов.

Инкассо (Collection)

Работа банка с документами, полученными от экспортера, по выполнению его инструкций, заключающихся в передаче документов импортеру против платежа или акцепта тратт или передачи документов на других условиях. Экспортер подготавливает документы, передаваемые им на инкассо, и оформляет четкие и полные инкассовые инструкции для банка.

Инкассовое поручение (Collection Order)

Инструкции представляющему банку, оформляемые банком-ремитентом В соответствии с инкассовыми инструкциями принципала.

Исполнение аккредитива (Letter of Credit Utilization)

Под этим понятием подразумевается проверка документов, представленных в рамках аккредитива, и, в случае соответствия документов условиямаккредитива, проведение платежа по предъявлению/отсроченного платежа/акцепта/негоциации в пользу бенефициара или третьих лиц, при наличии заявления бенефициара на переуступку выручки по аккредитиву. В случаях, когда документы не соответствуют условиям аккредитива, в функции исполняющего банка входит запросы к приказодателю аккредитива о его согласии на оплату документов с расхождениями либо отправка документов в банк-эмитент, если исполняющий банк отличается от такового, на базе инкассо. Если исполняющим банком является банк-эмитент или подтверждающий банк, то платеж по аккредитиву осуществляется ими немедленно после факта признания документов соответствующими условиям аккредитива или получения полномочий приказодателя на оплату. В любых других случаях исполняющий банк не несет обязательств по проведению платежа, то есть он берется произвести платеж в пользу бенефициара после получения средств из банка-эмитента. Однако в случае наличия соответствующей договоренности между бенефициаром и исполняющим банком, последний может производить платежи за свой счет, требуя затем возмещения у банка-эмитента.

Исполняющий банк (Nominated Bank)

Банк, назначаемый банком-эмитентом в соответствии с инструкциями приказодателя, осуществлять исполнение аккредитива. Исполняющим банком может выступать как банк-эмитент, так и любой авизующий банк. В случаях присутствия в сделке подтверждающего банка, исполнение аккредитива, как правило, отдается ему.

Компенсационный аккредитив (Back-to-Bank Letter of Credit)

Компенсационный аккредитив фактически представляет собой два юридически различных аккредитива, объединенных одной сложной сделкой. В случае компенсационного аккредитива банк торгового посредника открывает аккредитив в пользу поставщика (вспомогательный аккредитив, subordinate L/C), опираясь на наличие аккредитива, открытого в пользу данного посредника (основной аккредитив, master L/C).

Коносамент (Bill of Lading)

Документ, выдаваемый перевозчиком либо его агентом грузоотправителю в удостоверение принятия груза к перевозке морским путем. Коносамент выполняет три основные функции: удостоверяет принятие перевозчиком груза к перевозке, является товарораспорядительным документом (дает право владельцу оригинала распоряжаться грузом), свидетельствует о заключении договора перевозки груза морским путем, по которому перевозчик обязуется доставить груз против представления документа. Различают следующие виды коносаментов: именной, ордерный и на предъявителя. Именной коносамент содержит указание о том, что товар должен быть доставлен определенному получателю с указанием его наименования и адреса. Ордерный коносамент предполагает, что грузоотправитель может передать свои права третьему лицу, индоссировав коносамент. Коносамент на предъявителя предполагает, что товар передается любому лицу — держателю коносамента. Подробнее см. раздел Коносаменты . См. также Бланковый индоссамент.

Контр-гарантия (Counter-guarantee)

Обязательство банка-контргаранта, выдаваемое банку-гаранту, возместить ему любые суммы, выплаченные последним по гарантии в пользу бенефициара. См. Банковская гарантия.

ЛИБОР (LIBOR — London Interbank Offered Rate)

Процентная ставка по которой происходит заимствование денежных средств между банками на Лондонском межбанковском рынке. Ставки ЛИБОР устанавливаются Британской банковской ассоциацией (British Bankers Association) ежедневно около 11-00 по Лондонскому времени по 6 валютам (Евро, доллар США, английский фунт, японская иена, швейцарский франк, канадский доллар и австралийский доллары) на сроки overnight, 1 неделя, 2 недели, 1, 2, 3, 4, 5, 6, 7, 8, 9, 10, 11 и 12 месяцев.

Негоциация (Negotiation)

/corporative.aspx?pageuid=как способ исполнения аккредитива Исполняющий банк после проверки документов и признания их соответствующими условиям аккредитива производит оплату документов, после чего требует возмещения расходов у банка-эмитента. Чаще всего негоциация сопровождается индоссированием тратты бенефициара, плательщиком по которой является банк-эмитент, в пользу исполняющего банка. Возмещение исполняющему банку суммы уплаченной бенефициару происходит после получения банком-эмитентом тратты и ее погашения в пользу индоссанта, т.е. исполняющего банка.

Отзывный аккредитив (Revocable Letter of Credit)

Аккредитив, который может быть изменен или аннулирован банком-эмитентом в любой момент без предварительного уведомления бенефициара.

Отсроченный платеж (Deferred Payment)

Отсроченный платеж как способ исполнения аккредитива — это платеж по аккредитиву, осуществляемый через определенное количество дней или в течение определенного времени после даты представления документов бенефициаром в исполняющий банк, либо после даты выписки транспортного документа, либо другой даты.

Переводной вексель (Bill of Exchange, Draft)

Представляет собой безусловное предложение трассанта (кредитора), адресованное трассату (должнику), уплатить третьему лицу (ремитенту) в установленный срок указанную в векселе сумму. При возникновении такого денежного обязательства трассант выступает и кредитором по отношению к должнику (трассату), и должником по отношению к ремитенту. Когда же трассант выставляет переводной вексель на трассата с предложением уплатить определенную сумму самому трассанту, последний становится одновременно и ремитентом, а вексель служит инструментом, регулирующим долговые отношения между ними.

Подтверждение аккредитива (Confirmation of Letter of Credit)

Добавление вторым банком, отличным от банка-эмитента, обязательства в пользу бенефициара заплатить ему определенную сумму ли акцептовать его тратты в случае выполнения им всех условий аккредитива. Подтвержденный аккредитив содержит наибольшую гарантию для продавца. См. также Банковская комиссия за подтверждение аккредитива.

Принципал (Principal)

Здесь, лицо (экспортер), выдающее инкассовые инструкции банку-ремитенту об отправке документов в представляющий банк на инкассо. Также используется для обозначения приказодателя по банковской гарантии.

Простой вексель (Promisory Note)

Безусловное денежное обязательство векселедателя уплатить после наступления срока платежа определенную сумму денег владельцу векселя (векселедержателю).

Протест векселя (Protest)

В соответствии с вексельными законодательствами большинства стран мира полный или частичный отказ плательщика в оплате векселя должен быть удостоверен в определенный срок актом, составленным в публичном порядке — протестом.

Рамбурс (Reimbursement)

Межбанковский платеж в пользу рекламирующего банка, осуществляемый банком рамбурсирующим, в рамках выданного им рамбурсного обязательства либо в рамках инструкций полученных от банка-эмитента аккредитива, покрывающий рамбурсное требование рекламирующего банка.

Рамбурсирующий банк (Reimbursing Bank)

Банк, уполномоченный банком-эмитентом аккредитива либо выпустить рамбурсное обязательство в пользу рекламирующего банка и удовлетворятьего рамбурсные требования при условии выполнения последним всех условий такого обязательства, либо осуществлять платежи в пользу рекламирующего банка против его простых рамбурсных требований без принятия на себя каких-либо обязательств.

Рамбурсное обязательство (Reimbursement Undertaking)

Отдельное от аккредитива безотзывное финансовое обязательство рамбурсирующего банка перед банком рекламирующим (исполняющим/подтверждающим банком по аккредитиву) удовлетворять рамбурсные требования этого банка на суммы, в целом не превышающие сумму обязательства, при соблюдении последним условий выпущенного рамбурсного обязательства. Рамбурсное обязательство выпускается по просьбе банка-эмитента аккредитива, которая оформляется в виде «Запроса на выпуск рамбурсного обязательства». Помимо просьбы выпустить обязательство, запрос также включает в себя номер аккредитива, в рамках которого производится запрос, наименование исполняющего банка, в пользу которого необходимо выпустить обязательство и удовлетворять требования, сумму и срок обязательства и некоторую другую информацию.

Рамбурсное требование (Reimbursement Claim)

Требование платежа, предъявляемое рекламирующим банком рамбурсирующему банку для проведения платежа в пользу бенефициара по аккредитиву.

Револьверный аккредитив (Revolving Letter of Credit)

Аккредитив покрывающий поставки партиями через определенные промежутки времени, и используемый в рамках оговоренных частичных сумм, периодически возобновляемых в течение срока действия аккредитива. В случае с револьверным аккредитивом возможны две следующие принципиальные схемы: 1. Суммы неиспользованных в срок, или частично использованных долей могут быть добавлены к остающимся суммам; 2. Срок использования своевременно невостребованных сумм истекает, и они не могут быть добавлены к последующим.

Резервный аккредитив (Standby Letter of Credit)

Резервный аккредитив фактически представляет собой банковскую гарантию, оформленную в виде аккредитива. Обобщенно, резервный аккредитив представляет собой обязательство банка уплатить в пользу бенефициара по аккредитиву гарантийную сумму по наступлению гарантийного случая (неисполнения приказодателем резервного аккредитива обязательств перед бенефициаром). Если, по мнению бенефициара, его партнер нарушил свои обязательства, то он может воспользоваться резервным аккредитивом. Как правило, для этого достаточно представления в банк его простого письменного заявления о том, что партнер не выполнил оговоренных обязательств (часто в совокупности с другими документами в течение срока действия аккредитива и на оговоренных условиях). В случае соблюдения обязательств партнером — приказодателем аккредитива, аккредитив теряет силу по истечению срока его действия.

Сертификат качества (Certificate of Quality)

Свидетельство, удостоверяющее качество фактически поставленного товара. В нем дается характеристика товара либо подтверждается соответствие качества товара определенным стандартам. Сертификат качества выдается соответствующими компетентными организациями, государственными органами, торговыми палатами, специальными лабораториями как в стране экспорта, так и импорта. Иногда стороны договариваются о предоставлении сертификатов различных контрольных и проверочных учреждений, институтов, палат мер и весов и других организаций. Сертификат качества может выдавать (в соответствии с условиями контракта) и фирма изготовитель.

Сертификат происхождения товара (Certificate of Origin)

Документ, выдаваемый компетентным органом (в РФ — Торгово-промышленной палатой) в стране экспортера, который четко удостоверяет происхождение товара. Этот сертификат может содержать также декларацию изготовителя, поставщика, экспортера или другого компетентного лица; термин «страна» может включать группу стран, регион или какую-либо часть страны. Такой документ обязателен при импорте в случае, если с происхождением товара, декларированного на таможне, связано предоставление привилегированного режима: льготного тарифа, скидок с общего тарифа, беспошлинного ввоза, освобождения от дополнительного обложения и др.

Смешанный платеж (Mixed Payment)

Предусматривается сложная форма оплаты документов, представленных бенефициаром. Например, часть суммы документов оплачивается сразу после признания их соответствующими условиям аккредитива, а часть путем отсроченного платежа.

Срочный вексель (Tenor Draft)

Вексель, по которому определен конкретный срок оплаты.

Тендерная гарантия (Tender / Bid Guaranty / Bond)

Обязательство банка, выданное по приказу продавца товаров или услуг, участвующего в тендере, в пользу стороны, организовывающей тендер, выплатить последней определенную сумму при отказе продавца поставить товары или услуги в случае, если им выигран тендер.

Товаросопроводительные документы (Shipping Documents)

Документы, следующие вместе с грузом от грузоотправителя к грузополучателю, содержащие все необходимые сведения о товаре и условиях контракта, на основании которых грузополучатель принимает поставку товара. К основным товаросопроводительным документам относятся: Коммерческий счет, Отгрузочная спецификация, Сертификат качества, Сертификат происхождения, Товаротранспортная накладная, Упаковочный лист (см. соответствующие статьи).

Трансферабельный аккредитив (Transferable Letter of Credit)

Представляет собой аккредитив, по которому бенефициар может передать право использования аккредитива, то есть проведения отгрузки и получения выручки, одному или нескольким другим лицам (второму(ым) бенефициару(ам)).

Тратта (Draft)

См. Переводной вексель

Унифицированные правила и обычаи для документарных аккредитивов (Uniform Rules and Customs for Documentary Credits), Публикация МТП № 500, редакция 1993г. (UCP500)

Правила, разработанные Международной торговой палатой, применяются ко всем документарным аккредитивам (включая резервные аккредитивы, в той степени, в какой они могут быть к ним применимы) и являются обязательными для всех заинтересованных сторон, при отсутствии прямо выраженного соглашения об ином. Они включаются в каждый документарный аккредитив путем прямого указания в нем, что данный аккредитив подчиняется Унифицированным правилам и Обычаям для документарных аккредитивов.

Унифицированные правила и обычаи для документарных аккредитивов, Публикация МТП № 600, редакция 2007г. (UCP600)

Вступили в силу с 1 июля 2007 года и действуют наряду с правилами UCP500, редакции 1993 г. Новая редакция Унифицированных правил UCP600 — результат трехлетней работы рабочей группы, созданной Комиссией по банковской технике и практике МТП. UCP600 отражают современные тенденции в сфере аккредитивного бизнеса, учитывают решения, принятые на заседаниях Банковской комиссии МТП по спорным вопросам применения предыдущей редакции UCP 500, направлены на популяризацию использования аккредитивов в международной торговле.

Экспортные кредитные агенства (ECA — Export Credit Agency)

Организации, зачастую государственного характера, занимающиеся страхованием различного рода рисков (политических, экономических, коммерческих и т.п.), связанных с экспортом продукции компаниями, ведущими бизнес в стране юрисдикции такого агентства — экспортерами. При неисполнении контрагентом экспортера обязательств по оплате продукции агентство производит возмещение соответствующих убытков экспортера, принимая вопрос урегулирования отношений с таким контрагентом на себя. Арсенал применяемых экспортными кредитными агентствами схем очень широк и разнообразен.

зачем нужен и как его оформить

Этот материал обновлен 13.08.2021

Предположим, одна компания хочет купить что-то у другой, но стороны сделки не особо друг другу доверяют. Тогда они могут заключить сделку через банк — он будет выступать посредником. Покупатель переведет деньги в банк, банк их заморозит, а продавец получит их, только если исполнит свои обязанности по договору. Для покупателя это гарантия, что продавец не сбежит с деньгами, для продавца — что покупатель не обманет его с оплатой.

Сергей Антонов

разобрался с аккредитивом

Профиль автораАккредитив — это как раз такая банковская операция. В ней участвуют три стороны:

- Плательщик (приказодатель) — тот, кто покупает.

- Банк (эмитент) — тот, кто удерживает деньги до исполнения договора.

- Продавец (бенефициар) — тот, кто получит деньги после исполнения договора.

Важное условие: платеж — раскрытие аккредитива — проходит только после того, как получатель денег представит заранее оговоренные документы. Например, подтвердит поставку товара или переход права собственности. Это удобно, когда партнеры заключают сделку в первый раз и не уверены друг в друге.

Как работает аккредитив

Например, одна компания продает другой здание. Стороны заключают договор, в котором указывают, что производят расчеты по аккредитиву. Схема будет такой:

- Банк открывает счет на имя продавца.

- Покупатель перечисляет на счет деньги, но продавец их пока не получает. Он просто знает, что деньги уже в банке и под защитой.

- Продавец переоформляет недвижимость на покупателя.

- Продавец представляет банку доказательство, что он переоформил здание на покупателя, например выписку из ЕГРН.

- Банк разрешает продавцу забрать деньги.

Таким образом, банк в этом случае выступает гарантом надежности сделки: плательщик уверен, что получит товар, а продавец — деньги.

Законодательное регулирование. На территории России расчеты по аккредитиву регулируются параграфом 3 главы 46 Гражданского кодекса РФ и нормативами Центробанка. Международные аккредитивы выпускают в соответствии с общими правилами, которые приняла Международная торговая палата.

Отличия от банковской ячейки и счета эскроу. Банковская ячейка используется для расчетов наличными, а аккредитив — это безналичный платеж. Как и в случае с аккредитивом, в условиях договора аренды ячейки плательщик может прописать, что бенефициар получает доступ к сейфу, только если предъявит определенный документ. Например, выписку из ЕГРН, если речь идет о купле-продаже недвижимости.

В отличие от аккредитива, банк не несет ответственности за сами деньги в ячейке — только за ограничение доступа к ней. Поэтому если продавец вскроет ячейку, а внутри ничего не окажется, кражу доказать не получится.

На счете эскроу, как и на аккредитиве, деньги блокируются, пока продавец не представит покупателю подтверждающие сделку документы. Например, если речь идет о недвижимости, это может быть та же выписка из ЕГРН. Но у аккредитива, в отличие от счета эскроу, возможности шире. Например, в сделках с аккредитивами можно применять векселя. Вексель — ценная бумага, которая подтверждает обязанность должника выплатить ее владельцу указанную в документе сумму через определенный срок.

Ну и что? 09.07.19Квартира в новостройке: когда можно платить напрямую застройщику

Получить деньги от банка по аккредитиву может не только сам продавец, но и указанное им третье лицо. В случае со счетом эскроу деньги переведут только бенефициару, указанному в договоре.

Аккредитив бывает отзывным: плательщик может в любой момент отменить его, не уведомляя об этом бенефициара. С эскроу так не получится.

В случае с аккредитивом банк лишь посредник — третье лицо, которое переводит деньги, если продавец представил все нужные документы. При расчетах по эскроу банк принимает непосредственное участие в сделке: он обязан проверить, действительно ли выполнены все условия.

Банки ненавидят эту рассылку!

Потому что люди узнают из нее, как заработать на банках и стать богаче

Плюсы и минусы аккредитива

Главное преимущество аккредитива — гарантия надежности сделки для обеих сторон договора. Плательщик не рискует деньгами, как если бы работал по предоплате, а бенефициар уверен, что точно получит платеж после того, как представит необходимые документы.

Минус этой формы расчетов — сложный документооборот. Бенефициар должен юридически точно соблюсти все условия аккредитива. Если банк обнаружит расхождения в полученных документах, он не переведет деньги.

Еще один недостаток — комиссия, которая в разных банках составляет в среднем 0,1—0,6% от суммы платежа.

Если аккредитив используется при расчетах в ипотечных сделках, банк может предложить свои условия, например фиксированную стоимость за использование аккредитива.

Сфера применения аккредитивов

Торговые операции внутри страны. Аккредитивы, как правило, применяются в России при крупных сделках. Такой вид гарантии используется в сделках, связанных с акциями и долями в ООО. В этом случае условием платежа бенефициару будет документ, подтверждающий изменение записи в реестре владельцев ценных бумаг или ЕГРЮЛ.

Крупные сделки между физическими лицами. Физические лица чаще всего используют аккредитив при покупке недвижимости. Если речь идет о сделках с другим имуществом, можно передать товар, например автомобиль, одновременно с оплатой. В случае же, скажем, с жильем придется ждать регистрации перехода права собственности в Росреестре.

Экспортно-импортные операции. В международных сделках с использованием аккредитива, в отличие от внутрироссийских, принимают участие сразу два банка: один на стороне импортера, другой — экспортера. Вот как проходит сделка после того, как стороны заключили контракт:

- Импортер-плательщик открывает аккредитив в банке-эмитенте в своей стране.

- Банк-эмитент сообщает об аккредитиве банку экспортера-бенефициара — его называют авизирующим банком.

- Авизирующий банк уведомляет бенефициара, что аккредитив открыт.

- Бенефициар оформляет все необходимые документы и поставляет товар плательщику.

- Бенефициар передает документы о поставке в авизирующий банк.

- Авизирующий банк проверяет документы на соответствие условиям аккредитива и, если все в порядке, направляет их в банк-эмитент.

- Банк-эмитент также проверяет документы, если все в порядке, передает их плательщику и переводит бенефициару деньги.

Кроме гарантии надежности сделок международный аккредитив используют как выгодный инструмент финансирования импортных контрактов. Импортер может получить в банке-эмитенте кредит на выплату по аккредитиву. Причем сам банк возьмет эти деньги взаймы за рубежом по ставкам международного рынка, которые ниже российских. Таким образом, импортер фактически получит еще и выгодный кредит на финансирование своего контракта.

Виды банковских аккредитивов

Отзывный и безотзывный. Отзывный аккредитив может быть аннулирован или изменен банком по поручению плательщика в любой момент, и тогда деньги перечислены не будут. Уведомлять об этом бенефициара ни банк, ни плательщик не обязаны. При экспортно-импортных операциях такие аккредитивы по правилам Международной торговой палаты не применяются.

Безотзывный аккредитив тоже можно отозвать, но для этого банк должен направить получателю денег уведомление.

Аккредитив считается отмененным или измененным с того момента, как бенефициар даст на это согласие банку.

Аккредитив по умолчанию считается безотзывным, если в его тексте отдельно не указано, что он отзывной.

На практике чаще всего используются именно безотзывные аккредитивы, так как сам факт того, что аккредитив может быть отозван, сводит к нулю все преимущества такой формы расчета: стопроцентной гарантии, что поставку оплатят, уже нет.

Подтвержденный и неподтвержденный. По просьбе банка, который выпустил безотзывный аккредитив, его может подтвердить другой банк. После этого платить бенефициару обязан подтверждающий банк. Причем независимо от того, перечислил ли ему деньги банк-эмитент.

Компания из России хочет продать товар партнерам из Венесуэлы. В схеме используют аккредитив, но продавец знает, что в этой южноамериканской стране экономический кризис, и не уверен, что покупатель оплатит товар. Чтобы партнер был спокоен, венесуэльская фирма обращается в крупный международный банк, который готов подтвердить аккредитив — выступить гарантом сделки. Если покупатель получит товар, но не найдет денег, продавец все равно получит платеж от подтверждающего банка.

Покрытый и непокрытый. Открывая покрытый — депонированный — аккредитив, банк-эмитент сразу перечисляет деньги плательщика исполняющему банку. Именно этот исполняющий банк и будет платить бенефициару. Депонированные аккредитивы используют при расчетах на территории России.

Одна фирма покупает у другой товар и рассчитывается по аккредитиву. Чтобы убедить продавца, что он гарантированно получит деньги, покупатель сразу перечисляет всю сумму на счет в банке-эмитенте, а тот тут же переводит ее в банк, где обслуживается продавец. Правда, получить их он сможет только после поставки, но при этом он знает, что обещанные деньги существуют в природе, больше того, они уже зачислены в его банк.

При экспортно-импортных расчетах финансовые организации чаще всего работают по непокрытым аккредитивам. Их еще называют гарантированными. Исполняющий банк открывает в банке-эмитенте корреспондентский счет на сумму контракта, а потом списывает с него деньги по мере того, как платит бенефициару.

Кумулятивный и некумулятивный. Если банк разрешает плательщику зачислить не потраченную по текущему аккредитиву сумму на счет нового, такой аккредитив называется кумулятивным. Если неистраченные деньги возвращаются плательщику обратно, это некумулятивный аккредитив.

Когда компания часто работает с аккредитивами в одном и том же банке, есть смысл использовать кумулятивный аккредитив: не выводить деньги, если они вдруг остались, обратно, а перебросить их на оплату новой сделки.

Переводной (трансферабельный). Переводной аккредитив позволяет произвести выплату другому бенефициару, не являющемуся контрагентом плательщика по конкретной сделке. В этом случае плательщик должен подать в банк заявление и указать, кто имеет право получить деньги по аккредитиву.

Переводной аккредитив дает плательщику возможность рассчитаться с другими своими контрагентами, не переводя деньги со счета на счет.

Фирма закупает в долг металл, делает из него гвозди и продает. При этом с поставщиками металла она рассчитывается только после того, как реализует гвозди. В этом случае есть смысл сократить цепочку движения денег: поставщик металла будет получать деньги от покупателя гвоздей напрямую через переводной аккредитив.

Револьверный. Револьверный аккредитив открывают, когда сделка растянута по времени. Например, продавец поставляет товар партиями, а покупатель платит частями. Плательщик в этом случае может вносить деньги на аккредитив по мере того, как происходят расчеты.

Две компании сотрудничают постоянно, и нет смысла открывать для каждой сделки новый аккредитив, если можно сделать один «длинный» — револьверный.

Циркулярный аккредитив позволяет плательщику оплачивать свои счета в пределах определенной суммы через банки — агенты эмитента, например за границей.

С красной оговоркой. Аккредитив с красной оговоркой дает бенефициару возможность получить аванс до представления всех необходимых документов. Такое название появилось из-за того, что банки, выпускавшие в прошлом аккредитивы на бумажных бланках, выделяли оговорку об авансе в тексте красным цветом.

Резервный (Stand-By). Резервные аккредитивы используются для торговли со странами, где запрещены банковские гарантии, например США. Но по сути, резервный аккредитив является именно гарантией: банк-эмитент обязуется рассчитаться с бенефициаром от имени плательщика, даже если у того не будет денег.

Определение аккредитива

Что такое аккредитив?

Аккредитив или «кредитное письмо» — это письмо из банка, гарантирующее, что платеж покупателя продавцу будет получен вовремя и на правильную сумму. В случае, если покупатель не может произвести оплату покупки, банк должен будет покрыть полную или оставшуюся сумму покупки. Может предлагаться как объект.

Из-за характера международных сделок, включая такие факторы, как расстояние, разные законы в каждой стране и трудности с личным знакомством с каждой стороной, использование аккредитивов стало очень важным аспектом международной торговли.

Ключевые выводы

- Аккредитив — это документ, отправляемый банком или финансовым учреждением, который гарантирует, что продавец получит платеж покупателя вовремя и на полную сумму.

- Аккредитивы часто используются в сфере международной торговли.

- Существует множество различных аккредитивов, в том числе возобновляемый аккредитив.

- Банки взимают комиссию за выдачу аккредитива.

Как работает аккредитив

Поскольку аккредитив обычно является оборотным инструментом, банк-эмитент платит бенефициару или любому банку, назначенному бенефициаром.Если аккредитив может быть переведен, бенефициар может передать другому лицу, например, материнской компании или третьей стороне, право получения.

Банки обычно требуют залог ценных бумаг или денежных средств в качестве обеспечения для выпуска аккредитива.

Банки также взимают плату за обслуживание, обычно в процентах от размера аккредитива. Единые обычаи и практика документарных аккредитивов Международной торговой палаты контролируют аккредитивы, используемые в международных сделках.Доступны несколько типов аккредитивов.

Виды аккредитивов

Коммерческий аккредитив