Подать декларацию 3-НДФЛ онлайн — самый быстрый и удобный способ | ФНС России

Дата публикации: 21.03.2019 03:59

Подавать декларацию о доходах по форме 3-НДФЛ онлайн можно двумя способами:

— через электронный сервис «Личный кабинет налогоплательщика для физических лиц», размещенный на сайте ФНС России;

— через портал государственных услуг.

Чтобы воспользоваться порталом государственных услуг, необходимо иметь подтвержденную учетную запись, которой также можно воспользоваться для входа в «Личный кабинет налогоплательщика для физических лиц» на сайте ФНС.

Преимущества подачи декларации через Интернет очевидны:

— экономия времени;

— возможность заполнить и отправить декларацию в налоговые органы в любой точке мира, где есть интернет;

— формирование декларации по готовой онлайн-форме, что позволяет избежать ошибок при ее заполнении;

— автоматический расчёт налога на основе введённых данных;

— безопасная передача информации и дополнительная защита электронной подписью.

Обращаем внимание, что день отправки декларации онлайн считается днём её подачи.

Направив декларацию через сервис «Личный кабинет налогоплательщика для физических лиц», можно в дальнейшем отслеживать статус ее приема и камеральной проверки.

При подаче налоговой декларации через портал государственных услуг можно выбрать способ «Отправить заполненную декларацию в электронном виде». В этом случае для формирования и отправки декларации устанавливается специальная программа «Налогоплательщик ЮЛ». Подтверждающие документы загружаются в электронном (сканированном) виде.

Декларацию по форме 3-НДФЛ через портал государственных услуг можно подать и без установки специальной программы. Для этого нужно выбрать другой способ — «Сформировать декларацию онлайн». Этот режим позволяет заполнить налоговую декларацию в режиме онлайн или экспортировать xml-файл декларации, заполненной в ином программном продукте, направить декларацию и приложенные к ней сканированные копии документов в налоговый орган в электронном виде, подписав их ключом усиленной неквалифицированной электронной подписи.

ЗАПОЛНЯЕМ НАЛОГОВУЮ ДЕКЛАРАЦИЮ 3-НДФЛ В ЛИЧНОМ КАБИНЕТЕ НАЛОГОПЛАТЕЛЬЩИКА ДЛЯ ФИЗИЧЕСКИХ ЛИЦ

ЗАПОЛНЯЕМ НАЛОГОВУЮ ДЕКЛАРАЦИЮ 3-НДФЛ В ЛИЧНОМ КАБИНЕТЕ НАЛОГОПЛАТЕЛЬЩИКА ДЛЯ ФИЗИЧЕСКИХ ЛИЦ

15:52, 1 апреля 2021, Общество

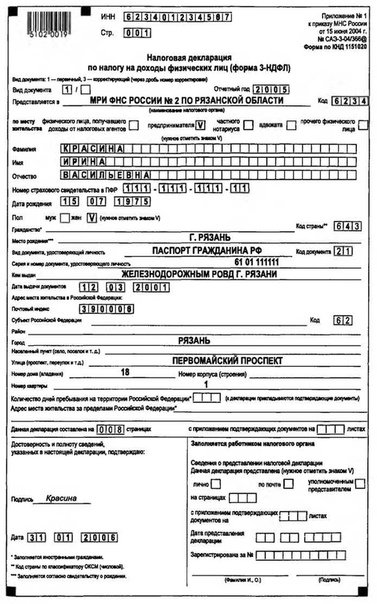

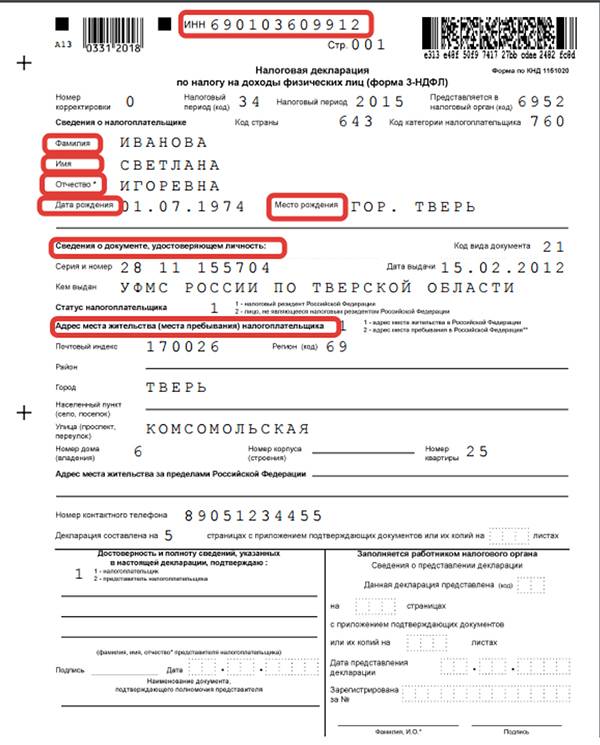

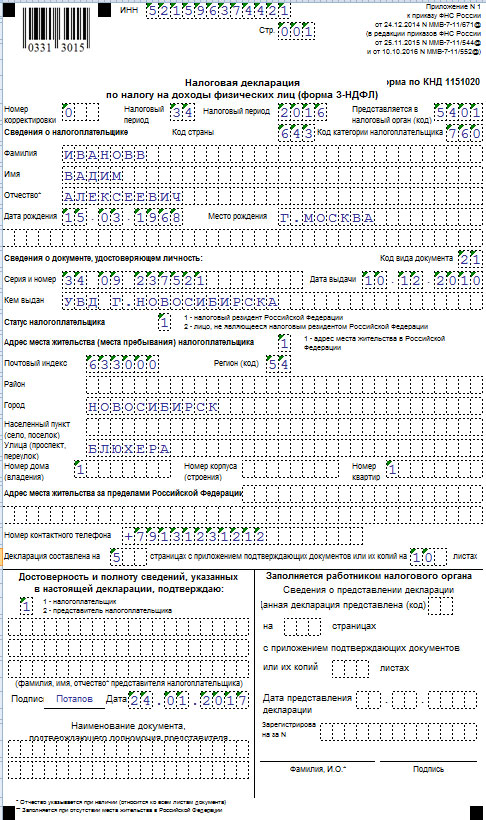

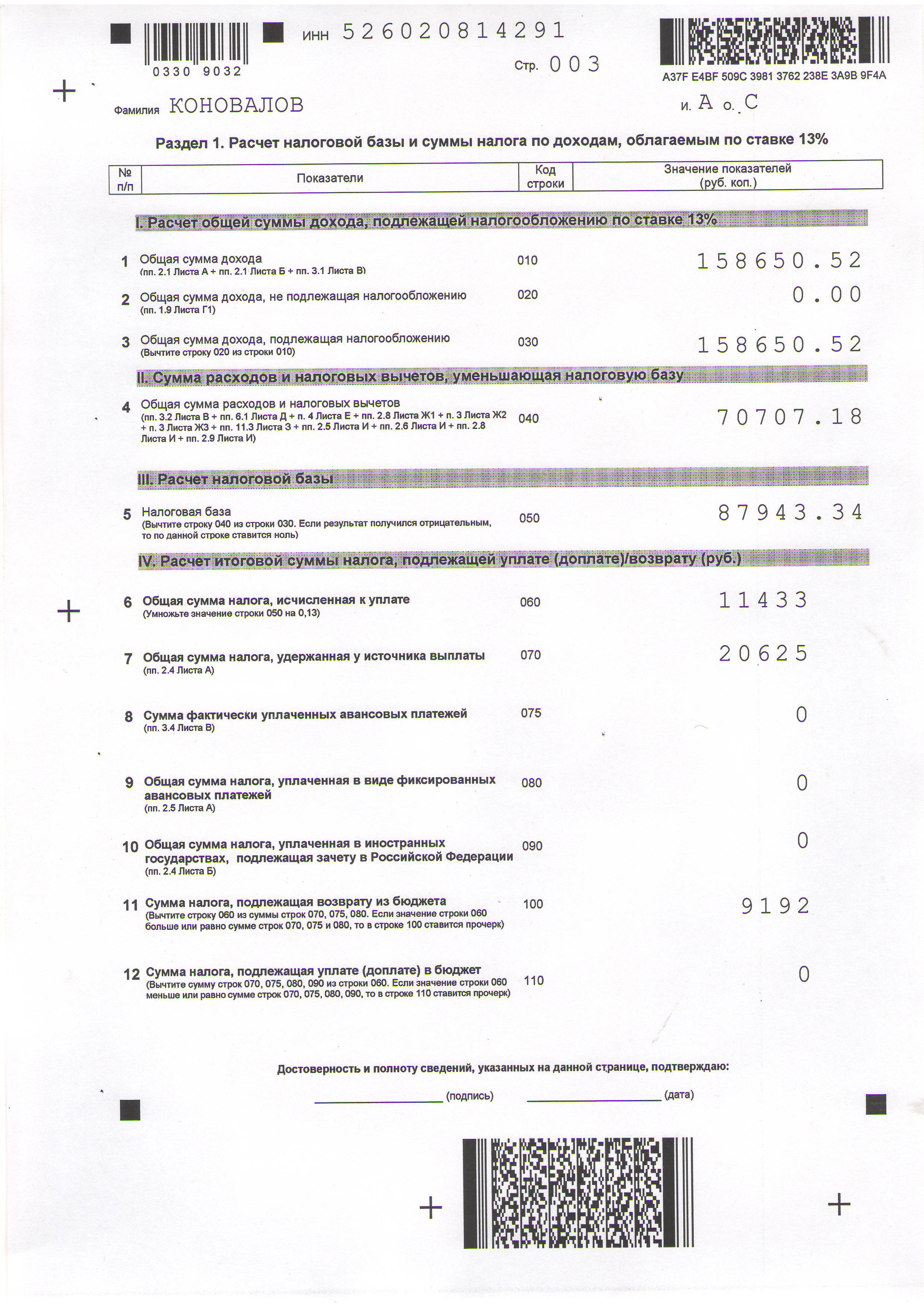

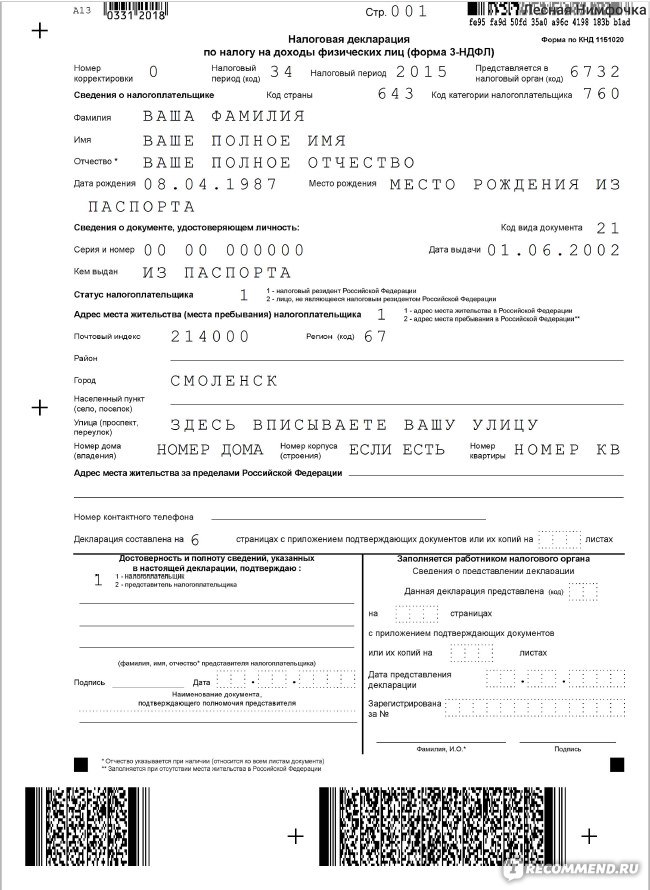

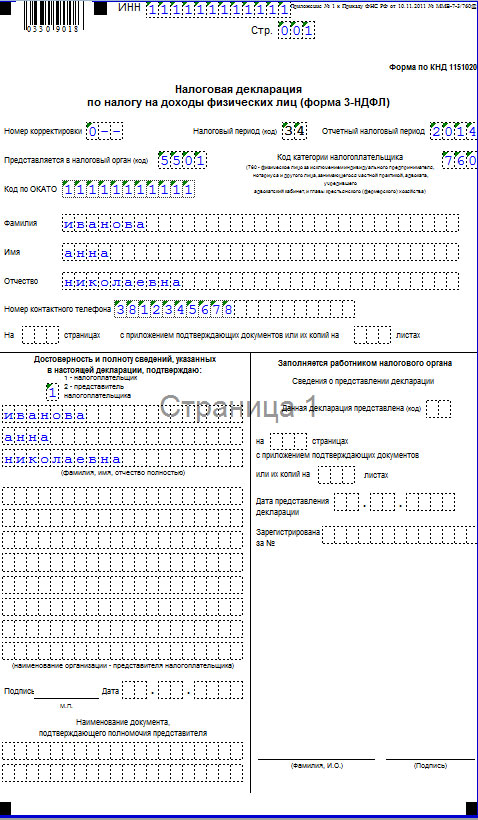

Налоговая декларация по налогу на доходы физических лиц (форма 3-НДФЛ) — это документ, по которому физические лица отчитываются о сумме полученных ими доходов и относящимся к ним расходов. Декларацию 3-НДФЛ также представляют в налоговые органы для получения налогового вычета.

Самый быстрый и удобный способ формирования отчетности и отправки ее в налоговый орган – заполнение декларации 3-НДФЛ на сайте налоговой службы в сервисе «Личный кабинет налогоплательщика для физических лиц».

Для авторизации в Личном кабинете потребуются логин (ИНН) и пароль, который предоставляется налоговой инспекцией. Авторизоваться также можно используя аккаунт портала Госуслуг на сайте https://esia.gosuslugi.ru/ при наличии подтвержденной в авторизованном центре учетной записи.

Декларация 3-НДФЛ, направляемая налогоплательщиком через Личный кабинет, должна быть подписана усиленной неквалифицированной электронной подписью, которую можно скачать и установить непосредственно из Личного кабинета. Для этого в разделе «Профиль» выбираем «Получить ЭП». По завершению процесса появится надпись «Сертификат успешно выпущен».

Декларация заполняется в разделе «Жизненные ситуации» — «Подать декларацию 3-НДФЛ».

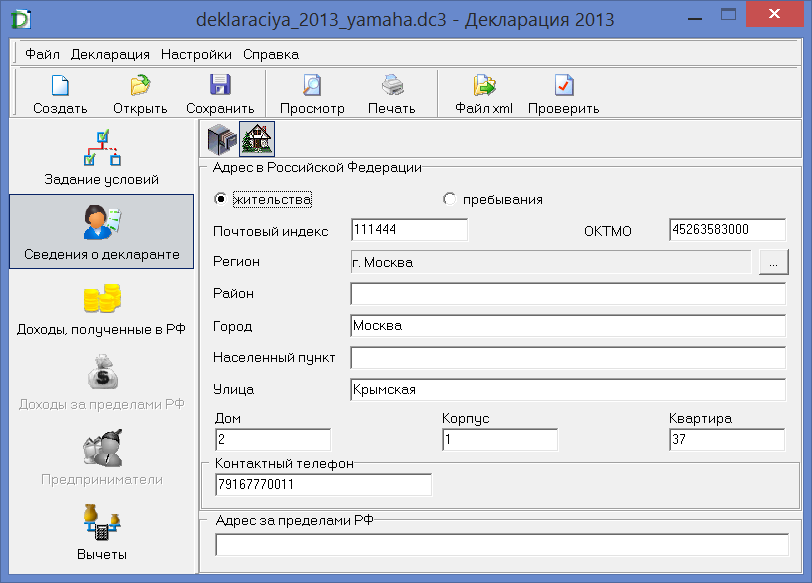

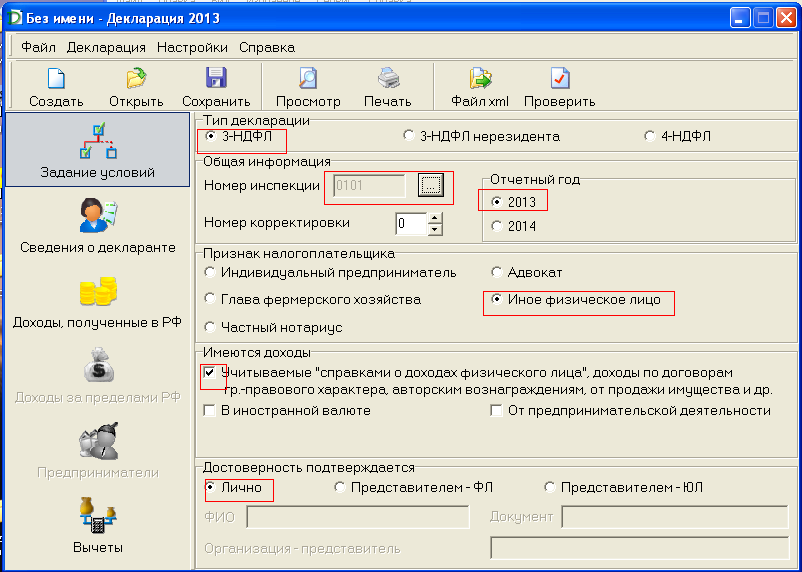

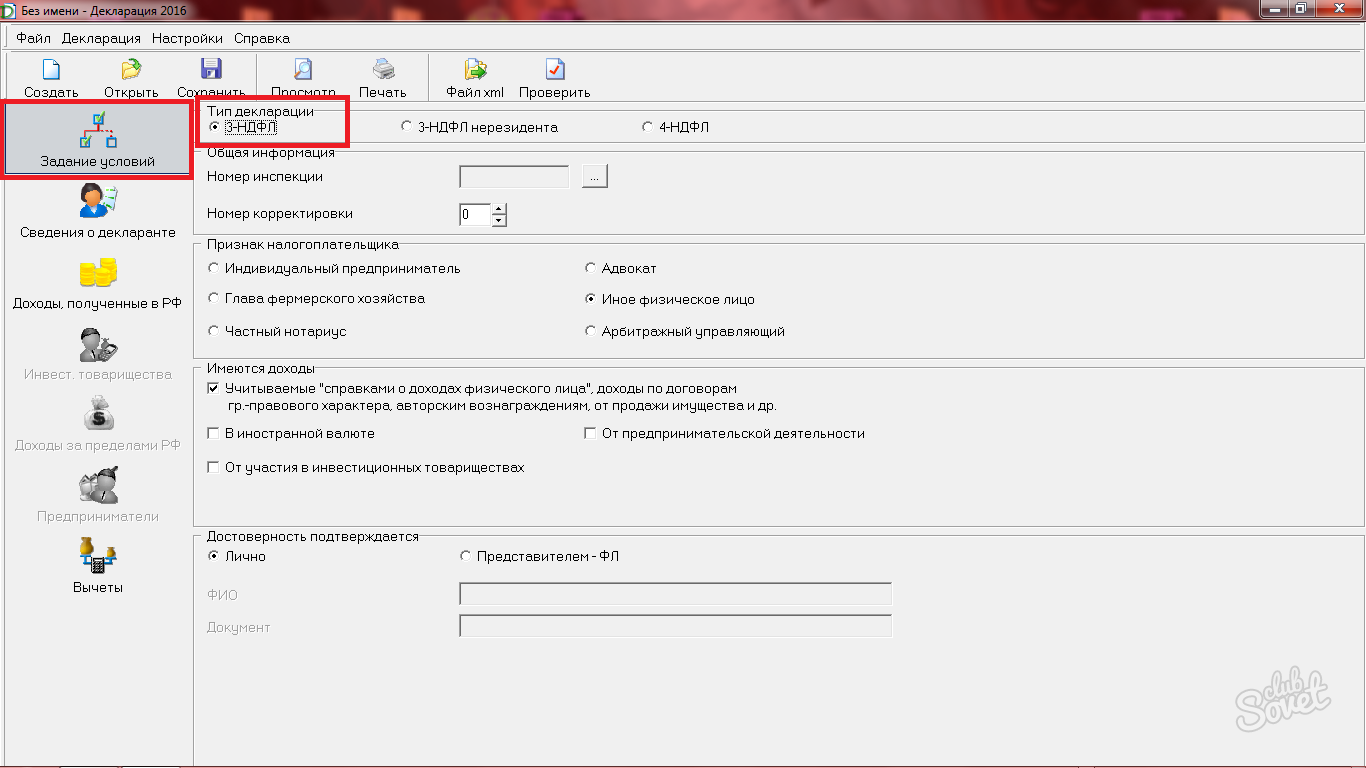

Необходимо выбрать способ подачи декларации – «Заполнить онлайн» или «Загрузить» (в случае наличия заполненной декларации в электронном виде с помощью программного обеспечения «Декларация»).

В случае выбора «Заполнить онлайн» необходимо пошагово заполнять все предлагаемые программой поля. В результате декларация 3-НДФЛ будет сформирована и готова для отправки в инспекцию.

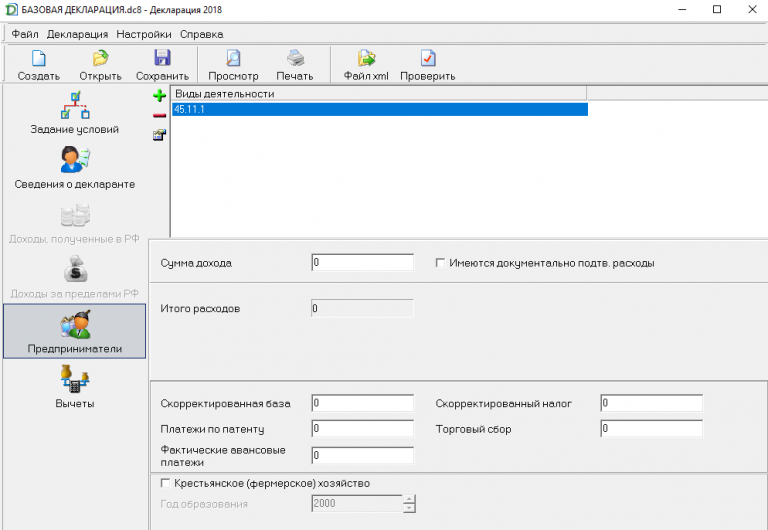

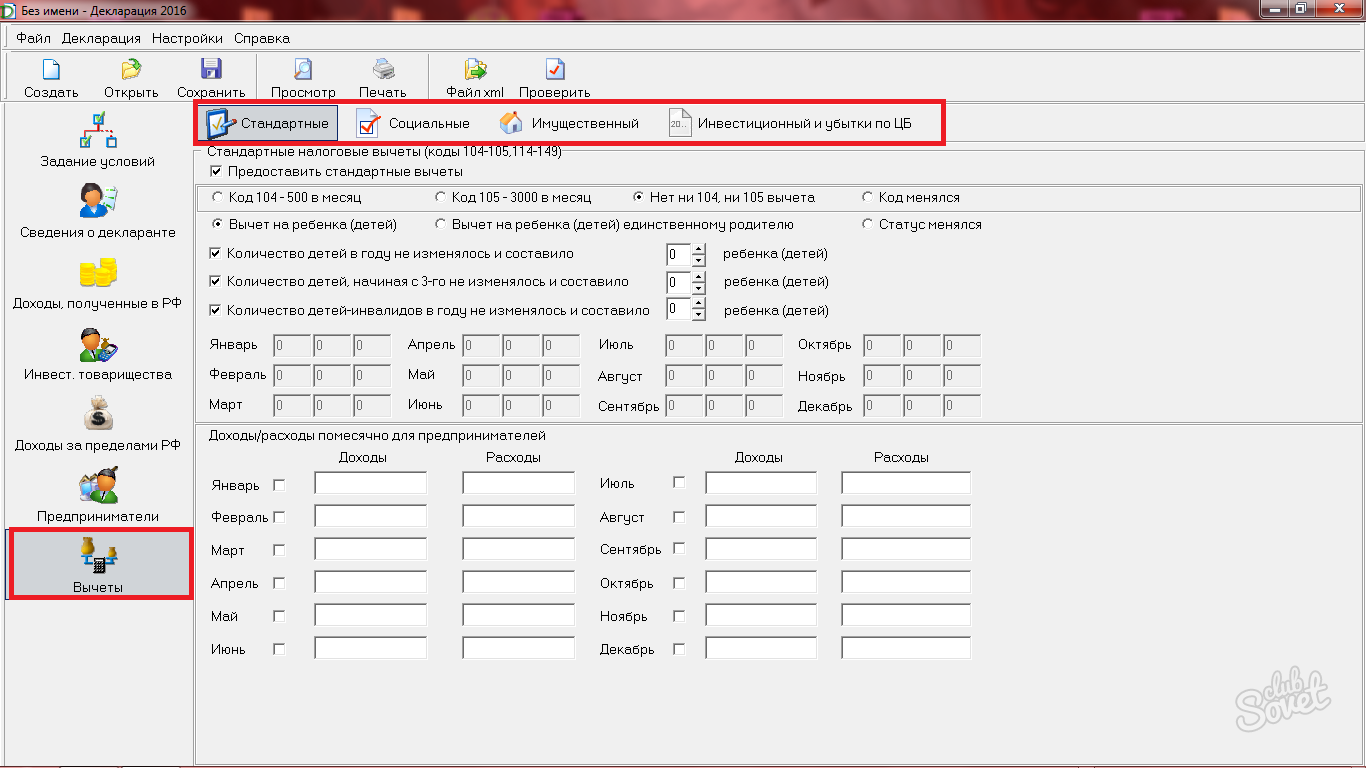

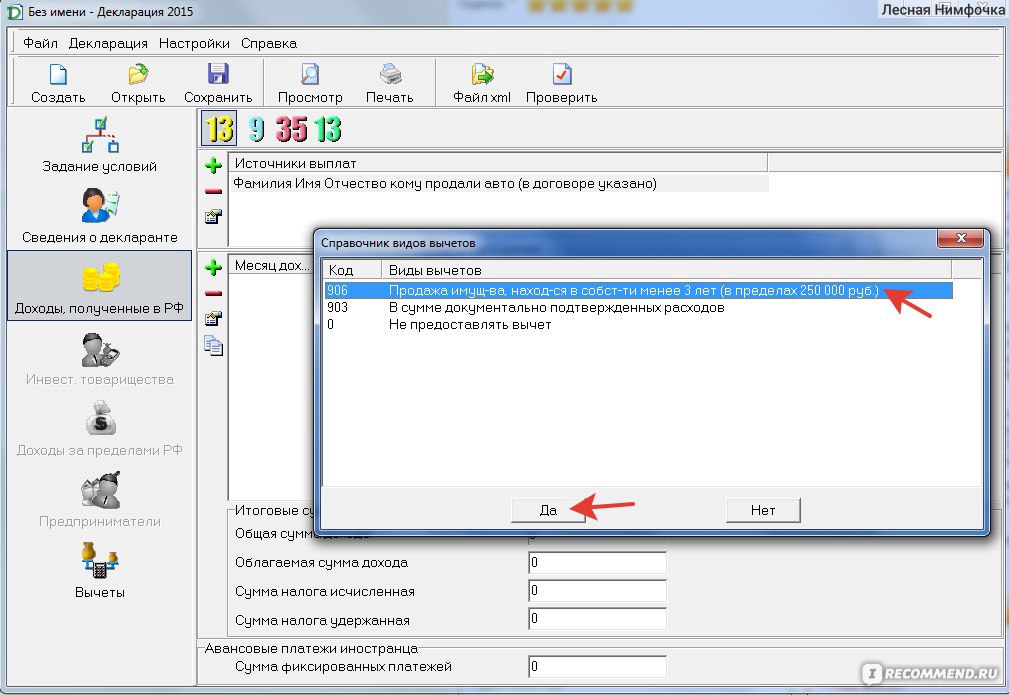

При выборе «Загрузить» выбирается год, за который представляется декларация и файл формата .xml, созданный с помощью программы «Декларация».

Перед тем как отправить Декларацию 3-НДФЛ в налоговый орган необходимо «Прикрепить» сканы документов, подтверждающих указанные в декларации суммы доходов и расходов, а также право на налоговый вычет.

Когда все документы будут добавлены, необходимо ввести пароль к сертификату ЭП и нажать «Подтвердить и отправить».

После этого Декларация 3-НДФЛ будет отправлена в налоговый орган. С этого момента можно отслеживать ход камеральной проверки налоговой декларации в разделе «Сообщения» Личного кабинета. Камеральная налоговая проверка проводится в течение 3-х месяцев со дня представления налогоплательщиком в налоговый орган Декларации 3-НДФЛ.

Приложение

Администрация г.Благовещенска — Заполнить и направить декларацию по форме 3-НДФЛ можно с помощью электронного сервиса Личный кабинет налогоплательщика для физических лиц

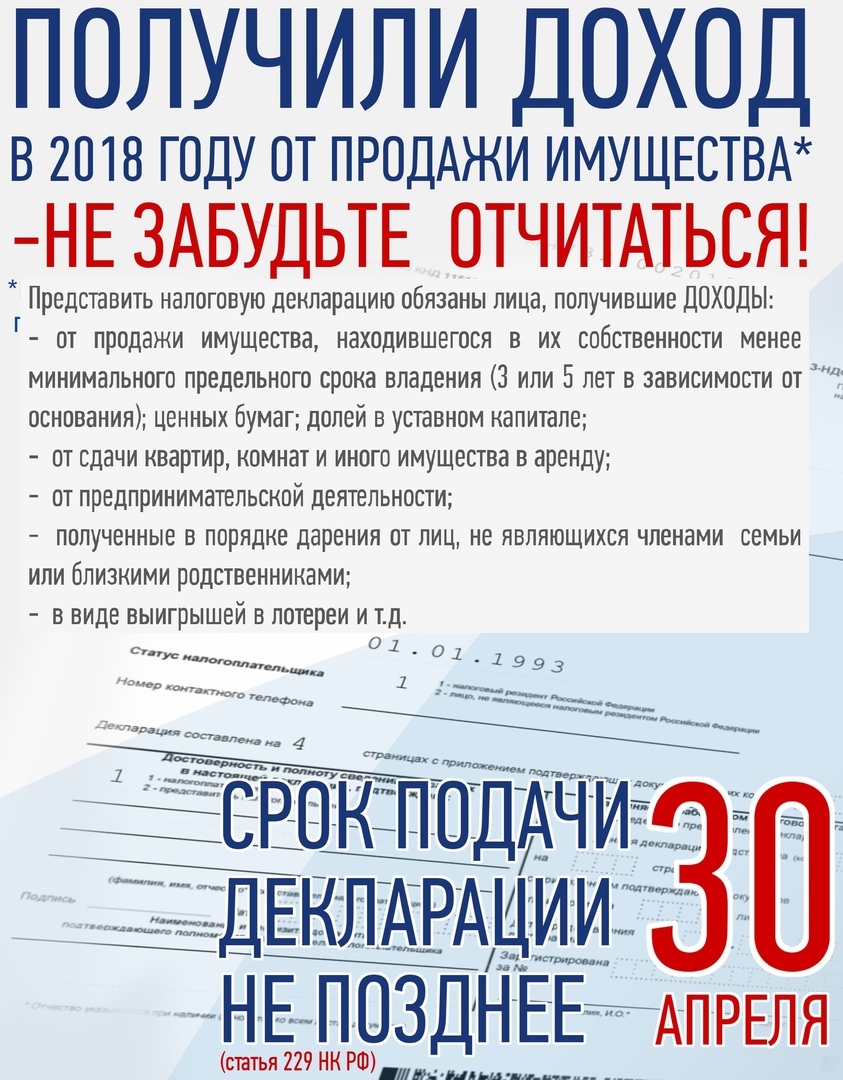

Если вы получили доход от продажи или сдачи в аренду движимого и недвижимого имущества, а также доход в виде выигрышей, не забудьте отчитаться в налоговый орган, предоставив декларацию по форме 3-НДФЛ.Отчитаться о доходах необходимо, если в 2017 году налогоплательщик продал квартиру, которая была в собственности меньше минимального срока владения, получил дорогие подарки не от близких родственников, выиграл в лотерею, сдавал имущество в аренду или получал доход от зарубежных источников.

Направить декларацию по форме 3-НДФЛ можно несколькими способами: лично или через своего представителя непосредственно в налоговый орган, почтовым отправлением с описью вложения, а также в электронной форме через личный кабинет налогоплательщика на сайте ФНС России

www.nalog.ru.

Подключиться к Личному кабинету можно с помощью логина и пароля, указанных в регистрационной карте. Получить регистрационную карту Вы можете лично в любой инспекции ФНС России, независимо от места постановки на учет.

Для заверки электронных документов применяется неквалифицированная электронная подпись. Она позволяет определить автора документа и проверить, были ли внесены в файл какие-либо изменения после его отправки. Основное различие между квалифицированной и неквалифицированной подписью состоит в том, что квалифицированную подпись обязан дополнительно подтвердить аккредитованный удостоверяющий центр. Получить усиленную неквалифицированную электронную подпись можно на сайте ФНС России

Получить усиленную неквалифицированную электронную подпись можно на сайте ФНС России

www.nalog.ru. Для этого:

- войдите в Личный кабинет и перейдите в раздел «Профиль»

- после загрузки страницы нажмите на «Получение сертификата ключа проверки электронной подписи». Сервис предоставляет возможность установить один из двух вариантов хранения УНЭП:

- «ключ электронной подписи хранится на Вашей рабочей станции». В этом случае для работы необходим браузер и специальное программное обеспечение, совместимое с Вашей операционной системой. Работа на мобильных устройствах не поддерживается.

- «ключ электронной подписи хранится в защищенной системе ФНС России». Если Вы выбрали этот вариант хранения электронной подписи, то для работы Вам необходим только браузер. Установка специального программного обеспечения не требуется. Так же поддерживается работа на мобильных устройствах.

Для заполнения и направления в налоговый орган декларации, сформированной в режиме онлайн, а также скан-копий сопроводительных документов к декларации, необходимо в разделе «Налог на доходы ФЛ и страховые взносы»/«Декларация по форме 3-НДФЛ» перейти по ссылке «Заполнить/отправить декларацию онлайн» и следовать дальнейшим инструкциям, размещенным на странице.

Налоговая инспекция напоминает: нарушение сроков подачи декларации и уплаты НДФЛ влечет к привлечению ответственности в виде штрафа; начислению пеней; взысканию задолженности по налогу (недоимки), пеней и штрафа через суд.

Изменение тарифов на платные услуги ГАУ «МФЦ Амурской области»

Уважаемые заявители!

Информируем вас о том, что с 15 марта 2021 года меняются тарифы на платные услуги ГАУ «МФЦ Амурской области» в части изменения (повышения) стоимости составления налоговой декларации по форме 3-НДФЛ для получения налогового вычета.

Новые тарифы будут размещены в информационном блоке «Платные услуги» на официальном сайте ГАУ «МФЦ Амурской области»

Обращаем ваше внимание на то, что подать налоговую декларацию можно

в электронном виде через личный кабинет (далее – ЛК) налогоплательщика.Войти в ЛК можно:

1. При наличии логина (ИНН) и пароля;

При наличии логина (ИНН) и пароля;

2. Используя электронную цифровую подпись;

3. С помощью аккаунта на портале «Госуслуги»,

Для заполнения налоговой декларации по форме 3-НДФЛ необходимо выбрать режим «Заполнить налоговую декларацию онлайн» и отчетный год, за который будет представлена декларация. В случае необходимости к декларации можно приложить подтверждающие документы.

Далее необходимо подписать декларацию по форме 3-НДФЛ электронной подписью Усиленную неквалифицированную электронную подпись можно

После этого – отправить декларацию с приложениями в налоговый орган. Если Вы направили отсканированные и подписанные усиленной неквалифицированной подписью подтверждающие документы в качестве приложений к декларации 3-НДФЛ, то дублировать их на бумажном носителе в инспекцию не нужно.

Дополнительно, личный кабинет позволяет дистанционно осуществлять широкий спектр действий без личного визита в инспекцию: получать актуальную информацию об объектах имущества, контролировать состояние расчетов с бюджетом, уплачивать налоги онлайн, подавать заявление на зачет или возврат переплаты, заявление на предоставление налоговой льготы, запрашивать справку о состоянии расчетов с бюджетом, об исполнении обязанности об уплате налогов, акт сверки и другие документы.

Новости — Официальный сайт администрации Волгограда

06.04.2021

ЗАПОЛНЯЕМ НАЛОГОВУЮ ДЕКЛАРАЦИЮ 3-НДФЛ В ЛИЧНОМ КАБИНЕТЕ НАЛОГОПЛАТЕЛЬЩИКА ДЛЯ ФИЗИЧЕСКОГО ЛИЦА

Налоговая декларация по налогу на доходы физических лиц (форма 3-НДФЛ) — это документ, по которому физические лица отчитываются о сумме полученных ими доходов и относящимся к ним расходов. Декларацию 3-НДФЛ также представляют в налоговые органы для получения налогового вычета.

Декларацию 3-НДФЛ также представляют в налоговые органы для получения налогового вычета.

Для авторизации в Личном кабинете потребуются логин (ИНН) и пароль, который предоставляется налоговой инспекцией. Авторизоваться также можно используя аккаунт портала Госуслуг на сайте https://esia.gosuslugi.ru/ при наличии подтвержденной в авторизованном центре учетной записи.

Декларация 3-НДФЛ, направляемая налогоплательщиком через Личный кабинет, должна быть подписана усиленной неквалифицированной электронной подписью, которую можно скачать и установить непосредственно из Личного кабинета.

Для этого в разделе «Профиль» выбираем «Получить ЭП». По завершению процесса появится надпись «Сертификат успешно выпущен». После этого можно приступить к заполнению декларации.

Для этого в разделе «Профиль» выбираем «Получить ЭП». По завершению процесса появится надпись «Сертификат успешно выпущен». После этого можно приступить к заполнению декларации.Декларация заполняется в разделе «Жизненные ситуации» — «Подать декларацию 3-НДФЛ».

Необходимо выбрать способ подачи декларации – «Заполнить онлайн» или «Загрузить» (в случае наличия заполненной декларации в электронном виде с помощью программного обеспечения «Декларация»).

В случае выбора «Заполнить онлайн» необходимо пошагово заполнять все предлагаемые программой поля. В результате декларация 3-НДФЛ будет сформирована и готова для отправки в инспекцию.

При выборе «Загрузить» выбирается год, за который представляется декларация и файл формата .xml, созданный с помощью программы «Декларация».

Перед тем как отправить Декларацию 3-НДФЛ в налоговый орган необходимо «Прикрепить» сканы документов, подтверждающих указанные в декларации суммы доходов и расходов, а также право на налоговый вычет.

Когда все документы будут добавлены, необходимо ввести пароль к сертификату ЭП и нажать «Подтвердить и отправить».

После этого Декларация 3-НДФЛ будет отправлена в налоговый орган. С этого момента можно отслеживать ход камеральной проверки налоговой декларации в разделе «Сообщения» Личного кабинета. Камеральная налоговая проверка проводится в течение 3-х месяцев со дня представления налогоплательщиком в налоговый орган Декларации 3-НДФЛ.

Контакт-центр: 8 (800) 222-22-22

Инструкция по заполнению декларации 3-НДФЛ

Выберите одну или несколько целей заполнения налоговой декларации:

Получить вычет по расходам на лечение и приобретение медикаментов

Получить вычет по расходам на обучение

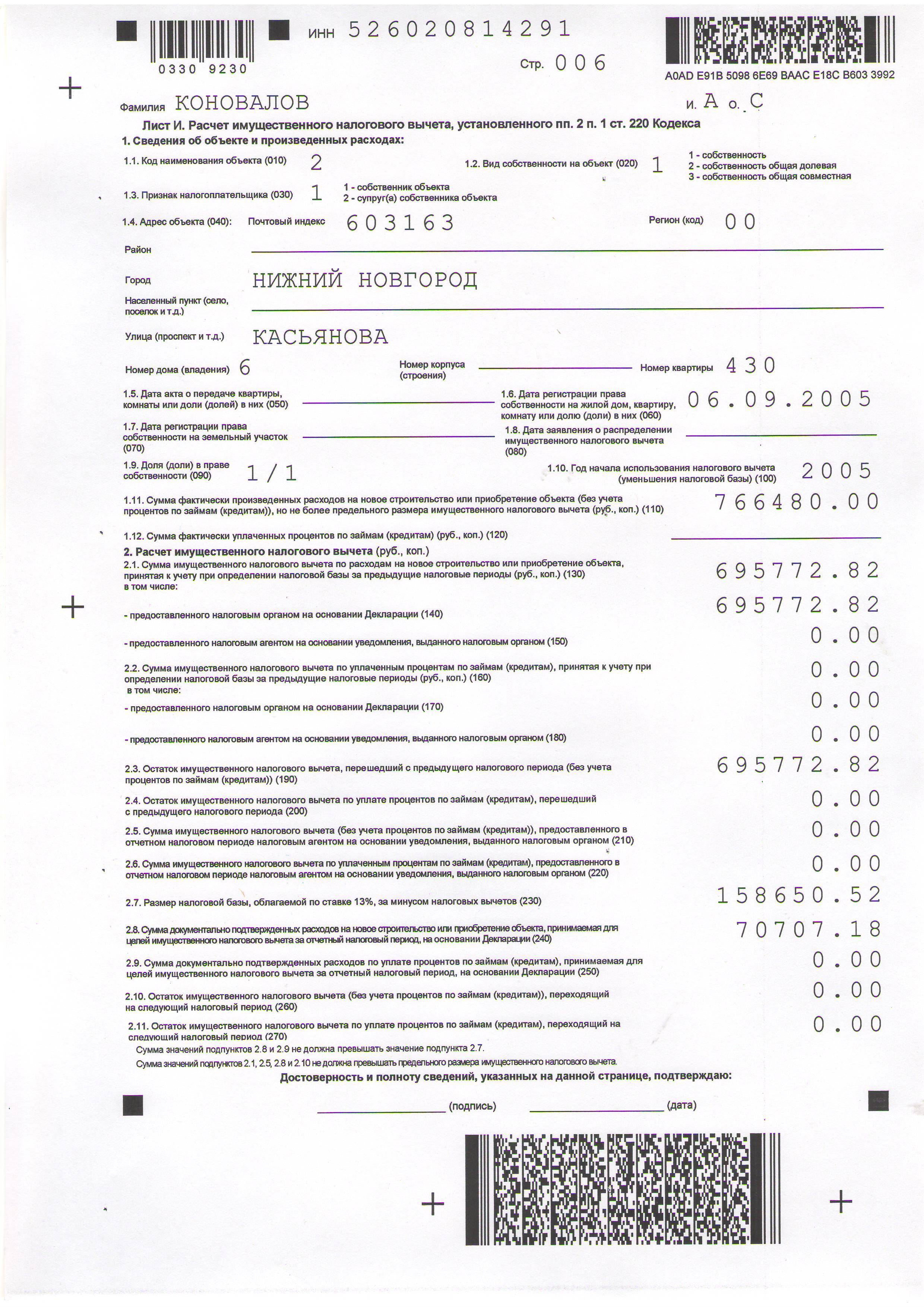

Получить вычет при строительстве или покупке квартиры, дома или земли (в том числе при покупке в ипотеку)

Выберите эту цель, если Вы хотите получить возврат из налоговой части расходов в связи с покупкой или строительством жилой недвижимости (в том числе земли)

Задекларировать доходы, полученные от продажи любого движимого или недвижимого имущества (кроме продажи ценных бумаг)

Выберите эту цель, если Вы хотите рассчитать налог, подлежащий к уплате, в связи с получением доходов от продажи любого имущества (кроме ценных бумаг)

Получить вычет по расходам на добровольное личное страхование

Получить вычет по расходам на добровольное страхование жизни

Получить вычет по расходам на негосударственное пенсионное обеспечение

Получить вычет по расходам на добровольное пенсионное страхование

Получить вычет по расходам на дополнительные страховые взносы на накопительную часть трудовой пенсии

Получить инвестиционный налоговый вычет в части суммы, внесенной на ИИС

Задекларировать доходы, полученные от сдачи жилья в аренду

Задекларировать доходы в денежной и натуральной формах, полученные в порядке дарения

Задекларировать доходы, полученные в виде выигрышей или призов на конкурсах, проведенных в целях рекламы

Указанные доходы облагаются по ставке — 35 %

О предоставлении налоговой декларации по форме 3-НДФЛ в электронном виде

ИФНС России по г. Сургуту Ханты-Мансийского автономного округа – Югры рекомендует направлять налоговую декларацию по форме 3-НДФЛ в электронной форме через интернет-сервис «Личный кабинет налогоплательщика для физических лиц».

Сургуту Ханты-Мансийского автономного округа – Югры рекомендует направлять налоговую декларацию по форме 3-НДФЛ в электронной форме через интернет-сервис «Личный кабинет налогоплательщика для физических лиц».

На сайте nalog.ru у налогоплательщиков появилась возможность использования усиленной неквалифицированной электронной подписи при направлении документов через интернет-сервис «Личный кабинет налогоплательщика для физических лиц», в том числе налоговой декларации по форме 3-НДФЛ.

Сертификат ключа усиленной неквалифицированной электронной подписи Вы можете бесплатно скачать из своего «Личного кабинета налогоплательщика для физических лиц», без посещения Удостоверяющего центра.

Для отправки декларации по форме 3-НДФЛ, с помощью сертификата ключа усиленной неквалифицированной электронной подписи, через интернет-сервис «Личный кабинет налогоплательщика для физических лиц» на сайте nalog.ru, необходимо на основной странице сервиса зайти во вкладку «Жизненные ситуации», далее «По дать декларацию «3-НДФЛ», «Заполнить/отправить декларацию онлайн», далее получить сертификат ключа усиленной неквалифицированной электронной подписи, перейдя по ссылке «Получение сертификата ключа проверки электронной подписи», выбрав способ хранения ключа и далее по ссылке скачать и установить средства электронной подписи.

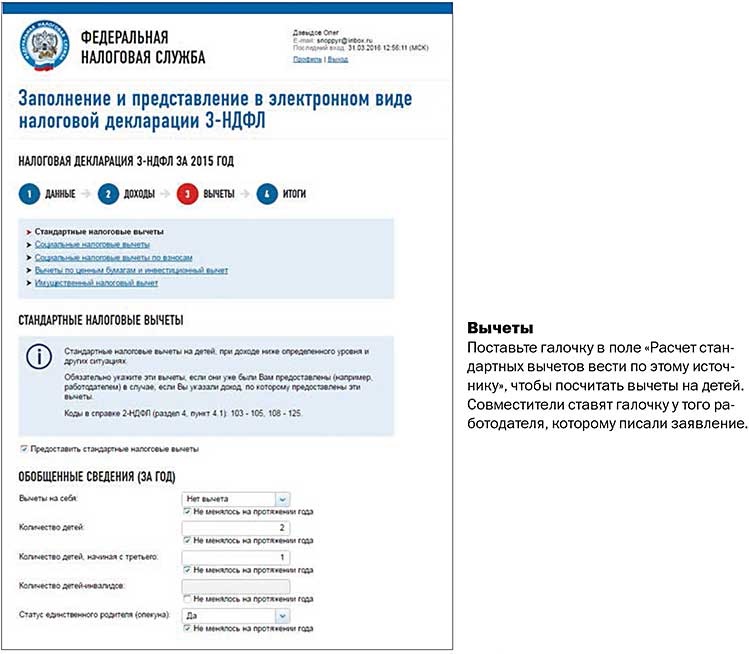

После прохождения процедуры получения сертификата ключа усиленной неквалифицированной электронной подписи вернуться во вкладку «Заполнение и предоставление в электронном виде налоговой декларации по форме 3-НДФЛ», сформировать или направить сформированную декларацию с подтверждающими документами для получения налогового вычета.

Подтверждающие документы для получения налогового вычета возможно представить в электронном виде, вложив скан-копии данных документов при отправке налоговой декларации по форме 3-НДФЛ, с помощью сертификата ключа усиленной неквалифицированной электронной подписи, через интернет-сервис «Личный кабинет налогоплательщика для физических лиц» на сайте nalog.ru, во вкладке «Налог на доходы физических лиц», «3-НДФЛ», «Заполнить/отправить декларацию онлайн». Приложить скан-копии подтверждающих документов можно после добавления сформированного файла декларации 3-НДФЛ в формате xml.контроля корректности данного файла.

Формы индивидуального подоходного налога

Формы индивидуального подоходного налога

Подайте налоговую декларацию о доходах в Коннектикуте за 2020 год онлайн!

Вам доступны бесплатные онлайн-варианты подачи налоговой декларации штата, включая Центр обслуживания налогоплательщиков DRS.

Преимущества электронной подачи документов включают:

- Просто, надежно и можно завершить, не выходя из дома.

- Может уменьшить количество ошибок возврата.

- Приводит к немедленному подтверждению того, что ваше сообщение получено DRS.

- Если вы ожидаете возмещения, электронная регистрация — самый быстрый способ получить возмещение.

Пожалуйста, рассмотрите возможность подачи налоговой декларации штата в электронном виде в этом году. Спасибо!

Буклеты с инструкциями

| Имя | Описание | Дата пересмотра | Срок оплаты |

CT-1040 Уведомление для налогоплательщиков | 2020 Буклет с инструкциями по подоходному налогу для резидентов Коннектикута | 02/2021 | НЕТ |

| CT-1040NR / PY Уведомление для налогоплательщиков | 2020 Буклет с налоговыми инструкциями для нерезидентов / резидентов с неполным годом | 03/2021 | НЕТ |

Форма резидента

Имя | Описание | Дата пересмотра | Срок оплаты |

| CT-1040 | 2020 Налоговая декларация резидентов | 02/2021 | 15. 04.2021 04.2021 |

Формы для неполного года / для нерезидентов

| Имя | Описание | Дата пересмотра | Срок оплаты |

| CT-1040NR / PY | 2020 Налоговая декларация для нерезидентов / резидентов с неполным годом | 02/2021 | 15.04.2021 |

| График CT-SI | График доходов из источников в Коннектикуте для нерезидентов или резидентов неполный год | 12/2020 | 15.04.2021 |

| График CT-1040 AW | Распределение дохода резидентов в течение неполного года | 12/2020 | 15.04.2021 |

Формы EITC

Прочие бланки и ведомости

| CT-CWPI | Запрос об отказе от пени и процентов 2018 года в связи с введением сквозного налога на юридические лица (только для физических лиц, трастов и имущества) | 2019 |

| CT-1040 EXT | Заявление о продлении срока подачи налоговой декларации о доходах в Коннектикуте для физических лиц | 12/2020 |

| График CT-BIO | Рабочий лист биологических наук | 12/2020 |

| График CT-PE | Транзитный налоговый кредит для юридических лиц | 12/2020 |

| График CT-IT Credit | Сводная информация о налоговом кредите | 12/2020 |

| CT-1040BA | График пропорционального распределения бизнеса нерезидентов | 12/2020 |

| CT-1040CRC | Требование о праве кредита | 12/2020 |

| График CT-CHET — Уведомление налогоплательщика | Доверительный фонд высшего образования Коннектикута (CHET) на 2020 год 529 Вклад в накопительный план колледжа | 03/2021 |

| CT-1040EFW | Запись об электронном выводе средств в Коннектикуте | 12/2020 |

| CT-1040ES | 2020 Купон на расчетную уплату подоходного налога в Коннектикуте для физических лиц | 01/2020 |

| CT-1040ES | 2021 Купон на расчетную выплату подоходного налога в Коннектикуте для физических лиц | 01/2021 |

| CT-1040V | Ваучер на подачу электронных документов в Коннектикуте | 12/2020 |

| График CT-1040WH | Дополнительный график удержания подоходного налога в Коннектикуте | 12/2020 |

| CT-1040X | Налоговая декларация с поправками для физических лиц | 12/2020 |

| CT-1127 | Заявление о продлении срока уплаты налога на прибыль | 12/2020 |

| CT-19 IT | Название 19 Форма выпуска статуса | 12/2020 |

| CT-2210 | Недоплата расчетного подоходного налога физическими лицами, фондами и имуществом | 12/2020 |

| CT-3911 | Заявление налогоплательщика о возмещении — Используйте эту форму, чтобы сообщить об утерянном, украденном или пропавшем чеке на возмещение | 12/2016 |

| CT-4852 | Заменитель форм W-2 и 1099-R | |

| CT-6251 | Альтернативная минимальная налоговая декларация штата Коннектикут | 12/2020 |

| CT-8379 | Претензия супруга без обязательств | 12/2020 |

| CT-8801 | Кредит для минимального налога Коннектикута за предыдущий год для физических лиц, трастов и имущества | 12/2020 |

| CT-8822 | Изменение адреса | 2010 |

| CT-8857 | Просьба о помощи невиновному супругу | |

| CT-IRF | Страховой фонд реинвестирования Кредит | |

| OP-186 | Налоговая декларация физических лиц | |

| CT-12-717A | Изменение статуса резидента — Форма поручительства Коннектикута по специальным начислениям | 2017 |

| CT-12-717B | Изменение статуса резидента — специальные начисления Форма другого приемлемого обеспечения | 2017 |

| CT-12-717A и B | Формы CT-12-717 A и CT-12-717 B Инструкции | 2017 |

Налоговые таблицы и калькуляторы

Как подать | Департамент налогов

Вы можете подать налоговую декларацию о доходах штата Вермонт либо в бумажной форме, либо в электронном виде с помощью программного обеспечения коммерческого поставщика. Вы также можете нанять налогового специалиста, который подготовит для вас налоговую декларацию в бумажном или электронном виде.

Вы также можете нанять налогового специалиста, который подготовит для вас налоговую декларацию в бумажном или электронном виде.

Выбор коммерческого программного обеспечения

Налоговое управление штата Вермонт в настоящее время не предлагает отдельным налогоплательщикам возможность напрямую подавать электронные документы. Однако вы можете подать электронное письмо через одного из ряда поставщиков программного обеспечения, которые предлагают федеральные формы и формы штата Вермонт. Сборы будут отличаться. Некоторые поставщики могут предлагать бесплатную электронную регистрацию в зависимости от вашего дохода.

Почему электронное досье?

Электронная регистрация позволяет нам быстрее и точнее обработать ваш возврат.Это связано с тем, что программное обеспечение выполняет вычисления за вас и может обнаруживать ошибки, такие как пропуск номера социального страхования или подписи, что может замедлить время обработки.

Электронная архивация — это еще и безопасный способ хранения файлов. Нет никаких доказательств того, что электронная регистрация способствует краже личных данных и возврату налогов. Скорее, более вероятно, что недавние случаи мошенничества с возвратом налогов связаны с широко разрекламированными утечками данных, не связанными с электронной подачей налоговой декларации.

Нет никаких доказательств того, что электронная регистрация способствует краже личных данных и возврату налогов. Скорее, более вероятно, что недавние случаи мошенничества с возвратом налогов связаны с широко разрекламированными утечками данных, не связанными с электронной подачей налоговой декларации.

Выбор профессионального налогового сборщика

Многие налогоплательщики предпочитают работать с профессиональными составителями налоговых деклараций.Ни IRS, ни Департамент налогов штата Вермонт не поддерживают составителей налоговой декларации, поэтому вам следует провести собственную комплексную проверку, чтобы найти авторитетного профессионала, который удовлетворит ваши потребности в налоговой подготовке. IRS предоставляет следующие онлайн-базы данных с возможностью поиска, которые помогут вам найти специалиста по составлению налоговой декларации в Вермонте:

Хотите узнать, как уполномочить кого-либо подготовить и подать налоговую декларацию от вашего имени?

Уплата налога по вашей налоговой декларации

Вы можете оплатить подоходный налог, расчетный подоходный налог и любой налоговый счет штата Вермонт онлайн, используя один из следующих способов:

- ACH Дебетовая (бесплатно)

- Кредитная карта (невозвращаемая комиссия 3%)

- Персональный чек, кассовый чек или денежный перевод

Об ACH Debit

Для оплаты с помощью ACH Debit вам нужно будет ввести номер счета в вашем финансовом учреждении и его маршрутный номер в защищенную онлайн-форму. Не забудьте дважды проверить эти числа и точно сопоставить их, поскольку ошибки приведут к задержкам обработки и могут начисляться дополнительные проценты и штрафы. Дебетовые платежи ACH обрабатываются в течение одного рабочего дня с момента отправки.

Не забудьте дважды проверить эти числа и точно сопоставить их, поскольку ошибки приведут к задержкам обработки и могут начисляться дополнительные проценты и штрафы. Дебетовые платежи ACH обрабатываются в течение одного рабочего дня с момента отправки.

Оплата чеком или денежным переводом

Если вы отправляете чек или денежный перевод по почте, платеж считается своевременным, если Департамент получает ваш платеж в течение трех (3) рабочих дней после даты подачи налоговой декларации.

Оплата электронным переводом денежных средств (EFT)

Если оплата разрешена или требуется посредством EFT, то платеж должен быть получен Департаментом в течение шести (6) дней после даты подачи налоговой декларации.

Соглашение о подоходном налоге с нерезидентов Небраски 2020 | 12N | Форма |

Небраска Запрос на изменение только использования индивидуального подоходного налога (11/2016) | 22A | Форма |

Программа поощрительных расчетов в соответствии с Законом о преимуществах штата Небраска (последнее обновление: 09/2013) | 312N | Просмотреть формы |

Закон о занятости и росте инвестиций Небраски Расчет кредита (последнее обновление 04/2004) | 775N | Форма |

Небраска Соглашение о продлении срока давности (06/2021) | 872N | Форма |

Ваучер на выплату индивидуального подоходного налога, штат Небраска, 2020 (01/2021) | 1040Н-В | Форма |

Выборы для исключения военного пенсионного обеспечения | 1040N-MIL | Форма |

Покупка резиденции в Небраске в особо неблагополучном районе | 1040N-EB | Форма |

Заявление лица, требующего возврата, причитающегося умершему налогоплательщику | 1310N | Форма |

2020 Индивидуальная недоплата по расчетному налогу (01/2021) | 2210N | Форма |

Расходы по уходу за детьми и иждивенцами, Небраска (01/2021) | 2441N | Форма |

Расчет льготного кредита Небраски за все налоговые годы | 3800N | Просмотреть формы |

Выбор и расчет прироста капитала в 2020 году (01/2021) | 4797N | Форма |

Заявление Небраски о продлении срока (01/2021) | 4868N | Форма |

2020 Закон о содействии развитию сообщества Небраски Расчет кредита (01/2021) | CDN | Форма |

Таблица чистых операционных убытков Небраски Налоговые годы с 2018 по 2020 (12/2020) | № | Форма |

Кредит работодателя на покрытие расходов получателей TANF (ADC) (12/2017) | TANF | Форма |

Закон о ежегодной сертификации для добровольцев, оказывающих помощь в чрезвычайных ситуациях, (12/2017) | Форма | |

Закон о налоговом кредите на готовность к школе — Заявление о предоставлении услуг по уходу за детьми и образовательным учреждением (11/2020) | Форма | |

Закон о налоговом кредите на подготовку к школе на 2021 год — заявление сотрудника (06/2021) | Форма | |

Закон о налоговом кредите на готовность к школе 2020 — Заявление сотрудника (11/2020) | Форма | |

2020 Закон о стимулировании налога на имущество штата Небраска Расчет кредита (12/2020) | PTC | Форма |

Налог на прибыль Домашняя страница

Электронная подача документов и способы оплаты

ПРОСТОЙ ФАЙЛ для физических лиц

IR-25, сметы, невыплаченные,

и выплаты по гражданским искам

Обратите внимание, что лица, впервые подающие

, должны подать IR-25 в бумажном виде.

Часто задаваемые вопросы

Возникли проблемы с

загрузкой возврата? Кликните сюда.

ПЛАТЕЖНЫЙ ПОРТАЛ

(ранее E-File / E-Pay)

Для подачи форм:

IT-11, IT-15, IR-21

BR-21, IR-18, BR-18,

IR-42, BR-42

и оплата обязательств

Функции нового платежного портала

Отдел по подоходному налогу города Колумбус 77 Н.Front Street, 2nd Floor

Columbus, Ohio 43215

Телефон: (614) 645-7370

Факс: (614) 645-7193

Часы работы службы поддержки клиентов:

с понедельника по пятницу

9: 00:00 — 16:00

Часы работы:

Из-за пандемии COVID-19 отделение в настоящее время закрыто для публики. Налогоплательщики могут использовать безопасный ящик для хранения документов, расположенный в вестибюле здания 77 N. Front Street, для сдачи налоговых документов.

Электронная почта:

[адрес электронной почты защищен]

Обратите внимание: не отправляйте налоговые документы, содержащие личную информацию, по электронной почте. Эти документы необходимо отправить по почте или факсу в наш офис, используя контактную информацию, указанную выше.

Подписаться на уведомления по электронной почте

26 Кодекс США § 6011 — Общее требование о возврате, выписке или списке | U.S. Код | Закон США

Поправки2019 — Subsec. (д) (2) (А). Паб. L. 116–25, §2301 (a), заменено «применимое количество» на «250».

Подсек. (e) (3) (D). Паб. L. 116–25, §2301 (c), добавлен подпункт. (D).

Подсек. (д) (5). Паб. L. 116–25, §2301 (b), добавлен п. (5) и вычеркнуты бывшие пар. (5) которые касаются особых правил для партнерских отношений при хранении на магнитных носителях.

Подсек. (д) (6). Паб. Л. 116–94 доп. П. (6) относится к применению количественного ограничения к доходам, относящимся к планам отсроченной компенсации.

Паб. Л. 116–94 доп. П. (6) относится к применению количественного ограничения к доходам, относящимся к планам отсроченной компенсации.

Паб. L. 116–25, §2301 (b), добавлен п. (6) связаны с партнерскими отношениями, необходимыми для хранения файлов на магнитных носителях.

Подсек. (Привет). Паб. L. 116–25, §3101 (b) (2), добавлен подст. (h) и переименовали бывшую подпункт. (h) как (i).

2018 — Subsec. (д) (2). Паб. L. 115–141, §301 (a) (2), вычеркнуты заключительные положения, которые гласят: «Невзирая на предыдущее предложение, Секретарь требует от товариществ, имеющих более 100 партнеров, подавать отчеты на магнитных носителях.”

Подсек. (д) (5). Паб. L. 115–141, §301 (a) (1), добавлен п. (5).

2014 — Подст. (д) (3) (А). Паб. L. 113–295 во вводных положениях заменено «требует, чтобы» на «требует, чем».

2010 — Подст. (д) (4). Паб. Л. 111–147 доп. П. (4).

2009 — Подст. (д) (1). Паб. L. 111–92, §17 (b), во втором предложении «Секретарь не может» заменить «Секретарь не может», за исключением случаев, предусмотренных в параграфе (3).

Подсек. (д) (3). Паб. Л.111–92, §17 (a), добавлен п. (3).

2007 — Подст. (с). Паб. L. 110–172, §11 (g) (19) (B), вычеркнуто «и FSC’s» после «бывших DISCS» в заголовке.

Подсек. (в) (1). Паб. L. 110–172, §11 (g) (19) (A), во вводных положениях заменено «, бывший DISC или бывший FSC (как определено в разделе 922, действовавшее до его отмены в соответствии с отменой FSC и экстерриториальным доходом). Закон об исключении 2000 г.) »для« или бывшего DISC, или FSC, или бывшего FSC ».

2006 — Подсек. (г), (з). Паб.Л. 109–222 добавлен пп. (g) и переименовали бывшую подпункт. (g) как (h).

1998 — Подсек. (е), (ж). Паб. Л. 105–206 добавлен пп. (f) и переименовали бывшую подпункт. (f) как (g).

1997 — п. (д) (2). Паб. L. 105–34 добавлен в конце: «Несмотря на предыдущее предложение, Секретарь требует, чтобы партнерства, насчитывающие более 100 партнеров, подали отчеты на магнитных носителях».

1989 — п. (е). Паб. L. 101–239 заменил «магнитный носитель» на «магнитную ленту» в заголовке и исправил текст в целом, изменив содержание и структуру частей. (1) и (2).

(1) и (2).

1988 — п. (а). Паб. L. 100–647 заменено «или в отношении их сбора» на «или в отношении их сбора».

1986 — п. (е). Паб. В п. 99–514 «разделы B и C» заменены на «разделы с 6012 по 6019 включительно».

1984 — Подст. (с). Паб. L. 98–369 добавлены слова «и FSC и бывшие FSC» в заголовок и «или FSC или бывший FSC» в п. (1).

1983 — п. (е). Паб. L. 98–67 с поправками, подст. (e) в целом, обозначив существующие положения как п.(1) и добавив пар. (2).

1982 — Подсек. (д), (е). Паб. Л. 97–248 добавлен пп. (e) и переименовали бывшую подпункт. (e) как (f).

1978 — Подсек. (г), (д). Паб. Л. 95–615 добавлен пп. (d) и переименовали бывшую подпункт. (d) как (e).

1976 — Подсек. (а), (б). Паб. L. 94–455, §1906 (b) (13) (A), вычеркнуто «или его представитель» после «Секретарь».

Подсек. (с). Паб. L. 94–455, §§1904 (b) (10) (A) (ii), 1906 (b) (13) (A), переименованный в подст. (e) как (c) и вычеркнутый «или его представитель» после «Секретарь» везде, где встречается.

Подсек. (г). Паб. L. 94–455, §1904 (b) (10) (A) (ii), переименованный в подст. (f) как (d). Бывший подст. (d), который относился к налоговым декларациям о выравнивании процентов, был исключен.

Подсек. (д), (е). Паб. L. 94–455, §1904 (b) (10) (A) (ii), переименованные подразделы. (e) и (f) как (c) и (d), соответственно.

1971 — Подсек. (д), (е). Паб. Л. 92–178 добавлен пп. (e) и переименовали бывшую подпункт. (e) как (f).

1969 — Подсек. (d) (1) (B). Паб. L. 91–128, §4 (f), добавлены положения, исключающие распоряжения, сделанные при обстоятельствах, дающих лицу право на получение кредита в соответствии с положениями статьи 4919, из требования о том, что лица, несущие ответственность за налог, налагаемый статьей 4911 настоящего раздела, если он избавляется от акций или долгового обязательства, в отношении которого возникло такое обязательство, до подачи декларации, требуемой подпунктом (А), подает декларацию о таком налоге.

Подсек. (г) (3). Паб. L. 91–128, §4 (g), упростил требования к ведению документации, установив, что неучастники подчиняются требованиям к ведению документации и отчетности, предписанным Секретарем или его представителем только в той мере, в какой они участвуют в продажах или приобретениях, в которых неучаствующая фирма получила свидетельство о валидации, указывающее, что акции или долговые обязательства имеют право на освобождение или когда лицо из США, приобретающее акции или долговое обязательство, подлежит уплате налога на выравнивание процентов, включая приобретения, когда брокерское подтверждение клиенту указывает или должно указывать, что конкретное приобретение облагается или может облагаться налогом.

L. 91–128, §4 (g), упростил требования к ведению документации, установив, что неучастники подчиняются требованиям к ведению документации и отчетности, предписанным Секретарем или его представителем только в той мере, в какой они участвуют в продажах или приобретениях, в которых неучаствующая фирма получила свидетельство о валидации, указывающее, что акции или долговые обязательства имеют право на освобождение или когда лицо из США, приобретающее акции или долговое обязательство, подлежит уплате налога на выравнивание процентов, включая приобретения, когда брокерское подтверждение клиенту указывает или должно указывать, что конкретное приобретение облагается или может облагаться налогом.

1967 — п. (г) (1). Паб. L. 90–59 обозначил существующие положения как подпункты. (A), заменены копией любого возврата, сделанного в течение квартала в соответствии с подпунктом. (B) для сертификата американского права собственности, соответствующего разделу 4918 (e), или сводного заявления, устанавливающего освобождение вместе с причинами неспособности лица установить предыдущее американское владение в качестве документа, сопровождающего список приобретений, сделанных в течение календарного квартала, для которого освобождение заявлено в соответствии с разделом 4918, вычеркнутым «письменное подтверждение, представленное в соответствии с требованиями, описанными в разделах 4918 (c) или (d), рассматривается как неопровержимое доказательство предыдущего права собственности в США»; после «Никакого возврата или сопроводительных доказательств не требуется в соответствии с настоящим параграфом в связи с любым приобретением, в отношении которого» и добавлены пункты (i), (ii), (iii) и подпункт. (В).

(В).

1965 — Подсек. (с). Паб. L. 89–44 отменен подст. (c) которые связаны с возвратом поставщиками акцизов розничным торговцам.

1964 — Подсек. (г), (д). Паб. Л. 88–563 добавлен пп. (d) и переименовали бывшую подпункт. (d) как (e).

1958 — Подсек. (CD). Паб. Л. 85–859 добавлен пп. (c) и переименовали бывшую подпункт. (c) как (d).

Дата вступления в силу поправок 2019 г.Паб. Л. 116–94, разд. O, раздел II, §202 (d) (2), 20 декабря 2019 г., 133 Stat. 3163, при условии, что:

«Поправка, внесенная в параграф (1) [поправка к этому разделу], должна применяться к декларациям, которые необходимо подавать в отношении плановых лет, начинающихся после 31 декабря 2019 года.”

Паб. L. 116–25, раздел II, §2301 (e), 1 июля 2019 г., 133 Stat. 1013, при условии, что:

«Поправки, внесенные в этот раздел [поправки к этому разделу и разделу 6724 настоящего заголовка], вступают в силу с даты вступления в силу настоящего Закона [1 июля 2019 г.]». Поправка разделом 3101 (b) (2) Pub. L. 116–25, применимые к налоговым годам, начинающимся после 1 июля 2019 г., с некоторыми разрешенными временными льготами, см. Раздел 3101 (d) Pub. L. 116–25, изложенный в примечании к разделу 527 этого заголовка.

L. 116–25, применимые к налоговым годам, начинающимся после 1 июля 2019 г., с некоторыми разрешенными временными льготами, см. Раздел 3101 (d) Pub. L. 116–25, изложенный в примечании к разделу 527 этого заголовка.

Паб. L. 111–92, §17 (c), 6 ноября 2009 г., 123 Stat. 2996, при условии, что:

«Поправки, внесенные в этот раздел [поправки к этому разделу], применяются к декларациям, поданным после 31 декабря 2010 г.»

Дата вступления в силу поправки 1997 г.Паб. L. 105–34, раздел XII, §1226, 5 августа 1997 г., 111 Stat. 1020, с изменениями, внесенными Pub. L. 105–206, раздел VI, §6012 (e), 22 июля 1998 г., 112 Stat. 819, при условии, что:

«Поправки, внесенные этой частью [часть I (§§1221–1226) подзаголовка C заголовка XII Pub.L. 105–34, вводя в действие часть IV подглавы K главы 1 этого заголовка и подглаву D главы 63 этого заголовка, а также изменяя этот раздел и разделы 6012, 6031, 6724, 7421, 7459, 7482 и 7485 настоящего документа. title] применяется к налоговым годам партнерства, начинающимся после 31 декабря 1997 г. » Дата вступления в силу поправки 1989 г.

title] применяется к налоговым годам партнерства, начинающимся после 31 декабря 1997 г. » Дата вступления в силу поправки 1989 г.Паб. L. 101–239, раздел VII, §7713 (b), 19 декабря 1989 г., 103 Stat. 2394, при условии, что:

«Поправка, внесенная в подпункт (а) [поправка к этому разделу], должна применяться к декларациям, срок платежа для которых (определяемый без учета продлений) наступает после 31 декабря 1989 года.”

Дата вступления в силу поправки 1969 г.Паб. L. 91–128, §4 (i) (4), 26 ноября 1969 г., 83 Stat. 269, при условии, что:

«Поправки, внесенные в этот раздел [поправки в этот раздел и разделы 4912, 4914, 4915, 4919, 4920 и 6680 этого раздела], применяются в отношении приобретения долговых обязательств, сделанных после даты вступление в силу этого Закона [ноябрь. 26, 1969] ». Дата вступления в силу поправки 1967 г.Паб. L. 90–59, §4 (h), 31 июля 1967 г., 81 Stat. 156, при условии, что:

«Поправки, внесенные в этот раздел [поправки в этот раздел и разделы 4918, 4920 и 6076 настоящего заголовка] (кроме подразделов (d) и (e)), применяются в отношении приобретения акций. и долговые обязательства, сделанные после 14 июля 1967 г.Поправки, внесенные в подпункты (d) и (e) [поправки к статьям 6681 и 7241 настоящего раздела], вступают в силу с даты вступления в силу настоящего Закона [31 июля 1967 г.] ». Краткое название поправки 1967 г.

и долговые обязательства, сделанные после 14 июля 1967 г.Поправки, внесенные в подпункты (d) и (e) [поправки к статьям 6681 и 7241 настоящего раздела], вступают в силу с даты вступления в силу настоящего Закона [31 июля 1967 г.] ». Краткое название поправки 1967 г.Паб. L. 90–59, §1 (a), 31 июля 1967 г., 81 Stat. 145, при условии, что:

«Настоящий Закон [вносящий поправки в этот раздел и разделы с 4912, 4914 по 4920, 4931, 6076, 6681 и 7241 настоящего заголовка] может именоваться« Законом о расширении налога на уравнивание процентов 1967 года »». Интернет-платформа для подачи заявок по форме 1099Паб.L. 116–25, раздел II, §2102, 1 июля 2019 г., 133 Stat. 1010, при условии, что:

«(A) В целом. — Не позднее 1 января 2023 г. министр финансов или его представитель (далее именуемый в этом разделе« Секретарь ») должен предоставить доступ к Интернет-сайту или другим электронным средствам массовой информации с пользовательский интерфейс и функциональные возможности, аналогичные онлайн-сервису Business Services, предоставляемому Администрацией социального обеспечения, который обеспечивает доступ к ресурсам и руководствам, предоставляемым налоговой службой, и позволяет людям: «(1)подготовить и подать Формы 1099;

«(2)подготовить Формы 1099 для рассылки получателям, кроме Налоговой службы; и

«(3) ведет учет заполненных, поданных и распространенных форм 1099.

являются дополнением, а не заменой других услуг, предоставляемых Налоговой службой налогоплательщикам; и

«(2)соответствуют применимым стандартам и руководствам по безопасности ».

Аутентификация пользователей учетных записей электронных службПаб. L. 116–25, раздел II, §2304, 1 июля 2019 г., 133 Stat.1014, при условии, что:

«Начиная через 180 дней после даты вступления в силу настоящего Закона [1 июля 2019 г.], министр финансов (или его представитель) должен проверить личность любого лица, открывающего электронные услуги. счет в Налоговой службе, прежде чем такое лицо сможет использовать инструменты электронных услуг ».

Электронная подача налоговых и информационных отчетовПаб. L. 105–206, раздел II, §2001 (a), (b), (d), 22 июля 1998 г., 112 Stat. 723, 725, при условии, что:

«(А) В целом. — Политика Конгресса состоит в том, чтобы —

«(1)

— Политика Конгресса состоит в том, чтобы —

«(1)безбумажная подача документов должна быть предпочтительным и наиболее удобным способом подачи федеральных налоговых и информационных деклараций;

«(2), целью Налоговой службы должно быть обеспечение к 2007 году как минимум 80 процентов всех таких деклараций в электронном виде; и

«(3)Налоговая служба должна сотрудничать с частным сектором и поощрять его, поощряя конкуренцию с целью увеличения объема электронной подачи таких отчетов.

«(B) Стратегический план. «(1) В целом. Не позднее чем через 180 дней после даты вступления в силу настоящего Закона [22 июля 1998 г.] министр финансов или его представитель (далее в этом разделе именуемый «Секретарь») должен разработать план по устранению барьеры, создание стимулов и использование конкурентных рыночных сил для постепенного увеличения объема электронной подачи заявок в течение следующих 10 лет при сохранении времени обработки бумажных возвратов на уровне 40 дней. Насколько это практически возможно, такой план должен предусматривать, что все отчеты, подготовленные в электронном виде за налоговые годы, начинающиеся после 2001 г., должны подаваться в электронном виде.

Насколько это практически возможно, такой план должен предусматривать, что все отчеты, подготовленные в электронном виде за налоговые годы, начинающиеся после 2001 г., должны подаваться в электронном виде.

Чтобы гарантировать, что Секретарь получает вклад от частного сектора в разработку и реализацию плана, требуемого параграфом (1), Секретарь должен созвать консультативную группу по электронной торговле, в которую войдут представители малого бизнеса и практикующего налогового специалиста, составители налоговой отчетности, компьютеризированные налоговые операторы и другие представители отрасли электронной подачи документов.

«(D) Годовые отчеты.- Не позднее 30 июня каждого календарного года после 1998 года председатель надзорного совета Службы внутренних доходов, министр финансов и председатель консультативной группы по электронной торговле, учрежденной в соответствии с подразделом (b) (2) [изложено как примечание выше] должны отчитываться перед комитетами по путям и средствам, ассигнованиям, правительственной реформе и надзору [теперь Комитет по надзору и реформе] и малому бизнесу Палаты представителей и комитетам по финансам, ассигнованиям и правительственным делам [сейчас Комитет по внутренней безопасности и делам правительства] и Малый бизнес [теперь Комитет по малому бизнесу и предпринимательству] Сената: «(1)прогресс Налоговой службы в достижении цели получения в электронном виде 80 процентов налоговых и информационных деклараций к 2007 году;

«(2)статус плана, требуемый подразделом (b) [изложен в примечании выше];

«(3)законодательные изменения, необходимые для оказания помощи Налоговой службе в достижении этой цели; и

«(4) влияние электронной подачи налоговых и информационных деклараций на малый бизнес и самозанятых. ”

”

Паб. L. 105–206, раздел II, §2003 (c), 22 июля 1998 г., 112 Stat. 725, при условии, что:

«В случае налоговых периодов, начинающихся после 31 декабря 1999 года, министр финансов или его представитель должны, насколько это практически возможно, установить процедуры для приема в электронной форме любой другой информации, заявления, выборы или графики от налогоплательщиков, заполняющих декларации в электронном виде, чтобы от таких налогоплательщиков не требовалось подавать какие-либо бумаги ».

Поправки к плану не требуются до 1 января 1989 г. Для положений, регулирующих, что, если какие-либо поправки, сделанные подзаголовком A или подзаголовком C раздела XI [§§1101–1147 и 1171–1177] или заголовка XVIII [§§1800–1899A] Pub.L. 99–514 требуют внесения поправки в любой план, такую поправку не требуется вносить до первого года плана, начинающегося 1 января 1989 г. или после этой даты, см. Раздел 1140 Pub. L. 99–514 с поправками, изложенными в примечании к разделу 401 этого заголовка.

Паб. L. 98–67, раздел I, §109 (b), 5 августа 1983 г., 97 Stat. 384, потребовал от министра финансов, по согласованию с министром здравоохранения и социальных служб, провести исследование осуществимости требования к лицам подавать на магнитных носителях декларации в соответствии с разделом 6011 Налогового кодекса, содержащим информацию, описанную в разделе 6051 ( a) такого Кодекса (относящегося к W-2), и что не позднее 1 июля 1984 г. министр финансов должен был представить Комитету по путям и средствам Палаты представителей и Комитету по финансам Сената результаты исследования.

Отчет по формам Паб. L. 97–248, раздел III, §353, 3 сентября 1982 г., 96 Stat. 640, требовал от министра финансов не позднее 30 июня 1983 года изучить и сообщить Конгрессу о методах изменения дизайна форм, используемых Налоговой службой, для достижения большей точности в отчетности о доходах и сопоставлении информации. отчеты и декларации с декларациями о наложенном налоге.

отчеты и декларации с декларациями о наложенном налоге.

Паб. L. 95–600, раздел V, §551, ноябрь.6, 1978, 92 Stat. 2890, требовалось провести исследование и расследование со стороны министра финансов в отношении упрощения федеральных налоговых деклараций, создания целевой группы для оказания помощи в проведении исследования и отчета секретаря об исследовании и расследовании в комитетах Конгресса не позднее чем через 2 часа. лет после 6 ноября 1978 г.

Первый период возврата налоговых деклараций по уравнению процентовПаб. L. 89–243, §3 (d) (1), 9 октября 1965 г., 79 Stat. 955, при условии, что первый период, за который должны были производиться отчеты в соответствии с подст.(d) (1) этого раздела в отношении приобретений, облагаемых налогом в соответствии с этим разделом, был период, начинающийся 11 февраля 1965 г. и заканчивающийся в конце календарного квартала, в котором вступил в силу Pub. Л. 89–243 [окт. 9, 1965].

Паб. L. 88–563, §3 (e), 2 сентября 1964 г., 78 Stat. 845, при условии, что первый период, за который должны были производиться отчеты в соответствии с подст. (d) (1) этого раздела был период, начинающийся 19 июля 1963 г. и заканчивающийся в конце календарного квартала, в котором вступил в силу Pub.Л. 88–563 [сен. 2, 1964].

L. 88–563, §3 (e), 2 сентября 1964 г., 78 Stat. 845, при условии, что первый период, за который должны были производиться отчеты в соответствии с подст. (d) (1) этого раздела был период, начинающийся 19 июля 1963 г. и заканчивающийся в конце календарного квартала, в котором вступил в силу Pub.Л. 88–563 [сен. 2, 1964].

Бельгия — Подоходный налог — KPMG Global

Есть ли какие-либо уступки для экспатриантов в Бельгии?

Работник может претендовать на благоприятный налоговый статус. Квалификация для режима специального подоходного налога для экспатриантов не является автоматическим, но требует подачи специального запроса заявки как работодателем, так и иностранным сотрудником в течение 6 месяцев с первого дня месяца, следующего за началом работы или прикомандирования в Бельгию.Должно быть ясно показано, что четыре квалификационных условия выполнены.

- Иностранец должен быть иностранным гражданином.

- Экспатриант должен быть руководителем или директором компании, исследователем или специалистом.

- Иностранец должен быть нерезидентом для целей налогообложения доходов Бельгии. Налоговый циркуляр для иностранных граждан от 8 августа 1983 г. перечисляет ряд фактических обстоятельств, указывающих на такой статус нерезидента.

- Иностранец должен быть временно нанят в Бельгии работодателем, который является частью международной группы компаний.

Иностранец, отвечающий этим условиям, получит налоговые льготы, которые уменьшают годовое налогооблагаемое вознаграждение за счет вычета не облагаемых налогом льгот до лимита в 11 250 евро / 29 750 евро. Кроме того, экспатриант будет оцениваться только в соответствии с дифференцированными ставками налога на вознаграждение за работу, фактически выполненную в Бельгии, и на другой доход, полученный из бельгийских источников (за исключением дохода от движимого имущества, но включая доход от бельгийской недвижимости).

В соответствии с бельгийским специальным налоговым режимом для экспатриантов некоторые так называемые льготы для экспатриантов (например, уравнивание налогов, разница в стоимости жизни, разница в оплате жилья и пособие на отпуск на родину) рассматриваются как возмещение дополнительных расходов, которые должным образом несут работодателем, а не работником, и поэтому они не облагаются налогом для отдельного работника. Различают неповторяющиеся расходы и повторяющиеся расходы.

Различают неповторяющиеся расходы и повторяющиеся расходы.

Исключаемая часть повторяющихся расходов ограничена 11 250 евро в год для иностранного персонала, нанятого операционными компаниями, и до 29 750 евро в год для иностранного персонала, нанятого контролирующими и координирующими офисами или исследовательскими центрами. Однако расходы на образование, даже если они считаются повторяющимися, а также неповторяющимися расходами, могут быть исключены без ограничений при соблюдении определенных условий.

Следующие расходы считаются неповторяющимися расходами.

- Расходы на переезд по прибытии в Бельгию и при выезде из Бельгии.

- Стоимость создания дома в Бельгии или другие начальные затраты при первом прибытии в Бельгию и затраты на украшение жилища в Бельгии.

Повторяющиеся расходы, подпадающие под действие исключения, включают пособия, предоставляемые для покрытия разницы в стоимости жизни и жилья между Бельгией и страной / юрисдикцией происхождения экспатрианта, отпуск на родину и выравнивание налогов. Однако фактически выплаченное пособие подлежит исключению только в той степени, в которой это допускается установленными руководящими принципами.

Однако фактически выплаченное пособие подлежит исключению только в той степени, в которой это допускается установленными руководящими принципами.

Определение страны / юрисдикции происхождения экспатрианта имеет прямое влияние на общую сумму не облагаемых налогом льгот, поскольку исключаемые расходы могут покрывать только разницу в стоимости между Бельгией и страной / юрисдикцией происхождения экспатрианта.

Формы и руководства — Налоговая комиссия штата Айдахо

Формы и руководства

На этой странице представлено несколько способов найти формы и другие налоговые публикации в Интернете.У нас также есть страница со списком отчетов и статистики, а также страница с политическими документами. Формы и публикации IRS для подачи федеральной налоговой декларации доступны на веб-сайте IRS.

На нашем сайте нет пустых налоговых форм для разрешительных счетов. Это потому, что мы печатаем наши формы разрешений с уже включенной личной и конфиденциальной информацией (имя, адрес и т. Д.). Если у вас нет формы:

Д.). Если у вас нет формы:

Примеры форм:

850 * Продажа / использование

,852 * Продажа / использование

,910 * Удержание

,967 * Удержание

,1150 * Путешествие / съезд

,1152 * Путешествие / съезд

,1250 * Район Большого Бойсе Аудиториум

,1350 Табак

, г.1450 Распределитель топлива

,1550 Сигарета

, г.1650 Пиво

, г.1752 Вино

,3150 * IFTA

, г.3550 Развлекательное устройство

,3950 * E911

Наши наиболее востребованные документы

Все наши формы и инструкции по подоходному налогу с физических лиц на 2020 год »

Бланки и справочники по ВИДУ НАЛОГА:

В отдельных разделах ниже: Документы по подоходному налогу с физических и юридических лиц и документы по налогу на имущество

ИНДИВИДУАЛЬНЫХ налоговых форм и справочников по годам:

Список старых налоговых деклараций и инструкций »

Бланки подоходного налога с предприятий и справочники по годам:

Список старых налоговых деклараций и инструкций »

Бланки и справочники НАЛОГ НА ИМУЩЕСТВО по категориям

Посетите другие страницы, посвященные налогу на имущество, для получения дополнительной информации. Также доступно множество отчетов и статистики.

Также доступно множество отчетов и статистики.

Документы технической поддержки для COUNTIES

Программная документация AS / 400 для:

Контрольные списки и технические советы AS / 400

Посетите tax.idaho.gov/ округа для получения дополнительной информации.

Эта информация предназначена только для общего ознакомления. Налоговые законы сложны и регулярно меняются. Мы не можем охватить все обстоятельства в наших руководствах. Это руководство может не относиться к вашей ситуации.Пожалуйста, связывайтесь с нами по любым вопросам. Мы работаем, чтобы предоставлять актуальную и точную информацию. Но в некоторой информации могут быть технические неточности или опечатки. Если есть противоречие между действующим налоговым законодательством и этой информацией, действующее налоговое законодательство будет иметь преимущественную силу. .