Как отразить отпускные в 6-НДФЛ

Рассмотрим, как отражается доход в виде отпускных в расчете по форме 6-НДФЛ, когда организация работала в нерабочие дни и не работала, в «1С:Бухгалтерии 8» (ред.3.0).

Дата фактического получения дохода в виде отпускных – день выплаты дохода.

Дата удержания налога – день выплаты дохода. В программе дата фактического получения дохода первоначально указывается в документе Отпуск. Затем дата дополнительно уточняется автоматически при проведении документов на выплату. Это сделано специально из-за случаев, когда фактическая дата выплаты начислений отличается от ранее запланированной в документе и чтобы пользователю в этом случае не приходилось возвращаться в документ начисления и уточнять в нем дату выплаты. Т.е. реальная дата фактического получения дохода (дата для строки 100) это дата документа на выплату отпускных (рис. 1).

Дата удержания налога (дата для строки 110) это также дата документа на выплату.

Если в программе не ведется автоматический расчет отпускных, то начисление производится с помощью документа Начисление зарплаты. Обратите внимание! В такой ситуации, в расчете, срок перечисления налога будет автоматически указан — не позднее дня, следующего за днем выплаты дохода.

- Отпускные начислены в марте 2020 года, а выплачены в апреле 2020 года

- Отпускные выплачены в марте 2020 года

Внимание! В соответствии с Указами Президента РФ от 25.03.2020 № 206, от 02.04.2020 № 239 и от 28.04.2020 № 294 период с 30 марта по 30 апреля и 6 — 8 мая признан нерабочим. При этом некоторые организации продолжали свою деятельность.

Если последний день срока перечисления налога приходится на нерабочий день, установленный Указами Президента РФ, то в соответствии с п. 7 ст. 6.1 НК РФ днем окончания срока считается ближайший следующий за ним рабочий день.

7 ст. 6.1 НК РФ днем окончания срока считается ближайший следующий за ним рабочий день.

Однако, по мнению ФНС России (письма от 24.04.2020 № БС-4-11/6944@, от 13.05.2020 № БС-4-11/7791@), срок уплаты налоговыми агентами НДФЛ с выплат сотрудникам переносится только для тех организаций, кто согласно Указам Президента не мог осуществлять деятельность. Организации, которые продолжили работу, не вправе воспользоваться п. 7 ст. 6.1 НК РФ, поэтому должны платить НДФЛ в сроки, установленные ст. 226 НК РФ, без учета переноса.

В программе для организаций, работающих в периоды нерабочих дней, при определении крайнего срока уплаты налога можно не учитывать нерабочие дни. Для этого в настройке налогов и отчетов

В примерах рассмотрим, как отражается доход в виде отпускных в расчете по форме 6-НДФЛ, когда организация работала в нерабочие дни и не работала.

Отпускные начислены в марте 2020 года, а выплачены в апреле 2020 года

Пример

Отпускные начислены в марте 2020 года, а выплачены в апреле 2020 года – 06.04.2020.

Отпускные начислены с помощью документа Отпуск (рис. 1). Дата фактического получения дохода в виде отпускных, а также дата удержания налога — день выплаты дохода. Отпускные выплачены – 06.04.2020. Дата удержания налога и дата фактического получения дохода в виде отпускных это дата документа на выплату. Срок перечисления НДФЛ с суммы отпускных – последний день месяца, в котором произведена выплата.

Рис. 1

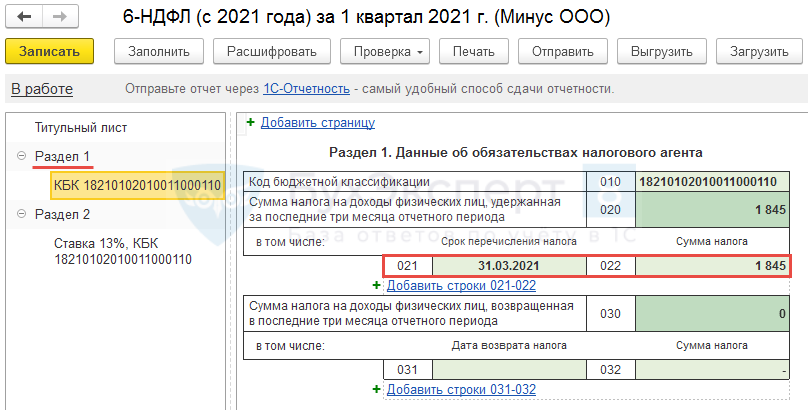

Если организация работала в период нерабочих дней, установленные Указами Президента, то срок перечисления НДФЛ с суммы отпускных — 30.04.2020. В такой ситуации отпускные будут отражены в разделе 1 и в разделе 2 расчета за полугодие 2020 года (рис. 2). Так как дата фактического получения такого дохода определяется как день его выплаты.

Если организация не работала в период нерабочих дней, сумма отпускных будет также отражена в разделе 1 и в разделе 2 расчета за полугодие 2020 года. Но срок перечисления НДФЛ с суммы отпускных — 12.05.2020 (рис. 2).

Но срок перечисления НДФЛ с суммы отпускных — 12.05.2020 (рис. 2).

Рис. 2

Отпускные выплачены в марте 2020 года

Пример

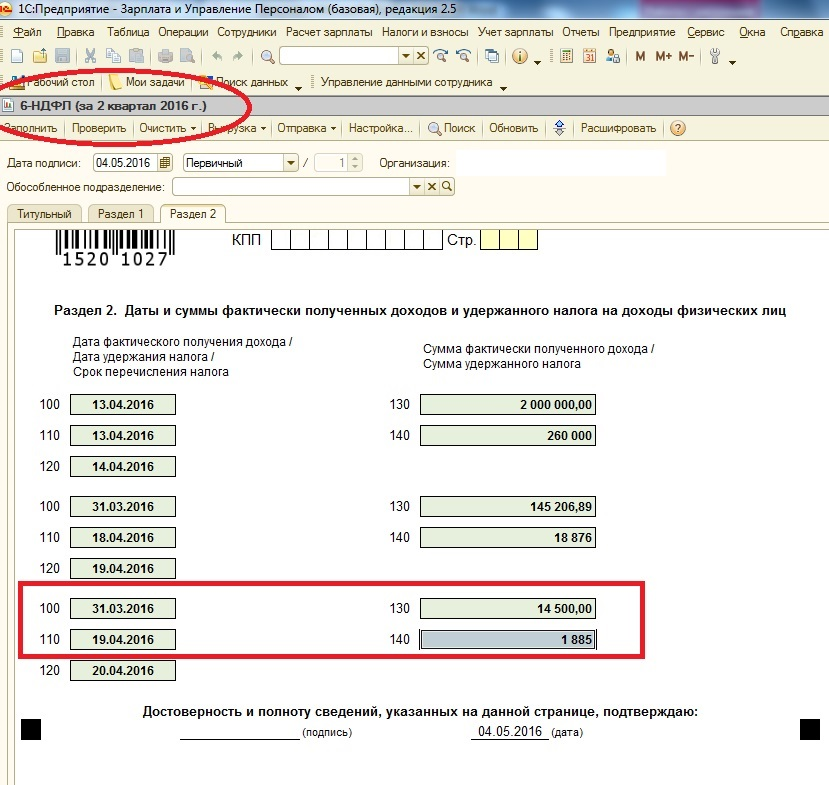

Отпускные выплачены в марте 2020 года – 16.03.2020.

Если организация работала в период нерабочих дней, то сумма отпускных будет отражена в разделе 1 и в разделе 2 расчета за 1 квартал 2020 года (рис. 3). Срок перечисления НДФЛ с суммы отпускных — 31.03.2020.

Рис. 3

Если организация не работала в период нерабочих дней, то сумма отпускных будет отражена в разделе 1 расчета за 1 квартал 2020 года и в разделе 2 расчета за полугодие 2020 года (рис. 4). В раздел 2 расчета за 1 квартал 2020 года сумма отпускных не попадет, так как срок перечисления налога приходится на другой отчетный период (письма ФНС от 09.08.2016 № ГД-4-11/14507, от 24.10.2016 № БС-4-11/20120). Срок перечисления НДФЛ с суммы отпускных – 12.05.2020.

Рис. 4

Рис. 5

5

Отпускные в расчете по форме 6-НДФЛ в других программах «1С»:

Источник: 1С:ИТС.

как отразить отпускные за март 2020

Сроки сдачи 6-НДФЛ перенесены для всех налогоплательщиков согласно постановлению Правительства от 02.04.2020 № 409:

- 30.07.2020 – за 1 квартал 2020 года;

- 31.07.2020 – за полугодие.

Заполнять расчеты 6-НДФЛ нужно по общим правилам с учетом особенностей, связанных с нерабочими днями.

Согласно общему порядку в расчете 6-НДФЛ отражаются сведения только о тех выплатах за отпуск, которые были перечислены сотруднику. Начисленные, но не выплаченные суммы, учитывать не нужно.

Выплаты по отпускам отражаются в том периоде, в котором были перечислены. НДФЛ с отпускных перечисляется в бюджет не позже последнего дня месяца, в котором работник получил отпускное пособие. Но, если их выплатили в последний месяц квартала, а его последний день выпадает на выходной, то срок уплаты НДФЛ по отпускным наступит в следующем периоде (п. 7 ст. 6.1, п. 6 ст. 226 НК РФ). В этом случае отпускные включаются в раздел 1 расчета 6-НДФЛ в периоде выплаты, а в раздел 2 – в следующем периоде.

7 ст. 6.1, п. 6 ст. 226 НК РФ). В этом случае отпускные включаются в раздел 1 расчета 6-НДФЛ в периоде выплаты, а в раздел 2 – в следующем периоде.

Заполнение раздела 1:

- строка 020 – общая сумма доходов, начисленная по всем работникам с начала года, включая суммы отпускных;

- строка 040 – НДФЛ, исчисленный с общей суммы доходов с начала года;

- строка 060 – количество работников, получивших выплаты, в том числе и отпускные;

- строка 070 – общая сумма НДФЛ, удержанного с начала года, включая налог, удержанный с отпускных.

Заполнение раздела 2:

- строка 100 – в качестве даты фактического получения дохода указать день выплаты отпускных;

- строка 110 – дата удержания налога – также день выплаты отпускных;

- строка 120 – срок перечисления налога – последний день месяца, в котором выплачены отпускные.

- строка 130 – сумма выплаты за отпуск без вычета удержанного НДФЛ;

- строка 140 – сумма удержанного с отпускных НДФЛ.

Если отпуск переходящий, отпускные выплаты отражаются в 6-НДФЛ так же, как и при обычном отпуске. Налог уплачивается не позже последнего дня месяца, в котором доход был перечислен сотруднику, то есть за три дня отпуска. При этом не имеет значения, когда начался и закончился сам отпуск.

НДФЛ с отпускных за март

В связи с нерабочими днями с 30.03.2020 по 08.05.2020 для организаций, которые приостановили свою деятельность, были перенесены сроки уплаты налога. Отпускные за март, выплаченные в марте, нужно отразить в разделе 1 6-НДФЛ за первый квартал и в разделе 2 расчета за полугодие. Так, строки раздела 2 заполняются так:

- 100 — ХХ.03.2020;

- 110 — ХХ.03.2020;

- 120 — 12.05.2020;

- 130 и 140 — суммы отпускных и налога с них.

В строке 120 проставляется 12 мая 2020 года, так как это первый рабочий день после нерабочего периода, на который переносятся срок уплаты налога.

Для организаций, которые продолжали работать, сроки не переносили, а значит, НДФЛ нужно было перечислить в установленные даты и 6-НДФЛ заполняется по общим правилам. Так, если компания работала в обычном режиме и уплатила НДФЛ с отпускных в бюджет 31 марта, то в расчет 6-НДФЛ за 1 квартал 2020 года нужно внести следующие данные:

- раздел 1 – по строкам 020, 040, 070 – суммы начисленного, исчисленного и удержанного налога;

- раздел 2:

- 100 – ХХ.03.2020;

- 110 – ХХ.03.2020;

- 120 – 31.03.2020.

Бесплатный сборник по 6-НДФЛ

В сборнике материалов от КонсультантПлюс «6-НДФЛ. Как правильно заполнять в 2020 году?» вы найдете пошаговую инструкцию по заполнению расчета 6-НДФЛ, рекомендации по заполнению отдельных строк и отражению зарплаты, отпускных, больничных и т.д. Закажите сборник бесплатно и получите доступ к актуальной информации.

Отпускные в 6-НДФЛ — сложные случаи отражения и переходящие отпуска 2019

Отпускные являются одним из видов доходов, подлежащих налогообложению. Налог обязан изыматься из данного вида дохода как работающих сотрудников, так и тех, что были уволены, но получили впоследствии компенсацию за неиспользованные дни отпуска. Эту сумму налога по отпускным вносят в специальную форму 6-НДФЛ.

Отражение отпускных в 6-НДФЛ

Как и когда именно происходит исчисление НДФЛ? Отпуск является временем отдыха и к трудовым будням не имеет отношения. Например, как отразить в 6-НДФЛ переходящие отпускные?

Можно воспользоваться советом опытных бухгалтеров либо обратится к первоисточнику, а именно к ст. 136 ТК РФ. По закону перечисление отпускных средств должно быть проведено работодателем за три дня до начала отпуска. В момент перечисления средств следует произвести удержание НДФЛ.

Когда заполняется 6-НДФЛ перед отпуском, полученная после расчетов сумма дохода подвергается объединению с остальными доходами, указанными в разделе 1. Несмотря на это, во 2 разделе их можно отделить от доходов, обладающих иными сроками перечисления.

Примеры нюансов при заполнении отпускных и 6-НДФЛ в целом:

- Начинается заполнение полей только с левого края.

- Если остаются пустые позиции, то в них нужно поставить прочерк.

- Любая ошибка — повод начать заполнение документации заново. Не надо рассчитывать на корректирующий карандаш, его применение в оформлении такого документа запрещено.

- Во время скрепления листов нельзя нарушать их целостность.

Предоставлять документацию можно в бумажной форме, но лишь в случае малой численности персонала. В ином случае форма заполняется и впоследствии передается только в цифровом виде. Стоит заметить, что удобнее и быстрее заполнение формы все же производить в электронном виде.

Заполнение формы, независимо от бумажного или электронного вида, начинается с первой страницы. Вверху следует внести информацию, идентифицирующую налогоплательщика. В случае с филиалом компании заносятся данные КПП. Впоследствии, если во время проверки у проверяющего органа появятся замечания, последующее заполнение корректирующей документации будет также обозначаться порядковым номером, начинающимся с единицы. Во время первого же варианта заполнения формы указывается цифра ноль.

Вверху следует внести информацию, идентифицирующую налогоплательщика. В случае с филиалом компании заносятся данные КПП. Впоследствии, если во время проверки у проверяющего органа появятся замечания, последующее заполнение корректирующей документации будет также обозначаться порядковым номером, начинающимся с единицы. Во время первого же варианта заполнения формы указывается цифра ноль.

Заполняемый документ является полугодовым, поэтому в нем указывается код 31. После осуществляется заполнение граф, обладающих стандартными данными в виде кода налогового органа, номера телефона. Последним этапом заполнения является блок, в котором указываются ФИО лица, которое обладает полномочиями, позволяющими осуществлять заполнение и передачу формы в проверяющие органы.

Переходящие отпускные

Как отразить в 6-НДФЛ переходящие отпускные в другой месяц? Осуществляется это с применением стандартных правил:

- Независимо от периода, к которому относится отпуск, начисляемая на него сумма вносится в указанный срок платежа в общее количество суммы, указываемой в 1 разделе 6–НДФЛ.

- Чистая сумма отпускных заносится во 2 раздел, где также указывается дата ее начисления и срок, в который была осуществлена уплата налога.

Это означает, что в 6 НДФЛ переходящие отпускные, обладающие разными отчетными периодами, в документе будут отражаться по факту из начисления и выплаты. Перерасчет в этой ситуации может понадобиться в двух случаях:

- Допущение ошибки.

- Отзыв отпуска либо увольнение сотрудника, повторный перенос отпуска, произошедший по причине выплаты отпускных в другой срок. В этой ситуации в документах отражается период фактического перерасчета отпускных.

Компенсация отпуска при увольнении в 6-НДФЛ

Особое внимание заслуживает процедура увольнения сотрудника. В этом случае заносится в 6-НДФЛ компенсация отпуска при увольнении. Это относится ко всем отпускам, которые не были использованы работником до момента его ухода. Стоит заметить, что в этой ситуации отпускные не считаются оплатой за труд и не относятся к отпускным выплатам. Для их занесения в документ используется немного другая информация.

Для их занесения в документ используется немного другая информация.

О компенсации отпуска в 6-НДФЛ сказано в п. 1 ст. 223 НК. Также стоит напомнить, что отличительной чертой этого вида компенсации является тот факт, что он подвергается налогообложению. Обычно выплата отпускной компенсации проводится одновременно с выплатой расчетной суммы по зарплате. Поэтому вычет НДФЛ с компенсационной отпускной суммы обязан быть выполнен в тот же день, когда будет осуществляться передача налога с зарплаты. То есть налог с компенсации по закону уплачивается в бюджет на следующий день после выплаты суммы работнику.

Отражение компенсации отпуска происходит в двух разделах 6-НДФЛ. Выплаченная работнику сумма компенсации вносится в 020 строку. Вычтенная из нее сумма налога должна быть отражена в двух строках — 040 и 070. Стоит напомнить, что во втором разделе компенсационная отпускная сумма отражается вместе с зарплатой, переданной уволенному сотруднику в тот же день. Это означает, что компенсационная сумма не подвергается выделению в строках 100–140. Для ее отражения можно использовать только строку, предназначенную для отражения зарплаты.

Для ее отражения можно использовать только строку, предназначенную для отражения зарплаты.

Таким образом, можно сказать, что в форме 6-НДФЛ имеются особенности занесения выделенного времени на уплату налога по отпускным. Но в то же время используемый порядок заполнения не подвергается изменению.

Смотрите также детальное видео об этой отчетности:

Инструкция по заполнению 6-НДФЛ: общие правила и отражение отпуска

Общие правила заполнения 6-НДФЛ

Удержание с зарплаты и отпускных руководитель отражает в унифицированной форме документа 6-НДФЛ, который отличается от 2-НДФЛ исчислением налога со всех доходов работника.

Правила оформления

В 2018 году появился обновленный образец 6-НДФЛ. Изменения внесены, чтобы правопреемник мог вовремя внести показатели и сдать 6-НДФЛ, если компания не успевает это сделать до реорганизации. Также изменился и сам бланк.

Также изменился и сам бланк.

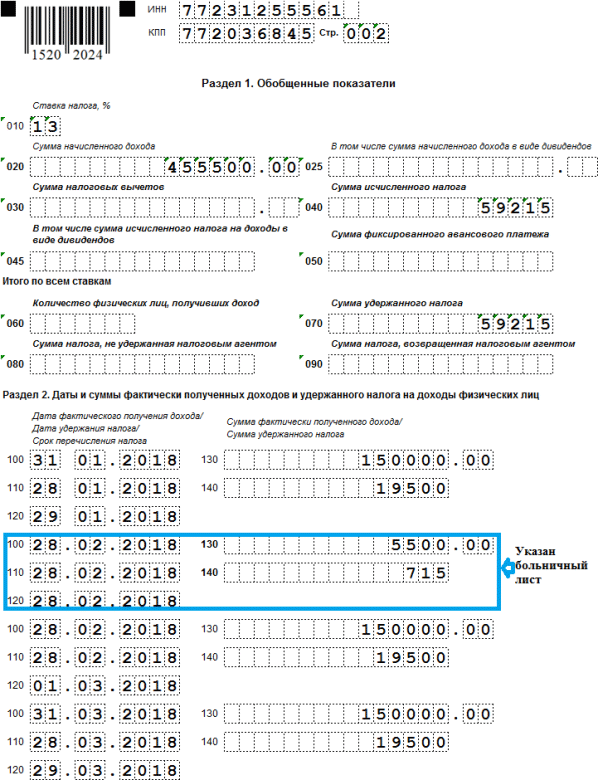

Оформление отпуска в 6-НДФЛ за 1 квартал 2018 года:

- Расчет формировать по утвержденному Порядку, заверенному ФНС РФ.

- Сведения брать из утвержденного списка по НДФЛ.

- Внести все числовые показатели. Если сумма равно нулю, то писать “0”.

- Декларацию заверяет руководитель организации.

- Если отчет отправляют по э/п, то его заверяют усиленной электронной подписью.

Титульный лист

При составлении отчета по новому формату документа нужно:

- В верхних строках указать ИНН, КПП, ФИО сотрудника.

- В «Номер корректировки» — отметить «000» при первой сдаче отчетности, а если это очередной отчет, то — «001», «002» (в зависимости от количества корректировок).

- «Период предоставления (код)» — «21».

- Налоговый год — 2018 (указывать текущий год).

- Указать код подразделения ФНС, в который направится отчетность:

- 212 — код регистрационного участка организации;

- 213 — код территориальной регистрации компании, как крупнейшего налогоплательщика;

- 220 — код участка нахождения филиала;

- 120 — для ИП;

- 320 — компаниям с патентным бухучетом.

- В «Достоверность и полнота сведений» указать:

- 1 — при подписании расчета уполномоченным налоговиком или руководителем предприятия;

- 2 — при подписании расчета доверенным представителем.

1 раздел

В «Обобщенные показатели» писать результат сложения всех доходов, которые были зачислены работнику, а также налоговых и удержанных вычетов. Для отражения нормативов за 1 кв 2018 года прописывают все приходы/расходы в период с 1 числа первого месяца 2018 года до 30 марта 2018. Сведения брать из утвержденного регистра. Пояснение граф 1 раздела:

2 раздел

Здесь прописывают:

- даты начисления и списания НДФЛ;

- сроки предъявления отчетности и перенесения средств в бюджет;

- итоги фактически полученных выплат сотрудникам и удержанного налога.

Пояснение граф 2 раздела:

Как отражать отпуск в 6-НДФЛ

Отправляя сотрудников в очередной ежегодный отпуск, эту информацию отражают в налоговом отчете 6-НДФЛ. Это регулирует ст. 122 ТК РФ. Но у каждого вида отдыха есть нюансы в заполнении. Так, отпуск бывает:

Это регулирует ст. 122 ТК РФ. Но у каждого вида отдыха есть нюансы в заполнении. Так, отпуск бывает:

- переходящим;

- больничным;

- декретным;

- при увольнении;

- учебным;

- дополнительным.

Иногда сотрудника вызывают с отдыха, эта процедура называется отзыв из отпуска, которую также отражают в 6-НДФЛ. В таком случае работодатель производит корректировку отпуска и делает перерасчет отпускных выплат. Если сотрудник устроен официально, то любой из видов оплачивается руководителем. Соответственно, с этих выплат он уплачивает налог, за который отчитывается перед налоговой службой.

ВАЖНО! Уменьшение отпускных в 2018 году связано с тем, что теперь в расчет не включают: больничные, выплаты материальной помощи, командировочные, другие компенсации транспортных расходов.

Переходящий

Этот отпуск подразумевает под собой деление отдыха на части. Стандартное количество дней составляет 28 дней. Чаще сотрудники делят отпуск на два — по 14 дней. Но законодательство предполагает и следующий вариант: разбить его на 3 или части. По закону одна из них составляет не менее 14 дней. Например, 4 части = 14 дней (первый) — 8 дней (второй) — 6 дней (третий). За каждый из них работодатель делает расчет выплат, отражение которого обязательно в 6-НДФЛ.

Но законодательство предполагает и следующий вариант: разбить его на 3 или части. По закону одна из них составляет не менее 14 дней. Например, 4 части = 14 дней (первый) — 8 дней (второй) — 6 дней (третий). За каждый из них работодатель делает расчет выплат, отражение которого обязательно в 6-НДФЛ.

Правила отражения переходящих отпускных:

- денежный размер отпускных отражают в указанный срок в первом разделе декларации с результатом сложения всех сумм, вне зависимости от периода, на который вышел отпуск;

- во второй раздел вносят «чистые» отпускные с указанием числа, месяца начисления и срока уплаты НДФЛ.

То есть в первом разделе указывают зачисленную сумму, а во втором — дату ее выплаты. Переходящий отпуск в 2017 году отражается в 6-НДФЛ по единым правилам, которые действуют и в текущем 2018 году.

Больничный

Уход с работы по болезни также отражают в 6 НДФЛ, главное, чтобы он облагался подоходным налогом. Так, больничный, связанный с беременностью и родами, налогом не облагается и указывать его в документе не нужно.

Правила указания больничных в 6-НДФЛ:

- 1 раздел — сумму пособия включают вместе с остальными выплатами;

- 2 раздел — дату оплаты больничного, выплаты отражают отдельно от других доходов.

Если сотрудник заболел во время очередного отпуска, то при предъявлении больничного листа, отдых будет продлен. Руководитель переносит оставшиеся дни отдыха на другую дату. Дни и выплаты по больничным и отпускным отражаются в 6-НДФЛ после предъявления больничного листа. Показать эти данные в 6-НДФЛ можно с помощью перерасчета. Корректировка данных указывается в строке документа 001 «Корректировка отпуска».

Декретный

Эти пособия не попадают под обложение налогом. Поэтому декретный отпуск не регистрируется в декларации. Также декретные и единовременное пособие не подлежат налогообложению по этой же причине. Такие выплаты в 6-НДФЛ не указывают.

Учебный

Работник, который совмещает учебную и трудовую деятельность, имеет право на предоставление учебного отпуска. Руководитель компании обязан оплатить этот период сотруднику. И доход с отпускных подлежит налогообложению. Поэтому это отражается в 6-НДФЛ.

Руководитель компании обязан оплатить этот период сотруднику. И доход с отпускных подлежит налогообложению. Поэтому это отражается в 6-НДФЛ.

Дополнительный

Предоставление дополнительных отпусков и порядок их выплат регламентируется ст.116 ТК РФ. Их указывают стандартным способом, с указанием кода дохода 2012. Именно он соответствует дополнительному отпуску.

Отпуск без сохранения заработной платы

Отдых без содержания предоставляется по письменному требованию работника, но после согласования с работодателем. Но бывают ситуации, когда руководитель обязан дать несколько календарных дней для подобного отдыха. Это регламентирует ст. 128 ТК РФ. Так как это отгул «за свой счет», то руководитель не делает никаких выплат работнику. Соответственно, этот отдых не подлежит налогообложению и не отражается в 6-НДФЛ.

Пример заполнения 6-НДФЛ

Сначала заполняют Титульный лист.

В первом разделе указывают выплаты физическим лицам, которые засчитаны за отчетный период, а также вычеты и налоги.

А во втором даты и сумму фактического начисления и поступления дохода.

6-НДФЛ — это важный документ в налоговой и бухгалтерской отчетности. Его заполнение не требует серьезных знаний, главное — сосредоточенность, внимание и следование законодательству.

Примеры заполнения 6-НДФЛ в 1С: зарплата, больничные и отпускные

Зарплата в 6-НДФЛ в «1С:ЗУП 8» (ред. 3)Датой фактического получения дохода (дата для строки 100) в виде заработной платы является последний день месяца, за который начислен доход, независимо от того, выпадает указанная дата на выходной или нерабочий праздничный день (рис. 1), а также независимо от даты документа Начисление зарплаты и взносов и даты документа на выплату.

Дата фактического получения дохода в виде оплаты труда (дата для строки 100) – последний день месяца, за который начислен доход за выполненные трудовые обязанности в соответствии с трудовым договором (контрактом).

Дата удержания налога (дата для строки 110) – день фактической выплаты.

Срок перечисления налога (дата для строки 120) – не позднее дня, следующего за днем выплаты дохода.

Дата удержания налога (дата для строки 110) – дата выплаты из документа на выплату зарплаты. Срок перечисления налога – не позднее дня, следующего за днем выплаты налогоплательщику дохода. Если следующий день – выходной, то автоматически указывается первая рабочая дата за днем выплаты дохода.

Рассмотрим примеры:

заработная плата за сентябрь выплачена в октябре,

заработная плата за сентябрь выплачена в последний рабочий день сентября (28.09.2018).

Заработная плата за сентябрь выплачена в октябре

Пример

Заработная плата за сентябрь выплачена в октябре – 05.10.2018

Если зарплата за сентябрь 2018 года выплачена в октябре 2018 года, то налог, удержанный при выплате, не включается в строку 070 расчета за 9 месяцев 2018 года (рис. 16). Дата удержания налога приходится на другой отчетный период – 2018 год. Поэтому сумма удержанного налога отразится в строке 070 раздела 1 отчета за 2018 год (рис. 17). Также налог не включается и в строку 080 расчета за 9 месяцев 2018 года, т. к. он удержан.

В программе сумма неудержанного налога определяется на дату подписи, указанную на титульном листе отчета. Чтобы сумма удержанного налога с зарплаты за сентябрь в октябре месяце не отразилась в строке 080 расчета за 9 месяцев 2018 года, дата подписи отчета должна быть не ранее, чем дата выплаты зарплаты за сентябрь – 05.10.2018.

Кроме того, в раздел 2 расчета за 9 месяцев 2018 года выплаченная в октябре зарплата за сентябрь не попадет, так как срок перечисления налога приходится на другой отчетный период – 2018 год.

Рис. 1

Рис. 2

Заработная плата за сентябрь выплачена в последний рабочий день сентября (28.09.2018)

Срок перечисления налога с заработной платы – следующий рабочий день после удержания налога, в нашем случае – 01.10.2018 (так как 29 и 30 сентября – выходные дни). В такой ситуации заработная плата за сентябрь будет отражена в разделе 1 расчета за 9 месяцев 2018 года и в разделе 2 расчета за 2018 год.

В раздел 2 расчета за 9 месяцев 2018 года зарплата не попадет, так как срок перечисления налога приходится на другой отчетный период (письма ФНС от 09.08.2016 № ГД-4-11/14507, от 24.10.2016 № БС-4-11/20120).

Удержанный налог при выплате зарплаты за сентябрь включается в строку 070 расчета за 9 месяцев 2018 года, т. к. удержан в этом отчетном периоде.

Рис. 3

Больничные в 6-НДФЛ в «1С:ЗУП 8» (ред.3)

Дата фактического получения дохода в виде пособий – день выплаты дохода. Дата удержания налога – день выплаты дохода. В программе дата фактического получения дохода первоначально указывается в документе Больничный лист. Затем дата дополнительно уточняется автоматически при проведении документов на выплату в поле Даты выплаты.

Дата фактического получения дохода (дата для строки 100) в виде пособий – день выплаты дохода, в том числе перечисления дохода на счета налогоплательщика в банках либо по его поручению на счета третьих лиц.

Дата удержания налога (дата для строки 110) – день фактической выплаты.

Срок перечисления налога (дата для строки 120) – при выплате доходов в виде пособий по временной нетрудоспособности (включая пособие по уходу за больным ребенком) налоговые агенты обязаны перечислять суммы исчисленного и удержанного налога не позднее последнего числа месяца, в котором производились такие выплаты. Для других пособий – не позднее дня, следующего за днем выплаты дохода.

Это поле введено специально из-за случаев, когда фактическая дата выплаты начислений отличается от ранее запланированной в документе, и чтобы пользователю в этом случае не приходилось возвращаться в документ начисления и уточнять в нем дату выплаты.

Поле Дата выплаты заполняется равной дате ведомости. Т. е. реальная дата фактического получения дохода (дата для строки 100) – это дата, указанная в поле Дата выплатыдокумента на выплату пособия. Дата удержания налога (дата для строки 110) – это также дата, которая указана в поле Дата выплаты. Срок перечисления удержанного налога (дата для строки 120) – не позднее последнего числа месяца, в котором производились такие выплаты.

Больничный выплачен в сентябре 2018 года

Пример

Пособие по временной нетрудоспособности начислено в сентябре. Выплачено пособие также в сентябре – 17.09.2018.

Пособие по временной нетрудоспособности начислено в сентябре 2018 года с помощью документа Больничный лист (рис. 19). Дата фактического получения дохода в виде пособий, а также дата удержания налога – день выплаты дохода. Пособие выплачено 17.09.2018. Дата удержания налога и дата фактического получения дохода в виде пособия – это дата, указанная в поле Дата выплаты документа на выплату. Срок перечисления НДФЛ с суммы пособия – последний день месяца, в котором произведена выплата, т. е. 30.09.2018. Так как это выходной день, то срок перечисления переносится на 01.10.2018.

Рис. 4

В такой ситуации сумма пособия будет отражена в разделе 1 расчета за 9 месяцев 2018 года и в разделе 2 расчета за 2018 год (рис. 5). В раздел 2 расчета за 9 месяцев 2018 года пособие не попадет, так как срок перечисления налога приходится на другой отчетный период. Удержанный налог при выплате пособия в сентябре включается в строку 070 расчета за 9 месяцев 2018 года, т. к. удержан в этом отчетном периоде.

Рис. 5

Больничный начислен в сентябре 2018 года, а выплачен в октябре 2018 года

Пример

Пособие по временной нетрудоспособности начислено в сентябре. Выплачено в октябре – 08.10.2018 (рис. 6).

В такой ситуации такой доход отразится в разделе 1 и 2 расчета за 2018 год, так как дата фактического получения этого дохода определяется как день его выплаты. Для целей НДФЛ это пособие является доходом октября (рис. 7).

Рис. 6

Рис. 7

Отпускные в 6-НДФЛ в «1С:ЗУП 8» (редакция 3)

Дата фактического получения дохода в виде отпускных – день выплаты дохода. Дата удержания налога – день выплаты дохода. В программе дата фактического получения дохода первоначально указывается в документе Отпуск. Затем дата дополнительно уточняется автоматически при проведении документов на выплату в поле Даты выплаты.

Дата фактического получения дохода (дата для строки 100) в виде отпускных выплат – день выплаты дохода, в том числе перечисления дохода на счета налогоплательщика в банках либо по его поручению на счета третьих лиц.

Дата удержания налога (дата для строки 110) – день фактической выплаты.

Срок перечисления налога (дата для строки 120) – не позднее последнего числа месяца, в котором производились такие выплаты.

Это поле введено специально из-за случаев, когда фактическая дата выплаты начислений отличается от ранее запланированной в документе, и чтобы пользователю в этом случае не приходилось возвращаться в документ начисления и уточнять в нем дату выплаты.

Поле Дата выплаты заполняется равной дате ведомости. Т. е. реальная дата фактического получения дохода (дата для строки 100) – это дата, указанная в поле Дата выплаты документа на выплату отпускных (рис. 8). Дата удержания налога (дата для строки 110) – это также дата, которая указана в поле Дата выплаты. Срок перечисления удержанного налога (дата для строки 120) – не позднее последнего числа месяца, в котором производились такие выплаты.

Пример

Отпускные выплачены в сентябре 2018 года – 03.09.2018.

Отпускные начислены с помощью документа Отпуск (рис. 8). В поле Месяц документа Отпуск необходимо указывать месяц начисления отпускных, а не когда отпуск начинается. Дата фактического получения дохода в виде отпускных, а также дата удержания налога – день выплаты дохода. Отпускные выплачены 03.09.2018. Дата удержания налога и дата фактического получения дохода в виде отпускных – это дата, указанная в поле Дата выплаты документа на выплату. Срок перечисления НДФЛ с суммы отпускных – последний день месяца, в котором произведена выплата, т. е. 30.09.2018. Так как это выходной день, то срок перечисления переносится на 01.10.2018.

Рис. 8

В такой ситуации сумма отпускных будет отражена в разделе 1 расчета за 9 месяцев 2018 года и в разделе 2 расчета за 2018 год (рис. 9). В раздел 2 расчета за 9 месяцев 2018 года отпускные не попадут, так как срок перечисления налога приходится на другой отчетный период. Удержанный налог при выплате отпускных в сентябре включается в строку 070 расчета за 9 месяцев 2018 года, т. к. удержан в этом отчетном периоде.

Рис. 9

Источник: buh.ru

Отпускные в 6НДФЛ, отражение оплаты отпуска основного и дополнительного

Содержание:

1. Оплата отпускных в 6-НДФЛ

2. Отражения отпуска в отчете 6-НДФЛ

Каждый квартал работодатели сдают форму расчета налога на доходы физических лиц – 6-НДФЛ. Эта форма отражает доходы работников, а также исчисленный и удержанный по ним НДФЛ за отчетный период.

1. Оплата отпускных в 6-НДФЛ

Оплата отпуска основного или дополнительного – также является доходом, подлежащим обложению НДФЛ. А значит он подлежит отражению в данной форме отчета.

В чем особенность отражения отпускных в 6-НДФЛ? Несмотря на то, что отпуск может приходиться на разные отчетные периоды 6-НДФЛ (например, начался во втором квартале, завершился в третьем), учитывается только фактическая дата выплаты отпускных сотруднику, удержания НДФЛ и перечисления его в бюджет. Как и прочие доходы, они должны быть отражены в строке 020 в том периоде, в котором были выплачены физическому лицу. Удержанный НДФЛ в этом периоде – в строке 070.

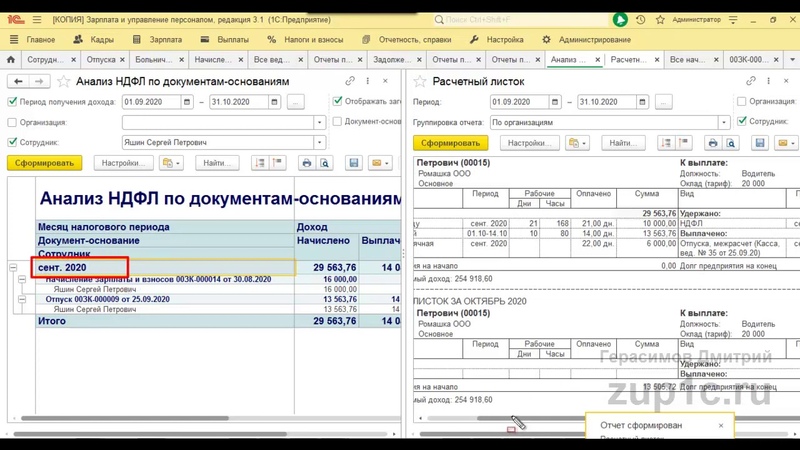

Рассмотрим пример: сотруднику в сентябре начислен переходящий отпуск (20 сентября – 20 октября) в сумме 11 413,42 и заработная плата за сентябрь 16 000. Общая сумма НДФЛ исчисленная за сентябрь = 3564 рубля. Все доходы выплачены сотруднику в сентябре, также удержан и перечислен весь НДФЛ. Увидим это в расчетном листке:

2. Отражения отпуска в отчете 6-НДФЛ

Как это отразится в отчете 6-НДФЛ? В строке 020 раздела 1 отражаются доходы, начисленные работнику в отчетном периоде. При расшифровке этой строки видно, что часть суммы приходится на оплату по окладу и часть на отпускные 6-НДФЛ. Весь налог, исчисленный и удержанный в отчетном периоде 6-НДФЛ, отображается в графах 040 и 070 соответственно.

Специалист компании ООО «Кодерлайн»

Федорова Татьяна

за июль выплачены в июне Полезные советы

« Назад Отпускные в 6-НДФЛ: за июль выплачены в июне 01.09.2020 00:00ПИСЬМО ФНС РФ от 1 августа 2016 г. N БС-3-11/3504@

Федеральная налоговая служба рассмотрела интернет-обращение по вопросам заполнения расчета сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом (форма 6-НДФЛ) (далее — расчет по форме 6-НДФЛ), и сообщает следующее.

В соответствии с абзацем 3 пункта 2 статьи 230 Налогового кодекса Российской Федерации (далее — Кодекс) налоговые агенты представляют в налоговый орган по месту своего учета расчет по форме 6-НДФЛ за первый квартал, полугодие, девять месяцев — не позднее последнего дня месяца, следующего за соответствующим периодом, за год — не позднее 1 апреля года, следующего за истекшим налоговым периодом, по форме, форматам и в порядке, утвержденным приказом ФНС России от 14.10.2015 N ММВ-7-11/450@.

В соответствии с подпунктом 1 пункта 1 статьи 223 Кодекса дата фактического получения дохода в виде оплаты отпуска определяется как день выплаты дохода, в том числе перечисления дохода на счета налогоплательщика в банках либо по его поручению на счета третьих лиц.

Согласно пункту 4 статьи 226 Кодекса налоговые агенты обязаны удержать начисленную сумму налога непосредственно из доходов налогоплательщика при их фактической выплате с учетом особенностей, установленных данным пунктом.

При этом налоговые агенты обязаны перечислять суммы исчисленного и удержанного налога не позднее дня, следующего за днем выплаты налогоплательщику дохода. При выплате налогоплательщику доходов в виде пособий по временной нетрудоспособности (включая пособие по уходу за больным ребенком) и в виде оплаты отпусков налоговые агенты обязаны перечислять суммы исчисленного и удержанного налога не позднее последнего числа месяца, в котором производились такие выплаты.

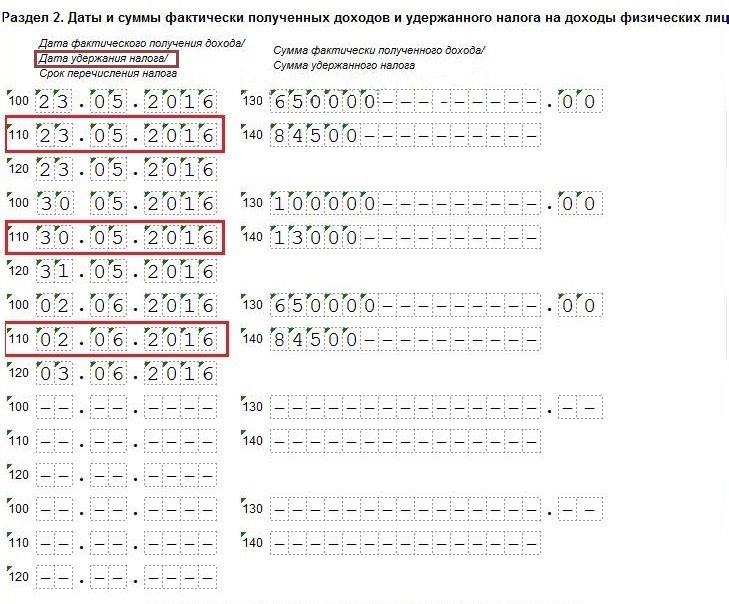

В случае если работнику сумма оплаты отпуска за июль 2016 года выплачена 29.06.2016, то данная операция отражается в разделах 1 и 2 расчета по форме 6-НДФЛ за полугодие 2016 года. В разделе 2 расчета по форме 6-НДФЛ за полугодие 2016 года данная операция отражается следующим образом: по строке 100 указывается 29.06.2016, по строке 110 — 29.06.2016, по строке 120 — 30.06.2016, по строкам 130 и 140 — соответствующие суммовые показатели.

Оплачиваемое время отпуска считается заработной платой — за исключением случаев, когда это не

Как раз к приближающемуся сезону отпусков, 20 октября отделение Апелляционного суда Калифорнии в Сан-Диего вынесло постановление, постановив, что стоимость заработанных, но неиспользованных Время отпуска не нужно указывать в квитанции о заработной плате сотрудника. Закон штата обычно требует, чтобы в квитанции о заработной плате сотрудника отражались другие аспекты компенсации, такие как заработанная брутто заработная плата, отработанные часы и удержания. Этот закон разработан для того, чтобы сотрудники могли определить, получили ли они должное вознаграждение.

Закон Калифорнии вовсе не требует от частного работодателя предоставлять своим сотрудникам отпуск. В отличие от оплачиваемого отпуска по болезни, предусмотренного законом, такой отпуск является вопросом политики работодателя или контракта между работодателем и работником.

Однако, когда такое свободное время предоставляется, Верховный суд Калифорнии постановил, что это форма отсроченной компенсации, которую нельзя отнять у работника после того, как она заработана. Суд пришел к выводу, что «отпускные не являются чаевым или подарком, а, по сути, являются дополнительной заработной платой за выполненные услуги.

Поскольку отпускные рассматриваются как вид заработка, политика отпускных отпусков по принципу «используй или потеряй» в этом штате является незаконной. Работодатель не имеет права требовать от своих сотрудников использовать весь неиспользованный отпуск до конца года или утратить остаток.

Работодатели по понятным причинам не хотят, чтобы их сотрудники несли безумные остатки неиспользованного отпуска. Это связано с тем, что наиболее важным следствием того, что заработанный отпускной отпуск рассматривается как форма невыплаты заработной платы, является то, что закон Калифорнии требует, чтобы работодатели выплачивали работникам стоимость их заработанного, но неиспользованного отпуска в размере последней заработной платы работника при увольнении.Если сотруднику разрешено накапливать неограниченный отпуск, не взяв его, такой оплачиваемый отпуск может привести к большой выплате при увольнении.

Частично это связано с тем, что работодатель не должен выплачивать стоимость неиспользованного отпуска до увольнения, и потому, что стоимость этого времени не может быть определена до увольнения, поскольку она основана на окончательной ставке заработной платы работника, что апелляционный суд заключил в своем недавнем постановлении о том, что стоимость такого отпуска не должна указываться в зарплате каждого сотрудника вместе с другими компенсациями.

Работодатель, тем не менее, не должен разрешать своим сотрудникам накапливать неограниченный отпуск. Работодатель может ограничить объем неиспользованного отпуска, который может иметь работник в любой момент, прежде чем будет начислен дополнительный отпуск. Как только этот предел будет достигнут в соответствии с такой политикой, сотрудник больше не будет получать отпуск до тех пор, пока сотрудник не израсходует существующий баланс.

Это не единственный способ, которым работодатель может контролировать, как отпуск может быть «потрачен», а работодатель не может контролировать, как расходуются другие формы компенсации.Работодатель также может ограничить время и время отпуска своих сотрудников. Например, работодатель может ограничить количество сотрудников, которые берут отпуск во время его загруженного сезона. Вспомните фермерские компании во время посевных и уборочных сезонов, а также розничные торговцы в период между Днем Благодарения и Рождеством. Работодатель также может запретить своим сотрудникам сразу брать большие блоки накопленного свободного времени.

Исследования показали, что работники, которые используют отпуск, более счастливы и производительнее, чем те, кто этого не делает.Великий судья Верховного суда Луи Брандейс объяснил, что, когда он был занятым практикующим юристом, он настаивал на ежегодном месячном отпуске, потому что обнаружил, что может выполнять работу из 12 месяцев за 11 месяцев, но не за 12 месяцев. глубокое понимание, которое следует учитывать, когда работодатели и сотрудники завершают расписания на предстоящий год, даже если они помнят о том, как закон рассматривает отпуск в качестве заработной платы, а как нет.

Дэн Итон является партнером юридической фирмы Seltzer Caplan McMahon Vitek в Сан-Диего, где его практика сосредоточена на защите и консультировании работодателей.Он также преподает в Колледже делового администрирования Государственного университета Сан-Диего, где ведет занятия по деловой этике и трудовому праву. С ним можно связаться по адресу [email protected]. Его дескриптор в Twitter — @DanEatonlaw.

10 минут сверки форм 941 / W-3 / W-2 с расчетом заработной платы брутто

Налоговая служба хотела бы поделиться преимуществами завершения выверки заработной платы. перед подачей окончательной формы 941, квартальной налоговой декларации работодателя или формы 944, годовой налоговой декларации работодателя. Федеральная налоговая декларация, а также годовые формы W-2, отчеты о заработной плате и налогах и форма W-3, Пересылка отчетов о заработной плате и налогах.

Работодатели, которые проводят сверку заработной платы, могут избежать расхождений, обеспечив зарплату сотрудников и налоги. сообщили как в налоговую службу, IRS, так и в Управление социального обеспечения, SSA, соответствие.

Завершение выверки заработной платы обычно приводит к более точным расчетам заработной платы и налогов. сообщается в ежеквартальной форме 941 или годовой форме 944, меньшем количестве форм W-2C, о скорректированной заработной плате и налогах Требуются заявления, и меньше уведомлений поступает от IRS или SSA.

Для завершения сверки вам потребуются данные из вашей системы учета заработной платы.

Данные должны включать: общий валовой фонд заработной платы за год, годовые итоги по предналогу каждого сотрудника. и удержания из заработной платы после уплаты налогов, если каким-либо сотрудникам выплачивалась сверх базовой заработной платы социального обеспечения, вы необходимо будет вычислить общую сумму их индивидуальной заработной платы, превышающую предел базовой заработной платы.

Предел базовой заработной платы объявляется ежегодно.

Вам также понадобятся квартальные формы 941 или годовые формы 944.

И, наконец, ваши формы W-2 и W-3.

При подаче в электронном виде форма W3 будет отражена в итоговой сумме формы W2.

Шаг первый — проверить сумму заработной платы брутто.

Валовая заработная плата включает все выплаты и льготы, предоставляемые вашим сотрудникам, в том числе: заработную плату, почасовую оплату. оплата труда и сверхурочные, отпуск по болезни и отпуск, надбавки, такие как транспортные средства и униформа, облагаемый налогом групповой срок страхование жизни, любые другие выплаты, такие как бонусы или налогооблагаемые льготы, уникальные для ваших сотрудников.

Убедитесь, что все выплаты и неденежные льготы, предоставленные сотрудникам или для сотрудников, были учтены в определение их компенсации.

Шаг второй — проверить, включены ли все суммы вычетов до и после налогообложения и правильно закодировано в вашей системе расчета заработной платы, которое будет вычтено из общей суммы заработной платы, если применимо, чтобы прибыть по общей сумме заработной платы по программе Medicare, Social Security и федеральному подоходному налогу.

Примеры вычетов до налогообложения могут включать: медицинское и стоматологическое страхование, гибкие медицинские расходы. договоренности, уход на иждивении и определенные взносы в пенсионный план.

Вычеты после уплаты налогов могут включать в себя такие статьи, как: доля работника в страховых полисах вне планы кафетерия, профсоюзные взносы, украшения, налоги на трудоустройство и другие предметы, уникальные для вашего сотрудники.

Третий шаг — убедиться, что суммы в Форме W-3 совпадают с общими суммами из W-2.

Добавьте сумму в графе 5 для всех форм W-2 для заработной платы и чаевых по программе Medicare и сравните ее с общей суммой. Сумма формы W-3.

То же самое проделайте и с блоком 3 «Заработная плата по социальному обеспечению» и со вставкой 1 «Заработная плата, чаевые и другие компенсации».

Также просмотрите удерживаемые налоги в блоках 2, 4 и 6.

Если заработная плата включает чаевые, сравните советы по социальному обеспечению, приведенные во вставке 7.

Если они не совпадают, следует сравнить суммы заработной платы по Форме W-2 с валовой заработной платой отдельных сотрудников. фонд заработной платы за вычетом их налоговых вычетов и суммы корректировки базового лимита заработной платы социального обеспечения, как применимый.

Умножение суммы заработной платы на применимые налоговые ставки для сотрудников должно соответствовать этим суммам. показаны как налоги на Медикэр и Социальное обеспечение в Форме W-2.

Шаг четвертый — определить, есть ли заработная плата по программе Medicare, социальному обеспечению и федеральному подоходному налогу, а также применимые удержанные налоги, указанные в ежеквартальной форме 941 или годовой форме 944, соответствуют тем, которые указаны в Форма W-3 за этот год.

Примечание: в форме 941 или 944 указаны суммы удержанных налогов в рамках программы Medicare и налогов на социальное обеспечение. удерживаемые суммы необходимо разделить на два, чтобы отрегулировать долю работодателя в этих налогах, чтобы она соответствовала Сумма формы W-3.

Если есть несоответствие между Формой 941 или Формой 944 и итогами Формы W-2, вы можете получить уведомление от SSA или IRS с просьбой о объяснении.

Могут быть веские причины, по которым формы 941 или 944 и суммы W-2 не совпадают, и вам следует иметь записи, чтобы задокументировать эти причины.

Для получения дополнительной информации см. Публикацию 15 «Налоговое руководство для работодателя».

Давайте посмотрим на пример.

В отчетах задокументирована начисленная заработная плата в размере 1 миллиона долларов и следующие статьи: медицинское страхование 120 000 долларов США, стоматологическое страхование 80 000 долларов США, корректировка ограничения базовой заработной платы по социальному обеспечению в размере 50 000 долларов США и взносы в пенсионный план 150 000 долларов США.

Мы начинаем с сопоставления заработной платы и чаевых по программе Medicare, обычно самой большой суммы компенсации. сообщил.

Просмотрите категории до налогообложения, чтобы определить, какие из них освобождены от Medicare, и вычтите их. от суммы начисленного брутто.

В нашем примере это: медицинская страховка на сумму 120 000,00 долларов и стоматологическая страховка на сумму 80 000,00 долларов, на общую сумму 200 000 долларов США, которые должны быть вычтены из общей суммы заработной платы в размере 1 миллиона долларов США.

В результате получается 800 000 долларов налогооблагаемой заработной платы и чаевых по программе Medicare, которые следует регистрировать во вставке 5 Формы W-3 или итоговой суммы в графе 5 формы W-2s и быть общей заработной платой Medicare в формах 941 или Форма 944.

В поле 6 формы W-3 должно быть указано 11 600 долларов.00 из удержанных налогов с сотрудников Medicare и 23 200 долларов США. должно быть суммой строк 5 (c) столбца 2 формы 941 или строки 4 (c) столбца 2 формы 944.

Затем мы сверим заработную плату в системе социального обеспечения.

Следующие вычеты до вычета налогов освобождены от налогов из заработной платы социального обеспечения и вычитаются из 1 доллара США. млн. валовая сумма заработной платы: медицинское страхование в размере 120 000,00 долларов США, стоматологическое страхование в размере 80 000,00 долларов США и сумма корректировки ограничения базовой заработной платы социального обеспечения в размере 50 000 долларов.00, на общую сумму 250 000,00 долларов США. вычитается из суммы начисленной заработной платы в размере 1 млн долларов.

Это приводит к облагаемой налогом заработной плате социального обеспечения в размере 750 000 долларов США, которую следует указывать во вставке 3 Форма W-3 или итоговая графа 3 формы W-2s и сумма заработной платы социального обеспечения в формах 941 или форма 944.

Во вставке 4 формы W-3 должно быть указано 46 500 долларов США удержанных налогов на социальное обеспечение и 93 000,00 долларов должны быть суммой в строках 5 (a), столбцах 2 форм 941 или в строке 4 (a), столбцах 2 Форма 944.

Примечание: если речь идет о сумме чаевых, см. Инструкции для поля 7 формы W-3, строка 5 (b).

Столбец 1 формы 941 или строка 4 (b) Столбец 1 формы 944.

Такой же процесс сверки должен быть выполнен для этого элемента.

Наконец, сверка заработной платы, чаевых и компенсаций, также называемых федеральным доходом. Заработная плата, подлежащая налогообложению, FIT, будет заполняться таким же образом, как и для Medicare и Social. Заработная плата безопасности.

Следующие отчисления до налогообложения освобождены от заработной платы FIT и вычтены из 1 миллиона долларов брутто. размер заработной платы: медицинское страхование в размере 120 000 долларов США, стоматологическое страхование в размере 80 000 долларов США и пенсионное обеспечение. планируйте взносы в размере 150 000 долларов США.

Таким образом, из общей суммы заработной платы в 1 миллион долларов вычитается 350 000,00 долларов США.

В результате получается 650 000 долларов налогооблагаемой заработной платы из федерального дохода, которые следует указывать во вставке 1 документа. Форма W-3 или сумма в графе 1 формы W-2 и сумма строк 2 формы 941 или на Строка 1 формы 944.

Теперь, когда мы завершили сверку платежных ведомостей, вот несколько последних советов для более точной информация о заработной плате передается правительству и отправляется вашим сотрудникам.

Во-первых, убедитесь, что любые поздние корректировки платежной ведомости, которые включены в четвертый квартал Форма 941 или годовая форма 944 указываются в формах W-2 и W-3.

Номер два: завершите выверку заработной платы после того, как будет завершена расчетная ведомость на конец года и до отправка формы 941 за четвертый квартал или годовой формы 944 в IRS и отправка формы W-2 в сотрудникам, чтобы они не могли подавать поправки и задерживали возможность сотрудников подавать декларации о подоходном налоге с населения.

Номер три, ежегодно пересматривать Раздел 12 Публикации 15 «Налоговое руководство для работодателей», Публикация. 15-B, Руководство работодателя по налоговым льготам, и Публикация 963, Федеральная государственная справка. Справочник, который предоставляет работодателям штата и местного самоуправления исчерпывающий справочный источник по социальным вопросам. Страхование и страхование Medicare.

А также вопросы удержания федеральных налогов.

И, наконец, если вы получите письмо от IRS о несоответствии в заявленной вами заработной плате, позвоните номер телефона, указанный в письме для получения помощи.

Мы надеемся, что эта информация о завершении выверки заработной платы оказалась для вас полезной.

Для получения дополнительной информации об этих формах и требованиях к подаче посетите наш веб-сайт irs.gov.

Спасибо.

Ресурсы веб-семинара по увеличению пенсий и ускоренным выплатам

Вебинар «Повышение пенсий и ускоренные выплаты»

МВРФ провел во вторник, 29 марта, веб-семинар Повышение пенсий и ускоренные выплаты: факты и передовая практика .Луис Косиба, исполнительный директор, и Марк Наннини, главный финансовый директор, провели углубленную программу, которая определила резкий скачок пенсий и его влияние на работодателей и налогоплательщиков. Выступавшие также подробно остановились на законодательных мандатах, включая ускоренный платеж. В вебинаре приняли участие более 350 человек, представляющих работодателей со всего штата.

Обратитесь к этой странице ресурса, чтобы загрузить слайды презентации, просмотреть полную программу вебинара и просмотреть вопросы и ответы, представленные во время презентации.

Комментарии участников

- «Это был один из лучших вебинаров IMRF, который я посетил.

- «Спасибо, что ответили на как можно больше вопросов».

- «Спасибо за вебинар. Я предлагаю, чтобы все презентации IMRF были вебинарами».

Презентация вопросов и ответов

участников вебинара были приглашены задать широкий круг вопросов во время презентации. Чтобы лучше служить ресурсом, вопросы были разделены на группы по тематическим категориям.За каждым вопросом следуют подробные ответы докладчиков.

Группа 1 — Выплаты по отпускам и по болезни:

Q — Сотрудникам выплачиваются неиспользованные начисления по болезни и отпускам при выходе на пенсию, что часто приводит к ускоренной выплате, причитающейся IMRF. Можно ли не сообщать эту единовременную выплату при выходе на пенсию? Почему мы должны сообщать об этом платеже в МВРФ? Почему неиспользованные начисления по болезни и отпускам не являются исключением для ускоренных платежей?

A — Вознаграждение ваших сотрудников следует рассматривать в целом, а не по частям.Любая компенсация, включая единовременные выплаты за накопленный отпуск и время по болезни, является заработком IMRF и должна сообщаться в IMRF, если выплачивается в течение периода занятости или в месяц, следующий за месяцем увольнения. В случае выплаты по истечении месяца, следующего за месяцем расторжения, о ней не сообщается в МВРФ. Это часть определения заработка IMRF, и работодатель не может его изменить. Хотя отпускное время должно быть выплачено немедленно в соответствии с 820 ILCS 115-5 — Законом Иллинойса о выплате и сборе заработной платы, а не Пенсионным кодексом — неиспользованное время по болезни может быть отложено до второго месяца после увольнения (выплаты на второй месяц после увольнения). не учитываются как прибыль МВФР.)

Хотя выплата за неиспользованное время по болезни и / или отпуск не является повышением заработной платы, выплата действительно увеличивает пенсию участника, что также увеличивает расходы для работодателя. Эти увеличенные расходы не финансировались в течение трудовой карьеры члена, как это предусмотрено в Общепринятых принципах бухгалтерского учета (GAAP), и создавали нефинансируемое обязательство или дефицит в Резерве работодателя. Если бы эта заработная плата была освобождена от AP, работодатель был бы обязан платить более высокие взносы в будущем, чтобы оплатить как нехватку в своем резерве, так и проценты.Проценты необходимы, чтобы покрыть упущенную инвестиционную возможность, потому что средств не было в МВРФ.

Q — Что было бы лучше всего при обналичивании отпускных дней? У наших сотрудников есть дни отпуска, которые должны быть выплачены, когда сотрудник выходит на пенсию или увольняется. Например: у сотрудника 100 дней, а его зарплата составляет 250 долларов в день. Этому сотруднику сегодня платят в последний день его работы. Это отражено в FRE?

A — Вся заявленная заработная плата, включая выплату отпускных, используется для определения FRE и ежемесячной пенсии.

Если вы хотите управлять суммой в любом счете AP, то оплата суммы в течение одного месяца в течение последних трех месяцев периода FRE позволит правилу 125% частично защитить работодателя. Правило 125% ограничивает сумму в течение последних трех месяцев периода FRE, которая будет использоваться для расчета FRE, что затем ограничивает требуемый ускоренный платеж.

Q — Есть ли у вас рекомендация по составлению кадровой политики по оплате накопленных и / или накопленных отпускных дней, чтобы предотвратить скачок заработной платы?

A — Каждый работодатель уникален, и, хотя мы не можем дать совет, мы можем порекомендовать вам ознакомиться с политиками, разработанными для решения этой проблемы.

Q — Наш коллективный договор с учителями позволяет нам выплачивать пособие по болезни после того, как учитель ушел на пенсию более одного месяца. Допустимо ли что-то подобное согласно IMRF? Можете ли вы отложить выплату начисленного больничного на два месяца после выхода на пенсию?

A — Неиспользованное время по болезни можно оплатить на второй месяц после увольнения. Заработная плата, указанная таким образом, не передается в IMRF и, следовательно, не увеличивает пенсию члена и расходы работодателя.

Q — Что делать, если вы выплачиваете отпускные, но человек не имеет права и пенсионного возраста; нужно ли еще оплачивать ускоренный платеж?

A — Это зависит от обстоятельств. Если отпускные не используются при расчете пенсии, AP не требуется. Пенсия рассчитывается с использованием наибольших последовательных 48 месяцев (для Уровня 1) или 96 месяцев (для Уровня 2) за последние 10 лет службы.

Q — Могут ли накопленные неиспользованные дни отпуска быть «взяты» в конце работы? Например, если последний рабочий день — 1 июня, и у сотрудника есть отпуск в течение одного месяца, может ли он выйти на пенсию 1 июля, а отпуск будет выплачиваться в течение июля в качестве обычной заработной платы, чтобы избежать ускоренной выплаты?

A — Использование отпуска не рассматривается в Пенсионном кодексе, что делает такой план приемлемым.Такая практика будет полностью зависеть от работодателя, с учетом его политики, процедур и, возможно, других соображений.

Q — Если окончательная выплата с отпускными выплачивается 15 апреля -го , то есть в этом месяце есть только одна зарплата, считается ли эта сумма общей месячной оплатой и, следовательно, смягчает некоторый резкий эффект выплаты отпуска?

A — Это зависит от того, как полная компенсация за это начинается, когда отпускные и зарплата складываются.

Q — Каким образом IMRF обрабатывает выплаты отпускных в конце карьеры со своими собственными сотрудниками?

A — Политика IMRF в отношении отпусков ограничивает количество отпусков, которые могут начисляться. Мы также оплачиваем начисленное время в течение периода, в течение которого расчет пенсии ограничен правилом 125%.

Группа 2 — Повышение заработной платы:

Q — Что IMRF считает повышением средней заработной платы или типичным диапазоном?

A — В среднем наш актуарий принимает 3.Повышение заработной платы на 5%. Пожалуйста, помните, что счет AP выставляется только для заработной платы, превышающей 6% или 1,5-кратный индекс потребительских цен в городах (CPI-U).

Q — Что, если [повышение заработной платы] является частью Коллективного договора? Выплачивает ли ответственный сотрудник 4,5% от выплат, которые определены как «повышенные», даже если МВРФ не основывает пенсию на увеличенной сумме?

A — Повышение заработной платы, которое приводит к необычному увеличению пенсии — ежегодному увеличению заявленной заработной платы более чем на 6% — учитывается в счете-фактуре ускоренных платежей.Коллективный договор не отменяет резкого скачка пенсионных выплат. Сотрудники должны вносить 4,5% всей компенсации, сообщаемой в IMRF, независимо от того, будет применяться Правило 125% или нет.

Q — Как повышение по службе и связанное с этим повышение заработной платы за последние три года работы влияет на МВРФ и ускоренные выплаты?

A — Счета-фактуры с ускоренной оплатой в связи с увеличением заработка в результате повышения по службе имеют право на освобождение от AP.Если работодатель запрашивает освобождение из-за продвижения по службе, увеличенные затраты, отраженные в AP, затем финансируются за счет будущего повышения ставок, включая проценты, которые были бы заработаны, если бы сумма была инвестирована в IMRF.

Q — Расскажите, пожалуйста, о сверхурочной работе — обязательной или добровольной. Правильно ли я расслышал, что это исключение?

A — Сверхурочная работа может привести к увеличению пенсии для участника и, следовательно, к более высоким расходам для работодателя.Пенсионный кодекс позволяет работодателю требовать освобождения от суммы ускоренного платежа за сверхурочную работу. Подобно запросу об освобождении из-за продвижения по службе в вышеуказанном вопросе, если работодатель запрашивает освобождение на основании сверхурочной работы, увеличенные расходы, представленные в AP, затем финансируются за счет будущего повышения ставок, включая проценты, которые были бы заработаны, если бы сумма была равна IMRF инвестируется.

Q — Будет ли ускоренная выплата применяться к ситуации, когда многолетний трудовой договор был заключен в 2005 году и каждый год продлевался еще на один год? Однако в 2010 году сотруднику было предоставлено письмо с указанием пенсионного стимула с 20% -ным увеличением, где последнее действие по продлению контракта с таким увеличением произошло в 2011 году? Срок действия нового контракта в случае его продления истекает в 2016 году.

A — Предполагая, что договор был заключен в 2011 году и в договор не было добавлено никаких поправок, регулирующих выплачиваемую заработную плату, которые могли бы создать новый договор, тогда работодатель может запросить освобождение от AP. Если работодатель запрашивает освобождение от уплаты налога на основании ранее заключенного контракта, затраты на увеличение, отраженные в AP, затем финансируются за счет будущих повышений ставок, включая проценты, которые были бы заработаны, если бы сумма была инвестирована в IMRF.

Группа 3 — Правило 125%:

Q — Правило 125%: подстраивается ли IMRF для работодателей, которые платят раз в две недели — в некоторые месяцы с тремя выходными днями и в некоторые месяцы только с двумя выходными днями?

A — При расчете ускоренного платежа используются 12-месячные периоды. Обычно на каждый 12-месячный период приходится два месяца по три зарплаты, поэтому двухнедельная зарплата не создает ситуации AP.

Если 12-месячный период состоит из трех месяцев с тремя платежными ведомостями, это приведет к более высокой пенсии и более высоким расходам для работодателя.Поскольку Пенсионный кодекс не предусматривает корректировки расчета пенсии для члена, IMRF не может корректировать расчет AP, потому что он представляет собой нефинансируемые пенсионные расходы, которые должны были финансироваться в течение трудовой карьеры члена.

Q — Если заработная плата сотрудника, неиспользованные отпускные ставят его или ее выше 125% -ного предела в последний месяц его или ее занятости, но не было повышения зарплаты более чем на 6%, будет ли применяться правило 125% ?

A — 6% являются частью расчета AP.Это не является частью правила 125%. Правило 125% пытается ограничить выплаты по окончании карьеры, которые могут завышать FRE и заставлять FRE более точно отражать фактическую зарплату участника.

Q — Если у нас будут текущие переговоры для сотрудников Union, будет ли применяться их новая дата контракта в качестве даты «измененной политики» для правила 125% или будет применяться обычная дата политики компании?

A — Дата «изменения» контракта может быть частью рассмотрения МВРФ запроса на освобождение от уплаты льгот.Это не является частью правила 125%. Правило 125% применяется к последним трем месяцам (24 месяца для Уровня 2) отчетной прибыли в течение периода FRE (48 месяцев для Уровня 1 или 96 месяцев для Уровня 2), независимо от источника заработной платы или любых других обстоятельств. Контракты, заключенные в 2012 году или после этой даты, не освобождают от каких-либо повышений, которые они содержат, из ДП.

Q — На примере объясните, как правило 125% влияет на выплату накопленного отпуска в последнем чеке.Например: ограничивается ли ускоренный платеж разницей между 6% и 25%?

A — Сначала идет правило 125%, которое определяет заработную плату, используемую для расчета FRE. Затем заработная плата FRE используется для расчета AP.

Давайте рассмотрим простой пример. Предположим, что член с 47 месяцами и заявленной заработной платой 1000 долларов и 10 000 долларов заявленной заработной платы за последний месяц. Самый высокий месяц за первые 45 месяцев — 1000 долларов. 125% от 1000 долларов — это 1250 долларов. Заработная плата за последние три месяца периода FRE будет учитываться только в том случае, если она не превышает 1250 долларов США.Ежегодный FRE для этого члена составит 47 месяцев из расчета 1000 долларов США плюс один месяц из 1250 долларов США (всего 48 250 долларов США), разделенных на 4, что равняется 12 062,50 долларов США (ежемесячный FRE составляет 1 005,21 долларов США).

При расчете AP будет сравниваться 12 000 долларов в третьем 12-месячном периоде с 12 250 долларами в последний 12-месячный период, чтобы определить, произошел ли скачок пенсий.

Группа 4 — Ставка заработной платы (6%):

Q — Простите, на 6% запуталась. Это увеличение на 6% за месяц? В частности, 6% рабочих дней штатного сотрудника составляет около 15 дней.Означает ли это, что предел выплаты сотруднику за неиспользованные дни отпуска составляет максимум 15 дней, чтобы избежать счета-фактуры ускоренной оплаты? Не могли бы вы повторить объяснение о примере увеличения на 6% за последние четыре года? С каким процентом вы безопасно не понесете ускоренный платеж?

A — Расчет AP рассматривает четыре 12-месячных периода в периоде FRE. Увеличение на 6% за один месяц не приведет к увеличению на 6% за 12-месячный период.Различные заработки FRE могут привести к разным расчетам AP; то есть правило 125% может ограничивать рост заявленной прибыли более чем на 6%. Чтобы определить увеличение, которое мы используем для расчета AP, сравните доходы, которые вы сообщаете за последние 12 месяцев периода FRE, с 12 предыдущими месяцами и определите, превышает ли это увеличение 6%.

Q — Наши даты выплаты — каждые две недели. Заработная плата может колебаться от года к году на 8% из-за того, что в месяцах три периода выплаты заработной платы, даже если размер оплаты труда не меняется.Есть ли исключение для этого типа повышения?

A — Нет. Примерно в 1 из 8 лет будет три месяца по 3 зарплаты. Если один из четырех 12-месячных периодов в периоде FRE имеет три месяца по 3 заработной платы, пенсия рассчитывается с использованием повышенного заработка, что, в свою очередь, создает более высокую пенсию для участника и повышенные расходы для работодателя. Без AP работодатель будет платить за более высокую пенсию за счет более высоких ставок взносов работодателя в будущем, чтобы включить дополнительные расходы плюс пропущенный инвестиционный доход, потому что средства не были инвестированы в IMRF.

Q — Что произойдет, если контракт предусматривает повышение заработной платы на 4% за последние четыре года до выхода на пенсию?

A — Ежегодное увеличение на 4% меньше 6%, разрешенных при расчете AP, и поэтому сумма ускоренного платежа не подлежит уплате.

Q — Что может сделать работодатель, если работник требует, чтобы ему заплатили больше 18, а не 24 в последний год работы? Это привело к тому, что наш округ получил ускоренный платеж, хотя сотрудник получил только 2.На 5% больше, чем в предыдущем году. МВРФ поощрял эту практику.

A — Когда работнику платят более 18 зарплат в последний год, результатом является заработок за 50 месяцев, используемый для расчета FRE, что приводит к более высокой пенсии для члена и более высоким расходам для работодателя, включая сумму это не было профинансировано в течение рабочей карьеры участника. Каждый работодатель должен изучить свою политику, процедуры и контракты, чтобы определить, как с этим обращаться, чтобы снизить стоимость пенсии и необходимого AP.Работодатели должны знать, что это вызывает скачок пенсий и может привести к AP.

Q — Каким образом IMRF будет обрабатывать увеличение пенсий, потому что DOL повышает уровень заработной платы для освобожденного от уплаты налога, и PD решает увеличить заработную плату, чтобы избежать оплаты сверхурочных?

A — Если предположить, что рост заработной платы произошел в течение периода FRE, заявленный доход создал пенсию, которая не финансировалась в течение трудовой карьеры участника. Поскольку увеличение заявленных доходов не было связано с одним из пяти исключений Пенсионного кодекса, МВРФ рассчитает AP для этой увеличенной компенсации.

Q — Если участник уменьшит размер выплаты, потому что он вносит свой вклад в план 457, будет ли эта сумма освобождена от уплаты налогов?

A — Взносы в план 457 и изменения взносов члена в план 457 не влияют на заработную плату, сообщаемую в IMRF. Взносы или изменение взносов не вызовут AP. Сумма, внесенная в план 457, представляет собой прибыль IMRF, и ее всегда следует сообщать в IMRF.

Q — В нашей школе действует четырехлетнее безотзывное пенсионное положение, в которое может вступить сотрудник, согласно которому заработная плата за последние четыре года увеличивается на 6%.Будет ли с нас снята ускоренная оплата?

A — Если договор был заключен до 1 января 2012 г. и не изменялся, этот договор позволил бы работодателю запросить освобождение и уплатить увеличенную стоимость пенсии посредством будущего повышения ставок работодателя. Увеличение, вызванное контрактом, заключенным или измененным после 1 января 2012 года, не будет иметь права на освобождение от любых дополнительных затрат, вызванных любым увеличением заявленной заработной платы в течение периода FRE.

Q — Может ли работодатель выплатить пенсионеру пенсионную премию через месяц после выхода на пенсию? Значит, бонус не повлияет на окончательный заработок сотрудника? И это не будет надежным заработком?

A — Заработок за месяц после увольнения передается в IMRF и может использоваться при расчете пенсии участника. Бонус может быть выплачен во второй месяц после расторжения, что позволяет избежать сообщения в IMRF.

Группа 5 — Логистика ускоренных платежей:

Q — Какой процент из 3 258 счетов-фактур по ускоренным платежам был отклонен из-за законных исключений по ускоренным платежам?

A — 3 258 счетов-фактур AP покрывали сумму 76 103 896 долларов.83. Из этих счетов-фактур было утверждено 1 146 исключений (35%) на сумму 46 369 283,92 долл. США (61%).

Если было одобрено освобождение от налога, сумма не была отклонена. Вместо этого затраты на увеличение, представленные AP, финансируются за счет будущего повышения ставок, включая проценты, которые были бы заработаны, если бы сумма была инвестирована в IMRF.

Q — Сколько времени требуется IMRF, чтобы просмотреть форму 7.2 вместе с поданными резервными документами и принять решение?

A — Минимальный срок — две недели.Однако в зависимости от различных факторов этот срок может превышать две недели.

Q — Если ускоренный платеж меньше 5000 долларов, будет ли отправлен счет на этот платеж по почте или он будет переведен в регулярные платежи?

A — Для расчетов ускоренного платежа, которые приводят к сумме менее 5000 долларов, не создается счет AP. Любая созданная нефинансируемая сумма будет финансироваться за счет будущих ставок взносов работодателя.

Q — Если ускоренный платеж не выплачивается через три года, куда он направляется на счет дебиторской задолженности работодателя? Вы видите сумму, которая поступает на счет работодателя?

A — Через три года IMRF выдаст уведомление о начислении платы, и сумма, плюс проценты, появятся в дебиторской задолженности работодателя.Работодатель сможет увидеть плату, когда получит копию уведомления о плате.

Q — Каков штраф за невыполнение Ускоренных платежей по трехлетнему соглашению? У нас есть сезонный сотрудник, у которого изменились часы и месяцы отпуска, и теперь мы получили счет за ускоренную оплату. Подпадает ли это под «пункт E» формы?

A — Ускоренный платеж часто ошибочно называют штрафом. Если работодатель оплатил счет AP и больше никогда не видел денег, это будет штрафом.

Однако, когда работодатель оплачивает счет AP, 100% денег идет в резерв работодателя, который используется для финансирования пенсий сотрудников. Другой способ объяснить это состоит в том, что счет AP пытается восстановить надлежащее пенсионное финансирование на счет работодателя, когда резкий скачок доходов участника в конце карьеры привел к дефициту.

Пенсионный кодекс позволяет оплачивать счет AP в течение 90 дней без процентов. В течение оставшейся части трехлетнего периода Пенсионный кодекс требует, чтобы ЛП выплачивалось с процентами в размере 7.5% в год. По истечении трех лет сумма AP плюс проценты зачисляются на счет дебиторской задолженности работодателя. На этом счете начисленные проценты являются штрафом.

Что касается сезонного работника, работодатель должен посмотреть на должность, чтобы увидеть, изменились ли требуемые часы, и, следовательно, позволит ли работодатель запросить освобождение. Если работодатель запрашивает освобождение на основании «увеличенного количества часов», увеличенные затраты, отраженные в AP, затем финансируются за счет будущего повышения ставок, включая проценты, которые были бы заработаны, если бы сумма была инвестирована в IMRF.

Q — Можем ли мы использовать наш резервный баланс для оплаты ускоренного платежа, и если нет, то почему?

A — Пенсионный кодекс не допускает этого.

Q — Я подал два запроса на освобождение с начала года, и менеджер по финансовым связям попросил меня предоставить копию всего нашего руководства для сотрудников из 100+ страниц. Это необходимо? Какая документация необходима, когда предоставляются прибавки, подпадающие под одно из исключений?

A — IMRF использует эту документацию для проверки деталей нашего расследования.

Q — Будет ли поступать иначе, если сотрудник уволился, а затем официально вышел на пенсию, скажем, два года спустя?

A — Нет, дата прекращения действия не влияет на FRE.

Группа 6 — Юридические / Законодательные:

Q — Пытался ли МВРФ принять корректирующее законодательство, чтобы получить освобождение от двухнедельной заработной платы или требуемых по закону оплаты неиспользованного отпуска? Если нет, то почему?

A — Нет, потому что ускоренный платеж связан с финансированием.

Q — Что является последним в законодательстве, запрещающем отчетность по доходам для этих выплат?

A — В настоящее время нет.

Q — Выплата отпускных является вероятной причиной ускоренной выплаты большинством работодателей. Делает ли МВРФ что-либо законодательно, чтобы сделать отпускные еще одним исключением?

A — Хотя это не было предложено IMRF, было разработано законодательство, исключающее выплату денежных средств по больничным и отпускным из определения зарегистрированного дохода.Если такое изменение будет одобрено, оно повлияет только на членов, нанятых после даты вступления в силу этого закона.

Поскольку более высокие пенсии и более высокие расходы работодателя, возникшие в этих обстоятельствах, привели к пенсионным расходам, которые не финансировались в течение трудовой карьеры члена, мы бы не следовали Общепринятым принципам бухгалтерского учета (GAAP), если бы мы потребовали законодательных изменений в разрешить освобождение в этих обстоятельствах.

Канада — Подоходный налог — KPMG Global

Как производится оценка / предоплата / удержание налога в Канаде? Например, Pay-As-You-Earn (PAYE), Pay-As-You-Go (PAYG) и т. Д.

Удерживаемый налог представляет собой платеж в счет налоговых обязательств физического лица и, таким образом, соответствует ставкам в (прогрессивных) таблицах подоходного налога с физических лиц. Если физическое лицо облагается налогом в отношении дохода от работы по найму, плательщик имеет требование об удержании налога. CRA предоставляет работодателям таблицы удержания налогов до начала каждого календарного года для расчета суммы удерживаемых налогов на федеральном и провинциальном уровнях (за исключением Квебека), требуемых для различных видов платежей (таких как периодические и единовременные выплаты).Revenu Québec предоставляет аналогичные таблицы удержания провинциальных налогов Квебека. Эти таблицы обновляются при любых изменениях ставок удержания в течение соответствующего года.

Когда в Канаде необходимо произвести расчет / предоплату / удержание налога? Например, ежемесячно, ежегодно, и так далее.

Работодатели обязаны сообщать, удерживать и перечислять удерживаемый налог в каждом платежном периоде, если только CRA (или Revenu Québec) не выпустил отказ от удерживаемого налога в отношении удерживаемого налога Квебека.

Физическое лицо должно производить платежи в рассрочку, если разница между подлежащим уплате налогом и суммами, удержанными у источника, превышает 3 000 канадских долларов как в текущем году, так и в любом из двух предыдущих лет (платежи рассчитываются по-разному для физических лиц, подлежащих выплате. федеральный налог и налог Квебека).

Части подоходного налога с физических лиц, за исключением первого года, когда физическое лицо обязано их вносить, выплачиваются ежеквартально и должны быть получены CRA (или Revenu Québec в отношении подоходных налогов провинции Квебек) не позднее 15-го дня последний месяц каждого квартала календарного года (т.е. не позднее 15 апреля, 15 июня, 15 сентября и 15 декабря).

В течение первого года физическое лицо должно вносить взносы, требуется только два взноса, и они должны быть получены соответствующим канадским налоговым органом не позднее 15 сентября и 15 декабря. Штрафы за несвоевременный перевод будут применены к любым платежам, полученным после соответствующего срока.

Рассчитать суммы взноса можно тремя способами:

- Первый метод состоит в том, чтобы общая сумма взносов, выплачиваемых четырьмя равными платежами, равнялась налогам, которые, по оценке, будут причитаться за год с источников дохода, не облагаемых налогом у источника (то есть равными ожидаемому сальдо). к оплате в конце текущего года).Тем не менее, штрафы за рассрочку будут взиматься, если расчетные взносы меньше наименьшего из либо фактического сальдо налога, рассчитанного в налоговой декларации за этот год сверх общей суммы налогов, удерживаемых у источника в течение года, либо взносов, которые были бы рассчитаны в соответствии с второй метод, описанный ниже

- Второй метод заключается в том, чтобы ежеквартальные платежи за текущий год равнялись причитающемуся налогу (после удержания у источника) по налоговой декларации за предыдущий год.

- Третий метод состоит в том, чтобы выплаты за март и июнь равнялись общей сумме налоговой задолженности (после удержания у источника) за второй предшествующий год. Сентябрьские и декабрьские платежи затем должны компенсировать разницу, так чтобы общие платежи, выплаченные за год, равнялись сумме, определенной во втором методе.

Если применяется второй или третий метод, физическое лицо не обязано увеличивать взносы за текущий год, чтобы отразить любое увеличение дохода физического лица за этот год, и может уплатить остаток любого оставшегося налога при подаче или до нее. крайний срок подачи налоговой декларации без каких-либо штрафных санкций.CRA обычно рассылает налогоплательщикам напоминания о взносах с указанием сумм, подлежащих уплате в соответствии с третьим методом, после первого налогового года у налогоплательщиков есть остаток, подлежащий уплате при подаче налоговых деклараций, который превышает 3000 канадских долларов.

Стенограмма— Основы расчета заработной платы: метод бонусов

Выписка

Здравствуйте, меня зовут Энн Мэтью, и я буду вашим ведущим сегодня. Цель данной презентации — помочь работодателям понять, когда и как использовать бонусный метод для расчета подоходного налога с определенных видов платежей.В частности, мы рассмотрим отпускные, сверхурочные, единовременные выплаты и бонусы, а также способы расчета и удержания подоходного налога в этих обстоятельствах. Мы также обсудим, как зарегистрировать ваш счет заработной платы и как переводить суммы в CRA.

Это третья презентация из четырех. Предыдущие презентации скоро будут доступны на сайте CRA.

2