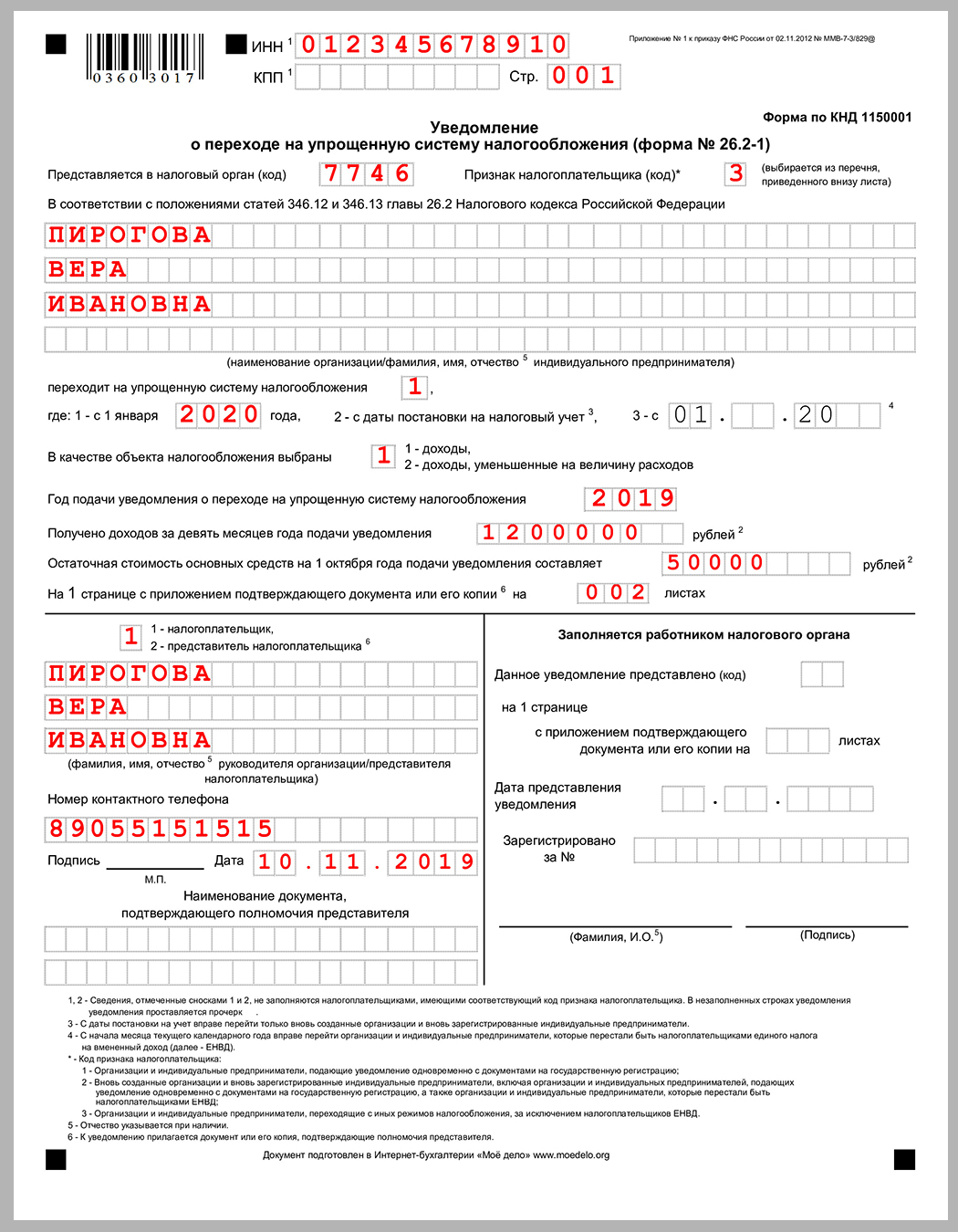

бланк и образец заполнения ЕНВД-2

Такая система налогообложения, как единый налог на вмененный доход (ЕНВД), предполагает форму налогового режима, где налог уплачивается с установленной по формуле сумме вмененного дохода, а не действительной прибыли.

Направить заявление о постановке на учет по ЕНВД для ИП на 2021 год при регистрации следует не позже, чем через 5 рабочих дней с момента начала применения порядка налогообложения к новому оформленному физическому лицу. Об этом факте необходимо уведомить налоговый орган, территориально уполномоченный на совершение действий по месту жительства индивидуального предпринимателя, в указанные временные рамки, иначе ИП будет присвоен общий налоговый режим.

Скачать бесплатно бланк заявления на переход на ЕНВД для ИП в 2021 году

Образец заполнения

Налоговый орган в установленный пятидневный срок с момента получения заявки от ИП выдает уведомление о постановке на учет в качестве плательщика налога о ЕНВД.

Ограничения при выборе ЕНВД, как системы налогообложения для ИП

В перечисленных случаях предприниматель не имеет предусмотренных НК РФ (на базе статьи 346.26) законных оснований, чтобы подать заявление о постановке на учет ИП в качестве налогоплательщика ЕНВД:

- Рабочий округ по территориальной принадлежности прописки заявителя, ведущего бизнес, не поддерживает ведение системы налоговой отчетности по ЕНВД на законодательном уровне по заявленному виду деятельности;

- Штат работников предприятия превышает своей численностью 100 человек;

- Оказание арендных услуг по передаче автозаправочных или газозаправочных станций;

- Осуществление работ по договору товарищества или по соглашению на доверительное управление собственностью;

- Индивидуальный предприниматель, ведущий рабочую деятельность в области обслуживания и общепита, располагает площадью зала по обслуживанию клиентов, превышающей допустимое показание — 150 кв.

м.;

м.; - Индивидуальный предприниматель, ведущий рабочую деятельность по транспортировке пассажиров и грузов имеет в штате более 20 автомашин;

- Индивидуальный предприниматель, ведущий рабочую деятельность по размещению постояльцев и проживанию арендаторов, предоставляет в наемное пользование объекты недвижимости, площадь каждого из которых больше допустимых 500 кв. м.

Несоответствие условиям присвоения ЕНВД за весь период работы может служить веским поводом для направления иска в судебный орган о преднамеренном нарушении законных действий в порядке системы налогообложения от контролирующего органа на основании внештатной проверки.

Прочие ограничения на рабочую деятельность по системе налогообложения ЕНВД накладывают на управляющие структуры муниципальных, городских и федеральных округов. Действующие ограничения прописаны в местных правовых актах, с которыми имеется возможность ознакомиться на официальном сайте ФНС.

youtube.com/embed/tsBVZoajw1I?feature=oembed» allowfullscreen=»»/>

Переход на ЕНВД при регистрации ИП

Подача обращения потенциального налогоплательщика о постановке на учет по системе ЕНВД производится на основании свидетельства о государственной регистрации нового ИП. Единовременный выбор системы налогообложения ЕНВД с подачей документов на регистрацию ИП — не корректен и подлежит отказу.

До того, как перейти на ЕНВД при регистрации ИП, необходимо полностью подготовить рабочую платформу не просто на основании правоустанавливающей документации, присвоенной на момент официального начала рабочей деятельности, но и с обусловленной организацией работы на базе договора аренды помещения или договора найма первого сотрудника. Данные мероприятия удостоверяют факт начала ведения предпринимательской деятельности.

Особенности ведения деятельности ИП на вмененной системе налогообложения

Если же деятельность ИП уже осуществляется, то переходить с другой системы налогообложения на ЕНВД возможно лишь 1 января каждого учетного года. Заблаговременно уведомлять о своих намерениях налоговый орган не требуется.

Заблаговременно уведомлять о своих намерениях налоговый орган не требуется.

При системе ЕНВД возможно регистрировать совмещение режимов налогообложения, при ведении добавочного вида деятельности, не подлежащего на основании НК РФ регистрации на вмененке.

Параллельно рекомендуется регистрировать налоговый учет по второй системе — УСН, уведомление о присвоении которой подается в отдельном порядке, наряду с заявлением о переходе на вмененку. В перспективе данная операция снимет нагрузку по сдаче отчетности общего режима, если же дополнительный вид деятельности будет нести доход, в противном случае, достаточно будет ограничиться в рамках корректного налогообложения сдачей годовой нулевой декларации по УСН за учетный период вместе с декларацией по вмененной системе. Два совмещенных вида налогообложения служат упрощением процесса сдачи налоговой отчетности.

Оформление заявления на ЕНВД для ИП

Форма обращения для утверждения постановки на налоговый учет индивидуального предпринимателя в качестве плательщика единого вмененного налога устанавливается федеральной налоговой инспекцией.

На основании актов Налогового Кодекса РФ, использование системы налогообложения вмененного дохода установлено вплоть до 1 января 2018 г. Законодательный акт о продлении использования системы налогообложения ЕНВД вступил в силу до 2021 года, что является свидетельством отсутствия введения изменений по этому вопросу. Но данный факт не исключает возможности изменений бланка обращения о постановке на учет по вмененной системе (ЕНВД-2) и самого формата заполнения заявления.

Следует отслеживать все корректировки, введенные системой налогового законодательства.

Заполняться регистрационный экземпляр записи должен в строго указанной форме. Перейти по нижеуказанным ссылкам предлагается для более тщательного ознакомления с материалом:

Скачать бесплатно бланк заявления ЕНВД-2 для ИП

Скачать образец заполнения заявления на ЕНВД-2 для ИП

Образец заполнения бланка ЕНВД-2 для индивидуальных предпринимателей

Образец заполнения ЕНВД-2 для ИП в 2021 году – страница 1

Образец заполнения ЕНВД-2 для ИП в 2021 году – страница 2

youtube.com/embed/pc28xZRYB98?feature=oembed» allowfullscreen=»»/>

Код вида | Виды предпринимательской деятельности |

01 | Оказание бытовых услуг |

02 | Оказание ветеринарных услуг |

03 | Оказание услуг по ремонту, техническому обслуживанию и мойке автомототранспортных средств |

04 | Оказание услуг по предоставлению во временное владение (в пользование) мест для стоянки автомототранспортных средств, а также по хранению автомототранспортных средств на платных стоянках |

05 | Оказание автотранспортных услуг по перевозке грузов |

06 | Оказание автотранспортных услуг по перевозке пассажиров |

07 | Розничная торговля, осуществляемая через объекты стационарной торговой сети, имеющие торговые залы |

08 | Розничная торговля, осуществляемая через объекты стационарной торговой сети, не имеющие торговых залов, а также через объекты нестационарной торговой сети, площадь торгового места в которых не превышает 5 квадратных метров |

09 | Розничная торговля, осуществляемая через объекты стационарной торговой сети, не имеющие торговых залов, а также через объекты нестационарной торговой сети, площадь торгового места в которых превышает 5 квадратных метров |

10 | Развозная и разносная розничная торговля |

11 | Оказание услуг общественного питания через объект организации общественного питания, имеющий зал обслуживания посетителей |

12 | Оказание услуг общественного питания через объект организации общественного питания, не имеющий зала обслуживания посетителей |

13 | Распространение наружной рекламы с использованием рекламных конструкций (за исключением рекламных конструкций с автоматической сменой изображения и электронных табло) |

14 | Распространение наружной рекламы с использованием рекламных конструкций с автоматической сменой изображения |

15 | Распространение наружной рекламы с использованием электронных табло |

16 | Размещение рекламы с использованием внешних и внутренних поверхностей транспортных средств |

17 | Оказание услуг по временному размещению и проживанию |

18 | Оказание услуг по передаче во временное владение и (или) в пользование торговых мест, расположенных в объектах стационарной торговой сети, не имеющих торговых залов, объектов нестационарной торговой сети, а также объектов организации общественного питания, не имеющих залов обслуживания посетителей, если площадь каждого из них не превышает 5 квадратных метров |

19 | Оказание услуг по передаче во временное владение и (или) в пользование торговых мест, расположенных в объектах стационарной торговой сети, не имеющих торговых залов, объектов нестационарной торговой сети, а также объектов организации общественного питания, не имеющих залов обслуживания посетителей, если площадь каждого из них превышает 5 квадратных метров |

20 | Оказание услуг по передаче во временное владение и (или) в пользование земельных участков для размещения объектов стационарной и нестационарной торговой сети, а также объектов организации общественного питания, если площадь земельного участка не превышает 10 квадратных метров |

21 | Оказание услуг по передаче во временное владение и (или) в пользование земельных участков для размещения объектов стационарной и нестационарной торговой сети, а также объектов организации общественного питания, если площадь земельного участка превышает 10 квадратных метров |

22 | Реализация товаров с использованием торговых автоматов |

Форма ЕНВД-2.

Заявление ИП о постановке на ЕНВД в 2021 году

Заявление ИП о постановке на ЕНВД в 2021 годуЗаявление по форме ЕНВД-2 позволяет индивидуальным предпринимателям перейти на форму налогообложения по вмененному доходу. Однако стоит помнить, что такой вариант доступен не во всех регионах РФ.

Образец заполнения и пустой бланк формы ЕНВД-2

ФАЙЛЫ

Пустой бланк формы ЕНВД-2 .xlsОбразец заполнения формы ЕНВД-2 .xlsБланк и образец формы ЕНВД-2 в архиве .zip

Использование формы

ЕНВД-2 (в отличие от отчетности по налогообложению вмененного дохода, которая подается раз в квартал) часто сдается лишь раз за все время существования ИП: сразу после открытия. Иногда перечень услуг постепенно расширяется — в таком случае следует уведомлять налоговую при помощи новой формы ЕНВД-2 о появлении новой деятельности. Помните, что в таком случае в заявления вносятся только те услуги, которые появились и не были перечислены ранее. Уже оформленные виды деятельности повторному описанию не подлежат.

Особенности заполнения

Заявления по ЕНВД заполняются черной или синей шариковой ручкой печатными буквами (или, если речь идет об электронном документообороте — шрифтом Courier New, 18) с прочерками на месте каждого незаполненного поля. В одной ячейке должен — строго один символ, хотя Excel позволяет вбить несколько. Даже если незаполненным остается целый блок, в ячейках должны быть прочерки.

В одной ячейке должен — строго один символ, хотя Excel позволяет вбить несколько. Даже если незаполненным остается целый блок, в ячейках должны быть прочерки.

В графе “Прошу поставить на учет” указываем ФИО в полной форме в именительном падеже.

Неправильно: Осколову Анастасию Игоревну

Обратите внимание: коды видов предпринимательской деятельности для ЕНВД

Если ИП подает заявление собственноручно, блок про представителя заполнять не нужно. Если же документы передает доверенное лицо, то его ФИО вписываются в именительном падеже, а под ними указывается тип документа (например, доверенность), дающего право представлять ИП.

Как видно, форма предполагает представление 3 видов деятельности (заполняются в приложении). Если вы планируете переводить на ЕНВД большее количество услуг, то распечатайте вторую страницу дважды и прикрепите ее к уже заполненным, обозначив в шапке номер 003, а на странице один укажите, что приложение к заявлению представлено на 002 страницах.

Сроки и особенности подачи

Как и другие документы по “вмененке”, этот подается в течение 5 дней после начала деятельности. Форма ЕНВД-2 заполняется в 2 экземплярах, один из которых сдается в налоговую, а второй, с отметкой инспектора, остается у ИП.

Как и в случае с формой ЕНВД-1, данное заявление обычно подается по месту ведения деятельности.

Однако существует перечень услуг, которые подпадают под спецрежим налогообложения. К ним относятся:

- перевозки,

- рекламная деятельность,

- сдача в аренду земли и коммерческой недвижимости.

Если вы специализируетесь на чем-то из этого, то форму ЕНВД-2 надо подавать по месту регистрации. Допустим, что наше ИП ведет деятельность в Екатеринбурге, но зарегистрировано в Серове. Тогда, для спецрежима нужно везти форму в Серов. Если же наше ИП ведет торговлю (она не включена в спецрежим) в Екатеринбурге и Асбесте, то ЕНВД-2 будет подаваться в оба региона.

Когда форма ЕНВД-2 не нужна

Заявление ЕНВД-2 подходит не для всех случаев “вмененки”. Есть следующие исключения:

Есть следующие исключения:

- постановка на учет организации — для этого используется форма ЕНВД-1,

- снятие с учета видов деятельности — для этого нужны ЕНВД-3 и ЕНВД-4.

Отдельно напоминаем, что решение о переходе на ЕНВД принимает предприниматель. Регистрация деятельности в этом налоговом режиме не является обязательной.

Как встать на учет по ЕНВД и сняться с учета – «Моё дело»

Оглавление СкрытьВ отличие от ОСНО и УСН, на ЕНВД переводят только отдельные виды бизнеса, остальные остаются на другом режиме (ОСНО или УСН). При этом перевести какую-либо деятельность на уплату вмененного налога можно даже в середине года.

С 2021 года специальный налоговый режим ЕНВД прекращает свое действие. Всем, кто его применяет, до конца 2020 года нужно продумать, какой режим налогообложения использовать в дальнейшем.

Переход с ЕНВД на другую систему налогообложения

«Моё дело» возьмёт на себя всю работу по переходу на другой режим.

Для кого доступен переход на ЕНВД

Среди самых распространенных видов деятельности – розничная торговля, бытовые услуги для населения, точки общественного питания. Полный перечень разрешенных видов деятельности для перевода на ЕНВД содержится в статье 346.26 Налогового кодекса РФ.

Рассчитать налоги ЕНВД онлайн

В той же статье установлены ограничения для использования этой системы налогообложения. В частности, переход запрещен, если:

- в штате у предпринимателя или организации больше 100 человек;

- процент участия других юрлиц в организации составляет больше 25%.

Прежде чем переходить на спецрежим, нужно убедиться, что на вашей территории этот режим введен местным нормативным актом. Такая информация есть на сайте Федеральной налоговой службы.

Как перевести деятельность на ЕНВД

Нужно отправить заявление по формам ЕНВД-1 (для предприятий) или ЕНВД-2 (для индивидуальных предпринимателей) в налоговый орган, курирующий территорию, на которой ведется деятельность, облагаемая вмененным налогом. Для транспортных услуг, развозной и разносной торговли, и рекламы на транспорте сделано исключение – по этим видам бизнеса на учет встают в ту инспекцию, в которой изначально зарегистрировано ООО или ИП.

Для транспортных услуг, развозной и разносной торговли, и рекламы на транспорте сделано исключение – по этим видам бизнеса на учет встают в ту инспекцию, в которой изначально зарегистрировано ООО или ИП.

Если юридическое или физическое лицо имеет несколько торговых точек в регионах, относящихся к разным ИФНС, то на учет надо вставать в каждой из них, а после этого в каждую направлять отчеты и платить налог.

Срок для подачи заявления – 5 дней с начала применения спецрежима.

Заявление о постановке на учет по ЕНВД сотрудники налоговых органов рассматривают в течение пяти дней, после чего в адрес налогоплательщика должно поступить соответствующее уведомление. ИФНС направит уведомление тем же способом, каким налогоплательщик отправлял заявление.

После получения на руки уведомления о постановке на учет в качестве плательщика ЕНВД, налогоплательщик не обязан сообщать об этом в «родную» налоговую инспекцию.

Так вы сэкономите массу времени и не допустите ошибок.

Снятие с учета ЕНВД в 2019 году

Сняться можно по нескольким причинам:

- налогоплательщик принял решение перейти на иную систему налогообложения или же вовсе прекращает этот вид деятельности;

- вид деятельности, которым занимается ООО/ИП, местные власти убрали из разрешенного перечня;

- допустимые при ЕНВД физические показатели превышены: количество единиц транспорта для оказания транспортных услуг стало больше 20, квадратных метров торговой площади – больше 150, квадратных метров площади обслуживания посетителей при оказании услуг общепита – больше 150 и т.д.;

- штат сотрудников ИП или ООО превысил 100 человек;

- в уставном капитале ООО больше 25% стало принадлежать другим организациям;

- бизнес меняет адрес и переводится на территорию, подведомственную другой инспекции ФНС. Тогда нужно сняться с учета в прежней и зарегистрироваться в новой.

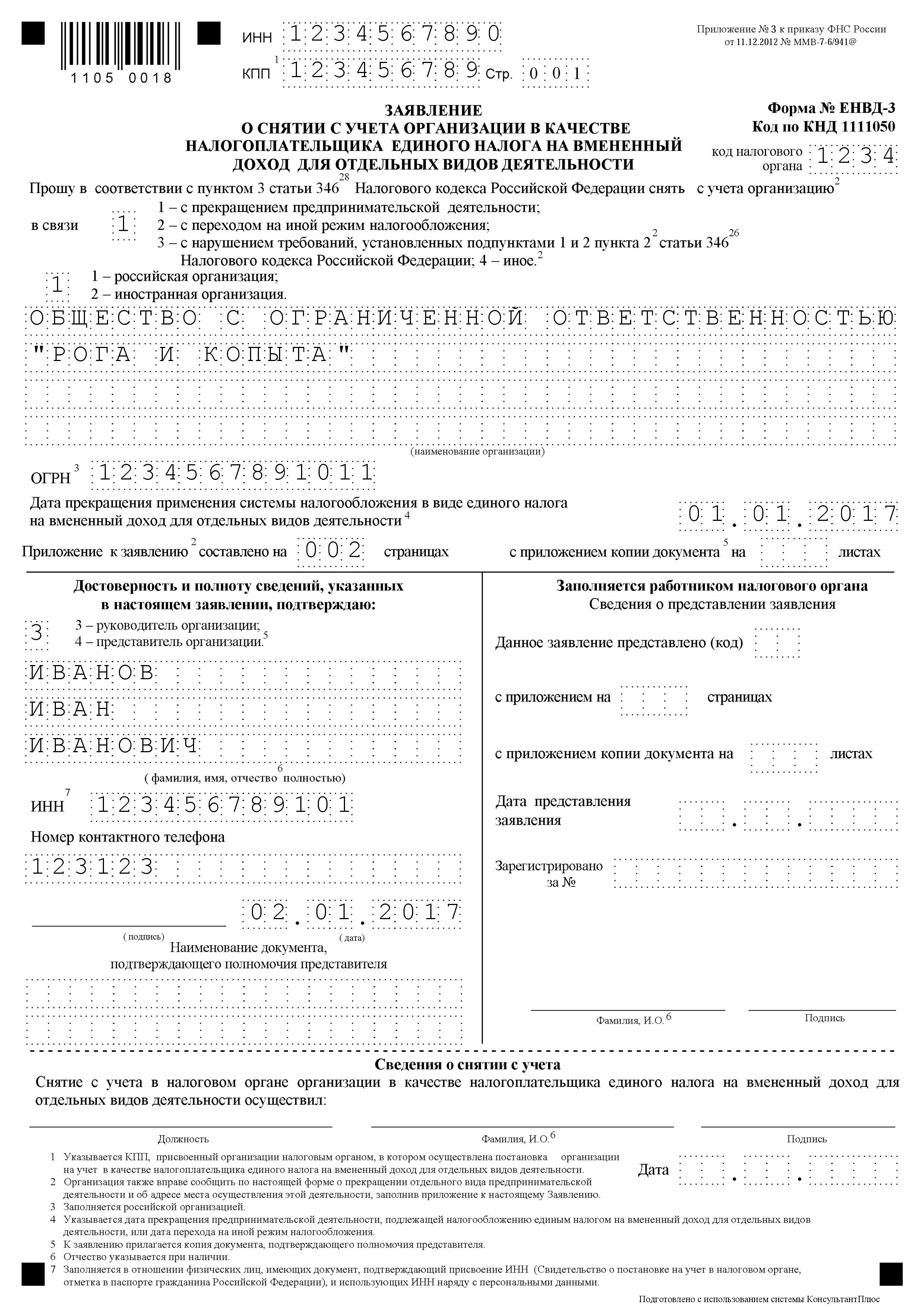

Юридические лица заполняют бланк заявления о снятии с учета по форме ЕНВД-3, индивидуальные предприниматели – ЕНВД-4, и сдают в инспекцию, в которой в свое время регистрировались как плательщики единого налога по этому виду деятельности.

Сроки зависят от причины снятия:

- При прекращении вида деятельности, который облагался единым налогом – в течение пяти дней с даты прекращения.

- При утере права на спецрежим в связи с превышением ограничений (площадь, количество сотрудников и т.д.) – в течение 5 рабочих дней по окончании месяца, в котором было утеряно право.

- При добровольной смене режима налогообложения – в течение 5 дней со дня перехода на другой режим. При этом нужно иметь в виду, что добровольно отказаться от «вмененки» и сменить ее на другой режим нельзя до конца календарного года.

Последний платеж рассчитывается с первого дня квартала до дня снятия с учета.

В течение 5 дней налоговая инспекция рассматривает заявление и направляет уведомление о снятии с учета.

бланк, образец заполнения заявления — Контур.

Бухгалтерия

БухгалтерияОрганизации или ИП, соответствующие определенным критериям, могут применять режим налогообложения в виде ЕНВД. Для этого они встают на учет в качестве плательщиков на вмененке. Ключевое преимущество спецрежима: фактический доход от бизнеса не влияет на единый налог. Кроме этого, ведение бухучета для лиц на вмененке упрощено, а некоторые могут его вовсе не вести.

Скидка 45% в ноябре: 7 590 р. вместо

Простое ведение бухгалтерии

Система сама рассчитает налоги и напомнит вам о сроках платежей и сдачи отчетов

Автоматический расчет зарплаты, отпускных и больничных

Техподдержка 24/7, подсказки внутри сервиса, справочно-правовая база

Отправка отчетности через интернет

Отчеты и КУДиР формируются автоматически по данным бухучета

Электронный документооборот и быстрая проверка контрагентов

Документы, сделки, аналитические отчеты, сверка по НДС

Вмененка может применяться для вновь зарегистрированного предприятия или для уже действующего. Компания или ИП переходят на уплату единого налога по всей деятельности или по отдельным направлениям бизнеса. Этот вид деятельности должен быть в перечне разрешенных на ЕНВД. Применение вмененки является добровольным.

Компания или ИП переходят на уплату единого налога по всей деятельности или по отдельным направлениям бизнеса. Этот вид деятельности должен быть в перечне разрешенных на ЕНВД. Применение вмененки является добровольным.

Во всех ли регионах можно перейти на вмененку

В некоторых субъектах РФ режим с уплатой единого налога не применяется (например, Москва). Поэтому прежде чем планировать переход на вмененку, проверьте особенности регионального законодательства. Для этого на сайте ФНС перейдите по ссылке «Действующие в РФ налоги и сборы». После этого в перечне выберите нужный спецрежим. Наверху страницы выберите свой регион. В описании режима будут приведены необходимые нормативно-правовые акты или комментарии и сообщение, что система с единым налогом по данному виду деятельности разрешена в вашем регионе.

С 1 января 2021 года ЕНВД отменяют по всей России, перейти на этот режим больше нельзя. Подберите для своего бизнеса другую систему налогообложения с помощью нашего бесплатного калькулятора.

Мы написали статью, в которой собрали ответы экспертов на популярные вопросы о налоговых режимах, переходе с ЕНВД и онлайн-кассах. Если вы не нашли ответ на свой вопрос, задайте его в комментариях, мы обязательно ответим.

Порядок действий для постановки на учет

Предварительное согласие ФНС на применение спецрежима не требуется. Вам необходимо подать заявление о постановке на учет в налоговую инспекцию. Сделать это нужно не позднее пяти рабочих дней со дня начала применения вмененки. Чаще всего инспекция определяется исходя из места ведения деятельности компании или ИП. Однако для некоторых видов бизнеса это место нахождения юрлица или проживания ИП. Под такое исключение попадают:

- услуги по перевозке пассажиров и грузоперевозки;

- развозная и разносная розничная торговля;

- размещение рекламы на поверхностях транспортных средств.

Далее налоговая в течение пяти дней выдает уведомление о постановке на учет. Плательщик считается перешедшим на вмененку с той даты, которая указана им самим в направленном в ФНС заявлении.

Плательщик считается перешедшим на вмененку с той даты, которая указана им самим в направленном в ФНС заявлении.

Формы заявления постановки на учет для организаций и ИП

Заявления подаются в налоговую по специальным формам. При постановке на учет организаций используется форма ЕНВД-1. Постановка на учет ЕНВД ИП производится по ЕНВД-2.

Бланки заявлений есть в Приказе ФНС России от 11.12.2012 № ММВ-7-6/941@ (Приложения № 1 и 2). Там же представлены полные правила заполнения документов (Приложения № 9 и 10).

Порядок заполнения форм ЕНВД-1 и ЕНВД-2

Обе формы состоят из двух частей: самой формы и приложения к ней. Большей частью порядок заполнения заявлений для компаний и ИП одинаков. В подаваемой форме не должно остаться пропущенных полей. Исключение — блоки, заполняемые сотрудником инспекции. Строчки заполняются слева направо. Там, где данные вносить не нужно, проставьте прочерки. Это касается и незаполненных клеток занятых полей. Форму можно скачать и заполнить вручную, либо использовать компьютерную программу.

Заполнение основной части заявления

В начале формы ЕНВД-1 проставляются ИНН, КПП и код налогового органа. Если речь идет об организации, укажите ее тип (российская — 1, иностранная — 2). В следующих полях впишите наименование компании полностью и ее ОГРН. ОГРН не заполняется, если организация зарегистрирована за рубежом. Клетки между словами в названии фирмы остаются пустыми. В форме ЕНВД-2 для ИП указываются ИНН, его фамилия, имя и отчество и ОГРНИП. При этом ФИО вписывается в бланк построчно.

Важная часть заявления — дата начала применения вмененки. Именно с нее плательщик считается перешедшим на вмененный налог, и с этого дня произведется его постановка на учет.

Во второй части первого листа заявления проставьте реквизиты лица, подтверждающего достоверность сведений в документе. Это руководитель компании (или индивидуальный предприниматель) или ее/его представитель. Во второй ситуации в пакет для налоговой также вложите копию документа, подтверждающего полномочия данного лица. Когда заполняется форма ЕНВД-2 и достоверность подтверждает сам ИП, ФИО и ИНН повторно можно не указывать. Проставьте только номер телефона без пропусков, подпись и дату.

Когда заполняется форма ЕНВД-2 и достоверность подтверждает сам ИП, ФИО и ИНН повторно можно не указывать. Проставьте только номер телефона без пропусков, подпись и дату.

Заполнение приложения к заявлению

На листе(-ах) Приложения к формам также проставьте ИНН и КПП (для компании) или только ИНН (для ИП). Требуется указать сведения по видам деятельности на спецрежиме. Для каждого из них заполняется отдельный блок с данными. Когда количество видов больше трех, можно использовать несколько листов приложения. Страницы должны быть пронумерованы в специальном поле.

В описании вида предпринимательской деятельности указываются его код по классификатору и полный адрес места, где ведется конкретный бизнес. Код вы можете найти в Приложении 5 Приказа ФНС России от 04.07.2014 № ММВ-7-3/353@. Например, если предприятие планирует поставлять услуги грузовых перевозок автотранспортом, нужен код 05, услуги по временному проживанию граждан — 17 и т.д.

В заключительной части документа уполномоченному лицу необходимо поставить подпись.

На первом листе в специальном поле не забудьте указать число потребовавшихся страниц. Число вписывается с первой клетки, в оставшихся проставляются прочерки.

Автор статьи: Валерия Текунова

Открываете деятельность на ЕНВД? Ведите учет, платите налоги и отчитывайтесь в облачном сервисе для малого бизнеса Контур.Бухгалтерия. У нас вы также можете совмещать ЕНВД и УСН. Работайте в сервисе бесплатно первые 14 дней.

Вам будут интересны статьи по теме «ЕНВД»Как в Контур.Экстерн отправить сообщение об открытии (закрытии) лицевого счета, заявление о постановке на учет

В системе Контур.Экстерн появилась возможность передать следующие формы:

С-09-3-1 «Сообщение о создании на территории Российской Федерации обособленного подразделения российской организации (за исключением филиалов и представительств) и изменениях в ранее сообщенные сведения об обособленном подразделении»;

С-09-3-2 «Сообщение об обособленном подразделении российской организации на территории Российской Федерации, через которое прекращается деятельность организации (которое закрывается организацией)»;

С-09-4 «Сообщение о реорганизации или ликвидации организации».

1-6-Учет «Уведомление о выборе налогового органа»;

ЕНВД-1 «Заявление о постановке на учет организации в качестве налогоплательщика единого налога на вмененный доход для отдельных видов деятельности»;

ЕНВД-2 «Заявление о постановке на учет индивидуального предпринимателя в качестве налогоплательщика единого налога на вмененный доход для отдельных видов деятельности»;

ЕНВД-3 «Заявление о снятии с учета организации в качестве налогоплательщика единого налога на вмененный доход для отдельных видов деятельности»;

ЕНВД-4 «Заявление о снятии с учета индивидуального предпринимателя в качестве налогоплательщика единого налога на вмененный доход для отдельных видов деятельности»;

Уведомление о контролируемых сделках;

Уведомление о переходе на УСН;

Уведомление об отказе от УСН;

Сообщение об утрате права на УСН;

Уведомление об изменении объекта налогообложения;

Уведомление о прекращении деятельности по УСН;

Уведомление о переходе на ЕСХН;

Уведомление об отказе от ЕСХН;

Сообщение об утрате права на ЕСХН;

Уведомление о прекращении деятельности ЕСХН;

Уведомление о наличии счета за пределами РФ;

Уведомление об изменении реквизитов счета в банке за пределами РФ;

Уведомление об открытии (закрытии) счета в банке за пределами РФ;

Заявление о регистрации контроль-кассовой техники.

Формы С-09-* реализованы согласно приказу ФНС России № ММВ-7-6/362@ от 09.06.2011, форма 1-6-Учет согласно приказу ФНС РФ № ЯК-7-6/488@ от 11.08.2011, формы заявлений о постановке на учет — согласно приказу ФНС России от 12.01.2011 №ММВ-7-6/1@, уведомления УСН и уведомление об изменении объекта налогообложения — согласно приказу ФНС России от 16.11.2012 № ММВ-7-6/878@, уведомления ЕСХН — согласно согласно приказу ФНС России от 07.02.2013 № ММВ-7-6/64@.

ФНС закрыла прием по ТКС следующих форм:

С-09-1 «Сообщение об открытии (закрытии) счета (лицевого, расчетного)» (см. Федеральный закон от 02.04.2014 N 52-ФЗ)

С-09-2 «Сообщение об участии в российских и иностранных организациях» (см. Приказ ФНС от 27.04.2016 № СА-7-6/306@)

В Контур.Экстерн отправка указанных форм закрыта (см. разъясняющее письмо ФНС от 08.05.2014 N СА-4-14/8901).

Формы доступны для выбора в меню «ФНС» > «Заполнить в системе» > «Формы учета».

Если форма С-09-* подписывается сертификатом уполномоченного представителя, то совместно с ней в налоговую передается сообщение о представительстве (СоП) (меню «Реквизиты и настройки» > «Сообщение о представительстве»). Если форма подписывается сертификатом законного представителя (руководителя), то сообщение о представительстве не передается.

В течение следующего рабочего дня после отправки одной из перечисленных форм в систему поступают следующие документы

1. Подтверждение даты отправки — документ, формируемый специализированным оператором связи. Датой направления сообщения считается дата, зафиксированная в подтверждении даты отправки.

2. Извещение о получении отчета инспекцией.

3. Квитанция о приеме либо уведомление об отказе — документы, которые формируются в инспекции и содержат результат проверки сообщения. Поступают в течение следующего рабочего дня после отправки сообщения.

Квитанция о приеме — документ, подтверждающий факт принятия сообщения.

Уведомление об отказе — документ, который поступает в случае непринятия сообщения. Следует исправить указанные в уведомлении об отказе ошибки и повторить процедуру отправки.

Если в течение одного рабочего дня от налогового органа не поступила квитанция на форму С-09-*, то следует направить сообщение на бумажном носителе в срок, установленный Налоговый кодексом.

Чтобы просмотреть отправленные документы, следует перейти в меню «ФНС» > «Отправленные отчеты». В открывшемся окне выберите Фильры > «Представления»и нажмите «Найти».

Заявление на ЕНВД для ИП 2016

Данная форма налогообложения, как мы уже отмечали в статье Применение ЕНВД в 2016 году индивидуальными предпринимателями, по популярности на втором месте у ИП после УСН. Выбрав систему налогообложения «единый налог на вмененный доход», встаньте на учет как налогоплательщик ЕНВД и подайте заявление о постановке на учет ИП не познее пяти дней от начала работы.Внимательно ознакомьтесь с рекомендациями по заполнению и образцом, затем скачайте актуальный бланк и проставьте в нем необходимые данные. Если у вас возникнут вопросы, смело пишите их в комментарии, мы оперативно на них ответим. Вот как выглядит заполненная форма ЕНВД-2…

Бланк и образец заявления на применение ЕНВД

Образец заполнения ЕНВД-2 для ИП в 2016 году

Скачать бесплатно бланк заявления на ЕНВД для ИП 2016Скачать образец заявления ЕНВД-2 для ИП 2016

Новая форма ЕНВД-2 подается налоговой инспекции по месту ведения бизнеса. Отчетность представляется туда же. Исключением стали только следующие виды деятельности ЕНВД: Размещение рекламы на автомобилях, розничная торговля вразнос или развозная, пассажирские перевозки и перевозки грузов. Для этих типов услуг невозможно определить постоянное место осуществления. Поэтому заявление на ЕНВД для ИП 2016 сдается ИФНС, где прописан индивидуальный предприниматель.

Помните, что:

- Постановка на учет ИП как налогоплательщика вмененного налога занимает 5 дней.

- Спустя это время, получают в ИНФС уведомление о применении выбранной системы. Требовать другие документы, кроме заявления, неправомерно.

- Датой начала исчисления вмененного налога будет дата, указанная заявлением.

- Расчет выплат можно произвести при помощи онлайн-калькулятора ЕНВД.

Как правильно заполнить ЕНВД-2

Документ состоит из двух листов: Титульный и Приложение.

Титульный лист налогоплательщика содержит ИНН, номер ЕГРНИП, ФИО, дату начала деятельности. Код ИФНС указан сокращенно — первые четыре цифры. Заявление ИП подписывает лично, ставит 1 или 2, если бумагу сдает представитель. В последнем случае, дополнительно указывает ФИО, телефон,полномочия доверенного лица.

Приложение, кроме ИНН и нумерации страниц, заполняем открываемый вид бизнеса: код, адрес. Один лист вмещает три вида деятельности (торговые точки с разными адресами). Если заявляется больше кодов и адресов, то заполняются дополнительные листы Приложения.

ЕНВД

В этой статье: пакет документов для подачи в налоговый орган для регистрации индивидуального предпринимателя; анкета для регистрации индивидуального предпринимателя; образец заливки …

Это форма статистической отчетности, которая подается в органы Росстата по месту нахождения предпринимателя.Предоставьте ей …

Практически каждый второй предприниматель за время своей деятельности сталкивается с необходимостью изменения некоторых данных в своих официальных …

Как происходит смена ИП ОКВЭД? Этот вопрос интересует многих предпринимателей.Статистический учет всего, что находится в пределах …

В законодательстве Российской Федерации в области трудовых отношений большое внимание уделяется безопасности задействованного персонала …

Юрист — это проводник компании в мире законодательства и права, а значит, он специалист, который должен знать все и обо всем.Он не только …

Заявление о прекращении ENVD в год. Прекращение деятельности ИП: наиболее частые вопросы

Каждый налогоплательщик в Российской Федерации, осуществляющий деятельность в качестве частного предпринимателя, имеет право прекратить предпринимательскую деятельность в любое время. Прекращение деятельности индивидуального предпринимателя в 2019 году, применяющего налоговый режим для ЕНВД, обязывает предпринимателя сняться с учета в качестве плательщика данного налога.Это нужно делать своевременно и правильно, чтобы избежать проблем в будущем.

Стандартная процедура закрытия ИП в 2019 году

Особых проблем возникнуть не должно. Рассматриваемая процедура довольно проста. Разберем подробно, как осуществляется прекращение деятельности ИП в 2019 году. Для этого выполните следующие действия:

Нюансы прекращения деятельности ИП при применении налогового режима ЕНВД

Требования по снятию с учета ИП в 2019 году с применением ЕНВД остались прежними.Прекращение деятельности индивидуального предпринимателя, работающего на ЕНВД, происходит на основании заявления установленной формы № ЕНВД-4.

Данное заявление подается в налоговый орган в обязательном порядке в течение пяти дней со дня внесения записи в ЕГРЮЛ о прекращении предпринимательской деятельности.

Налоговый кодекс РФ не предусматривает обязательных сроков подачи декларации и уплаты налогов при закрытии ИП в особых режимах.Однако прекращение деятельности предприятия, работающего на ЕНВД, не влечет списания накопленной задолженности. При закрытии бизнеса необходимо, во-первых, подать «последнюю» декларацию в налоговую инспекцию, а во-вторых, оплатить ЕНВД за последний рабочий квартал. Декларацию ЕНВД можно подать как до подачи заявления по форме ЕНВД-4, так и после окончания налогового периода по общим правилам.

Следует помнить, что глава 26.3 НК РФ не предусматривает подачи «нулевых» деклараций по ЕНВД.

Особенности закрытия ИП с долгами

При регистрации закрытия ИП налоговый орган уведомляет внебюджетные фонды — Пенсионный фонд России и ФСС. На основании данных, полученных от налоговых органов, эти органы автоматически снимают с учета индивидуального предпринимателя. Однако неоплаченный долг остается, и его необходимо выплатить даже физическому лицу.В противном случае долги предпринимателя будут взысканы в судебном порядке.

Порядок снятия с учета индивидуального предпринимателя, зарегистрированного в качестве работодателя, немного отличается. Сложность заключается в том, что этим предпринимателям необходимо заранее рассчитать задолженность перед внебюджетными фондами.

Факт официальной регистрации закрытия бизнеса не означает отмены прежних обязательств предпринимателя. Поэтому не рекомендуется откладывать выплату долга кредиторам и бывшим наемным работникам, так как при подаче исков в суд бывший предприниматель рискует потерять все свое имущество.

В заключение необходимо отметить, что после снятия с учета индивидуальному предпринимателю необходимо будет аннулировать учетную запись ИП и провести процедуру снятия с учета кассового аппарата.

Полезные мелочи, которые нужно помнить плательщикам ЕНВД в 2019 году

При официальной регистрации закрытия бизнеса необходимо помнить, что правильно оформленные и своевременно представленные документы гарантируют быстрое завершение процедуры и отсутствие проблем в будущем.

Так, бизнесмены часто ошибаются при заполнении квитанций об уплате госпошлины.

Необходимо помнить, что при уплате сбора за прекращение деятельности ИП в 2019 году необходимо проставить верную БКК.

Также при заполнении налоговой отчетности важно знать, что в 2019 году произошли изменения для индивидуальных предпринимателей, которые имеют возможность уменьшать ЕНВД на страховые взносы,

Изменения касаются расчета этих взносов. (1 минимальная заработная плата, умноженная на тариф).Фиксированная сумма подлежит оплате до 31 декабря.

В 2019 году не следует забывать, что превышение годового оборота ИП над отметкой 300000 рублей влечет увеличение отчислений в ПФР на 1% от суммы превышения.

ЕНВД — специальный налоговый режим для индивидуальных предпринимателей и организаций. У нее есть некоторые преимущества, и она может быть более выгодной, чем другие налоговые системы. Переход на этот режим сопровождается подачей специального заявления в налоговые органы.Согласно законодательству, для выхода из такого режима также требуется оформление документов. Пример для индивидуального предпринимателя — ЭНВД-4.

Как заполнить заявку

Для успешного снятия с учета ИП в качестве налогоплательщика ЕНВД необходимо скачать актуальную форму. Заполните его правильно и достоверно, а также успейте передать в налоговую инспекцию в требуемый срок, который составляет 5 дней.

Титульный лист должен содержать следующую информацию:

- ИНН, а также ОГРНИП плательщика налогов, которые ему предоставил налоговый орган.

- Ф.И.О. самого предпринимателя — налогоплательщика.

- Код, указывающий на причину снятия ЕНВД с налогообложения, или код «4», указывающий на исправление данных и изменение характера самой деятельности или места ее воспроизведения.

- Дата прекращения действия ЕНВД для данного индивидуального предпринимателя. Здесь нужно быть особенно осторожным. Если это прекращение деятельности, то этот показатель соответствует дню прекращения.Если это переход в другой режим, то дата соответствует моменту начала работы этого другого режима. Если это нарушение, в результате которого у ИП было лишено права пользования ЕНВД, то указывается конечная дата месяца, в котором эти нарушения были выявлены.

- При необходимости укажите количество страниц заявления и подтверждающих документов, которые, например, могут быть приложены в том случае, если документ написан доверенным лицом индивидуального предпринимателя.

- В графе «По достоверности» указано, кто заполнил данную заявку.

- Также необходимо указать дату составления и заполнения формы ЕНВД-4.

- Необходимо указать номер телефона, по которому при необходимости связаться с ИП.

- Если форма была составлена представителем, то указываются наименование и номер доверенности.

Остальные пустые поля заполняются налоговым инспектором в порядке рассмотрения и принятия заявления.

Образец заполнения 1 лист:

На втором листе (Приложение) заполняются сведения о территориальном расположении объекта и код вида деятельности.

Образец заполнения 2 листа:

Назначение данной формы

Индивидуальный предприниматель, осуществляющий деятельность, которая является предметом ЕНВД, может прекратить ее осуществление, может изменить адреса, по которым работает, может допустить нарушения, неприемлемые для ЕНВД.Все эти действия требуют исключения ИП из реестра как налогоплательщика по данной спец. режим. Этот процесс осуществляется путем рассмотрения налоговыми органами специального документа — заявления по форме ЕНВД-4 , , который ИП обязан предоставить в налоговые органы при таком развитии событий.

Эта форма требует специального заполнения, которое регулируется законодательством. В случае, если индивидуальный предприниматель выполнил его неправильно или допустил ошибки, налоговые органы могут не принять документ к рассмотрению, что чревато начислением пени по налогу и пени для индивидуального предпринимателя.

Отличительной особенностью указанного документа является то, что в нем должна быть указана причина выхода из налогового режима ЕНВД. Это происходит путем указания кода причины, которого может быть несколько:

- Прерывание IP.

- Перевод индивидуальных предпринимателей на другой вид деятельности, не входящий в перечень дающих право на ЕНВД.

- Изменение адресов, по которым индивидуальные предприниматели осуществляют свою деятельность в рамках своего бизнеса.

- Переход на другой налоговый режим.

- Прекращение действия ЕНВД данного индивидуального предпринимателя в связи с его ошибками и правонарушениями.

Отдельно стоит сказать о том, когда индивидуальный предприниматель желает уведомить налоговые органы об изменениях, произошедших в его деятельности (например, поменялись адреса или вид деятельности поменялся на другой). В этом случае код «4» указывается в определенном столбце титульного листа, после чего следует заполнение заявки, в которой можно указать изменения в трех видах деятельности.Если их больше, то приложение займет еще одну страницу.

Заявление на подачу ЕНВД-4 заполняется только в том случае, если в заголовке указан код «4». В других случаях вся форма ENVD-4 займет только один лист.

Предприниматель должен подать эту форму в течение пяти дней после прекращения деятельности, изменения налогового режима или изменения своей деятельности. Дата в самой форме указывает, когда ЕНВД прекратила работу. Налоговые органы примут это за дату снятия с учета.Если сроки не соблюдены, то налог может и дальше начисляться, а его неуплата влечет наложение штрафов, а также увеличение штрафных санкций.

Итак, ЕНВД-4 — это особая форма заявочного документа, которая используется индивидуальным предпринимателем в случае необходимости выхода из-под налогообложения ЕНВД. Такие ситуации возникают при прекращении права на ЕНВД в связи с нарушениями, добровольным желанием индивидуальных предпринимателей, корректировкой данных по однотипному налогообложению, а также при изменении формы его деятельности на не подпадающую под ЕНВД.

Выберите рубрику 1. Хозяйственное право (239) 1.1. Инструкции по открытию бизнеса (26) 1.2. Обнаружение IP (29) 1.3. Изменения в ЕГРИП (4) 1.4. Закрытие IP (5) 1.5. ООО (39) 1.5.1. Открытие ООО (27) 1.5.2. Изменения в ООО (6) 1.5.3. Ликвидация ООО (5) 1.6. ОКВЭД (31) 1.7. Лицензирование бизнеса (13) 1.8. Кассовая дисциплина и бухгалтерский учет (69) 1.8.1. Заработная плата (3) 1.8.2. Выплаты по беременности и родам (7) 1.8.3. Пособие по временной нетрудоспособности (11) 1.8.4. Общие вопросы бухгалтерского учета (8) 1.8.5. Опись (13) 1.8.6. Кассовая дисциплина (13) 1.9. Бизнес-чеки (19) 10. Онлайн-кассы (15) 2. Предпринимательство и налоги (450) 2.1. Общие вопросы налогообложения (29) 2.10. Налог на прибыль (26) 2.2. УСН (50) 2.3. ЕНВД (47) 2.3.1. Коэффициент K2 (2) 2.4. ОСНО (37) 2.4.1. НДС (18) 2.4.2. Подоходный налог с населения (8) 2.5. Патентная система (26) 2.6. Торговые комиссии (8) 2.7. Страховые взносы (69) 2.7.1. Внебюджетные фонды (9) 2.8. Отчетность (87) 2.9. Налоговые льготы (71) 3. Полезные программы и услуги (40) 3.1. Налогоплательщик LE (9) 3.2. Налог на услуги Ru (12) 3.3. Служба пенсионной отчетности (4) 3.4. Бизнес-пакет (1) 3.5. Онлайн калькуляторы (3) 3.6. Онлайн-проверка (1) 4. Государственная поддержка малого бизнеса (6) 5. ПЕРСОНАЛ (105) 5.1. Отпуск (7) 5.10 Оплата труда (6) 5.2. Пособия по беременности и родам (2) 5.3. Отпуск по болезни (7) 5.4. Увольнение (11) 5.5. Общие (23) 5.6. Локальные акты и кадровые документы (8) 5.7. Охрана труда (9) 5.8. Наем (3) 5.9. Иностранный персонал (1) 6. Договорные отношения (34) 6.1. Банк договоров (15) 6.2. Заключение договора (9) 6.3. Дополнительные соглашения к договору (2) 6.4. Расторжение договора (5) 6.5. Жалобы (3) 7. Законодательная база (37) 7.1. Разъяснения Минфина России и ФНС России (15) 7.1.1. Виды деятельности ЕНВД (1) 7.2. Законы и правила (12) 7.3. ГОСТы и технические регламенты (10) 8. Формы документов (82) 8.1. Первичные документы (35) 8.2. Объявления (25) 8.3. Доверенности (5) 8.4. Бланки заявлений (12) 8.5. Решения и протоколы (2) 8.6. Уставы ООО (3) 9. Разное (26) 9.1. НОВОСТИ (5) 9.2. КРЫМ (5) 9.3. Кредитование (2) 9.4. Правовые споры (5)После внесения изменений в Налоговый кодекс использование условного исчисления для всех хозяйствующих субъектов стало добровольным. Теперь переход на вмененный режим разрешен, если организация осуществляет один из видов деятельности из закрытого списка. Если полученные результаты не устраивают администрацию, можно изменить режим вменения. Для этого фирмы подают заявку на вывод из ЕНВД в форме ЕНВД-3.

Закон устанавливает несколько причин перехода на другую систему.

Эти причины включают:

- Компания прекратила осуществлять деятельность, для которой было выбрано применение ЕНВД;

- Принято решение использовать более благоприятную систему расчета налогов;

- Компания перестала соответствовать обязательным критериям для субъектов ЕНВД. Например, количество выросло до более 100 человек.

По любой из вышеперечисленных причин компания обязана составить и подать специальный документ в налоговую инспекцию.Для организаций законом предусмотрена форма ЕНВД-3. Предприниматели, в свою очередь, предоставляют.

Внимание! Компания обязана предоставить этот документ в течение пяти дней с момента перехода с ЕНВД. В этом случае последним днем использования вменения считается день, указанный в форме, последний день месяца, в котором компания выявила несоблюдение обязательных условий, или дата, с которой добровольное переход был произведен.

Лицо, ответственное за подачу заявления, должно помнить, что некоторые льготы могут применяться только с начала нового календарного года.Эта ситуация включает переход на.

Если такое заявление будет отправлено в налоговую инспекцию в середине года, то с момента подачи до конца года компания будет передана, что повлечет за собой не только увеличение количества и размер налогов, но и количество отчетов.

Для заполнения формы вы можете использовать бухгалтерское программное обеспечение и Интернет-сервисы. Вы можете приобрести фирменный бланк на принтере или распечатать его пустым, а затем заполнить вручную.В последнем случае это нужно делать только черной ручкой.

buhprofi

Важно! Если компания работает на ЕНВД сразу в нескольких регионах страны, то необходимо подать заявление в ФНС каждого из них. Таким же образом, если было несколько типов активности ЕНВД, то необходимо будет отменить регистрацию каждого из них.

Налогообложение вмененного дохода — это добровольный режим, который предприятие может выбрать для себя (или отказаться от него) без специальных инструкций.Прекращая деятельность «вменения», Индивидуальные предприниматели обязаны подать в налоговые органы форму ЕНВД-4 … Она также используется при не для всех видов деятельности .

Образец заполнения и бланк ENVD-4

Файлы

Использование формы

Основная функция формы ЕНВД-4 — показать, что индивидуальный предприниматель собирается прекратить уплату единого налога на вмененный доход.Поэтому заявка ассоциируется с окончанием предпринимательской позиции. Однако это не всегда так.

Часто необходимость заполнения ЕНВД-4 связана с переходом на другую систему налогообложения. Затем на титульном листе необходимо указать дату этого перехода. После того, как заявка будет обработана налоговой, режим ЕНВД закончится в указанную дату.

Еще одна причина — превышение установленных норм закона для индивидуальных предпринимателей пределов по единому налогу.В этом случае также предполагается переход на другую систему, однако в процессе заполнения формы вы увидите, что эти причины имеют разные коды.

Особенности наполнения

Условия и особенности подачи

Заявление по форме ЕНВД-4 подается в тот же орган, что и ЕНВД-2 (о постановке на учет индивидуального предпринимателя в качестве плательщика единого налога на вмененный доход). Как правило, налоговая инспекция должна быть уведомлена в течение 5 дней после прекращения деятельности.Если сроки не были соблюдены, то датой будет последний день месяца, когда была составлена форма.

При переходе на другую систему налогообложения (код 2) указывается дата постановки на учет в качестве плательщика ГНС или другого налога.

Когда форма ЭНВД-4 не нужна

Единственный случай, когда форма ЕНВД-4 не нужна — это закрытие предприятия по единому налогу на вмененный доход. Здесь вам нужно будет заполнить ENVD-3. Во всех остальных случаях, когда предприниматель решает отказаться от особого режима, необходимо заполнить и подать заявку, поскольку выход из ЕНВД не происходит автоматически.Отсутствие отчетности может привести только к появлению и дальнейшему увеличению штрафа.

Ландшафтная архитектура | Академические специальности

Ландшафтная архитектура

Ландшафтная архитектура — это динамичная профессия широкого спектра, включающая в себя множество дисциплин. Геология, экология и садоводство, архитектура и инженерия, география, социальные науки и изобразительное искусство — вот лишь некоторые из тех, кто внес вклад в этих «архитекторов земли». Функциональность и эстетика парков, жилых домов, транспортных коридоров, городских площадей, зоопарков и кампусов — все это отражает приобретенные навыки ландшафтных архитекторов, использующих как «твердые» (построенные), так и «мягкие» (посаженные) материалы для поддержания и управления природным ландшафтом. окружающая обстановка.Ландшафтные архитекторы проектируют внешние пространства с помощью эскизов, подробных моделей и рабочих чертежей для своих клиентов, а также компаний и подрядчиков, которые будут использовать эти спецификации, чтобы воплотить в жизнь видение практикующего специалиста. Уникальные задачи ландшафтных архитекторов охватывают все: от небольших жилых ландшафтов и крупномасштабных городских застроек до региональных водоразделов. Сотрудничая с архитекторами, проектировщиками и инженерами, ландшафтные архитекторы создают привлекательные и запоминающиеся внешние пространства, которые влияют на жизнь людей, которые их населяют.

Ландшафтная архитектура PDF

Карьерные возможности

Большинство ландшафтных архитекторов работают в службах и фирмах, занимающихся ландшафтной архитектурой, в инжиниринговых, архитектурных и планировочных компаниях. Примерно каждый пятый становится собственным предпринимателем после получения лицензии.

Федеральные агентства, которые нанимают многих ландшафтных архитекторов, включают Лесную службу США, Службу национальных парков, Службу охраны почв, Бюро землеустройства, Инженерный корпус армии США, Министерство транспорта и Администрацию ветеранов.Многие из этих отделов также существуют на уровне штата и муниципалитета, предоставляя дополнительные возможности для работы.

В рамках всех этих возможностей трудоустройства существует возможность применять этические императивы сохранения, восстановления и устойчивости к возрастающим требованиям, связанным с потребностями в энергии.

Аккредитация

Программа «Магистр ландшафтной архитектуры» подает заявку на аккредитацию осенью 2019 года. Программа «Бакалавр ландшафтной архитектуры» полностью аккредитована Советом по аккредитации ландшафтной архитектуры (LAAB).Для получения дополнительной информации см. Www.asla.org. Чтобы стать лицензированным ландшафтным архитектором, требуется аккредитованная профессиональная степень, стажировка и государственный экзамен, ведущий к получению лицензии.

Программа

Программа ландшафтной архитектуры предлагает профессиональную пятилетнюю степень магистра ландшафтной архитектуры (M.L.A.). Ландшафтная архитектура Университета Северной Дакоты — единственная программа в регионе. В течение первого года обучения программа подготовки к ландшафтной архитектуре направлена на понимание окружающей среды и нашего воздействия на природу.Помимо соответствия общеобразовательным и ведомственным требованиям, студенты проходят пять курсов экологического дизайна (ENVD 101, 102, 104, 130 и 172), состоящих из лекционных курсов, курса рисования и курса основ дизайна. Начиная со второго курса, в процессе отбора студенты становятся специалистами по ландшафтной архитектуре. Набор на студийные курсы ограничен, чтобы поддерживать высокий уровень контактов между студентами и преподавателями. Программа ландшафтной архитектуры основана на студийной модели обучения, предусматривающей много часов общения между студентами и их профессорами, когда они изучают методы решения проблем и методологии проектирования.Основное внимание уделяется дизайнерскому мышлению, учащимся, участвующим в индивидуальных и групповых проектах, которые представляют широкий спектр дизайнерских задач. В этом формате студии у студентов есть возможности для проектов государственной службы, требующих реальных решений, приносящих пользу как студентам, так и этическим требованиям аутрич-работы в рамках профессии. Другие курсы в учебной программе включают историю ландшафтной архитектуры, профилирование и дренаж, материалы и методы, строительную документацию, а также профессиональную этику и практику.Программа подчеркивает важность критического мышления, передачи идей посредством письма, публичной презентации моделей, чертежей, визуализации и компьютерной анимации. Экскурсии, серии лекций, приглашенные специалисты со стороны и потребность в портативном компьютере на втором курсе помогают студентам развивать свои собственные интересы и строить свой собственный уникальный карьерный путь.

Программа также предоставляет возможность студентам, желающим получить степень бакалавра наук в области экологического дизайна, предпрофессиональную степень, присуждаемую по завершении четырех лет обучения.Эта степень может быть полезна для студентов, желающих поступить в аспирантуру по ландшафтной архитектуре в NDSU.

Мероприятия и удобства

Мероприятия программы по ландшафтной архитектуре включают:

- Студенческие отделения Американского общества ландшафтных архитекторов, Общества почтения «Сигма Лямбда», «Свобода дизайна» и Совета по экологическому строительству США; Национальная организация студентов-архитекторов из числа меньшинств;

- Ежегодная ярмарка вакансий и вакансий;

- Бал изящных искусств и приглашенный лектор, организованные студентами;

- Взаимодействие с общественными проектами, такими как Main Street Initiatives и Служба национальных парков;

- Экскурсии студии в города в пределах U.С. и Канада;

- Приглашенные лекторы по ландшафтной архитектуре и смежным темам;

- Совместные студийные проекты с архитектурной программой;

- Возможности летнего обучения в Европе, Северной Америке и программа международного студенческого обмена; и

- Возможности летней стажировки.

Наши объекты включают:

- Два динамично отреставрированных здания, расположенных в центре Фарго — Klai Hall и Renaissance Hall;

- 3-D прототипирование и печать;

- 3-D компьютерный рендеринг и серверная ферма;

- Современные вычислительные лаборатории;

- Станки лазерной резки с компьютерным управлением и ЧПУ;

- Принтеры и сканеры больших документов;

- Программное обеспечение для ГИС, САПР и трехмерного рендеринга и моделирования;

- Библиотека архитектуры и ландшафтной архитектуры из 18 000 книг, подписки на 70 журналов и 36 000 слайдов;

- Оборудование для репродукции фото и графики;

- Индивидуальные студии, второй-пятый годы; и

- Профессионально укомплектованный и оборудованный магазин древесины.

Подготовка к старшей школе

Мы предлагаем учащимся старших классов пройти курсы цифрового рисования и анимации, искусства, возможно, рисования с натуры, математики и естественных наук, таких как исчисление, тригонометрия, физика и биология. И, если возможно, мы поощряем старшеклассников проходить курсы повышения квалификации или зачетные курсы колледжа, которые соответствуют требованиям общего образования NDSU.

Перевод студентов

Заблаговременные заявки на зачисление необходимы для обработки всей информации перед началом каждого учебного года.Портфолио и официальные стенограммы необходимы для рассмотрения преподавателями (см. Выборочный прием), если кредиты первокурсника заполнены для продвинутого размещения в программе ландшафтной архитектуры.

Выборочный прием

Около 16 специальностей ландшафтной архитектуры выбраны для приема на второй год программы. Рейтинг студента основан на его общем среднем балле (GPA) и среднем балле по предметам, предшествующим ландшафтной архитектуре, с префиксом ENVD.Важно подавать заявление заранее, завершить все курсы для первокурсников в первый год и поддерживать хорошую успеваемость.

План изучения ландшафтной архитектуры

Обратите внимание, что это примерный план обучения, а не официальная учебная программа. Фактическое расписание студентов на каждый семестр будет варьироваться в зависимости от года начала обучения, целей обучения, применимого переводного кредита и доступности курса. Студентам рекомендуется работать со своим научным руководителем на регулярной основе, чтобы следить за успеваемостью и настраивать индивидуальный план обучения.

Первый год | |||||||||||||||||||||||||||||||||||

Осень | Кредиты | Пружина 9103 9307 | 9103 9307 Экологический дизайн3 | ENVD 104 Основы экологического дизайна | 1 | ||||||||||||||||||||||||||||||

ENVD 102 Основы черчения для экологических дизайнеров | 3 | 3 | |||||||||||||||||||||||||||||||||

ENVD 130 Навыки рисования для дизайнеров окружающей среды | 3 | ENGL 120 College Composition II | ENGL 3 | ||||||||||||||||||||||||||||||||

4 | COMM 110 Основы публичных выступлений | 3 | |||||||||||||||||||||||||||||||||

Gen Ed Science & Technology | 3 | h ANTHology 3 | h | ||||||||||||||||||||||||||||||||

PSYC 111 или SOC 110 Введение в психологию | 3 | Gen Ed Количественное мышление | 3 | ||||||||||||||||||||||||||||||||

или Introduction to Sociology | 3 | ||||||||||||||||||||||||||||||||||

17 |

| 19 | |||||||||||||||||||||||||||||||||

Кредиты ts | Весна | Кредиты | |||||||||||||||||||||||||||||||||

LA 231 Ландшафтная архитектура Графика | 3 | 3 | 903 LA 271 Введение в Студию ландшафтной архитектуры | 6 | LA 272 Студия парков и открытых пространств | 6 | |||||||||||||||||||||||||||||

ARCH 321 История и теория архитектуры I | 903LA 321 История ландшафтной архитектуры | 4 | |||||||||||||||||||||||||||||||||

PLSC 355 Woody Landscape Plants | 3 | Gen Ed Science & Technology | 3 | 3 | 15 9000 3 | 16 | |||||||||||||||||||||||||||||

Третий год | |||||||||||||||||||||||||||||||||||

|

| ||||||||||||||||||||||||||||||||||

LA 331 Графика III: Связь с дизайном | 3 | LA 342 Разработка и детализация сайта II | 4 | ||||||||||||||||||||||||||||||||

| Разработка сайта и | LA3074 | LA 372 Community Planning & Design Studio | 6 | ||||||||||||||||||||||||||||||||

LA 371 Site Planning & Design Studio | 6 | ENGL | 3 | ||||||||||||||||||||||||||||||||

3 | или Визуальная культура и язык | ||||||||||||||||||||||||||||||||||

Gen Ed Science & Technology Lab | Min 103 | 3 | |||||||||||||||||||||||||||||||||

17 |

| ||||||||||||||||||||||||||||||||||

Кредиты | Весна | Кредиты | |||||||||||||||||||||||||||||||||

LA 471 Студия городского дизайна | 3 6 4 | ||||||||||||||||||||||||||||||||||

3 | LA 472 или ARCH 474 Remediation & Plant Design Studio | 6 | |||||||||||||||||||||||||||||||||

| 9103 9302 | 4 | LA 590 Семинар | 3 | ||||||||||||||||||||||||||||||||

Факультативный / второстепенный | 3 | факультативный / второстепенный | 3 | 93073 | 930816 | ||||||||||||||||||||||||||||||

Пятый год | |||||||||||||||||||||||||||||||||||

Осень | 3 | ||||||||||||||||||||||||||||||||||

LA 763 Программирование и диссертация P ремонт | 3 | LA 772 Design Thesis | 6 | ||||||||||||||||||||||||||||||||

LA 771 Environmental Planning Studio | 6 | 3 | |||||||||||||||||||||||||||||||||

LA 781 Профессиональная практика | 3 | факультативный / второстепенный | 3 | ||||||||||||||||||||||||||||||||

LA 78000 минимальный | 9103 | 3 | |||||||||||||||||||||||||||||||||

15 | 15 | ||||||||||||||||||||||||||||||||||

| 42 9307 студенты Посмотреть эквиваленты курсов перевода в NDSU es по адресу: www.ndsu.edu/transfer/equivalencies Klai Hall Klai Hall расположен в центре Фарго по адресу 711 2nd Ave. N. (Карта кампуса) NDSU Downtown NDSU Downtown находится в центре города Фарго по адресу 650 NP Ave. (Карта кампуса) Контактная информация или Приемная комиссия Тел .: (701) 231-8643 / Факс: (701) 231-8802 10/20 международных предпринимателей условно-досрочное освобождение | USCISВ соответствии с Правилом международного предпринимательства (IER) DHS может использовать свое право на условно-досрочное освобождение для предоставления срока разрешенного пребывания на индивидуальной основе иностранным предпринимателям, которые демонстрируют, что их пребывание в Соединенных Штатах обеспечит значительную общественную извлекают выгоду из своего делового предприятия и что они заслуживают благоприятной свободы усмотрения. Согласно этому окончательному правилу предприниматели, получившие условно-досрочное освобождение, будут иметь право работать только в своем начинающем бизнесе. Супруги и дети иностранного предпринимателя также могут иметь право на условно-досрочное освобождение. Хотя супруги могут подать заявление о разрешении на работу, находясь в Соединенных Штатах в качестве условно-досрочно освобожденных, дети не имеют права на работу. Условно-досрочное освобождение может быть предоставлено не более чем трем предпринимателям на каждую новую организацию. Право на участиеПредприниматели, подающие на условно-досрочное освобождение в соответствии с этим правилом, должны продемонстрировать, что они:

Супруг или ребенок предпринимателя, подающего заявление об условно-досрочном освобождении в соответствии с этим правилом, должен продемонстрировать, что он или она:

Как подать заявкуФорма I-941, Заявление для предпринимателя Правило

Заполнение формы I-131, заявка на проездной документ

Заполнение формы I-765, заявление о разрешении на работу

Подайте заполненную форму (ы) в хранилище USCIS в Далласе.

Форма I-9 Руководство Иностранный предприниматель, получивший условно-досрочное освобождение, может быть работодателем или работником.Те, кто являются сотрудниками, должны будут заполнить форму I-9, Проверка права на трудоустройство. Следующий документ устанавливает личность и разрешение на работу для работы у конкретного работодателя для целей формы I-9 в соответствии со списком A для сотрудника, который является предпринимателем, получившим условно-досрочное освобождение:

Для получения информации о требованиях к форме I-9 см. I-9 Central . Супруга иностранного предпринимателя, получившего условно-досрочное освобождение, также может иметь право на условно-досрочное освобождение и подавать заявление о разрешении на работу после своего пребывания в Соединенных Штатах. Супруг (а) имеет право работать только в том случае, если DHS выдало ему форму I-766, документ о разрешении на работу. Дети предпринимателей, получивших условно-досрочное освобождение, не имеют права на трудоустройство на основании этого условно-досрочного освобождения. Подать заявку на получение идентификационного номера работодателя (EIN) онлайнШаг 1. Определите свое право на участие

Шаг 2. Знакомство с онлайн-приложением

Шаг 3. Отправьте заявку

Подать заявку онлайн Разъяснение налоговых обязанностей работодателя (Публикации 15, 15-A и 15B)Публикация 15 PDF предоставляет информацию о налоговых обязанностях работодателя, связанных с налогооблагаемой заработной платой, удержанием налога на трудоустройство, а также о том, какие налоговые декларации необходимо подавать.Более сложные вопросы обсуждаются в Публикации 15-A PDF, а налоговый режим многих льгот работникам можно найти в Публикации 15. Мы рекомендуем работодателям загрузить эти публикации с IRS.gov. Копии можно запросить в Интернете (поиск «Формы и публикации») или по телефону 1-800-TAX-FORM. ВажноМы не можем обработать вашу заявку онлайн, если ответственная сторона — это организация с EIN, ранее полученным через Интернет. Воспользуйтесь одним из наших других способов подачи заявки.См. Как подать заявку на EIN. Приносим извинения за возможные неудобства. Назначение идентификационного номера работодателяИдентификационные номера работодателя выдаются для целей налогового администрирования и не предназначены для участия в какой-либо другой деятельности (например, аукцион или продажа налогового залога, лотереи и т. Д.). Информация об освобожденной организацииЕсли вы считаете, что ваша организация имеет право на освобождение от уплаты налогов (независимо от того, есть ли у вас требование подавать заявление на официальное решение), убедитесь, что ваша организация сформирована на законных основаниях, прежде чем подавать заявление на EIN.Почти все организации, освобожденные от налогов в соответствии с IRC 501 (a), подлежат автоматическому аннулированию своего статуса освобожденных от налогов, если они не подали требуемый годовой информационный отчет или уведомление в течение трех лет подряд. Когда вы подаете заявку на EIN, мы предполагаем, что вы зарегистрированы по закону, и отсчет времени начинается с этого трехлетнего периода. Пример: Ваша организация подает заявку на EIN в ноябре 2014 г. и выбирает отчетный период в декабре. Ваш первый налоговый период закончится 31 декабря 2014 года, а ваша первая декларация или уведомление (если ваша организация не выполняет одно из немногих исключений из требований к годовой отчетности) должны быть поданы 15 мая 2015 года.Ваше освобождение от налогов будет автоматически отменено, если вы не подадите заявление за три периода, заканчивающиеся 31 декабря 2016 года (возврат / уведомление до 15 мая 2017 года) или за любой последующий трехлетний период после этого. инструкций по заполнению. Написание заявления о снятии организации с регистрации ENVD Заявка на ENVD на годЗаконодательством для предпринимателей предусмотрено несколько видов льготных режимов налогообложения, в том числе ЕНВД.Все они используются на общественных началах. Поэтому индивидуальные предприниматели с целью снижения налоговой нагрузки могут периодически менять систему налогообложения. Кроме того, в связи с грядущей отменой ЕНВД (2018 г.) многие предприниматели постепенно уходят из нее. ИП может прекратить использование вменения по следующим причинам:

Налоговый кодекс РФ устанавливает, что предприниматель должен в пятидневный срок направить в Инспекцию Федеральной налоговой службы заявление об отказе в случае прекращения использования данного режима. Для этого документа приказом ФНС устанавливается специальная форма ЕНВД №4. Для его заполнения можно использовать интернет-сервисы, программы для заполнения отчетов. Индивидуальный предприниматель также может приобрести бланк ЕНВД-4 в типографии или распечатать его с компьютера и заполнить от руки. Заявление о снятии с учета ЕНВД направляется индивидуальным предпринимателем в налоговую инспекцию по месту осуществления деятельности лично через доверенное лицо. Анкету ENVD-4 можно отправить по почте или по электронным каналам связи. Прекращение использования вменения начинается с даты, указанной в документе, с последнего дня месяца, в котором имело место нарушение требований по применению ЕНВД, момента перехода на новый режим. Индивидуальный предприниматель должен помнить, что в некоторых случаях переход ЕНВД на другой льготный режим (например,) может быть произведен в конце года. Если это будет сделано во время него, то, скорее всего, предприниматель будет вынужден применить общую систему налогообложения. Поэтому целесообразнее отложить решение о переходе до конца года. ИФНС после получения заявления по форме ЕНВД-4 в течение пяти дней обязана отозвать индивидуального предпринимателя как налогоплательщика по вменению, и направить ему письменное уведомление об этом. Если предприниматель работал в этом режиме в нескольких муниципальных образованиях, то заявки необходимо подавать в каждую инспекцию ФНС по месту работы. Также, если ИП полностью решил не использовать ЕНВД, и он использовал ее для двух и более видов деятельности, все они должны быть указаны в заявке. Образец заполнения ЭНВД-4Вверху документа указывается ИНН предпринимателя из 12 знаков.Чуть ниже в правой части листа под номером формы вводится 4-значный код налоговой службы, на которую отправляется заявление.

После этого необходимо указать полное наименование без сокращений. Все пустые ячейки в этом поле зачеркнуты. На следующей строке вводится код ОГРНИП. После него проставляется дата, с которой предприниматель желает снять с учета. Под ним нужно указать количество листов приложений, с расшифровкой видов деятельности.Кроме того, если доверенное лицо подает заявление в налоговую инспекцию, то необходимо написать, на скольких листах документов, подтверждающих его права, прилагаются. В следующем блоке, который разделен на две части, предприниматель вводит данные только слева. В нем указано, кто отправляет заполненную форму — сам предприниматель (код «1») или его представитель (код «2»). Во втором случае вам нужно ввести его полное имя. и ИНН. Затем записывается номер контактного телефона, ставится подпись и дата заполнения.Если документ подает представитель, то необходимо указать наименование документа, подтверждающего его права. Все пустые ячейки должны быть заполнены знаком «-». На листе заявки вы можете ввести три кода активности, для которых происходит отмена регистрации. Если таких типов больше, то можно использовать дополнительные страницы. В каждом необходимо также указать полный адрес, по которому оно было проведено. Все пустые ячейки во всех блоках зачеркнуты. В конце страницы нужно поставить подпись, подтверждающую правильность данных в документе. Индивидуальный предприниматель, при соблюдении условий применения ЕНВД, определенных в ст. 346.26 Налогового кодекса РФ, может перейти на уплату вмененного налога по отдельным видам деятельности, перечень которых содержится в п. 2 ст. 346.26 Налогового кодекса Российской Федерации (пункт 1 статьи 346.28 Налогового кодекса Российской Федерации). Для перехода на ЕНВД индивидуальный предприниматель должен зарегистрироваться в ФНС в качестве плательщика вмененного налога (п.2 ст. 346.28 Налогового кодекса РФ). Для этого в налоговую инспекцию направляется заявление на постановку на учет по форме 2-ЕНВД (п. 3 ст. 346.28 Налогового кодекса РФ). Образец заполнения ЕНВД-2 для ИП на 2019 год предоставляется по окончании консультации. ЕНВД-2 (форма)Форма ЕНВД-2, используемая для постановки на учет ИП в качестве плательщика вмененного налога, утверждена Приложением № 2 к Приказу ФНС России №ММВ-7-6 / от 11.12.2012 [email protected] Заявление по форме ЕНВД-2 направляется в налоговый орган в течение 5 рабочих дней со дня начала применения ЕНВД (п. 3 ст. 346.28 Гос. Налоговый кодекс РФ). Вы можете скачать форму ENVD-2 по ссылке. ЭНВД-2 (образец заполнения)Порядок заполнения заявления по форме № ЭНВД-2 для индивидуальных предпринимателей утвержден Приложением № 10 к приказу ФНС России №ММВ-7-6 / от 11.12.2012 [адрес электронной почты защищен] В заявлении № ЕНВД-2 на странице 001 указываются фамилия, имя, отчество предпринимателя, его ИНН, ОГРНИП, контактный телефон, код налоговой инспекции, в которую подается заявление, а также дата начала применения системы вмененного налогообложения (Раздел 2 Приложения № 10 к Приказу ФНС России от 11.12.2012 № ММВ-7-6 / [email protected]). В приложении к форме ЕНВД-2 отражена информация о видах деятельности, по которым начинает уплачиваться единый налог — код вида хозяйственной деятельности и адрес ее проведения.Если количество видов деятельности и (или) мест их проведения больше 3-х, заполняется необходимое количество листов приложения к заявке. Количество заявлений указывается на странице 001 формы ЕНВД-2. ( Данная форма налогообложения, как мы уже отмечали в статье, находится на втором месте по популярности среди индивидуальных предпринимателей после упрощенной системы налогообложения. Выбрав систему налогообложения «единый налог на вмененный доход», зарегистрируйтесь налогоплательщиком ЕНВД и подайте заявление на регистрацию в качестве ИП в течение пяти дней с начала работы. Внимательно ознакомьтесь с рекомендациями по заполнению и образцом, затем загрузите актуальную форму и заполните необходимые данные. Если возникнут вопросы, смело пишите их в комментариях, мы оперативно на них ответим. Вот так выглядит заполненная форма ЕНВД-2 … Форма заявки и образец заявки на заявку ЕНВДОбразец заполнения ЕНВД-2 для ИП в 2016 г. Напомним, что:

Как правильно заполнить ЕНВД-2Документ состоит из двух листов: Название и Приложение. Титульный лист налогоплательщика содержит ИНН, номер ЕГРНИП, ФИО, дату начала деятельности.Код IFTS указывается сокращенно — первые четыре цифры. Индивидуальный предприниматель подписывает заявление лично, ставит 1 или 2, если представитель сдает бумагу. В последнем случае дополнительно указываются ФИО, номер телефона, полномочия уполномоченного лица. В заявке помимо ИНН и нумерации страниц указываем вид открываемого бизнеса: код, адрес. На одном листе указаны три вида деятельности (торговые точки с разными адресами).Если применяется больше кодов и адресов, то заполняются дополнительные листы Приложения. Подготовка заявления на применение ЕНВД с формой с 2016 г. Обновлен: 30 ноября 2018 г. Автор: Все для индивидуальных предпринимателей В последнее время налоговый режим, связанный с выплатой ЕНВД, стал добровольным. Это означает, что организация может применить ее, если сочтет это необходимым, а также в установленном законом порядке имеет право изменить эту систему на более прибыльную.Для этого хозяйствующий субъект должен подать заявку на выход из ЕНВД. Известны несколько случаев прекращения использования ЕНВД. К ним относятся:

ООО подает заявление о снятии с учета в ИФНС вне зависимости от причин отказа в данном налоговом режиме.На форму устанавливается специализированная форма ЭНВД-3. Заявление подается в течение пяти дней с момента прекращения использования ЕНВД. В этом случае последний день на ЕНВД — это дата, указанная в форме ЕНВД-3, или последний день месяца, в котором установленные критерии не были соблюдены, или дата перехода на другую систему. Налогоплательщикам необходимо учитывать тот факт, что некоторые режимы можно переключить только с начала года (например,), и если организация отправит заявку ЕНВД-3 в течение года, она попадет в ОСНО, что означает увеличение налоговой нагрузки и количества представляемых отчетов… Документ можно отправить через доверенность, по почте или по электронному каналу связи. Анкету можно заполнить с помощью специализированных программ, интернет-сервисов или от руки. Если снятие с учета проводится в нескольких местах деятельности (городах, районах и т. Д.), То документ необходимо подавать по каждому адресу. То же относится и к деятельности. Налоговый орган снимает организацию с реестра в пятидневный срок со дня поступления заявления.Должностные лица IFTS направляют в организацию письменное уведомление о выходе. Образец заполнения ЭНВД-3Вверху формы прописываются ИНН и КПП компании. Если компания использует несколько режимов, то ей необходимо заполнить КПП для ЕНВД в форме (пятая и шестая цифры в коде — «35») Внизу справа под номером формы находится четырехзначный код налоговой инспекции, в которую направлен этот документ.

Затем проставляется аффилированность компании:

Далее необходимо ввести полное название компании в соответствии с учредительными документами.Все пустые ячейки необходимо зачеркнуть. ОГРН указан ниже. Следующий шаг — указать дату прекращения деятельности ЕНВД. В следующей строке указано количество листов заявки с разбивкой по видам деятельности. Кроме того, если бланк предоставляется не директором лично, а уполномоченным лицом, то нужно приложить на скольких листах документы, подтверждающие его права. После этого форма делится на две части, вам нужно заполнить только левую половину.Здесь нужно указать, кто подает документ в налоговую инспекцию — руководитель (код «3») или представитель (код «4»). Затем указываются полное имя и фамилия. лицо и его ИНН, контактный телефон. Затем нужно поставить личную подпись и указать дату подачи заявления. Если подача осуществляется через представителя, то в следующем поле нужно ввести название документа, подтверждающего его права. Во всех вышеперечисленных полях пустые ячейки необходимо зачеркнуть. Далее необходимо заполнить анкету. На одном можно написать три, по которым наступает конец применения ЕНВД. Если таких видов больше, то можно использовать дополнительные листы. Заполнение заявки начинается с указания ИНН и КПП компании, а также порядкового номера листа. Затем нужно записать код вида деятельности, по которому нужно снять регистрацию, и адрес, по которому выполнялись работы.Все пустые ячейки на этом листе, включая пустые блоки, должны быть зачеркнуты. В конце страницы ставится подпись руководителя или уполномоченного лица. Доброго времени суток всем! Я продолжаю писать статьи на эту тему, и один из самых первых возникающих вопросов — «». В прошлой статье, которую я уже описал (ООО), сегодня мы рассмотрим , как зарегистрировать ЕНВД для получения ИП (ИП) . Выписка 2 ЕНВД для предпринимателяДля регистрации ЕНВД предприниматель должен заполнить и подать налоговое заявление по форме ЕНВ 2. Для этого, естественно, нам понадобится сама форма заявки на ЕНВД. Где взять форму ЕНВД 2Так как мой сайт всесторонне старается помочь всем начинающим предпринимателям, чтобы не усложнять задачу, я просто размещаю в этой статье форму ЕНВД 2. Скачать анкету ЕНВД 2 можно здесь: Анкета ЕНВД для ИП и образец заполнения ЕНВД 2. Куда подать заявку на ЕНВД 2Предприниматель должен подать заявление на ЕНВД 2 в налоговую инспекцию по месту своей деятельности. Предприниматель должен подать заявку на применение налога на ЕНВД в течение 5 дней с даты начала своей деятельности (фактически). Есть несколько видов деятельности, при которых нужно сдать ЕНВД 2 по месту регистрации ИП: