Калькулятор ЕНВД

Каждый раз засчитывая налоги, мы или забываем, что и куда записать или возникают сложности в логике расчета. Мы предлагаем вам с помощью этого калькулятора рассчитать сумму единого налога на вмененный доход. И для того, что бы это сделать, вам необходимо будет просто проставить в редактируемые поля калькулятора свои данные и выбрать необходимые критерии, которые будут соответствовать вашему учету.

Оглавление статьи

Пояснение к работе с калькулятором

Дадим краткое пояснение к работе с данным калькулятором. Вам необходимо будет полностью заполнить все редактируемые поля в форме. Все дополнительные расчеты будут произведены автоматически, в том числе прописана логика начисления налогов в случае наличия сотрудников, так и без них.

Внимание! Налоговую базу можно уменьшить на сумму не более, чем 50% на суммы оплаченные в фонды за сотрудников, и до 100% (от оплаченной суммы) в том случае, если у предпринимателя нет работников. Эти условия учтены в нашем расчете.

Да налоговую базу можно снизить на суммы перечисленных в этом периоде налогов, но выбора варианта снижения налога к уплате определяется условием выбора в строке 005, и является взаимоисключающим. Т.е. нельзя снизить сумму налога и на сумму выплат за работников и за предпринимателя, тоже учтено.

Важно! В качестве сумм, на которые вы снижаете налог нужно брать именно суммы перечисленные (проводки в бух.учете Дт 68 Кт 51) через расчетный счет, а не начисленные за период! В итоге они могут отличаться, если у вас менялась налоговая база.

Полученные в качестве расчетов данные подставляем в соответствующие строки декларации и все. Формы документов в конце раздела.

Рассчитать ЕНВД онлайн калькулятор 2018

[us_separator size=”small” thick=”2″ color=”primary”]Мы будем признательны, если вы окажете помощь в развитии нашего проекта,сделать это можно с помощью этой формы:

Формы бланка ЕНВД 2018 для скачивания

Скачать форму бланка отчетности по ЕНВД с 2015 года

Спасибо, что воспользовались нашим калькулятором, ждем вас еще!

[us_separator size=”small” color=”primary” text=”Вам также может понадобиться“] Образец заполнения декларации по ЕНВД с 2015 годаПорядок заполнения Декларации по ЕНВД в 2016 году.

[us_separator size=”small” thick=”2″ color=”primary”]infportal.ru

Декларация ЕНВД на бумаге и в электронном виде 2018

ЕНВД, являясь специальной формой налогообложения, требует отображения доходов и расходов от объекта хозяйствования, который занимается деятельностью, подлежащей ЕНВД. Отображение вышеуказанных показателей находит свое место в декларации. Декларация ЕНВД имеет специальную форму, утвержденную приказом законодательных органов, и регулярно претерпевает изменения.

Скачать бланк декларации по ЕНВД (в Excel)

Образец заполнения формы декларации ЕНВД (для ИП)

Общие требования к декларации

Налоговая декларация ЕНВД в 2018 году имеет форму КНД 1152016. Этот документ, согласно последним указаниям налоговой службы, не обязан заверяться печатью лица, производившего составление.

По последним изменениям, ставкой которая применяется для вычисления налога, является 15%, она же и полежит указанию в декларации. Данный показатель может быть меньше, но только в том случае, если его в меньшем виде предусмотрел для вас субъект Федерации.

Налоговыми органами установлены требования к декларации ЕНВД, которые работают в общем порядке:

- Отображение размеров показателей происходит в целых единицах. Округление для денежных показателей производят до рубля, а коэффициентов — до тысячного значения.

- Нумерация страниц начинается с титульного листа и не зависит от того, заполнялись ли разделы некоторых страниц. Так, если на странице ничего не вносилось, то она нумеруется в общем порядке.

- Цвет чернил для декларации – только черный, фиолетовый, а также синий. Исправления запрещаются. Отпечатка происходит только на одной стороне листа. Скрепление страниц должно происходить таким образом, чтобы целостность носителя ни в коем случае не была повреждена.

- Заполняют декларацию только печатными заглавными буквами как в ручном, так и в электронном формате.

- То знакоместо, в котором заполнение производиться не будет, должно быть отмечено прочерком. Прочерк — это прямая линия посередине знакоместа на всю его длину.

- Прочерки также используются, когда показатели декларации подлежат неполному заполнению и некоторые знакоместа остаются пустыми.

- Все показатели вносятся строго в свои поля. Это может не касаться только даты, а также дробей.

- Шрифт при заполнении декларации ЕНВД в электронном виде должен быть только Courier New, а размер его — 16-18. Другие параметры неприемлемы.

Важным правилом является форма декларации. Если она не соответствует законодательству, то документ не примут в рассмотрение. Заполняя декларацию ЕНВД в электронном виде

Отдельно стоит отметить периодичность подачи отчетности. ЕНВД требует отчетности 1 раз в квартал. Документ должен податься налогоплательщиком до 20 числа того месяца, который следует за окончанием данного отчетного квартала.

Налоговый период в декларации по ЕНВД — 3 месяца (каждый квартал).

Отличный пример по заполнению ЕНВД смотрите в видео:

Заполнение декларации по ЕНВД на примере

Перед началом заполнения определите соответствие имеющейся формы законодательству.

Форма состоит из 4-х листов. В их число входит титульный лист и по одному листу на каждый раздел. Стоит учитывать, что раздел 2 может состоять из нескольких листов, поэтому заранее проводить нумерацию листов не стоит. Это лучше сделать по завершении процесса заполнения документа.

Титульный лист

Заполнение титульного листа происходит согласно существующему порядку. Кварталы, налоговый орган по месту территориальной принадлежности указываются в виде кодов. ИНН, а также КПП берут из тех документов, который выдал налоговый орган при постановке на учет.

Данные по объекту деятельности прописывают полностью, указывая полное название организации в соответствии с уставными документами. Если это индивидуальный предприниматель, то его ФИО.

Оставляем нетронутым поле для налогового инспектора.

Второй раздел

Начинать заполнение документа стоит со второго раздела, так как на его основании вносятся данные в раздел третий и первый.

Раздел 2 заполняется отдельно по каждому виду деятельности, который подлежит ЕНВД, поэтому заполнение может занять несколько страниц. По этой причине нумерацию лучше оставить на потом.

Третий раздел

Раздел три определяет принадлежность кодового вида по деятельности налогоплательщика, а также количество имеющихся у него работников и все расчеты, связанные с их наличием.

Первый раздел

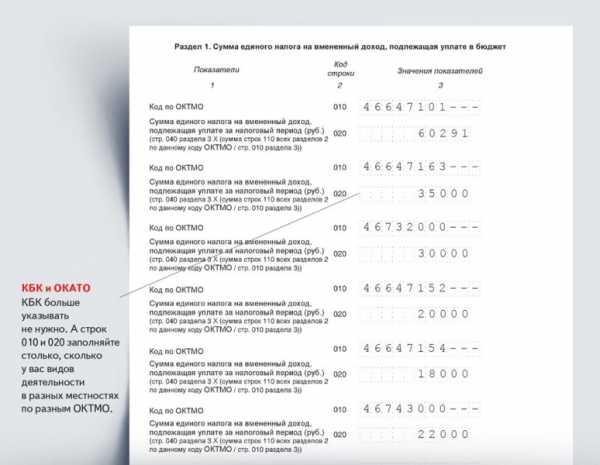

Первый раздел заполняется по каждому ОКТМО, который имеется. Если таковых несколько, то окончательная сумма должна возыметь пропорциональное распределение.

Перед сдачей декларации не забудьте поставить подпись и дату, провести нумерацию страниц и указать их общее количество.

Итак, как заполнить декларацию по ЕНВД правильно и рационально, мы разобрались. Не стоит забывать, что она должна быть сдана до 20 числа месяца нового отчетного квартала, а также иметь форму, предусмотренную законодательством.

saldovka.com

Образец заполнения декларации по ЕНВД для ИП и ООО в 2018 году

Налоговая декларация по ЕНВД представляется ИП и юридическими лицами, применяющими единый налог на вмененный доход. Рассмотрим порядок, особенности заполнения и сдачи отетности на вмененке, способы и сроки ее представления в ИФНС.

Сроки уплаты и сдачи декларации по ЕНВД

Организации и индивидуальные предприниматели, вставшие на учет в налоговом органе в качестве налогоплательщиков единого налога (ЕНВД) обязаны представлять в налоговый орган по месту учета налоговую декларацию по итогам каждого квартала не позднее 20-го числа месяца следующего за кварталом.

При исчислении ЕНВД размер реально полученного дохода значения не имеет – сумма налога зависит от вмененного дохода, который установлен нормами Налогового кодекса РФ.

Следует отметить, что если предпринимательская деятельность не велась, то все равно необходимо сдавать заполненную декларацию – законодательством не предусмотрена подача нулевой декларации по ЕНВД. Предпринимателям придется оплачивать единый налог, пока они не снимутся с учета как плательщики ЕНВД.

Сдавать декларацию по ЕНВД и уплачивать налог необходимо 4 раза в год:

| № квартала | Крайняя дата представления декларации | Срок уплаты налога |

| Первый | 20 апреля текущего года | до 25 апреля текущего года |

| Второй | 20 июля текущего года | до 25 июля текущего года |

| Третий | 20 октября текущего года | до 25 октября текущего года |

| Четвертый | 20 января следующего календарного года | до 25 января следующего календарного года |

Способ представления налоговой декларации

Предоставить декларацию в налоговый орган можно тремя способами:

- в бумажной форме лично или через представителя – отчетность сдается в двух экземплярах. Экземпляр с отметкой налогового органа о принятии декларации будет служить подтверждением сдачи отчетности;

- направить в виде почтового отправления с описью вложения. В этом случае подтверждением сдачи отчетности будет служить опись с указанием отсылаемой декларации, а дата отправления в почтовой квитанции будет считаться датой сдачи декларации;

- передать в электронном виде по телекоммуникационным каналам связи по договору через оператора ЭДО или через сервис на сайте ФНС.

Декларации необходимо сдавать в налоговый орган по фактическому месту ведения деятельности. За исключением ситуаций, когда нельзя однозначно определить место ведения деятельности (разносная торговля, перевозка грузов и т.д.). В подобных случаях организации подают декларации по ЕВНД в ИФНС по месту нахождения (юридическому адресу), ИП – по месту регистрации (прописки). Адрес и код вашей налоговой можно найти на сайте ФНС.

Бланк декларации по ЕНВД

Налоговая декларация по ЕНВД заполняется организациями и ИП, осуществляющими предпринимательскую деятельность по отдельным видам деятельности, облагаемую единым налогом на вмененный доход.

Форма декларации и Порядок ее заполнения утверждены Приказом ФНС России от 04.07.2014 N ММВ-7-3/353@.

Скачать бланк формы по КНД 1152016 налоговой декларации по единому налогу на вмененный доход для отдельных видов деятельности.

Для тех, кто предпочитает PDF или у кого нет Экселя, бланк декларации по ЕНВД в формате PDF – скачать

Инструкция по заполнению декларации по ЕНВД – скачать

Декларация ЕНВД состоит из следующих разделов:

- Титульный лист;

- Раздел 1 “Сумма единого налога на вмененный доход, подлежащая уплате в бюджет”;

- Раздел 2 “Расчет суммы единого налога на вмененный доход по отдельным видам деятельности”;

- Раздел 3 “Расчет суммы единого налога на вмененный доход за налоговый период”.

Общие требования к порядку заполнения

Все страницы декларации, начиная с титульного листа, должны быть пронумерованы сквозной нумерацией (например, 1-я страница – «001»; вторая – «002» и т.д.).

Все показатели записываются, начиная с первой (левой) ячейки, при этом, если какие-либо ячейки остались незаполненными в них необходимо ставить прочерки. В случае если декларация заполняется при помощи программного обеспечения – прочерки не проставляются.

Значения физических показателей указываются в целых единицах. Все значения стоимостных показателей декларации указываются в полных рублях. Значения показателей менее 50 копеек (0,5 единицы) отбрасываются, а 50 копеек (0,5 единицы) и более округляются до полного рубля (целой единицы).

Значения корректирующего коэффициента К2 округляются после запятой до третьего знака включительно.

При заполнении декларации не допускается:

- исправление ошибок с помощью корректирующего или иного аналогичного средства;

- двусторонняя печать;

- скрепление листов.

При заполнении декларации необходимо использовать чернила черного, фиолетового или синего цвета.

Заполнение текстовых полей осуществляется заглавными печатными буквами.

При заполнении декларации на компьютере печать знаков должна выполняться шрифтом Courier New высотой 16-18 пунктов.

В верхней части каждой страницы организации указывают ИНН и код причины постановки на учет (КПП), который присвоен организации как налогоплательщику ЕНВД тем налоговым органом, в который представляется декларация. Индивидуальные предприниматели прописывают свой ИНН.

На титульном листе и страницах первого раздела, необходимо поставить подпись и дату подписания декларации.

Удобнее заполнять сначала второй раздел, потом третий, а в последнюю очередь первый раздел декларации.

При осуществлении нескольких видов предпринимательской деятельности, подлежащих налогообложению единым налогом – учет показателей для исчисления налога, ведется раздельно по каждому виду деятельности.

Размер вмененного дохода за квартал, в течение которого произведена постановка на учет/снятие с учета организации/ИП в качестве плательщика ЕНВД, рассчитывается пропорционально начиная с даты постановки/снятия с учета организации/ИП в налоговом органе в качестве плательщика единого налога.

Образец заполнения декларации по ЕНВД

Для примера заполним декларации по ЕНВД с учетом следующих условий:

- для организаций: ООО “Альфа” осуществляет розничную торговлю в магазине с площадью торгового зала 15 кв. м., код ОКВЭД 47.99. Общество зарегистрировано как плательщик ЕНВД в налоговом органе по месту осуществления деятельности. Отчетный период – 2 квартал 2018г.;

- для индивидуальных предпринимателей: ИП Иванов И.И. оказывает автотранспортные услуги населению по перевозке грузов, код ОКВЭД 49.41. Деятельность осуществляется без наемных работников. ИП состоит на учете в качестве плательщика ЕНВД в налоговом органе по месту регистрации (прописки) с 15 мая 2018г. Отчетный период – 2 квартал 2018г.

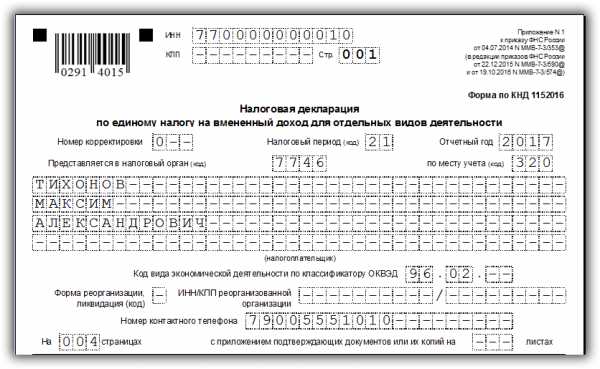

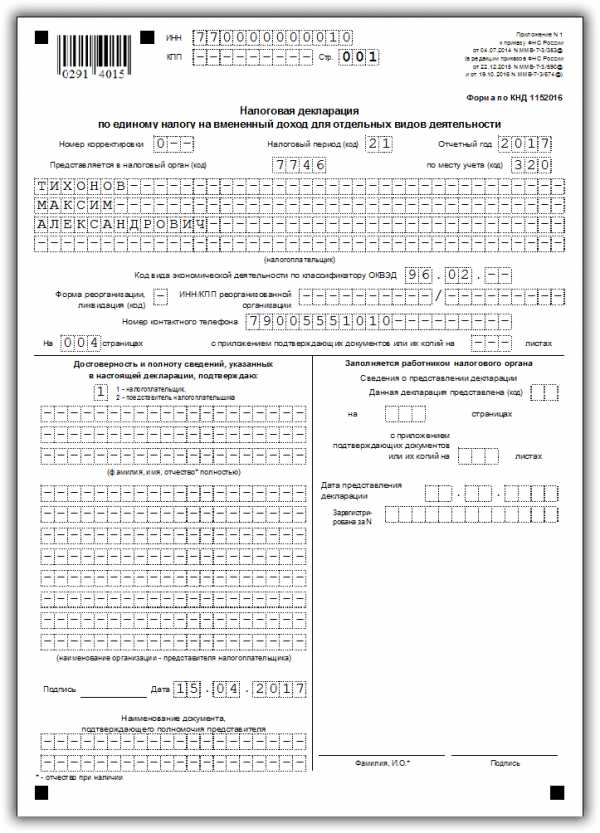

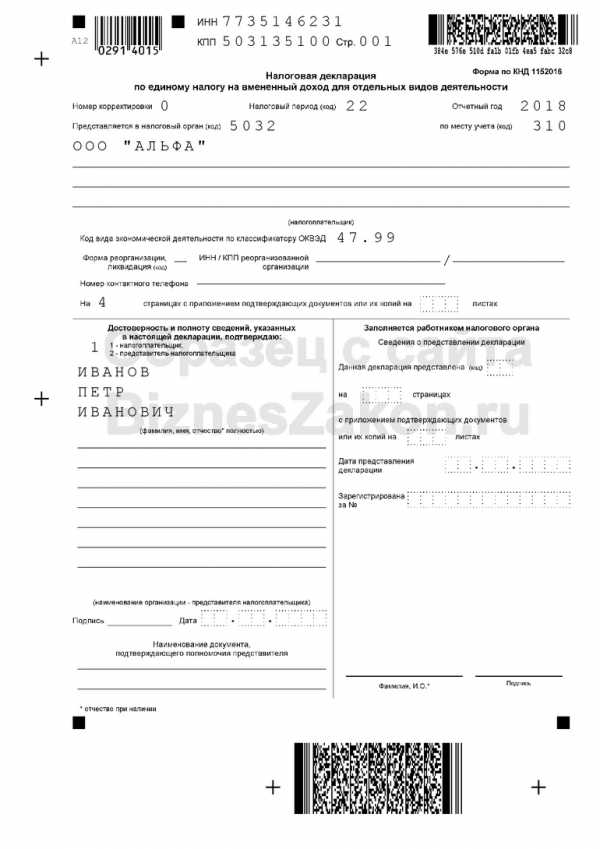

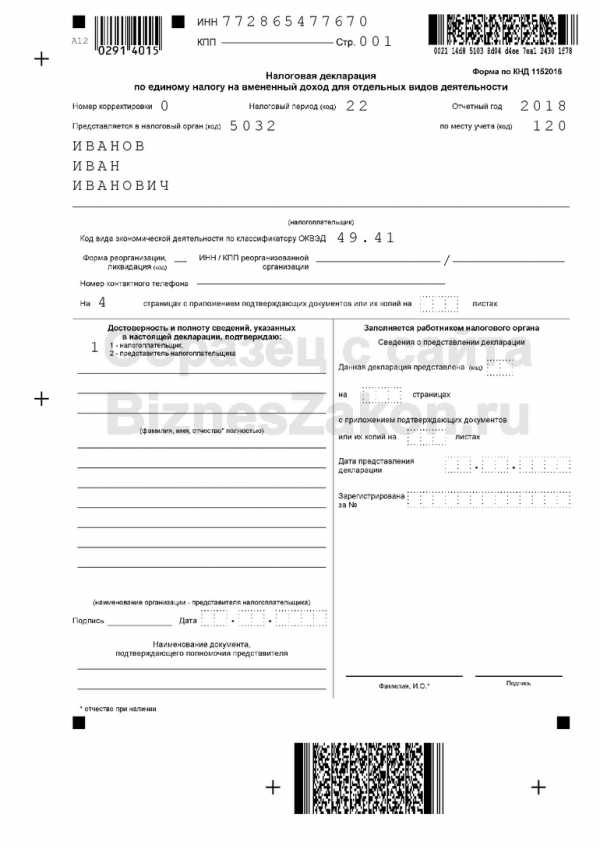

Титульный лист

На титульном листе заполняем следующие данные:

- ИНН/КПП организации. Организации указывают КПП, который был получен в ИФНС по месту постановки на учет в качестве налогоплательщика ЕНВД. ИП указывает только свой ИНН;

- Номер корректировки – при представлении первичной декларации указывается 0, если сдается уточненная декларация, то ставится номер корректировки 1, 2 и т.д.;

- Налоговый период – код налогового периода, за который подается декларация:

- 21 — за первый квартал;

- 22 — за второй квартал;

- 23 — за третий квартал;

- 24 — за четвертый квартал.

- Отчетный год – указывается год, за который сдается декларация;

- Код ИНФС по месту учета в качестве плательщика ЕНВД;

- Код по месту учета – значение выбирается в зависимости от места постановки на учет в качестве плательщика ЕНВД. Если это ИФНС по месту осуществления деятельности, то ООО выбирают код 310, ИП – 320. В случае осуществления деятельности по развозной или разносной розничной торговли, размещению рекламы на транспортных средствах, оказания автотранспортных услуг код постановки на учет указывается по месту нахождения ООО – 214, ИП указывает код 120 – по месту прописки;

- Наименование и ОКВЭД – прописываются полное наименование организации/фамилия, имя, отчество ИП (без сокращений) и код, по которому ведется деятельность ЕНВД. Организации могут найти свои коды деятельности в выписке из ЕГРЮЛ, ИП – в выписке из ЕГРИП;

- Поля «Форма реорганизации, ликвидация (код)», «ИНН/КПП реорганизованной организации» заполняют только организациями в случае их реорганизации или ликвидации. Индивидуальные предприниматели в данном разделе ставят прочерки;

- Номер контактного телефона;

- Количество страниц, на которых составлена декларация;

- При наличии документов, которые прилагаются к декларации – указывается их количество.

Левый нижний блок предназначен для подтверждения внесённых сведений и указания даты представления декларации.

Образец титульного листа для ООО

Образец титульного листа для ИП

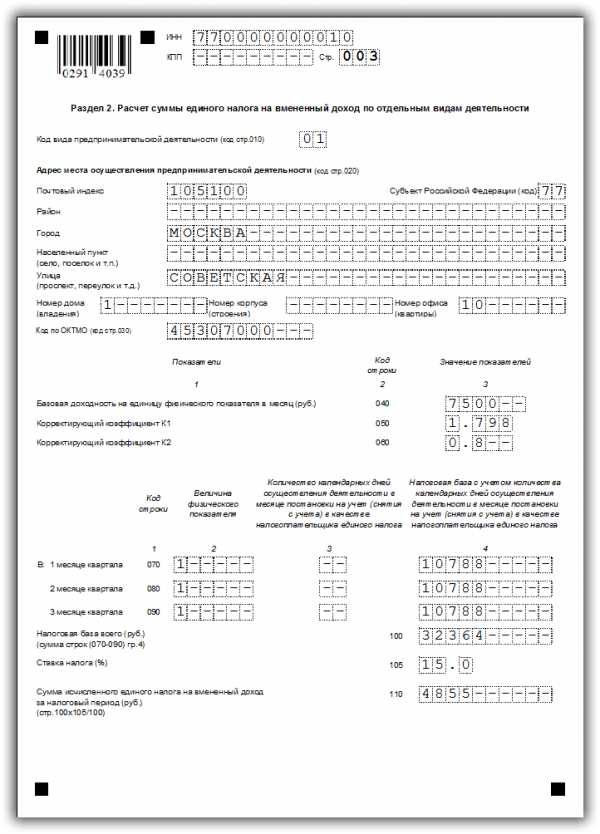

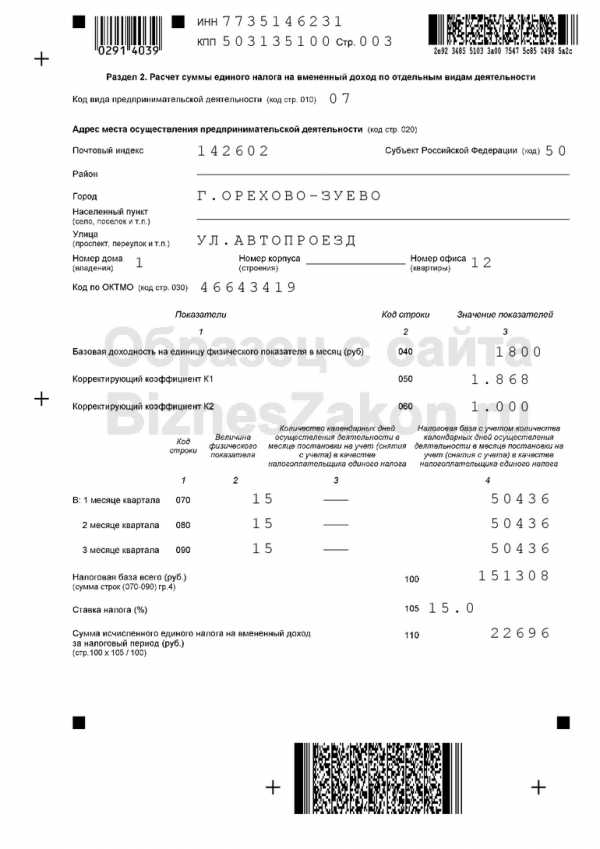

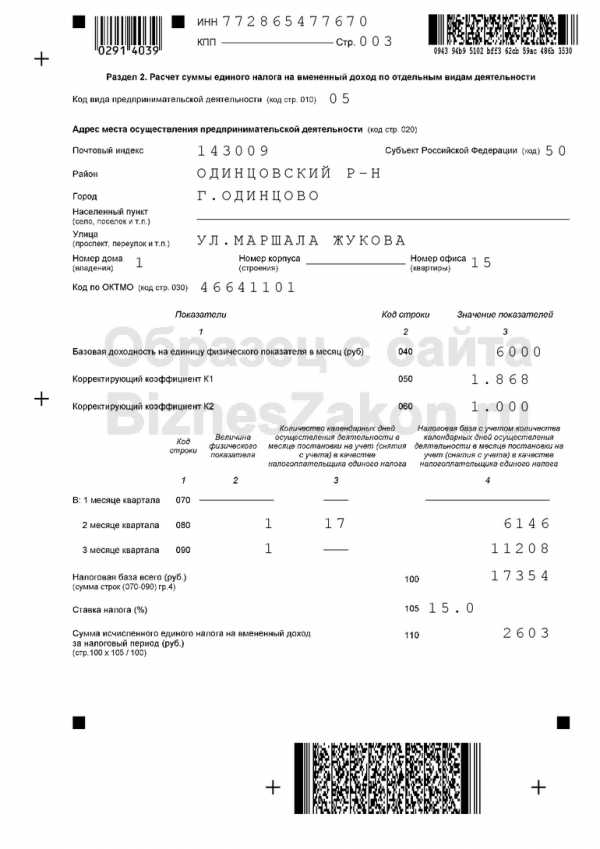

Раздел 2

Заполнение декларации начинается с раздела 2 “Расчет суммы единого налога на вмененный доход по отдельным видам деятельности”, который заполняется отдельно по каждому виду осуществляемой предпринимательской деятельности и коду ОКТМО.

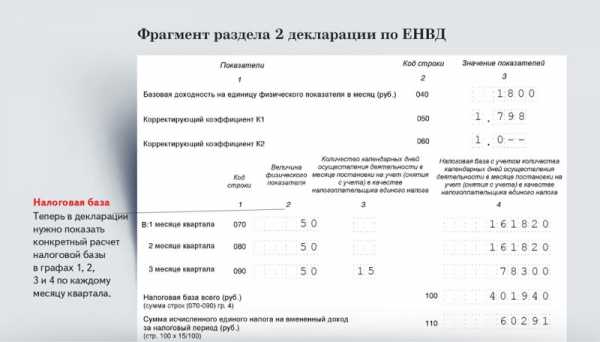

Для расчета налоговой базы и самой суммы налога по разделу 2 необходимо указать показатели:

- базовую доходность на единицу физического показателя в месяц;

- значение коэффициента-дефлятора К1;

- значение корректирующего коэффициента К2;

- величина физического показателя за каждый месяц;

- ставку налога.

Для удобства все данные внесены пошагово в таблицу.

| Номер строки | Показатель |

| 010 | код вида предпринимательской деятельности – выбирается из Приложения 5 к Порядку заполнения декларации (розничная торговля с торговыми залами – код 07, оказание автотранспортных услуг по перевозке грузов – код 05) |

| 020 | полный адрес места осуществления предпринимательской деятельности (в случае представления декларации по месту нахождения ООО/ИП – указываем юридический адрес организации/адрес прописки ИП) |

| 030 | код по ОКТМО места осуществления деятельности |

| 040 | базовая доходность на единицу физического показателя в месяц по соответствующему виду предпринимательской деятельности. Найти её можно в пункте 3 ст.346.29 НК (розничная торговля с торговыми залами – базовая доходность 1800, оказание автотранспортных услуг по перевозке грузов – базовая доходность 6000) |

| 050 | установленный государством на календарный год коэффициент-дефлятор К1. В 2018 году он составляет 1,868. |

| 060 | корректирующий коэффициент базовой доходности К2 – утверждается региональными органами власти. Значение коэффициента К2 округляется до 3 знака после запятой. В случае, если коэффициент К2 не установлен, он равняется единице. |

| 070-090 | расчет вмененного дохода помесячно за отчетный квартал |

| 070-090 графа 2 | величина физического показателя в целых единицах по соответствующему виду деятельности в каждом месяце квартала. При изменении показателей – изменение отражается с того же месяца, в котором оно произошло |

| 070-090 графа 3 | количество дней осуществления деятельности в месяце – заполняется только в случаях, когда декларация сдается за квартал, в котором произошла постановка на учет как плательщика ЕНВД (не с начала месяца), либо снятие с учета до окончания квартала. Если работали полный квартал – проставляются прочерки. |

| 070-090 графа 4 | налоговая база (величина вмененного дохода) за каждый календарный месяц квартала (произведение значений показателей по кодам 040, 050, 060 и 070 (080, 090)). |

| 100 | общая налоговая база за 3 месяца квартала (сумма строк 070-090 по графе 4) |

| 105 | ставка налога 15% |

| 110 | сумма налога за квартал, которая рассчитывается по формуле: строка 100 х 15%. |

Образец заполнения раздела 2 для ООО

Образец заполнения раздела 2 для ИП

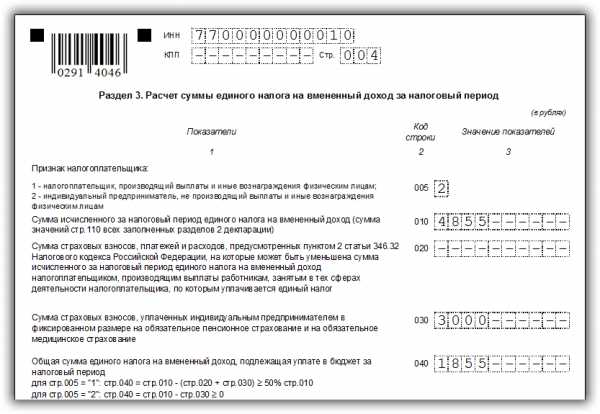

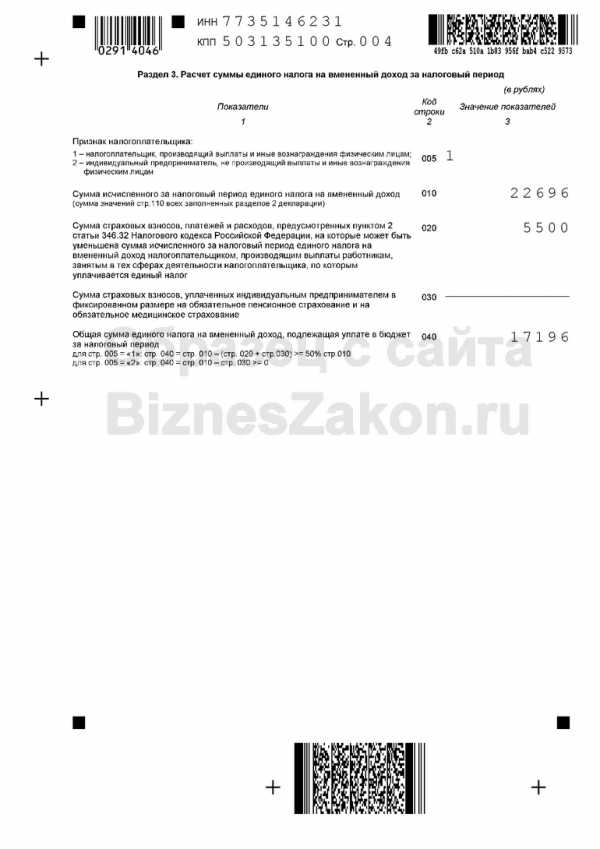

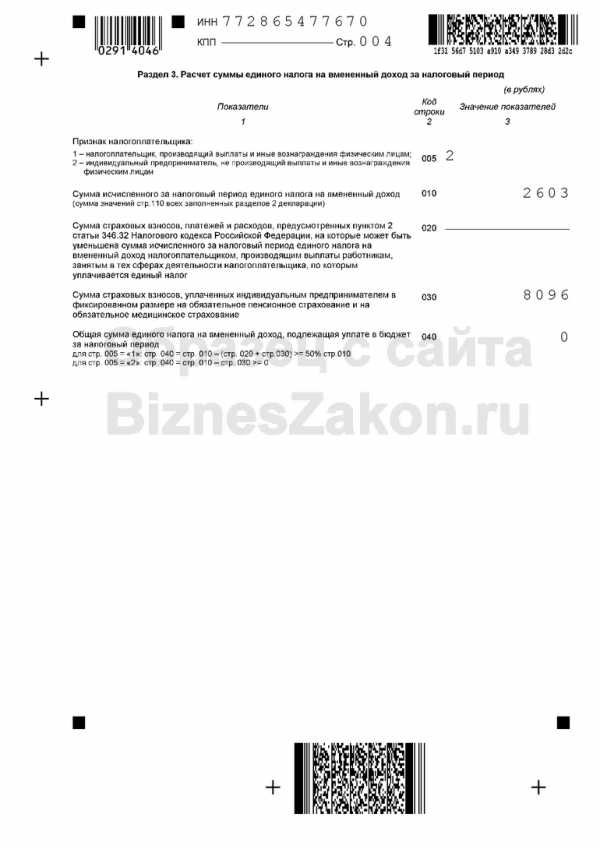

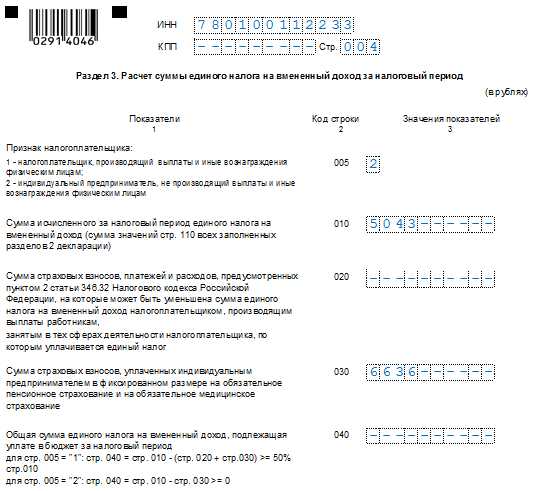

Раздел 3

В третьем разделе “Расчет суммы единого налога на вмененный доход за налоговый период” происходит расчет суммы единого налога на вмененный доход, подлежащего к уплате с учетом данных, отраженных во всех заполненных разделах 2 декларации.

Заполнение начинается с кода признака налогоплательщика (стр. 005). Для ИП, не производящих выплаты работникам, указываем код «2», для всех остальных категорий – код «1». Факт наличия или отсутствия работников у ИП влияет на размер уменьшения единого налога на уплаченные страховые взносы. Так, ИП без наемных работников может уменьшить сумму налога по ЕНВД по декларации на всю сумму уплаченных в отчетном квартале фиксированных страховых взносов. Полученная сумма налога к уплате в этом случае не может быть меньше 0.

При наличии наемных работников уменьшить налог по ЕНВД на страховые взносы можно не более чем на 50 процентов от рассчитанной к уплате суммы налога.

Далее указываются:

| Номер строки | Показатель |

| 010 | сумма значений строк 110 всех заполненных разделов 2 декларации |

| 020 | общая сумма страховых взносов и больничных пособий, перечисленных средств в течение квартала за работников, которые заняты в сфере применения ЕНВД. Уменьшить налог по ЕНВД на страховые взносы можно не более чем на 50 процентов от рассчитанной к уплате суммы налога |

| 030 | общая сумма фиксированных страховых взносов, уплаченная ИП за себя в течение отчетного квартала |

| 040 | общая сумма налога ЕНВД подлежащая к уплате в бюджет, за минусом взносов: для ИП без наемных работников: строка 010 – строка 030. Расчетное значение должно быть больше либо равно нулю. для ООО и ИП с наемными работниками: строка 010 – (строка 020 + строка 030), при этом итоговое значение должно быть не меньше 50% от итога из строки 010. Если получилось меньше, то записываем сумму налога по строке 010 разделенную на 2, с округлением результата в большую сторону. |

Образец заполнения раздела 3 для ООО

Образец заполнения раздела 3 для ИП

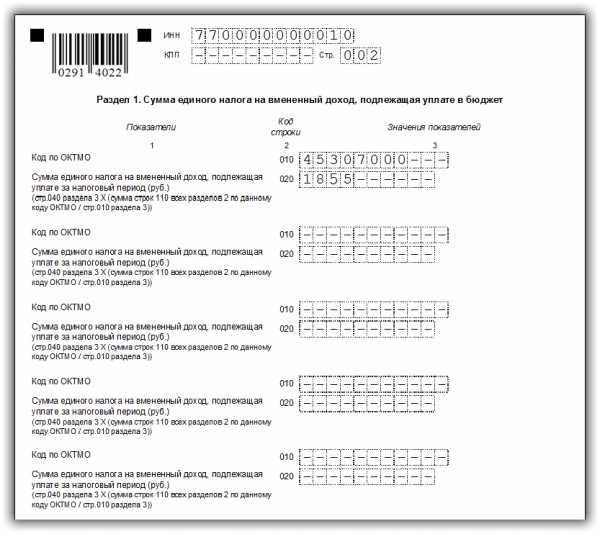

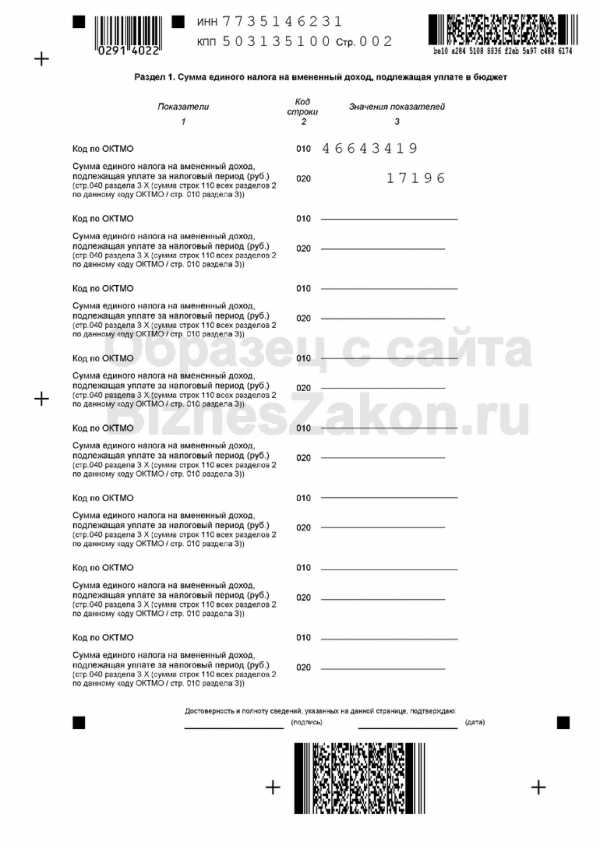

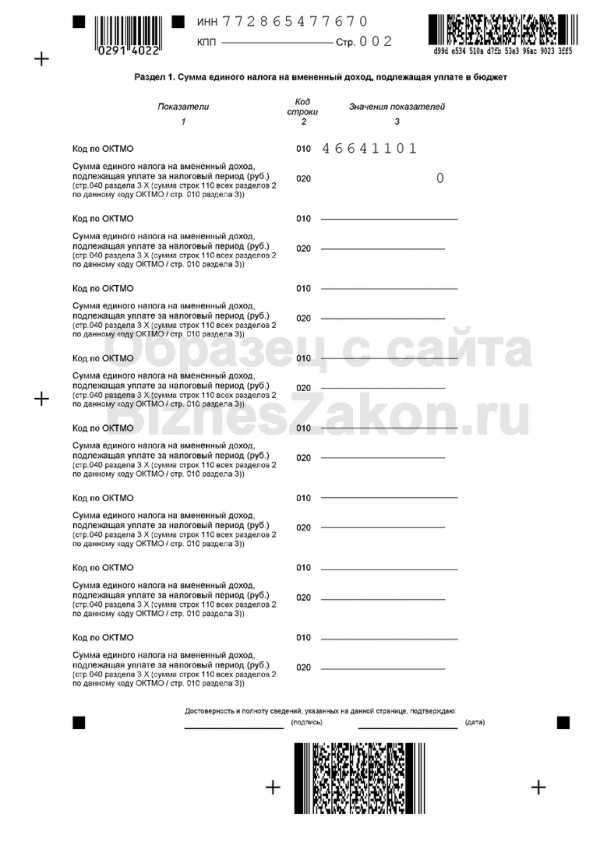

Раздел 1

“Сумма единого налога на вмененный доход, подлежащая уплате в бюджет”. Этот раздел заполняется последним. В нем отражается сумма единого налога, подлежащая уплате в бюджет.

По строке 010 – указывается код по ОКТМО. Если деятельность одна или ведется по одному ОКТМО, то в строке 010 указываем ОКТМО из раздела 2.

По строке 020 – отражается сумма единого налога на вмененный доход, подлежащая уплате в бюджет за налоговый период. Она равна сумме налога из строки 040 раздела 3.

Если деятельность осуществлялась по несколько по разным ОКТМО, то заполняются дополнительные строки 010, 020.

В случае недостаточности строк, имеющих код 010, следует заполнить необходимое количество листов раздела 1 Декларации

Образец заполнения раздела 1 для ООО

Образец заполнения раздела 1 для ИП

После того как все разделы заполнены – проверяем все сведения и расчеты, нумеруем все страницы документа, начиная со второй и проставляем их количество на титульном листе. При необходимости прикладываем документы, ставим подпись и дату.

Декларация готова для сдачи в налоговый орган.

В случае если в декларации по ЕНВД допущена ошибка, то в соответствии со статьей 81 НК РФ, организация может сдать в инспекцию уточненную налоговую декларацию.

bizneszakon.ru

Заполнение декларации ЕНВД за 1 квартал 2018 года — образец

ЕНВД 1 квартала 2018 года — есть ли что-то особенное в оформлении декларации по данному налогу за указанный период? Рассмотрим актуальную процедуру составления этого документа.

Форма ЕНВД-декларации и принципы ее заполнения

Образец декларации по ЕНВД за 1 квартал 2018 года — где скачать?

Особенности сдачи ЕНВД-декларации за 1 квартал 2018 года

Итоги

Форма ЕНВД-декларации и принципы ее заполнения

Для составления отчета по ЕНВД (имеющего характер ежеквартального — охватывающего налоговый период, равный кварталу) с 2015 года используется бланк, утвержденный приказом ФНС России от 04.07.2014 № ММВ-7-3/353@. В 2016 и 2017 годах его форма подвергалась обновлениям:

- первое из них было связано с возможностью снижения в сравнении с установленной НК РФ ставки, действующей в регионе;

- второе — с изменением куратора страховых взносов (из-за чего из отчета потребовалось убрать названия внебюджетных фондов, в которые они ранее уплачивались).

Иных принципиальных изменений в декларацию не вносилось, и последний ее бланк (в редакции приказа ФНС России от 19.10.2016 № ММВ-7-3/574@), если в нем не произойдет очередных изменений, будет применяться при составлении отчетности по ЕНВД за 1 квартал 2018 года.

Однако обновление бланка ожидается. Этот вопрос сейчас находится в стадии обсуждения. Необходимость изменений вызвана появлением с 2018 года дополнительного вычета, применяемого к исчисленной сумме налога. Это вычет по расходам на покупку онлайн-касс, которым смогут воспользоваться ИП, ранее работавшие без ККТ.

Подробнее об этом вычете читайте в материале «Актуальные поправки к закону об онлайн-кассах».

Обновленный бланк ЕНВД-декларации за 1 квартал 2018 года скачать можно будет на нашем сайте после его утверждения. А бланк-2017 смотрите здесь.

Подписывайтесь на наш бухгалтерский канал Яндекс.Дзен

ПодписатьсяОбразец декларации по ЕНВД за 1 квартал 2018 года — где скачать?

Как и любой другой налоговый отчет, декларация по ЕНВД отражает процесс начисления той суммы налога, которая предназначается к уплате в бюджет. Помимо титульного листа и раздела 1, в который попадают итоги расчетов (в разбивке по кодам ОКТМО), она содержит еще 2 раздела:- Раздел 2. В нем (разделяясь по ОКТМО) происходит расчет объема налоговой базы, определяемой видом осуществляемой деятельности (и соответственно, базовой доходностью), величиной действующих коэффициентов (дефлятора и регионального) и помесячными значениями физического показателя, отвечающего конкретному виду деятельности. Последние цифры могут корректироваться на коэффициент, учитывающий количество дней ведения деятельности в неполном месяце. Помесячные величины налоговой базы суммируются и умножаются на действующую в регионе ставку налога.

- Раздел 3. В нем сумма налога, рассчитанная в разделе 2, уменьшается на фактически сделанные в течение квартала платежи по страховым взносам, больничным, добровольному страхованию, осуществленные в пользу работников, занятых в указанном в разделе 1 виде деятельности (для работодателей такой вычет не может превысить 50% от суммы начисленного налога). То есть здесь формируется итоговое значение ЕНВД, предназначенного к уплате. В этот же раздел в обновленном для 2018 года варианте бланка будет добавлена строка для вычета по расходам на покупку ККТ.

Особенностью этого отчета является необходимость его составления до тех пор, пока плательщик ЕНВД не снят с учета. В силу этого в нем появляются начисления при фактически не осуществляемой деятельности, а при отсутствии физического показателя отчет может быть нулевым. Непредставление отчетности по налогу и неуплата начисляемых в ней сумм в такой ситуации будет ошибкой.

О вопросах, возникающих в связи с подачей декларации в подобных случаях, читайте в статье «Заполняем декларацию по ЕНВД за 2017 год — сдаем в 2018-м».

Образец заполнения ЕНВД-отчета за 1 квартал 2018 года, пока сформированный нами на бланке, применявшемся в 2017 году, смотрите ниже.

Скачать образец

Особенности сдачи ЕНВД-декларации за 1 квартал 2018 года

Несмотря на то что у налогоплательщика может не быть расходов, позволяющих применить новый вид вычета, бланк для составления отчетности придется использовать новый, поскольку его введение отменяет возможность применения неактуального бланка. Параллельное применение двух бланков (старого и нового) будет разрешено только при наличии специальной оговорки, допускающей возможность сдачи как на старом, так и на новом бланке.

Внося данные в раздел 2, не забудьте о том, что значение коэффициента-дефлятора для ЕНВД в 2018 году повышено до цифры 1,868 (приказ Минэкономразвития России от 30.10.2017 № 579).

Способ подачи можно выбрать любой:

- бумажный, при котором отчет передается в ИФНС лично (либо через представителя) или отправляется туда почтой;

- электронный.

Сдается декларация не позднее 20-го числа месяца, идущего за очередным кварталом (п. 3 ст. 346.32 НК РФ). Для отчета за 1 квартал 2018 года эта дата придется на 20.04.2018 (будний день).

Итоги

Декларация по ЕНВД формируется на бланке, подвергающемся ежегодному обновлению из-за изменений, вносимых в налоговое законодательство. Очередное обновление (в связи с введением для ИП вычета по расходам на покупку онлайн-касс) ожидается и для отчетности, составляемой за 1 квартал 2018 года. Процедура расчета налога, отражаемая в разделе 2 декларации, при этом принципиальному изменению подвергнута не будет.

nalog-nalog.ru

Как заполнить декларацию по ЕНВД за 4 квартал 2018 года?

Кто отчитывается по ЕНВД за 4 квартал 2018 года

На каком бланке оформлять декларацию

Сроки и способы сдачи декларации по ЕНВД за 4 квартал 2018 года

Куда отправлять декларацию по ЕНВД за 4 квартал 2018 года

Правила оформления декларации по ЕНВД за 4 квартал 2018 года

Можно ли сдать нулевку, если не было деятельности

Кто отчитывается по ЕНВД за 4 квартал 2018 года

Отчет представляют все компании и ИП, своевременно написавшие заявление в ФНС и получившие разрешение на использование вмененки.

ОБРАТИТЕ ВНИМАНИЕ! Данный спецрежим применяется не к конкретному юрлицу, а к некоторым его видам деятельности: бытовым услугам, розничной торговле, общепиту, грузоперевозкам и пр. Причем на разных территориях РФ перечень «вмененных» видов деятельности отличается, поскольку утверждается местными органами власти.

Если вы занимаетесь одновременно разными видами бизнеса — как попадающими под вмененку, так и не попадающими, придется составлять декларации раздельно по каждому из них, в зависимости от того, какие налоговые системы применяются.

ВАЖНО! Не забудьте о таком критерии ЕНВД, как физический показатель (к примеру, количество работников, площадь торгового зала и др.). Если его размер выше установленного законом, применение вмененки недопустимо, даже когда речь идет о сфере деятельности, попадающей под ЕНВД.

На каком бланке оформлять декларацию

Форма отчетности по ЕНВД утверждена приказом ФНС от 26.06.2018 № ММВ-7-3/414@. За 4 квартал 2018 года ее будем сдавать впервые.

В данном бланке есть возможность отразить вычет на приобретение ККТ. Для этого в нем появились новые:

- Строка 040 «Сумма расходов на приобретение ККТ, уменьшающая сумму ЕНВД» в разделе 3.

- Раздел 4 «Расчет суммы расходов на приобретение ККТ, уменьшающей сумму единого налога на вмененный доход за налоговый период». Он заполняется отдельно на каждый из экземпляров ККТ, по которому вы хотите применить вычет (если касс несколько).

До этого действовала форма из приказа ФНС от 19.10.2016 № ММВ-7-3/574@. А за 3 квартал 2018 можно было использовать также бланк, рекомендованный ФНС.

ВАЖНО! Для уточненок, сдаваемых в 2019 году, необходимо использовать бланки, которые были актуальны в уточняемые периоды. Например, корректировки за 2016 год сдаем по форме, утвержденной приказом ФНС от 22.12.2015 № ММВ-7-3/590@.

Сроки и способы сдачи декларации по ЕНВД за 4 квартал 2018 года

Декларацию представляют ежеквартально до 20 числа месяца, идущего за прошедшим кварталом. Это правило едино и для компаний, и для ИП. Если окончание срока подачи приходится на праздник или выходной, последний день приема отчетной документации переносится на ближайший рабочий день.

Если говорить о сдаче декларации по ЕНВД за 4 квартал 2018 года, то крайний срок представления переносится на 21 января, поскольку 20.01.2019 — это воскресенье.

Представить декларацию можно любым из следующих способов:

- на бумаге — лично, через представителя или отправить почтой;

- электронно по ТКС.

А что будет, если вовремя не отправить декларацию? Ответ ищите здесь.

Куда отправлять декларацию по ЕНВД за 4 квартал 2018 года

По общему правилу вмененщики отчитываются по месту ведения бизнеса. При этом есть ряд нюансов, зависящих от того, где вы осуществляете деятельность и в какой налоговой инспекции состоите на учете (см. таблицу).

|

Место ведения бизнеса |

Куда сдавать отчет |

|

На территориях, подчиняющихся разным ИФНС |

Сдаются разные декларации в каждую инспекцию, в которой вы состоите на учете |

|

На разных территориях, подчиняющихся одной ИФНС |

Сдается один отчет в эту ИФНС |

|

В определенном муниципальном образовании |

Сдается одна декларация в ИФНС по месту регистрации |

|

Место ведения бизнеса невозможно определить (разносные и развозные продажи, автотранспортные услуги и др.) |

Отчет сдается в ИФНС по месту регистрации |

О плюсах и минусах выбора ЕНВД для своей деятельности узнайте здесь.

Правила оформления декларации по ЕНВД за 4 квартал 2018 года

Отчет включает титульный лист и 4 раздела. Рассмотрим общие правила заполнения:

- Используем синие, фиолетовые или черные чернила.

- Заполнение декларации — только одностороннее (оборотная сторона каждого листа должна оставаться чистой).

- Вносим данные в следующей последовательности: титульный лист — раздел 2 — раздел 3 — раздел 1.

- Показатели заносим слева направо, начиная с первой клетки. Во всех незаполненных клеточках проставляем прочерки.

- Физические и стоимостные показатели приводим в целых единицах, применяя правила округления (кроме коэффициента К2, округляемого до 3-го знака после запятой).

- Текстовые поля заполняем заглавными печатными буквами.

- При оформлении на компьютере выбираем шрифт Courier New высотой 16–18 пунктов.

- Листы декларации, начиная с титула, нумеруем («001», «002» и т. д.).

- На титуле и под первым разделом отчета проставляем подпись и дату. Печать (если она используется) ставим только на титульном листе.

- Страницы отчета не скрепляем.

- Штрафы и пени в отчете не учитываем.

Сформировать декларацию по ЕНВД за 4 квартал 2018 года в соответствии со всеми требованиями закона вам поможет статья «Декларация ЕНВД за 4 квартал — образец заполнения».

Также рекомендуем статью «Декларация по ЕНВД за 2018 год».

Не забудьте и о том, что не так давно поменялись правила корректировки налога на страховые взносы. Это важно для заполнения 3-го раздела декларации.

Можно ли сдать нулевку, если не было деятельности

ЕНВД рассчитывают не от фактического, а от вмененного дохода, поэтому пока вы применяете этот спецрежим, нулевые показатели возникнуть не могут. И даже если в 4 квартале 2018 года деятельность не велась, придется сдавать обычную декларацию по ЕНВД и платить налог.

Это значит, что, если вы предполагаете временно приостановить ведение бизнеса, единственно возможным способом ухода от напрасных налоговых платежей будет снятие с учета в ФНС плательщика ЕНВД. А позже, когда обороты возобновятся, можно вновь подать заявление на применение вмененки.

Подробности смотрите в материале «Налоговики против нулевых деклараций по ЕНВД».

Декларация по ЕНВД менялась неоднократно, да и сам вмененный спецрежим, несмотря на кажущуюся простоту, вызывает множество вопросов и разночтений. Хотите держать руку на пульсе законодательных новшеств и получать рекомендации экспертов? Тогда почаще заходите на наш сайт и профессиональный бухгалтерский форум.

nalog-nalog.ru

Декларация ЕНВД — как заполнить

Современное налоговое законодательство в России достаточно дружелюбно к мелкому бизнесу. Предприниматели могут законным образом минимизировать свои налоговые платежи, самостоятельно выбирая ту или иную систему налогообложения. Особенно это касается тех из них, кто работает в сфере услуг и торговли. Предприниматели, которые занимаются мелкой торговлей в магазинчиках и ларьках, не без оснований считают для себя лучшей системой налогообложения ЕНВД. Это вызвано многими причинами, среди которых не последнее место занимает простота отчетности по ЕНВД. Действительно, если ваши объемы и род деятельности позволяет использовать ЕНВД, то проблем с налоговыми органами у вас не так уж и много. Конечно, необходимость платить налог вне зависимости от хозяйственных результатов, требует определенного напряжения. Но, с другой стороны, это дисциплинирует и не дает времени на расслабление. Что нужно знать предпринимателю, который пользуется таким режимом?

Сроки

Декларацию нужно подавать один раз в квартал. Крайний срок – 20-е число следующего месяца (апрель, июль, октябрь и январь следующего года). Через пять дней (25 числа) наступает последняя дата уплаты квартального налога.

Помните, что подавать документацию и платить налог нужно даже если вы не вели хозяйственную деятельность и не получили доход.

ЕНВД декларация не может быть нулевой! Если по тем или иным причинам вы знаете, что в ближайшее время у вас не будет дохода, срочно подайте заявление в налоговую инспекцию о смене налогового режима. Тогда со следующего квартала ЕНВД вы платить не будете. С 01 января 2017 г. появились некоторые новации в том, как заполнить декларацию по ЕНВД. Эти изменения мы обсудим в настоящей статье.

Как подать ЕНВД декларацию

Для этого, как и в других случаях, можно использовать четыре способа:

- лично, после заполнения двух экземпляров бланка ЕНВД от руки или на компьютере;

- отправить по почте заказным письмом с обязательной описью вложения;

- воспользоваться услугами специализированной организации (или ИП) с которой у вас есть договор и доверенность на такое сервисное обслуживание;

- использовать интернет.

Мы настоятельно рекомендуем освоить последний способ подачи, который существенно экономит время, а отослать документы можно за считаные минуты до окончания контрольного срока. Кроме того, вы получите в электронном виде подтверждение о принятии документации. Лучше всего для этой цели использовать ваш личный кабинет на сайте ФНС.

Подавать документы следует в ту налоговую инспекцию, на территории которой вы ведете хозяйственную деятельность, а не по месту регистрации (жительства).

Формирование декларации

Сначала общие положения:

- все цифровые расчеты, кроме коэффициента К2, нужно приводить в виде округленных целых чисел;

- величину К2 – указывать, округляя его до третьего знака после запятой;

- при заполнении от руки пользуйтесь только печатными буквами;

- исправления при заполнении от руки, тем более корректором, не допускаются;

- в одну клетку записывают только один показатель;

- напечатанные (заполненные от руки) листы должны быть односторонними;

- листы нужно нумеровать, но не скреплять, а тем более не сшивать;

- выпишите на отдельном листке (или сформируйте справочный файл) со всеми кодами, которые встречаются в декларации.

Если даже вы решили заполнить ЕНВД декларацию онлайн, то в первый раз лучше предварительно скачать форму ЕНВД и заполнить ее сначала вручную. Если вы только начинаете предпринимательскую деятельность и у вас совсем нет опыта составления отчетных документов, то обратитесь в специализированную фирму или к ИП.

Рассмотрим по отдельности все части налоговая декларации по ЕНВД.

Первая страница (титульный лист). Она будет у вас почти неизменной, по меньшей мере, в течение года. Поэтому тщательно заполните все постоянные графы и сохраните в виде отдельного файла. Заполнение полей личных данных не составляет трудностей. Главное это тщательно выписать все коды. Переменными графами здесь будут только налоговый и отчетный период, число страниц и прилагаемых документов. Помните, что в свободных полях нужно ставить прочерки.

Раздел 1. Заполнение этого раздела не вызывает никаких проблем, отметим только, что сведения в графе «Достоверность …» должны быть заверены вашей подписью или подписью и печатью доверенных лиц.

Раздел 2. Это важнейшая часть всего документа. Особенностью этого раздела является то, что занимаясь различными видами бизнеса, вам будут нужно для каждого из них заполнить все графы на отдельных листах.

В строке 050 указывают базовое значение К1 = 1,798, а в 060 установленную местными властями величину К2. В строках 070–090 записывают фактический результат хозяйственной деятельности по месяцам (графа 2). Вмененный доход (графа 4) находят путем умножения чисел в строках 040, 050 и 060 на числа в строках 070, 080 и 090 соответственно.

Строка 100 это сумма значений 070, 080 и 090. Это и есть вмененный доход за отчетный период.

В строке 110 отражают сумму ЕНВД. Его рассчитывают как частное от деления произведения налоговой ставки (строка 105, обычно 15%) на результат строки 100 на 100:

строка 110 = (строка105*строка100)/100

Раздел 3. Это окончательный расчет налога, который придется заплатить. В строке 010 указывают сумму результатов строк 110 раздела по всем видам деятельности.

Строка 020 отражает величину уплаченных предпринимателем платежей (подробнее смотри п. 2 ст. 346.32 НК РФ). Это важная строка, так как на эту сумму можно уменьшить ЕНВД за отчетный период. С 01 января 2017 г. предприниматели снова имеют право уменьшать ЕНВД не только на взносы, которые уплачены за наемный персонал, но и на постоянные взносы, которые владелец бизнеса заплатил за себя. Кроме того, эти взносы с 01 января 2017 г. необходимо уплачивать в ФНС, а не в ФСС и ПФР.

Строка 040 это ЕНВД к уплате. Сюда вносят величину, которая получается как разность строк 010 и 020. Если эта величина менее 50% от числа в строке 010, то необходимо записывать величину 50% от строки 010.

Работу удобно начинать с раздела 2, так как остальные разделы зависят от расчетов именно здесь. Пройдя один раз все этапы, вы убедитесь, что заполнение декларации ЕНВД это очень просто и отнимает мало времени.

Вконтакте

Одноклассники

Google+

101biznesplan.ru

Новая форма налоговой декларации по ЕНВД 2014–2015 гг.

Декларация ЕНВД 2015 — образец заполнения, срок сдачи, а также изменения, внесенные в форму декларации с 1 января 2015 года, — основные темы данной статьи.

Налоговый период в декларации ЕНВД

Срок сдачи декларации по ЕНВД

Как заполнить декларацию по ЕНВД — на бумаге или в электронном виде?

Декларация ЕНВД 2015 — образец заполнения

Налоговая декларация по ЕНВД — программа для проверки корректности заполнения отчета

Где скачать бланк декларации ЕНВД 2014 и посмотреть образец декларации ЕНВД 2014

Налоговый период в декларации ЕНВД

Индивидуальные предприниматели и юридические лица, использующие в своей деятельности Единый налог на вмененный доход (ЕНВД), обязаны сдавать декларацию ЕНВД в налоговый орган каждый квартал. Именно такой временной промежуток является для этого спецрежима налоговым периодом.

Особенность данного налога состоит в том, что его надо платить даже в тех обстоятельствах, когда предпринимательская деятельность не ведется. Величина налога при данной системе налогообложения зависит исключительно от установленного размера вмененного дохода.

Естественно, каждые три месяца налогоплательщиком сдается и декларация по ЕНВД.

О принципах ведения бухучета при ЕНВД читайте в материале «Правила ведения бухгалтерского учета при ЕНВД».

Срок сдачи декларации по ЕНВД

Налоговый кодекс в п. 3 ст. 346.32 определил жесткие временные рамки, в которые налогоплательщики должны укладываться при сдаче налоговой декларации ЕНВД.

Декларация ЕНВД должна сдаваться до 20-го числа месяца, который является первым в очередном налоговом периоде, а именно:

Подписывайтесь на наш бухгалтерский канал Яндекс.Дзен

Подписаться- за 1-й квартал сдать отчет надо до 20 апреля;

- за 2-й квартал — до 20 июля;

- за 3-й квартал — до 20 октября;

- за 4-й квартал — до 20 января следующего года.

Особенность границы срока такова, что сдавать декларации можно и 20-го числа, если, конечно, оно не попадает на выходные и праздничные дни. Тогда передать отчет в инспекцию можно в первый рабочий день, наступивший после окончания отдыха. Он будет, согласно п. 7 ст. 6.1 НК РФ, тем конечным сроком, после которого наступает ответственность за опоздание.

Как заполнить декларацию по ЕНВД — на бумаге или в электронном виде?

Налогоплательщик, использующий в своей деятельности вмененку, вправе отправлять декларацию ЕНВД двумя возможными способами: на бумажном носителе или в электронном виде через интернет. Эти способы предусмотрены п. 3 ст. 80 НК РФ.

Формирование декларации в бумажном виде трудностей не представляет, поскольку этот способ традиционен и отработан до мелочей. Декларация ЕНВД может быть послана по почте заказным письмом, а может быть отнесена в инспекцию лично самим налогоплательщиком или его представителем.

С электронным документооборотом до последнего времени было сложнее, так как приходилось отправлять отчеты через оператора или приобретать цифровую подпись самостоятельно. Для организаций этот путь не составлял труда, однако индивидуальные предприниматели при отправке декларации ЕНВД пользовались услугами посредников.

Многое изменилось с 1 июля 2015 года, когда у лиц, имеющих статус ИП, появилась возможность сдавать декларацию ЕНВД через личный кабинет налогоплательщика. Теперь остается только правильно внести все показатели по графам и разделам отчета.

Декларация ЕНВД 2015 — образец заполнения

В середине 2014 года Федеральная налоговая служба приказом от 04.07.2014 № ММВ-7-3/353@ утвердила обновленный порядок заполнения декларации ЕНВД и форму, по которой она должна представляться в электронном виде. Налогоплательщики обязаны были в соответствии с данным приказом начинать использовать эти правила уже с 1-го квартала 2015 года.

Скачать декларацию по ЕНВД

В большинстве своем декларация по ЕНВД бланк оставила очень близким к тому, который использовался в 2014 году — такие же 3 раздела, такой же титульный лист. Полностью сохранена вся структура декларации ЕНВД, а также назначение разделов.

В результате все различия сосредоточены в составе показателей и их представлении. Приведем отличия форм 2014 и 2015 годов:

- В разделе I обновленной формы декларации ЕНВД не надо указывать КБК.

- В разделе II изменения таковы:

- не надо указывать коды оказываемых услуг, определяемых по ОКУН;

- в строках 070–090 введены новые графы 3, которые служат для корректировки налоговой базы, необходимость в которой возникает в начале деятельности в месяце постановки на учет или при снятии с учета.

- В разделе III изменения таковы:

- внедрена строка 005, которая предназначена для отражения признака, связанного с тем, выплачивает ли налогоплательщик вознаграждение физическим лицам;

- в строках 020 и 030 теперь отражаются отдельно страховые взносы, уплаченные за сотрудников и за себя.

Налоговая декларация по ЕНВД — программа для проверки корректности заполнения отчета

Налоговая служба регулярно публикует материалы, помогающие налогоплательщикам при заполнении декларации ЕНВД. В качестве такой программы ФНС России в письме от 09.12.2014 № ГД-4-3/25464@ направила всем интересующимся налогоплательщикам контрольные соотношения показателей налоговой декларации по ЕНВД. С помощью этого документа можно проверить, правильно ли заполнена декларация ЕНВД и нет ли ошибок.

В контрольных соглашениях ФНС содержатся ресурсы, отражающие:

- как зависят показатели, содержащиеся в декларации ЕНВД;

- как зависят показатели декларации ЕНВД от внешних показателей, содержащихся, например, в НК РФ, ЕГРН, БТИ и пр.

О том, что ФНС опубликовала контрольные соглашения, читайте в материале «Опубликованы контрольные соотношения для новой декларации по ЕНВД».

Где скачать бланк декларации ЕНВД 2014 и посмотреть образец декларации ЕНВД 2014

Если организации или индивидуальному предпринимателю необходимо сдать уточненную декларацию за налоговые периоды предыдущего года, то скачать бланк ЕНВД 2014, а также посмотреть образец заполнения декларации по ЕНВД за прошедший год можно на любом бухгалтерском портале либо же на сайтах справочно-правовых систем.

nalog-nalog.ru