Как получить уведомление о применении ЕНВД?

Уведомление о применении ЕНВД должен получить каждый налогоплательщик, который решил применять льготный режим налогообложения в виде ЕНВД по отдельным видам деятельности. Уведомление о ЕНВД выдается налоговыми органами после подачи заявления о переходе на данный спецрежим.

Применение ЕНВД

Уведомление о переходе на ЕНВД

Уведомление о ЕНВД: какой действует бланк документа в 2014–2015 и 2016 годах?

Применение ЕНВД

ЕНВД представляет собой специальный режим налогообложения, при котором объектом выступает величина предполагаемого вмененного дохода. До 2013 года применение ЕНВД считалось обязательным по определенным видам деятельности. С начала 2013-го реализация права на применение льготного режима стала добровольной (п. 1 ст. 346.28 НК РФ).

Подробнее об изменениях налогового законодательства по ЕНВД см. в материале «Система налогообложения ЕНВД: плюсы и минусы вмененки».

Уведомление о переходе на ЕНВД

Использование режима, при котором налоги платятся из расчета вмененного дохода, сопровождается обязательной подачей заявления в налоговые органы. В соответствии с п. 3 ст. 346.28 сделать это придется и организациям, и предпринимателям в срок, не превышающий 5 рабочих дней после начала деятельности на данном режиме. За дату постановки на учет будут приняты данные, указанные в заявлении.

Форматы документов закреплены в приказе ФНС РФ от 11.12.2012 № ММВ-7-6/941@. Организации используют заявления по форме ЕНВД-1, предприниматели — ЕНВД-2. Предоставление прочих документов при уведомлении ФНС о переходе на режим ЕНВД не предусмотрено.

На учет вмененщики становятся либо по месту осуществления предпринимательской деятельности (п. 2 ст. 346.28 НК РФ), либо по месту нахождения организации (проживания ИП).

Последнее касается тех видов работ, по которым невозможно предположить точное место их выполнения. Сюда относят услуги по перевозке пассажиров, грузоперевозки, размещение рекламы на транспорте, торговлю развозную и разносную.

Подписывайтесь на наш бухгалтерский канал Яндекс.Дзен

ПодписатьсяПодробнее о процедуре регистрации ЕНВД см. в материале «Постановка на учет в качестве плательщика ЕНВД».

Налоговый орган, в который подано заявление о переходе на режим ЕНВД, выдает налогоплательщику уведомление по ЕНВД

Уведомление о ЕНВД: какой действует бланк документа в 2014–2015 и 2016 годах?

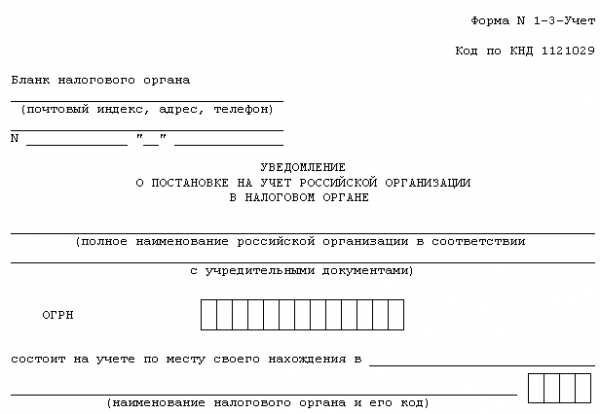

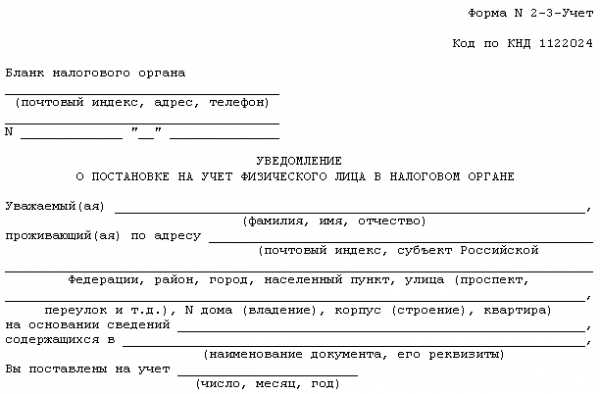

Формы уведомления налогоплательщика о том, что он имеет право использовать спецрежим по исчислению вмененного дохода, утверждены приказом ФНС РФ от 11.08.2011 № ЯК-7-6/488@. Организациям отправляется бланк № 1-3-Учет (по приложению 2 указанного приказа), ИП получают уведомление по форме № 2-3-Учет (в соответствии с приложением 7 приказа).

Скачать бланк № 1-3-Учет

Скачать бланк № 2-3-Учет

Обязанность по постановке на учет по ЕНВД у налогоплательщика существует даже при нахождении его на учете в данной ФНС по каким-либо другим основаниям. Об этом свидетельствует письмо Минфина РФ от 03.06.2009 № 03-11-06/3/154.

Если налогоплательщик не встал на учет в связи с применением ЕНВД, то он не вправе уплачивать этот налог и должен применять ту систему налогообложения, на которой находился до начала применения ЕНВД (см., например, письмо Минфина России от 27.12.2012 № 03-02-07/2-183). Обнаружив, что субъект работает на вмененке, не перейдя на нее в установленном порядке, контролеры доначислят ему налоги в соответствии с прежним налоговым режимом, насчитают пени и, скорее всего, оштрафуют.

Прекращение использования ЕНВД также сопровождается подачей заявления, на основании которого инспекция выдает уведомление о снятии с учета.

Таким образом, своевременная подача заявлений о постановке или снятии с учета по деятельности, касающейся ЕНВД, дает возможность не уплачивать излишне исчисленные суммы налогов.

Единый налог на вмененный доход ЕНВД 2017: виды деятельности, расчет, учет, заявление на ЕНВД, применение, декларация, заполнение

Декларация по ЕНВД: отчитываемся по новой форме

Изменения коснулись ИП, которые производят выплаты в пользу физлиц. Раньше в такой ситуации при расчете «вмененного» налога они могли учесть только страховые взносы, начисленные и уплаченные с выплат физлицам. То есть свои «личные» взносы такие предприниматели учесть не могли.

Декларация по ЕНВД: порядок заполнения, образец

Декларация заполняется в следующей последовательности: сначала производятся расчеты в разд. 2, затем определяется сумма единого налога за квартал с учетом «вмененного» вычета в разд. 3. После этого в разд. 1 «собираются» отдельно по каждому ОКТМО суммы налога к уплате. Что же касается «титульника», то при его заполнении нужно учесть, что согласно Приложению N 1 к Порядку II квартал кодируется кодом «22». В поле «Представляется в налоговый орган (код)» вписываем код инспекции согласно документам о постановке на учет.

Вмененка: Заполняем новую декларацию по ЕНВД в 2015 году

Налоговая служба своим приказом от 04.07.2014 № ММВ-7-3/353@ утвердила новую форму декларации по единому налогу на вмененный доход. Применять ее нужно будет начиная с отчетности за I квартал 2015 года. Далее мы подробно расскажем, как последовательно заполнить декларацию по ЕНВД с учетом последних изменений.

Декларация по ЕНВД за квартал: состав и заполнение

На практике нередко встречаются ситуации, когда организации и ИП расширяют свой «вмененный» бизнес и в течение налогового периода открывают, к примеру, новую торговую точку, ветклинику и т.д. и т.п. Можно ли в этом случае также воспользоваться положениями упомянутого п. 10 ст. 346.29 Кодекса? Ответ на этот вопрос зависит от того, велась ли ранее на территории муниципального образования, где открывается магазин и т.п., «вмененная» деятельность или нет. Так, если организация (ИП) применяет ЕНВД в одном муниципальном образовании и открывает новые обособленные подразделения (магазины) в другом, где становится на учет в качестве плательщика ЕНВД, то сумму «вмененного» налога по этим новым магазинам нужно исчислить в соответствии с абз. 3 п. 10 ст. 346.29 Кодекса. То есть за месяц постановки на учет в рассматриваемой ситуации налог рассчитывается исходя из количества календарных дней, в течение которых фактически велась «вмененная» деятельность.

Заполнение декларации по ЕНВД

Декларацию нужно подавать в каждую налоговую инспекцию, в которой организация зарегистрирована в качестве плательщика ЕНВД. Если организация ведет деятельность на территории нескольких муниципальных образований, подведомственных одной инспекции, то нужно подать одну декларацию с заполнением раздела 2 по каждому муниципальному образованию – каждому коду ОКАТО. Это предусмотрено пунктом 5.1 Порядка заполнения декларации. Такой порядок надо соблюдать независимо от того, создано по месту ведения деятельности, облагаемой ЕНВД, обособленное подразделение или нет.

Заполняем документы для постановки на учет и снятии с учета в качестве плательщика ЕНВД

С 1 января 2013 г. переход на уплату единого налога на вмененный доход осуществляется добровольно. При этом организации и индивидуальные предприниматели обязаны встать на учет в налоговой инспекции по месту осуществления деятельности (по месту нахождения организации или месту жительства индивидуального предпринимателя). Приказ прошел государственную регистрацию в Министерстве юстиции РФ 19 февраля 2013 г., регистрационный N 27198.

Учетная политика для целей ЕНВД

Плательщики ЕНВД при отсутствии в НК РФ закрепленной методики ведения раздельного учета в установленных законодателем случаях должны разработать и закрепить во внутреннем документе (учетной политике) основные принципы и порядок расчета показателей, необходимых для целей налогообложения. При наличии такого документа значительная часть вопросов со стороны налоговых органов отпадет. Такая обязанность может возникнуть у плательщика ЕНВД в двух случаях, соответственно, и формировать учетную политику нужно также в этих случаях. Первый из них указан в п. 6 ст. 346.26 НК РФ, согласно которому хозяйствующие субъекты при осуществлении нескольких видов предпринимательской деятельности, переведенных на уплату ЕНВД, учет показателей, необходимых для исчисления единого налога, обязаны вести раздельно по каждому виду деятельности.

Декларация по ЕНВД: заполняем и сдаем (образец заполнения)

Лица, являющиеся плательщиками ЕНВД, должны не позднее 20 июля представить в налоговые органы декларацию по единому налогу на вмененный доход за II квартал 2012 г. (п. 3 ст. 346.32 НК РФ). Форма и Порядок заполнения декларации утверждены Приказом ФНС России от 23.01.2012 N ММВ-7-3/13@. Чтобы избежать ошибок и лишней работы по их исправлению, вспомним основные положения данного документа. Лица, осуществляющие один вид предпринимательской деятельности в нескольких муниципальных образованиях, обязаны представлять декларации по ЕНВД в налоговые органы по каждому месту осуществления данной деятельности.

www.pnalog.ru

Как осуществляется постановка ип на енвд?

19 мая 2016

Просмотров: 1460

Как осуществляется постановка ИП на ЕНВД? Многих бизнесменов интересует данный вопрос. Единый налог на вмененный доход (ЕНВД) — это особый налоговый режим, при котором плательщику рассчитывается определенный (возможный) налог на доход. Органы налоговой инспекции сами делают расчет суммы сбора от вида занятости. Уплата этого налога позволяет избавиться от других выплат.

С 1 января 2013 года налог перестал быть необходимым, и теперь бизнесмены самостоятельно решают, какой режим налогообложения им выбрать, поэтому писать заявление на ЕНВД или нет, решают только они.

Как встать на учет?

Как происходит постановка ИП на ЕНВД? Эта проблема интересует каждого бизнесмена, недавно начавшего предпринимательскую деятельность по оказанию услуг или выполнению некоторых работ, и который попадает под действие этого режима.

Постановка ИП на учет ЕНВД начинается с обращения в налоговую.

При условии, что ИП ранее не пользовался этой системой, он подает заявление по добровольному желанию. Если ИП хочет перейти на данную систему, то он должен принести заявление в инспекцию по месту нахождения предпринимательской деятельности.

Но в некоторых видах деятельности вставать на учет требуется по расположению места жительства ИП или нахождению компании. Например, при размещении рекламы на транспорте, торговле, осуществлении грузоперевозок, доставке газет, то есть привязанность к определенной территории.

ИП на учете единого налога на вмененный доход, в течение не более, чем 5 рабочих дней со дня начала действия указанного режима, подает обращение по форме № ЕНВД-2 (для индивидуальных предпринимателей). Отсчет начинается со дня фактического действия этого режима.

Каждым ИП постановка на учет ЕНВД осуществляется следующим образом. Данная форма самостоятельно заполняется плательщиком. В бланке заявления указывается дата начала действия специального режима, так как именно с этого времени индивидуальный предприниматель будет зарегистрирован в лице плательщика вмененного сбора.

Вернуться к оглавлению

Какие документы нужны для постановки ИП на учет ЕНВД

Документы, требуемые при оформлении заявления для постановки на учет для системы:

- паспорт гражданина Российской Федерации;

- свидетельство о постановке на учет в лице индивидуального предпринимателя;

- свидетельство о государственной регистрации физического лица в лице индивидуального предпринимателя.

В некоторых случаях вместо налогоплательщика документ может написать его уполномоченный, но при этом у него должна быть нотариально заверенная доверенность на его имя.

С начала года бизнесмен может перейти на единый вмененный налог. В ситуации если ИП состоял на общей системе налогообложения, то подать обращение о переходе можно в любой удобный день. Принести форму ЕНВД-2 можно в конце года, если бизнесмен хочет пользоваться этим режимом с начала будущего календарного года.

Бизнесмены, которые использовали ЕНВД по стоянию на 1 января 2013 года и платили единый налог, но не подавали обращения, могут быть поставлены на учет в лице плательщика. Для этого у них есть 2 решения:

- Подать обращение в налоговые органы по форме № ЕНВД-2.

- Предоставить налоговую декларацию по этой системе.

В этих ситуациях учет будет начинаться с даты постановки на учет, которая указана в заявлении, или же с начала налогового периода, в котором плательщик предоставил налоговую декларацию по ЕНВД.

Вернуться к оглавлению

Порядок оформления заявления по форме № ЕНВД-2

Такая форма строго регламентирована и имеет определенный порядок заполнения. Если эта форма будет неправильно заполнена, то инспектор может ее не принять. Первым делом нужно распечатать документ в двух экземплярах, так как один остается в налоговой, а другой у ИП. Форму заявления можно скачать в интернете, главное, чтобы она была актуальной и действующей.

Заполнение бланка начинается с крайней левой стороны листа. Все строки и ячейки заполняются обязательно, где есть необходимость, ставятся прочерки. В самом верху бланка вписывается ИНН налогоплательщика, номер страницы и код территориального подразделения Федеральной налоговой службы. Потом заносится информация о бизнесмене (Ф. И. О.) построчно печатными буквами и сведения ОГРНИП.

Также вписывается количество страниц, прилагаемых к документу.

Внизу бланка ставится цифра 1 — если обращение пишет бизнесмен, или же цифра 2 — если предоставляется уполномоченным лицом. Здесь же представитель должен вписать свои данные (Ф. И. О.), ИНН, номер документа, подтверждающего его права и номер телефона.

Сведения о постановке на регистрационный учет вписывать не требуется, это сделает сотрудник налоговой службы, заполнив свои Ф. И. О. и заверив подписью.

Требуется также заполнить приложение к форме. На обратной стороне бланка ставится код вида предпринимательской деятельности. При заполнении информации о местонахождении основной деятельности вписываются все данные (индекс, полный юридический адрес).

В поле с надписью «Достоверность и полноту сведений, указанных на данной странице, подтверждаю» расписывается лицо, подтверждающее правоту и полноту сведений, указанных в документе.

Заполнять документ можно вручную или же автоматическим способом. Главное, чтобы в заявлении была достоверная информация. После введения всей информации один бланк с отметкой налоговой выдается индивидуальному предпринимателю. По истечении 5 дней ИП может забрать из налоговой инспекции уведомление, где будет написано, что ему разрешено использовать учет ЕНВД.

Что делать, если пропущен срок подачи заявления по форме № ЕНВД-2? В ситуации, когда бизнесмен не подал обращение о постановке в течение 5 дней, он не имеет полномочий уплачивать этот сбор и не должен применять этот режим, на котором находился раньше. Несвоевременная постановка на учет в лице налогоплательщика ЕНВД индивидуальному предпринимателю обойдется штрафом.

Автор:

Иван Иванов

Поделись статьей:

Оцените статью:

Загрузка…Похожие статьи

moeip.ru

Какие документы нужно вести ИП при ЕНВД

Автор КакПросто!

Преимущество ЕНВД заключается в том, что перечень документов, который должен вести предприниматель, а также налоговая отчетность минимальны. Это обусловлено тем, что налогооблагаемая база не связана с полученной выручкой.

Статьи по теме:

Инструкция

ИП, которые находятся на ЕНВД, не обязаны вести бухгалтерский учет. При этом Налоговым кодексом предусмотрено ведение учета ИП, но в какой именно форме не указано. В частности, специальной книги учета доходов и расходов для плательщиков ЕНВД не предусмотрено. Для налоговых органов она также не представляет особого интереса, т.к. ни величина доходов, ни величина расходов на сумму налогов к уплате не влияет. Несмотря на то, что ИП не обязаны вести учет, они могут это делать для личных целей, чтобы отслеживать динамику поступления выручки.

ИП нп ЕНВД обязаны вести учет физических показателей, по которым производится расчет налоговой базы. Они варьируются в зависимости от вида деятельности. Например, для бытовых услуг в качестве физического показателя выступает количество работников. Таким предпринимателям необходимо вести учет количества работников и табель рабочего времени. Для розничной торговли налогооблагаемая база зависит от торговой площади. Поэтому ИП должен иметь договор аренды, в котором содержится информация о площади помещения или документы, которые подтверждают право собственности на него.

Согласно нововведению 2012 года, ИП обязаны соблюдать кассовую дисциплину. Это значит, что они должны выписывать приходные и расходные ордера по всем наличным операциям, а также вести учет товарных чеков. Но так как вся выручка ИП относится к его личным средствам, предпринимателям предоставлены некоторые послабления по сравнению с ООО. Так, они могут установить нулевой лимит остатка наличных и не сдавать превышающие его поступления в кассу, ИП могут не хранить всю наличность в кассе и не оприходовать поступающие деньги. При наличии кассового аппарата ИП должен вести книгу кассира-операциониста.

ИП на ЕНВД может уменьшить сумму вмененных налогов на уплаченные страховые взносы за себя или за работников. Поэтому ему необходимо сохранять квитанции об уплате данных зарплатных налогов или иметь возможность предоставить выписку со своего банковского счета.

Если ИП является работодателем, то он должен иметь полный спектр документации, связанной с привлечением наемных сотрудников. Перечень кадровой документации включает в себя правила трудового распорядка; должностные инструкции; штатное расписание; приказы о приеме на работу; учет трудовых книжек; положения об оплате труда и персональных данных; график отпусков и пр.

Обратите внимание

Если компания совмещает ЕНВД и другой налоговый режим (ОСНО или УСН) она должна вести раздельный учет получаемой выручки. При этом для тех, кто сочетает ЕНВД и ОСНО, либо УСН доходы минус расходы, необходимо вести еще и раздельный учет доходов.

Полезный совет

За отсутствие документов, которые подтверждают достоверность учета физических показателей, может грозить штраф со стороны налоговых органов. Но оштрафовать ИП на ЕНВД, который не ведет КУДиР налоговики не могут, за это не предусмотрена ответственность.

Совет полезен?

Распечатать

Какие документы нужно вести ИП при ЕНВД

Похожие советы

www.kakprosto.ru

Образец справки о доходах ИП на ЕНВД

30 августа 2016

Просмотров: 2269

Что такое справка о доходах ИП на ЕНВД, образец ее оформления, где она востребована и кто ее предоставляет? Ответы на данные вопросы позволят упростить процедуру ведения документооборота на предприятии.

Что такое ЕНВД?

Аббревиатура ЕНВД расшифровывается как единый налог на вмененный доход. Индивидуальные предприниматели, которые предоставляют разные виды услуг (например, ветеринарные, по временному размещению и проживанию людей, перевозке грузов и пассажиров) или ведут деятельность, связанную с розничной торговлей, общественным питанием или рекламой, являются плательщиками налога на вмененный доход. Этот вид обязательств перед фискальной службой служит аналогом ряду налогов. Сумма дохода не имеет значения для предпринимателей, которые оплачивают единый налог, в отличие от тех, кто осуществляет свою деятельность по упрощенной системе.

ЕНВД отличается от общей или упрощенной системы налогообложения своей базой. Обязательство перед фискальной службой начисляется на предполагаемую прибыль, а не на фактически полученные суммы. Переход на уплату единого налога является добровольным, а снятие с регистрации осуществляется на основании заявления в налоговую.

Вернуться к оглавлению

Налоговая декларация по ЕНВД

Информация о вмененном доходе фиксируется в декларации, которая подается в налоговую службу. Поскольку декларация по единому налогу не отражает фактически полученную налогоплательщиком прибыль, то реальный показатель будет существенно отличаться от рассчитанного по формуле. В силу этого обстоятельства декларация не может заменить справку. Когда выписывается справка о доходах ИП на ЕНВД , то бланк документа разрабатывается каждым предпринимателем индивидуально, а все другие данные о прибыли становятся неактуальными. Строгой формы бланка для справки не существует, поэтому все предприниматели формируют его самостоятельно.

Справка о доходах ИП на ЕНВД имеет определенные основания для ее выдачи. Законодательством не предусмотрено ведение учета непосредственно предпринимателем, поскольку декларация отражает рассчитанную по установленным формулам с применением коэффициентов прибыль. Расчет производят от суммы вменяемого дохода с учетом вида деятельности и других физических показателей. Поэтому для предпринимателей проще находиться на упрощенной форме учета. За основу для расчета прибыли берут информацию, зафиксированную в первичных документах. При подаче декларации в налоговую с целью подтверждения принятия документа контролирующим органом рекомендуется составлять отчетность в двух экземплярах. Один из них со штампом налоговой и подписью уполномоченного лица оставлять себе. Копия декларации может понадобиться индивидуальному предпринимателю для подтверждения подачи отчета или выписки справок.

Вернуться к оглавлению

Назначение справки и форма документа

Документ может оказаться востребованным в многих случаях: может понадобиться при выезде за рубеж, оформлении кредита, несвязанного с ведением хозяйственной деятельности, при обращении в социальные службы или другому заявленному месту требования.

Предприниматель является одновременно и работодателем, и наемным работником, поэтому справку ему приходится выписывать самостоятельно.

Бланк справки создают следующим образом. Вверху указывают фамилию и инициалы индивидуального предпринимателя. Ниже записывают индекс и адрес регистрации, налоговый номер, основной государственный регистрационный номер лица, ведущего хозяйственную деятельность, связанную с получением дохода, номер свидетельства о регистрации и дату выдачи, контактный телефон, банковские реквизиты (наименование банка, номер счета, БИК, к/с).

По центру размещают название бланка — справка о доходах для ИП на ЕНВД. Далее подают саму информацию о предпринимателе (фамилия и инициалы, документ, удостоверяющий личность наименование, номер, серия, дата выдачи) и прописывают сумму дохода цифрами и прописью за год или отчетный период.

При подаче справки указанную сумму дохода можно подтвердить соответствующим пакетом документов. Подписывает справку индивидуальный предприниматель, а бухгалтер указывается при его наличии.

Подпись скрепляется печатью, а заполненные бланки справок индивидуальными предпринимателями регистрируются в журнале выходной корреспонденции.

Автор:

Иван Иванов

Поделись статьей:

Оцените статью:

Загрузка…Похожие статьи

moeip.ru

ЕНВД — nalog-nalog.ru

Режим ЕНВД: возможность применения

Как перейти на ЕНВД и заполнить формы ЕНВД-1 и ЕНВД-2

Расчет налога: базовая доходность и коэффициенты-дефляторы

Бланк декларации 2018 года: как заполнить и сдать

Каков срок сдачи декларации по ЕНВД за 3 квартал 2018 года и последующие периоды

КБК по ЕНВД в 2018 году для ИП и ООО и уплата налога

Обязанности плательщиков при ЕНВД: уплата других налогов и раздельный учет

Прекращение деятельности на ЕНВД

Режим ЕНВД: возможность применения

Компании и ИП вправе осуществить переход на ЕНВД при выполнении определенных условий. С их перечнем вы можете ознакомиться в статье «Кто может применять ЕНВД (порядок, условия, нюансы)?».

О расчете численности работников при ЕНВД читайте в публикациях:

О плюсах и минусах ЕНВД мы рассказываем в этих материалах:

Сравнить режимы налогообложения и выбрать приемлемый вам помогут статьи:

О возможности применения ЕНВД при определенных видах деятельности можно узнать из материалов:

Как перейти на ЕНВД и заполнить формы ЕНВД-1 и ЕНВД-2

Применять ЕНВД могут не только вновь зарегистрированные организации и ИП, но и уже действующие. Однако последним нужно учитывать некоторые нюансы.

Подробнее о них вы можете прочитать в статьях:

Порядок перехода на ЕНВД также рассмотрен в статье «Порядок перехода на ЕНВД».

Первым шагом, ведущим к началу работы на ЕНВД, является постановка на учет в налоговом органе, в адрес которого в течение 5 дней с момента начала работы на ЕНВД налогоплательщику следует направить соответствующее заявление. Налоговым законодательством предусмотрены 2 его формы:

-

ЕНВД-1 (для организаций): в документе отражается статус фирмы — российская или иностранная, ее наименование и адрес, код оказываемых услуг и место их осуществления. Что еще нужно указать в ЕНВД-1? Об этом вам расскажет статья «Как заполнить заявление по форме ЕНВД 1 (бланк)?».

-

ЕНВД-2 (для ИП): в заявлении указывается Ф. И. О. будущего плательщика ЕНВД, вид его деятельности, адрес, по которому она осуществляется, и дата начала применения ЕНВД. О том, как правильно заполнить такой документ по ЕНВД, говорится в этом материале.

Способы подачи заявлений в ИФНС рассмотрены в материале «ФНС рассказала, как встать на учет по ЕНВД».

Получив указанные формы, ИФНС регистрирует ИП или компанию в качестве плательщиков ЕНВД, о чем извещает их посредством выдачи уведомлений № 1-3-Учет (для организаций) и № 2-3-Учет (для ИП). Подробнее о данной процедуре — в материалах:

Расчет налога: базовая доходность и коэффициенты-дефляторы

Сумма налога при ЕНВД определяется как произведение налоговой базы и ставки налога. Налоговая база по ЕНВД определяется по каждому виду деятельности и зависит от базовой доходности, физического показателя и корректирующих коэффициентов К1 и К2. Подробнее о расчете налоговой базы можно прочитать в этой статье.

О том, что такое базовая доходность и как ее рассчитать, рассказывает статья «Базовая доходность ЕНВД в 2018 году».

О порядке расчета физических показателей читайте здесь.

Об особенностях расчета физического показателя «количество работников» можно узнать из материала «Как учесть АУП при совмещении ОСН и ЕНВД с физическим показателем ”количество работников”».

О корректирующих коэффициентах читайте в публикациях рубрики «Коэффициенты ЕНВД (К1, К2)».

Об особенностях расчета ЕНВД за неполный налоговый период можно узнать из материалов:

Об особенностях расчета ЕНВД при осуществлении отдельных видов деятельности читайте в статьях:

О расчете ЕНВД при грузоперевозках можно прочитать здесь.

Об уменьшении налоговой базы по ЕНВД на страховые взносы читайте в публикациях:

О том, как отражается начисление и уплата ЕНВД в бухгалтерском учете, смотрите в статье «Проводки по начислению и уплате ЕНВД».

Бланк декларации 2018 года: как заполнить и сдать

Став плательщиком ЕНВД, компания или предприниматель начинают работать по правилам гл. 26.3 НК РФ, в соответствии с которыми они получают освобождение от исчисления и уплаты:

-

НДС (за некоторым исключением).

-

Налога на прибыль (для компаний) или НДФЛ (для ИП).

-

Налога на имущество, кроме облагаемого по кадастровой стоимости.

Однако у вмененщиков появляется новая обязанность — рассчитать и перечислить в бюджет ЕНВД.

Порядок расчета налога должен быть отражен в декларации по ЕНВД. Форма указанного документа пока утверждена приказом ФНС России от 04.07.2014 № ММВ-7-3/353@. Бланк отчета по ЕНВД доступен на нашем сайте. Скачать его можно здесь.

Посмотреть образец заполнения декларации можно в материале «Сроки сдачи декларации по ЕНВД за 3-й квартал».

Однако имейте в виду, что сейчас декларация по вмененке в процессе изменения и с отчетности за 3 квартал 2018 года ФНС просит сдать ее по этой рекомендованной форме.

Также о заполнении и сдаче декларации по ЕНВД можно прочитать в статье «Декларация ЕНВД за 3 квартал 2018 года»;

ОБРАТИТЕ ВНИМАНИЕ! Заполнение декларации с нулевыми показателями для ЕНВД недопустимо. Эта позиция ФНС РФ приведена в публикации «У ”вмененщика” не может быть нулевых деклараций».

О том, как чиновники предлагают заполнить декларацию по ЕНВД в случае отсутствия физического показателя, читайте в статье «Можно ли сдавать нулевую декларацию по ЕНВД?».

Мнение ФНС о том, как подать декларацию в случае приостановки деятельности узнайте из публикации «ФНС разъяснила, как быть с ЕНВД при приостановке деятельности».

Плательщик ЕНВД может направить декларацию в ФНС как в электронном виде, так и на бумажном носителе. О нюансах отправки отчета ЕНВД в электронном виде рассказывается в статье «Порядок сдачи налоговой отчетности через Интернет».

О возможности сдачи декларации по ЕНВД через сайт ФНС без посредника-оператора связи читайте в материале «ФНС РФ: почти всю отчетность можно сдать через сайт».

О том, какую еще отчетность сдают ИП и ООО на ЕНВД, читайте в статьях:

Каков срок сдачи декларации по ЕНВД за 3 квартал 2018 года и последующие периоды

Сроки представления декларации по ЕНВД регламентированы п. 3 ст. 346.32 НК РФ. В соответствии с указанной нормой отчет по ЕНВД направляется в ИФНС по окончании налогового периода до 20 числа месяца, следующего за отчетным кварталом.

Таким образом, отчет за 3 квартал 2018 года нужно сдать до 22.10.2018 (20.10.2018 – суббота, в соответствии с п.7 ст. 6.1 НК РФ декларация сдается в первый рабочий день).

Какой налоговый период по ЕНВД, можно узнать из статьи «Налоговый период по ЕНВД».

О последствиях несвоевременной сдачи декларации читайте в статье «Будет ли штраф за неподачу декларации по ЕНВД в срок?».

А вот в какие сроки необходимо осуществить налоговые платежи по ЕНВД, вы сможете узнать из статьи «Порядок и сроки уплаты ЕНВД в 2018 году».

КБК по ЕНВД в 2018 году для ИП и ООО и уплата налога

Плательщики налога при заполнении формы ЕНВД для юридических лиц КБК в 2018 году должны использовать следующий — 182 1 05 02010 02 1000 110. А о том, какие для плательщиков ЕНВД КБК коды действуют в 2018 году при оплате пени вы сможете узнать здесь.

Все коды КБК по ЕНВД для ИП соответствуют кодам, применяемым организациями.

Подробнее см. в статье «КБК для уплаты ЕНВД в 2017-2018 годах для ИП».

Нужно ли продолжать уплачивать ЕНВД при приостановлении деятельности, читайте в публикации «Приостановление деятельности не освобождает от уплаты ЕНВД».

Обязанности плательщиков при ЕНВД: уплата других налогов и раздельный учет

У плательщиков ЕНВД, помимо подачи декларации и уплаты этого налога, есть и другие обязанности. К таким обязанностям относится уплата налогов, от которых применение ЕНВД не освобождает, и ведение раздельного учета.

Подробнее об обязанностях плательщиков ЕНВД читайте в этом материале.

О том, как «вмененщик» начисляет и уплачивает налог на имущество, читайте здесь.

Несмотря на то, что применение ЕНВД освобождает от уплаты НДС, в некоторых случаях «вмененщик» тем не менее обязан подать декларацию по НДС и уплатить налог. Подробнее читайте в статье «При каких операциях на ЕНВД нужно платить НДС?».

НК РФ требует от «вмененщика» вести раздельный учет при осуществлении нескольких видов деятельности, облагаемых ЕНВД, и при совмещении ЕНВД с другими режимами налогообложения. Прочитать об этом можно в публикациях:

Прекращение деятельности на ЕНВД

Для того чтобы прекратить применение ЕНВД, необходимо подать заявление о снятии с учета в качестве плательщика этого налога. Найти информацию о том, как это сделать, и ознакомиться с образцом заявления можно в статье «Форма ЕНВД 3: заявление о снятии с учета организации».

При прекращении вмененной деятельности юридические лица подают заявление по форме ЕНВД 3, а индивидуальные предприниматели — по форме ЕНВД 4. Скачать бланки заявлений можно здесь.

О порядке прекращения деятельности на ЕНВД читайте в материалах:

О последствиях нарушения срока представления заявления о прекращении деятельности можно узнать из публикаций:

Об особенностях расчета налога при прекращении деятельности читайте в материале «Как рассчитать ЕНВД, если торговая точка закрылась?».

Порядок исчисления ЕНВД, безусловно, намного проще, чем исчисление налогов на общем режиме налогообложения — только один этот факт может склонить плательщика к выбору ЕНВД. Однако и на ЕНВД бывают нестандартные ситуации, но с ними вам всегда помогут разобраться публикации нашей рубрики «ЕНВД».

nalog-nalog.ru

С какого момента следует начислять ЕНВД

Организация, которая ведет предпринимательскую деятельность, облагаемую ЕНВД, и у которой есть физические показатели, необходимые для расчета этого налога, должна зарегистрироваться в налоговой инспекции в качестве плательщика ЕНВД.

Налоговым периодом по ЕНВД является квартал. Отчетных периодов по этому налогу не установлено (ст. 346.30 НК РФ). Поэтому ЕНВД нужно перечислять в бюджет по итогам каждого квартала, в котором организация вела деятельность, переведенную на этот спецрежим.

Начало деятельности, облагаемой ЕНВД

С момента постановки на налоговый учет в качестве плательщика ЕНВД у организации возникают обязанности, предусмотренные статьей 23 Налогового кодекса. В том числе обязанности по уплате налога и представлению налоговых деклараций.

Организации должны начислять ЕНВД начиная с даты, указанной в заявлении о постановке на учет в качестве плательщика ЕНВД (п. 3 ст. 346.28 НК РФ). Такой порядок применяется и в том случае, когда организация начинает вести деятельность на ЕНВД через вновь открытое обособленное подразделение. Об этом сказано в письме Минфина России от 12 декабря 2012 г. № 03-11-06/3/86.

Платить ЕНВД организация должна независимо от совершения каких-либо хозяйственных операций и фактических результатов деятельности в течение налогового периода. Это объясняется тем, что сумма ЕНВД за каждый квартал определяется исходя из имеющихся значений физических показателей и с учетом вмененного (т. е. потенциально возможного), а не фактически полученного дохода. Такой порядок следует из положений статьи 346.29 Налогового кодекса и письма Минфина России от 20 сентября 2012 г. № 03-11/11/279.

Учитывая, что переход на ЕНВД носит добровольный характер (п. 1 ст. 346.28 НК РФ), в заявлении о постановке на учет в качестве плательщика ЕНВД целесообразно указывать дату, с которой организация фактически будет вести деятельность на этом налоговом режиме.

Пример определения даты начала предпринимательской деятельности, с которой нужно платить ЕНВД. Организация занимается розничной торговлей через объекты, имеющие торговые залы

Организация занимается оптовой торговлей, кроме того, планирует начать реализацию товаров в розницу через магазин, площадь торгового зала которого не превышает 150 кв. м. В отношении розничной торговли организация намерена применять ЕНВД. Открытие магазина запланировано на 6 мая.

9 апреля организация заключила договор на закупку товаров для перепродажи. 16 апреля были заключены трудовые договоры с сотрудниками розничного магазина.

23 апреля организация зарегистрировала договор аренды магазина и получила правоустанавливающие документы, позволяющие определить физический показатель – площадь торгового зала. В этот же день организация подала в налоговую инспекцию заявление о постановке на учет в качестве плательщика ЕНВД. В заявлении указана дата начала предпринимательской деятельности – 6 мая.

26 апреля из инспекции было получено уведомление о постановке организации на учет в качестве плательщика ЕНВД с 6 мая.

Фактически магазин был открыт только 16 мая. Несмотря на это датой начала деятельности, облагаемой ЕНВД, признается 6 мая – дата постановки организации на учет в качестве плательщика ЕНВД. Таким образом, с деятельности по розничной торговле через объект, имеющий торговый зал, организация платит ЕНВД начиная со II квартала.

Сумму налога за II квартал бухгалтер рассчитает с учетом деятельности:

– в мае – за период с 6 по 31 мая;

– в июне – за полный месяц.

Создание дополнительных обособленных подразделений

При создании организацией – плательщиком ЕНВД дополнительных обособленных подразделений момент начала уплаты ЕНВД по этим подразделениям зависит от того, где они были открыты:

– в том же муниципальном образовании, что и головное отделение организации;

– в другом муниципальном образовании.

Если обособленное подразделение создано на территории муниципального образования, в котором организация уже состоит на учете как плательщик ЕНВД, повторно вставать на налоговый учет в этом качестве не требуется (письмо Минфина России от 16 августа 2012 г. № 03-11-06/3/60). В налоговую инспекцию по местонахождению обособленного подразделения достаточно направить только сообщение по форме № С-09-3-1. При этом налог нужно начислять по правилам пункта 9 статьи 346.29 Налогового кодекса, как при изменении физических показателей. То есть с 1-го числа месяца, в котором организация сообщила об открытии дополнительного обособленного подразделения, ЕНВД рассчитывайте уже с учетом физических показателей этого подразделения.

Пример определения физических показателей для расчета ЕНВД при открытии обособленного подразделения

Организация открывает обособленное подразделение в том же муниципальном образовании, в котором она состоит на учете в качестве плательщика ЕНВД.

Организация реализует товары в розницу через магазин, площадь торгового зала которого составляет 100 кв. м. В этом же муниципальном образовании организация открывает новое обособленное подразделение: магазин с площадью торгового зала 40 кв. м.

23 мая в налоговую инспекцию по местонахождению обособленного подразделения организация направила сообщение по форме № С-09-3-1.

Поскольку магазин был открыт в том же муниципальном образовании, в котором организация уже зарегистрирована в качестве плательщика ЕНВД, при расчете единого налога за II квартал бухгалтер учел изменение физических показателей с начала месяца, в котором оно произошло. А именно с 1 мая.

Сумму налога за II квартал бухгалтер рассчитал за три полных месяца с учетом площадей торговых залов, которые составили:

– в апреле – 100 кв. м;

– в мае – 140 кв. м;

– в июне – 140 кв. м.

Если обособленное подразделение создано в другом муниципальном образовании, то рассчитывать ЕНВД по нему нужно в соответствии с положениями абзаца 3 пункта 10 статьи 346.29 Налогового кодекса. То есть с даты, указанной в заявлении о постановке обособленного подразделения на учет в качестве плательщика ЕНВД. Подробнее об этом см. Как рассчитать ЕНВД.

Аналогичные разъяснения содержатся в письме Минфина России от 23 мая 2013 г. № 03-11-06/3/18486.

nalogobzor.info