таблица по 85 регионам РФ

Налоговый кодекс РФ устанавливает для вмененки лишь базовую доходность, применимую для любого региона России. Но указанную доходность следует корректировать на соответствующие коэффициенты. Поиск этих коэффициентов часто вызывает вопросы. Расскажем, как определить К2 в своем регионе.

Корректирующий коэффициент К2 для ЕНВД в 2019 году

При использовании предприятием или ИП ЕНВД в учете своей деятельности, необходимо ясно представлять значение и размер всех показателей для расчета налога на вмененный доход. Из существующих для ЕНВД коэффициентов, подробно рассмотрим коэффициент-дефлятор К2.

Следует напомнить, какой понятийный аппарат используют чиновники в существующей редакции гл. 26.3 НК РФ. Под коэффициентом-дефлятором законодатели понимают показатель К1, а номер 2 (К2) присвоен корректирующему коэффициенту базовой доходности (ст. 346.27 НК РФ). Правда, на практике можно встретить используемое бухгалтерами понятие «коэффициент-дефлятор» и по отношению к К2.

К2 – это коэффициент, корректирующий итоговую сумму налога в зависимости от особенностей предпринимательской деятельности в конкретном муниципальном образовании России.

Его величину ежегодно озвучивают местные законодатели, опираясь на ряд факторов, влияющих на деятельность налогоплательщика: месторасположение бизнеса, покупательский спрос, зависимость работы от сезона, ассортимент товаров, наличие транспортных средств и многое другое.

К2 по региона РФ

Для чего нужен коэффициент-дефлятор К2 на 2019 год для ЕНВД?

Одной из особенностей этого регионального дефлятора К2 является то, что его значение может корректировать сумму единого налога в меньшую сторону либо оставлять его на предельном уровне.

Таким образом, субъекты Российской Федерации могут стимулировать бизнесменов открывать новые предприятия с учетом задуманной деятельности в определенной местности. Например, озвученный принцип работает для небольших населенных пунктов, где открытие нового бизнеса проще и дешевле, чем в большом городе.

Где организация может найти коэффициент К2 для ЕНВД на 2019 год

К2 определяют местные органы власти. Нормативный акт с К2 для вашей организации или ИП ищите на официальном сайте ФНС www.nalog.ru. Для этого в разделе Деятельность выбирайте «Налогообложение в РФ», далее перейдите в раздел «Действующие в РФ налоги и сборы», затем на этой странице найдите «Специальные налоговые режимы» и выберите ЕНВД и, наконец, уже там ищите «Особенности регионального законодательства».

Коэффициент К2 для ЕНВД в 2019 году в СПб

Рассмотрим на примере одного региона алгоритм поиска К2. Корректирующий коэффициент К2 для ЕНВД в г. Санкт-Петербурге устанавливается в соответствии с законом г. Санкт-Петербурга от 17.06.2003 № 299-35 «О введении на территории Санкт-Петербурга системы налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности».

Значение коэффициента К2 на 2019 год можно узнать в вышеуказанном законе.

Особенности расчета коэффициента К2 для ЕНВД в 2019 году

Возможен вариант, когда для вашего вида деятельности в местном нормативно-правовом акте указано несколько коэффициентов К2 и не прописано дополнительных условий. Это так называемые «подкоэффициенты». В таком случае необходимо перемножить выбранные показатели. Полученный результат не должен превышать единицу (пп. 7, 11 ст. 346.29 НК РФ).

Например, для вашего вида деятельности местным актом установлено три коэффициента:

Для корректировки базовой доходности и расчета налога используется К2 равный 0,832 (1 x 0,4 x 0,8). Значение округляется до трех знаков после запятой. (п. 11 ст. 346.29 НК РФ).

К2 не может быть меньше 0,005 и больше 1 (п. 7 ст. 346.29 НК РФ). В случае, если коэффициент К2 не определен органами местного самоуправления, то при расчете налога ЕНВД этот коэффициент учитываться не будет.

Если коэффициент К2 был установлен сроком на один год и новый не утвержден, тогда необходимо использовать значение прошлогоднего коэффициента.

www.26-2.ru

Корректирующий коэффициент К2 в 2019 году для ЕНВД

Корректирующий коэффициент К2 оказывает влияние на размер единого налога на вмененный доход, учитывая различные факторы, влияющие на базовую доходность бизнеса. Предельные значения параметра могут находиться в границах 0,005 до 1.

Итоговый размер налога исчисляется, применяя два показателя –коэффициент-дефлятор К1 и коэффициент базовой доходности К2. Рассмотрим подробнее, как найти К2 в 2019 году.

Показатель К2 отражается в налоговой декларации по ЕНВД, раздел 2 строка 060 — инструкция заполнения.

Что такое коэффициент К2 для ЕНВД?

Определение К2 дается в ст. 346.27 Налогового кодекса. Этот коэффициент корректирует базовую доходность, учитывая совокупность ведения предпринимательской деятельности. На него оказывают влияние:

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему — звоните по телефону

Это быстро и бесплатно!

- разнообразие (ассортимент) товаров, работ и услуг, которые позволяют бизнесмену извлекать доходность из своего дела;

- режим работы;

- размер получаемого дохода;

- сезонность работы;

- любые особенности места, где ведется бизнес;

- площадь поля информационного табло, наружной рекламы;

- масштаб использования транспорта любого типа для размещения рекламы;

- иные факторы.

Значение К2 устанавливается ежегодно местными органами власти, которое действует на конкретной территории. Найти значение для своего региона можно на официальном сайте налогового органа или в таблице ниже.

Субъектам разрешено использовать региональный дефлятор таким образом, чтобы регулировать ведение бизнеса в конкретной сфере или территории. Например, значение К2 для сельской местности ниже, чем для городской, по бытовым услугам ниже, чем по пассажирским перевозкам. Это дает возможность влиять на решения предпринимателей, планирующих открытие своего дела.

На примере Санкт-Петербурга рассмотрим изменение значений К2 по видам деятельности и территориям ведения бизнеса. Все они действуют в 2019 году в соответствии с Законом СПб от 17.06.2003 № 299-35.

| Вид предпринимательской деятельности | Коэффициента К2 для СПб | Коэффициента К2 для Ленинградской области |

|---|---|---|

| Ремонт обуви | 0,4 | 0,2 |

| Ремонт оборудования | 0,8 | 0,6 |

| Парикмахерские услуги и салон красоты | 0,6 | 0,4 |

| Уход за домашними животными | 0,6 | 0,4 |

| Ветеринарные услуги в специализированных лечебницах | 0,6 | 0,6 |

| Транспортные пассажироперевозки | 1,0 | 1,0 |

Если на 2019 год новый коэффициент не установлен, то в течении этого периода будет действовать то значение, которое было принять в прошедшем году. По общему правилу значение К2 не подлежит изменению в течение календарного периода.

Документ представляет решение, которое перечисляет все виды деятельности, облагаемые ЕНВД. В нем же закрепляется порядок расчета К2.

Ставка ЕНВД установлена п. 1 ст. 346.31 НК и составляет 15% величины вмененного дохода.

Таблица по ЕНВД коэффициента К2 на 2019 год

Следует отметить, что самостоятельный расчет К2 в 2019 году может привести к недоимке по налогу. Не следует также производить исчисление ЕНВД, применяя коэффициент К2 равный 1. Впоследствии сформируется переплата, которую довольно сложно вернуть.

Показатель можно узнать одним из способов:

- проконсультироваться в территориальной инспекции ФНС;

- на официальном сайте ФНС;

Как найти корректирующий коэффициент К2 для ЕНВД

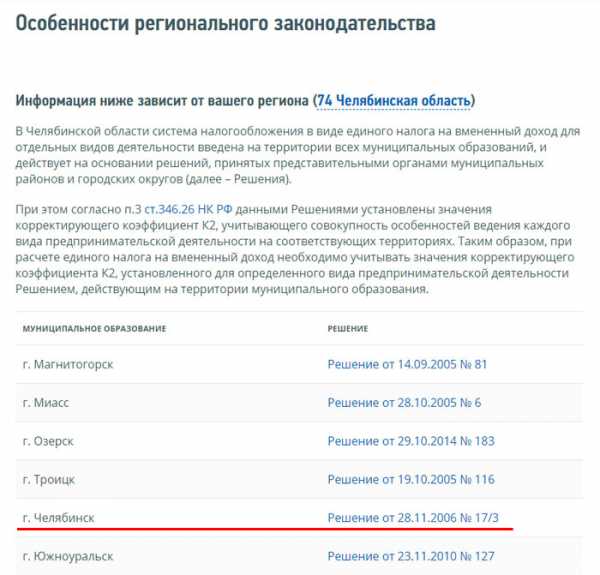

На примере Челябинской области найдем коэффициент K2:

- В поисковой строке выше вбейте код или интересующий регион и перейдите по ссылке.

- Откроется страница с разделом «Особенности регионального законодательства», из перечня муниципальных районов выберите нужный. В нашем случае кликаем по г. Челябинск.

- Откроется страница «Решение» ниже скачайте документ нажав на кнопку «Загрузить».

Расчет коэффициента К2

По каждому из регионов утверждаются не только сами размеры коэффициентов, но и порядок их применения. Для одного вида деятельности может быть установлено несколько К2, тогда потребуется их перемножить.

Итоговое значение не может оказаться больше 1 и меньше 0,005, согласно п. 7, п. 11 ст. 346.29 НК.

На примере г. Челябинска, региональным законом установлено 2 показателя определяющий коэффициент К2. Для расчета применяется формула:

К2 = Кас × Кз, где:

- Кас — коэффициент, зависящий от ассортимента оказываемых услуг;

- Кз – коэффициент, на который влияют особенности ведения деятельности предпринимателя в пределах городского округа;

Рассчитываем значение Кас.

Например — индивидуальный предприниматель оказывает в салоне красоты две услуги.

Получаем:

| Услуги | Коэффициент Кас |

|---|---|

| Парикмахерские | 0,3 |

| Косметические | 0,83 |

Кас = 0,3 × 0,83 = 0,255

Находим значение Кз. Территория города условно поделена на зоны, в каждую из которых входят свои улицы.

Салон красоты находится на ул. Воровского, 19А и принадлежит ко второй зоне, получаем Кз = 0,8 (согласно Постановления от 30 ноября 2004 года № 2161-п «О зонировании территории» г. Челябинска).

| Услуги | Коэффициент Кз |

|---|---|

| зона 1 | 0,9 |

| зона 2 | 0,8 |

| зона 3 | 0,7 |

| зона 4 | 0,6 |

| зона 5 | 0,5 |

Все данные теперь известны, определяем коэффициент базовой доходности:

К2 = 0,255 × 0,8 = 0,204.

Если при перемножении часть после запятой оказывается больше тысячных (0,567777777), то допустимо сократить ее до трех знаков (0,568), применяя правила сокращения.

В видео пошагово показывают, как найти коэффициент К2 в Санкт-Петербурге.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему — звоните по телефону

Это быстро и бесплатно!

ip-shnik.ru

Коэффициент К2 для ЕНВД на 2019 годПростая бухгалтерия

В случае применения такой системы налогообложения, как единый налог на вмененный доход (ЕНВД) при расчете налога применяются коэффициенты, которыми корректируется базовая доходность. Это коэффициенты К1 и К2. Коэффициент К1 установлен Минэкономразвития в размере 1,915, а коэффициент К2 устанавливается местными властями субъектов РФ в размере, зависящем от особенностей ведения бизнеса в том или ином регионе. В статье рассмотрим, как узнать коэффициент К2 для ЕНВД на 2019 год в своем регионе.

Порядок расчета ЕНВД

ЕНДВ представляет собой такой режим налогообложения, при котором уплата налога осуществляется с вмененного дохода.При этом вмененный доход не зависит от полученной налогоплательщиком прибыли, он предусматривается действующим законодательством. На фактически полученные доходы налогоплательщиком, данный налог не начисляется.

Нормативные акты устанавливают базовую доходность по отдельным видам деятельности, по которым может применяться ЕНВД. Базовая доходность в обязательном порядке привязывается к физическим показателям. К примеру, если деятельность связана с услугами по перевозке грузов, то базовая доходность устанавливается для каждой отдельно взятой единицы транспорта. Что касается розничной торговли, то базовая доходность привязывается к 1 кв.м используемой в работе площади. Таким образом, оказывать влияние на налоговую нагрузку при ЕНВД компания и ИП сможет только при изменении физического показателя.

Важно! В каждом субъекте РФ, путем применения корректирующего коэффициента, может устанавливаться своя величина базовой доходности.

Единый налог при такой системе налогообложения как ЕНВД рассчитывается по следующей формуле:

ЕНВД = БД х (ФП1 + ФП2 + ФП3) х К1 х К2 х НС, где

БД – базовая доходность за месяц;

ФП1, ФП2 и ФП3 – физический показатель за первый, второй и третий месяц квартала соответственно;

К1 и К2 – коэффициенты, корректирующие базовую доходность;

НС – ставка налога.

Для определения величины базовой доходности, необходимо обратиться к Налоговому кодексу (п.3 ст.346.29 НК РФ). Выбрав свой вид деятельности, можно будет узнать значение базовой доходности. Полученная сумма корректируется на коэффициенты К1 и К2.

Коэффициент К1 для расчета ЕНВД

При расчета налога при ЕНВД на коэффициент-дефлятор К1 умножают базовую доходность. Коэффициент К1 учитывает изменение цен на товары (услуги и товары) в прошедшем периоде. Значение данного коэффициента утверждает на каждый календарный год Минэкономразвития. К1 на 2019 года для расчета ЕНВД установлен в размере 1,915. В сравнении с прошлым годом, коэффициент-дефлятор увеличился на 2,5%.

Коэффициент К2 для ЕНФД на 2019 год

Помимо корректировки единого налога, базовую доходность также умножают на коэффициент К2. Данный корректирующий коэффициент К2 учитывает особенности ведения коммерческой деятельности. К таким особенностям относят сезонность, режим рабочего времени, ассортимент продукции (работ и услуг), место ведения деятельности и т.д.

Значение данного коэффициента утверждается местными органами самоуправления на календарный год (или больший срок) в размере от 0,005 до 1. Если до начала календарного года властями не был утвержден новый размер коэффициента К2, то в течение следующего года действует то же значение, что и было установлено на предыдущий год.

Читайте также статью ⇒ НАЧИСЛЕНИЕ ЕНВД ПРОВОДКИ

Для чего требуется коэффициент К2

Коэффициент К2 является региональным дефлятором, главной особенностью которого является возможность корректировки налога ЕНФД в меньшую сторону, либо сохранение размера налога на предельном уровне.

Устанавливая то или иное значение коэффициента, власти субъектов РФ стимулируют предпринимателей открывать новые направления в бизнесе в конкретной местности. Данный принцип отлично работает в небольших населенных пунктов, в которых организация нового бизнеса происходит проще и обходится дешевле, чем в крупных мегаполисах.

Где найти коэффициент К2 для расчета ЕНВД на 2019 год

Как уже отмечалось выше, К2 является коэффициентом, который устанавливается местными органами власти. Найти нормативный документ с утвержденным значением К2 для своей организации или ИП можно на сайте ФНС. Для поиска в разделе «Деятельность» следует выбрать «Налогообложение в РФ» и перейти в раздел «Действующие в РФ налоги и сборы». После этого на странице нужно будет найти «Специальные налоговые режимы» и выбрать режим ЕНВД. И уже здесь можно будет найти «Особенности регионального законодательства».

Читайте также статью ⇒ УСЛОВИЯ ПРИМЕНЕНИЯ ЕНВД

Коэффициент К2 в Москве и Санкт-Петербурге

Согласно закона г. Москвы №45 от 2012 года, такой режим налогообложения как ЕНВД на территории города Москвы не применяется с 2014 года. Кроме того, данный налоговый режим не действует и в Московской области. Будет ли возобновлен ЕНВД в Москве и области – это маловероятно, потому что данный режим налогообложения планируется полностью отменить уже с 1 января 2021 года.

Найдем значение коэффициента К2 на примере Санкт-Петербурга. В Санкт-Петербурге значение данного коэффициента установлено законом 299-35 «О введении на территории Санкт-Петербурга системы налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности». Посмотрев закон, можно будет узнать, какое значение коэффициента К2 установлено на 2019 год. Согласно данного документа, К2 применяется исходя из того, в какой именно зоне муниципального образования ведется предпринимательская деятельности. Всего предусматривается две таких зоны:

| Вид деятельности | Коэффициент К2 в г. Санкт-Петербург | |

| 1 зона | 2 зона | |

| Оказание ветуслуг в лечебницах | 0,6 | 0,6 |

| Автослуги по перевозке пассажиров | 0,25 | 0,25 |

| Автослуги по перевозке грузов | 1 | 1,1 |

| Развозная/разносная розничная торговля | 1 | 0,8 |

| Услуги общепита (без залов для обслуживания) | 1 | 0,8 |

Как рассчитать коэффициент К2

Иногда события складываются так, что для применяемого вида деятельности местным нормативным документом предусматривается несколько К2, а дополнительных условий нет. То есть установлены подкоэффициенты. Тогда все показатели необходимо перемножить и полученный результат не должен быть больше единицы. Например, если для определенного вида деятельности местным законодательным актом установлены следующие значения коэффициента: 1; 0,4 и 0,8, то для того, чтобы скорректировать базовую доходность и определить размер налога необходимо использовать К2=0,832. При этом значение необходимо округлить до 3 знаков после запятой.

В соответствии со ст. 346.29 НК РФ, К2 должен быть установлен в пределах от 0,005 до 1. То есть значение данного коэффициента не может быть меньше 0,005, но не должно превышать единицу. Когда местные органы самоуправления не установили значение данного коэффициента, то при расчете ЕНВД он не учитывается.

Коэффициент К2 для ЕНВД на 2019 год в Крыму

На сегодняшний день для Крыма установлены самые лояльные налоговые условия. Для развития бизнеса в Республике Крым для бизнесменов предусматриваются различные льготы и дотации. За последние несколько лет местные власти не раз снижали размер К2 для деятельности, связанной с торговлей и общепитом. Целью снижения коэффициента является создание благоприятных условий для указанных направлений деятельности. Рассмотрим некоторые значение коэффициента К2, установленные в курортных городах Республики на 2019 год:

| Вид деятельности | Значение коэффициента К2 | ||

| Ялта | Евпатория | Алушта | |

| Разносная торговля | 0,2 | 0,714 | 0,32 |

| Розничная торговля в залах до 5 кв.м | 0,3 | 0,446 | 0,32 |

| Услуги, связанные с временным размещением и проживанием | 0,15 | 0,284 | 0,3 |

| Перевозка пассажиров (для ТС более 15 мест) | 0,8 | 0,548 | 0,48 |

Важно! ЕНВД в 2019 году в Крыму рассчитывается по ставке 4%.

Коэффициент К2 для ЕНВД на 2019 год в северных районах

В северных районах с тяжелыми климатическими условиями предусматриваются пониженные размены коэффициента К2 в отношении деятельности по транспортировке и доставке груза. Пониженная налоговая нагрузка по отношении к этим направлениям обусловлена облегчить сложные условия с логистикой, связанные с природными условиями. Например, в Республике Бурятия установлены такие значения коэффициента К2 для автотранспортных услуг по перевозке пассажиров:

- для ТС до 12 мест – 0,4;

- для ТС от 13 до 23 мест – 0,3;

- для ТС от 24 до 29 мест – 0,16;

- для ТС от 30 мест – 0,13.

Для Тюмени К2 установлены в следующих размерах для автотранспортных услуг по перевозке пассажиров:

- для ТС до 4 мест – 1;

- для ТС от 4 до 18 мест – 0,7;

- для ТС от 19 до 40 мест – 0,35;

- для ТС от 40 мест – 0,3.

В Южно-Сахалинске снижена налоговая нагрузка для перевозчиков, оказывающих услуги по перевозке пассажиров на авто более 20 мест. Коэффициент К2 для данных налогоплательщиков установлен в размере 0,005. Для перевозчиков на ТС до 20 мест и грузоперевозчиков коэффициент К2 1. То есть ЕНВД они уплачивают в полном размере.

Оцените качество статьи. Мы хотим стать лучше для вас:

buhland.ru

| Производство щипаной шерсти, сырых шкур и кож крупного рогатого скота, животных семейств лошадиных и оленевых, овец и коз, производство колбасных изделий, переработка и консервирование картофеля, производство масел и жиров, производство муки из зерновых культур, производство крупы и гранул из зерновых культур, пошив производственной одежды по индивидуальному заказу населения, пошив и вязание прочей верхней одежды по индивидуальному заказу населения, пошив нательного белья по индивидуальному заказу населения, пошив и вязание прочей одежды и аксессуаров одежды, головных уборов по индивидуальному заказу населения, изготовление вязаных и трикотажных чулочно-носочных изделий по индивидуальному заказу населения, изготовление прочих вязаных и трикотажных изделий, не включенных в другие группировки по индивидуальному заказу населения, изготовление готовых металлических изделий хозяйственного назначения по индивидуальному заказу населения, деятельность в области фотографии, прокат и аренда товаров для отдыха и спортивных товаров, прокат и аренда прочих предметов личного пользования и хозяйственно-бытового назначения (прокат телевизоров, радиоприемников, устройств видеозаписи, аудиозаписи и подобного оборудования, прокат мебели, электрических и неэлектрических бытовых приборов, прокат музыкальных инструментов, прокат прочих бытовых изделий и предметов личного пользования для домашних хозяйств, предприятий и организаций, не включенных в другие группировки), предоставление социальных услуг без обеспечения проживания престарелым и инвалидам, предоставление услуг по дневному уходу за детьми, ремонт электронной бытовой техники, ремонт бытовых приборов, домашнего и садового инвентаря (ремонт бытовой техники), ремонт обуви и прочих изделий из кожи, ремонт часов и ювелирных изделий (ремонт часов), ремонт прочих предметов личного потребления и бытовых товаров (ремонт одежды и текстильных изделий (ремонт одежды, ремонт трикотажных изделий), ремонт металлоизделий бытового и хозяйственного назначения (ремонт предметов и изделий из металла, ремонт металлической галантереи, ключей, номерных знаков, указателей улиц, заточка пил, чертежных и других инструментов, ножей, ножниц, бритв, коньков и т.п.)), стирка и химическая чистка текстильных и меховых изделий, предоставление услуг парикмахерскими и салонами красоты (предоставление парикмахерских услуг) | 10.11.4, 10.13.2, 10.31, 10.41, 10.61.2, 10.61.3, 14.12.2, 14.13.3, 14.14.4, 14.19.5, 14.31.2, 14.39.2, 25.99.3, 74.20, 77.21, 77.29 (77.29.1, 77.29.2, 77.29.3, 77.29.9), 88.10, 88.91, 95.21, 95.22 (95.22.1), 95.23, 95.25 (95.25.1), 95.29 (95.29.1 (95.29.11, 95.29.13), 95.29.4 (95.29.41, 95.29.42, 95.29.43)), 96.01, 96.02 (96.02.1) | 0,3 |

www.referent.ru

| |||||||

www.referent.ru

Коэффициент дефлятор для ЕНВД на 2019 год

Актуально на: 9 апреля 2019 г.

При специальном налоговом режиме в виде уплаты единого налога на вмененный доход при исчислении ЕНВД используются коэффициенты, корректирующие базовую доходность: К1 и К2 (ст. 346.27 НК РФ, п. 4 ст. 346.29 НК РФ). Базовой доходностью является условный месячный доход, установленный отдельно для каждого вида предпринимательской деятельности и используемый для расчета величины вмененного дохода (ст. 346.27 НК РФ, п. 2 ст. 346.29 НК РФ).

Коэффициент-дефлятор К1 для ЕНВД

При расчете единого налога на вмененный доход на коэффициент-дефлятор К1 умножается базовая доходность (п. 4 ст. 346.29 НК РФ). Коэффициент-дефлятор учитывает изменение потребительских цен на товары (работы, услуги) в предшествующем периоде (п. 2 ст. 11 НК РФ, ст. 346.27 НК РФ).

Значение коэффициента утверждается ежегодно Минэкономразвития на каждый следующий год (п. 2 ст. 11 НК РФ, ст. 346.27 НК РФ).

Корректирующий коэффициент базовой доходности К2 для ЕНВД

При исчислении единого налога на вмененный доход базовая доходность также корректируется с учетом коэффициента К2 (п. 4 ст. 346.29 НК РФ). Корректирующий коэффициент базовой доходности К2 учитывает особенности ведения предпринимательской деятельности, такие как сезонность, режим работы, ассортимент товаров (работ, услуг), место ведения деятельности и другие (ст. 346.27 НК РФ).

Значение коэффициента К2 устанавливается органами местного самоуправления на срок не менее чем календарный год в пределах от 0,005 до 1 включительно. В случае если до начала следующего календарного года местные власти не утвердили новый нормативно-правовой акт об изменении значения коэффициента К2, то в следующем календарном году продолжает действовать величина корректирующего коэффициента К2, применяемая в прошлом году (п. 7 ст. 346.29 НК РФ).

Коэффициент-дефлятор для ЕНВД на 2019 год

На 2019 год коэффициент-дефлятор К1 для исчисления единого налога на вмененный доход установлен равным 1,915 (Приказ Минэкономразвития России от 30.10.2018 № 595).

По сравнению с предыдущим значением, установленным на 2018 год в размере 1,868, коэффициент-дефлятор, применяемый в 2019 году, вырос на 2,5% (Приказ Минэкономразвития России от 30.10.2017 N 579).

Также читайте:

glavkniga.ru

| N п/п | Виды предпринимательской деятельности | Значения К2 |

| 1 | 2 | 3 |

| 1. | Оказание бытовых услуг (с указанием кодов по ОКВЭД2 <1>), в том числе: | |

| 1.1. | Изготовление ювелирных изделий и аналогичных изделий по индивидуальному заказу населения (32.12.6) | 0,300 |

| 1.2. | Ремонт ювелирных изделий (95.25.2) | 0,300 |

| 1.3. | Обработка металлов и нанесение покрытий на металлы (25.61) | 0,300 |

| 1.4. | Обработка металлических изделий механическая (25.62) | 0,300 |

| 1.5. | Изготовление готовых металлических изделий хозяйственного назначения по индивидуальному заказу населения (25.99.3) | 0,300 |

| 1.6. | Ремонт металлоизделий бытового и хозяйственного назначения (95.29.4) | 0,300 |

| 1.7. | Ремонт предметов и изделий из металла (95.29.41) | 0,300 |

| 1.8. | Ремонт металлической галантереи, ключей, номерных знаков, указателей улиц (95.29.42) | 0,300 |

| 1.9. | Заточка пил, чертежных и других инструментов, ножей, ножниц, бритв, коньков и т.п. (95.29.43) | 0,300 |

| 1.10. | Предоставление услуг парикмахерскими и салонами красоты (96.02) | 0,300 |

| 1.11. | Ремонт электронной бытовой техники (95.21) | 0,300 |

| 1.12. | Ремонт бытовых приборов, домашнего и садового инвентаря (95.22) | 0,300 |

| 1.13. | Ремонт бытовой техники (95.22.1) | 0,300 |

| 1.14. | Ремонт компьютеров и периферийного компьютерного оборудования (95.11) | 0,300 |

| 1.15. | Ремонт коммуникационного оборудования (95.12) | 0,300 |

| 1.16. | Разработка строительных проектов (41.10) <2> | 0,400 |

| 1.17. | Строительство жилых и нежилых зданий (41.20) <2> | 0,400 |

| 1.18. | Строительство инженерных коммуникаций для водоснабжения и водоотведения, газоснабжения (42.21) <2> | 0,400 |

| 1.19. | Производство электромонтажных работ (43.21) <2> | 0,400 |

| 1.20. | Производство санитарно-технических работ, монтаж отопительных систем и систем кондиционирования воздуха (43.22) <2> | 0,400 |

| 1.21. | Производство прочих строительно-монтажных работ (43.29) <2> | 0,400 |

| 1.22. | Производство штукатурных работ (43.31) <2> | 0,400 |

| 1.23. | Работы столярные и плотничные (43.32) <2> | 0,400 |

| 1.24. | Установка дверей (кроме автоматических и вращающихся), окон, дверных и оконных рам из дерева или прочих материалов (43.32.1) <2> | 0,400 |

| 1.25. | Работы по установке внутренних лестниц, встроенных шкафов, встроенного кухонного оборудования (43.32.2) <2> | 0,400 |

| 1.26. | Производство работ по внутренней отделке зданий (включая потолки, раздвижные и съемные перегородки и т.д.) (43.32.3) <2> | 0,400 |

| 1.27. | Работы по устройству покрытий полов и облицовке стен (43.33) <2> | 0,400 |

| 1.28. | Производство малярных и стекольных работ (43.34) <2> | 0,400 |

| 1.29. | Производство прочих отделочных и завершающих работ (43.39) <2> | 0,400 |

| 1.30. | Производство кровельных работ (43.91) <2> | 0,400 |

| 1.31. | Работы строительные специализированные прочие, не включенные в другие группировки (43.99) <2> | 0,400 |

| 1.32. | Деятельность в области фотографии (74.20) | 0,300 |

| 1.33. | Организация похорон и предоставление связанных с ними услуг (96.03) | 0,300 |

| 1.34. | Организация обрядов (свадеб, юбилеев), в т.ч. музыкальное сопровождение (93.29.3) | 0,300 |

| 1.35 | Оказание прочих бытовых услуг <3> | 0,220 |

| 2. | Оказание ветеринарных услуг | 0,500 |

| 3. | Оказание услуг по ремонту, техническому обслуживанию и мойке автомототранспортных средств | 0,400 |

| 4. | Оказание услуг по предоставлению во временное владение (в пользование) мест для стоянки автомототранспортных средств, а также по хранению автомототранспортных средств на платных стоянках | 0,350 |

| 5. | Оказание автотранспортных услуг по перевозке грузов | 1,000 |

| 6. | Оказание автотранспортных услуг по перевозке пассажиров, в том числе: | |

| 6.1. | легковыми автомобилями до 8-ми посадочных мест включительно | 0,750 |

| 6.2. | автобусами от 9-ти до 25-ти посадочных мест включительно | 0,500 |

| 6.3. | автобусами от 26-ти и более посадочных мест | 0,360 |

| 7. | Розничная торговля, осуществляемая через объекты стационарной торговой сети, имеющие торговые залы (при торговле смешанными товарами, на которые установлены разные коэффициенты, применяется максимальный из установленных коэффициентов), в том числе: | |

| 7.1. | сувенирами, изделиями народных художественных промыслов | 0,500 |

| 7.2. | пищевыми продуктами, за исключением алкогольных напитков, пива и табачных изделий | 0,600 |

| 7.3. | пищевыми продуктами, включая алкогольные напитки, пиво и табачные изделия | 0,700 |

| 7.4. | ювелирными изделиями, оружием | 0,800 |

| 7.5. | изделиями из меха и кожи, за исключением обуви | 0,800 |

| 7.6. | прочими товарами | 0,700 |

| 8. | Розничная торговля, осуществляемая через объекты стационарной торговой сети, не имеющие торговых залов, а также через объекты нестационарной торговой сети, в том числе: | |

| 8.1. | Розничная торговля, осуществляемая через объекты стационарной торговой сети, не имеющие торговых залов, а также через объекты нестационарной торговой сети, площадь торгового места в которых не превышает 5 квадратных метров, за исключением реализации товаров с использованием торговых автоматов | 0,800 |

| 8.2. | Реализация товаров с использованием торговых автоматов | 1,000 |

| 8.3. | Розничная торговля, осуществляемая через объекты стационарной торговой сети, не имеющие торговых залов, а также через объекты нестационарной торговой сети, площадь торгового места в которых превышает 5 квадратных метров | 0,800 |

| 9. | Развозная и разносная розничная торговля | 0,850 |

| 10. | Оказание услуг общественного питания через объекты организации общественного питания, имеющие залы обслуживания посетителей | 0,400 |

| 11. | Оказание услуг общественного питания через объекты организации общественного питания, не имеющие залов обслуживания посетителей (за исключением услуг общественного питания, оказываемых на рынках города) | 0,600 |

| 12. | Оказание услуг общественного питания на рынках города через объекты организации общественного питания, не имеющие залов обслуживания посетителей | 0,800 |

| 13. | Распространение наружной рекламы с использованием рекламных конструкций (за исключением рекламных конструкций с автоматической сменой изображения и электронных табло) | 0,110 |

| 14. | Распространение наружной рекламы с использованием рекламных конструкций с автоматической сменой изображения | 0,180 |

| 15. | Распространение наружной рекламы с использованием электронных табло | 0,300 |

| 16. | Размещение рекламы с использованием внешних и внутренних поверхностей транспортных средств | 0,100 |

| 17. | Оказание услуг по временному размещению и проживанию | 0,300 |

| 18А. | Оказание услуг по передаче во временное владение и (или) в пользование торговых мест, расположенных в объектах стационарной торговой сети, не имеющих торговых залов, объектов нестационарной торговой сети, а также объектов организации общественного питания, не имеющих залов обслуживания посетителей, если площадь каждого из них не превышает 5 квадратных метров, в том числе: | |

| от 500 до 1000 торговых мест | 0,280 |

www.referent.ru