кто вправе перейти, особенности применения

Многие индивидуальные предприниматели выбирают для себя вмененку из-за низкого налога. Однако ЕНВД существует не во всех субъектах РФ. Кроме того, нужно подходить под ряд установленных критериев. Узнайте, какие виды деятельности разрешены на ЕНВД в 2019 году для ИП и стоит ли вам выбрать данный спецрежим.

Из статьи вы узнаете:

Документы для скачивания:

Критерии применения ЕНВД 2019 для ИП

Если бизнесмен хочет применять ЕНВД, он может начать применять спецрежим в любой момент. Ограничение только одно: если ИП совмещает вмененку с УСН. В этом случае придется ждать следующего года.Ставка ЕНВД в 2019 году для ИП составляет 15 %

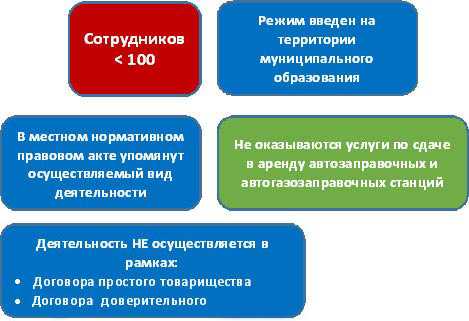

Чтобы иметь право использовать ЕНВД для ИП в 2019 году, нужно соответствовать ряду условий, который устанавливает Налоговый кодекс:

- у ИП работает не больше 100 человек,

- ИП не применяет ЕСХН,

- ИП не относится к крупным налогоплательщикам на дату перехода,

- ИП не входит в простое товарищество,

- ИП не заключал соглашение доверительного управления.

Обратите внимание!Налог на вмененный доход в 2019 году для ИП может применяться. Однако на данный момент он будет разрешен только до 2021 года. Будет ли государство продлевать спецрежим, еще не известно. Мы сразу сообщим вам, как только появятся изменения.

Для того чтобы перейти на вмененный налог для ИП в 2019 году, вам нужно узнать, разрешено ли это в вашем регионе. Это можно сделать на официальном сайте налоговой службы nalog.ru. Например можно применять ЕНВД для ИП в 2019 году в Красноярске (Решение Красноярского городского Совета от 29 ноября 2005 г. N В-137).

Выберите свой регион на сайте, чтобы узнать, можете ли вы применять ЕНВД

Вы заинтересуетесь материалами:

ЕНВД в 2019 году для ИП: виды деятельности

Определиться с видом деятельности, который вы будете осуществлять на вмененке, бывает затруднительно. Перечень разрешенных видов указан в статье 346.26 НК РФ и применяется как для ИП, так и для юридических лиц. В таблице мы приведем список с кодами, которые вам пригодятся при заполнении налоговой декларации по ЕНВД. Также рекомендуем обратить внимание на сроки сдачи декларации ЕНВД за 3 квартал 2018. Вмененный налог для ИП: особенности

Прежде чем выбрать из всех спецрежимов именно налог на вмененный доход, стоит знать обо всех нюансах. Мы представили основные моменты в виде таблицы.| Основные моменты | Как применять при ЕНВД |

| Сроки сдачи декларации | 4 квартал 2018 г. — 21.01.2019

1 квартал 2019 г. — 22.04.2019 2 квартал 2019 г. — 22.07.2019 3 квартал 2019 г. — 21.10.2019 4 квартал 2019 г. — 20.01.2020 |

| Сроки уплаты налога | 4 квартал 2018 г. — 25.01.2019

1 квартал 2019 г. — 25.04.2019 2 квартал 2019 г. — 25.07.2019 3 квартал 2019 г. — 25.10.2019 4 квартал 2019 г. — 27.01.2020 |

| Ограничения | Вид деятельности конкретизируется каждым регионом РФ. Местные власти могут ограничивать каждый вид, выделяя подгруппы и типы услуг. |

| Страховые взносы | Налог ЕНВД в 2019 году для ИП без работников можно уменьшить полностью за счет страховых взносов за себя. Если есть сотрудники в штате, налог за счет фиксированных взносов уменьшается не более чем на 50 процентов. |

www.gazeta-unp.ru

№ п/п | Муниципальное образование | Виды деятельности, в отношении которых можно применять ЕНВД. Значение коэффициента К2 |

| 1 | Городской округ Балашиха | |

| Городской округ Бронницы | ||

| 3 | Городской округ Восход (ЗАТО) | |

| 4 | Городской округ Дзержинский | |

| 5 | Городской округ Долгопрудный | |

| 6 | Городской округ Домодедово | |

| 7 | Городской округ Дубна | |

| 8 | Городской округ Железнодорожный | |

| 9 | Городской округ Жуковский | |

| 10 | Городской округ Звенигород | |

| 11 | Городской округ Ивантеевка | |

| 12 | Городской округ Красноармейск | |

| 13 | Городской округ Краснознаменск | |

| 14 | Городской округ Климовск | |

| 15 | Городской округ Коломна | |

| 16 | Городской округ Королев | |

| 17 | Городской округ Котельники | |

| 18 | Городской округ Лобня | |

| 19 | Городской округ Лосино-Петровский | |

| 20 | Городской округ Лыткарино | |

| 21 | Городской округ Орехово-Зуево | |

| 22 | Городской округ Подольск | |

| 23 | Городской округ Протвино | |

| 24 | Городской округ Пущино | |

| 25 | Городской округ Реутов | |

| 26 | Городской округ Рошаль | |

| 27 | Городской округ Серпухов | |

| 28 | Городской округ Фрязино | |

| 29 | Городской округ Химки | |

| 30 | Городской округ Черноголовка | |

| 31 | Городской округ Электрогорск | |

| 32 | Городской округ Электросталь | |

| 33 | Городской округ Юбилейный | |

| 34 | Воскресенский муниципальный район | |

| 35 | Волоколамский муниципальный район | |

| 36 | Дмитровский муниципальный район | |

| 37 | Егорьевский муниципальный район | |

| 38 | Зарайский муниципальный район | |

| 39 | Истринский муниципальный район | |

| 40 | Каширский муниципальный район | |

| 41 | Клинский муниципальный район | |

| 42 | Коломенский муниципальный район | |

| 43 | Красногорский муниципальный район | |

| 44 | Ленинский муниципальный район | |

| 45 | Лотошинский муниципальный район | |

| 46 | Луховицкий муниципальный район | |

| 47 | Люберецкий муниципальный район | |

| 48 | Можайский муниципальный район | |

| 49 | ||

| 50 | Наро-Фоминский муниципальный район | |

| 51 | Ногинский муниципальный район | |

| 52 | Одинцовский муниципальный район | |

| 53 | Озерский муниципальный район | |

| 54 | Орехово-Зуевский муниципальный район | |

| 55 | Павлово-Посадский муниципальный район | |

| 56 | Подольский муниципальный район | |

| 57 | Пушкинский муниципальный район | |

| 58 | Раменский муниципальный район | |

| 59 | Рузский муниципальный район | |

| 60 | Сергиево-Посадский муниципальный район | |

| 61 | Серебряно-Прудский муниципальный район | |

| 62 | Серпуховской муниципальный район | |

| 63 | Солнечногорский муниципальный район | |

| 64 | Ступинский муниципальный район | |

| 65 | Талдомский муниципальный район | |

| 66 | Чеховский муниципальный район | |

| 67 | Шатурский муниципальный район | |

| 68 | Шаховской муниципальный район | |

| 69 | Щелковский муниципальный район |

03ip.ru

Код вида предпринимательской деятельности ЕНВД 2018

Подавая заявление о переходе на ЕНВД, налогоплательщик должен указать в нём код вида предпринимательской деятельности. Часто этот код путают с кодами классификатора экономической деятельности (ОКВЭД), из-за чего в налоговой инспекции заявление не принимают.

Из нашей статьи вы узнаете, какой код имеет каждый вид деятельности для ИП и ООО, перешедших на уплату налога на вменённый доход.

Отличие кодов ОКВЭД от кодов для заявления ЕНВД

Чем различаются коды видов деятельности для заявления о переходе на ЕНВД и коды экономической деятельности по ОКВЭД?

- В первую очередь, обратите внимание, что в заявлении на ЕНВД указывается только две цифры кода, в то время как коды ОКВЭД при регистрации бизнеса по видам деятельности имеют четыре и более знаков.

- Во-вторых, классификатор видов экономической деятельности имеет сложную разветвленную структуру из сотен разных кодов, имеющих от двух до шести знаков. А кодов видов деятельности, которые указывают в заявлении ЕНВД, всего 22.

- В-третьих, коды утверждены разными нормативно-правовыми актами:

- приказом ФНС России от 11.12.2012 № ММВ-7-6/941@ для заявления о переходе на вменёнку;

- приказом Росстандарта от 31.01.2014 N 14-ст для классификатора ОКВЭД.

Код вида предпринимательской деятельности ЕНВД 2018 надо брать из этой таблицы (утв. приказом ФНС России № ММВ-7-6/941@).

Коды ЕНВД расшифровка

Коды по видам деятельности | Вид деятельности |

01 | Оказание бытовых услуг |

02 | Оказание ветеринарных услуг |

03 | Оказание услуг по ремонту, техническому обслуживанию и мойке автомототранспортных средств |

04 | Оказание услуг по предоставлению во временное владение (в пользование) мест для стоянки автомототранспортных средств, а также по хранению автомототранспортных средств на платных стоянках |

05 | Оказание автотранспортных услуг по перевозке грузов |

06 | Оказание автотранспортных услуг по перевозке пассажиров |

07 | Розничная торговля, осуществляемая через объекты стационарной торговой сети, имеющие торговые залы |

08 | Розничная торговля, осуществляемая через объекты стационарной торговой сети, не имеющие торговых залов, а также через объекты нестационарной торговой сети, площадь торгового места в которых не превышает 5 квадратных метров |

09 | Розничная торговля, осуществляемая через объекты стационарной торговой сети, не имеющие торговых залов, а также через объекты нестационарной торговой сети, площадь торгового места в которых превышает 5 квадратных метров |

10 | Развозная и разносная розничная торговля |

11 | Оказание услуг общественного питания через объект организации общественного питания, имеющий зал обслуживания посетителей |

12 | Оказание услуг общественного питания через объект организации общественного питания, не имеющий зала обслуживания посетителей |

13 | Распространение наружной рекламы с использованием рекламных конструкций (за исключением рекламных конструкций с автоматической сменой изображения и электронных табло) |

14 | Распространение наружной рекламы с использованием рекламных конструкций с автоматической сменой изображения |

15 | Распространение наружной рекламы с использованием электронных табло |

16 | Размещение рекламы с использованием внешних и внутренних поверхностей транспортных средств |

17 | Оказание услуг по временному размещению и проживанию |

18 | Оказание услуг по передаче во временное владение и (или) в пользование торговых мест, расположенных в объектах стационарной торговой сети, не имеющих торговых залов, объектов нестационарной торговой сети, а также объектов организации общественного питания, не имеющих залов обслуживания посетителей, если площадь каждого из них не превышает 5 квадратных метров |

19 | Оказание услуг по передаче во временное владение и (или) в пользование торговых мест, расположенных в объектах стационарной торговой сети, не имеющих торговых залов, объектов нестационарной торговой сети, а также объектов организации общественного питания, не имеющих залов обслуживания посетителей, если площадь каждого из них превышает 5 квадратных метров |

20 | Оказание услуг по передаче во временное владение и (или) в пользование земельных участков для размещения объектов стационарной и нестационарной торговой сети, а также объектов организации общественного питания, если площадь земельного участка не превышает 10 квадратных метров |

21 | Оказание услуг по передаче во временное владение и (или) в пользование земельных участков для размещения объектов стационарной и нестационарной торговой сети, а также объектов организации общественного питания, если площадь земельного участка превышает 10 квадратных метров |

22 | Реализация товаров с использованием торговых автоматов |

Как видно, далеко не каждый вид деятельности можно вести на ЕВНД. В список разрешённых направлений бизнеса не попали производство, оптовая торговля, услуги коммерческим субъектам и др. Но и эти виды деятельности по вменёнке имеют некоторые ограничения, например, торговая площадь не должна превышать 150 кв. м по каждому объекту торговли, а количество единиц автотранспорта – 20 машин.

Особенности видов деятельности для ЕНВД

Казалось бы, из таблицы кодов абсолютно ясно, вписывается ли выбранный вами вид деятельности под ЕНВД, но это не совсем так. Чтобы окончательно убедиться в этом, надо ещё заглянуть в статью 346.27 Налогового кодекса.

Обратить внимание надо на следующие нюансы:

- Бытовые услуги — это не то же самое, что услуги населению. Раньше бытовыми называли такие услуги, которые указывались в классификаторе ОКУН. Сейчас же ОКУН отменён, поэтому вид деятельности «бытовые услуги» для ЕНВД 2018 с расшифровкой надо искать в Распоряжении Правительства РФ от 24 ноября 2016 г. N 2496-р.

- Розничная торговля, как вид экономической деятельности для ЕНВД, не допускает реализации некоторых подакцизных товаров (например, моторных масел), продукции собственного изготовления, продуктов питания и напитков в объектах общепита и др.

- К оказанию услуг по ремонту, ТО и мойке автотранспорта не относятся услуги по гарантийному ремонту и обслуживанию, а также заправке и хранению.

- К автотранспортным средствам для перевозки пассажиров и грузов относятся только автобусы любых типов, легковые и грузовые автомобили.

Собираетесь открыть свой бизнес? Не забудьте про расчетный счёт — он упростит ведение бизнеса, уплату налогов и страховых взносов. Тем более сейчас многие банки предлагают выгодные условия по открытию и ведению расчётного счёта. Ознакомиться с предложениями вы можете у нас на сайте.

*3 месяца в подарок при оплате сразу за 9 месяцев обслуживания счёта

Где указывают коды видов деятельности для ЕНВД

Мы уже отмечали, что вид деятельности в соответствии с кодами из таблицы выше указывают в заявлении при переходе на ЕНВД. Причём, разработаны разные формы заявлений для ИП и юридических лиц:

- ЕНВД-1 для постановки на учёт организации;

- ЕНВД-2 для постановки на учёт индивидуального предпринимателя.

Бланки и образцы заполненных заявлений о переходе на спецрежим опубликованы в статье «Как заполнить заявление на ЕНВД в 2018 году».

Кроме того, эти коды указывают в квартальной декларации по вменённому налогу (в разделе 2). А вот на титульной странице декларации надо вписать код экономической деятельности, который соответствует классификатору ОКВЭД.

Например, если ИП на ЕНВД занимается ремонтом бытовой техники, то на титульной странице декларации он вписывает код 95.21, а в разделе 2 – код 01, т.е. «оказание бытовых услуг».

www.regberry.ru

ЕНВД в 2018-2019 годах для ИП и ООО

ЕНВД: изменения в Налоговом кодексе в 2018-2019 годах

ЕНВД в 2018-2019 годах для ИП

ЕНВД для ООО в 2018-2019 годах

Сроки уплаты ЕНВД

ЕНВД: изменения в Налоговом кодексе в 2018-2019 годах

Как специальный налоговый режим вмененка появилась в 1998 году и носила принудительный характер: в отношении установленных законодательством видов деятельности систему нужно было применять обязательно. Важнейшее отличие ЕНВД от других налоговых режимов в том, что налог берется не с реального дохода, а вмененного – то есть того дохода, который предположительно налогоплательщик получает.

Этот режим налогообложения был призван упростить учет и подготовку отчетности для малого и среднего бизнеса путем замены ряда налогов одним. О том, какие налоги не надо платить на вмененке, читайте здесь.

В 2013 году разрешили переходить на ЕНВД добровольно, и налогоплательщики стали анализировать налоговую выгоду от использования ЕНВД. Вмененка – удобный режим налогообложения для организаций и предпринимателей, но его могут применять не все: законодательством РФ установлен ряд условий, при которых нельзя перейти на ЕНВД.

Узнать, когда можно, а когда запрещено применять ЕНВД, можно в статье «Обязанности плательщиков ЕНВД в 2017 году».

Вы задумываетесь о том, насколько выгодна вам вмененка и не стоит ли выбрать иной налоговый режим? Прочтите наш материал «Система налогообложения ЕНВД: плюсы и минусы вмененки».

С 2015 года с плательщиков ЕНВД взимается налог на имущество с определенных объектов недвижимости. Чтобы узнать, обязана ли ваша компания платить налог на имущество, прочтите эту статью.

Поправок в ЕНВД в 2017-2018 годах немного.

С 01.01.2017 вступило в силу изменение в порядок исчисления вмененного налога. Теперь индивидуальный предприниматель, у которого есть работники, может уменьшить налог не только на страховые взносы, уплаченные с вознаграждений персоналу, но и на сумму фиксированного платежа за себя.

Это изменение нашло отражение в бланке налоговой декларации по ЕНВД, применяемом с 1 квартала 2017 года.

Помощь в заполнении этой декларации окажет статья «Декларация ЕНВД за 4 квартал — образец заполнения».

С 01.07.2018 «вмененщиков» обязали применять онлайн-кассы. Подробнее об использовании онлайн-касс – в материале «Применение онлайн-кассы для ЕНВД (нюансы)».

Коэффициент-дефлятор, используемый при ЕНВД, сохранил в 2017 году ту же величину, которая была установлена для 2016 и 2015 годов. Его значение в 2015-2017 годах составляет 1,798. На 2018 год дефлятор повысили до показателя 1,868.

Вмененную систему налогообложения законодатели хотели отменить с 2018 года, но впоследствии срок отмены был перенесен — пока на 2021 год.

См. публикацию «Подписан закон, сохраняющий ЕНВД до 2021 года».

Но постепенное замещение ЕНВД другими налогами и сборами уже происходит: введена патентная система налогообложения, установлен торговый сбор. Почему нельзя применять ЕНВД вместе с торговым сбором, вам расскажет публикация «ЕНВД и торговый сбор несовместимы».

ЕНВД в 2018-2019 годах для ИП

Применять ЕНВД в 2017-2018 годах разрешено как организациям, так и предпринимателям. Перейти на нее можно только при соблюдении определенных условий, изучить которые можно в материале «Кто может применять ЕНВД (порядок, условия, нюансы)?».

У коммерсантов есть свои особенности работы на вмененке.

Тем предпринимателям на ЕНВД, у кого есть производство на упрощенке (например, пекарня или мыловаренный завод) и магазин для реализации собственной продукции, будет полезно почитать про «Раздельный учет при УСН и ЕНВД: порядок ведения».

Разъяснения Минфина о необходимости вести раздельный учет доходов при совмещении ЕНВД и патентной системы налогообложения можно прочитать здесь.

ЕНВД для ООО в 2018-2019 годах

Вмененка для организаций в 2017-2018 годах продолжает оставаться добровольным режимом налогообложения, но в работу предприятий на этом режиме были внесены небольшие поправки. Одной из таких поправок стала возможность уменьшения в регионах РФ ставки налога с 15 до 7,5%.

Если компания занимается разными видами деятельности, то в таких случаях часто оптимизируется налогообложение с помощью совмещения налоговых режимов. Законодательством это не запрещено, но есть определенные требования. Подробности – здесь.

Не забывайте, что в учетной политике нужно прописать выбранный вами порядок ведения раздельного учета. В этом вам помогут «Правила составления учетной политики при ЕНВД».

Законодательством установлено обязательное требование практически ко всем фирмам вести бухгалтерский учет. Для плательщиков ЕНВД мы подготовили статью «Проводки по начислению и уплате ЕНВД».

Сроки уплаты ЕНВД

НК РФ определяет четкие сроки оплаты вмененного налога и подачи деклараций. Чтобы узнать, когда наступает срок оплаты ЕНВД за очередной квартал, прочтите нашу статью «Порядок и сроки уплаты ЕНВД в 2018 году».

Для плательщиков ЕНВД последние годы были спокойными в плане законодательных инициатив. Однако в ряде регионов вмененка уже отменена, и чиновники намерены добиться полного вытеснения ЕНВД другими специальными налоговыми режимами. Читайте нашу рубрику, чтобы не пропустить важные изменения в законодательном регулировании вмененки.

nalog-nalog.ru

Закон Московской области о ЕНВД

ЕНВД – упрощенная система налогообложения частных предпринимателей, деятельность которых регламентируется Налогового кодекса РФ. Рассмотрим особенности налогообложения ЕНВД в Московской области, которое скоординировано в соответствии с Законом Московской области № 150/2004-ОЗ от 24.11.2004г.

Поскольку Налоговый кодекс выполняет функцию регулятора, поэтому для сбалансированного налогообложения субъектов предпринимательской деятельности предусмотрено принятие нормативных актов со стороны местных властей на всех уровнях:

- Муниципальных районов;

- Городских округов;

- Городов федерального значения, Москва и Санкт-Петербург.

Кто может стать плательщиком ЕНВД

Перечень предприятий и их виды деятельности, которые попадают под действие ЕНВД перечислены в Законе № 150/2004-ОЗ и п. 2 ст. 346.26 НК.

Важно! Действие закона не распространяется на территорию Москвы и присоединенных к ней земель. Однако ЕНВД в Московской области продолжает действовать.

При каких условиях можно перейти на ЕНВД:

- Для юридических организаций и предприятий:

- Для индивидуальных предпринимателей:

Получите 267 видеоуроков по 1С бесплатно:

Определение размера базовой доходности

Размер базовой доходности для расчета ЕНВД назначается в разрезе каждого вида деятельности, попавшего под действие п. 2 ст. 346.26 НК, а именно:

- На одну единицу рабочей силы, то есть сотрудника;

- На один квадратный метр торгового зала;

- На одно посадочное место;

- Другие физические показатели.

Формула расчета ЕНВД в 2017 году

Формула расчета ежемесячного размера ЕНВД:

ЕНВД = (БД * ФП * К1 * К2) ×15%, где:

- БД – Размер базовой доходности, который устанавливается налоговым законодательством;

- ФП – Один из видов физических показателей ИП;

- К1 – Коэффициент-дефлятор, установлен Правительством РФ на 2017г. в размере – 1,798;

- К2 – Коэффициент-корректор, размер которого устанавливается на местах в разрезе каждого вида услуг;

- 15% – Действующая ставка ЕНВД.

Размер К2 по Закону Московской области о ЕНВД

Размер корректирующего коэффициента К2 может варьировать от 0,005 до 1 пунктов, значение которых регламентируется на уровне органов местного самоуправления с учетом их месторасположения и типа населенного пункта.

В соответствии с этим был разработан Закон № 150/2004-ОЗ, который регламентирует порядок применения коэффициента К2 в Московской области.

Действие закона распространяется только на территории Московской области, но никак не самой столицы и присоединенных к ней территориях. Данные изменения были закреплены на законодательном уровне еще в 2014 году, что полностью исключило применения данного режима на территории Москвы и присоединенных к ней территориях, обязав перейти налогоплательщиков на другие виды налогообложения.

Итак, значение коэффициента К2 регламентируется ст. 2 Закона № 150/2004-ОЗ и соответствующими приложениями к этому Закону.

Приложение 1 определяет размер К2 для предприятий оказывающих:

- Бытовые услуги — например ремонт обуви и одежды, услуги прачечной, услуги проката;

- Розничная торговля — продовольственными товарами, за исключением алкогольной продукции, непродовольственными товарами, молочными продуктами, хлебобулочными изделиями, овощами;

- Услуги общепита — осуществляемые в образовательных учреждениях, К2 от 0,1 до 0,95.

Приложение 2 определяет размер К2 для общероссийских общественных организаций инвалидов и их отделений в сфере предоставления бытовых услуг — ремонт обуви и одежды, услуги прачечной, услуги проката, розничной торговли — продовольственными товарами, за исключением алкогольной продукции, непродовольственными товарами, молочными продуктами, хлебобулочными изделиями, овощами. К2 от 0,1 до 0,5.

Применения коэффициентов приложения 2 осуществляется только для тех организаций, которые удовлетворяют следующие требования:

- Среднесписочная численность инвалидов составляет более 50% от численности всех сотрудников предприятия;

- Размер зарплатного фонда инвалидов должен составлять не менее 25%.

Приложение 3 определяет размер К2 для налогоплательщиков, осуществляющих розничную торговлю через объекты, которые размещены на территории сел и поселков с численностью проживающих до 500 человек, К2 от 0,1 до 0,25.

Применяется корректирующий коэффициент К2 = 1 при осуществлении следующих видов деятельности:

- Ветеринарных услуг;

- Ремонт, техобслуживание и мойка авто;

- Услуг общественного питания, за исключением общеобразовательных учреждений;

- Пассажиро и грузоперевозки;

- Услуг по распространению и размещению рекламы;

- Предоставление жилья для временного проживания;

- Предоставление в аренду стационарных торговых мест.

Обратите внимание, что от выбора соответствующего коэффициента К2 зависит не только размер ежемесячного ЕНВД, но полнота его уплаты.

buhspravka46.ru

Новости, какие изменения ЕНВД произойдут в 2019 году

Один из законопроектов от 2011 года предлагал отменить ЕНВД в 2014 году. Рекомендованная альтернатива – переход на патентную систему. Но тогда инициативу не поддержали. Повторно вопрос подняли в 2012 году, когда налоговое законодательство было изменено внесением поправок. По ним ЕНВД должен был исчезнуть в 2018 году. Но в 2016 году правительство решило перенести момент отмены налога на 2021 год.

О налоге

Под аббревиатурой ЕНВД скрывается единый налог на вмененный доход, который был введен в 2003 году вместе с новым Налоговым кодексом. Суть его заключается в возможности выбора особого режима налогообложения. Он доступен не для всех предпринимателей, только для некоторых категорий. Например, для тех, кто связан с:

- ремонтом и прочими бытовыми услугами;

- розничной торговлей;

- общепитом;

- ветеринарными услугами;

- и так далее.

Полный список в каждом субъекте РФ выглядит по-разному. У регионов есть право блокировать ЕНДВ в пределах их территории.

Основные характеристики ЕНВД:

- фиксированный размер (15% от вмененного дохода) не зависит от фактического дохода и прибыли. Учитывается только текущий вид деятельности и различные коэффициенты на повышение или понижение ставки;

- кратность уплаты в местный бюджет: 1 раз в 3 месяца;

- бизнес освобожден от уплаты почти всех сборов и иных налогов;

- допускается работа без кассового аппарата, так как рассчитывать прибыль не придется.

Такие льготные и удобные условия благоприятно действуют на развитие малого бизнеса, а значит и на российскую экономику в целом. При этом крупные компании не имеют права использовать ЕНВД. Есть и другие ограничения на право применения ЕНВД.

Статистика Минфина говорит о невероятной популярности данного режима начисления налогов. Только за 2017 год количество использовавших его предпринимателей превысило 2 миллиона, государственная казна получила огромную сумму: чуть более 50 миллиардов налоговой базы.

Отменят ли ЕНВД

С отменой ЕНВД согласны далеко не все, проходят бурные обсуждения, дискутируют на всех уровнях, в том числе и в правительстве. Немалое число экономистов и ИП утверждает, что эта система максимальна удобна для малого и иногда среднего (если бизнес подпадает под установленные условия) предпринимательства, на недостатки не стоит обращать внимания, так как достоинства их перекрывают. У патентной системы, на которую предлагают переходить, минусов гораздо больше. При замене одного способа налогообложения на другой появится много проблем. Например, режимы отчасти действуют для разных видов деятельности, их перечни не совпадают. То есть не все смогут перейти с ЕНВД на патентный режим.

Попытки перехода на виртуальные кассы также не были успешными, слишком много технических и административных препятствий.

У вмененного налога нашлись еще защитники, несколько депутатов и политиков выносили на обсуждение возможность сохранения ЕНВД в прежнем виде на долгие годы, желательно навсегда. Но к ним не прислушались.

Среди некоторых специалистов в финансовой сфере и чиновников бытует мнение, что эффективность ЕНВД практически равна нулю. Свою точку зрения они аргументируют несправедливым распределением налоговой нагрузки среди предпринимателей: показатели дохода и прибыли зачастую отличаются в разы, при этом отчисления в налоговую одинаковые. Также нельзя забывать, что бизнес может быть связан с разными видами деятельности, поэтому внутри ведется раздельный учет.

Что может измениться в 2019 году

Отсрочка отмены ЕНВД уже закреплена в принятом законе, но дискуссии не умолкают. Часто встречается необоснованный слух об отмене ЕНВД уже с 2019 года. От властей регулярно поступают рекомендации о необходимости срочного перехода с «вмененки» на УСН или патентную систему начисления налогов. Но у этих альтернатив есть существенные недостатки по сравнению с ЕНДВ:

- все доходы ИП обязательно будут учтены. Кассовая техника закупается в обязательном порядке (или подключаются онлайн кассы), а это дополнительные расходы и сложности;

- существует лимит на максимальный доход ИП, при его превышении указанные альтернативные системы налогообложения запрещено использовать.

Если же предприниматель пользуется ЕНВД, то его прибыль и доходы не обязаны вписываться в жесткие фиксированные рамки, их вообще не считают и нигде не учитывают.

vashadvokat-msk.ru

К2/k2 ЕНВД всех регионов России на 2018-2019 годы

Значения коэффициента базовой доходности К2 (K2) ЕНВД-вмененке для расчета налога ЕНВД устанавливается представительными органами областей, краёв, муниципальных районов, городских округов, законодательными (представительными) органами государственной власти городов федерального значения Москвы (с 2014 года ЕНВД не применяют) и Санкт-Петербурга. Всё региональное законодательство представлено тут по ссылкам на официальный сайт налоговой.

Все К2/k2 ЕНВД всех регионов России актуальны на 2018-2019 годы:

Также ЕНВД можно вести с помощью онлайн-бухгалтерии. Считаю эту лучшей по соотношению цена/качество. Первый месяц бесплатно.

Примечание: показатель «площадь торгового зала» определяется по фактически используемой для торговли площади (это часть, а не вся площадь аренды).

Как считать K2? Например: магазин детских товаров Улица Андреевская в г. Бийск (Алтайский край). Расчет коэффициента базовой доходности К2 — следует перемножить следующие коэффициенты: коэффициент «А», учитывающий тип населенного пункта, в котором осуществляется предпринимательская деятельность (0,9 — Бийск) х коэффициент «Б», учитывающий виды деятельности (1 — магазин) х коэффициент «В», учитывающий ассортимент реализуемых товаров (в зависимости от ассортимента реализуемого товара — 0,35 — детские товары) х коэффициент «Д», учитывающий величину доходов в зависимости от места осуществления деятельности внутри города Бийска (в зависимости от местоположения торговой площади — 0,8 — Улица Андреевская)

С помощью этого онлайн-сервиса можно вести налоговый учет на УСН и ЕНВД, формировать платежки, 4-ФСС, РСВ-1, подавать любую отчетность через интернет и пр.(от 333 р/мес.). 30 дней бесплатно. При первой оплате по этой ссылке три месяца в подарок.

Статья 346.29. Объект налогообложения и налоговая база

1. Объектом налогообложения для применения единого налога признается вмененный доход налогоплательщика.

2. Налоговой базой для исчисления суммы единого налога признается величина вмененного дохода, рассчитываемая как произведение базовой доходности по определенному виду предпринимательской деятельности, исчисленной за налоговый период, и величины физического показателя, характеризующего данный вид деятельности.

(в ред. Федерального закона от 31.12.2002 N 191-ФЗ)

3. Для исчисления суммы единого налога в зависимости от вида предпринимательской деятельности используются следующие физические показатели, характеризующие определенный вид предпринимательской деятельности, и базовая доходность в месяц:

(п. 3 в ред. Федерального закона от 17.05.2007 N 85-ФЗ)

4. Базовая доходность корректируется (умножается) на коэффициенты К1 и К2.

(в ред. Федерального закона от 21.07.2005 N 101-ФЗ)

5. Утратил силу. — Федеральный закон от 21.07.2005 N 101-ФЗ.

6. При определении величины базовой доходности представительные органы муниципальных районов, городских округов, законодательные (представительные) органы государственной власти городов федерального значения Москвы, Санкт-Петербурга и Севастополя могут корректировать (умножать) базовую доходность, указанную в пункте 3 настоящей статьи, на корректирующий коэффициент К2.

(в ред. Федеральных законов от 29.07.2004 N 95-ФЗ, от 29.11.2014 N 379-ФЗ)

Корректирующий коэффициент К2 определяется как произведение установленных нормативными правовыми актами представительных органов муниципальных районов, городских округов, законами городов федерального значения Москвы, Санкт-Петербурга и Севастополя значений, учитывающих влияние на результат предпринимательской деятельности факторов, предусмотренных статьей 346.27 настоящего Кодекса.

(абзац введен Федеральным законом от 18.06.2005 N 64-ФЗ, в ред. Федерального закона от 29.11.2014 N 379-ФЗ)

Абзац утратил силу. — Федеральный закон от 22.07.2008 N 155-ФЗ.

7. Значения корректирующего коэффициента К2 определяются для всех категорий налогоплательщиков представительными органами муниципальных районов, городских округов, законодательными (представительными) органами государственной власти городов федерального значения Москвы, Санкт-Петербурга и Севастополя на период не менее чем календарный год и могут быть установлены в пределах от 0,005 до 1 включительно. Если нормативный правовой акт представительного органа муниципального района, городского округа, законы городов федерального значения Москвы, Санкт-Петербурга и Севастополя о внесении изменений в действующие значения корректирующего коэффициента К2 не приняты до начала следующего календарного года и (или) не вступили в силу в установленном настоящим Кодексом порядке с начала следующего календарного года, то в следующем календарном году продолжают действовать значения корректирующего коэффициента К2, действовавшие в предыдущем календарном году.

(в ред. Федеральных законов от 31.12.2002 N 191-ФЗ, от 29.07.2004 N 95-ФЗ, от 17.05.2007 N 85-ФЗ, от 29.11.2014 N 379-ФЗ)

8. Утратил силу. — Федеральный закон от 21.07.2005 N 101-ФЗ.

9. В случае, если в течение налогового периода у налогоплательщика произошло изменение величины физического показателя, налогоплательщик при исчислении суммы единого налога учитывает указанное изменение с начала того месяца, в котором произошло изменение величины физического показателя.

10. Размер вмененного дохода за квартал, в течение которого произведена постановка организации или индивидуального предпринимателя на учет в налоговом органе в качестве налогоплательщика единого налога, рассчитывается начиная с даты постановки организации или индивидуального предпринимателя на учет в налоговом органе в качестве налогоплательщика единого налога.

Размер вмененного дохода за квартал, в течение которого произведено снятие налогоплательщика с учета в связи с прекращением предпринимательской деятельности, облагаемой единым налогом, рассчитывается с первого дня налогового периода до даты снятия с учета в налоговом органе, указанной в уведомлении налогового органа о снятии организации или индивидуального предпринимателя с учета в качестве налогоплательщика единого налога.

В случае, если постановка организации или индивидуального предпринимателя на учет в налоговом органе в качестве налогоплательщика единого налога или их снятие с указанного учета произведены не с первого дня календарного месяца, размер вмененного дохода за данный месяц рассчитывается исходя из фактического количества дней осуществления организацией или индивидуальным предпринимателем предпринимательской деятельности по следующей формуле:

,

где ВД — сумма вмененного дохода за месяц;

БД — базовая доходность, скорректированная на коэффициенты К1 и К2;

ФП — величина физического показателя;

КД — количество календарных дней в месяце;

КД1 — фактическое количество дней осуществления предпринимательской деятельности в месяце в качестве налогоплательщика единого налога.

(п. 10 в ред. Федерального закона от 25.06.2012 N 94-ФЗ)

11. Значения корректирующего коэффициента К2 округляются до третьего знака после запятой. Значения физических показателей указываются в целых единицах. Все значения стоимостных показателей декларации указываются в полных рублях. Значения стоимостных показателей менее 50 копеек (0,5 единицы) отбрасываются, а 50 копеек (0,5 единицы) и более округляются до полного рубля (целой единицы).

(п. 11 введен Федеральным законом от 22.07.2008 N 155-ФЗ)

Статья 346.30. Налоговый период

Налоговым периодом по единому налогу признается квартал.

Статья 346.31. Налоговая ставка

(в ред. Федерального закона от 13.07.2015 N 232-ФЗ)

1. Ставка единого налога устанавливается в размере 15 процентов величины вмененного дохода, если иное не установлено пунктом 2 настоящей статьи.

2. Нормативными правовыми актами представительных органов муниципальных районов, городских округов, законами городов федерального значения Москвы, Санкт-Петербурга и Севастополя могут быть установлены ставки единого налога в пределах от 7,5 до 15 процентов в зависимости от категорий налогоплательщиков и видов предпринимательской деятельности, в отношении которых может применяться единый налог.

Статья 346.32. Порядок и сроки уплаты единого налога

1. Уплата единого налога производится налогоплательщиком по итогам налогового периода не позднее 25-го числа первого месяца следующего налогового периода в бюджеты бюджетной системы Российской Федерации по месту постановки на учет в налоговом органе в качестве налогоплательщика единого налога в соответствии с пунктом 2 статьи 346.28 настоящего Кодекса.

(в ред. Федерального закона от 25.06.2012 N 94-ФЗ)

2. Сумма единого налога, исчисленная за налоговый период, уменьшается на сумму:

1) страховых взносов на обязательное пенсионное страхование, обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством, обязательное медицинское страхование, обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний, уплаченных (в пределах исчисленных сумм) в данном налоговом периоде в соответствии с законодательством Российской Федерации;

(в ред. Федерального закона от 02.06.2016 N 178-ФЗ)

2) расходов по выплате в соответствии с законодательством Российской Федерации пособия по временной нетрудоспособности (за исключением несчастных случаев на производстве и профессиональных заболеваний) за дни временной нетрудоспособности работника, которые оплачиваются за счет средств работодателя и число которых установлено Федеральным законом от 29 декабря 2006 года N 255-ФЗ «Об обязательном социальном страховании на случай временной нетрудоспособности и в связи с материнством», в части, не покрытой страховыми выплатами, произведенными работникам страховыми организациями, имеющими лицензии, выданные в соответствии с законодательством Российской Федерации, на осуществление соответствующего вида деятельности, по договорам с работодателями в пользу работников на случай их временной нетрудоспособности (за исключением несчастных случаев на производстве и профессиональных заболеваний) за дни временной нетрудоспособности, которые оплачиваются за счет средств работодателя и число которых установлено Федеральным законом от 29 декабря 2006 года N 255-ФЗ «Об обязательном социальном страховании на случай временной нетрудоспособности и в связи с материнством»;

3) платежей (взносов) по договорам добровольного личного страхования, заключенным со страховыми организациями, имеющими лицензии, выданные в соответствии с законодательством Российской Федерации, на осуществление соответствующего вида деятельности, в пользу работников на случай их временной нетрудоспособности (за исключением несчастных случаев на производстве и профессиональных заболеваний) за дни временной нетрудоспособности, которые оплачиваются за счет средств работодателя и число которых установлено Федеральным законом от 29 декабря 2006 года N 255-ФЗ «Об обязательном социальном страховании на случай временной нетрудоспособности и в связи с материнством». Указанные платежи (взносы) уменьшают сумму единого налога, если сумма страховой выплаты по таким договорам не превышает определяемого в соответствии с законодательством Российской Федерации размера пособия по временной нетрудоспособности (за исключением несчастных случаев на производстве и профессиональных заболеваний) за дни временной нетрудоспособности работника, которые оплачиваются за счет средств работодателя и число которых установлено Федеральным законом от 29 декабря 2006 года N 255-ФЗ «Об обязательном социальном страховании на случай временной нетрудоспособности и в связи с материнством».

(п. 2 в ред. Федерального закона от 25.06.2012 N 94-ФЗ)

2.1. Указанные в пункте 2 настоящей статьи страховые платежи (взносы) и пособия уменьшают сумму единого налога, исчисленную за налоговый период, в случае их уплаты в пользу работников, занятых в тех сферах деятельности налогоплательщика, по которым уплачивается единый налог.

При этом сумма единого налога не может быть уменьшена на сумму указанных в настоящем пункте расходов более чем на 50 процентов.

Индивидуальные предприниматели, не производящие выплаты и иные вознаграждения физическим лицам, уменьшают сумму единого налога на уплаченные страховые взносы на обязательное пенсионное страхование и на обязательное медицинское страхование в фиксированном размере.

(в ред. Федерального закона от 30.11.2016 N 401-ФЗ)

(п. 2.1 введен Федеральным законом от 25.06.2012 N 94-ФЗ (ред. 03.12.2012))

3. Налоговые декларации по итогам налогового периода представляются налогоплательщиками в налоговые органы не позднее 20-го числа первого месяца следующего налогового периода.

(п. 3 введен Федеральным законом от 31.12.2002 N 191-ФЗ)

ipipip.ru