Налоговый период по ЕНВД — nalog-nalog.ru

ЕНВД налоговый период определяет равным кварталу. В данной статье мы вспомним, что собой представляет режим ЕНВД, и узнаем, совпадает ли налоговый период ЕНВД с отчетным.

Что такое ЕНВД?

ЕНВД является специальным налоговым режимом, при котором неважно, какую доходность имеет предприятие, т.к. государство для этого режима налогообложения само вменяет определенный доход. Для многих ИП и предприятий использование ЕНВД является приоритетным, поскольку дает возможность экономить финансовые ресурсы.

Использовать данный режим могут не все, а лишь фирмы, осуществляющие некоторые из утвержденных законодательно видов деятельности (ст. 346.26 НК РФ).

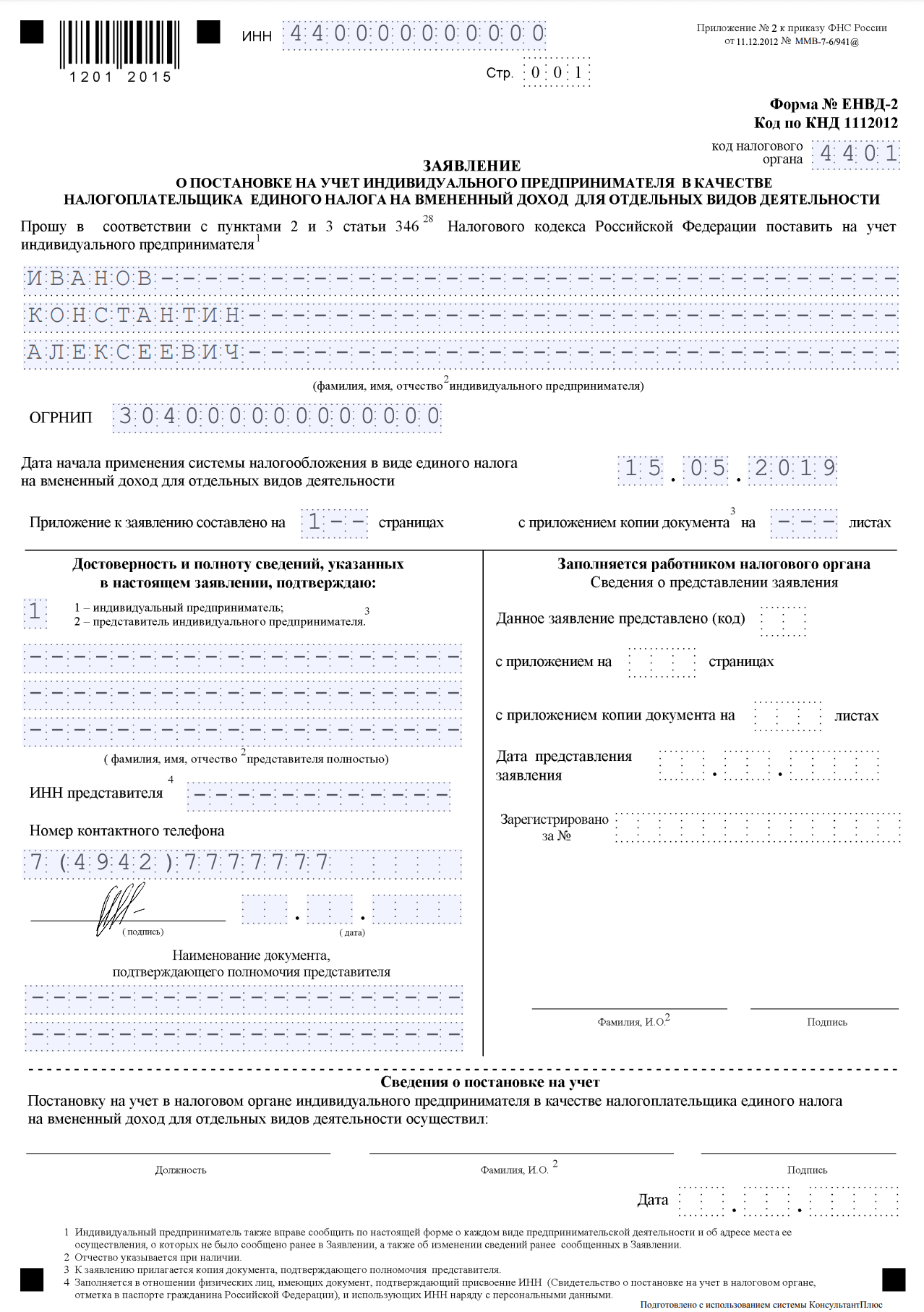

Переход на ЕНВД не является обязательным: ИП и предприятия могут осуществить его добровольно. Данное изменение произошло в 2013 году. Для возможности использовать данный режим необходимо зарегистрироваться по месту, где деятельность непосредственно осуществляется (п. 2 ст. 346.28 НК РФ).

О преимуществах и недостатках работы на ЕНВД читайте в статье «Система налогообложения ЕНВД: плюсы и минусы вмененки».

Отчетность при ЕНВД сдается каждый квартал не позднее 20-го числа следующего за ним месяца. Оплата налога может осуществляться на 5 дней позже — до 25 числа.

Заметим, что ориентировочно с 2018 года планируется отмена ЕНВД.

Подробнее о планах по отмене вмененки см. материал «ЕНВД уйдет, а некоторые правила могут остаться».

Налоговый период по ЕНВД

Налоговый период по ЕНВД составляет квартал, потому что по истечении именно этого временного промежутка необходимо сдавать отчетность и уплачивать налог. Отчетный период при данном режиме равен налоговому периоду (ст. 346.30 НК РФ).

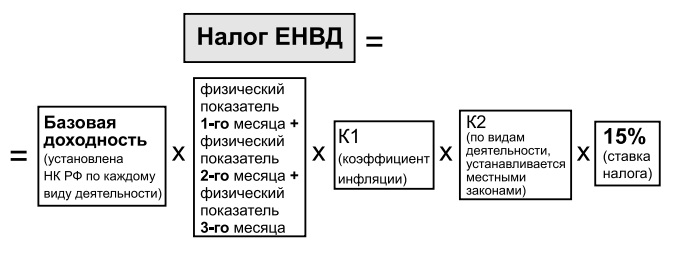

Установленная государством ставка по налогу составляет 15% от величины дохода (ст.

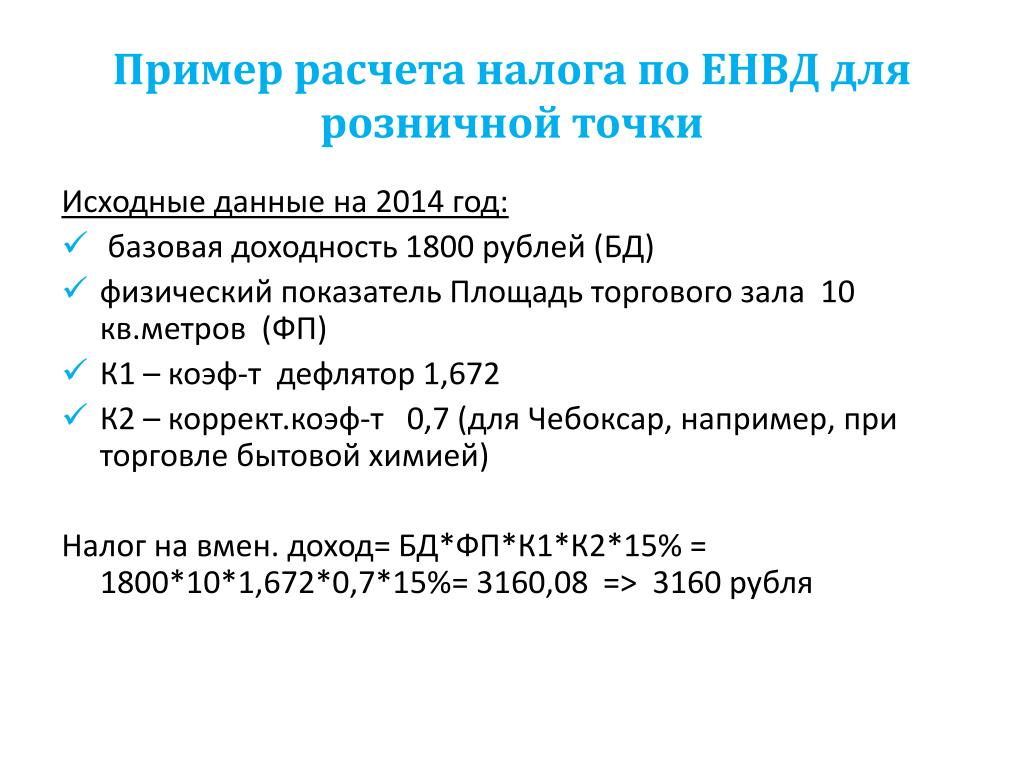

Сумма налога рассчитывается как произведение величины физического показателя (зависит от деятельности плательщика), базовой доходности (назначенной государством), скорректированной на коэффициент-дефлятор и корректирующий коэффициент, и ставки налога.

О том, как и в какие сроки нужно сдавать налоговую отчетность по вмененке, читайте в статье «Порядок сдачи налоговой отчетности по ЕНВД».

Более полную информацию по теме вы можете найти в КонсультантПлюс.Пробный бесплатный доступ к системе на 2 дня.

Отчетный период для налогоплательщиков ЕНВД

]]>Подборка наиболее важных документов по запросу Отчетный период для налогоплательщиков ЕНВД (нормативно–правовые акты, формы, статьи, консультации экспертов и многое другое).

«Об отказе в принятии к рассмотрению запроса Государственной Думы Ставропольского края о проверке конституционности статей 2 и 10 Федерального закона «О внесении дополнений и изменений в Налоговый кодекс Российской Федерации и в некоторые законодательные акты Российской Федерации о налогах и сборах»Следовательно, положения статьи 2 Федерального закона «О внесении дополнений и изменений в Налоговый кодекс Российской Федерации и в некоторые законодательные акты Российской Федерации о налогах и сборах» о включении единого социального налога в перечень обязательных платежей, которые должны уплачиваться плательщиками единого налога на вмененный доход, со дня введения в действие Федерального закона «О внесении изменений и дополнений в часть вторую Налогового кодекса Российской Федерации и некоторые другие акты законодательства Российской Федерации, а также о признании утратившими силу отдельных актов законодательства Российской Федерации о налогах и сборах», т.

е. с 29 августа 2002 года, фактически не применяется (при том, что суммы за соответствующий налоговый (отчетный) период в 2002 году, уплаченные налогоплательщиками, переведенными на единый налог на вмененный доход, подлежат зачету). Тем самым фактически отменено и дополнительное налоговое бремя, возложенное на налогоплательщиков статьей 2 Федерального закона «О внесении дополнений и изменений в Налоговый кодекс Российской Федерации и в некоторые законодательные акты Российской Федерации о налогах и сборах», и устранены причины нарушения их конституционных прав (хотя юридически она утрачивает силу лишь с 1 января 2003 года).

Определение Конституционного Суда РФ от 10.11.2002 N 321-О

е. с 29 августа 2002 года, фактически не применяется (при том, что суммы за соответствующий налоговый (отчетный) период в 2002 году, уплаченные налогоплательщиками, переведенными на единый налог на вмененный доход, подлежат зачету). Тем самым фактически отменено и дополнительное налоговое бремя, возложенное на налогоплательщиков статьей 2 Федерального закона «О внесении дополнений и изменений в Налоговый кодекс Российской Федерации и в некоторые законодательные акты Российской Федерации о налогах и сборах», и устранены причины нарушения их конституционных прав (хотя юридически она утрачивает силу лишь с 1 января 2003 года).

Определение Конституционного Суда РФ от 10.11.2002 N 321-О

что надо учесть при заполнении

В графе 3 указывается количество календарных дней осуществления деятельности в месяце постановки на учет (снятия с учета) в качестве налогоплательщика ЕНВД. Эту графу заполняют только те налогоплательщики, которые вставали на учет или снимались с учета в отчетном квартале. В нашем примере ИП встал на учет в июне месяце, поэтому в апреле-мае в строках данных нет. А в июне месяце всего 20 дней была деятельность, поэтому налоговая база рассчитана с учетом дней (37×1800×2,005)/30×20 = 89022.

В графе 4 указывается налоговая база за каждый календарный месяц налогового периода (произведение значений показателей по кодам 040, 050, 060 и 070 (080, 090)).

В строке 100 указывается сумма строк 070-090 по графе 4, а в строке 110 исчисленный налог (строка 100×15%).

Перед заполнением декларации проверьте решение местных властей по ЕНВД, ставка налога может быть снижена!

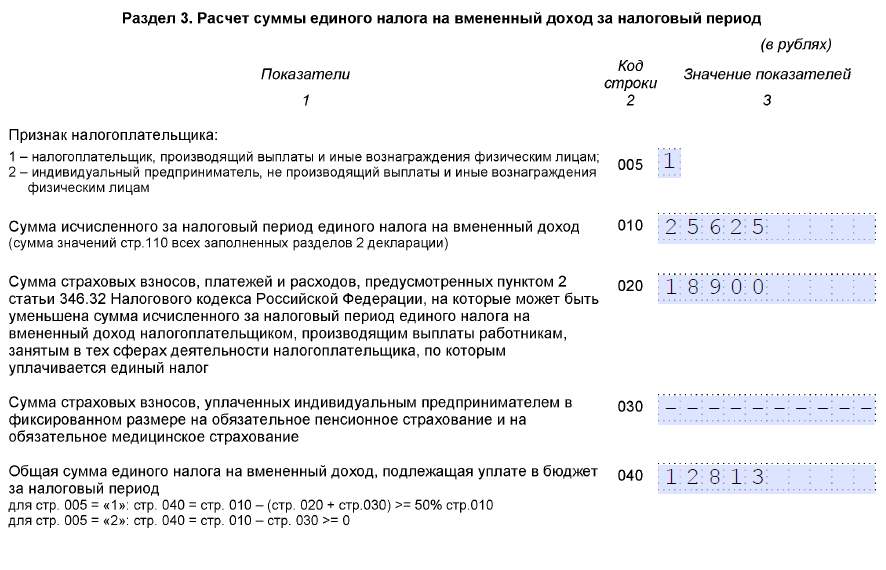

Раздел 3 После заполнения двух разделов 2 переходим к разделу 3. В нем указываются данные всех разделов 2, сколько бы их не было в декларации.

В строке 010 указываются суммы строк 110 всех разделов 2.

Строку 020 ИП, производящие выплаты физическим лицам. В строке указывается сумма страховых взносов в ПФ, ФОМС и ФСС за работников, уплаченная в текущем периоде. Так же в этой строке указываются расходы, на которые может быть уменьшен налог (оплата больничных за счет работодателя, добровольное личное страхование работников).

Строку 030 заполняют ИП, уплатившие пенсионные и медицинские взносы за себя в отчетном квартале. Если суммы в строке 020 достаточно для максимально возможного уменьшения налога, то строку 030 можно и не заполнять, поскольку все равно на неё налог уменьшить не получится.

Сумма налога, подлежащая уплате за налоговый период, указывается в строке 040.

ИП, производящие выплаты физлицам, рассчитывают её по формуле стр.040 = стр.010 — стр.020 — стр. 030. При этом строка 040 не может быть более половины суммы исчисленного налога (стр.010×50%) потому что налог можно уменьшать не более чем на 50%.

ИП, не производящие выплат физлицам, рассчитывают налог по формуле стр.040 = стр.010 — стр.030. При этом строка 040 не может быть менее нуля.

Какой период по ЕНВД считается отчетным или налоговым?

Налоговый период ЕНВД — это определенный промежуток времени, по истечении которого возникает обязанность по уплате указанного налога в бюджет. О том, каков этот период для ЕНВД, пойдет речь в данной статье.

Фото: Фотобанк ЛориЕНВД

Система налогообложения «Единый налог на вмененный доход» (ЕНВД) отменена с 01.01.2021 г. Все, что рассказано в настоящей статье, применялось только в период действия ЕНВД. В настоящее время бизнес может либо перейти с ЕНВД на другую специальную систему, либо автоматически будет переведен на ОСНО. Какой специальной системой налогообложения можно заменить ЕНВД, читайте в статье «Куда перейти с ЕНВД».

ЕНВД — единый налог на вмененный доход. По своей сути является особым (специальным) режимом налогообложения (п. 3 ст. 18 НК РФ), в соответствии с которым сумма сбора, требуемая к уплате в бюджет, рассчитывается не с суммы фактической прибыли по итогам деятельности за определенный промежуток времени, а с фиксированной суммы дохода. Государство само вменяет и определяет размер дохода.

Более полную информацию по теме вы можете найти в КонсультантПлюс.

Пробный бесплатный доступ к системе на 2 дня.

Использовать указанный режим может не каждое предприятие (предприниматель), а только те, которые осуществляют особые виды деятельности (ст. 346.26 НК РФ).

Первоначально планировалась отмена этого спецрежима с 2018 года, но впоследствии ее перенесли на 2021 год.

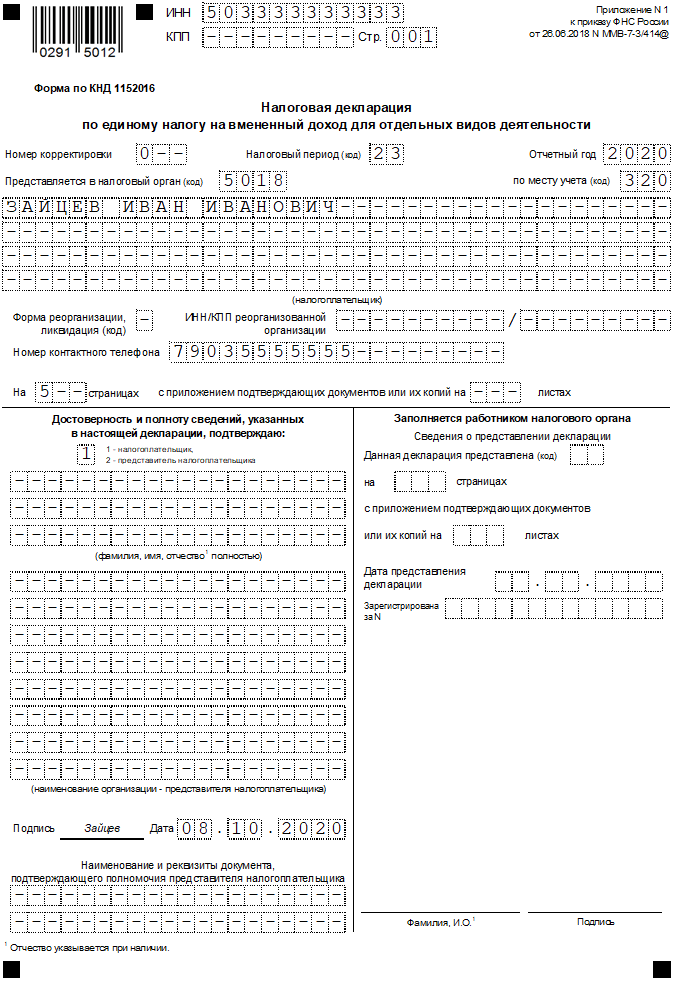

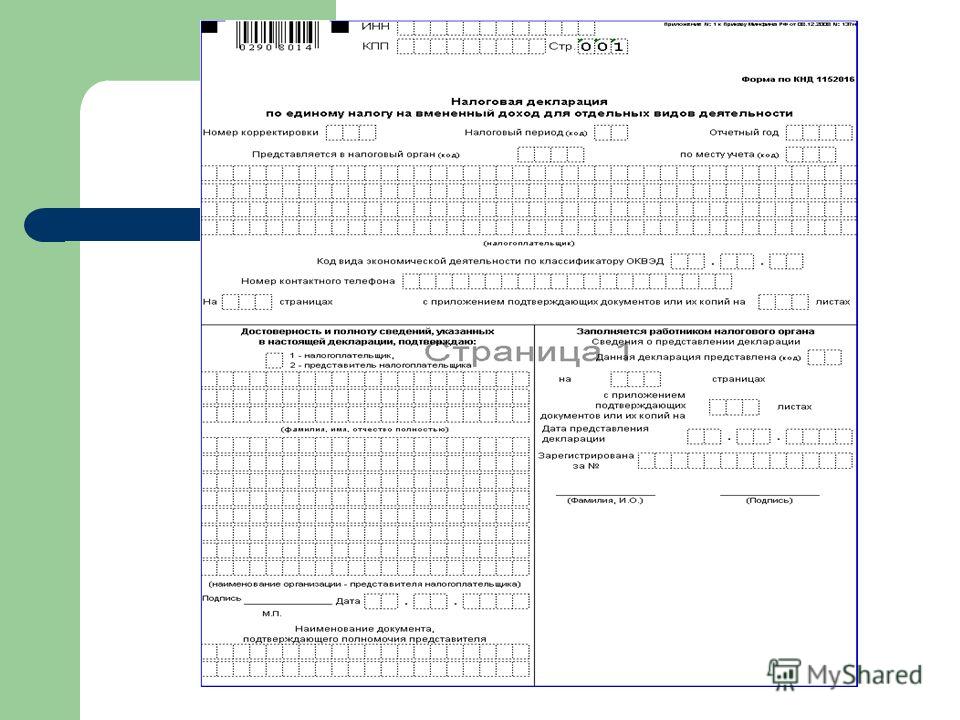

Налоговый период в декларации (1–4-й квартал, код)

По условиям, содержащимся в ст. 346.30 НК РФ, налоговым периодом ЕНВД считается квартал. Иными словами, по прошествии этого периода необходимо подавать отчетность, производить исчисление и уплачивать налог.

По условиям ст. 346.31 НК РФ величина этого сбора исчисляется в размере 15% от суммы вмененного (установленного) дохода. Однако п. 2 указанной статьи содержит в себе исключения, в соответствии с которыми размер налога может колебаться от 7,5 до 15%. Указанные льготы могут быть введены органами власти, но только на территории Москвы, Севастополя, Санкт-Петербурга.

Срок представления налоговой отчетности — до 20-го числа месяца, следующего за оконченным налоговым периодом (п. 3 ст. 346.32 НК РФ).

Оплата вышеназванного сбора осуществляется в сроки, регламентированные п. 1 вышеназванной статьи, а именно не позднее 25-го числа первого месяца, который следует за окончившимся налоговым периодом. Иными словами, срок уплаты ЕНВД за 1-й квартал года истечет 25 апреля.

Для верного заполнения отчетности в декларации необходимо указывать код налогового периода ЕНВД, который определен следующим образом:

- За 1-й квартал: код — 21, при реорганизации (ликвидации) — 51.

- 2-й квартал: код — 22, при реорганизации (ликвидации) — 54.

- 3-й квартал: код — 23, при реорганизации (ликвидации) — 55.

- Налоговый период ЕНВД — квартал 4: код — 24, при реорганизации (ликвидации) — код 56.

Периодом, в течение которого необходимо уплатить ЕНВД, считается срок до 25-го числа месяца, следующего за оконченным налоговым периодом, который, в свою очередь, считается равным 1 кварталу.

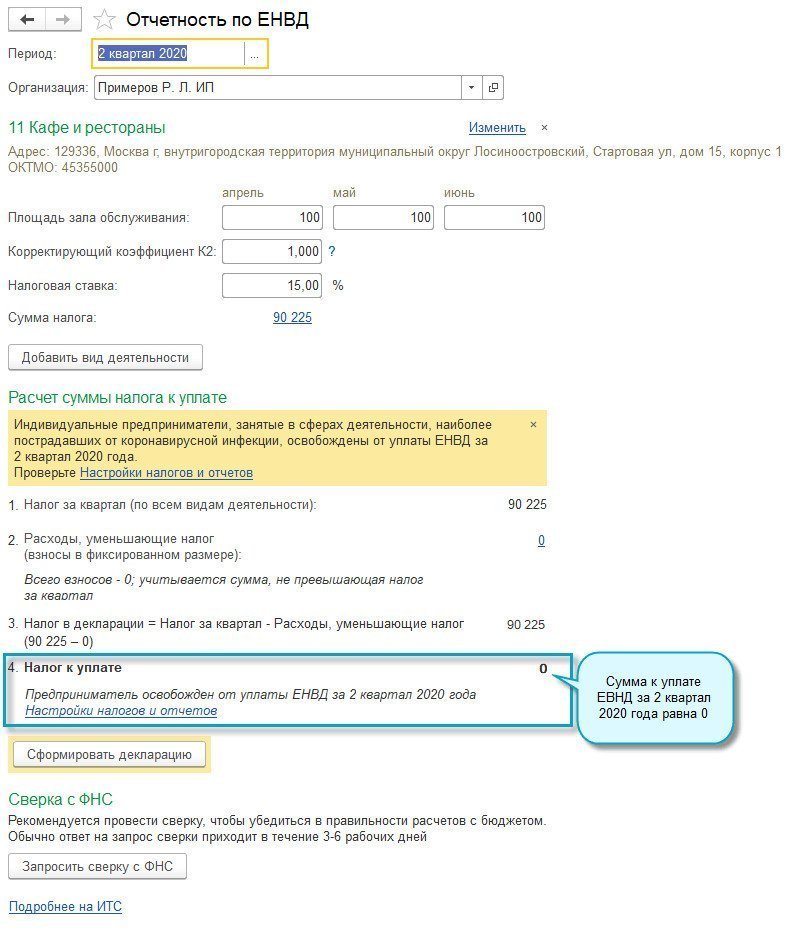

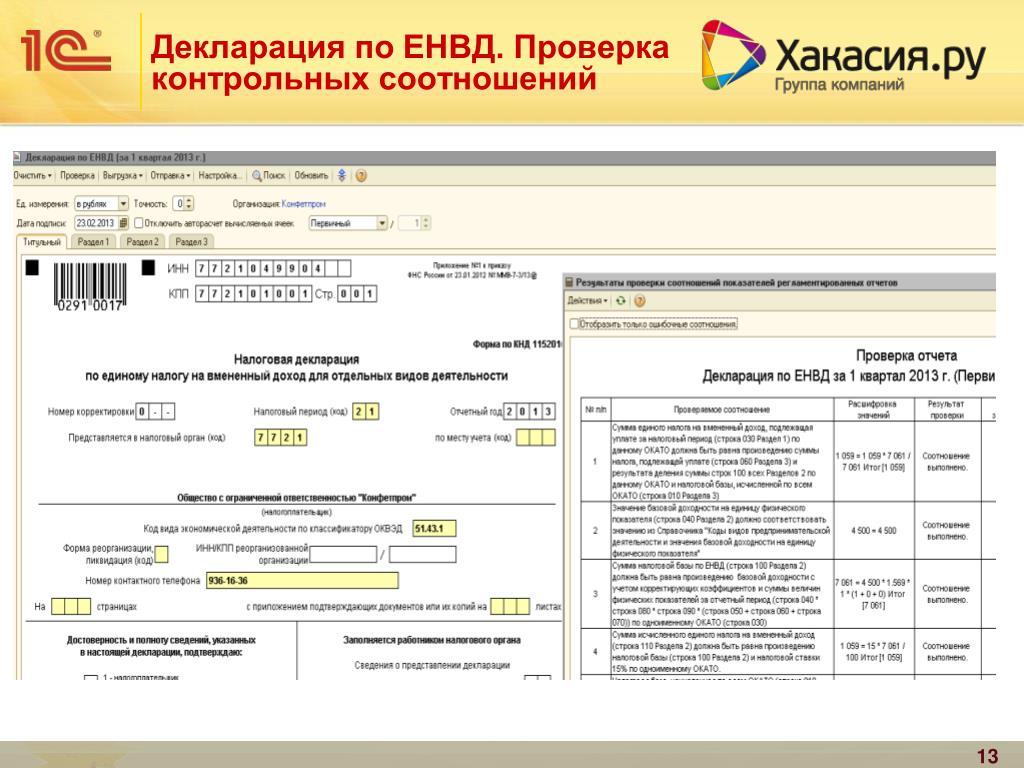

Начиная с 1 квартала 2012 года действует обновленная декларация по единому налогу на вмененный доход, и в сегодняшней статье мы поговорим, как заполняется новая декларация по ЕНВД в 1С.

Я буду рассматривать заполнение декларации на примере гостиницы. Более подробно про показатели, которые используются при расчете налога, я рассказывала в статье «Порядок применения ЕНВД».

Для заполнения формы новая декларация по ЕНВД в 1С заходим в верхнее меню «Отчеты» и выбираем пункт «Регламентированные отчеты». Слева, в окне «Виды отчетов» выбираем нужный нам отчет: ЕНВД и указываем нужный период отчета, например, второй квартал 2012 года.

В отчете новая декларация по ЕНВД в 1С выбираем код вида предпринимательской деятельности. В нашем примере 17 «Оказание услуг по временному размещению и проживанию». Обратите внимание, что при выборе кода вида предпринимательской деятельности от одного до трех нужно также выбирать коды оказываемых услуг по ОКУН.

Далее указываем адрес места осуществления предпринимательской деятельности. И обязательно вбиваем код ОКАТО.

Базовая доходность и корректирующие коэффициенты проставляются в декларации автоматически. Нам нужно указать величину физического показателя за каждый месяц налогового периода. В нашем примере – это общая площадь помещения для временного размещения и проживание (в квадратных метрах). Налоговая база и сумма единого налога на вмененный доход исчисляется в декларации автоматически.

Если у вас несколько видов деятельности по ЕНВД, на каждый нужно заполнить отдельный раздел 2. Он формируется при помощи кнопки «Добавить».

В разделе три отчетной формы новая декларация по ЕНВД отражается общая налоговая база и сумма налога по всем ОКАТО, указанным в отчете. Далее по строке 030 мы можем указать сумму уплаченных взносов, а по строке 040 общую сумму уплаченных пособий по временной нетрудоспособности за счет работодателя за отчетный период.

По строке 050 программа сама рассчитает общую сумму по взносам и пособиям и уменьшит ее до нужного размера. Поскольку мы можем сделать уменьшение не более чем на 50% от суммы налога.

По строке 060 в отчетной форме новая декларация по ЕНВД автоматически рассчитывается общая сумма налога за отчетный период.

После заполнения второго и третьего раздела переходим в раздел 1, где указываем код ОКАТО и нажимаем на кнопку «Собрать данные» в нижней части отчета. Сумма налога заполняется в разделе 1 автоматически.

В завершении мы можем сохранить, выгрузить или распечатать нашу форму новая декларация по ЕНВД.

ЕНВД: налоговый период, срок уплаты

Налоговый кодекс указывает четкие сроки налогового периода и оплаты ЕНВД. Если владелец бизнеса проигнорирует нужную дату, опоздает с выплатой, то ему придется заплатить еще и солидный штраф.

Налоговый период ЕНВД

Налоговый период по ЕНВД составляет квартал, по окончании именно этого промежутка времени требуется уплачивать налог и сдавать отчетность.

Указывать налоговый период необходимо в каждом отчете, его код прописывается на титульном листе. Свой код есть у каждого периода. Согласно приказу ФНС России от 04.07.2014г. N ММВ-7-3/353@ ред. от 19.10.2016г., коды всех кварталов идут от 21 до 24. При ликвидации или реорганизации коды другие — 51, 54, 55, 56. Все данные указаны в таблице ниже:

Понятие налогового периода ЕНВД важно для отчетности по двум причинам.

- Это промежуток времени, за который отчитывается владелец бизнеса.

Налоговый период при ликвидации бизнеса может быть неполным, тогда ЕНВД рассчитывается только за месяцы работы.

Налоговый период при ликвидации бизнеса может быть неполным, тогда ЕНВД рассчитывается только за месяцы работы. - Отсчет срока подачи декларации происходит с момента окончания налогового периода.

Получите 267 видеоуроков по 1С бесплатно:

Сроки уплаты ЕНВД

Оплата «вмененки», согласно п.1 ст. 346 НК РФ, должна быть сделана до 25 числа того месяца, который следует за окончившимся налоговым периодом. Исключение — если на эту дату приходится выходной день. Тогда последний день уплаты единого налога — это ближайший рабочий день, следующий за выходным. То есть смещается на более позднее время.

Посмотрим, каковы крайние сроки уплаты ЕНВД за кварталы 2017 года:

- 25.04.2017г. — за 1 квартал;

- 25.07.2017г. — за 2 квартал;

- 25.10.2017г. — за 3 квартал;

- 25.01.2017г. — за 4 квартал.

Игнорирование сроков выплаты наказывается штрафом за просрочку. Инспекцией предлагается два варианта наказания для налогоплательщика:

- При несвоевременной уплате налога по уважительной причине — 20% от суммы налога.

- При несвоевременной уплате налога при наличии злого умысла — 40% от суммы.

Разбор ситуаций, связанных с неоплатой в срок

На практике доказать, что просрочка была по уважительной причине — сложно. Юристы говорят, что для индивидуального предпринимателя может подойти справка из поликлиники, сообщающая о болезни. В остальных случаях, например, если бизнесмен выезжал за пределы страны, налоговики могут признать, что это был «злой умысел». Хотя могут и не признать. В общем, все зависит от личной позиции конкретного инспектора.

Опытные плательщики ЕНВД пишут, что забывчивым бизнесменам помогает избежать штрафа лишь переплата. Если держать деньги квартальной переплаты на лицевом счете налоговой службы, при возникновении форс-мажора она будет зачислена в нужный срок автоматически.

Переплату по первому требованию можно возвратить на расчетный счет, поэтому деньги «не зависнут».

Есть случаи, когда можно не платить ЕНВД, в срок? Нет, но на практике выделяют ряд ситуаций, когда можно не платить и сняться с учета ЕНВД:

- Торговля носит сезонный характер. В этом случае предприниматель заключает договор аренды на короткий срок. После окончания срок аренды бизнесмен снимается с учета ЕНВД, и причиной снятия будет окончание торговли.

- Расторгнут договор аренды. Например, ИП, который держал маленькое кафе, перестал работать на старом месте и второй месяц ищет новую точку с большой проходимостью для продолжения бизнеса. Таким образом, он, прекратив деятельность, представив документ об окончании аренды, может сняться с учета ЕНВД.

В принципе, возможность неоплаты ЕНВД в связи с отсутствием деятельности — момент спорный. Мнение ФНС письмо 01.02.2012г. № ЕД-4-3/1500@ заключается в том, что если деятельности не было, то бизнесмен может указать в декларации нулевой физический показатель, а не полностью сниматься с учета.

Однако подобное поведение несет определенные налоговые риски. Ведь «вмененка» не связана с получаемой прибылью, и несмотря на разъяснения ФНС, решение о принятии или отказе в нулевой декларации лежит на конкретном налоговом инспекторе или его начальнике. Возможно, налогоплательщику придется доказывать, что физический показатель действительно полностью отсутствует, а документы не подделаны задним числом. Проще прекратить деятельность и сняться с учета. А затем возобновить бизнес на новом месте.

FAQ: Служба поддержки Litams (Австралия, Новая Зеландия)

Полевое испытание eNVD — Часто задаваемые вопросы

Что такое eNVD?

«eNVD» означает «электронная декларация национального поставщика». ENVD — это электронная версия действующей бумажной декларации национального поставщика.

Что такое полевое испытание eNVD?

Полевое испытание eNVD — это серия тестов, координируемых MLA, для испытания системы eNVD в полностью коммерческой среде и в ряде рыночных сегментов, цепочек поставок и операционных сценариев.

Полевое испытание eNVD направлено на демонстрацию точности и эффективности бизнес-правил, стандартов данных и лицензионных соглашений, а также на выявление любых усовершенствований системы, которые необходимо внедрить до развертывания системы.

Кто проводит полевые испытания?

MLA будет планировать и координировать полевые испытания в консультации с участвующими сторонними поставщиками программного обеспечения.

Участвующие поставщики программного обеспечения будут проводить испытания со своей клиентской базой, собирая информацию о предстоящих перемещениях животных и предоставляя своим клиентам необходимую программную поддержку и обучение.

Во время полевых испытаний MLA будет предоставлять SAFEMEAT регулярные отчеты о результатах полевых испытаний.

На основании результатов полевых испытаний SAFEMEAT примет окончательные решения относительно более широкого развертывания системы eNVD.

Как будет работать полевое испытание eNVD?

Поставщик программного обеспечения с пробной лицензией eNVD может связаться с вами, чтобы спросить, хотите ли вы принять участие в пробной версии.

Если вы заинтересованы в участии в пробной версии, поставщик поможет вам начать работу с программным обеспечением и предоставит вам любую необходимую настройку, обучение и поддержку.

Провайдер с пробной лицензией будет работать с вами и MLA для тестирования системы eNVD на реальных перемещениях домашнего скота. На основе этих тестов MLA рассмотрит и оценит любые проблемы или возможности улучшения, возникающие в результате тестов.

Как я узнаю, есть ли у поставщика программного обеспечения лицензию на пробную версию?

Чтобы получить лицензию на пробную версию, поставщик программного обеспечения должен подписать лицензионное соглашение с MLA. Это соглашение гарантирует, что поставщик выполняет минимальные функциональные требования, требования к поддержке и отчетности, которые MLA установила для поставщиков для участия в испытании. Только поставщики с пробной лицензией могут подключаться к системе eNVD для отправки и получения eNVD.

Только поставщики с пробной лицензией могут подключаться к системе eNVD для отправки и получения eNVD.

Если вы не уверены в том, имеет ли поставщик программного обеспечения лицензию на участие в испытании, свяжитесь с координатором испытаний MLA eNVD Дэниелом Миханом по телефону 0419 652 617 и [email protected].

Что мне нужно будет сделать, если я решу участвовать в полевом испытании?

Поставщик свяжется с вами, чтобы понять, когда вы можете захотеть отправить или получить партии животных.

Во время испытания вы будете использовать программное обеспечение eNVD для создания, отправки и извлечения eNVD вместо бумажных NVD. Вам не нужно будет одновременно подавать eNVD и бумажный NVD для одной и той же партии.

При необходимости провайдер сможет показать вам, как создавать, отправлять или извлекать eNVD в своей системе программного обеспечения.

MLA может связаться с вами во время пробного периода, чтобы попросить вас высказать свое мнение о вашем опыте работы с eNVD и используемым программным обеспечением.

С кем мне связаться, если мне понадобится помощь во время полевого испытания?

Обратитесь к поставщику программного обеспечения, если вам нужна помощь с его программным обеспечением или если вы хотите предоставить информацию о предстоящих перемещениях.

Если у вас есть общие вопросы об испытании, пожалуйста, свяжитесь с координатором испытания MLA eNVD Дэниелом Миханом по телефону 0419 652 617 и [email protected].

Как долго будут проходить полевые испытания?

Первоначальный целевой период для проведения полевых испытаний — с октября по декабрь 2015 года.

Где будут проводиться полевые испытания?

MLA работает с рядом поставщиков программного обеспечения для проведения национальных полевых испытаний в различных цепочках поставок и сегментах рынка в Австралии.

Каковы основные преимущества системы eNVD по сравнению с бумажной системой NVD?

Наличие национальной системы eNVD позволит:

Снижение затрат на переработку неточных или неполных бумажных ПНВ на складах, откормочных площадках и переработчиках.

Предоставление производителям доступа к последним версиям деклараций поставщиков в соответствии с требованиями рынка.

Повышение целостности отрасли и отслеживаемости деклараций поставщиков и перемещений животных.

Сократите время, необходимое для заполнения NVD, без необходимости заполнять форму в трех экземплярах.

Устранение логистической проблемы хранения и извлечения старых бумажных ПНВ.

Будет ли проводиться обучение?

Поставщик программного обеспечения, которое вы используете во время испытаний, сможет помочь вам с вашими потребностями в обучении.

Как мне получить доступ к eNVD?

Для доступа к eNVD вам потребуется программное обеспечение, лицензированное для пробной версии eNVD. Используя это программное обеспечение, вы сможете получить все eNVD, которые вы отправили или которые были адресованы вашей собственности.

Нужно ли мне использовать бумажный ПНВ во время полевых испытаний?

Нет. Мы получили одобрение от SAFEMEAT, юрисдикций штатов и Содружества, государственных органов питания и программы LPA на использование eNVD во время полевых испытаний.

Как будут обрабатываться накладные для eNVD?

В штатах, где требуется заполнение накладных, перевозчикам необходимо будет заполнить раздел накладных eNVD (либо с помощью программного обеспечения / устройства eNVD отправителя, либо, если возможно, с использованием собственного программного обеспечения / устройства перевозчика).

Что произойдет, если я не могу отправить свой eNVD из-за неисправности программного обеспечения или недоступности во время полевого испытания?

В том маловероятном случае, если вы не сможете отправить eNVD из-за неисправности программного обеспечения или недоступности программного обеспечения во время пробного периода, немедленно сообщите об этом поставщику программного обеспечения.Если поставщик не может решить проблему в кратчайшие сроки и на этом этапе вам необходимо отправить товар на склад, используйте бумажный NVD или eDEC, чтобы избежать задержек.

будут сообщать MLA о любых сбоях в работе своего программного обеспечения во время испытания. О критических сбоях, которые мешают пользователям пробной версии правильно создавать, отправлять и извлекать программное обеспечение, необходимо немедленно сообщать в MLA и устранять их поставщиком и MLA с наивысшим уровнем приоритета.

Могу ли я создать eNVD для всех видов домашнего скота?

Для пробной версии вы сможете создавать eNVD для крупного рогатого скота, овец, телят и коз.

eNVD для крупного рогатого скота, отвечающего критериям Европейского союза (ЕС), не будут доступны во время полевых испытаний.

Где будет храниться информация eNVD?

Информация оeNVD будет храниться в центральной базе данных, управляемой MLA. Информация eNVD состоит из всех обязательных полей eNVD и необязательного поля RFID.

Ваше программное обеспечение может также хранить эту информацию в своей базе данных.

Какую информацию мне нужно будет предоставить и как она будет использоваться?

Чтобы начать участие в пробной версии, вам необходимо предоставить поставщику программного обеспечения ваше имя для входа в NLIS, PIC-номер вашего объекта и номер телефона, по которому можно связаться с вами во время пробной версии. MLA и поставщик программного обеспечения будут использовать эту информацию для настройки вашей пробной учетной записи eNVD.

Вас также попросят предоставить информацию о любых предстоящих перемещениях (т.е. когда вы можете захотеть отправить или получить партии животных). Эта информация поможет MLA в координации судебного разбирательства и обеспечит вам адекватную поддержку при создании, отправке или получении eNVD.

MLA может связаться с вами во время пробного периода, чтобы попросить вас высказать свое мнение о вашем опыте работы с eNVD и используемым программным обеспечением.

Как я узнаю, является ли eNVD LPA-eNVD?

Лицензионное программное обеспечение автоматически проверяет статус LPA консигнационного имущества и отображает логотип LPA, если консигнационное имущество аккредитовано LPA.

Как получатель eNVD, вы также будете иметь возможность проверить, аккредитован ли PIC отправителя LPA по записям NLIS.

Что происходит в конце полевого испытания?

Поставщик программного обеспечения будет информировать вас о том, подходит ли к концу полевое испытание или закончилось.

На основе результатов полевых испытаний SAFEMEAT определит, следует ли продвигать развертывание системы eNVD на национальном уровне или перед запуском в систему необходимо внести какие-либо исправления или изменения.

Если развертывание на национальном уровне будет продолжено и поставщик программного обеспечения уже получил полную лицензию eNVD от MLA, то поставщик сообщит вам, что вы можете использовать программное обеспечение eNVD для создания, отправки и получения eNVD.

Если полевые испытания закончились и необходимо внести исправления или изменения в систему до национального развертывания, поставщик программного обеспечения проинформирует вас о необходимости использования бумажных ПНВ до тех пор, пока система eNVD не станет доступной.

Если вы все еще не уверены, закончилось ли испытание, свяжитесь с координатором испытаний MLA eNVD Дэниелом Миханом по телефону 0419 652 617 и envdsupport @ mla.com.au.

Могу ли я продолжить использование программного обеспечения eNVD после полевого испытания?

Если развертывание на национальном уровне продолжается и поставщик программного обеспечения уже получил полную лицензию eNVD от MLA, вы можете продолжить использование программного обеспечения eNVD после пробного периода.

Однако вам нужно будет обсудить с поставщиком программного обеспечения, есть ли какие-либо расходы, связанные с продолжением использования его программного обеспечения eNVD после испытания.

Будет ли стоимость использования программного обеспечения eNVD после пробного периода?

Каждый поставщик программного обеспечения будет иметь программное обеспечение eNVD с различными предложениями с добавленной стоимостью и различными моделями ценообразования. Вам нужно будет просмотреть доступные предложения и определить, какое программное обеспечение лучше всего соответствует вашим потребностям.

Вам нужно будет просмотреть доступные предложения и определить, какое программное обеспечение лучше всего соответствует вашим потребностям.

Если у вас есть действующее договорное соглашение с поставщиком программного обеспечения, и они добавили компонент eNVD к своему существующему программному обеспечению, которое вы используете, вам нужно будет обсудить со своим поставщиком, будут ли они взимать плату за этот дополнительный компонент eNVD после пробный.

В отличие от нынешней бумажной структуры затрат на NVD, не будет никаких «удельных» затрат, связанных с отправкой и получением eNVD после испытания.

Будет ли у меня список поставщиков на выбор после полевого испытания?

Да, список всех лицензированных поставщиков программного обеспечения eNVD будет опубликован на веб-сайте MLA после полевого испытания.

Смогу ли я подавать или получать декларации MSA, NFAS и PCAS через систему eNVD во время полевых испытаний?

Для полевых испытаний декларации MSA, NFAS и PCAS не будут обрабатываться через систему eNVD.

В зависимости от результатов полевых испытаний и решений SAFEMEAT относительно более широкого развертывания системы, возможность включения MSA, NFAS, PCAS и товарных деклараций в eNVD была признана и будет дополнительно рассмотрена.

Показать данные для входа | Выберите эту опцию, чтобы отображать информацию для входа вверху экрана на домашней странице. |

Разрешить смену пароля | Выберите этот параметр, чтобы разрешить пользователям изменять свой пароль. Не включайте эту функцию, потому что пароли синхронизируются из отчетов. и аналитика. |

Используйте рекомендуемое количество (главный переключатель) | Выберите этот параметр, чтобы разрешить использование рекомендуемого количества Заказ (PAR или прогнозируемый). |

Использовать критерии видимости | Выберите этот параметр, чтобы включить использование критериев видимости. |

Отключить номер центра затрат при поиске | Выберите эту опцию, чтобы разрешить поиск названий центров затрат. только с включенным автозаполнением. |

Включить диспетчер задач | Выберите этот параметр, чтобы включить диспетчер задач. |

Включение истощения продаж по типу заказа | Выберите этот параметр, чтобы включить снижение продаж по назначению рецепта. по типу заказа и уровню цен. |

Мобильные решения — используйте поле Qty для расчета | Выберите эту опцию, чтобы разрешить вычисления внутри КОЛ-ВО. в поле Inventory Management с помощью + и -. |

Начало календарной недели | Выберите день в качестве начала календарной недели. |

Тип распечатки | Выберите тип распечатки: PDF или HTML. |

Рендеринг HTML-распечатки | Если в качестве типа распечатки выбран HTML, эта опция позволяет указать внешний вид печати на нескольких страницах или на одной страница. |

Тип выбора «Выбрать / Отменить выбор» | |

Рассмотреть переход на продажу с | Если вы разрешаете перенос по продажам с существующим инвентарем Установка управления, укажите дату начала переводов.Для Например, если вы выберете 10 июня 2014 г. в качестве даты начала, перевод Отдел продаж будет обрабатывать все данные с 10 июня 2014 г. по настоящее время. |

Количество строк перед переходом по страницам | Предлагаемое количество — 100. |

Включить журнал аудита | Выберите этот параметр, чтобы разрешить пользователю просматривать историю изменений. для определенных модулей. |

Рассчитать среднее использование всех элементов | Выберите этот параметр, чтобы разрешить заданиям Планировщика вычислять среднее использование для всех предметов.Если выключено, среднее использование рассчитывается только для элементов и групп элементов, настроенных на используйте предлагаемый заказ по чистым продажам или среднему использованию. |

Нет отрицательного запаса | Выберите этот параметр, чтобы отключить использование отрицательного запаса. количества.Когда включено, вы также можете выбрать No Negative Ингредиенты для отключения использования отрицательного ингредиента количества. |

Автозаполнение | Выберите этот параметр, чтобы включить автозаполнение текстового поиска. |

Поведение цены товара по умолчанию | Выберите настройку по умолчанию для поведения цены товара (используется

для товаров, приобретенных у поставщика):

|

Локализация | Если требуется русская локализация, выберите Русский Требования к печати юридической информации по отчетам. |

Включить ENVD (главный переключатель) | Эта опция используется только для русской локализации. |

Язык по умолчанию | Выберите язык по умолчанию, который организация использует при добавлении напрямую через Inventory Management (не рекомендуется). |

Код товара | Управляет поведением поля Код товара.

|

Закрытие финансового периода на | Выберите эту опцию, чтобы включить Close Financial

Период обработки Клиентом или Местоположение. |

Использовать унаследованный интерфейс бэк-офиса | Выберите этот параметр, чтобы включить функцию экспорта устаревшего бэк-офиса.Выбор этого параметра отключает закрытие финансового периода. за функцию. |

Мониторинг и управление экологической эффективностью правительства на JSTOR

Abstract Закон о национальной экологической политике (NEPA) направлен на улучшение экологических результатов путем принудительного раскрытия информации об ожидаемых последствиях действий агентства. Некоторые критикуют этот подход как слабый и процедурный, другие — как медлительный и дорогостоящий.Эти проблемы проистекают из общего источника: такие предварительные прогнозы неизбежно неточны и спорны. Чтобы защитить себя от судебных разбирательств, оспаривающих адекватность заявления о воздействии на окружающую среду (EIS), агентства часто заменяют качество количеством, создавая объемные, дорогостоящие и малоинформативные документы. Они также стремятся избежать процесса EIS, делая выводы об отсутствии значительного воздействия («FONSI»), часто полагаясь на меры по смягчению воздействия, чтобы удерживать ожидаемые воздействия ниже пороговых значений, подлежащих отчетности («смягчаемые FONSI»).Критики обвиняют в том, что смягчение последствий FONSI нарушает дух полного раскрытия информации NEPA. В этой статье утверждается, что EIS непреднамеренно действует как «штраф по умолчанию», создавая стимулы для снижения экологического ущерба в качестве альтернативы более дорогостоящему процессу EIS. Но поскольку NEPA не требует последующего мониторинга, фактические воздействия остаются нераскрытыми, и нет никаких гарантий, что смягчаемые воздействия останутся ниже пороговых значений, срабатывающих при EIS. В этой статье предлагается переоснастить NEPA, потребовав последующий мониторинг, адаптивное смягчение последствий и подход, ориентированный на системы экологического менеджмента.Переход от прогнозирования ожидаемых результатов к прагматическому, эмпирическому мониторингу позволит систематически обнаруживать ошибки и более информированное руководство в течение всего срока реализации проекта.

Но поскольку NEPA не требует последующего мониторинга, фактические воздействия остаются нераскрытыми, и нет никаких гарантий, что смягчаемые воздействия останутся ниже пороговых значений, срабатывающих при EIS. В этой статье предлагается переоснастить NEPA, потребовав последующий мониторинг, адаптивное смягчение последствий и подход, ориентированный на системы экологического менеджмента.Переход от прогнозирования ожидаемых результатов к прагматическому, эмпирическому мониторингу позволит систематически обнаруживать ошибки и более информированное руководство в течение всего срока реализации проекта.

Основанная в 1901 году, Columbia Law Review является лидером в области юридических исследований в Соединенных Штатах и во всем мире. The Review — независимая некоммерческая корпорация, полностью редактируемая и публикуемая студентами юридического факультета Колумбийского университета. Публикуемый восемь раз в год, Обзор является третьим по распространенности и цитируемости юридическим обзором в стране, ежегодно получающим около 1500 заявок, из которых для публикации выбирается около 25 рукописей.

Информация для издателяThe Columbia Law Review — одно из ведущих мировых юридических изданий. The Review, основанная в 1901 году, является независимой некоммерческой корпорацией, которая выпускает юридический журнал, полностью редактируемый и публикуемый студентами юридического факультета Колумбийского университета.

Исследование зарегистрированных производственных компаний в Нигерии

Международный журнал интеллектуального дискурса (IJID)

ISSN: 2636-4832 Том 3, Выпуск 1.Июнь 2020 г.

, как Нигерия, с высокой экологической осведомленностью

и испытавшие на себе вкус

экономического и технологического роста

(Uwuigbe & Egbide, 2012).

Деловые организации, в том числе

промышленных предприятий, уделяют большое внимание

их операционному стремлению к росту, выживанию

и максимизации стоимости для своих

акционеров, в ущерб среде

, закрепленной в их документах. financial

financial

сообщает, что в большинстве случаев не учитывает влияние

деятельности фирмы на окружающую среду

(Uwuigbe et al., 2018). Кардинальным признаком промышленной революции

была массовая эксплуатация

невозобновляемых природных ресурсов на грани исчезновения. В начале

не учитывалась природа

, поскольку промышленные промоутеры использовали

всех средств удовлетворения всех выявленных

человеческих желаний. Стремление завоевать и

подчинить мир природы ради экономической отдачи

было настолько доминирующим, что перевесило

каждой мысли об умеренности в нашем поиске

всевозможных продуктов.Ажиотаж массового производства

и последующей настройки с помощью технологии строительства

был настолько подавляющим, что

не было осознания того, что база природных ресурсов была полностью истощена. Конкуренция между

промышленников и национальных государств была настолько интенсивной, что

рассматривали риски устойчивости и

изучали возможности управления использованием природных ресурсов

, истощение природных ресурсов

, обезлесение, контроль загрязнения или

любым другим аспектом связь между

фирмой и окружающей средой никогда не рассматривалась.

Для продвижения устойчивой практики и

отчетности компаний были разработаны различные глобальные нормативные базы

для поддержки деятельности природоохранных агентств

(EPA). Хотя фирмы

не обязаны или не обязаны применять это руководство

, те фирмы, которые считают, что

необходимо добровольно раскрывать

вопросов устойчивости, могут получить около

стратегических и операционных преимуществ от использования

установленной основы.В поддержку этих

усилий в области устойчивого развития, Sustainability

Accounting Standards Board (SASB) в

США, GRI, International Integrated

Reporting Council (IIRC), CDP (ранее

the Carbon Disclosure Project), среди прочего

другие разработали Руководство по отчетности в области устойчивого развития

. Эти руководящие принципы также включают отраслевое руководство

Эти руководящие принципы также включают отраслевое руководство

, которое было принято

большинством организаций и фирмами, которые добровольно соблюдают

, самостоятельно сообщая свою экологическую информацию

(PricewaterhouseCoopers [PWC], 2016).

Однако с распространением добровольных систем отчетности

в разных странах,

усилия по достижению большей глобальной гармонизации

появились. Одним из наиболее важных примеров

является диалог по корпоративной отчетности

(CRD), инициатива IIRC. CRD

включает восемь организаций мирового уровня,

включая SASB, GRI и CDP, и

, который был сформирован с намерением или целью

, устанавливая руководство по отчетности перед

инвесторам, кредиторам и другим заинтересованным сторонам .

В сочетании с текущей глобальной финансовой дилеммой

, финансовая отчетность

подвергалась критике за последние десятилетия за то, что она слишком узкая

и, следовательно, не включает в себя несколько измерений

(Simnet, Vanstraelen & Chua,

2009; Utile, 2016). Развивающийся бизнес

практики приобретают форму, и потребность в многомерной отчетности

растет.

Требования к информации

заинтересованных сторон также меняются.

все больше ожидают большей прозрачности,

о том, как компании предоставляют решения

для устранения рисков и возможностей устойчивого развития.

различных граждан возглавили глобальные кампании, инициировали

экологическими движениями,

заставили правительства принять законодательство об устойчивом развитии

и принуждали

фирм сообщать о воздействии

своей деятельности на окружающую среду.Некоторый уровень ответов имеет

Когда заканчивается подписка на 3 квартал. Как заливать Buxoft. Срок статистической отчетности

Подходит к концу 4 квартал 2018 года, пора готовиться к отчетности, не забывая о ежемесячных отчетах. Вот таблица, в которой указаны установленные законом сроки отчетности за 4 квартал 2018 года.

Вот таблица, в которой указаны установленные законом сроки отчетности за 4 квартал 2018 года.

Мы подготовили удобную таблицу с сроками и наименованиями налоговой отчетности, в которой также есть ссылки на инструкции по работе с программой Bukoft при заполнении форм отчетности.

Воспользуйтесь преимуществами личного бухгалтерского календаря из программы Buxoft. Узнайте о текущих сроках отчетности, трансфертных налогов и страховых взносов, а также выплат сотрудникам. Вы можете составить календарь для себя. Затем программа пришлет на ваш электронный адрес напоминания о важных датах. Бесплатно:

Получить личный календарь

Таблица отчетности за 4 квартал 2018 года

Срок сдачи декларации (расчета) | Отчетное наименование | Кто должен подавать | Как залить Buxoft | |

на бумаге | электроника | |||

| Не сдаваться | до 25.01.2019 | Декларация по НДС за 4 квартал 2018 года | Компании, уплачивающие НДС (в том числе налоговые агенты по НДС), и лица, перечисленные в п. 5 ст.173 Налогового кодекса РФ | |

| до 28 марта 2019 г. (организации, перечисленные в пункте 3 статьи 80 Налогового кодекса Российской Федерации) | до 28.03.2019 | Декларация по налогу на прибыль за 2018 год | Компании в OSN (при выплате квартальных авансов) | |

| до 30 января 2019 г. (при численности сотрудников не более 25 человек) | до 30 января 2019 г. | Расчет страховых взносов на 2018 год | Все компании и ИП — плательщики страховых взносов | |

до 21. 01.2019 (при количестве сотрудников не более 25 человек) 01.2019 (при количестве сотрудников не более 25 человек) | до 21.01.2019 | Форма 4-ФСС на 2018 год | Работодатели * и страховщики обязательных социальных (организация или ИП с показаниями застрахованных, но без работников) | |

| до 01.04.2018 (при численности сотрудников не более 100 человек) | до 01.04.2019 | Декларация по налогу на имущество за 2018 год | Организации, платящие налог на имущество ** | |

| до 01.04.2019 (при количестве сотрудников не более 25 человек) | до 01.04.2019 | Форма 6-НДФЛ на 2018 год | Налоговые агенты по НФФЛ * | |

| до 21.01.2019 | до 21.01.2019 | Декларация на ЕНВД за 4 квартал 2018 года | ИП и компании — плательщики вмененного налога | |

| до 21.01.2019 (при количестве сотрудников не более 100 человек) | до 21.01.2019 | Единая упрощенная декларация на 2018 год | Субъекты предпринимательской деятельности при выполнении условий п. 2 ст.80 НК РФ |

|

| Не сдаваться | до 21.01.2019 | Журнал учета поступивших и счетов-фактур за 4 квартал 2018 года | Компании и ИП не являются налоговыми агентами по НДС, но получили или выставили счета за отчетный период с выделенным НДС |

|

* Организации, ИП и врачи, плательщики, выплаты и другие вознаграждения физическим лицам.

** Порядок уплаты налога на имущество устанавливает региональные органы власти в каждом субъекте РФ индивидуально, поэтому квартальные расчеты в том или ином регионе могут быть отменены, уточняйте этот нюанс в своей ИФНС.

Ежемесячная отчетность за 4 квартал 2018 года

Проходя квартальные отчеты, не забываем о ежемесячной отчетности 4 квартала 2018 года. Ежемесячно сдаются два вида отчетов:

- Форма СЗВ-М;

- Декларация по налогу на прибыль при ежемесячной выплате аванса.

Информация в форме СЗВ-М за октябрь, ноябрь и декабрь 2018 г. — это работодатели, обслуживающие своих сотрудников перед страхователями, Пенсионный фонд РФ. Необходимо сообщить:

- на октябрь не позднее 15 ноября 2018 г .;

- за ноябрь не позднее 17 декабря 2018 г .;

- на декабрь — не позднее 15 января 2019 года.

Порядок заполнения и форма декларации по налогу на прибыль утверждены Приказом ФНС России от 19 октября 2016 г.MB-7-3 / 572. В зависимости от того, как компания выплачивает авансовые платежи по налогу на прибыль — ежеквартально или ежемесячно, зависит периодичность подачи соответствующей декларации. Когда подавать декларацию на 2018 год, мы указали в таблице. При ежемесячной выплате авансов декларацию о доходах необходимо отправить в налоговую не позднее 30-го дня, следующего за истекшим периодом.

Желаем удачи в отчетной кампании за 4 квартал 2018 года, а удобный «календарь» в онлайн-системе Buxoft подскажет, какие предстоящие отчеты обязательны для становления вашей компании.

Наступил последний квартал 2017 года, и теперь самое время напомнить налогоплательщикам об условиях предоставления годовой отчетности. Какие будут крайние сроки отчетности ИП и организаций на 2017 год, расскажу в этом материале.

Сроки бухгалтерского учета

Бухгалтерский учет обязаны вести все организации, в том числе субъекты малого предпринимательства, независимо от используемого ими налогового режима (ч. 1 ст. 6 Закона от 6 декабря 2011 г. № 402-ФЗ). Годовая отчетность включает:

1 ст. 6 Закона от 6 декабря 2011 г. № 402-ФЗ). Годовая отчетность включает:

- отчет о финансовых результатах

- отчет об изменении капитала

- отчет по целевым средствам.

Малые предприятия могут быть представлены по упрощенным формам, но срок отчетности одинаковый для всех Юрлиц — 3 месяца на конец отчетного года (ст. 18 Закона № 402-ФЗ). Заключительным днем ввода в действие отчетности за 2017 год в ИФНС и Росстате будет 2 апреля 2018 года, поскольку 31 марта совпадает с субботой — выходным днем.

Срок сдачи налоговой отчетности 2017 по основанию

Налоговые декларации и расчеты подаются в IFX в соответствии с установленным сроком. Для каждого типа отчета.

Организации оформляются на основании деклараций по налогу на прибыль, периодичность которых может быть как ежемесячной, так и ежеквартальной. Декларацию о прибыли за 2017 год в любом случае необходимо сдать не позднее 28 марта 2018 г.

Срок представления отчетности — 2017 г. по прочим налогам:

- НДС — 25.01.2018,

- в собственности организаций — 30.03.2018 г.,

- транспорт — 01.02.2018,

- земельный участок — 01.02.2018г.

Установлены предельные сроки представления отчетности ИП в год оценивается:

- по декларации 3-НДФЛ — 30.04.2018 г.,

- остальные формы отчетности предприниматели подаются одновременно с организацией.

Эсхн, ENVD и USN — крайние сроки отчетности по спец.

Льготные налоговые режимы Позволяют не платить ряд налогов — подоходный налог, НДС, налог на имущество, НДФЛ по ИП. В то же время существует необходимость уплаты и отчетности по налогу в особом порядке, а также по другим налогам.

ИП и фирмы, которые использовали «упрощенный» в 2017 г., составляют декларацию по единому налогу с УСН один раз в год. При этом для Юрлица и ИП сроки различаются: ООО «Усн-2017» подается не позднее 02.02.04.2018 (с учетом переноса срока с субботы, 31. 03.2018), а для ИП — 30.04.2018 (п.1 ст. 346.23 Налогового кодекса РФ).

03.2018), а для ИП — 30.04.2018 (п.1 ст. 346.23 Налогового кодекса РФ).

Производители сельскохозяйственной продукции могут применять специальную, по которой вместо подоходного налога уплачивается единый сельскохозяйственный налог. Декларацию на ESCN за 2017 год необходимо подавать не позднее 02.04.2018, т.к. крайний срок (31.03.2018) совпадает с выходным днем (п. 2 ст. 346.10 Налогового кодекса РФ).

На «входах» объявления подаются ежеквартально. Паттеры ENVD сдают протоколы, сроки которых установлены п. 3 ст. 346.32 Налогового кодекса Российской Федерации, за 4 квартал 2017 года. Предоставлено не позднее 22 января 2018 года

По прочим налогам, которые исчисляются «упрощенниками» и плательщиками ЕНВД и ЕСХН, формы отчетности и сроки их сдачи не отличаются от общей налоговой системы.

Срок сдачи отчетов по страховым взносам и НДФЛ

Все работодатели, являющиеся налоговыми агентами по подоходному налогу с населения, обязаны подавать отчеты за 2017 год по платежам физических лиц и нераспределенному подоходному налогу.Сроки сдачи 6-НДФЛ на 2017 год и эталонных 2-НДФЛ совпадают — 02.04.2018г. Если работодатель не смог удержать налог у врача, справку 2-НДФЛ на него необходимо предоставить не позднее 01.03.2018.

В 2017 году страховые взносы следует отчитываться в IFST, а не в фонды. Срок ввода страховых взносов на 2017 год — не позднее 30 января 2018 года

Это не относится к решениям о «травмах» — отчет 4-ФСС необходимо подавать в Социальный фонд.Установленные для 4-ФСС сроки отчетности — 2017 г., для электронных расчетов — 25.01.2018, для расчетов на бумажных носителях — 22.01.2018.

В ПФР необходимо предоставить только один отчет в 2017 году — это новая форма о страховом опыте Physly sv-experience, от которой откажутся впервые. Срок сдачи СЗВ-Старт на 2017 год — не позднее 01.03.2018г.

Срок статистической отчетности

Отчетность органам Росстата предоставляется ИП и малыми предприятиями, если они подпадают под надежную или выборочную статистику. Полноценные исследования проводятся раз в 5 лет, выборочные — ежемесячно / ежеквартально (для малого и среднего бизнеса) или ежегодно (для микропредприятий). Списки лиц, обязанных отчитываться, формируются на основании сведений единого реестра субъектов малого предпринимательства (ст. 5 Закона от 24 июля 2007 г. № 209-ФЗ).

Полноценные исследования проводятся раз в 5 лет, выборочные — ежемесячно / ежеквартально (для малого и среднего бизнеса) или ежегодно (для микропредприятий). Списки лиц, обязанных отчитываться, формируются на основании сведений единого реестра субъектов малого предпринимательства (ст. 5 Закона от 24 июля 2007 г. № 209-ФЗ).

Конкретная информация о формах и сроках отчетности за 2017 год. Росстат передает ИП и организации по почте, но чтобы быть в курсе заранее, лучше отслеживать информацию на сайте региональных статистических органов в разделе «Статистическая отчетность», либо уточнять ее в разделе «Статистическая отчетность». свой филиал Росстата.

Сроки отчетности за 2017 год — таблица

Отчетное наименование | Кто дает | Где предоставляется | Срок |

Годовая бухгалтерская отчетность (баланс, отчет о финансовых результатах и приложениях) | организации | ИФНС, органы Росстата | |

Декларация по НДС за 4 квартал 2017 года | организаций и ИП | ||

Декларация по налогу на прибыль за 2017 год | организации | ||

Декларация по вопросам налога на имущество за 2017 год | организации | ||

Декларация ЗО транспортного налога за 2017 год | организации | ||

Декларация ЗО земельного налога за 2017 год | организации | ||

Декларация 3-НДФЛ на 2017 год | |||

Декларация ЗП единого налога при плаче за 2017 год | организаций и ИП | 02. 03.05.2018 — IP | |

Декларация на ЕНВД за 4 квартал 2017 года | организаций и ИП | ||

Декларация ESCN на 2017 год | организаций и ИП | ||

Справка 2-НДФЛ за 2017 год | по данным физических лиц, с которых невозможно удержать налог — 01.03.2018 г., , остальные — 02.04.2018 | ||

Форма 6-НДФЛ на 2017 год | налоговые агенты — Организации и ИП | ||

Расчет страховых взносов на 2017 год | |||

Информация о среднем количестве в 2017 г. | организаций и ИП с персоналом | ||

Расчет 4-ФСС на 2017 год | организаций и ИП с персоналом | 22.01.2018 на бумаге, 25.01.2018 Электро | |

Подтверждение основной деятельности | организаций и ИП | ||

Информационная СЗВ-Старт на 2017 год | организаций и ИП с персоналом |

* Если последний день срока приходится на день, признанный в соответствии с законодательством Российской Федерации выходным и (или) нерабочим праздничным днем, окончанием срока считается ближайший к следующему рабочему дню.

Налоговая отчетность за 2017 год в ФНС и Фонды

| Отчетность | Куда пройти | Периодичность и сроки отчетности |

| Декларация НДС | В ФНС. | Декларация об организации НДС сдается за каждый квартал: за 1 квартал, полугодие, 9 месяцев и год. Уплата НДС производится равными долями в течение 3 месяцев, следующих за отчетным кварталом.Уплачивать НДС до 25 числа каждого месяца, следующего за отчетным периодом. Новая декларация по НДС. |

| Декларация по налогу на прибыль | В ФНС. | Декларация по налогу на прибыль сдается ежеквартально. Организации, ежемесячно осуществляющие авансовые платежи по налогу на прибыль, обязаны предоставлять декларации ежемесячно не позднее 28-го месяца следующей отчетности. Новая налоговая декларация о доходах. |

| Налоговая декларация на имущество | В ФНС. | Для налога на имущество установлен налоговый период — календарный год. По налогу на имущество, исчисляемому по кадастровой стоимости, отчетными периодами являются: I, II и III кварталы календарного года. По налогу на имущество, который рассчитывается от его среднегодовой стоимости. Отчетными периодами являются первый квартал, полугодие и девять месяцев календарного года. Декларацию по налогу на имущество за 2017 год необходимо сдать до 30 марта 2018 года. Новая декларация по налогу на имущество. Сроки отчетности, порядок уплаты налога на имущество и авансовых платежей устанавливаются субъектами Российской Федерации. |

| Декларация транспортного налога | В FNS. | Подать декларацию по транспортному налогу за 2017 год. |

| Декларация земельного налога | В ФНС. | Земельную налоговую декларацию за 2017 г. необходимо сдать не позднее 1 февраля 2018 г. |

| Форма 6-НДФЛ | В ФНС. | Налоговым периодом для налогоплательщиков признается календарный год. Независимая налоговая отчетность за 2017 год по форме 6-НДФЛ представляется ежеквартально. |

| Единый расчет страховых взносов | В ФНС. |

Налоговый период при ликвидации бизнеса может быть неполным, тогда ЕНВД рассчитывается только за месяцы работы.

Налоговый период при ликвидации бизнеса может быть неполным, тогда ЕНВД рассчитывается только за месяцы работы.

При включении

ожидающие транзакции отображаются в меню задач.

При включении

ожидающие транзакции отображаются в меню задач. PDF рекомендуется.

PDF рекомендуется. Более 1000 записей могут вызвать

приложение работать медленно.

Более 1000 записей могут вызвать

приложение работать медленно.

При включении этот режим включает

доступ к возможности определения интерфейсов в разделе обслуживания

страница.

При включении этот режим включает

доступ к возможности определения интерфейсов в разделе обслуживания

страница. 04.2018 — Организация,

04.2018 — Организация,