что это такое простыми словами?

Конечно же, те люди, которые есть субъектами предпринимательской деятельности, хорошо знакомы с понятием ЕНВД и знают, какую налоговую нагрузку несет эта аббревиатура, чего не скажешь об обычных людях. Поэтому далее мы постараемся простыми словами разобраться в смысле сочетания этих букв, и что оно за собой несет, а именно как найти действенный метод для сокращения материальных затрат для погашения налогов при ведении своей предпринимательской деятельности.

Ни для кого не является секретом, что одной из основных задач любого предпринимателя является стремление к максимальному снижению налоговых платежей, а ЕНВД считается одним из самых эффективных таких вариантов, тем более законных.

Что представляет собой ЕНВД

ЕНВД расшифровывается как Единый налог на вмененный доход, и те юридические лица, которые на нем находятся, не платят такие платежи, как:

- налог на добавочную стоимость, исключением считается тот случай, если налоговые сборы идут на импортный товар;

- налоги на доход;

- налог на недвижимость, но только тогда, когда имущество не было оценено по стоимости кадастра, а именно здания под офисы или торговлю, а также собственность тех компаний и нерезидентов, которые не располагают своими представительствами на территории России;

Читайте также: Как перейти на ЕНВД с УСН

Для тех лиц, которые занимаются индивидуальной предпринимательской деятельностью, единый налог заменяет оплату таких платежей, как:

- налог на прибыль для физических лиц;

- налог на добавочную стоимость, за исключением налога на импортные товары;

- налог на ту недвижимость, которая задействована для ведения бизнеса.

Если индивидуальный предприниматель желает получить освобождение от уплаты налога на недвижимость, то он должен обратиться в соответствующие органы ФСН, расположенные по месту нахождения недвижимого объекта, и составить соответствующее заявление.

Суть понятия ЕНВД раскрывается из самого его названия, а именно первое слово «единый» кроет в себе смысл – единственный, а слово «вмененный» означает оцененный либо же учтенный.

Целью каждого предпринимателя и, соответственно, его деятельности, считается получение прибыли, это же относится и к плательщикам ЕНВД. Разница заключается в том, что оценка прибыли идет в физической составляющей, а не как все привыкли в денежных единицах. Для упрощенного понимания приведем пример. Вот фирма со штатом в семь сотрудников получит больше дохода, чем такая же фирма со штатом в пять человек. То же касается и торговых площадей, а именно точка с большей площадью получает дохода больше, чем такая же, но с меньшей площадью.

Чтобы получить более конкретное понимание того, что собой представляет ЕНВД, нужно внимательно ознакомиться с Налоговым кодексом. В последнем говорится о том, что вмененный доход являет собой доход потенциальный, который напрямую зависит от дополнительно созданных условий, влияющих на его получение.

У многих сразу возникает вопрос: что же это за такие условия? Ответ довольно прост, это такая физическая составляющая, от которой напрямую зависит доходность фирмы. Простыми словами, к физическим составляющим можно отнести:

- Количество сотрудников, находящихся в штате предприятия.

- Количество транспортных средств, которыми располагает автопарк фирмы.

- Площадь помещений, используемых для ведения бизнеса.

Такое понятие, как базисная доходность, заключает в себе соотношение доходности в течение месяца с непосредственной физической составляющей. Расчет по данному показателю производится в рублях.

Как рассчитывается ЕНВД

Расчет ЕНВД регламентируется Налоговым кодексом и производится при помощи специально выведенного алгоритма в виде следующей формулы, описанной далее. Берется физическая составляющая, которая определяется из базисной доходности за месяц на единицу физического показателя в денежном эквиваленте – коэффициент-дефлятор. Этот показатель устанавливается Министерством экономики и развития. Коэффициент, корректирующий понижающий, может быть установлен только органами местного самоуправления и составляет 15%, равняется сумма ЕНВД.

Читайте также: Можно ли совмещать ЕНВД и УСН

Если внимательно изучить данную формулу, то становится ясно, что первые из трех показателей не имеют никакого отношения к месторасположению или виду деятельности фирмы, а вот последний коэффициент может существенно повлиять на снижение суммы налога. Помимо этого, данный показатель напрямую зависит от регионального расположения объекта, поэтому в каждом отдельном регионе он будет свой.

Стоит обратить внимание, что понятие региона в данном случае не считается областью или краем – это муниципальное образование. Для простоты понимания приведем пример. Вот, допустим, одна область может включать в себя несколько муниципальных районов, в каждом из которых будет установлен свой корректирующий коэффициент, рассчитывающийся для разных видов деятельности отдельно. Бывают и такие случаи, что органы местного управления устанавливают разные коэффициенты не только для разных населенных пунктов, но даже и для разных улиц одного и того же населенного пункта.

Для того чтобы определить, какой корректирующий коэффициент полагается для вашего рода деятельности, необходимо обратиться в налоговую службу либо же обратиться в экономический отдел администрации, который должен вас направить на прием к специалисту. С этой информацией можно ознакомиться и через специальный сайт налоговой службы. Для того чтобы это сделать, нужно зайти непосредственно на сам сайт, далее найти интересующий регион, потом по ЕНВД ищем раздел с названием «Особенности регионального законодательства». В этом разделе можно получить всю интересующую информацию по вопросу видов деятельности и установленных для них корректирующих коэффициентов.

Далее рассмотрим возможные варианты уменьшения ЕНВД. В формуле сам коэффициент и базисный доход невозможно изменить, но можно сделать действия, описанные далее. Необходимо найти такой регион для своего вида деятельности, показатель корректирующего коэффициента в котором будет максимально сниженным. Но и здесь есть один момент, перед этим обязательно нужно уточнить, подходит ли именно ваш вид деятельности под минимальный коэффициент, так как многие местные власти намеренно этот список сокращают.

Можно постараться снизить физическую составляющую, но здесь надо быть осмотрительным и не навредить всему бизнесу в целом. К примеру, можно сократить площадь помещения путем более рационального размещения оборудования.

Если вы работаете в сфере торговли и, собственно, питания, при заключении договора обязательно оговорите и укажите точную площадь помещения, которая отведена под торговлю или обслуживание клиентов. Этот момент сможет освободить вас от уплаты налогов за подсобные помещения.

Очень важно правильно указывать площадь складских и торговых помещений, так как при проверке налоговая имеет полное право их замерить и при выявлении несоответствий пересчитать сумму налога, выплаченную за квартал. На разницу могут насчитать штраф, размер которого будет составлять 20 процентов от той суммы, что была недоплачена.

Читайте также: Какие виды деятельности попадают под ЕНВД

Еще одним способом снижения налога, есть возможность использовать транспортные средства в несколько смен, а на работу оборудования отвести круглосуточное время. При этом вы получаете более высокую производительность труда, при этом сокращая количество техники, что влечет за собой уменьшение налога.

Внимание! Для посетителей нашего сайта действует специальное предложение: получите консультацию профессионального юриста совершенно бесплатно, просто оставив свой вопрос в форме ниже.

nalogiexpert.ru

Что такое ЕНВД и как его платить?

Выбор системы налогообложения – достаточно серьезная задача для бизнесмена, ведь в дальнейшем от нее будут зависеть размеры выплат в государственную казну.

Перед каждым человеком, который только начинает заниматься предпринимательской деятельностью, стоит выбор между общей системой, «упрощенкой» и ЕНВД. И если с первыми двумя все понятно, то относительно последней возникает много вопросов. Что такое ЕНВД? Как его платить? И кто может пользоваться подобным налоговым режимом?

Как расшифровывается ЕНВД?

Что такое ЕНВД простыми словами?

Что такое ЕНВД для ИП?

Что выгоднее – ЕНВД или патент?

Как расшифровывается ЕНВД?

ЕНВД – это сокращенное наименование налога на вмененный доход. Долгое время он был обязательным, а с 2013 года стал добровольным. ЕНВД распространяется на определенные виды предпринимательской деятельности и используется только в отдельных регионах, областях и городах.

Например, в Москве его нет вообще, а в Санкт-Петербурге он не применяется по отношению к некоторым видам обслуживания населения (например, общественное питание, гостиничный сервис, аренда помещений).

Что такое ЕНВД простыми словами?

Простым языком, ЕНВД – это налог, который рассчитывается не из фактической выручки предприятия, а из вмененных, то есть предполагаемых показателей. Чаще всего на него переходят предприниматели, чей род деятельности не позволяет государству контролировать оборот средств.

Его привлекательность для бизнесменов состоит в том, что зарабатывать можно достаточно много, а платить в казну – меньше, чем при стандартных системах налогообложения. В то же время, если доходы невысокие или предпринимательская деятельность не ведется, ЕНВД все равно нужно платить. В таких случаях целесообразнее переходить на общую или упрощенную систему.

Под ЕНВД попадают не все предприниматели. В частности, налог на вмененный доход не могут применять крупные налогоплательщики, компании, которые предоставляют услуги в области питания, социального обеспечения или здравоохранения, а также предприятия, чей штат превышает 100 человек.

Виды деятельности, которые могут попасть под ЕНВД, устанавливаются каждым муниципальным районом или федеративным округом самостоятельно.

Что такое ЕНВД для ИП?

ЕНВД для индивидуальных предпринимателей – это практически упрощенная система, только с ограничением по видам деятельности и некоторыми дополнительными условиями. К примеру, бизнесмен, попадающий под налог на вмененный доход, может учитывать показатели своей деятельности в любом виде, который для него удобен.

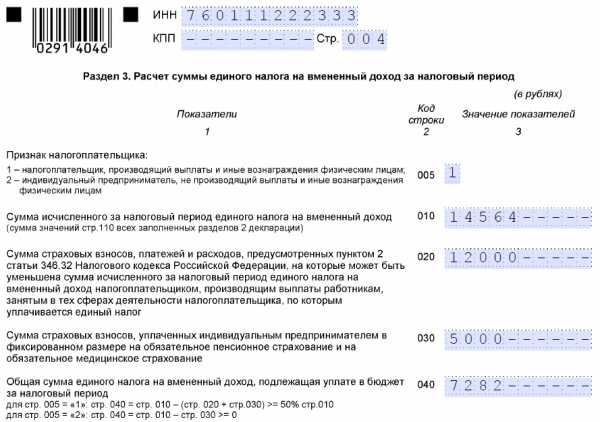

Если ИП осуществляет несколько видов деятельности, из которых не все попадают под ЕНВД, ему приходится вести раздельный учет каждого их направлений. Уплата такого налога не освобождает от обязательных взносов на пенсионное страхование, однако ИП имеют право полностью вычесть выплаты в Пенсионный фонд из суммы налога.

Что лучше – ЕНВД или УСН?

При выборе той или иной системы налогообложения нужно учитывать как род деятельности, так и фактические доходы. В некоторых случаях ЕНВД может быть более выгодным, чем УСН, поскольку после всех расчетов и вычетов сумма к уплате будет несколько меньше.

Вместе с тем, переход на систему вмененного налога требует от предпринимателя более частой сдачи отчетности и выплаты налога. Если по ЕНВД нужно отчитываться ежеквартально, то по упрощенной системе достаточно относить декларации раз в год.

В целом же, чем выше ваши доходы и чем эффективнее работает бизнес, тем лучше использовать ЕНВД. И наоборот, если предприятие только начинает свою деятельность, а доходы невелики, куда лучше будет работать по упрощенной системе.

Что выгоднее – ЕНВД или патент?

Сумма налога по патентной системе обычно выходит несколько ниже, чем по ЕНВД. К тому же работать по патенту и вести учет средств намного проще – нет необходимости ежеквартально подавать декларацию, делать налоговые расчеты или вести споры с проверяющими относительно числа сотрудников на предприятии.

Однако у патентной системы имеются ограничения. В частности, ее могут использовать только индивидуальные предприниматели со строго определенными видами деятельности.

Если ИП имеет бизнес в нескольких регионах, патент приходится покупать на каждый филиал в отдельности. В любой системе есть свои плюсы и минусы, поэтому выбор налогового режима полностью зависит от предпринимателя.

www.mnogo-otvetov.ru

ЕНВД что это такое простыми словами в 2019 году

Если юрлицо или предприниматель работают в некоторых сферах деятельности, они вправе применять так называемый единый налог на вмененный доход. Его принципиальное отличие от других сборов в том, что он рассчитывается не с фактического, а с предполагаемого («теоретического») дохода. Поэтому его и называют вмененным – т.е. доход, который вменили плательщику (хотя по факту он может получить как большую, так и меньшую прибыль). Методика расчета размера этого сбора, а также инструкция по переходу на ЕНВД представлена в статье.

Мнение эксперта

Озерова Марина

Юрист, специализация наследственные, семейные, жилищные делам

Ранее мы приводили пример заполнения декларации по налогу на прибыл, рекомендуем вам ознакомиться с этой информацией тут.Суть ЕНВД: формула и пример

Налоги рассчитываются с любого вида предпринимательской деятельности, а также с отдельных доходов частных лиц. Причем практически всегда они определяются как процент от этого дохода – например, НДФЛ составляет 13%. Только ЕНВД является исключением: в этом случае реальный размер дохода предпринимателя не имеет никакого значения, потому что размер сбора известен заранее: она определяется федеральным и региональным законодательством.

Перейти на такую систему налогообложения могут не только предприниматели (обычно речь идет только о малом бизнесе), но и различные юридические лица (например, небольшие ООО). При этом оплачивая его, они освобождаются от внесения всех остальных налогов, а именно:

| предприниматель | юридическое лицо |

| НДФЛ | на прибыль |

| на имущество * | на имущество, находящегося в собственности организации |

| НДС | |

* Имеется в виду не личное имущество, а те объекты, которые непосредственно используются для получения прибыли.

При этом страховые взносы выплачиваются точно так же, но их сумма всегда вычитается из вмененного дохода, так что в результате общий размер платежа обычно уменьшается. Поэтому можно сказать, что у ЕНВД есть 3 существенных особенности:

- Он определяется законодательством, без привязки к фактическому доходу, поэтому всегда известен заранее.

- Он заменяет все остальные налоги.

- Платить ЕНВД можно далеко не со всех видов занятий – соответствующий перечень приводится ниже.

Как и в остальных случаях, формула для расчета размера этого взноса такая:

Ставка определяется федеральным законодательством и составляет 15% (это предельная величина). Вместе с тем в регионах и даже в отдельных районах местные органы власти могут установить и льготную ставку в диапазоне от 7,5% до 15%. Такая мера предпринимается в отношении малого бизнеса, развивающихся предприятий и т.п. Узнать о конкретном размере ставки можно в местной налоговой службе.

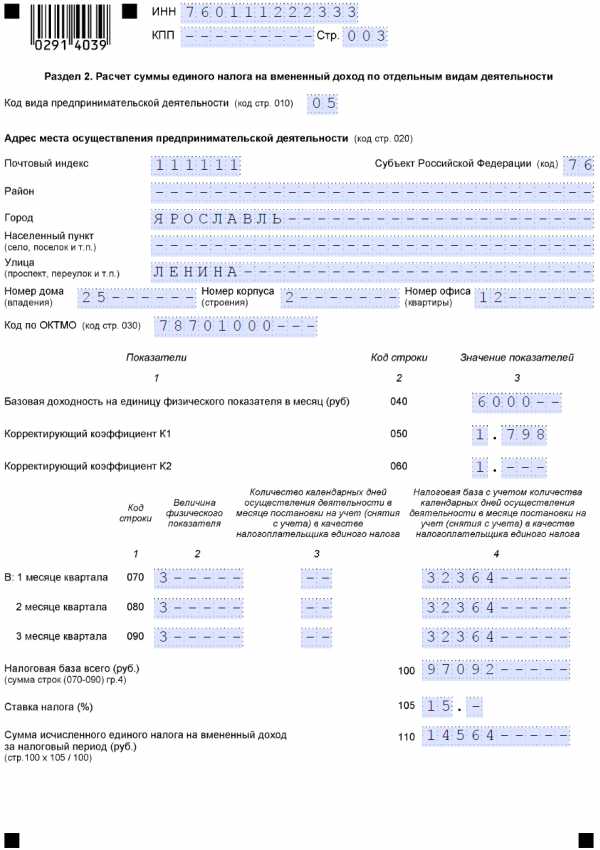

Что касается определения налоговой базы, ее высчитывают по такой формуле:

Буквами обозначены:

- ВД – это предполагаемый размер вмененного дохода (из расчета за 1 месяц).

- БД – показатель основной (базовой) доходности, который может меняться в результате применения специальных коэффициентов. Определяется по данным Налогового кодекса.

- ФП – физический показатель; он также определяется данными кодекса:

- КД – это суммарное число дней за отчетный период.

- КД1 – это суммарное число дней, в которые осуществляется деятельность (обслуживание, торговля и т.п.).

В отдельных случаях полученное по формуле значение также нужно домножать и на специальные коэффициенты:

- Коэффициент-дефлятор К1 учитывается в тех случаях, когда установлен объективный факт воздействия на бизнес предпринимателя или фирмы непредвиденных обстоятельств.

- Корректирующий коэффициент К2 используется только местными органами власти. Он может занимать любую позицию в интервале от 0,005 и до 1. Таким образом, этот коэффициент либо уменьшает облагаемые доходы, либо никак не изменяет их.

Мнение эксперта

Озерова Марина

Юрист, специализация наследственные, семейные, жилищные делам

ПРИМЕР РАСЧЕТА

Предположим, что ИП занимается предоставлением гостиницы для приезжих, причем общая площадь помещений составляет 280 м2, а суммарное время работы – это 3 полных месяца с апреля по июнь включительно. Тогда исходя из данных законодательства определим, что К1 = 1,798, а К2 = 0,4. БД определяется как 1000 р за каждый квадрантный метр. В итоге налоговая база составит 3*100*0,4*1798*280 = 604128 р. Предположим, что в регионе нет никаких дополнительных налоговых льгот от местной налоговой службы. Тогда от полученной суммы нужно взять 15% (90619 р) – это и есть ЕНВД для данного примера.

10 видов деятельности, на которые распространяется налог

Подобная система налогообложения распространяется далеко не на все виды деятельности. Фактически пользоваться ею могут ИП или юридические лица только в тех случаях, если они ведут бизнес в следующих сферах:

- Сфера общепита.

- Торговля розничная.

- Сфера ветеринарии.

- Бытовые услуги.

- Размещение рекламы и/или ее массовое распространение.

- Техобслуживание, мойка, капитальный и текущий ремонт любых автомобилей.

- Передача в аренду мест для осуществления торговли, а также земельных участков.

- Передача в аренду места для стоянки различных автомобилей.

- Временное размещение людей (гостиницы, хостелы).

- Пассажиро- и грузоперевозки с помощью автомобильного транспорта.

Предприниматели или коммерческие компании (юрлица) могут заниматься как одним, так и сразу несколькими видами деятельности из этого перечня. При этом добровольный переход (т.е. возможность выбора между разными системами налогообложения) возможен только для 3 видов деятельности:

- Розничная торговля (нестационарная – т.е. разнос или развоз готовой продукции).

- Перевозка людей или грузов с помощью автомобильного транспорта.

- Размещение рекламы на поверхности и внутри транспортного средства.

Мнение эксперта

Соболев Дмитрий

Юрист по административным правонарушениям, эксперт сайта

Рекомендуем вам ознакомиться с видами ответственности которая предусмотрена законодательством РФ за уклонение от уплаты налогов.Обязанности налогоплательщика: образец декларации

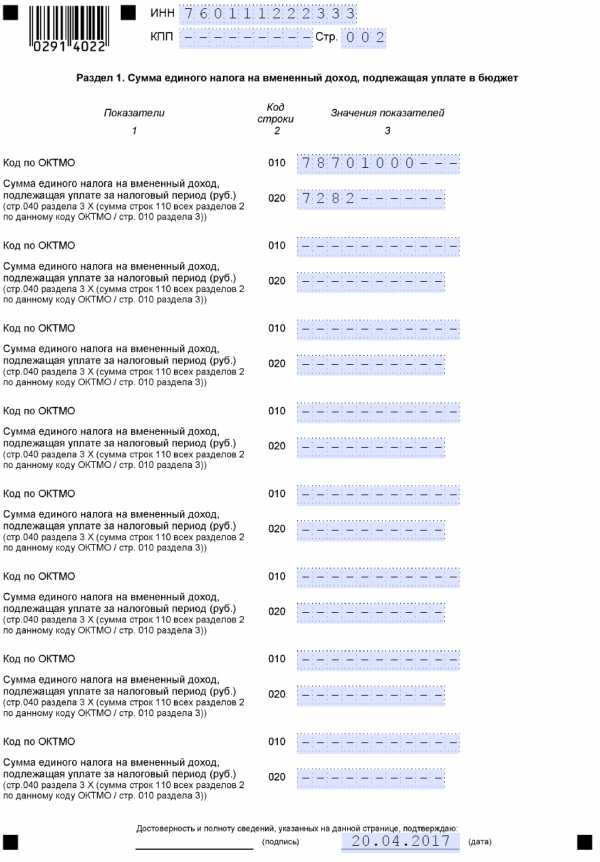

Процедура оплаты налога выглядит примерно так же, как и во всех остальных случаях. Налогоплательщик обязан регулярно заполнять налоговую декларацию и передавать ее в местное отделение налоговой службы. Отчетным сроком признается квартал (1, 2, 3 и 4). При этом документ сдается и налог оплачивается в месяце, который следует за отчетным периодом:

- Декларацию нужно передать до 20 числа этого месяца.

- Сам налог следует оплатить до 25 числа этого же месяца.

В общем случае документ сдается либо по месту регистрации, либо по месту, где ведется бизнес. При этом даже при наличии нескольких подразделений декларацию можно передать по месту нахождения любого из них (подается единый документ сразу по всем подразделениям). Однако если лицо оказывает автотранспортные услуги, размещение рекламы в транспорте или услуги по мобильной торговле, сдавать документ допускается только по месту нахождения ООО или по месту регистрации предпринимателя.

Документ состоит из 3 разделов, при его заполнении можно ориентироваться на такой образец.

Как перейти на ЕНВД

Наряду с требованием к занятию определенным видом деятельности налоговое законодательство содержит несколько условий, которым должна отвечать сама компания или ИП, чтобы иметь возможность применять ЕНВД.

| требование | юридические лица | ИП |

| количество сотрудников | до 99 включительно | |

| отражение вида деятельности | обязательное упоминание в местном законодательстве | |

| отсутствие договоров | простого товарищества или доверительного управления | |

| запрещенные сферы деятельности | образование, здравоохранение, социальное обеспечение, общепит | – |

Для перехода организации или индивидуальному предпринимателю следует обращаться в местное отделение налоговой службы. Аналогичным образом осуществляется и снятие с учета.

Мнение эксперта

Соболев Дмитрий

Юрист по административным правонарушениям, эксперт сайта

Ранее мы рассказывали о сроках давности по налогам для физических лиц, ознакомиться с этой информацией можно здесь.Таким образом, в ряде случаев применение ЕНВД оказывается существенно более выгодным, чем оплата сразу нескольких иных налогов. Однако в некоторых случаях базовая доходность, установленная по этому налогу законодательством, не имеет экономического обоснования. К тому же реальные доходы могут значительно меняться в разное время, поэтому при выборе вида деятельности предпринимателю или юридическому лицу следует тщательно просчитать возможные финансовые риски.

Видео комментарии по теме

2ann.ru