Об отсутствии обязанности ведения бухучета

С 1 января 2013 г. вступит в силу новый Закон о бухучете, а именно Федеральный закон от 06.12.2011 N 402-ФЗ «О бухгалтерском учете» (далее — новый Закон о бухучете). В связи с этим появляется целый ряд вопросов, и в частности такой: а должны ли будут индивидуальные предприниматели, применяющие ЕНВД, вести бухгалтерский учет? Ответ на этот вопрос дали финансисты в комментируемом Письме от 17.07.2012 N 03-11-10/29.

Бухучету — нет…

В п. 1 ч. 2 ст. 6 нового Закона о бухучете оговаривается, что бухгалтерский учет могут не вести индивидуальные предприниматели в случае, если в соответствии с законодательством РФ о налогах и сборах они ведут учет доходов, или доходов и расходов, и (или) иных объектов налогообложения в порядке, установленном указанным законодательством.

При этом пп. 3 п. 1 ст. 23 НК РФ в обязанность налогоплательщика вменено ведение в установленном порядке учета своих доходов (расходов) и объектов налогообложения, если такая обязанность предусмотрена законодательством о налогах и сборах.

Если говорить конкретно о плательщиках ЕНВД, нужно иметь в виду, что:

- объектом налогообложения у них согласно п. 1 ст. 346.29 НК РФ признается вмененный доход от предпринимательской деятельности;

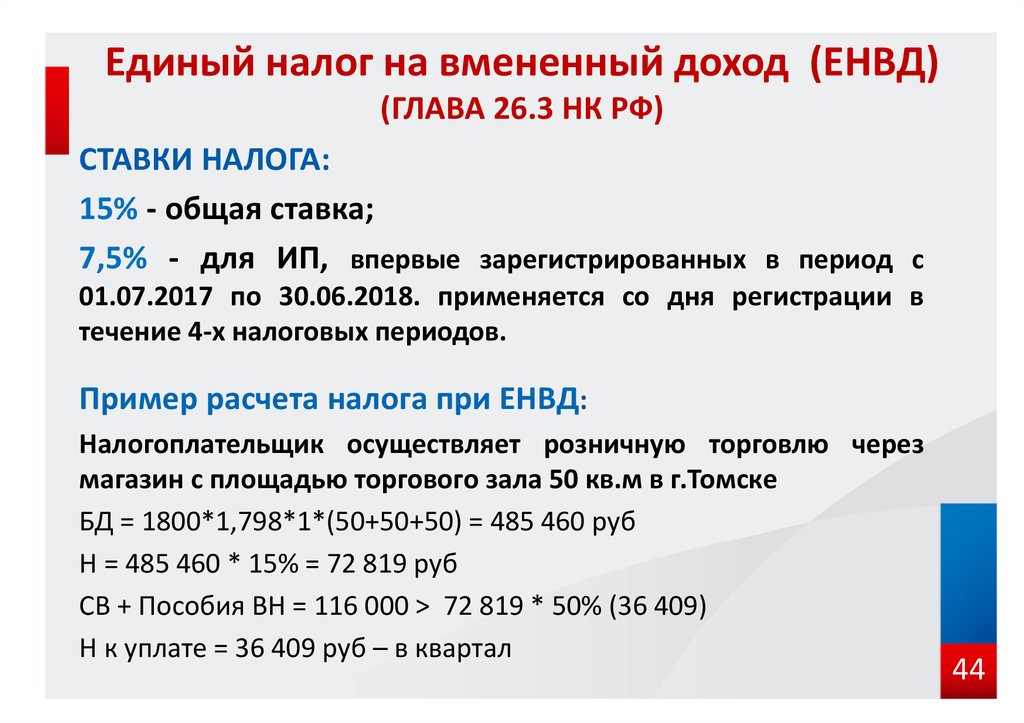

- налоговой базой для исчисления суммы ЕНВД на основании п. 2 ст. 346.29 НК РФ признается величина вмененного дохода, рассчитываемая как произведение базовой доходности по определенному виду предпринимательской деятельности, исчисленной за налоговый период, и величины физического показателя, характеризующего данный вид деятельности.

В этих целях плательщик ЕНВД должен вести учет физических показателей, в том числе и их изменения в течение налогового периода. В частности, в случае если в течение налогового периода у налогоплательщика изменилась величина физического показателя, то при исчислении суммы единого налога он учитывает указанное изменение с начала того месяца, в котором оно (изменение) произошло (п. 9 ст. 346.29 НК РФ).

1 ч. 2 ст. 6 нового Закона о бухучете и могут не вести бухгалтерский учет в соответствии с этим Законом.

1 ч. 2 ст. 6 нового Закона о бухучете и могут не вести бухгалтерский учет в соответствии с этим Законом.…или все-таки да?

Все, что разъяснили финансисты, вполне логично и правильно. Действительно, у индивидуальных предпринимателей (в т.ч. и у тех, кто применяет ЕНВД) ни в текущем, ни в следующем году нет обязанности вести бухгалтерский учет.

Как уже отмечалось, в п. 4 ч. 1 ст. 2 нового Закона о бухучете сказано, что этот Закон распространяется в том числе и на индивидуальных предпринимателей. Далее, как справедливо отметили специалисты Минфина России, уточняется, что эта категория хозяйствующих субъектов может не вести бухгалтерский учет при условии, что учет объектов налогообложения у них осуществляется в порядке, установленном Налоговым кодексом РФ.

Иными словами, вести налоговый учет в том объеме, которого требует налоговое законодательство, — это обязанность всех индивидуальных предпринимателей, в том числе и тех, кто применяет ЕНВД. Причем в рамках «вмененки», по большому счету, достаточно необязательно даже вести учет фактически полученных доходов и понесенных расходов: ведь налог исчисляется не исходя из «реальной» прибыли, а исходя из вмененного дохода, который определяется на основании физических показателей базовой доходности.

А вот вести бухгалтерский учет предпринимателям совершенно не обязательно. А это значит, что и наказать предпринимателя за отсутствие у него бухгалтерского учета никто не имеет права.

Однако имеет смысл обратить особое внимание на формулировку процитированного финансистами п. 1 ч. 2 ст. 6 нового Закона о бухучете. Там сказано, что индивидуальные предприниматели «могут не вести» бухгалтерский учет.

То есть могут не вести, а могут и вести. Иными словами, вести бухучет предпринимателям не обязательно, но и не возбраняется.

Дело в том, что ведение бухучета — это не «бремя», не пустая трата времени и денег. Бухгалтерский учет — это стройная, проверенная веками система сбора и обработки информации, необходимой не только для фискальных и иных контролирующих органов, но и, прежде всего, для тех, кто осуществляет непосредственное управление деятельностью соответствующего хозяйствующего субъекта.

Именно классическая система бухгалтерского учета — по методу начислений — позволяет формировать достаточно достоверную и полную информацию о состоянии расчетов субъекта с иными лицами (о размерах дебиторской и кредиторской задолженности по их разновидностям), что позволяет судить о платежеспособности и прогнозировать денежные потоки.

Как раз благодаря методам, применяемым в бухгалтерском учете, появляется возможность систематизировать понесенные расходы и сопоставить их с полученными доходами, анализировать финансовые результаты и находить пути повышения эффективности деятельности.

Все это ценно не только для юридических лиц, но и для индивидуальных предпринимателей. Это особенно важно при существенных масштабах деятельности предпринимателя, если он осуществляет одновременно несколько видов деятельности (в том числе и в нескольких географических регионах) и т.д. Тем более что в отличие от учредителя юридического лица индивидуальный предприниматель рискует гораздо больше: он отвечает по своим долгам всем своим имуществом, а не только той суммой, которая была первоначально вложена в бизнес

. А известно, что, например, учредитель ООО в случае неблагоприятного развития событий понесет потери лишь в пределах вклада в уставный капитал данного общества.Бухучет для управления и контроля

Кроме того, согласно ч. 1 ст. 19 нового Закона о бухучете с 1 января 2013 г. все экономические субъекты (а к ним относятся и индивидуальные предприниматели) обязаны организовать и осуществлять внутренний контроль совершаемых фактов хозяйственной жизни. Иными словами, контролировать все сделки, события и операции, которые оказывают или способны оказать влияние на финансовое положение экономического субъекта, финансовый результат его деятельности и (или) движение денежных средств. Причем в данной норме нет никаких оговорок или исключений для тех субъектов, которые воспользовались своим правом не вести бухгалтерский учет. А потому требование о внутреннем контроле распространяется и на предпринимателей. В свою очередь, организовать контроль гораздо проще, если существует стройная система бухгалтерского учета — регистрации, накопления и систематизации той информации, которая подлежит контролю.

1 ст. 19 нового Закона о бухучете с 1 января 2013 г. все экономические субъекты (а к ним относятся и индивидуальные предприниматели) обязаны организовать и осуществлять внутренний контроль совершаемых фактов хозяйственной жизни. Иными словами, контролировать все сделки, события и операции, которые оказывают или способны оказать влияние на финансовое положение экономического субъекта, финансовый результат его деятельности и (или) движение денежных средств. Причем в данной норме нет никаких оговорок или исключений для тех субъектов, которые воспользовались своим правом не вести бухгалтерский учет. А потому требование о внутреннем контроле распространяется и на предпринимателей. В свою очередь, организовать контроль гораздо проще, если существует стройная система бухгалтерского учета — регистрации, накопления и систематизации той информации, которая подлежит контролю.

Таким образом, хотя формально индивидуальные предприниматели и не обязаны вести бухгалтерский учет и внешние контролирующие органы не вправе требовать этого или наказывать за его отсутствие, фактически предпринимателю не помешает организовать бухгалтерский учет в управленческих целях для своих собственных нужд, и прежде всего для повышения качества информационного обеспечения управления своей деятельностью.

Сентябрь 2012 г.

Статьи по теме:

пошаговая инструкция по ведению бухгалтерского учета с нуля

Согласно закону «О бухгалтерском учете» № 402-ФЗ, ведение бухучета для ИП не является обязательным. Это приносит большое облегчение предпринимателям, поскольку означает, что им не нужно разносить все операции по счетам, формировать баланс и делать проводки. Однако при этом нельзя сказать, что ИП совсем не нужна бухгалтерия. По тому же закону предприниматель может обходиться без бухучета, если у него организован учет доходов, расходов и других объектов налогообложения.

С чего начинается организация бухучета для ИП

Еще на стадии планирования бизнеса следует предпринять некоторые меры, которые впоследствии позволят организовать хозяйственную деятельность и учет ее показателей на надлежащем уровне.

• Выберите налоговый режим, в котором вы будете работать. От него зависит, как будет вестись бухгалтерия для ИП.

• Изучите правила организации учета доходов, расходов и других показателей деятельности. При этом важно учитывать, что бухучет для ИП на УСН, общей и других системах налогообложения имеет существенные отличия.

• Для самостоятельного приобретения знаний и навыков в этой сфере можно воспользоваться специализированными сервисами и программами.

Ведение бухгалтерского учета ИП в 2020 году

Нужно понимать, что, когда речь идет о частном предпринимателе, нельзя говорить о бухгалтерском учете в классическом виде. Работа бухгалтера в этом случае заключается в основном в осуществлении налогового учета и включает в себя выполнение следующих задач.

• Определение доходов, расходов и других объектов налогообложения с целью правильного исчисления и уплаты налогов, а также предоставления налоговым органам возможности проверить, насколько верны расчеты и нет ли переплат либо недоплат.

• Расчет и уплата начисленных в соответствии с выбранной системой налогообложения налогов.

• Подготовка и подача отчетности по налоговым платежам.

• Расчет и уплата налогов, а также взносов по работникам, если ИП использует наемную рабочую силу.

• Организация хранения документов, подтверждающих проведенные операции.

Что конкретно необходимо делать бухгалтерии для ИП, непосредственно зависит от выбранного налогового режима и наличия у предпринимателя работников. Согласно действующему законодательству, кроме налогового учета, предусмотрено также обязательное ведение ИП процедуры учета наемных работников и подготовка отчетности по ним. Это еще одна задача бухгалтерии. Кроме этого, следует заниматься первичной документацией, банковскими и кассовыми документами, а также выполнять ряд других задач.

Зачастую предприниматели путают разные виды учета и все их обобщают, называя бухгалтерским учетом. Это неверная трактовка, но она уже вошла в обиход и сегодня широко распространена. Упоминания о бухучете в отношении ИП можно услышать очень часто. Однако следует понимать, что на самом деле скрывается за этой формулировкой, т.

Отвечая на вопрос, как вести учет ИП (на УСН, ОСН и других налоговых режимах) в 2020 году, следует в первую очередь упомянуть о профессионализме. Ведением бухгалтерии ИП на УСН или любой другой системе может заниматься наемный бухгалтер или компания-аутсорсер. При небольшом количестве операций расходы на оплату услуг постоянных специалистов могут быть неоправданными. Если вы готовы к самостоятельной организации учета, мы можем помочь в этом. Чтобы упростить задачу ведения бухгалтерии для ИП, предлагаем воспользоваться подготовленной нами поэтапной инструкцией.

Как ИП вести бухгалтерию самостоятельно

1-й этап. Рассчитайте, какие доходы будет предположительно получать ваш бизнес и какие возможные расходы он будет нести. Эти сведения нужны для определения налоговой нагрузки.

2-й этап. Определите налоговый режим, который больше всего вам подходит. Можно выбрать общую систему налогообложения или одну из специальных (патентную, УСН, ЕСХН или ЕНВД). От этого выбора зависит, какой будет налоговая нагрузка.

От этого выбора зависит, какой будет налоговая нагрузка.

3-й этап. Изучите, какой должна быть отчетность по налогам при выбранном режиме. Действующие формы можно найти на нашем сайте.

4-й этап. Решите, будете ли вы нанимать работников или справитесь своими силами. Самый простой бухгалтерский учет у ИП на УСН без работников. Принимая кого-либо на работу, следует понимать, что вы приобретаете статус работодателя и должны будете подавать довольно сложную отчетность, состав которой не зависит от системы налогообложения или количества сотрудников. В 2020 году работодатели подают отчеты в Пенсионный фонд РФ, ФСС и налоговую инспекцию. Кроме того, необходимо обеспечить подготовку и надежное хранение кадровой документации.

5-й этап. Ознакомьтесь с налоговым календарем по своей системе. Если вы не сдадите отчет в срок или не вовремя уплатите налоги, это приведет к начислению штрафа, блокировке счета и другим негативным последствиям.

6-й этап. Определите, как будет осуществляться бухгалтерское обслуживание. Легче организовать бухгалтерский учет ИП на УСН «Доходы», ПСН и ЕНВД, поскольку даже при наличии наемной рабочей силы эти режимы считаются простыми. С такой бухгалтерией индивидуальный предприниматель может справиться самостоятельно. Если же вы работаете на общей системе налогообложения, УСН «Доходы минус расходы» или проводите множество операций, лучше воспользоваться помощью бухгалтера на аутсорсинге.

Легче организовать бухгалтерский учет ИП на УСН «Доходы», ПСН и ЕНВД, поскольку даже при наличии наемной рабочей силы эти режимы считаются простыми. С такой бухгалтерией индивидуальный предприниматель может справиться самостоятельно. Если же вы работаете на общей системе налогообложения, УСН «Доходы минус расходы» или проводите множество операций, лучше воспользоваться помощью бухгалтера на аутсорсинге.

7-й этап. Обеспечьте оформление и хранение всех относящихся к хозяйственной деятельности бумаг, в частности входящей корреспонденции, первичной документации, отчетности по использованию кассовой техники, кадровой документации, выписок из банка, договоров, документов, в которых зафиксированы расходы, и т. п. Налоговая служба может проверить документы предпринимателя даже на протяжении трех лет после снятия с регистрационного учета.

Бухгалтерия ИП на ОСНО

При выборе общей системы налогообложения организация бухгалтерии будет самой сложной по сравнению с ведением бухгалтерского учета ИП на УСН и при других специальных налоговых режимах. Нужно подавать декларацию 3-НДФЛ по результатам деятельности за год, а также квартальную отчетность по налогу на добавленную стоимость. В некоторых случаях требуется также оформление декларации 4-НДФЛ. Больше всего затруднений возникает с НДС. Учет особенно усложняется в связи с необходимостью возмещения входящего налога и с получением вычетов. Чтобы удобнее было проводить налоговые платежи и перечислять страховые взносы, рекомендуем открыть в банке расчетный счет.

Нужно подавать декларацию 3-НДФЛ по результатам деятельности за год, а также квартальную отчетность по налогу на добавленную стоимость. В некоторых случаях требуется также оформление декларации 4-НДФЛ. Больше всего затруднений возникает с НДС. Учет особенно усложняется в связи с необходимостью возмещения входящего налога и с получением вычетов. Чтобы удобнее было проводить налоговые платежи и перечислять страховые взносы, рекомендуем открыть в банке расчетный счет.

Ведение бухгалтерии ИП на УСН

У бухгалтера ИП на УСН намного меньше хлопот, чем при общем режиме налогообложения. Сдавать нужно только одну годовую декларацию. Учет на упрощенке ведется по-разному в зависимости от того, какой вариант налогообложения выбрал индивидуальный предприниматель: «Доходы», с которых уплачивается 6 %, или «Доходы минус расходы» с уплатой 15 %. Как ИП на УСН «Доходы» стоит вести учет показателей своей деятельности, разобраться несложно. В этом случае расходы никак не влияют на налогообложение.

Перейдем к рассмотрению вопроса, как вести бухгалтерию ИП на УСН «Доходы минус расходы». Основное усложнение по сравнению с УСН с объектом «Доходы» состоит в том, что нужно собирать документы, которые подтверждают расходы предпринимателя. Среди них, к примеру, могут быть кассовые чеки, выписки со счетов, платежные поручения и т. п. База налогообложения уменьшается на их сумму, поэтому налоговики признают заявленные расходы исключительно при условии правильного оформления всех подтверждающих документов. Процедура признания расходов на УСН с объектом «Доходы минус расходы» практически идентична той, что предусмотрена при общем режиме налогообложения. Чтобы от суммы доходов можно было отнять определенные расходы при определении размера налога, они должны иметь обоснование с экономической точки зрения и присутствовать в перечне, содержащемся в статье 346.16 НК.

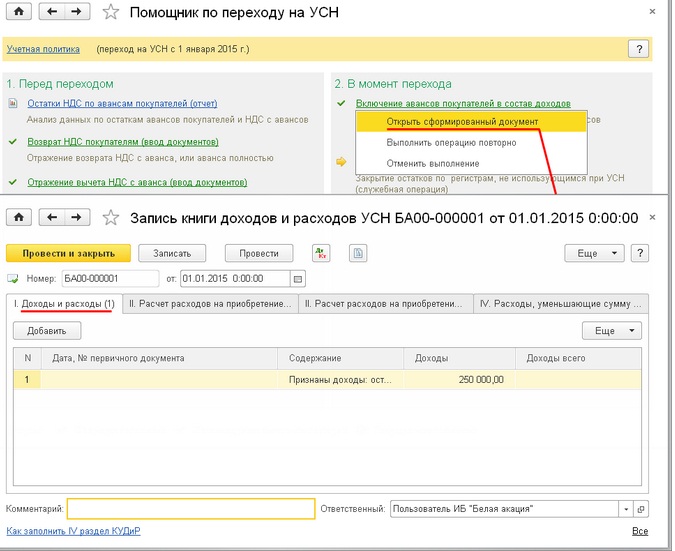

Все поступления и затраты фиксируются в специальной Книге учета доходов и расходов. Причем упрощенцы, которые платят 6%, учитывают только доходы, а плательщики 15% должны дополнительно учитывать и расходы.

Бланк налоговой декларации по УСН за 2019 год для ИП размещен здесь.

Сроки сдачи отчетности ИП в 2020 году

Календарь бухгалтера для индивидуального предпринимателя содержит сроки подачи деклараций и отчетов. Так, хозяйствующие субъекты, использующие наемную рабочую силу, должны подавать такую отчетность в качестве работодателей, независимо от выбранной системы налогообложения.

• В Фонд социального страхования (форма 4-ФСС) – раз в квартал. Сроки подачи отчетности зависят от ее формы. Бумажная предоставляется до 20 января/апреля/июля/октября, а электронная – не позднее 25-го числа этих же месяцев.

• В Пенсионный фонд РФ (СЗВ-М, СЗВ-стаж) – ежемесячно до 15 числа следующего за отчетным месяца и до первого марта последующего года соответственно.

• В ФНС – квартальная 6-НДФЛ до конца месяца, следующего за отчетным периодом, и квартальный единый расчет по взносам до 30 числа того же периода. Подается также годовая отчетность, 2-НДФЛ и отчет о среднесписочной численности, но в 2018 году этот процесс уже завершен.

Сроки, касающиеся налогообложения, которых следует придерживаться до конца 2020 года, приведены в таблице.

| Система | За 3-1 квартал |

| ЕНВД | Подача декларации – до 20 октября Проведение платежей за квартал – до 25 октября |

| Общая | Подача декларации по НДС – до 25 октября Проведение платежей – равными частями до 25 октября, ноября и декабря Аванс по НДФЛ – до 15 октября |

| УСН | Аванс – до 25 октября |

При работе в условиях патентного режима декларации не подаются, а срок оплаты стоимости патента определяется исходя из продолжительности его действия.

Ведение бухгалтерского учета для ИП с помощью сервиса «Моё дело»

Онлайн-бухгалтерия «Моё дело» – это удобная программа, которая станет для вас эффективным помощником в вопросах учета результатов хозяйственной деятельности при любой системе налогообложения.

Вам больше не потребуются услуги штатного или стороннего специалиста для выполнения подобных задач. Со всеми операциями вы сможете справляться самостоятельно. Расчеты проводятся автоматически, после чего заполняется отчетность и отправляется в соответствующие ведомства. Система выступает и в роли кадровика, оформляя необходимые документы. При этом каждый ваш шаг сопровождается подсказками, и программа следит за тем, чтобы вы не допустили ошибку. Чтобы получить доступ к сервису и лично оценить все его преимущества, достаточно пройти регистрацию.

Бухучет ИП на ЕНВД в 2019 году: изменения

Будут ли какие-то подвижки в отношении бухучета ИП на ЕНВД в 2019 году? Этот вопрос продолжает будоражить сознание малого бизнеса, поскольку никто не хочет заниматься бухгалтерским учетом по полной схеме. Об этом наш комментарий.

Реальность и ожидания

Индивидуальные коммерсанты имеют право на использование специальных налоговых режимов, которые позволяют снизить размер налоговых отчислений в казну. Это позволяет извлекать из своей деятельности максимальную прибыль.

Это позволяет извлекать из своей деятельности максимальную прибыль.

ЕНВД – один из таких особых режимов. Работа на нем предполагает наличие ряда обязательств. Но спешим успокоить: бухучет ИП на ЕНВД в 2019 году не подвергнется каким-либо изменениям. Пока подобных корректив в Закон о бухучете № 402-ФЗ не запланировано.

Сущность «вмененки»

ЕНВД – один из спецрежимов налогообложения. ИП, которые используют его, относят к отдельной категории. Фискальная политика по отношению к таким бизнесменам совершенно иная, нежели к тем, кто работает на «упрощенке», общей системе. Правила бухучета ИП на ЕНВД в 2019 году – тоже свои.

Кроме того, выбрать себе ЕНВД может не любой предприниматель. Дело в том, что его деятельность должна входить в специальный перечень.

Главное отличие ЕНВД от УСН и общего режима в том, что размер дохода и соответствующий ему налог как бы вменены предпринимателю. Исходя из утвержденных налоговым законодательством плановых показателей такие бизнесмены и делают отчисления в бюджет. Суммы зависят от:

Суммы зависят от:

- физических показателей;

- сферы деятельности;

- региона размещения.

По следующей ссылке можно скачать заявление ИП на применение ЕНВД.

«Вмененка» предполагает ряд особенностей, связанных с выплатой налогов. И также накладывает на коммерсанта некоторые специфические обязанности. Поэтому бизнесмены нередко задают вопрос, ведет ли бухучет ИП на ЕНВД.

Так вот: ведение бухучета не является обязанностью ИП, работающих на «вмененке». Но есть свои нюансы. Хотя на 2019 год никаких изменений в этой сфере, судя по всему, не предвидится.

Двоякая обязанность

В Законе о бухучете приведен перечень лиц, для которых исполнение положений этого для всех обязательного документа – прямая обязанность. В список входят и индивидуальные предприниматели.

Этот же закон гласит: ИП, которые ведут учет на основании налогового законодательства, имеют возможность отказаться от ведения бухучета.

Как вести учет доходов и расходов

В Налоговом кодексе (ст. 23) сказано, что плательщики должны вести подсчет своих доходов и расходов, если эта обязанность отражена в налоговых актах.

23) сказано, что плательщики должны вести подсчет своих доходов и расходов, если эта обязанность отражена в налоговых актах.

Есть в НК РФ и еще один момент. Статья 54 обязывает коммерсантов высчитывать базу налогообложения согласно данным, полученным в результате подсчета доходов и расходов своего предприятия. Порядок закреплен Минфином.

Самое интересное, что для ЕНВД такого порядка не существует. Это означает, что нормы данной статьи на ИП, работающих по «вмененке», не распространяются.

Позиция Минфина

В разъяснениях 2012-го года № 03-11-11/233 финансовое ведомство четко разделило, ведет ли бухучет ИП на ЕНВД. В 2019 году данная позиция вряд ли претерпит изменения. Вот что сказано в этом документе:

А) при расчете вмененного налога бизнесмен должен использовать специальную базу. Для ее определения есть формула:

Базовая доходность × Размер физического показателяВеличину последнего определяют в зависимости от типа деятельности.

- велась ли ими деятельность;

- получили ли они доход в отчетном периоде.

После начала работы на «вмененке» такие бизнесмены обязаны делать отчисления в бюджет в установленном размере (разъяснения № 03-11-11/8433 2015-го года).

Не должны ИП – плательщики ЕНВД вести и книги по учету получаемых доходов и понесенных затрат, так как на них это обязательство не распространяется.

Правило об отсутствии необходимости вести [бухучет ИП на ЕНВД (в 2019 году и до этого), а также учет доходов – расходов, была закреплена на законодательном уровне еще более 10 лет назад. С того момента никаких нововведений принято не было. Ни в 2018 году, ни в 2019 году ИП на ЕНВД вести бухучет не обязаны.

Порядок учета физических показателей

Налоговый кодекс (ст. 346.29) устанавливает перечень физических показателей и их размер, необходимый предпринимателям для проведения расчета сумм ЕНВД.

Так, работа в торговле подразумевает использование в качестве физического показателя – торговые площади. Некоторые отрасли исходят из количества работников. А при совершении пассажирских перевозок для расчета размера налога в качестве физического показателя применяют вместительность транспорта всего автопарка.

Также см. «Право интернет-магазина на ЕНВД».

ИП, выбравшие ЕНВД в качестве своего налогового режима, обязаны вести своевременный учет используемых физических показателей. Если их размер меняется, при расчете сумм налога к уплате необходимо учитывать обновленные показатели. Используют их с начала того месяца, в котором произошло изменение. Кроме того, плательщики отвечают за своевременность применения обновленных данных.

Также см. «Когда отменят ЕНВД».

Бухучет для ИП на ЕНВД в 2016 году, как вести бухгалтерский учет ИП на ЕНВД

Предприниматели, применяющие «вмененный» налоговый режим, уплачивают налог с предполагаемого дохода, размер которого зависит от вида деятельности и ряда физических показателей. При этом Налоговый кодекс не обязывает ИП на ЕНВД вести учет доходов и расходов от деятельности на «вмененке», а требует учитывать только физические показатели (п. 3 и п.9 ст. 346.29 НК РФ).

Вместе с тем, Закон «О бухгалтерском учете» от 06.12.2011 № 402-ФЗ распространяет свое действие и на индивидуальных предпринимателей (пп.4 п.1 ст. 2 Закона). Должны ли вести бухучет ИП на ЕНВД в 2016 году, и каким должен быть «вмененный» учет, разберемся в этой статье.

Как вести бухгалтерский учет ИП на ЕНВД

Бухгалтерский учет — это информация об активах, обязательствах, доходах, расходах, фактах хозяйственной деятельности и иных объектах, подтвержденная документами и отражаемая на счетах бухучета — такое определение дает Закон № 402-ФЗ. Там же сказано, что ИП могут не вести бухучет, если они, согласно Налоговому кодексу, учитывают доходы, расходы или физические показатели по своим видам деятельности (пп. 1 п. 2 ст.6 Закона № 402-ФЗ).

То, что ИП-«вмененщикам» не требуется ведение учета доходов и расходов, подтверждает Минфин России в своем письме от 08.08.2012 № 03-11-11/233: налоговая база при ЕНВД рассчитывается как произведение базовой доходности, установленной НК РФ, и величины физпоказателя. Для налогового учета достаточно вести учет физпоказателей и их изменений в течение отчетного квартала, а значит, бухучет ИП на ЕНВД в 2016 году вести не должны. Предоставление бухгалтерской отчетности в органы ФНС также не касается ИП (письмо Минфина РФ от 13.01.2015 № 03-11-11/68).

Итак, ИП на «вмененке» полностью освобождены от ведения бухгалтерии, сдачи бухгалтерской отчетности, составления бухгалтерской учетной политики. Но при этом предприниматели должны организовать учет своей деятельности в части показателей, необходимых для расчета «вмененного» налога. Рассмотрим их подробнее.

Учет физических показателей, установленных п.3 ст. 346.29 НК РФ. Они различаются в зависимости от вида деятельности: для торговли – торговая площадь, или количество торговых мест; для бытовых, ветеринарных услуг, техобслуживания и ряда других – количество сотрудников; для грузовых перевозок – количество автомобилей; для пассажирских – число посадочных мест и т.д.

Если величина физпоказателя меняется, то это изменение учитывается с начала месяца, в котором оно произошло (п. 9 ст. 346.29 НК РФ). Закон не предписывает, как следует вести такой учет. Поэтому, рекомендуем в налоговой учетной политике (составлять которую ИП обязаны) отразить, какие показатели используются по каждому виду «вмененной» деятельности, и в каком количестве, а учет изменений вести, например, в самостоятельно разработанных таблицах, подтверждая все соответствующими документами (табели учета рабочего времени, документы на помещение, техпаспорт транспортного средства и прочие).

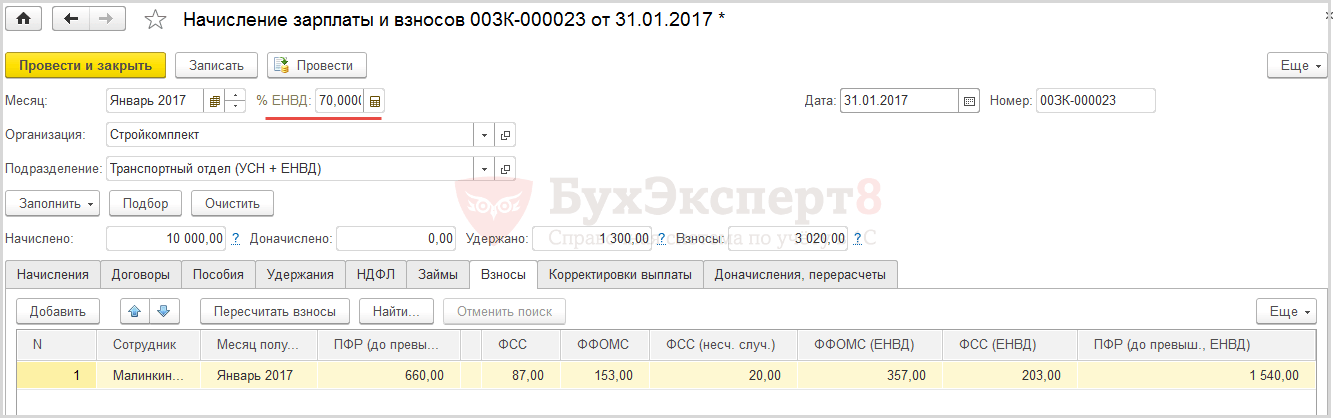

ИП с работниками должны вести учет оплаты труда и страховых взносов, отчисляемых в фонды с выплат сотрудникам, а также вести кадровый учет.

Набирая сотрудников, ИП должен заключить с каждым из них трудовой, либо гражданско-правовой договор. На сотрудников по трудовому договору завести все необходимые кадровые документы, а также зарегистрироваться в фондах (ПФР и ФСС), чтобы производить отчисления с выплат работникам. При расчете ЕНВД, ИП с работниками может до половины уменьшить налог на сумму уплаченных в отчетном периоде страховых взносов за сотрудников. В сами фонды необходимо ежеквартально предоставлять отчетность о начисленных и уплаченных взносах.

У предпринимателя должны быть разработаны общие документы кадрового учета: штатное расписание, график отпусков, правила внутреннего трудового распорядка, должностные инструкции, положения об оплате труда и т.п. По каждому штатному сотруднику, помимо договора, должны быть приказы о приеме, отпуске, увольнении, личная карточка, табель для учета рабочего времени. Кадровые регистры, платежные ведомости по зарплате, табели и другие документы позволяют отследить движение сотрудников, если это необходимый для ЕНВД физический показатель, а также определить сумму вычета по налогу в виде страховых взносов.

Как мы выяснили, вести бухучет ИП на ЕНВД в 2016 году не обязан, но может это делать по собственному желанию. Можно вести минимальный учет с небольшим набором бухгалтерских счетов, чтобы ориентироваться в финансовой ситуации своего бизнеса, либо полноценный бухучет с привлечением профессионального бухгалтера, это зависит лишь от возможностей предпринимателя и необходимости.

Должен ли индивидуальный предприниматель с 2013 года вести бухгалтерский учет? | ФНС России

Дата публикации: 24.09.2012 11:01 (архив)

В соответствии со ст. 6 Федерального закона от 06.12.2011 N 402-ФЗ «О бухгалтерском учете» (далее — Федеральный закон), вступающего в силу с 1 января 2013 г., экономические субъекты обязаны вести бухгалтерский учет в соответствии с Федеральным законом, если иное не установлено Федеральным законом.

Бухгалтерский учет могут не вести индивидуальный предприниматель, лицо, занимающееся частной практикой, — в случае, если в соответствии с законодательством Российской Федерации о налогах и сборах они ведут учет доходов или доходов и расходов и (или) иных объектов налогообложения в порядке, установленном указанным законодательством.

Подпунктом 3 п. 1 ст. 23 Налогового кодекса Российской Федерации (далее — Кодекс) в обязанность налогоплательщиков вменяется ведение в установленном порядке учета своих доходов (расходов) и объектов налогообложения, если такая обязанность предусмотрена законодательством о налогах и сборах.

Так, ст. 346.24 Кодекса установлено, что налогоплательщики, применяющие упрощенную систему налогообложения, обязаны вести учет доходов и расходов для целей исчисления налоговой базы по налогу в Книге учета доходов и расходов организаций и индивидуальных предпринимателей, применяющих упрощенную систему налогообложения.

В связи с этим индивидуальные предприниматели, применяющие упрощенную систему налогообложения, освобождаются от обязанности ведения бухгалтерского учета в соответствии с Федеральным законом.

Для применения единого налога на вмененный доход для отдельных видов деятельности согласно п. 1 ст. 346.29 Кодекса объектом налогообложения признается вмененный доход от предпринимательской деятельности налогоплательщика.

Пунктом 2 ст. 346.29 Кодекса установлено, что налоговой базой для исчисления суммы единого налога на вмененный доход признается величина вмененного дохода, рассчитываемая как произведение базовой доходности по определенному виду предпринимательской деятельности, исчисленной за налоговый период, и величины физического показателя, характеризующего данный вид деятельности.

В указанных целях налогоплательщик единого налога на вмененный доход должен вести учет физических показателей, в том числе и их изменения в течение налогового периода. Так, в случае, если в течение налогового периода у налогоплательщика произошло изменение величины физического показателя, налогоплательщик при исчислении суммы единого налога учитывает указанное изменение с начала того месяца, в котором произошло изменение величины физического показателя (п. 9 ст. 346.29 Кодекса).

Таким образом, индивидуальные предприниматели-налогоплательщики единого налога на вмененный доход подпадают под действие пп. 1 ч. 2 ст. 6 Федерального закона и могут не вести бухгалтерский учет в соответствии с указанным Федеральным законом.

(Письмо Министерством финансов РФ от 05.09.12 г. № 03-11-11/267).

отчеты и налоги, алгоритм расчета, для ИП

К существующим в Российской Федерации методам налогообложения в виде основной (ОСНО) и упрощенной систем (УСН) добавлена еще одна – вмененная система налогообложения на основе ЕНВД (единого налога на вмененный доход).

Естественно, что данная система обладает определенными присущими только ей специфическими чертами. В данной статье постараемся рассмотреть основные особенности ведения бухгалтерского учета при ЕНВД.

Условия и способ перехода на ЕНВД

Использовать данную систему налогообложения можно предприятиям, тип осуществляемой деятельности которых входит в перечень соответствующей статьи Налогового кодекса.

При этом средняя численность работников не должна превышать 100 человек. Необходимо уточнить, что учет численности претерпел некоторые изменения. Так, вместо показателя среднесписочной численности учитывается показатель средней численности, который включает внешних совместителей и работников по гражданско-правовому договору.

Переход на данный метод учета является добровольным, но допускается только с начала календарного года и действует в течение не менее чем 12 месяцев. Для начала работы в соответствии с этой системой налогообложения достаточно подать соответствующее уведомление.

Расчет средней заработной платы для отпускных можно произвести, руководствуясь формулой: среднедневный заработок = сумма заработанных средств за данный год :12 месяцев : 29,3.

Специальная компьютерная программа для расчета заработной платы автоматически заполняет и журнал, в котором отражаются все хозяйственные операции по расчетам с работниками. О программах по расчету з/п читайте тут.

Перед принятием решения о переходе на новый режим налогообложения желательно просчитать налоговую нагрузку при разных вариантах и выбрать наиболее подходящий.

Право на использование методики утрачивается компанией при нарушении обязательных для ее применения критериев или при прекращении предусмотренного ею типа деятельности.

Существенным выступает различие в ведении бухучета при ЕНВД для индивидуальных предприятий и организаций. Последние, независимо от выбранного варианта налогового учета, должны осуществлять бухгалтерский учет в установленном законом порядке. Для предпринимателей такая обязательность отсутствует.

Отчетность и налоги при ЕНВД

Декларация по ЕНВД и соответствующая бухгалтерская отчетность должны быть сданы в контролирующие органы до установленной даты (20-го числа месяца после отчетного налогового периода).

Организации, использующие этот метод, освобождаются от перечисления следующих налогов:

- НДС,

- на прибыль или НДФЛ (для частных предпринимателей),

- имущественного,

- взносов по страхованию.

Все варианты налоговых выплат заменены единым налогом, оплачиваемым до 25 числа месяца после отчетного периода (квартала).

Величина налога рассчитывается не по фактически имеющимся, а по потенциально возможным доходам, определяемым из физических данных работы организации (величины торгового зала, численности работников, количества единиц автотранспорта).

Конкретные показатели для определенных типов деятельности детализированы в пунктах Налогового кодекса.

Принципы начисления и оплаты остались неизменными для:

- медицинского и пенсионного страхования (обязательного),

- страхования от производственных болезней и несчастных случаев,

- платежей по нетрудоспособности (временной) и материнству.

Алгоритм расчета ЕНВД

Налогоплательщик обязан учитывать физические данные и их изменения в ходе налогового периода (квартала). Учет производится с начала месяца, когда изменения имели место.

Объектом налогообложения считается вмененный доход, который представляет собой возможный (потенциальный) доход, рассчитанный с учетом воздействующих на его образование условий и предназначенный для использования в расчете значения единого налога.

Методика расчета предполагаемого дохода, согласно законодательству, состоит в следующем: базовая доходность (на единицу физического показателя) по конкретному типу работ умножается на физический показатель и на коэффициент (К1, или дефлятор), значение которого устанавливается правительством Российской Федерации ежегодно.

Обязательно следует уточнить наличие местных (региональных) нормативных и правовых решений по ЕНВД, где могут содержаться корректирующие коэффициенты (К2) по некоторым типам деятельности. При расчете следует учитывать, что значение К2 округляется до 3-го символа после запятой.

Следующая операция по умножению возможного дохода на К2 оставляет без изменения или уменьшает размер налогооблагаемого дохода. 15% от рассчитанного значения составит величину налога за месяц.

Для вывода квартального показателя следует суммировать ежемесячные значения, которые могут различаться в случае изменения значения физического показателя.

Величина налога (вмененного) рассчитывается со дня принятия на учет или на конкретную дату снятия с учета (при завершении работы по данной методике), а не со следующего месяца, как было прежде.

Бухгалтерский учет

К основным моментам ведения бухучета при ЕНВД относятся следующие:

Учет организуется руководителем организации, он лично ведет бухгалтерский учет или нанимает квалифицированного специалиста.

Все операции должны документально оформляться и отражаться в регистрах бухгалтерского учета на основе унифицированных бланков или самостоятельно разработанных, но имеющих обязательные реквизиты.

К объектам учета относятся расходы и доходы, активы и обязательства, прочие хозяйственные операции и любые источники финансовых ресурсов.

[note]В обязательном порядке бухучет подлежит внутреннему и внешнему контролю.[/note]

По окончании отчетного периода организация представляет в контролирующий орган бухгалтерскую отчетность, состав которой меняется исходя из категории предприятия.

Учет ИП с ЕНВД

Законодательство о бухгалтерском учете не предусматривает обязательности ведения бухгалтерского учета при ЕНВД частными предпринимателями и гражданами, занимающимися индивидуальной практикой.

При ведении деятельности без регистрации юридического лица осуществляется учет расходов, доходов и объектов для налогообложения в порядке, утверждаемом налоговым законодательством.

Но при налоговой проверке могут быть истребованы документы, касающиеся деятельности проверяемого лица. Данное положение взаимосвязано с пунктом Налогового кодекса, обязывающим налогоплательщиков в течение четырех лет хранить бухгалтерские и налоговые документы, в том числе:

- касающиеся поступления доходов,

- подтверждающие выполнение расходов,

- необходимые для расчета налогов,

- по перечислению или удержанию налогов.

Не предоставление документов или любой информации, предусмотренной Налоговым кодексом и иными законодательными актами, в оговоренный срок влечет к наложению штрафных санкций.

Согласно Налоговому кодексу, предприниматели, работающие по налогообложению в виде ЕНВД, не обязаны осуществлять учет доходов и расходов в ходе своей деятельности. Но плательщик обязан производить учет показателей, требуемых для налоговых расчетов.

Порядок проверки электронных подписей четко обозначен законодательством, и имеется ряд установленных правил, которые содержат 16 положений.

Срок действия электронной подписи – 365 дней. Если он закончился, а продление не выполнено, у владельца есть еще 30 дней, в течение которых он сможет произвести пролонгацию старого сертификата. Более подробно о сроках действия ЭЦП написано в этой статье.

Поэтому при проверке законным будет требование документов, подтверждающих правомерность применения данной системы учета и правильность расчета налога. К таковым относят договоры аренды, планы помещений, но не относят документы о сумме поступившего дохода и произведенных расходах.

Предприниматель не обязан предоставлять акты о выполнении работ, товарные накладные, договоры, так как они не требуются при подсчете и уплате налоговых платежей.

[note]Плательщики ЕНВД должны соблюдать порядок по осуществлению расчетных и кассовых операций в наличной и безналичной формах и хранить соответствующие документы (кассовые книги) в течение оговоренных законом сроков.[/note]

В учетных документах обязательно присутствие схемы помещения с четким разделением на торговые зоны и подсобные участки. При отсутствии разделения проверяющими инспекторами подсобные территории могут быть присоединены к торговым, что станет основанием налогового перерасчета в сторону увеличения.

Исходя из практики, единый налог на вмененный доход и ведение режима в целом – сложные процедурные понятия с позиции ведения бухгалтерского учета при ЕНВД, выявления объектов для налогообложения и налогооблагаемой базы.

Чтобы избежать проблем с контролирующими органами, можно привлекать к сотрудничеству специализированные компании или направлять на переобучение работников подразделений бухгалтерии.

Читайте так же:

- Отчет ИП о среднесписочной численности После 2007 года руководителям индивидуальных предприятий была вменена обязанность передавать в налоговую службу данные, касающиеся среднесписочной численности наемных […]

- Акт выполненных работ Хозяйственные операции оформляются на любом предприятии первичной бухгалтерией. Это требование закреплено в №402-ФЗ от 2011 г. Акт выполненных работ формируется для последующего […]

Как вести бухгалтерский учёт ИП на ЕНВД — Блог «Атто Финанс»

Индивидуальные предприниматели, осуществляющие хозяйственную деятельность на территории Российской Федерации, должны вести бухгалтерский учёт. Соответствии с законом «О бухгалтерском учёте», предприниматель без образования юридического лица обязан осуществлять контроль за доходами и расходами. Порядок предоставления финансовой отчетности зависит очередь от выбранной системы налогообложения.

Закон обязывает каждое предприятие вести бухгалтерский учёт с момента его создания до момента его закрытия. Руководство компании несет ответственность за ее отчетность. Финансовая отчетность предприятия недействительна без подписи директора. С этой точки зрения индивидуальным предпринимателям проще, поскольку закон не требует от них вести учёт, как это делается для обществ с ограниченной ответственностью.

Бухгалтерский учёт предполагает сбор и систематизацию информации об имуществе предприятия, его обязательствах и хозяйственной деятельности. Финансовая документация может быть использована для оценки состояния дел компании, ее прибыльности и успешности. Однако бухгалтерский учёт не ограничивается регистрами и гроссбухами – и это ответ на вопрос о том, нужен ли бухгалтер ИП на ЕНВД. Он также охватывает налоговую, кадровую, операционную и финансовую отчетность, все финансовые операции и контракты с поставщиками, инвесторами, партнерами и клиентами.

Системы налогообложения для ИП

По закону, ИП могут применять общую систему налогообложения, упрощенный и единый налог на вмененный доход. Выбранная система зависит от метода учёта. Допустим, вы используете первый вариант. В этом случае необходимо уплатить НДФЛ (13%) от прибыли. Для расчета заводится специальный журнал – книга доходов и расходов. Также нужно рассчитать и оплатить НДС (18%). Налог рассчитывается исходя из выручки и себестоимости продукции, то есть 18% умножается на сумму реализованных товаров и уменьшается НДС, уплаченный при покупке товаров, материалов, сырья и т.д. Итоговые суммы записываются в книгу продаж и журнал покупок. По общей системе налогообложения вы обязаны уплачивать страховые взносы в Пенсионный фонд.

Чтобы отчитаться обо всех начисленных и выплаченных суммах, нужно в установленный российским законодательством срок представить в надзорный орган отчеты. Например, чтобы показать все взносы, необходимо заполнить и подать в ФНС декларацию по налогу на доходы физических лиц по форме 3-НДФЛ. Для учёта НДС необходимо составить декларацию и представить ее в инспекцию. В отчете также должны быть указаны ПФР и ФСС.

Когда применяется упрощенная система, необходимо выбрать один из объектов налогообложения: доходы (6%) или доходы минус расходы (15%). Все доходы и расходы записываются в специальном журнале. При упрощенке нужно платить единый квартальный налог, для расчета которого необходимо учитывать авансовые платежи.

Индивидуальные предприниматели, использующие ЕНВД, ежеквартально уплачивают единый налог на вмененный доход (15%). Как и в предыдущих системах, необходимо рассчитывать и перечислять взносы в Пенсионный фонд.

Особенности ведения бухучёта на ЕНВД

Преимущество ведения бухгалтерского учёта индивидуального предпринимателя по ЕНВД заключается в том, что перечень документов и налоговая отчетность, минимальны. Это объясняется тем, что налоговая база не связана с полученным доходом. Особенности ведения бухучёта ИП на ЕНВД заключаются в следующем:

ИП, находящиеся на вмененном доходе, не обязаны вести бухгалтерский учёт. Налоговый кодекс предусматривает бухучёт индивидуального предпринимателя, но в какой форме, не уточняется. В частности, специальная книга учёта доходов и расходов для плательщиков ЕНВД не предусмотрена. Для налоговых органов это также представляет особый интерес, поскольку ни доходы, ни расходы на сумму подлежащего уплате налога не затрагиваются. Несмотря на то, что ИП не обязаны вести учёт, они могут это делать для собственных целей, чтобы отслеживать динамику выручки.

Для розничной торговли налоговая база зависит от площади продаж. Поэтому предприниматель должен иметь договор аренды, в котором есть информация о площади помещения или документы, подтверждающие право собственности на него.

Индивидуальные предпринимателя обязаны соблюдать кассовую дисциплину. То есть необходимо выдавать кредитные и дебетовые ордера для всех кассовых операций и вести учёт счетов-фактур. Но поскольку вся выручка ИП относится к его личным средствам, предпринимателям предоставляется некоторые послабления по сравнению с юридическими лицами. Они могут установить нулевой лимит остатка наличных денег и не сдавать сверх его поступления в кассу, т. е. не могут хранить всю наличность в кассе и списывать поступающие средства. При наличии кассового аппарата ИП должен вести Книгу учёта кассира.

Какие документы должен иметь предприниматель

Если индивидуальный предпринимателя является работодателем, то он должен иметь полный комплекс документации, связанной с привлечением работников. Перечень кадровой документации включает:

- Правила трудового распорядка;

- Должностные инструкции;

- Штатное расписание;

- Приказы;

- Оформление трудовых книжек;

- Положения об оплате труда и персональных данных;

- График отпусков и др.

Если предприятие совмещает вмененный доход и другой налоговый режим (ОСНО или упрощенная система налогообложения), то оно должно вести отдельный учёт полученных доходов. При отсутствии документов, подтверждающих правильность учёта физических показателей, может грозить штраф со стороны налоговых органов. Но штрафовать ИП по вмененному доходу, который не облагается налогом, нельзя.

Как долго нужно хранить бизнес-записи?

Многие предприятия не уверены, как долго записи должны храниться в эпоху безбумажной печати. Ведение учета — это скучная, но важная бизнес-деятельность, и если вы сделаете неправильный выбор, вы рискуете получить судебный процесс, проблемы с планированием преемственности и гнев налогового инспектора. Понимание того, как долго вам следует вести бизнес-записи, поможет вам избежать этих проблем.

Общее правило

Налоговая служба установила некоторые основные правила учета налоговых документов.За пределами налоговой сферы очень мало указаний о том, как долго вам следует хранить деловые документы. Большинство юристов, бухгалтеров и бухгалтеров рекомендуют хранить оригиналы документов не менее семи лет . Как показывает практика, семи лет достаточно для защиты налоговых проверок, судебных исков и потенциальных претензий.

Специальные документы

- Налоговые декларации предприятий и подтверждающие записи должны храниться до тех пор, пока IRS не перестанет проверять вашу налоговую декларацию.В большинстве случаев IRS может проверять вас в течение трех лет после подачи заявки, но этот период времени продлевается до шести лет, если IRS подозревает, что вы допустили «существенную ошибку» при возвращении.

- Налоговые отчеты о заработной плате, , включая табели учета рабочего времени, заработную плату, пенсионные выплаты, налоговые депозиты, льготы и чаевые, должны храниться не менее четырех лет после даты наступления срока уплаты налогов или даты их фактической выплаты, в зависимости от того, что наступит позже.

- Досье текущего сотрудника следует хранить не менее семи лет после увольнения, увольнения или увольнения сотрудника.Однако, если сотрудник пострадал в результате несчастного случая на работе или подал иск против компании, рекомендуется хранить ваши записи до 10 лет после разрешения претензии.

- Информация о соискателе должна храниться не менее трех лет, даже если вы не нанимали соискателя.

- Записи о праве собственности, , такие как документы о создании бизнеса, протоколы ежегодных собраний, подзаконные акты, бухгалтерские книги и имущественные документы, должны храниться постоянно.

- Записи о бухгалтерских услугах должны храниться не менее семи лет.Бухгалтеры, будучи консервативной группой, часто рекомендуют вам постоянно вести финансовую отчетность, контрольные регистры, отчеты о прибылях и убытках, бюджеты, общие бухгалтерские книги, кассовые книги и аудиторские отчеты.

- Операционные записи, , включая выписки с банковских счетов, выписки по кредитным картам, аннулированные чеки, кассовые чеки и корешки чековой книжки, соответствуют правилу семи лет.

Эти периоды предлагаются не в качестве окончательного подтверждения, а в качестве ориентира. Ваш бухгалтер, бухгалтерская служба или налоговый поверенный могут порекомендовать другой подход, основанный на правилах вашей отрасли и конкретных потребностях вашего бизнеса.

Какую финансовую отчетность необходимо хранить компаниям и как долго?

Компании создают стопки документов, и правильное управление ими имеет решающее значение. Может быть сложно сбалансировать организационные требования, интересы сотрудников и юридические ограничения. Надлежащее хранение записей особенно важно для определенных финансовых документов, несоблюдение которых приводит к серьезным штрафам и возможным судебным искам.

Для большинства организаций финансовые записи составляют большую часть файлов и документов.Эти записи должны храниться в безопасности, но также должны быть доступны, чтобы лица, принимающие решения, могли быстро получить необходимые данные. Короче говоря, необходимо правильное управление записями.

«Финансовая отчетность» — это широкая категория, содержащая много типов документов, к каждому из которых прилагаются нормативные акты. Вот некоторые из основных категорий, которые необходимо учитывать вашему бизнесу при принятии решения о том, как долго вам нужно хранить различные типы документов:

Бухгалтерские записи

Счета, квитанции, платежная ведомость сотрудников, покупки, расходы, записи НДС, налоговые декларации и любые подтверждающие документы — все это бухгалтерские записи.Их необходимо хранить не менее трех лет. Публичным компаниям необходимо хранить эти документы не менее шести лет, хотя мы предлагаем, чтобы даже частные компании использовали этот расширенный срок хранения.

Независимо от того, хранятся ли эти записи на бумаге или в цифровом формате, они подпадают под действие Закона о компаниях 2006 г. и Закона о НДС 1994 г. и должны храниться в зарегистрированном офисе или другом месте, одобренном директорами компании. Подходящие альтернативные места хранения включают бухгалтерскую фирму, вспомогательный офис или объект управления записями.Эти документы должны быть доступны должностным лицам компании и всем, кому они дают разрешение, для оперативной проверки.

Налоговая отчетность

Все документы, связанные с налогами и деньгами, которые компания получила или потратила, регулируются Законом об управлении налогами. Они должны храниться не менее пяти лет с последней даты подачи декларации.

Эти документы включают оплаченные счета, квитанции по кредитным картам, квитанции об операциях с наличными, банковские выписки, чеки и многое другое.Как и в случае с бухгалтерскими записями, мы рекомендуем хранить их в зарегистрированном офисе или другом утвержденном месте.

Страховая книжка

Согласно Закону о защите данных 1998 года записи о страховании сотрудников должны храниться в течение трех лет после истечения срока действия полиса. Если вы занимаетесь страхованием, существуют отдельные правила, которые применяются к полисам для представителей общественности.

Закон об ограничениях от 1980 года также требует, чтобы деловые соглашения, такие как контракты и полисы бывших клиентов, хранили в течение шести лет.Невыполнение этого требования может привести к наложению серьезного штрафа на компанию.

Учет заработной платы и персонала

Многие типы записей попадают в категорию «записей о заработной плате и персонале», и они могут частично совпадать с некоторыми из ранее упомянутых типов. Компании должны ссылаться на правила, изложенные в Законе о правах в сфере занятости 1996 года, в дополнение к другим законам, упомянутым ранее, чтобы определить, как долго они должны хранить эти записи.

Кадровая документация — это подоходный налог, информация о заработной плате, платежных ведомостях, взносах в национальное страхование, годовые сводки о доходах, формы заявлений, информация об отпусках, медицинские записи, счета расходов и детали сверхурочной работы, среди других документов.Этот тип документации варьируется от компании к компании, но любые документы, относящиеся к конкретным сотрудникам, должны считаться кадровыми записями.

Закон о защите данных 1998 г. гласит, что документы, касающиеся заработной платы, должны храниться в течение шести лет. Этот закон также требует, чтобы компании хранили все конфиденциальные кадровые файлы в течение семи лет после увольнения сотрудника из компании.

Почему важно хорошее ведение документации

Надлежащее хранение записей в соответствии с юридическими стандартами может быть сложной задачей даже для лучших администраторов.Однако это того стоит, поскольку может спасти компанию от штрафов до 500 000 фунтов стерлингов и даже предотвратить скандалы, такие как печально известная финансовая катастрофа Enron. Финансовые правила вряд ли в ближайшее время будут ослаблены, а штрафы только увеличиваются. Это означает, что понимание нормативно-правовой базы имеет решающее значение для компаний любого типа, от крупных корпораций до малых и средних предприятий.

Политика ответственного хранения документации должна также включать положения об архивировании и удалении документов по истечении установленного законом срока.Если от компании больше не требуется по закону хранить документы, она, тем не менее, может решить хранить их в рамках внутренней политики. Всякий раз, когда компания решает выбросить старые записи, служба управления записями может предложить варианты удаления, чтобы гарантировать полное уничтожение конфиденциальной информации.

Многие компании считают, что с учетом времени и усилий, необходимых для поддержания передового опыта, легче работать с компанией по управлению документами. Таким образом высвобождаются внутренние ресурсы для других проектов, например для развития бизнеса.Предоставление управления записями профессионалам обеспечивает соблюдение правил, защиту конфиденциальных данных, а ваши сотрудники могут сосредоточиться на том, что у них получается лучше всего.

Учет доходов ИП УСН. Стоимость бухгалтерского учета ИП по усн. Отличия упрощенной системы налогообложения от других налоговых режимов

Упрощенная организация обязана вести бухгалтерский учет. Упрощенный предприниматель решает сам, так как такой обязанности у него нет (ст. 6 Федерального закона от 06.12.2011 № 402-ФЗ). Как ведется бухгалтерский учет по упрощенной системе налогообложения в 2019 году, мы расскажем в нашей консультации.

Бухгалтерия ООО по УСН в 2019 году

ООО по УСН ведет бухгалтерский учет в общем порядке в соответствии с Федеральным законом от 06.12.2011 № 402-ФЗ, Положением по бухгалтерскому учету (ПБУ) и иными правовыми актами.

Напомним, налогоплательщики упрощенного налогообложения ведут налоговый учет в Книге доходов и расходов организаций и индивидуальных предпринимателей, применяющих упрощенную систему налогообложения (КУДиР) (Приказ Минфина от 10.07.2012 г.).22.2012 № 135н). В этом случае налоговый учет ведется по «кассовому» методу. Это означает, что датой получения дохода считается день поступления денежных средств, получения иного имущества или погашения долга иными способами (п.1 ст. 346.17 Налогового кодекса РФ). Соответственно, расходы признаются после их фактической оплаты (п. 2 ст. 346.17 Налогового кодекса РФ).

В этом принципиальное отличие подхода к бухгалтерскому и налоговому учету при упрощенной системе налогообложения.Ведь согласно общему правилу бухгалтерского учета факты хозяйственной деятельности организации должны отражаться в том отчетном периоде, в котором они имели место, независимо от поступления или выплаты денежных средств (метод «начисления»).

Упрощенный учет для СТС

Лица, отнесенные к субъектам малого предпринимательства и не требующие обязательного аудита, могут использовать упрощенные методы ведения бухгалтерского учета и составлять упрощенную бухгалтерскую (финансовую) отчетность.

Применяя упрощенный учет, ООО может сблизить бухгалтерский и налоговый учет, поскольку упрощенный порядок позволяет использовать «кассовый» метод отражения хозяйственных операций. Особенности ведения бухгалтерского учета по «кассовому» методу изложены в Типовых рекомендациях по организации бухгалтерского учета для малых предприятий (Приказ Минфина РФ от 21 декабря 1998 г. № 64н).

Финансовая отчетность по упрощенной системе

Годовая финансовая отчетность по упрощенной системе состоит из баланса, отчета о финансовых результатах и приложений к нему (отчет об изменениях капитала, отчет о движении денежных средств, отчет о финансовых результатах). целевое использование средств) (п.1 ст. 14 Федерального закона от 28.07.2012 г.402 от 06.12.2011-ФЗ).

Организации упрощенной системы налогообложения, использующие упрощенные методы бухгалтерского учета, также могут составлять упрощенную финансовую отчетность. Это означает, что баланс, отчет о финансовых результатах, отчет о целевом использовании средств включают показатели только по группам статей (без детализации показателей по статьям), а в приложениях к балансу отчет о финансовых результатах, а в отчете о целевом использовании средств только самая важная информация (

Этот метод подходит для небольших компаний, деятельность которых однообразна и операций с движением средств мало.При этом используется ограниченное количество учетных записей.

- Малые предприятия могут вести табличный регистр доходов и расходов, но метод двойной записи не используется.

- Допускается ведение бухгалтерского учета в специальном упрощенном режиме уплаты налоговых обязательств в кассовом порядке. Методических рекомендаций по ведению кассового учета нет. Причиной этого может быть то, что кассовый метод не дает полной и полностью достоверной информации о финансово-хозяйственной деятельности компании.Кассовый метод искажает не только реальное положение дел в компании, но и бухгалтерский учет. Исходя из вышеизложенного, рекомендуется использовать метод начисления.

Как вести бухгалтерию ООО: пошаговая инструкция 2018

Внимание

Основанием для этого является ст. № 346.24 Налогового кодекса Российской Федерации. Использование услуг бухгалтера Несмотря на Федеральный закон № 129-ФЗ, все же желательно вести бухгалтерский учет при использовании упрощенной системы налогообложения.Если руководитель предприятия не может справиться с этим самостоятельно, есть два выхода из этой ситуации:

- с использованием услуг специализированной организации;

- найм бухгалтера.

Всегда желательно иметь собственного бухгалтера.

Важно

Кроме того, компания по ряду причин в любой момент может потерять право на использование упрощенной системы налогообложения. Общество с ограниченной ответственностью, использующее упрощенную систему налогообложения, обязано отчитываться перед налоговыми органами.При этом вести бухгалтерский учет в общепринятом виде необязательно.

Порядок учета УСН (2018)

Информация

Финансовая отчетность отражает информацию о финансовом состоянии ООО, результатах хозяйственной деятельности и движении денежных средств. За организацию бухгалтерского учета отвечает директор компании, который имеет право передать его управление специальной компании или нанять бухгалтера, а также заниматься этим самостоятельно.Если вас интересуют правила и образец заполнения формы P21001, ознакомьтесь с этим материалом.

Какие хорошие названия для фирм LLC вы можете придумать? Примеры и советы здесь. Принципиальные отличия упрощенной системы налогообложения Упрощенная система предполагает, что у ООО должно быть ограничение на количество рабочих мест (не более 100), поскольку налоговое упрощение предусмотрено только для малого бизнеса.

Как ведется учет ООО по УСН в 2018 году

Полный объем бухгалтерского учета также является приоритетом для организаций по упрощенной системе налогообложения, использующих данные бухгалтерского учета для экономического анализа бизнес-процессов и получения детальных параметров.

Учет ооо по УСН: порядок и отчетность

Юридическое лицо по упрощенной системе налогообложения уплачивает только один из двух налогов, а именно налог на прибыль «СТС-6% доход» или прибыль, уменьшенную на сумму расходов: «СТС-15% доход минус расходы». Следовательно, необходимо платить только единый налог в выбранном соотношении 6% или 15% и НДФЛ с дивидендов и заработной платы сотрудников. Страховой взнос также выплачивается с заработной платы сотрудников.

То есть помимо налога на прибыль уплачиваются только взносы в Пенсионный фонд и Фонд социального страхования.Поговорим еще немного о разнице между СТС-6% и 15%. Первый тип идеально подходит для фирм, основным видом деятельности которых являются ремонтные работы, аренда, оказание юридических или бухгалтерских услуг, то есть услуг, не требующих вложений или затрат.

Второй тип используют компании, которые занимаются строительством, торговлей, интернет-магазинами.

УСН: бухгалтерия

Ведение бухгалтерского учета — очень хлопотная и трудная задача. Конечно, упрощенная система налогообложения значительно облегчает задачу, но тем не менее необходимо знать некоторые тонкости и детали, чтобы правильно оформить все необходимые документы и вовремя подать их.Рассмотрим основные аспекты бухгалтерского учета ООО, которое ведется по упрощенной системе налогообложения (далее — УСН).

Стоит отметить, что проще всего сохранить всю отчетность ООО «упрощенным» с помощью онлайн-сервисов. Мы рекомендуем сервис по расчету налогов и сборов по упрощенной системе налогообложения, а также сервис по составлению и сдаче отчетности в режиме онлайн. Все происходит в несколько кликов, без очередей и стресса.

Уважаемые читатели! В статье рассказывается о типовых способах решения юридических вопросов, но каждый случай индивидуален.

Учет сна

Расчет налогов и сборов для двух режимов упрощенной системы налогообложения Рассмотрим пример расчета налоговых сборов для двух режимов упрощенной системы налогообложения. Так, за первый квартал по результатам деятельности предприятия выручка составила 300 тысяч рублей, а расходы — 100 тысяч рублей. Выплаты в различные фонды 50 тыс. Руб. Оплата больничного листа и других выплат 10 тыс. Руб.

Расчеты по двум видам единого налога:

- На 6%: НБ = 300-50-10 = 240 тыс. Руб.ЕН = 240 * 6/100 = 4 тыс. Руб.

- На 15%: НБ = 300-100-50 = 150 тыс. Руб. ЕН = 150 * 15/100 = 22,5 тыс. Руб.

Переход на упрощенную систему осуществляется путем подачи заявления в налоговый орган, которое заполняется на специальной форме.

Ввиду того, что форма последнего периодически меняется, во избежание ошибок лучше скачать с официальных сайтов.

Бухгалтерский учет

В этой статье мы рассмотрим, как ведется учет ООО по УСН, разберем, какие налоги заменяет этот спецрежим, какие штрафы и в какую отчетность входит. Различия между упрощенной системой налогообложения и другими режимами налогообложения При выборе упрощенной системы налогообложения важно понимать фундаментальные отличия этой системы налогообложения от других:

- Предоставляется только малому бизнесу с ограниченным количеством сотрудников (не более 100).

- Уменьшение суммы налогов к уплате. Существует два типа единого подоходного налога: 6% и 15%.

В первом случае вы платите налог с выручки, во втором — с прибыли. Кроме того, вам также необходимо уплатить НДФЛ с заработной платы и дивидендов сотрудников, а также отчисления в Пенсионный и Страховой фонды, а также в Фонд социального страхования.

Как вести учет ООО на сне?

Тем не менее, некоторые ее элементы должны присутствовать в отчетности в обязательном порядке.Все ООО, ведущие отчетность данного типа, можно разделить на две основные категории:

- с сотрудниками;

- без рабочих.

С сотрудниками Если в ООО на ГНС есть сотрудники, то должны быть представлены квартальные отчеты: В ПФР Выплачено, а также, впоследствии, начисленные взносы (представлены до 15 мая, 15 августа, 15 ноября) В ФСС Требуется форма 4-FSS (подана до 15 мая, 15 августа, 15 ноября). IFTS также обязана подавать: Без сотрудников LLC она не отчитывается ежеквартально в STS, нет необходимости сдавать финансовую отчетность.

Бухгалтерский учет в компании должен быть организован таким образом, чтобы при переходе на упрощенную систему налогообложения 15% или базовую систему налогообложения можно было восстановить данные бухгалтерского учета с минимальной тратой времени. Ведение бухгалтерской документации для компаний, работающих по упрощенной системе налогообложения по объекту «доход», является обязательным. Неважно, что для расчета налогового платежа компании необходимо учитывать только доход и суммы, уменьшающие сумму платежа в ФНС.

Основное отличие учетной политики компаний по СТС «прибыль минус расходы» и «прибыль» состоит в том, что последняя не обязана включать в учетную политику данные об алгоритме уменьшения налоговой базы. Бухгалтерский учет в ТСН (ТСН) по «упрощенному» ТСН (ТСН) не требуется для ведения бухгалтерского учета в полном объеме.

Если вы хотите узнать, как решить именно вашу проблему — обращайтесь к консультанту: (Москва) (Санкт-Петербург) (Регионы) Это быстро и бесплатно! Что такое бухгалтерский учет? С 2013 года ведение бухгалтерского учета и отчетности является обязательным для всех компаний, находящихся на упрощенной системе налогообложения.Перед тем, как приступить к ведению бухгалтерского учета, необходимо разработать и утвердить учетную политику, в которой необходимо указать методы и способы ведения бухгалтерского учета, как вести учет основных средств и какие формы первичной документации следует использовать. Только после утверждения учетной политики, отражающей учет хозяйственной деятельности за год, можно переходить к следующим этапам работы ООО.

Бухгалтерский учет включает баланс и отчет о прибылях и убытках.Расчет обменных курсов не производится, любая транзакция оценивается по курсу ЦБ на день ее совершения.

Как вести учет ООО с прибылью 6

Финансовая отчетность для ООО по упрощенной системе налогообложения 6% Отчетность по «упрощенной системе 6%» в налоговую инспекцию намного проще, чем с НДС 18% и даже с «упрощенной системой налогообложения 15%». Перспектива сэкономить на бухгалтере заманчива. Но сообщить о СТС не так просто, как может показаться на первый взгляд.Малые предприятия (ООО по упрощенной системе налогообложения, если выручка за предыдущий год не превышает 800 млн рублей) ведут учет по упрощенной форме. Но это дело добровольное — можно вести учет в общем порядке, если это удобнее для бухгалтера компании. Перечень документов для упрощенной отчетности ООО по УСН на конец года Срок подачи документов Куда брать Книгу расходов и доходов (КУДиР) утвержден. Приказом Минфина N 135н 31 марта ИФНС Форма 1 бухгалтерского баланса (утверждена Приказом Минфина № 66н

) 31 марта ИФНС Информация о прибылях и убытках — Отчет о финансовых результатах Форма 2 (утв.

Индивидуальные предприниматели по упрощенной системе налогообложения должны вести учет полученных доходов и понесенных расходов для формирования налоговой базы по налогу по упрощенной системе налогообложения. Кроме того, если для ведения деятельности планируется привлечение наемного персонала, то предприниматель также должен вести кадровый учет своих сотрудников.

Ведение ИП по упрощенной системе

Бухгалтерский учет предпринимателем на упрощенной основе с нуля начинается с определения объекта налогообложения: «доходы» или «доходы за вычетом расходов» (п.1 ст. 346.14 Налогового кодекса РФ). Для этого производится просчет предполагаемых доходов и расходов за налоговый период и определяется налоговая нагрузка. Подробнее о том, какой объект выбрать в STS,.

Бухгалтерский учет для индивидуальных предпринимателей по упрощенной системе

Индивидуальный предприниматель по упрощенной форме вправе не вести бухгалтерский учет (подпункт 1 пункта 2 статьи 6 Закона от 06.12.2011 N 402-ФЗ). Если предприниматель все же решит вести учет, то необходимо будет разработать учетную политику и закрепить в ней выбранные методы учета.

Более того, если предприниматель подпадает под критерии малого бизнеса, то он вправе применять упрощенные методы ведения бухгалтерского учета и формировать упрощенную бухгалтерскую отчетность (п. 4 ст. 6 Закона от 06.12.2011 N 402-ФЗ).

Налоговый учет для индивидуальных предпринимателей по упрощенной системе

Порядок ведения налогового учета для индивидуальных предпринимателей по упрощенной системе определен в учетной политике для целей налогообложения (ст. 313 Налогового кодекса Российской Федерации).В частности, в учетной политике отражены выбранный объект налогообложения, порядок определения доходов и расходов, учета убытков, метод раздельного учета доходов и расходов (при совмещении нескольких налоговых режимов), форма и методы налогового учета.

Налоговый учет в упрощенном виде ведется в книге доходов и расходов (КУДиР) (ст. 346.24 Налогового кодекса РФ). Форма КУДиР, а также порядок ее заполнения утверждены Приказом Минфина России от 22 октября 2012 г. N 135н.

Кадровый учет для индивидуальных предпринимателей по упрощенной системе

Кадровый учет предприниматель ведет так же, как и организация. Кадровый учет содержит информацию как отдельно по каждому сотруднику, так и по всему штату в целом. Сюда также входит учет численности и передвижения персонала.

Если индивидуальный предприниматель принадлежит к субъектам малого предпринимательства, то он вправе отказаться от применения локальных нормативных актов, содержащих трудовое законодательство (например, правила внутреннего трудового распорядка, правила оплаты труда, правила премирования, график смен) (статья 309.2 ТК РФ). В этом случае трудовые договоры с работниками необходимо будет заключать по типовой форме, утвержденной

.Особенности учета ИП на ГНС 6%

Упрощенная система налогообложения или упрощенная система налогообложения — это система налогообложения, при которой отчеты должны подаваться один раз в год и уплачиваться только один налог. Существует два типа упрощенного налогообложения: СТС 15% или «Доход за вычетом расходов» и СТС 6% или «Доход».По упрощенной схеме 6% предприниматель платит только налог на прибыль.

Учет ИП на СТС 6%

Согласно закону, индивидуальный предприниматель не может вести бухгалтерский учет, но обязан отчитываться в налоговую и фонды. Поэтому ведёт облегчённую версию бухгалтерии. Предприниматель по упрощенной системе заполняет книгу доходов и расходов и подает декларацию в налоговую инспекцию.

Предприниматель ежегодно подает декларацию в форме USN.За 2017 год индивидуальный предприниматель на упрощенной основе отчитывается до 30 апреля 2018 года.

Как правильно вести бухгалтерский учет индивидуального предпринимателя

Декларацию можно подать лично, по почте или через Интернет.

Кроме того, в учет ИП по 6% УСН входит заполнение Книги учета доходов и расходов — КУДиР. В нем предприниматель записывает, от кого, сколько, когда и за что получил деньги.Индивидуальный предприниматель фиксирует все доходы независимо от того, как они были перечислены: на карту, на расчетный счет или переданы наличными.

Предприниматели не сдают Книгу в налоговую инспекцию. Сами инспекторы просят ее проверить. Если индивидуальный предприниматель не принесет книгу по запросу налогового органа или она заполнена с ошибками, предпринимателю грозит штраф в размере 10 000 рублей и более.

Бухгалтерский учет для ИП по упрощенной системе налогообложения 6% с работниками

Если ИП нанимает хотя бы одного сотрудника, то он сдает больше отчетов.Налоговые отчеты дополняются отчетами в Пенсионный фонд и Фонд социального страхования.

В налоговую:

- декларация по упрощенной системе налогообложения — 1 раз в год;

- справка о доходах физического лица 2-НДФЛ — один раз в год; Отчет о среднесписочной численности сотрудников

- — 1 раз в год;

- расчет 6-НДФЛ — 1 раз в квартал;

- расчет страховых взносов — раз в квартал.

В Пенсионный фонд:

- Отчет СЗВ-М — ежемесячно.

В Фонд социального страхования:

- Форма страхового возмещения ущерба 4-ФСС — раз в квартал.

Бухгалтерские услуги индивидуальным предпринимателям по ЕСН 6% не являются обязательными — ведение бухгалтерского учета по упрощенной системе налогообложения достаточно простое, поэтому предприниматель может составлять отчетность самостоятельно. Главное — платить налоги и сборы, вести книгу доходов и расходов, вовремя сдавать декларации и отчеты в фонды.

Как с нуля вести учет ИП по упрощенной системе налогообложения

Согласно закону 402-ФЗ индивидуальные предприниматели не обязаны вести бухгалтерский учет.Но предприниматели в упрощенном порядке должны подавать декларацию и отчеты в фонды. А чтобы их сдать, нужно вести бухгалтерию. Поэтому вести учет ИП на УСН по-прежнему необходимо.

Упрощенная система налогообложения — это система, при которой предприниматель без сотрудников уплачивает авансовые платежи и взносы в фонды и не платит:

- Подоходный налог с населения — НДФЛ;

- VAT — налог на добавленную стоимость;

- налог на имущество физических лиц.

Упрощенную систему могут использовать индивидуальные предприниматели, у которых в штате не более ста человек и их годовой доход не превышает 150 миллионов рублей.

Предприниматель сам выбирает, по какой упрощенной системе налогообложения платить налог:

- 6% от всей выручки за год. Подходит тем, кто работает удаленно, например, редакторам;

- Скидка 15% на разницу между доходами и расходами. Эта система подходит тем, у кого расходы превышают 60% оборота.

Что входит в бухгалтерский учет ИП на упрощенной основе

Бухгалтерский учет для индивидуальных предпринимателей по упрощенной системе налогообложения состоит из налоговой декларации и книги учета доходов и расходов.

Раз в год предприниматели подают налоговую декларацию. Сдается по месту жительства не позднее 30 апреля года, следующего за отчетным. То есть вы подаете декларацию за 2017 год до 30 апреля 2018 года.

Есть три способа подачи декларации в налоговую инспекцию:

Объявление IP в USN состоит из титульного листа и шести разделов. Какие разделы заполнять, зависит от типа налогообложения, который выбрал предприниматель. Если индивидуальный предприниматель выбрал уплату налога на прибыль, то он заполняет все разделы, кроме 1.2, 2.1.2, 2.2. По налогу на прибыль за вычетом расходов предприниматель заполняет титульный лист и разделы 1.2, 2.2, 3.

Налоговые органы наказывают предпринимателей, если они не подадут декларацию.Если ИП уплатил налог, но декларацию не подал, то он уплатит штраф — 1000 руб. Если предприниматель не уплатил налог, то ФНС оштрафует на 5% от суммы долга.

Предприниматели по упрощенному налогообложению в 2017 году подают декларацию, даже если за год не было дохода. Это называется нулевым объявлением. Сдать обязательно — иначе налоговая наложит штраф.

В бухгалтерском учете нет специальной формы для нулевой декларации.Предприниматели заполняют декларацию по стандартной форме независимо от того, есть ли у них доход.

Для того, чтобы налоговая служба приняла декларацию, необходимо правильно заполнить форму:

- на титульном листе напишите, сколько страниц декларации заполнено;

- в строках, где нужно указать размер дохода, поставить прочерк, если дохода не было;

- Ввести ИНН в верхней части каждого листа;

- поставить прочерк в строке с КПП;

- в разделе кодов ОКПО заменить суммы тире;

- во втором разделе укажите ставку налога — 6% или 15%, но не ставьте знак%;

- дата, подпись и печать в конце декларации.

Если у ИП есть сотрудники на УСН, то бухгалтерия подает в налоговую отчетность для сотрудников:

- 13% — НДФЛ с каждого работника 1 раз в месяц;

- аттестат 2-НДФЛ на каждого сотрудника 1 раз в год до 1 апреля;

- раз в квартал отчет 6-НДФЛ о размере доходов всех сотрудников, налоговых отчислениях и общей сумме НДФЛ;

- раз в год — информация о средней численности сотрудников;

- разовый расчет страховых взносов.

Необходимо подать отчет в Пенсионный фонд по форме SZV-M. Бухгалтер отправляет отчет один раз в месяц до 15 числа месяца, следующего за отчетным периодом.

Необходимо сделать один взнос в ФСС — 4-ФСС. Это расчет страховых взносов на случай травм сотрудников.

Книга учета доходов и расходов в бухгалтерском учете индивидуальных предпринимателей по упрощенной системе налогообложения

Индивидуальные предприниматели по упрощенной системе ведут книгу доходов и расходов — КУДиР.Предприниматель фиксирует все доходы и расходы в книге и подтверждает данные документами.

Книга запускается отдельно на каждый год и хранится четыре года. В конце года книга должна быть прошита, каждая страница пронумерована и заверена подписью и печатью ИП, при наличии печати. Книгу в налоговую сдавать не нужно. Инспекторы налоговой инспекции могут запросить KUDiR для проверки. Затем предприниматель должен принести книгу в налоговую в течение 10 дней.Если не принесет, то в налоговой выпишут штраф — 200 рублей.

В книге доходов и расходов пять разделов:

- Доходы и расходы;

- Расчет затрат на приобретение основных средств;

- Расчет суммы убытка;