Заполнение строки 120 в форме 6-НДФЛ — что туда входит (2021 год)

Стр. 060 в 6-НДФЛ: в какой части отчета расположена и для чего предназначена

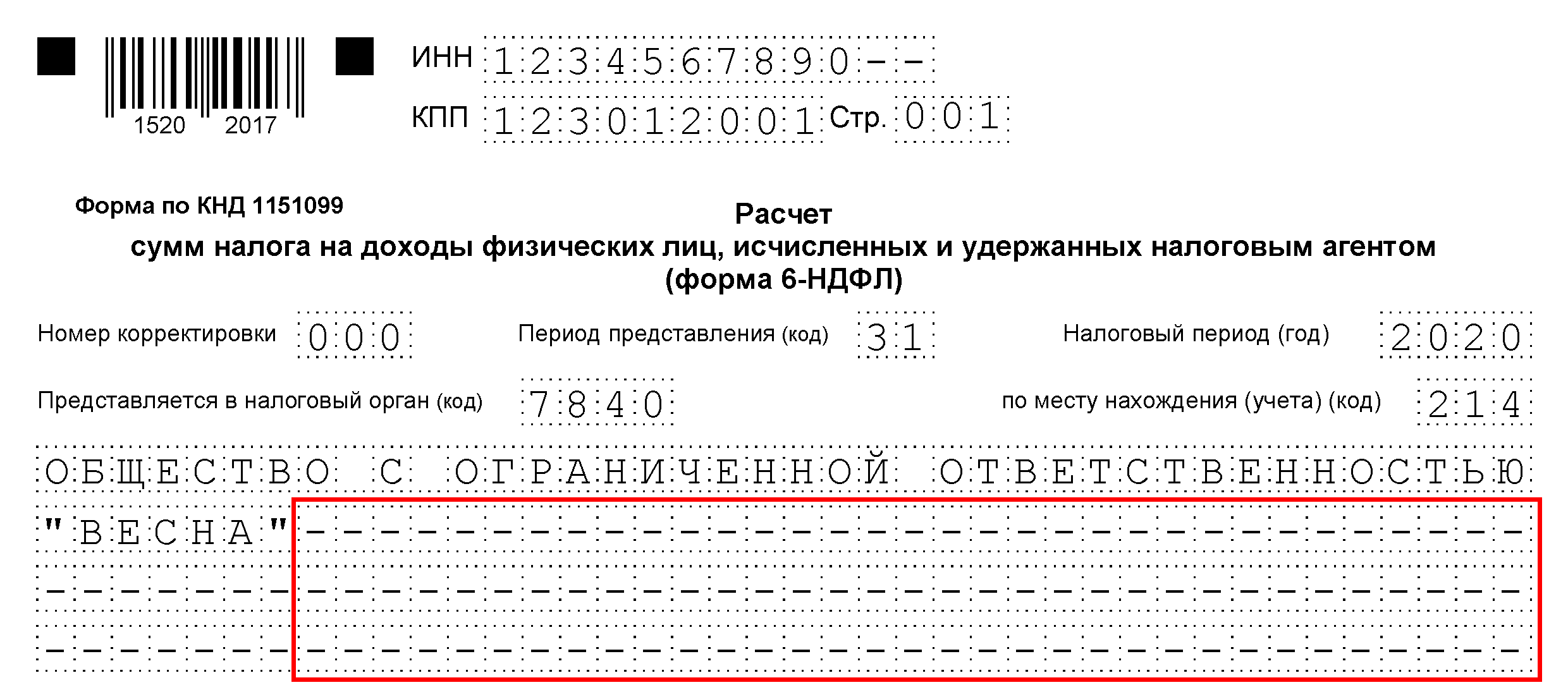

Начиная с 2016 года все работодатели, являющиеся налоговыми агентами по подоходному налогу, обязаны представлять налоговикам расчет 6-НДФЛ. Состоит он из двух частей:

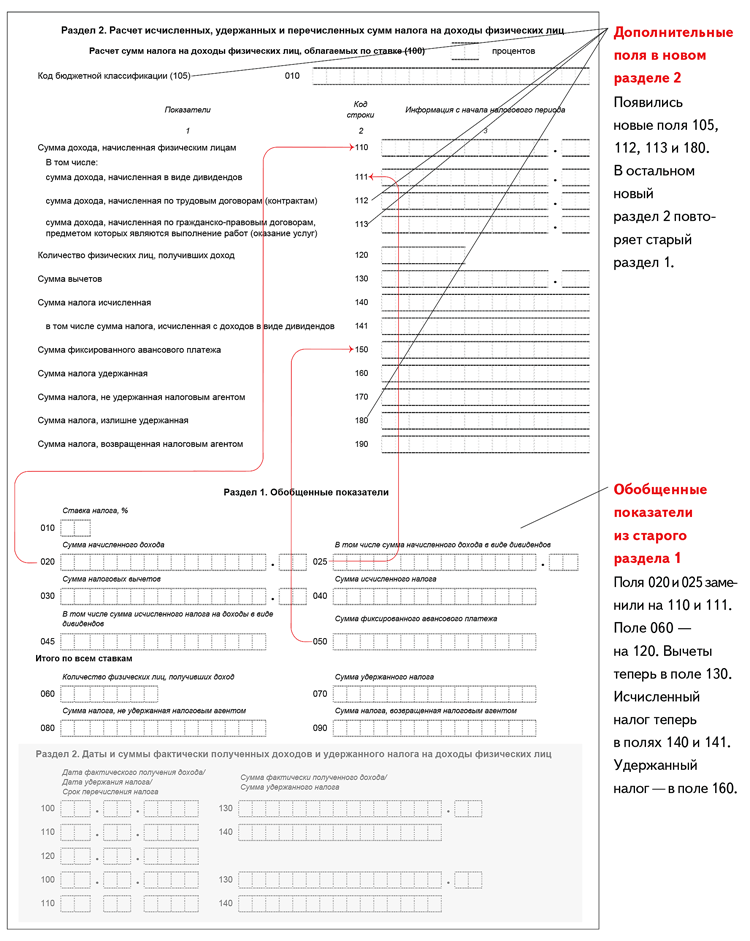

- раздела 1, куда вносятся все данные о начисленных работодателем доходах в пользу физлиц, предоставляемых вычетах и сумме налога — исчисленного, удержанного, возвращенного и который не было возможности удержать;

- раздела 2, который включает сведения об удержании и перечислении налога в госбюджет в разрезе дат.

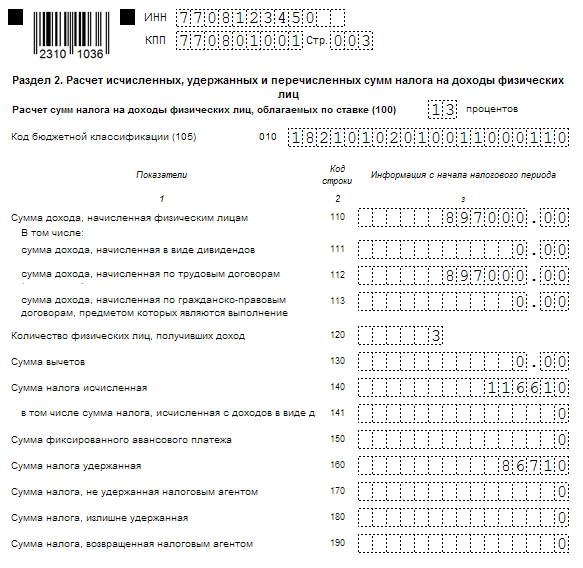

Строка 120 в 6-НДФЛ базируется в разделе 2. Служит она для отражения количества физических лиц, в пользу которых была начислена заработная плата или другие вознаграждения.

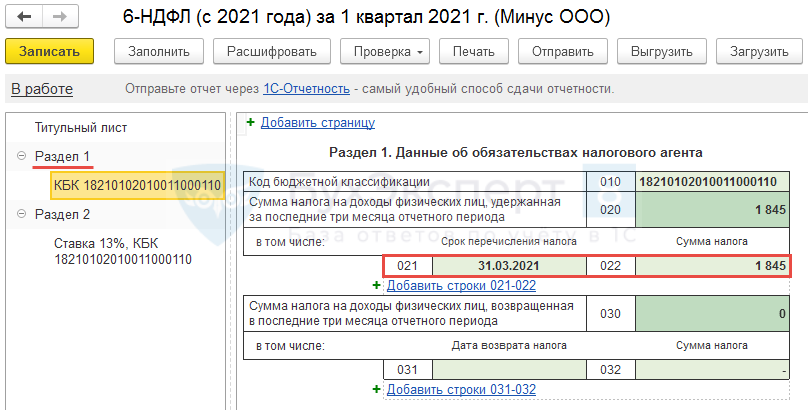

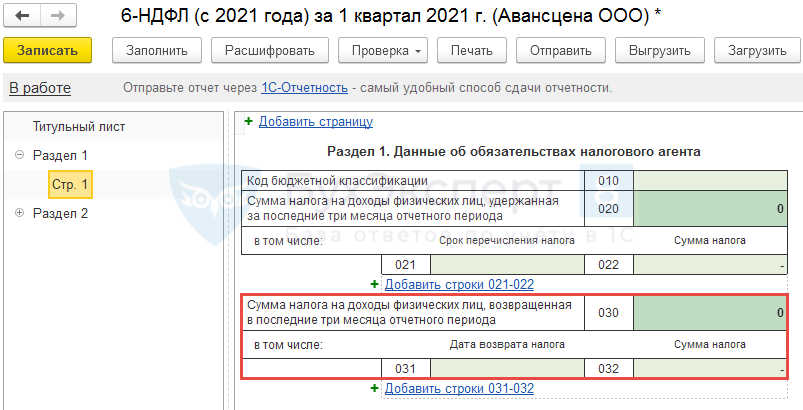

Отчетность за 1 квартал 2021 года расчет 6-НДФЛ заполняется по новой форме.

Расчет за 2020 года сдают на старом бланке. Строка 060 раздела 1 старого бланка соответствует строке 120 раздела 2 обновленной формы..

Как заполнить строку 120 в 6-НДФЛ

Заполнение строки 120 осуществляется следующим образом:

Подпишитесь на рассылку

- подсчитывается количество физлиц, которым работодатель начислил доход за период;

- полученная цифра заносится в строку 120.

Однако существует огромное количество нюансов, влияющих на формирование данной цифры. Разберем некоторые из них (все эти разъяснения были представлены в письмах налоговых органов):

- Человек работал, затем уволился, а потом в течение года вновь вернулся к работодателю — в строке 120 он учитывается только один раз.

- Человек трудится у одного работодателя по нескольким договорам — в строку 120 он будет включен только один раз.

- Работник получает выплаты от одного работодателя по нескольким налоговым ставкам — включение в оговариваемую строку происходит опять же только один раз. Строки 100–150 в расчете 6-НДФЛ заполняются отдельно по каждой ставке, однако строки начиная с 120-й заполняются единожды в целом по работодателю.

- Сотрудник выполняет работы по гражданско-правовому договору или получает доходы от аренды имущества — включайте данное физлицо в стр. 120, а суммы выплаченных ему доходов и удержанных сумм НДФЛ в остальные строки расчета 6-НДФЛ.

- Работник трудился в нескольких обособленных подразделениях одного предприятия — расчет 6-НДФЛ подлежит заполнению и сдаче каждым структурным подразделением; при этом данное физлицо учитывается в строке 120 каждого из этих расчетов.

ВАЖНО! Если работники структурного подразделения не получают доход напрямую от самого подразделения (т. е. все выплаты проходят исключительно через головной офис), то оно по форме 6-НДФЛ не отчитывается, а все данные включаются в расчет головной организации.

е. все выплаты проходят исключительно через головной офис), то оно по форме 6-НДФЛ не отчитывается, а все данные включаются в расчет головной организации.

Вознаграждения по гражданско-правовым договорам, с которых НДФЛ не удерживается, отражать в расчете не нужно. Так, в частности, не нужно отображать в расчете:

- выплаты по гражданско-правовому договору, если он заключен с индивидуальным предпринимателем;

- суммы, выплачиваемые физлицам за приобретаемое у них имущество.

В таких случаях физлица самостоятельно отчитываются в налоговый орган по своим доходам (подп. 1 п. 1, п. 5 ст. 227, подп. 2 п. 1, п. 3 ст. 228 НК РФ).

Строка 120 в 6-НДФЛ — нарастающим итогом происходит ее заполнение или нет?

Периодами представления расчета 6-НДФЛ являются:

- первый квартал,

- полугодие,

- 9 месяцев,

- год.

Именно по указанным периодам заполняется раздел 2. Поскольку полугодие включает данные первого квартала, а год — данные первого квартала, полугодия и 9 месяцев, то можно понять, что все показатели в этот раздел вносятся по нарастающей от одного периода представления к другому. Отсюда вывод: строка 120, как и другие строки раздела 2, заполняется нарастающим итогом с начала года.

Отсюда вывод: строка 120, как и другие строки раздела 2, заполняется нарастающим итогом с начала года.

О том, как заполняются другие строки формы 6-НДФЛ, читайте в материалах:

***

Итак, мы рассмотрели порядок заполнения строки 120 формы 6-НДФЛ и рассказали, что она включает и как ее правильно заполнить. При возникновении спорных ситуаций лучше всего обратиться к письмам налоговых органов с разъяснениями.

Больше информации о расчете 6-НДФЛ вы найдете в рубрике «НДФЛ».

Более полную информацию по теме вы можете найти в КонсультантПлюс.Как заполнить строку 060 в 6-НДФЛ

Строка 060 в отчете 6-НДФЛ производит впечатление простой для заполнения, однако внесение данных в нее тоже имеет свои нюансы. Подробнее о них — в нашем материале.

Данные, попадающие в строку 060 отчета 6-НДФЛ

Напомним, что отчетность формы 6-НДФЛ состоит из 2 разделов, содержащих данные:

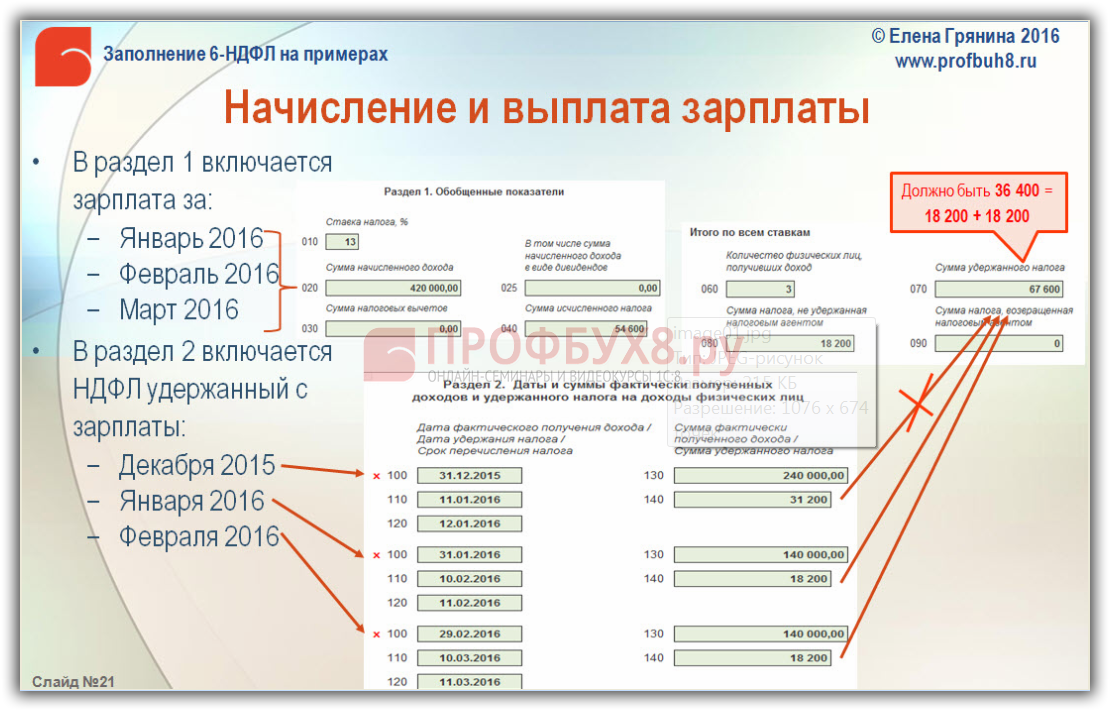

- за период с начала года (он завершается ежеквартально и определяет тот промежуток времени, за который создается отчет) — Раздел 1;

- за последний квартал отчетного периода — Раздел 2.

Строка 060 располагается в Разделе 1 этого отчета и предназначается для отражения количества физлиц, получивших в отчетном периоде доходы: тех людей, в отношении которых сформированы показатели в иных строках этого раздела. При этом в Разделе 2 сведения по получателям, уволившимся до наступления последнего квартала периода, показаны не будут.

Если работник увольняется и принимается на работу в течение одного и того же года, то его учитывают как одно лицо (п. 3.3 Приложения № 2 к Приказу ФНС России от 14.10.2015 № ММВ-7-11/450@).

Особенности внесения данных в строку 060 формы 6-НДФЛ

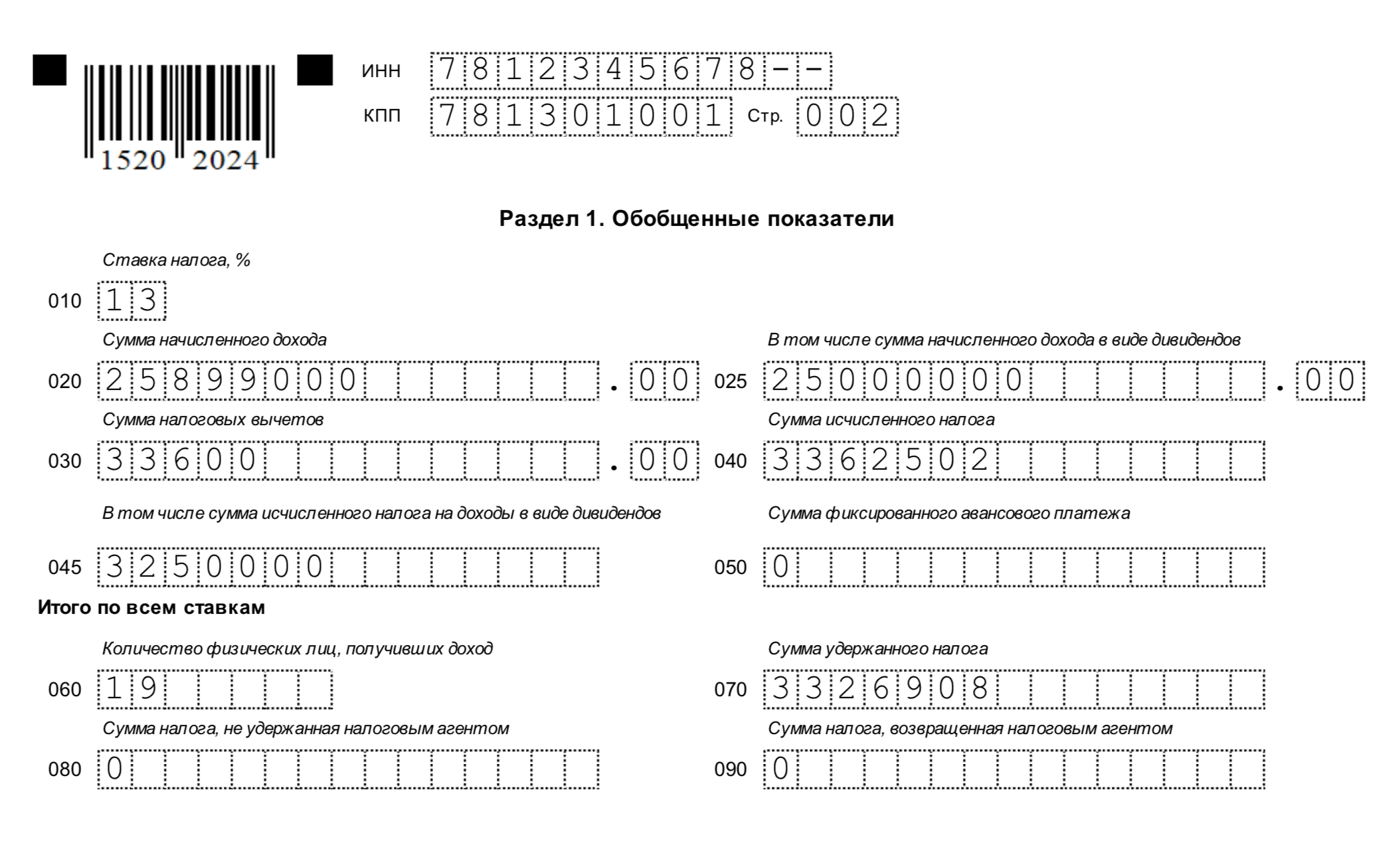

Правила заполнения Раздела 1 отчета 6-НДФЛ требуют разделения данных, попадающих в него, по разным ставкам применяемого налога (п. 3.1 Приложения № 2 к Приказу № ММВ-7-11/450@). При этом число лиц-получателей дохода по ставкам не делится.

3.1 Приложения № 2 к Приказу № ММВ-7-11/450@). При этом число лиц-получателей дохода по ставкам не делится.

Объясняется это тем, что доходы, подлежащие обложению налогом по различающимся ставкам, начисляются в адрес одних и тех же получателей, и показ их числа с разделением применительно к разным ставкам приведет к завышению данных о реальном количестве лиц, получивших доходы. А их численность важна для определения способа, которым будет сдаваться отчет (п. 2 ст. 230 НК РФ):

- только электронным — он обязателен при числе получателей дохода, превышающем 24 человека;

- электронным либо на бумаге — такой выбор предстоит сделать тем, у кого количество лиц, получивших доход, составляет менее 25 человек.

Таким образом, информация о числе лиц-получателей всегда формируется нарастающим итогом и всегда дается обобщенно независимо от факта применения разных ставок. Поэтому приводят такие данные в отчете только один раз и только на первом из листов Раздела 1, если он сформирован на нескольких листах (п.

3.2 Приложения № 2 к Приказу № ММВ-7-11/450@).

В то же время создавать отчет требуется раздельно по каждой территориально обособленной структуре, самостоятельно производящей выплату доходов, даже если такие структуры поставлены на учет в одном и том же налоговом органе (п. 1.10 Приложения № 2 к Приказу № ММВ-7-11/450@, Письма ФНС России от 23.03.2016 № БС-4-11/4901, от 28.12.2015 № БС-4-11/23129@). При этом работник, работавший в течение отчетного периода в разных территориально обособленных структурах, окажется отраженным в каждом из отчетов.

Подводим итоги

- Строка 060 в форме 6-НДФЛ расположена в Разделе 1 и отражает информацию о числе лиц-получателей дохода, сформированную нарастающим итогом за период от начала года. При этом работник, уволившийся и принятый на работу в том же году вновь, расценивается как одно лицо.

- Данные, попадающие в Раздел 1, должны формироваться раздельно по разным ставкам. Однако к сведениям о количестве лиц, получивших доход, это требование не относится, и данные об их числе в Разделе 1 приводят только 1 раз — сводной цифрой на первом из листов этого раздела.

- При необходимости формирования отдельных отчетов по территориально обособленным структурам работник, работавший в течение отчетного периода в разных структурах, будет учтен в числе получателей дохода в каждой из таких структур.

Строка 060 в 6-НДФЛ — порядок заполнения

Заполнение строки 060 в отчете 6-НДФЛ касается сведений о числе трудоустроенных, которые регулярно получали доход с начала года.

Нормы составления отчетности

При составлении документа необходимо руководствоваться основными нормами и правилами.

- Строка должна содержать информацию о количестве физических лиц, которые с начала года и на протяжении отчетного периода получали ежемесячный доход, начисленный работодателем.

- Если работник получал прибыль не только в организации, но и в ее филиале, доход необходимо указывать отдельно по каждому предприятию.

- В случае указания прибыли в двух разных договорах, но на одном предприятии, в строке 060 указывается одно физическое лицо.

- Если прибыль была получена на одной фирме, но процентные ставки указаны разные, необходимо в ячейке прописать 1 сотрудника.

- Когда работник был уволен в течение отчетного периода, а потом опять принят на работу, расчеты суммировать не нужно, в строке значится только 1 физическое лицо.

Строка 060 предназначена для предоставления информации о числе физических лиц, которым было начислено денежное вознаграждение с начала отчетного периода. На заполнение ячейки не влияет форма оформления рабочего.

Численность, указанная в ячейке 60, должна быть равной количество поданных готовых отчетов во второй форме.

По строке проходят данные нарастающим итогом. В ней прописывается информация о количестве лиц, которым была начислена зарплата.

Общие сведения о форме

Сроки подачи квартального отчета подаются в четко прописанные сроки действующим законодательством. Заполняют документ, основываясь на аналитических сведениях из регистров.

- Составление формы происходит слева направо.

Пустые ячейки должны быть заполнены прочерками. Подписывает документ предприниматель или лицо, имеющее соответствующие полномочия.

Пустые ячейки должны быть заполнены прочерками. Подписывает документ предприниматель или лицо, имеющее соответствующие полномочия. - Первая часть составляется нарастающим итогом. Необходимо составлять каждый блок по отдельной ставке в строках 10-50, ячейки от 60 до 90 заполняются нарастающим итогом только в первой половине документа.

- Вторая часть декларации указывает на показатели, которые были проведены строго в отчетном квартале. Строки 100-140 заполняются по фактической дате и сумме дохода.

В случае допущения ошибки при увольнении и принятии сотрудника на должность в течение отчетного периода, необходимо подать в налоговый орган расчет с уточнением данных.

правила заполнения строк 040, 060, 070, 090, примеры и нюансы

6-НДФЛ — это новая форма расчёта по налогу на доходы физических лиц (НДФЛ), который является главным и распространённым видом прямых налогов во всём мире. Эта форма была повсеместно введена с 2016 года, сдаётся она всеми работодателями в ФНС каждый квартал, в ней указываются доходы работников, а также суммы НДФЛ, которые были исчислены и удержаны налоговым агентом. Сам по себе документ представляет собой компиляцию данных о деньгах, выплаченных работникам за отчётный период, и о налоге, который был удержан с этих сумм на доходы физических лиц. У тех, кто заполняет декларацию впервые, могут возникнуть определённые трудности в процессе работы с ней.

Сам по себе документ представляет собой компиляцию данных о деньгах, выплаченных работникам за отчётный период, и о налоге, который был удержан с этих сумм на доходы физических лиц. У тех, кто заполняет декларацию впервые, могут возникнуть определённые трудности в процессе работы с ней.

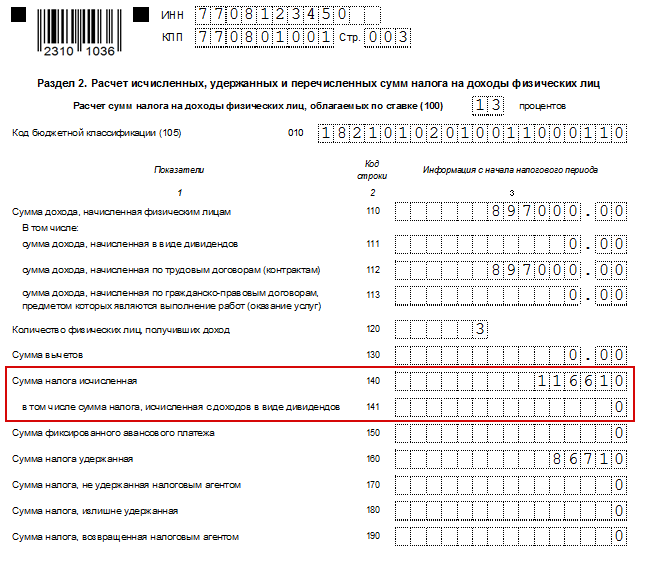

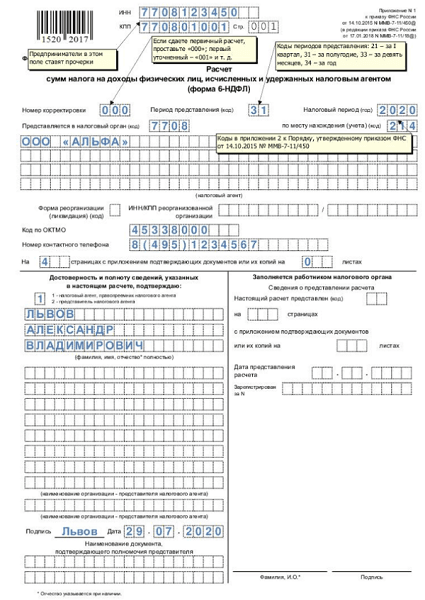

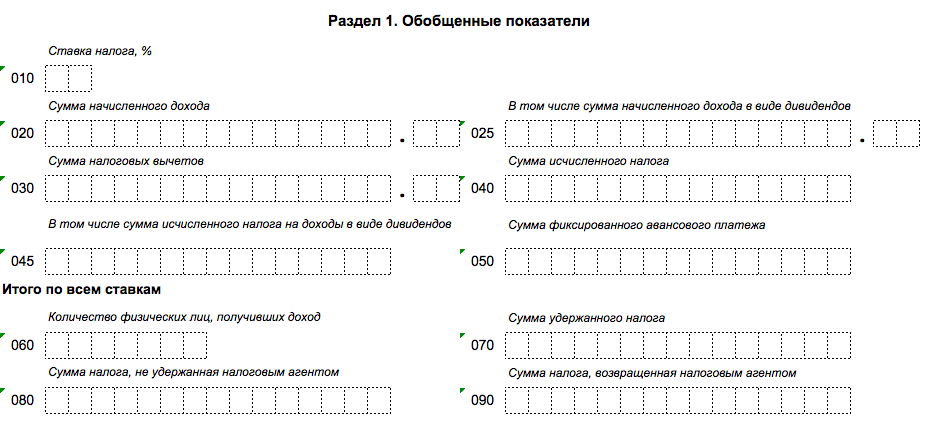

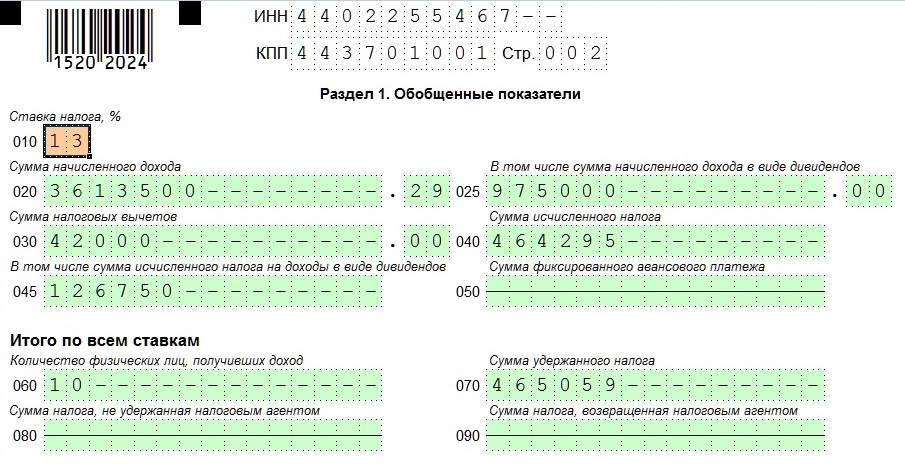

Раздел 1 декларации 6-НДФЛ

Первый раздел декларации имеет заголовок, который и отражает всю его суть — «Обобщённые показатели». Это значит, что в нём нужно указывать общие суммы дохода, который был начислен фирмой сотрудникам, а также рассчитанного и удержанного налога. Все цифры первого раздела нужно приводить по нарастающей с самого начала года.

Особенности заполнения первого раздела декларации 6-НДФЛ изложены в Приказе ФНС России от 14.10.2015 № ММВ-7–11/450@.

Первый раздел декларации 6-НДФЛ содержит общие сведения обо всех доходах сотрудников и удержанных с них налогах

Если обратиться к любой инструкции по заполнению первого раздела формы, то можно обнаружить, что заполненных экземпляров должно быть столько же, сколько и ставок НДФЛ, которые были применены по отношению к доходу работника. Однако это положение актуально только в том случае, если компания выплачивала доходы, которые облагаются по разным налоговым ставкам.

Однако это положение актуально только в том случае, если компания выплачивала доходы, которые облагаются по разным налоговым ставкам.

В пример можно привести любую компанию, от которой получают прибыль как резиденты, так и нерезиденты РФ, работающие по патенту. Тогда строки от 010 до 050 нужно заполнять два раза, чтобы отобразить две отдельные ставки — 13 и 30%. Саму же ставку в процентах нужно обозначить в строке под номером 010. Строки от 020 до 050, соответственно, заполняются в зависимости от того, какой из двух ставок посвящён данный экземпляр раздела 1.

Наглядная инструкция по заполнению первого раздела формы 6-НДФЛ с подсказками

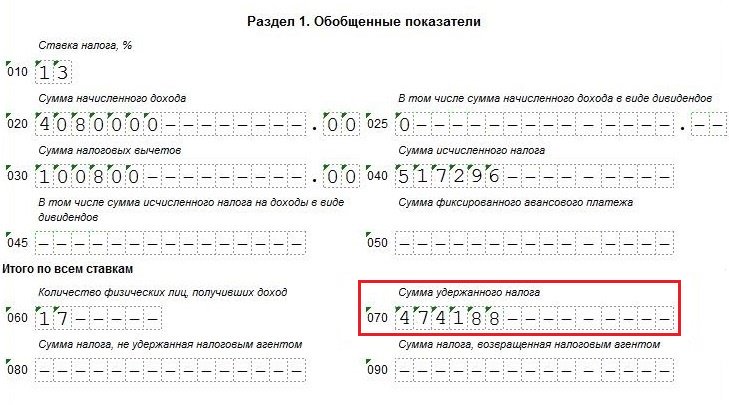

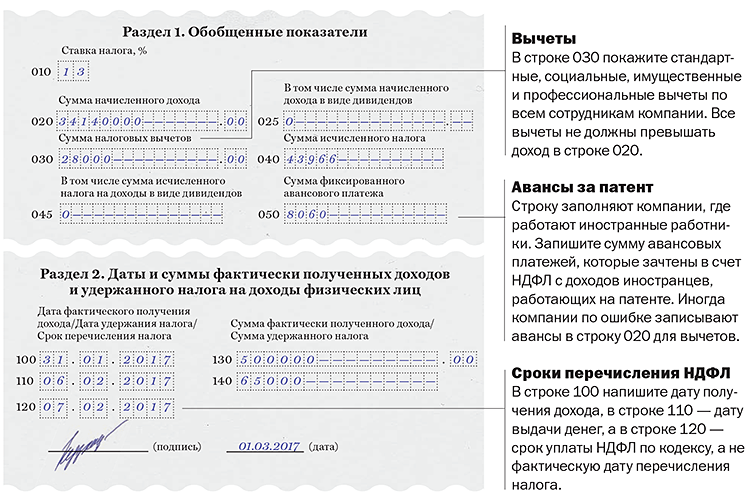

Заполнение строк 020–050

В строке 020 декларации 6-НДФЛ по нарастающему принципу указывается сумма дохода, который начислялся с того самого момента, как начался налоговый период. Если же в отчётном периоде была выплата дивидендов — заполняется ещё и строка 025 (в противном случае её заполнять не нужно).

В строку 030 вписываются налоговые вычеты, сделанные в отчётном периоде, которому посвящена декларация. Доход, который подпадает под налог, уменьшается как раз за счёт суммы этих самых вычетов. Если же их сумма на определённого сотрудника превышает сумму дохода, который ему так или иначе выплатили, то вычет и доход уравниваются.

Строка 040 отвечает за сумму НДФЛ, рассчитанную с того самого дохода, вписанного в строке 020, а затем уменьшенного на размер тех вычетов, которые, в свою очередь, указываются в строке 030.

Строка 045 — это просто сумма налога, которая исчисляется с дивидендов, указанных в строке 025 декларации.

Строку под цифрой 050 нужно заполнять лишь в том случае, если организация взяла на работу сотрудников-нерезидентов, работающих по патенту, а потому самостоятельно выплачивающих подоходный налог. Если такие сотрудники в компании действительно есть, то сумму налога на их доходы можно снизить на платежи, сделанные ими же по НДФЛ.

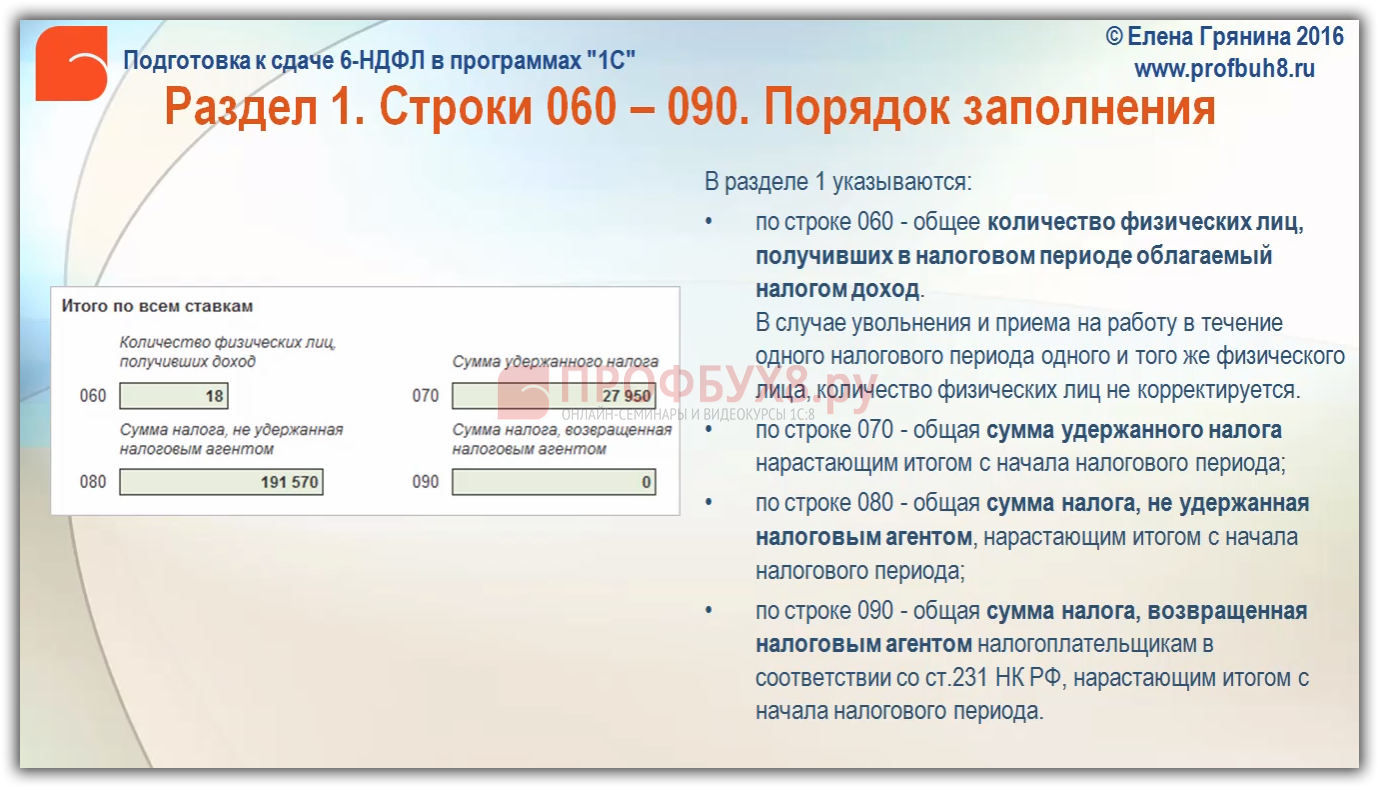

Строки 060–090 декларации 6-НДФЛ: нюансы расчёта данных

Согласно разъяснениям налоговиков, строки 020–050 заполняются с учётом определённой ставки налога. Строки от 060 до 090, в свою очередь, заполняются по всем ставкам совокупно. В таком случае неважно, сколько экземпляров первого раздела оформлено, ведь информация по ним приводится единожды на странице, которая идёт сразу после титульного листа декларации.

В строку 060 нужно вписать суммарное количество физических лиц, которые получали деньги в конкретном отчётном периоде. При заполнении нужно учитывать, что если сотрудника уволили, а затем снова взяли на работу, в строке 060 он все равно должен значиться как тот же самый человек.

К примеру, если в первом квартале в этой строке было записано пять человек, после чего двое из этих пяти уволились, а затем устроились трое (один из которых, однако, сотрудник, уволившийся ранее), то эту ситуацию можно объяснить нехитрым математическим примером: (5 – (2 – 1) + (3 – 1)) = 6.

То есть человек, который сперва уволился, а затем вернулся, всегда отображается, как один и тот же сотрудник.

В строку 070 вписывается сумму налога, которая была удержана налоговым агентом. Однако нужно учитывать, что бывают такие ситуации, когда у него не получается удержать сумму налога с дохода, полученного физическим лицом. Такое случается, когда доходы выдаются в натуральной форме, но при этом у их получившего сотрудника нет полученной от компании зарплаты в денежном эквиваленте, с которой и можно было бы снять налог. А потому те суммы, по которым налог не может быть удержан налоговым агентом, обязательно вносятся в строку 080.

В строке под цифрой 090 отображается цифра (сумма) НДФЛ, возвращённая налогоплательщику по правилам, установленным статьёй 231 НК РФ. Желательно с ней ознакомиться более подробно, чтобы не допускать досадных ошибок в расчёте налога.

Итогом проделанной работы будет полностью заполненный первый раздел декларации.

Правильно заполненный раздел 1 декларации 6-НДФЛ — гарантия того, что отчётность будет принята налоговым органом без проблем

Видео: правила заполнения полей Раздела 1 формы 6-НДФЛ

1)» data-lazy-type=»iframe» data-src=»https://www.youtube.com/embed/sS5Y7o6OOaA?feature=oembed» frameborder=»0″ allow=»accelerometer; autoplay; clipboard-write; encrypted-media; gyroscope; picture-in-picture» allowfullscreen=»»/>

Декларация 6-НДФЛ является современным эффективным и относительно простым инструментом налогового расчёта, но её нужно очень внимательно заполнять, чтобы не сделать ни единой ошибки в цифрах. Чтобы правильно заполнить первый раздел этой декларации, нужно ознакомиться с инструктивными материалами налоговых органов, ведь знание — лучшая страховка от потенциальных ошибок.

Юрист, автор статей на юридическую тематику. Образование: государственное образовательное учреждение высшего профессионального образования «Московский государственный открытый университет».

Документ об образовании.

Распространенные ошибки в форме 6-НДФЛ: как их избежать?

Выбрать журналАктуальные вопросы бухгалтерского учета и налогообложенияАктуальные вопросы бухгалтерского учета и налогообложения: учет в сельском хозяйствеБухгалтер Крыма: учет в унитарных предприятияхБухгалтер Крыма: учет в сельском хозяйствеБухгалтер КрымаАптека: бухгалтерский учет и налогообложениеЖилищно-коммунальное хозяйство: бухгалтерский учет и налогообложениеНалог на прибыльНДС: проблемы и решенияОплата труда: бухгалтерский учет и налогообложениеСтроительство: акты и комментарии для бухгалтераСтроительство: бухгалтерский учет и налогообложениеТуристические и гостиничные услуги: бухгалтерский учет и налогообложениеУпрощенная система налогообложения: бухгалтерский учет и налогообложениеУслуги связи: бухгалтерский учет и налогообложениеОплата труда в государственном (муниципальном) учреждении: бухгалтерский учет и налогообложениеАвтономные учреждения: акты и комментарии для бухгалтераАвтономные учреждения: бухгалтерский учет и налогообложениеБюджетные организации: акты и комментарии для бухгалтераБюджетные организации: бухгалтерский учет и налогообложениеКазенные учреждения: акты и комментарии для бухгалтераКазенные учреждения: бухгалтерский учет и налогообложениеОплата труда в государственном (муниципальном) учреждении: акты и комментарии для бухгалтераОтдел кадров государственного (муниципального) учрежденияРазъяснения органов исполнительной власти по ведению финансово-хозяйственной деятельности в бюджетной сфереРевизии и проверки финансово-хозяйственной деятельности государственных (муниципальных) учрежденийРуководитель автономного учрежденияРуководитель бюджетной организацииСиловые министерства и ведомства: бухгалтерский учет и налогообложениеУчреждения здравоохранения: бухгалтерский учет и налогообложениеУчреждения культуры и искусства: бухгалтерский учет и налогообложениеУчреждения образования: бухгалтерский учет и налогообложениеУчреждения физической культуры и спорта: бухгалтерский учет и налогообложение

20192020

НомерЛюбой

Электронная версия

НДФЛ — строки 060, 070, 080, 090 в 2016 году

В данной статье мы рассмотрим образец заполнения 6-НДФЛ Раздела 1 в 2016 году, в частности порядок заполнения строк 060, 070, 080, 090 6-НДФЛ Раздела 1.

Как заполнить строки 060-090 Раздела 1 формы 6-НДФЛ

Какие суммы отражаются по строкам 060-090, можно увидеть из Порядка заполнения формы 6-НДФЛ:

Контрольные соотношения для проверки строк 060, 070, 080, 090 в Разделе 1 формы 6-НДФЛ

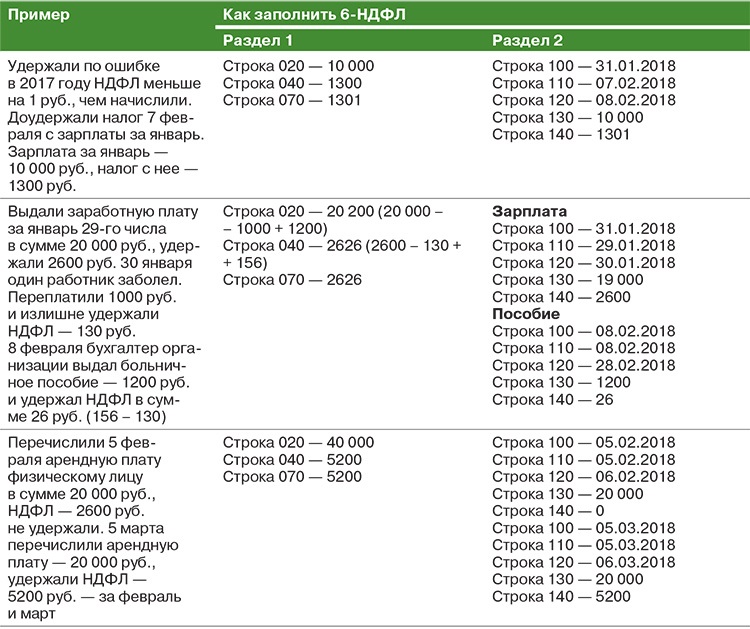

Строки 060-090 в Разделе 1 формы 6-НДФЛ не заполняются аналогично справке 2-НДФЛ. Ответ по заполнению строк 060-090, дают контрольные соотношения. Рассмотрим, какие контрольные соотношения применяются:

Сверка с КРСБ НА (автоматизированная система «Карточка расчетов с бюджетом налогового агента»)

Рассмотрим, какими контрольными соотношениями ФНС будет сверять Раздел 1 расчета 6-НДФЛ.

(строка 070 – строка 090) <= уплачено НДФЛ с начала налогового периода

Заполнение строк 070 и 090 сверяется с автоматизированной системой «Карточка расчетов с бюджетом налогового агента». Будет проверяться, чтобы удержанный налог минус возвращенный налог совпадал с суммой фактической уплаты, то есть заплатить НДФЛ должны не меньше, чем сумма удержанного налога минус сумма возвращенного налога.

Для того чтобы это соотношение выполнялось, строки 070 и 090 должны заполняться по дате удержания. При этом не важно, за какой период удерживается НДФЛ, важно, когда налог удержан. Если налог удержан в 1 квартале 2016 года, соответственно сумму налога должны указать в Разделе 1 за 1 квартал 2016 года.

Например, зарплата за декабрь 2015 года выплачена в январе 2016 года. НДФЛ удерживаем в январе 2016 года. Соответственно, сумму удержанного НДФЛ нужно показать в Разделе 1 формы 6-НДФЛ за 1 квартал 2016 года. При этом, доход за декабрь 2015 года в Разделе 1 не показываем, исчисленный НДФЛ с зарплаты за декабрь 2015 года не показываем, а удержанный НДФЛ указываем в строке 070.

Сумму строки 070 Раздела 1 необходимо проверить с фактической уплатой НДФЛ. Если ФНС найдет недоплату, тогда начнутся вопросы и проверки со стороны ФНС.

Сверка с 2-НДФЛ и приложением №2 к ДНП

строка 080 = «Сумма налога, не удержанная налоговым агентом»

Строка 080 раздела 1 будет сверяться с 2-НДФЛ за год. Если проверять Раздел 1 формы 6-НДФЛ по формуле: сумма исчисленного налога минус сумма удержанного налога – вы не будете выходить на сумму не удержанного налога. Исчисленный НДФЛ указывается за налоговый период, удержанный налог указывается в течение отчетного периода, поэтому сравнивать их нельзя.

Если проверять Раздел 1 формы 6-НДФЛ по формуле: сумма исчисленного налога минус сумма удержанного налога – вы не будете выходить на сумму не удержанного налога. Исчисленный НДФЛ указывается за налоговый период, удержанный налог указывается в течение отчетного периода, поэтому сравнивать их нельзя.

Разъяснений по заполнению строки 080, кроме того, что будет сверяться со справками 2-НДФЛ, больше нет.

В программах 1С строка 080 заполняется как сумма налога исчисленная за 1 квартал 2016 года минус сумма налога удержанная за 1 квартал 2016 года.

Например, зарплату за март 2016 года выплатили в апреле 2016 года. Соответственно, в апреле будет удержан НДФЛ, при этом в марте НДФЛ исчислен, но еще не удержан, и эта сумма НДФЛ попадает в строку 080.

строка 060 = общее количество справок 2-НДФЛ и приложений №2 к ДНП

Количество физических лиц должно быть равно количеству справок 2-НДФЛ.

Также Вы можете ознакомиться с другими статьями из серии «Форма 6–НДФЛ: образец заполнения в 2016 году»:

Образец заполнения титульного листа формы 6-НДФЛ в программах 1С 8. 3 ЗУП 3.0 и 1С 8.2 ЗУП 2.5

3 ЗУП 3.0 и 1С 8.2 ЗУП 2.5

Форма 6–НДФЛ: образец заполнения 1 раздела (2016 год)

Порядок заполнения Раздела 2 формы 6-НДФЛ и какие контрольные соотношения применяются ко второму Разделу

Образец заполнения 6-НДФЛ Раздела 1 в программах 1С 8.3 (8.2) в 2016 году, как формируются данные для заполнения Раздела 1 в программах 1С 8.3 ЗУП 3.0, 1С Бухгалтерия 3.0, 1С ЗУП 2.5.

Более подробно как заполнить форму 6-НДФЛ и успешно её сдать, смотрите на наших онлайн-семинарах «Революция 6-НДФЛ»

Поставьте вашу оценку этой статье: Загрузка…

Дата публикации: Апр 8, 2016

Поставьте вашу оценку этой статье:

Загрузка…Как составить и сдать расчет по форме 6-НДФЛ

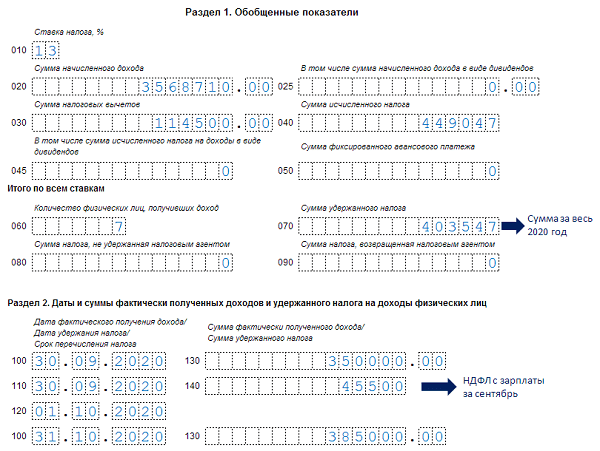

В разделе 2 указывают даты получения дохода и удержания налога, предельный срок, установленный для перечисления налога в бюджет, а также суммы фактически полученных доходов и удержанного НДФЛ. Чтобы правильно заполнить раздел 2, все доходы придется сгруппировать:

Чтобы правильно заполнить раздел 2, все доходы придется сгруппировать:

– по датам, когда они были фактически выплачены;

– по срокам, когда удержанные из этих доходов суммы НДФЛ должны быть перечислены в бюджет.

То есть для каждой даты фактической выплаты указывайте отдельную сумму налога. А если в один день вы выплачивали доходы, для которых установлены разные сроки уплаты НДФЛ, то эти суммы тоже нужно указать раздельно (письма ФНС от 11.05.2016 № БС-4-11/8312, от 18.03.2016 № БС-4-11/4538).

Заполняя раздел 2, все операции указывайте в хронологическом порядке. Группировать их по налоговым ставкам, указанным в разделе 1, не нужно. Если на странице закончились свободные строки 100–140, переходите на следующую страницу. И не важно, что она может начинаться с раздела 1 для другой налоговой ставки. Продолжайте вносить операции подряд. Если страниц с заполненными разделами 1 оказалось больше, чем нужно для заполнения раздела 2, то в пустых строках 100–140 поставьте прочерки (письмо ФНС от 27. 04.2016 № БС-4-11/7663).

04.2016 № БС-4-11/7663).

В раздел 2 включайте только те операции, которые относятся к трем последним месяцам отчетного периода (письмо ФНС от 18.02.2016 № БС-3-11/650). При этом ориентируйтесь на дату, не позднее которой НДФЛ нужно перечислить в бюджет. То есть выплаченный доход и удержанный налог отразите в том отчетном периоде, на который приходится предельный срок для уплаты НДФЛ. Когда вы фактически выплатили доход, удержали и перечислили налог, значения не имеет. Например, в разделе 2 расчета за девять месяцев нужно отразить данные о выплате доходов (удержании налога), по которым предельный срок уплаты НДФЛ выпадает на период с 1 июля по 30 сентября включительно (письма ФНС от 24.10.2016 № БС-4-11/20126, от 01.11.2017 № ГД-4-11/22216@).

Раздел 2 заполняйте в таком порядке.

Строка 100

В строке 100 указывайте даты фактического получения доходов. Например, для доходов в виде оплаты труда – это последний день месяца, за который начислили зарплату, а для вознаграждений по гражданско-правовым договорам – день выплаты вознаграждений.

Строка 110

В строке 110 указывайте даты удержания налога.

Строка 120

В строке 120 покажите даты, не позднее которых должен быть перечислен налог в бюджет. Эти даты указывайте в соответствии с пунктом 6 статьи 226 и пунктом 9 статьи 226.1 НК (письмо ФНС от 20.01.2016 № БС-4-11/546). Как правило, это день, следующий за днем выплаты дохода. Но, к примеру, для больничных и отпускных срок перечисления налога в бюджет другой: последнее число месяца, в котором производились такие выплаты (абз. 2 п. 6 ст. 226 НК, письмо Минфина от 28.03.2018 № 03-04-06/19804). Если установленный срок перечисления налога приходится на выходной день, в строке 120 укажите ближайший за ним рабочий день (п. 7 ст. 6.1 НК, письмо ФНС от 16.05.2016 № БС-4-11/8568).

Строка 130

В строке 130 приведите сумму дохода (включая НДФЛ), полученного на дату, которую налоговый агент указал по каждой строке 100.

Строка 140

В строке 140 отразите сумму налога, которую агент удержал на дату по каждой строке 110.

Об этом сказано в пунктах 4.1–4.2 Порядка, утвержденного приказом ФНС от 14.10.2015 № ММВ-7-11/450.

Публикация 505 (2021 г.), Удержание налогов и расчетный налог

Подоходный налог удерживается из заработной платы большинства сотрудников. Ваша заработная плата включает вашу обычную заработную плату, бонусы, комиссионные и отпускные. Сюда также входят возмещения и другие скидки, выплачиваемые по безотчетному плану. См. Supplemental Wages , далее, для определения подотчетных и безотчетных планов.

Если ваш доход настолько низок, что вам не придется платить подоходный налог за год, вы можете быть освобождены от удержания.Это объясняется в разделе «Освобождение от удержания налога » ниже.

Вы можете попросить своего работодателя удержать подоходный налог с безналичной заработной платы и другой заработной платы, не подлежащей удержанию. Если ваш работодатель не согласен удерживать налог или если удерживается недостаточная сумма, вам, возможно, придется заплатить расчетный налог, как описано в главе 2.

Определение суммы удержанного налога с использованием формы W-4

Сумма подоходного налога, удерживаемого вашим работодателем из вашей регулярной заработной платы, зависит от трех факторов.

ФормаW-4 включает четыре этапа, которые предоставят вашему работодателю информацию для расчета суммы удержания. Выполняйте шаги со 2 по 4, только если они относятся к вам.

Шаг 1.

Введите вашу личную информацию, включая ожидаемый статус подачи. Ваш ожидаемый статус подачи документов будет определять стандартные вычеты и налоговые ставки, используемые для расчета вашего удержания.

Шаг 2.

Выполните этот шаг, если вы (1) одновременно работаете на нескольких работах или (2) состоите в браке и планируете подать совместную декларацию, и ваш супруг (а) также работает.

. Если у вас или вашего супруга есть другая работа, выполните шаги с 3 по 4 (b) только в одной форме W-4. Ваше удержание будет наиболее точным, если вы сделаете это в форме W-4 для наиболее высокооплачиваемой работы. .

Ваше удержание будет наиболее точным, если вы сделаете это в форме W-4 для наиболее высокооплачиваемой работы. .

Шаг 3.

Выполните этот шаг, если у вас есть иждивенцы и вы считаете, что имеете право претендовать на налоговый зачет на ребенка или зачет для других иждивенцев в своей налоговой декларации. Кроме того, выполните этот шаг, если вы хотите включить оценку других ваших налоговых льгот (например, кредита на образование или иностранного налогового кредита).

Шаг 4.

Выполните этот необязательный шаг, чтобы выполнить другие настройки.

Прочие доходы (не от работы).

Вычеты (кроме стандартных).

Любые дополнительные суммы, которые вы хотите удерживать по каждому чеку.

Когда вы начинаете новую работу, вы должны заполнить форму W-4 и передать ее своему работодателю. У вашего работодателя должны быть копии формы. Если вам понадобится изменить информацию позже, вы должны заполнить новую форму.

Если вам понадобится изменить информацию позже, вы должны заполнить новую форму.

Если вы работаете только часть года (например, вы начинаете работать после начала года), может быть удержана слишком большая сумма налога. Вы можете избежать чрезмерного удержания, если ваш работодатель согласится использовать метод неполного года. См. Part-Year Method , далее, для получения дополнительной информации.

Работник также получает пенсию.

Если вы получаете пенсию или аннуитетный доход и начинаете новую работу, вам нужно будет заполнить форму W-4 вашему новому работодателю.Однако вы можете разделить удержание между пенсией и работой любым способом.

Изменение вашего удержания

В течение года могут произойти изменения в вашем семейном положении, корректировки, вычеты или кредиты, которые вы ожидаете требовать в своей налоговой декларации. В этом случае вам может потребоваться предоставить вашему работодателю новую форму W-4, чтобы изменить размер удержания.

Если изменение личных обстоятельств приводит к уменьшению суммы удержания, на которое вы имеете право претендовать, вы должны предоставить своему работодателю новую форму W-4 в течение 10 дней после того, как произойдет изменение.

Вы можете полагаться на предлагаемые правила при определении того, должны ли вы предоставлять новую форму W-4 вашему работодателю в случае изменения статуса, и, если вы сделаете такой выбор, применяются следующие правила.

Изменение статуса, приводящее к удержанию суммы меньше, чем ваше налоговое обязательство.

Если у вас есть одно из изменений в следующем списке, и у вас не будет удержанного налога до конца 2021 года для покрытия ваших налоговых обязательств за 2021 год, вам необходимо предоставить новую форму W-4 своему работодателю. в течение 10 дней с даты изменения.

Ваш статус регистрации меняется с «Женат, подает вместе» (или соответствующая вдова (вдова)) на главу семьи, или не женат (или состоит в браке, подает отдельно), или с главы семьи на холостой (или подает заявление о браке отдельно).

Вы или ваш супруг начинаете другую работу, и вы решили использовать Таблицу для нескольких рабочих мест или Оценщик налоговых удержаний, чтобы учесть вашу другую работу при определении вашего удержания.

Вы или ваш супруг начинаете другую работу и в результате подаете новую форму W-4 от 2021 года, и вы или ваш супруг устанавливаете флажок в шаге 2 (c) (в этом случае вы должны предоставить новую форму W-4. для вашего первого задания и установите флажок в шаге 2 (c)).

Вы или ваш супруг ожидаете повышения обычной заработной платы (не бонуса) более чем на 10 000 долларов на второй или третьей работе, и флажок Формы W-4, Шаг 2 (c) не установлен в вашей Форме W-4. .

Вы больше не ожидаете, что сможете претендовать на Детский налоговый кредит, который вы учли в ранее заполненной форме W-4.

Ваши другие кредиты, которые вы учли в ранее заполненной форме W-4, уменьшились более чем на 500 долларов.

Ваши удержания уменьшаются более чем на 2300 долларов США по сравнению с суммой, которую вы учли в ранее предоставленной Форме W-4.

У вас больше нет разумных оснований требовать освобождения от удержания.

Изменение статуса, приводящее к удержанию налогов, покрывающих ваши налоговые обязательства.

Если у вас есть изменение статуса, указанное в предыдущем разделе, вам не нужно предоставлять новую форму W-4 на 2021 год, если после изменения у вас будет удержано достаточно налога на оставшуюся часть 2021 года для покрытия ваших налоговых обязательств. .Однако, если у вас будет достаточно удержанного налога на 2021 год, чтобы покрыть ваши налоговые обязательства после изменения или изменения статуса, но ваш статус подачи документов изменится с совместного подачу документов в браке (или соответствующей требованиям вдовы) на главу семьи или на холостого ( или подача заявления в браке отдельно) или от главы семьи к холостому (или состоящему в браке подаче отдельно) в течение 2021 года, вы должны предоставить своему работодателю новую форму W-4 на 2022 год до 1 декабря 2021 года или, если позднее, через 10 дней дата изменения статуса подачи, которое вступит в силу в 2022 году.

В противном случае, если вы хотите изменить размер удержания по какой-либо другой причине, как правило, вы можете сделать это в любое время. В Таблице 1-1 приведены примеры личных и финансовых изменений, которые следует учитывать.

Таблица 1-1. Личные и финансовые изменения

| Фактор | Примеры |

|---|---|

| Изменение образа жизни | Брак Развод Рождение или усыновление ребенка Покупка нового дома Выход на пенсию Подача заявки о банкротстве в главе 11 |

| Заработная плата | Вы или ваш супруг начинаете или прекращаете работать, либо начинаете, либо прекращаете работу |

| Изменение суммы налогооблагаемого дохода, не подлежащего удержанию | Процентный доход Дивиденды Прирост капитала Доход от самозанятости Распределение IRA (включая некоторые Roth IRA) |

| Изменение суммы корректировок дохода | Вычет IRA Проценты по студенческому кредиту Вычет Расходы на алименты |

| Изменение суммы детализированных вычетов или налоговых льгот | Медицинские расходы Налоги Процентные расходы Подарки на благотворительность Расходы на иждивенцев Кредит на образование Налоговый кредит на ребенка Кредит на заработанный доход |

Если вы измените размер удержания, вы можете потребовать от вашего работодателя удержания, используя метод накопительной заработной платы , позже.

Проверка вашего удержания

После того, как вы предоставите своему работодателю форму W-4, вы можете проверить, является ли сумма налога, удерживаемого из вашей заработной платы, слишком большой или слишком маленькой. Если удерживается слишком много или слишком мало налогов, вы должны предоставить своему работодателю новую форму W-4, чтобы изменить размер удержания. Вы можете получить пустую форму W-4 у своего работодателя или распечатать ее с IRS.gov.

. Вы можете использовать Оценщик удержания налогов по адресу IRS.gov/W4App вместо таблиц в этой публикации или включенных в форму W-4 или W-4P, чтобы определить, нужно ли вам увеличивать или уменьшать размер удерживаемых налогов..

Рабочие листы в этой публикации отражают изменения, описанные в «Что нового на 2021 год». Однако, поскольку Оценщик налоговых удержаний не отражает всех этих изменений, вам следует использовать рабочие листы в этой публикации для некоторых изменений. Посетите IRS.gov/W4App для получения дополнительной информации.

Посетите IRS.gov/W4App для получения дополнительной информации.

Вам следует постараться, чтобы размер удерживаемого вами удержания соответствовал вашим фактическим налоговым обязательствам. Если удерживается недостаточная сумма налога, вы должны будете заплатить налог в конце года и, возможно, придется заплатить проценты и штраф.Если удерживается слишком большая сумма налога, вы потеряете возможность использовать эти деньги до тех пор, пока не получите возмещение. Всегда проверяйте свое удержание, если в вашей жизни произошли личные или финансовые изменения или изменения в законодательстве, которые могут изменить ваши налоговые обязательства. См. Примеры в Таблице 1-1.

Примечание.

Вы не можете предоставить своему работодателю платеж для покрытия удерживаемого федерального подоходного налога с заработной платы и заработной платы за прошлые периоды выплаты заработной платы или платежа по расчетному налогу.

Когда следует проверять удержание?

Чем раньше в году вы проверите свое удержание, тем легче будет получить правильную сумму удержанного налога.

Вам следует проверить свое удержание в любой из следующих ситуаций.

Вы получаете квитанцию о зарплате (выписку), охватывающую полный платежный период в 2021 году, с указанием удержания налога на основе налоговых ставок 2021 года.

Вы готовите налоговую декларацию за 2020 г. и получаете:

Большой возврат, или

Остаток к оплате:

Больше, чем вы можете с комфортом заплатить, или

Подлежит штрафу.

Изменения в вашей жизни или финансовом положении влияют на ваши налоговые обязательства. См. Таблицу 1-1.

В налоговое законодательство внесены изменения, влияющие на ваши налоговые обязательства.

Как вы проверяете удержание?

Вы можете использовать рабочие листы и таблицы в этой публикации, чтобы узнать, удерживается ли у вас правильная сумма налога. Вы также можете использовать Оценщик налоговых удержаний в IRS.gov / W4App. Если вы используете рабочие листы и таблицы в этой публикации, выполните следующие действия.

Вы также можете использовать Оценщик налоговых удержаний в IRS.gov / W4App. Если вы используете рабочие листы и таблицы в этой публикации, выполните следующие действия.

Заполните Рабочий лист 1-3, чтобы спрогнозировать ваши общие обязательства по федеральному подоходному налогу на 2021 год.

Заполните Рабочий лист 1–5, чтобы спрогнозировать общий объем федеральных удержаний на 2021 год, и сравните его с прогнозируемыми налоговыми обязательствами из рабочего листа 1-3.

Если у вас неверная сумма удерживаемого налога, в строке 6 Рабочего листа 1-5 будет показано, как корректировать удерживаемую сумму каждый день выплаты жалованья.Для получения информации о способах увеличения суммы удерживаемого налога см. Как увеличить размер удерживаемого налога? , позже.

Если строка 5 Рабочего листа 1-5 показывает, что у вас удерживается больше налогов, чем необходимо, см. Как уменьшить размер удержания? , позже, чтобы узнать о способах уменьшения суммы налога, удерживаемого вами каждый день выплаты жалованья.

Подробные инструкции по заполнению новой формы W-4 для корректировки вашего удержания приведены в Рабочей таблице 1-5.

. Таблицы в этой публикации отражают изменения, описанные в разделе «Что нового в 2021 году».Однако, поскольку Оценщик удержания налогов не отражает всех этих изменений, вам следует использовать таблицы в этой публикации для некоторых изменений. Посетите IRS.gov/W4App для получения дополнительной информации. .

Как увеличить размер удержания?

Вы можете увеличить размер удержания, указав дополнительную сумму, которую вы хотите удерживать из каждой зарплаты в Форме W-4.

Запрос дополнительной суммы удерживается.

Вы можете потребовать удержания дополнительной суммы из каждой зарплаты, введя дополнительную сумму в Шаге 4 (c) Формы W-4.Чтобы узнать, следует ли вам требовать удержания дополнительной суммы, заполните Рабочие листы 1-3 и 1-5. Заполните новую форму W-4, если сумма на Рабочем листе 1-5, строка 5:

— это больше, чем вы хотите заплатить с помощью своей налоговой декларации или расчетных налоговых платежей в течение года, или

Приведет к уплате штрафа при подаче налоговой декларации за 2021 год.

Что делать, если у меня более одной работы или у моего супруга тоже есть работа?

Вам с большей вероятностью потребуется увеличить размер удержания, если у вас более одной работы или если вы состоите в совместном браке, и ваш супруг (а) также работает.В этом случае вы можете увеличить размер удержания для одной или нескольких работ.

Вы можете применить сумму, указанную на Рабочем листе 1-5, строка 5, только к одной работе или разделить ее между заданиями по своему усмотрению. Для каждой работы определите дополнительную сумму, которую вы хотите применить к этой работе, и разделите эту сумму на количество дней зарплаты, оставшихся для этой работы в 2021 году. Это даст вам дополнительную сумму для ввода в форму W-4, которую вы подадите для этой работы. Вам необходимо предоставить своему работодателю новую форму W-4 для каждой работы, для которой вы меняете свое удержание.

Пример.

Мег Грин работает в магазине и зарабатывает 46 000 долларов в год. Ее муж Джон работает на фабрике, зарабатывает 68 000 долларов в год, и у него осталось 49 периодов заработной платы. В 2021 году у них также будет 184 доллара США в виде налогооблагаемых процентов и 1000 долларов США в виде прочего налогооблагаемого дохода. Они рассчитывают подать совместную налоговую декларацию. Мэг и Джон заполняют Рабочие листы 1-3, 1-4 и 1-5. Строка 5 Рабочего листа 1-5 показывает, что они будут должны дополнительно 4 459 долларов после вычета суммы удерживаемых им налогов за год.Они могут разделить 4 459 долларов по своему усмотрению. Они могут указать дополнительную сумму в любой из своих Форм W-4 или разделить ее между собой. Они решают удержать дополнительную сумму из заработной платы Джона, поэтому они вносят 91 доллар (4 459 долларов ÷ 49 оставшихся дней зарплаты) в его Форму W-4 на этапе 4 (c).

Как уменьшить размер удержания?

Если ваши заполненные Рабочие листы 1-3 и 1-5 показывают, что у вас может быть больше удержанных налогов, чем ваше прогнозируемое налоговое обязательство на 2021 год, вы можете уменьшить размер удержания, следуя инструкциям в Рабочих листах 1-5.

В таблице 1-2 показаны многие налоговые льготы, которые вы можете использовать для уменьшения удержания. Полный список кредитов, на которые вы можете претендовать, см. В Инструкциях по заполнению форм 1040 и 1040-SR 2020 г.

Шаг 3 формы W-4 содержит инструкции по определению суммы налогового кредита на ребенка и кредита для других иждивенцев. Вы также можете указать другие налоговые льготы в шаге 3 формы W-4. Для этого заполните Рабочий лист 1-6 и добавьте сумму из строки 11 этого рабочего листа к сумме, которую вы вводите для других иждивенцев в Шаге 3 Формы W-4.Включение этих кредитов увеличит вашу зарплату и уменьшит сумму любого возмещения, которое вы можете получить при подаче налоговой декларации.

Когда вступит в силу ваша новая форма W-4?

Если изменение касается текущего года, ваш работодатель должен ввести в действие вашу новую форму W-4 не позднее начала первого периода расчета заработной платы, заканчивающегося на 30-й день после дня, в который вы передаете своему работодателю пересмотренную форму, или позднее. Форма W-4.

Если изменение касается следующего года, ваша новая форма W-4 вступит в силу только в следующем году.

Пенсионеры возвращаются на работу

Когда вы впервые начали получать пенсию, вы сообщили плательщику, какой налог удерживать, если таковой имеется, заполнив Форму W-4P, Свидетельство об удержании пенсионных или аннуитетных выплат (или аналогичную форму). Однако, если ваша пенсия выплачивается военными или из определенных планов отсроченной компенсации, вы заполнили форму W-4 вместо формы W-4P. Вы заполнили любую форму на основе вашего прогнозируемого дохода на тот момент. Теперь, когда вы возвращаетесь на работу, ваша новая форма W-4 (переданная вашему работодателю) и ваша форма W-4 или W-4P (находящаяся в файле с вашим пенсионным планом) должны работать вместе, чтобы определить правильную сумму удержания для ваша новая сумма дохода.

Используйте рабочие листы, прилагаемые к форме W-4P, чтобы выяснить, на сколько налоговых льгот вы имеете право требовать. Начните с Таблицы личных надбавок. Затем, если вы будете перечислять свои вычеты, требовать корректировки дохода или иметь дополнительный доход (например, проценты или дивиденды), заполните Таблицу вычетов, корректировок и дополнительного дохода.

Третий рабочий лист, таблица множественных пенсий / более одного дохода, является наиболее важным в этой ситуации.Если у вас более одного источника дохода, для того, чтобы у вас было достаточно удержаний для покрытия налога на ваш более высокий доход, вам может потребоваться меньшее количество удерживаемых пособий или потребовать, чтобы ваш работодатель удерживал дополнительную сумму из каждой зарплаты.

После того, как вы выяснили, на сколько пособий вы имеете право претендовать, посмотрите на доход как от вашей пенсии, так и от вашей новой работы, а также как часто вы получаете выплаты. Вы сами решаете, как разделить удерживаемые вами пособия между этими источниками дохода.Например, вы можете «забрать домой» большую часть своей еженедельной зарплаты, чтобы использовать ее в качестве денег на расходы, и использовать свою ежемесячную пенсию для «оплаты счетов». В этом случае измените свою форму W-4P на нулевые льготы и потребуйте все, на что вы имеете право, указанную в вашей форме W-4.

Есть несколько способов получить более точное представление о том, какая сумма налога будет удержана при подаче заявления на получение определенного количества надбавок.

Используйте таблицы удержания в Pub.15-T, Федеральные методы удержания подоходного налога.Для определения суммы, которая будет удерживаться из пенсии или аннуитета, используйте таблицы в Разделе 3 или Разделе 5 Pub. 15-T, которые используются для форм W-4 с 2019 года или ранее. Таблицы в этих разделах также применимы к формам W-4P, включая формы W-4P 2021 года.

Свяжитесь с вашим пенсионным фондом и в отдел заработной платы вашего работодателя.

И помните, это не окончательное решение. Если вы не получили правильную сумму удержания в первых отправленных вами формах W-4 и W-4P, вам следует изменить размер удержания, используя информацию и рабочие листы в этой публикации или ресурсы, упомянутые выше.

Вы должны проходить через этот процесс каждый раз, когда меняется ваша жизненная ситуация, будь то по личным или финансовым причинам. Вам может потребоваться больше удерживаемого налога, или вам может понадобиться меньше.

Таблица 1-2. Налоговые льготы за 2021 год

| Для получения дополнительной информации о … | См … |

| Кредит на усыновление | Инструкции к форме 8839 |

| Кредит на расходы по уходу за детьми и иждивенцами | Паб.503, Расходы по уходу за детьми и иждивенцами |

| Налоговый кредит на ребенка (включая дополнительный налоговый кредит на ребенка) | 2020 Инструкции для форм 1040 и 1040-SR |

| Кредит на других иждивенцев | 2020 Инструкции для форм 1040 и 1040-SR |

| Кредит заработанного дохода | Паб. 596, Кредит заработанного дохода (EIC) |

| Кредиты на образование | Паб. 970, налоговые льготы для образования |

| Кредит для пожилых людей и инвалидов | Паб.524, Кредит для пожилых людей и инвалидов |

| Зачет иностранного налога (за исключением любого зачета, который применяется к заработной плате, не подлежащей удержанию подоходного налога в США, поскольку они подлежат удержанию подоходного налога иностранным государством) | Паб. 514, Иностранный налоговый кредит для физических лиц |

| Общий бизнес-кредит | Форма 3800, Общий бизнес-кредит |

| Налоговый кредит на медицинское страхование | Инструкции по заполнению формы 8885 |

| Ипотечный процент | Паб.530, Налоговая информация для домовладельцев |

| Кредит квалифицированного электромобиля | Форма 8834 |

| Кредит для минимального налога за предыдущий год (если вы уплатили альтернативный минимальный налог в предыдущем году) | Инструкции по заполнению формы 8801 |

| Кредит для пенсионных накоплений (сберегательный кредит) | Паб. 590-A, Взносы в индивидуальные пенсионные соглашения (IRA) |

| Кредит держателям облигаций налогового кредита | Инструкции к форме 8912 |

| Кредит страховой премии | Паб.974, налоговый кредит на премию (PTC) |

| Кредиты на отпуск по болезни и семейный отпуск для отдельных самозанятых лиц | Инструкции по заполнению формы 7202 |

Получение правильной суммы удержанного налога

В большинстве случаев налог, удерживаемый из вашей заработной платы, будет близок к налогу, указанному вами в декларации, если вы будете следовать этим двум правилам.

Но поскольку рабочие листы и методы удержания не учитывают все возможные ситуации, возможно, вам не будет удержана нужная сумма.Скорее всего, это произойдет в следующих ситуациях.

Вы женаты и оба работаете.

У вас одновременно несколько работ.

У вас есть доход, не связанный с заработной платой, например проценты, дивиденды, алименты или пособие по безработице.

По возвращении вы должны будете получить дополнительные суммы.

Ваше удержание основано на устаревшей информации формы W-4 в течение значительной части года.

Вы работаете только часть года.

Вы меняете размер удержания в течение года.

Вы облагаетесь дополнительным налогом по программе Medicare или NIIT. Если вы ожидаете ответственности по дополнительному налогу на Medicare или NIIT, вы можете потребовать, чтобы ваш работодатель удержал дополнительную сумму удерживаемого подоходного налога по форме W-4.

Если любая из этих ситуаций относится к вам, вы можете использовать оценщик налоговых удержаний в IRS.gov / W4App, чтобы узнать, нужно ли вам изменить размер удержания.

. Рабочие листы в этой публикации отражают изменения, описанные в «Что нового на 2021 год». Однако, поскольку Оценщик налоговых удержаний не отражает всех этих изменений, вам следует использовать рабочие листы в этой публикации для некоторых изменений. Посетите IRS.gov/W4App для получения дополнительной информации. .

Если у вас есть доход от самозанятости или у вас есть задолженность по налогу на самозанятость, вам следует использовать таблицы в этой публикации, чтобы определить, следует ли вам платить расчетный налог.

Если вы работаете только часть года и ваш работодатель соглашается использовать метод удержания неполного года, с каждой выплаты заработной платы будет удерживаться меньше налогов, чем если бы вы работали весь год. Чтобы иметь право на использование метода неполного года, вы должны соответствовать обоим следующим требованиям.

Вы должны использовать календарный год (12 месяцев с 1 января по 31 декабря) в качестве налогового года. Вы не можете использовать финансовый год.

Вы не должны рассчитывать на работу более 245 дней в году.Чтобы определить этот предел, подсчитайте все календарные дни, в которые вы работаете (включая выходные, отпуск и больничные), начиная с первого дня, когда вы работаете за заработную плату, и заканчивая вашим последним днем работы. Если вас временно уволили на 30 дней или меньше, считайте и эти дни. Если вас увольняют более чем на 30 дней, не считайте эти дни. Вы не выполните это требование, если начнете работать до 1 мая и планируете работать до конца года.

Как подать заявку на метод неполного года.

Вы должны письменно попросить своего работодателя использовать этот метод. В запросе должны быть указаны все три из следующих пунктов.

Дата вашего последнего рабочего дня у любого предыдущего работодателя в текущем календарном году.

Что вы не планируете работать более 245 дней в текущем календарном году.

Что вы используете календарный год в качестве налогового года.

Если вы измените размер удержания в течение года, возможно, слишком большой или слишком маленький налог был удержан за период до того, как вы внесли это изменение.Вы можете компенсировать это, если ваш работодатель согласится использовать метод удержания совокупной заработной платы до конца года. Вы должны письменно попросить своего работодателя использовать этот метод.

Чтобы иметь право на участие, ваши платежные периоды (еженедельно, раз в две недели и т. Д.) Должны быть одинаковыми с начала года.

Подсказки для расчета вашего удержания

Оценщик налоговых удержаний.

Если вы обеспокоены тем, что из вашей заработной платы удерживается слишком много или слишком мало подоходного налога, IRS предоставляет на своем веб-сайте средство оценки удерживаемого налога.Перейдите на IRS.gov/W4App. Это может помочь вам определить правильную сумму удержания в любое время в течение года.

. Рабочие листы в этой публикации отражают изменения, описанные в «Что нового на 2021 год». Однако, поскольку Оценщик налоговых удержаний не отражает всех этих изменений, вам следует использовать рабочие листы в этой публикации для некоторых изменений. Посетите IRS.gov/W4App для получения дополнительной информации. .

Правила, которые должен соблюдать ваш работодатель

Возможно, вам будет полезно узнать некоторые правила удержания налогов, которым должен следовать ваш работодатель.Эти правила могут повлиять на то, как заполнять форму W-4 и как решать проблемы, которые могут возникнуть.

Новая форма W-4.

Когда вы начинаете новую работу, ваш работодатель должен предоставить вам форму W-4 для заполнения. Начиная с вашего первого дня выплаты жалованья, ваш работодатель будет использовать информацию, которую вы укажете в форме, для расчета вашего удержания.

Если вы позже заполните новую форму W-4, ваш работодатель может ввести ее в действие в кратчайшие сроки. Крайним сроком его вступления в силу является начало первого расчетного периода, заканчивающийся через 30 или более дней после его подачи.

Нет формы W-4.

Если вы не предоставите своему работодателю Форму W-4, он должен относиться к вам так, как если бы вы отметили поле для подачи одиночного или семейного заявления отдельно на Шаге 1 (c) и не сделали никаких записей на Шаге 2, Шаге 3 или Шаг 4 формы W-4 2021 года. Однако, если вы работали на одного и того же работодателя в 2019 году, получали заработную плату в 2019 году и не предоставили Форму W-4, ваш работодатель должен продолжать рассматривать вас как холостяка и требовать нулевых надбавок по Форме W-4 2019 года.

Возврат удержанного налога.

Если вы обнаружите, что с вас удерживается слишком много налогов из-за того, что вы не учли всех своих иждивенцев или вычетов, на которые вы имеете право, вы должны предоставить своему работодателю новую форму W-4. Ваш работодатель не может выплатить ранее удержанные налоги. Вместо этого потребуйте полную удержанную сумму при подаче налоговой декларации.

Однако, если ваш работодатель удержал сумму налога, превышающую правильную для действующей формы W-4, вам не нужно заполнять новую форму W-4, чтобы ваши удержания были снижены до правильной суммы.Ваш работодатель может выплатить неверно удержанную сумму. Если вам не вернут деньги, в вашей форме W-2 будет отражена полная фактически удержанная сумма, которую вы должны потребовать при подаче налоговой декларации.

IRS проверит ваше удержание.

Ваше удержание или любое требование о полном освобождении от удержания подлежит рассмотрению IRS. Ваш работодатель может потребовать отправить копию формы W-4 в IRS. Существует штраф за предоставление ложной информации в форме W-4.См. Penalties ниже.

Если IRS определит, что вы завысили размер удержания или не можете потребовать полного освобождения от удержания, IRS выпустит уведомление, в котором указывается разрешенный для сотрудника механизм удержания (обычно называемый «письмом о блокировке») как вам, так и вашему работодателю.

IRS предоставит период времени, в течение которого вы можете оспорить решение, прежде чем ваш работодатель изменит ваше удержание. Если вы считаете, что имеете право требовать полного освобождения от удержания или что решение IRS было неверным иным образом, вы должны подать новую форму W-4 и письменное заявление в поддержку ваших требований, сделанных по форме W-4, которые уменьшат федеральный доход. удержание налогов в IRS.Контактная информация (бесплатный номер телефона и адрес офиса IRS) будет указана в письме о закрытии. В конце этого периода, если вы не ответите или если ваш ответ неадекватен, ваш работодатель будет обязан отказать вам на основании исходного письма о запрете на участие.

После того, как письмо о блокировке вступит в силу, ваш работодатель должен удерживать налог на основе ставки удержания (семейного положения) и максимального удержания, указанного в этом письме.

Если позже вы считаете, что имеете право требовать освобождения от удержания или иным образом скорректировать удержание, вы можете заполнить новую форму W-4 и письменное заявление в поддержку требований, сделанных в форме W-4, и отправить их непосредственно в Адрес IRS указан в письме о закрытии.Ваш работодатель должен продолжать рассчитывать размер вашего удержания на основе, ранее определенной IRS, до тех пор, пока IRS не сообщит вашему работодателю иное.

В любое время, до или после того, как письмо о блокировке вступит в силу, вы можете предоставить своему работодателю новую форму W-4, которая не требует полного освобождения от удержания и приводит к удержанию большего подоходного налога, чем указано в блокировке. письмо. Затем ваш работодатель должен удержать налог на основании этой новой формы W-4.

Дополнительную информацию можно получить в IRS.губ. Введите в поле поиска « вопросы о соблюдении удержания ».

Освобождение от удержания

Если вы подаете заявление об освобождении от удержания, ваш работодатель не будет удерживать федеральный подоходный налог с вашей заработной платы. Освобождение применяется только к подоходному налогу, но не к налогу на социальное обеспечение или Medicare.

Вы можете подать заявление об освобождении от удержания на 2021 год, только если применимы обе из следующих ситуаций.

В 2020 году у вас было право на возмещение всего удержанного федерального подоходного налога, поскольку у вас не было налоговых обязательств.

В 2021 году вы ожидаете возмещения всего удержанного федерального подоходного налога, поскольку вы ожидаете, что не будете нести налоговых обязательств.

Используйте рисунок 1-A, чтобы помочь вам решить, можете ли вы подать заявление об освобождении от удержания. Не используйте рисунок 1-A, если вы:

Возраст 65 лет и старше,

Слепые,

Будет перечислять вычеты по вашему возврату в 2021 году, или

Потребует налоговые льготы по вашей декларации за 2021 год.

Студенты.

Если вы студент, вы не освобождаетесь автоматически. Если вы работаете только неполный рабочий день или летом, вы можете претендовать на освобождение от удержания.

Пример 1.

Вы учитесь в старшей школе и рассчитываете заработать 2500 долларов на летней работе. Вы не ожидаете, что в течение года будете получать какой-либо другой доход, и ваши родители смогут заявить о вас как о иждивенце на основании своей налоговой декларации.Вы работали прошлым летом, и из вашей заработной платы удерживали федеральный подоходный налог в размере 375 долларов. Все 375 долларов были возвращены, когда вы подали декларацию за 2020 год. Используя рисунок 1-A, вы обнаружите, что можете требовать освобождения от удержания.

Рисунок 1-A: Освобождение от удержания в форме W-4

Рисунок 1-А. Освобождение от удержания в форме W-4Рисунок 1-A. Освобождение от удержания по форме W-4

Резюме: Это блок-схема, используемая для определения того, имеет ли налогоплательщик право требовать освобождения от удержания в своей Форме W-4.

Начало

Это начало блок-схемы.

Решение (1)

В 2020 году, имели ли вы право на возмещение ВСЕГО федерального подоходного налога, удержанного из-за того, что у вас НЕТ налоговых обязательств?

| ЕСЛИ Да, перейти к решению (2) |

| ЕСЛИ не продолжать обработку (a) |

Процесс (а)

Вы НЕ МОЖЕТЕ требовать освобождения от удержания.

Решение (2)

Сможет ли кто-нибудь (например, ваш родитель) на 2021 год объявить вас иждивенцем?

| ЕСЛИ Да, перейти к решению (4) |

| ЕСЛИ Нет, переходить к решению (3) |

Решение (3)

Будет ли ваш общий доход в 2021 году больше суммы, указанной ниже для вашего статуса подачи?

| Одноместный: 12550 долларов США |

| Глава семьи: 18 800 |

| В браке подаются раздельно для ОБЕИХ 2020 и 2021 годов: 12,550 |

| Другой статус в браке (включая доход ОБЕИХ супругов, поданных отдельно или совместно): 25,100 |

| Вдова (вдова): 25 100 |

| ЕСЛИ Да, продолжить обработку (a) |

| ЕСЛИ не продолжить обработку (b) |

Процесс (б)

Вы МОЖЕТЕ потребовать освобождения от удержания.

Решение (4)

Будет ли ваш доход в 2021 году больше 1100 долларов?

| ЕСЛИ Да, перейти к решению (5) |

| ЕСЛИ не продолжить обработку (b) |

Решение (5)

Будет ли ваш доход в 2021 году включать более $ 350 незаработанного дохода (проценты, дивиденды и т. Д.)?

| ЕСЛИ Да, продолжить обработку (a) |

| ЕСЛИ Нет, переходить к решению (6) |

Решение (6)

Будет ли ваш общий доход в 2021 году составлять 12550 долларов или меньше?

| ЕСЛИ Да, продолжить обработку (b) |

| ЕСЛИ не продолжать обработку (a) |

Конец

Это конец блок-схемы.

Щелкните здесь, чтобы увидеть текстовое описание изображения.

Пример 2.

Факты те же, что и в , Пример 1 , за исключением того, что у вас также есть сберегательный счет и вы ожидаете получить доход от процентов в размере 400 долларов в течение года. Используя рисунок 1-A, вы обнаружите, что не можете претендовать на освобождение от удержания, потому что ваш нетрудовой доход будет более 350 долларов, а ваш общий доход будет более 1100 долларов.

. Возможно, вам придется подать налоговую декларацию, даже если вы освобождены от удержания.См. Паб. 501, чтобы узнать, нужно ли вам подавать декларацию. .

. Возраст 65 лет и старше или слепой 9000 3. Если вам 65 лет или больше, или вы слепой, используйте Рабочий лист 1-1 или Рабочий лист 1-2 , чтобы решить, можете ли вы подать заявление об освобождении от удержания. Не используйте листы, если вы будете перечислять вычеты или требовать налоговые льготы в своей налоговой декларации за 2021 год. Вместо этого см. Детализация вычетов или требование кредитов далее..

Детализация вычетов или истребование кредитов.

Если у вас не было налоговых обязательств за 2020 год, вы:

Детализируйте вычеты, или

Требовать налогового кредита,

Требование освобождения от удержания.

Чтобы подать заявление об освобождении от налогов, вы должны предоставить своему работодателю форму W-4. Напишите «Освобождение» в форме под шагом 4 (c) и выполните шаги 1 (a), 1 (b) и 5. Не выполняйте никаких других шагов.

Если вы подаете заявление об освобождении от налогов, но позже ваша ситуация изменится и вам все-таки придется платить подоходный налог, вы должны подать новую форму W-4 в течение 10 дней после изменения. Если вы подаете заявление об освобождении от налогов в 2021 году, но планируете иметь задолженность по подоходному налогу за 2022 год, вы должны подать новую форму W-4 до 1 декабря 2021 года.

Ваше заявление об освобождении от уплаты налогов может быть рассмотрено IRS. См. Ранее рассмотрение IRS вашего удержания налогов .

Освобождение действительно только на 1 год.

Вы должны предоставлять своему работодателю новую форму W-4 до 15 февраля каждого года, чтобы продолжить освобождение от уплаты налогов.

Доплата

Дополнительная заработная плата включает премии, комиссионные, сверхурочную работу, отпускные, определенные выплаты по болезни и надбавки на расходы по определенным планам.Плательщик может рассчитать удержание из дополнительной заработной платы, используя тот же метод, который используется для вашей обычной заработной платы. Однако, если эти выплаты указаны отдельно от обычной заработной платы, ваш работодатель или другой плательщик дополнительной заработной платы может удерживать подоходный налог с этой заработной платы по фиксированной ставке 22% при определенных обстоятельствах, как описано в разделе о дополнительной заработной плате в Pub. 15.

Расходные пособия.

Возмещение или другие надбавки к расходам, выплачиваемые вашим работодателем по безотчетному плану, рассматриваются как дополнительная заработная плата.Безотчетный план — это договоренность о возмещении, которая не требует от вас отчитываться или доказывать свои деловые расходы вашему работодателю или не требует, чтобы вы возвращали платежи работодателя, превышающие ваши доказанные расходы.

Возмещение расходов или другие надбавки, выплаченные по плану с подотчетностью, превышающие ваши доказанные расходы, рассматриваются как выплаченные по плану без подотчетности, если вы не вернете лишние платежи в течение разумного периода времени.

Подотчетный план.

Для того, чтобы план был подотчетным, договор о возмещении или выплате вашего работодателя должен включать все три из следующих правил.

Ваши расходы должны быть связаны с бизнесом. То есть вы должны были оплатить или понести вычитаемые расходы при оказании услуг в качестве сотрудника вашего работодателя.

Вы должны надлежащим образом отчитаться перед своим работодателем об этих расходах в течение разумного периода времени.

Вы должны вернуть любое излишек возмещения или пособия в течение разумного периода времени.

Избыточное возмещение или надбавка — это любая выплачиваемая вам сумма, превышающая расходы, связанные с бизнесом, которые вы должным образом отчитали перед своим работодателем.

Определение разумного периода времени зависит от фактов и обстоятельств вашей ситуации. Однако, независимо от этих фактов и обстоятельств, действия, совершенные в сроки, указанные в следующем списке, будут рассматриваться как совершенные в разумные сроки.

Вы получите аванс в течение 30 дней с момента возникновения расходов.

Вы должным образом учитываете свои расходы в течение 60 дней после их оплаты или понесения.

Вы возвращаете любое излишек возмещения в течение 120 дней после того, как расходы были оплачены или понесены.

Вам выдается периодический отчет (не реже одного раза в квартал), в котором вас просят либо вернуть, либо надлежащим образом отразить невыплаченные авансы, и вы выполняете его в течение 120 дней с момента выписки.

Безотчетный план.

Любой план, не соответствующий определению подотчетного плана, считается безотчетным планом.

Для получения дополнительной информации о планах с подотчетной и безотчетной ответственностью см. Главу 6 Pub. 463, Путевые расходы, развлечения, подарки и автомобильные расходы.

Часто задаваемые вопросы о подоходном налоге с физических лиц — Налоговое управление

Темы

Работающие нерезиденты в Делавэре

В.Ищу новую работу в Делавэре. Я живу в Нью-Джерси. Кто-то сказал мне, что если я найду работу в Делавэре, я могу потребовать дополнительные налоги, которые будет удерживать Делавэр. Это правда? Могу ли я попросить работодателя Делавэра просто удерживать налог штата Нью-Джерси?

A. Как резидент Нью-Джерси, который работает в Делавэре, вы должны будете подать декларацию нерезидента в Делавэр (форма 200-02). Вам будет разрешен кредит в вашей декларации в Нью-Джерси для налогов, взимаемых Делавэром.Ваш работодатель будет обязан удерживать налоги Делавэра, пока вы работаете в Делавэре.

Резидент Делавэра, работающий за пределами штата

В. Я подумываю устроиться на работу в Мэриленд. Я знаю, что между штатами нет взаимного соглашения. Как действует кредит для налогов, уплаченных другому государству? Буду ли я должен платить налоги округа в штате Мэриленд?

A. Если вы проживаете в Делавэре и работаете в Мэриленде, вы можете взять кредит в строке 10 декларации Делавэра (форма 200-01) для уплаты налогов, взимаемых другими штатами.Вы должны приложить подписанную копию вашей декларации Мэриленда, чтобы взять этот кредит.

Даже если вы не обязаны платить налоги округа Мэриленд, штат Мэриленд облагает их налоговую декларацию о доходах нерезидентами «специальным налогом для нерезидентов».

Пенсионная информация, темы IRA, исключения для пенсий, пособия по социальному обеспечению

В. Я планирую переехать в Делавэр в течение следующего года. Я в отставке. Я получаю пенсию, а также снимаю доход с 401К.Моя супруга получает социальное обеспечение. Какие подоходные налоги с физических лиц я должен буду платить как резидент Делавэра? Я также хотел бы получить информацию о налогах на недвижимость.

A. Как резидент штата Делавэр, сумма вашей пенсии и дохода в размере 401K, который подлежит налогообложению в федеральных целях, также подлежит налогообложению в штате Делавэр. Однако лица в возрасте 60 лет и старше имеют право на исключение из пенсии в размере до 12 500 долларов США или на сумму пенсии и соответствующий пенсионный доход (в зависимости от того, что меньше).Приемлемый пенсионный доход включает в себя дивиденды, проценты, прирост капитала, чистый доход от аренды недвижимости и соответствующие пенсионные планы (IRS Sec.4974), такие как IRA, 401 (K) и планы Кео, а также государственные планы отложенной компенсации (IRS Sec. 457). Совокупная сумма пенсии и соответствующего критериям пенсионного дохода не может превышать 12 500 долларов на человека в возрасте 60 лет и старше. Если вам меньше 60 лет и вы получаете пенсию, сумма исключения ограничена 2000 долларами.

Социальное обеспечение и пенсионные пособия на железной дороге не облагаются налогом в Делавэре и не должны включаться в налогооблагаемый доход.

Кроме того, в Делавэре действует дифференцированная ставка налога от 2,2% до 5,55% для дохода менее 60 000 долларов США и 6,60% для дохода в размере 60 000 долларов США и более.

Для получения информации о налогах на недвижимость вы можете обратиться в налоговую инспекцию округа, в котором вы планируете жить.

Налог на имущество — округ Нью-Касл (302) 323-2600

Налог на имущество — округ Кент (302) 736-2077

Налог на имущество — округ Сассекс (302) 855-7760

Пожилые люди могут обратиться в Департамент финансов по вопросам снижения налога на имущество.

Пени и процентные ставки

В. Каковы применимые процентные ставки и штрафы за недоплату подоходного налога штата Делавэр?

A. Процентные ставки и штрафы за недоплату подоходного налога штата Делавэр составляют:

- Проценты — недоплата или просрочка платежа: Кодекс штата Делавэр предусматривает, что проценты по любой недоплате или несвоевременной уплате причитающегося налога на прибыль начисляются по ставке ½% в месяц с даты, установленной для платежей, до даты выплаты.

- Штраф — Несвоевременная подача остатка, подлежащего возврату: Закон налагает существенные штрафы за несвоевременную подачу декларации. За поздно поданные декларации с подлежащим оплате остаток взимается штраф в размере 5% в месяц от причитающегося остатка.

- Штраф — Халатность / мошенничество / существенное занижение: Закон также предусматривает серьезные штрафы за подачу ложной или мошеннической декларации или за ложное свидетельство. Тот факт, что цифры, которые вы сообщаете о своем возвращении в Делавэр, взяты из вашего федерального отчета, не освобождает вас от наложения штрафов за халатность или за подачу ложных или мошеннических деклараций.

- Штраф — Неуплата: Закон предусматривает штраф в размере 1% в месяц (но не более 25%) от чистых налоговых обязательств за неуплату налоговых обязательств, причитающихся по своевременно поданной или поздно поданной декларации. Этот штраф добавляется к пени за просрочку платежа.

- Штраф — Отказ подать / уплатить расчетные налоги: Закон предусматривает штраф в размере 1½% в месяц от рассчитанного налогового платежа за не подачу / уплату причитающихся налогов. Этот штраф дополняет перечисленные выше штрафы и пени.Штраф также начисляется, если расчетный платеж подан с опозданием.

Запрос копий возврата

В. Как мне запросить копию поданной мной налоговой декларации?

A. Чтобы предоставить вам эту информацию, укажите свой номер социального страхования, имя, статус регистрации за этот год, сумму возмещения или остатка, а также ваш адрес на возврате на тот момент. Вы можете отправить свой запрос по электронной почте, щелкнув адрес электронной почты для подоходного налога с физических лиц в контактном файле, или связаться с нашим Бюро государственных услуг по телефону (302) 577-8200.

Облигации

В. Облагаются ли муниципальные облигации внутри штата налогом или освобождены от уплаты налогов для резидентов вашего штата? Облагаются ли муниципальные облигации других штатов налогом или освобождаются от уплаты налогов для резидентов вашего штата? Какова максимальная ставка подоходного налога штата по муниципальным облигациям за пределами штата и к какому уровню дохода применяется эта ставка?

A. Муниципальные облигации Делавэра освобождены от налогов для резидентов Делавэра. Муниципальные облигации других штатов, кроме Делавэра, облагаются налогом для резидентов Делавэра.

Пример: Проценты, полученные по облигациям Пенсильванской магистрали.

Делавэр не имеет специальной ставки подоходного налога для муниципальных облигаций. Доход от муниципальных облигаций за пределами штата будет включен в скорректированный федеральный валовой доход, который переносится в доход Делавэра.

Делавэр имеет дифференцированную ставку налога от 2,2% до 5,55% для дохода менее 60 000 долларов. Максимальная ставка налога на прибыль составляет 6,60% для дохода в размере 60 000 долларов США и более.

Возврат ошибочного удержания

В.Моя компания перевела свой офис из Делавэра в Огайо в прошлом году. У меня был трудовой договор, и компания платила мне по этому договору, хотя в этом году меня уволили. Они вычли подоходный налог штата Делавэр из моих выплат на часть этого года. Я хотел бы знать при этих обстоятельствах, почему они продолжают взимать налог штата Делавэр и что, если у меня есть какие-либо налоговые обязательства, учитывая, что я не живу в Делавэре и не работал в Делавэре в этом году. Если есть какие-либо налоговые обязательства, пожалуйста, предоставьте мне подробную информацию о причинах и расскажите мне, как рассчитать График W, который ясно показывает, что нет распределяемого дохода Делавэра, если в Делавэре нет рабочих дней для нерезидента.

A. Вы должны подать налоговую декларацию нерезидента (форма 200-02), чтобы получить возмещение ошибочно удержанного подоходного налога штата Делавэр, если вы не проживали или не работали в штате Делавэр в любое время в течение налогового года.

Вы должны приложить к своей декларации о возвращении в Делавэр от вашего работодателя, что:

- Вы не работали в Делавэре в течение какой-либо части налогового года.

- Ваш работодатель ошибочно удержал подоходный налог штата Делавэр, а

- Ваш работодатель не подавал и не будет подавать Требование о возмещении таких ошибочных удержаний.

Выходное пособие

В. Я житель Пенсильвании и последние 20 лет проработал в компании XYZ в Делавэре. Компания переместила свою деятельность в штат Северная Каролина в июле прошлого года и после этой даты больше не работала в Делавэре. Я не переезжал. В этом году компания выплатила мне выходное пособие. Должен ли я сообщать об этом доходе в Делавэр? В этом году я не работал и не жил в Делавэре.

A. Да, вам необходимо подать декларацию нерезидента штата Делавэр и указать выходное пособие как доход, полученный из источников штата Делавэр.Выходное пособие облагается налогом в зависимости от количества лет службы в Делавэре. Если у вас есть какие-либо вопросы относительно выходного пособия, свяжитесь с Eliott Johns по телефону (302) -577-8262.

В. Я 25 лет проработал в одной компании в Делавэре. В то время я был резидентом Делавэра. В прошлом году компания сократила штат, и меня уволили по собственному желанию. В январе следующего года я переехал во Флориду. В этом году я получал выходное пособие. Должен ли я сообщать об этом доходе в Делавэр, даже если я не работал там в этом году и прожил там всего несколько недель в этом году?

А. Да, вам необходимо подать декларацию нерезидента штата Делавэр и указать выходное пособие как доход, полученный из источников штата Делавэр. Выходное пособие облагается налогом в зависимости от количества лет службы в Делавэре. Если у вас есть какие-либо вопросы относительно выходного пособия, свяжитесь с Eliott Johns по телефону (302) -577-8262.

Наследование

В. Не могли бы вы сообщить, облагается ли какой-либо аннуитет, выплачиваемый непосредственно бенефициару, налогом на наследство?

A. Для умерших до 31 декабря 1998 г. ответ утвердительный, аннуитет, выплачиваемый непосредственно получателю, подлежит обложению налогом на наследство.Обратите внимание, что налог на наследство был отменен для умерших после 31 декабря 1998 года.

Военный

В. Я служу в армии и базируюсь в Делавэре, но я легально проживаю в Нью-Джерси. Я подрабатываю в Делавэре и зарабатываю на этой работе 10 544 доллара. Обязан ли я подавать декларацию в Делавэре? Если да, должен ли я включать свой военный доход в декларацию, даже если я не проживаю в Делавэре?

A. Да, вы должны будете подать декларацию нерезидента Делавэра и сообщить о своем невоенном доходе от вашей работы с частичной занятостью.Вы должны включить весь свой доход в столбец 1 (столбец «Федеральный»), но только доход в штате Делавэр, работающий неполный рабочий день, в столбец 2 (столбец исходного дохода в штате Делавэр).

Изменение адреса

В. Как мне изменить свой адрес в штате Делавэр, чтобы в следующем году я мог получать свою налоговую информацию по новому адресу?