Недовнесли вклад в уставный капитал. Налоги & бухучет, № 95, Ноябрь, 2018

Давайте сначала выясним, какие могут быть последствия от недовнесения вклада (из-за чего в установленный срок не будет сформирован УК). А затем обсудим, как можно выйти из такого положения.

Возможные последствияЗаметим, что последствия такого недовнесения будут различаться в зависимости от того, действует ли в этом ООО устав, принятый еще под старый Закон № 1576*, или устав подчинен только новому Закону об ООО**.

Напомним: п. 3 гл. VIII Закона об ООО предусматривает, что в течение года со дня его вступления в силу положения устава, не соответствующие этому Закону, действуют в части, соответствующей прежнему ОООшному законодательству (этот пункт не применяется после внесения изменений в устав).

Поэтому сначала нужно определиться, распространяется ли на ваш устав Закон № 1576, и тогда уже искать в соответствующем законе (или сразу в обоих) последствия таких «недовкладов».

По Закону № 1576. Согласно ч. 2 ст. 52 этого Закона, если участники до окончания первого года со дня госрегистрации общества не внесли (не полностью внесли) свои вклады, общее собрание участников принимает одно из следующих решений:

— об исключении из состава общества тех участников, которые не внесли (не полностью внесли) свои вклады, и об определении порядка перераспределения долей в уставном капитале;

— об уменьшении уставного капитала и об определении порядка перераспределения долей в уставном капитале;

0956974″>— о ликвидации общества.Но формулировка эта не очень жесткая. Кроме того, в ней четко не установлен срок, в течение которого принимается одно из возможных решений. Поэтому

можно просто проигнорировать факт незначительного недовнесения и решения не принимать, а продолжать работать дальше

Кроме того, отметим, что какой— либо ответственности (кроме упомянутой опасности быть исключенным из участников ООО общим собранием) для не внесшего своевременно вклад участника Закон № 1576 и другие нормативы не устанавливают***. Но при этом следует помнить, что с 17.06.2019 г. ООО уже подпадет под действие Закона об ООО.

По Закону об ООО. Согласно ст. 14 этого Закона участники обязаны внести свой вклад в течение шести месяцев, если иное не предусмотрено уставом ООО. В то же время штрафных санкций за невнесение вкладов Закон об ООО и иные нормативы тоже не содержат. Статьей 15 этого Закона предусмотрено, что участнику, не(до)внесшему вовремя вклад, общество должно направить письменное предупреждение и дать ему дополнительный срок для погашения задолженности, который не может превышать 30 дней. В случае не(до)внесения в этот допсрок вклада исполнительный орган ООО должен созвать общее собрание участников, которые могут принять одно из таких решений*:

1) об исключении участника общества, имеющего задолженность по внесению вклада;

2) об уменьшении уставного капитала общества на размер неоплаченной части доли участника общества;

3) о перераспределении неоплаченной доли (части доли) между другими участниками общества без изменения размера уставного капитала общества и уплате такой задолженности соответствующими участниками;

09571989″>4) о ликвидации общества.Заметим, что срок для принятия решения тоже не установлен. Да и в норме написано «могут принять» (а не «должны»), что можно истолковать так: собрание собрать обязаны, но одно из упомянутых решений могут принять, а могут и не принять… Заметим, что по сравнению с Законом № 1576 среди вариантов решений добавился еще один — с перераспределением доли не(до)внесшего участника. Ну и инвестор (в данном случае — нерезидент) должен осознавать опасность, что по такой (чисто формальной) причине

решением общего собрания (за которое он не может голосовать) его могут исключить из состава участников ООО

Кроме того (а это уже для рассматриваемого здесь 3-гривневого случая, наверное, важнее), общество не имеет права выплачивать дивиденды участнику, полностью или частично (!) не внесшему свой вклад (см. ч. 3 ст. 27 Закона об ООО). То есть нерезидент, пока на нем будет висеть этот 3-гривневый долг, не сможет получать дивиденды!

Кстати, такое последствие может быть и для того случая, когда устав ООО еще будет «подчинен» старому Закону № 1576 (ср. 025069200). Однако если в таком старом уставе отсутствует подобное ограничение на выплату дивидендов, то до 17.06.2019 г. (срока, предусмотренного для «ретронорм» п. 3 главы VIII Закона об ООО), проблем с выплатой дивидендов недовнесшему вклад участнику быть не должно.

Пути решенияПредполагаем, что вам, возможно, будет сложно (а может быть, и неудобно) уговорить нерезидента перечислить недовнесенную им сумму. По курсу на сегодня это примерно 11 центов. Тем более, что, скорее всего, прямой вины нерезидента в таком («курсовом») казусе нет. Но в то же время без его участия, не так уж просто будет эту проблему решить.

Но в то же время без его участия, не так уж просто будет эту проблему решить.

1. Самый простой вариант — попросить нерезидента перечислить минимальную сумму средств (перевода) в долларах, которую допускает к перечислению банковское (или иное финансовое) учреждение, производящее расчет.

2. Нерезидент (или его представитель), находясь в Украине, может внести в кассу необходимые 3 гривни в качестве взноса в УК. В принципе, нерезидент может оформить в простой письменной форме доверенность** на какого-то работника или на другое физическое «укрлицо» ☺, которое от имени нерезидента-инвестора и внесет упомянутые 3 грн. в кассу ООО.

3. Если устав «подчинен» старому Закону № 1576, и в нем нет ограничения на выплату дивидендов не(до)внесшим вклад участникам, можно начислить по итогам ближайшего периода дивиденды нерезиденту, 3 грн. из которых он распорядится направить не непосредственно ему, а на погашение своей задолженности по вкладу в УК.

4. Руководствуясь ст. 15 Закона об ООО, принять решение об уменьшении размера УК на 3 грн. Скорее всего, такое незначительное уменьшение УК не приведет к перераспределению долей участников ООО. Однако это трудоемкий процесс, связанный с внесением изменений в учредительные документы и ЕГР. Если устав все еще «заточен» под старый Закон № 1576, то придется еще и вносить в него изменения с переориентировкой его на новый Закон об ООО.

Налоговые последствия уменьшения уставного капитала новость от 23.10.2019

Немало вопросов возникает у бухгалтеров, когда компания в обязательном или добровольном порядке в соответствии с решением учредителей уменьшает свой уставный капитал. Елена Горнева рассмотрела вопросы отражения в бухгалтерском и налоговом учёте данных операций как у общества, так и учредителей-организаций.

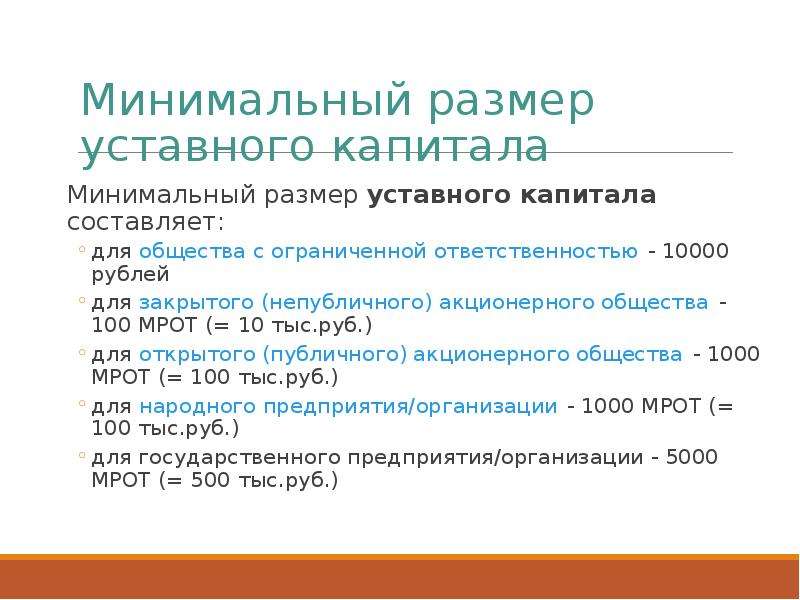

Общество вправе, а в ряде случаев обязано уменьшить свой уставный капитал (п. 1 ст. 20 Федерального закона от 08.02.1998 № 14-ФЗ «Об обществах с ограниченной ответственностью»). В нашей статье речь пойдёт о выплате участникам стоимости части вклада денежными средствами, а не имуществом. Начнём с учёта у общества при уменьшении уставного капитала.

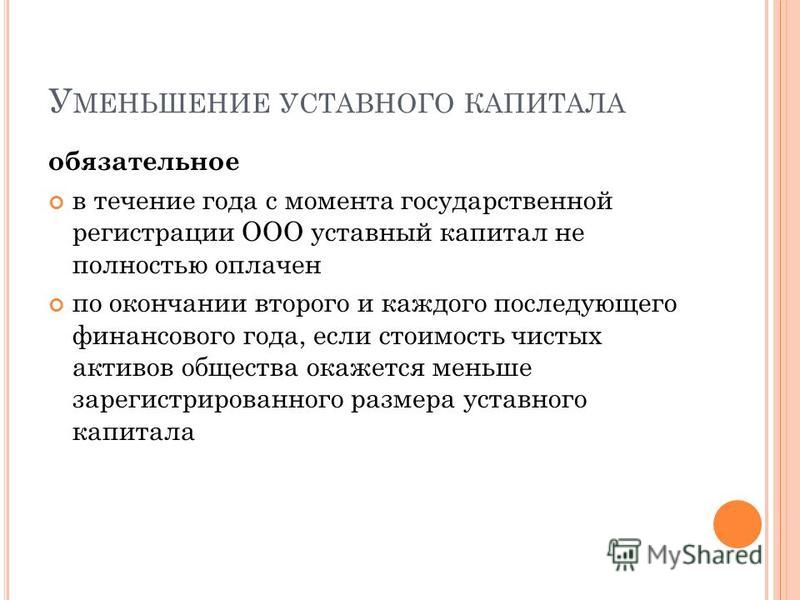

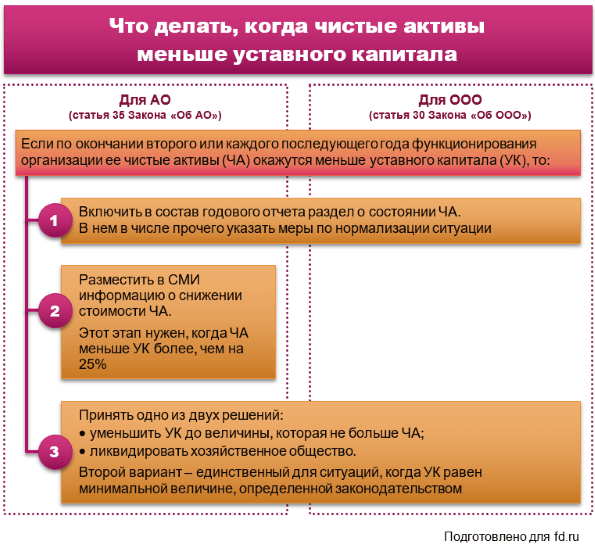

Налог на прибыльА) Общество обязано принять решение об уменьшении УК

Общество обязано принять решение об уменьшении уставного капитала общества до размера, не превышающего стоимости его чистых активов, если стоимость чистых активов общества останется меньше его уставного капитала по окончании финансового года, следующего за вторым финансовым годом или каждым последующим финансовым годом (пп. 1 п. 4 ст. 30 Федерального закона от 08.02.1998 № 14-ФЗ).

Так как уменьшение произойдёт в соответствии с требованиями законодательства, то суммы, на которые уменьшится уставный капитал, не признаются доходом общества (пп. 17 п. 1 ст. 251 НК РФ, Письмо Минфина России 17.09.2015 № 03-03-06/1/53369).

Б) Уменьшение УК в добровольном порядке

Если уставный капитал уменьшается в добровольном порядке (по решению учредителей) и при этом уменьшение уставного капитала не сопровождается соответствующей выплатой (возвратом) стоимости части вклада участникам общества, то, по мнению Минфина (со ссылкой на Определение ВАС РФ от 13.10.2009 № ВАС-11664/09), сумма уменьшения уставного капитала общества будет считаться внереализационным доходом общества и учитываться в целях налогообложения прибыли (Письмо Минфина России от 23.05.2014 № 03-03-РЗ/24777). Но если производятся выплаты (возврат) стоимости части вклада участникам, то доход у общества не возникает.

При этом сумма выплаченных участникам денежных средств не может быть признана в составе расходов, поскольку рассматриваемая выплата не соответствует требованиям пункта 1 статьи 252 НК РФ, так как не направлена на получение дохода.

В) Уменьшение УК путём погашения долей, принадлежащих обществу

Доля переходит к обществу, например, когда участник выходит из общества. Пунктом 2 статьи 24 Закона № 14-ФЗ определено, что в течение года со дня перехода доли или части доли в уставном капитале общества к обществу они должны быть по решению общего собрания участников общества:

- распределены между всеми участниками общества пропорционально их долям в уставном капитале общества;

Не распределённая или не проданная в установленный указанной статьёй срок доля или часть доли в уставном капитале общества должна быть погашена, и размер уставного капитала общества должен быть уменьшен на величину номинальной стоимости этой доли или части доли (п. 5 ст. 24 Закона № 14-ФЗ).

В этом случае сумма, на которую общество уменьшит уставный капитал, обложению налогом на прибыль не подлежит (пп. 17 п. 1 ст. 251 НК РФ).

НДСУменьшение размера уставного капитала общества в рассматриваемых ситуациях не влечёт возникновение объекта обложения НДС (пп. 1 п. 2 ст. 146, пп. 1 п. 3 ст. 39 НК РФ).

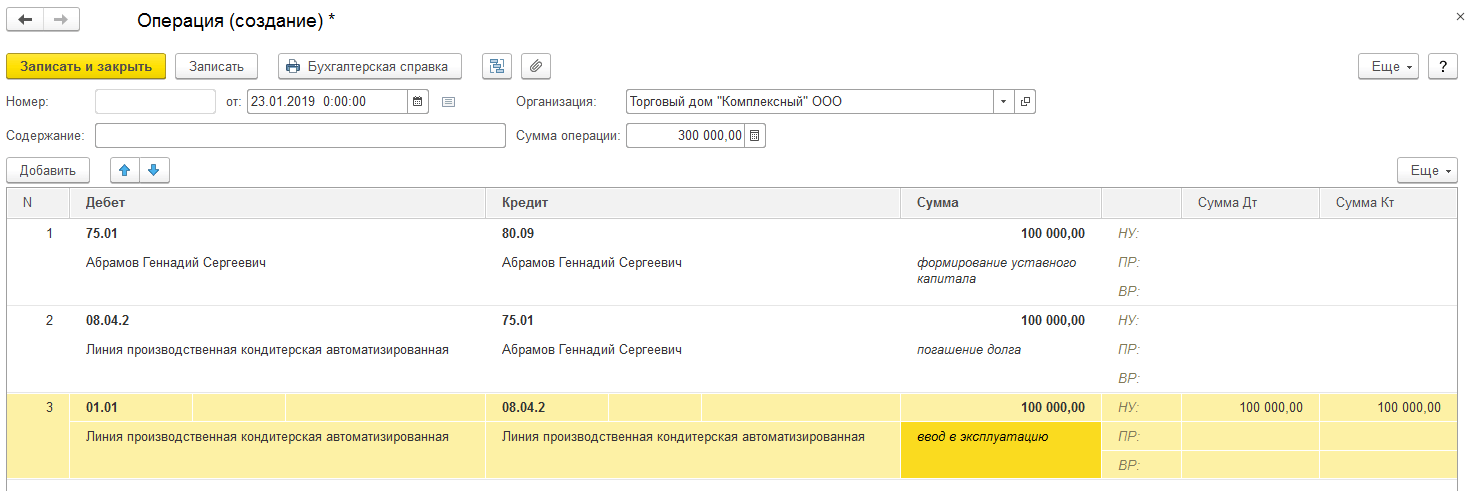

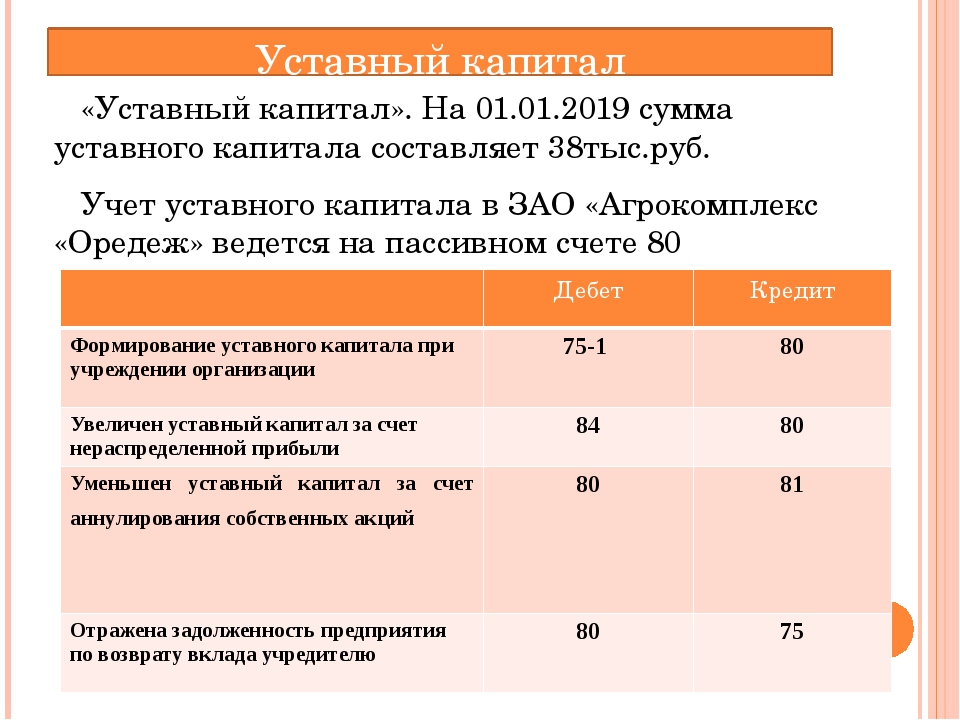

Бухгалтерский учёт у общества при уменьшении уставного капиталаВ соответствии с планом счетов для обобщения информации о состоянии и движении уставного капитала организации предназначен счёт 80 «Уставный капитал». Записи по счёту 80 производятся в случаях увеличения и уменьшения капитала лишь после внесения соответствующих изменений в учредительные документы организации.

А) Уменьшение уставного капитала в соответствии с требованиями законодательства РФ

При уменьшении УК по требованиям законодательства РФ о доведении величины уставного капитала до стоимости чистых активов, а также при недостаточности разницы между чистыми активами общества и его уставным капиталом для выплаты действительной стоимости доли (его части) участнику в бухгалтерском учёте делается проводка:

- Д80 «Уставный капитал» ‒ К84 «Нераспределённая прибыль (непокрытый убыток)» ‒ отражено уменьшение уставного капитала с целью доведения его величины до стоимости чистых активов.

Б) Уменьшение уставного капитала за счёт уменьшения номинальной стоимости долей в добровольном порядке

Закон не содержит норм, запрещающих выплачивать участникам денежные средства или передавать им иное имущество при уменьшении номинальной стоимости доли. Следовательно, указанная выплата может быть произведена по решению общего собрания участников (п. 1 ст. 32, пп. 2 п. 2 ст. 33 Федерального закона от 08.02.1998 № 14-ФЗ).

При уменьшении УК в добровольном порядке по решению общества с возвратом соответствующей части вклада участникам общества:

- Д80 «Уставный капитал» ‒ К75 субсчёт «Расчёты по вкладам в уставный капитал» ‒ отражено уменьшение уставного капитала с возвратом соответствующей части вклада участникам общества.

Затем по мере погашения задолженности перед учредителями делается запись:

Д75 субсчёт «Расчёты по вкладам в уставный капитал» ‒ К50 (51) ‒ выданы денежные средства в оплату долей участников.

Справочно. Поскольку сроки выплаты участникам (акционерам) общества денежных и иных средств при уменьшении уставного капитала не регламентированы законодательством, выплаты могут быть начаты и до внесения изменений в устав.

При уменьшении УК, по решению общества, с одновременным принятием решения об отказе возврата участникам стоимости соответствующей части вклада:

- Д80 «Уставный капитал» ‒ К75 субсчёт «Расчёты по вкладам в уставный капитал» ‒ отражено уменьшение уставного капитала за счёт участников;

- Д75 субсчёт «Расчёты по вкладам в уставный капитал» ‒ К91 ‒ признан прочий доход в сумме, не возвращённой участникам.

В) Уменьшение уставного капитала путём погашения долей, приобретённых у участников

Для учёта стоимости долей, приобретённых самим обществом, предназначен счёт 81 «Собственные доли».

При приобретении обществом долей в бухгалтерском учёте делают записи:

- Д81 «Собственные доли» ‒ К75 субсчёт «Расчёты по вкладам в уставный капитал» ‒ отражена задолженность по выплате участнику стоимости приобретённых у него долей;

- Д75 субсчёт «Расчёты по вкладам в уставный капитал» ‒ К50 (51) ‒ выплачены денежные средства за доли, выкупаемые у участников.

При уменьшении уставного капитала путём погашения долей принадлежащих обществу, по решению общего собрания, в бухгалтерском учёте делают проводки:

- К80 «Уставной капитал» – Д81 «Собственные доли» ‒ погашена номинальная стоимость долей, принадлежащих обществу;

- Д91 «Прочие расходы» ‒ К81 «Собственные доли» ‒ отражена разница между фактическими затратами на выкуп долей и номинальной стоимостью.

Иначе регулируется учёт у учредителя – юридического лица.

Налог на прибыльДоходы в виде имущества, имущественных прав, которые получены в пределах вклада (взноса) участником общества при уменьшении уставного капитала, не учитываются при определении налоговой базы по налогу на прибыль (пп. 4 п. 1 ст. 251 НК РФ).

Необходимо отметить, что НК РФ не установлено, что понимается под вкладом (взносом) участника в целях применения нормы подпункта 4 пункта 1 статьи 251 НК РФ. Минфин России в своих разъяснениях указал, что под вкладом (взносом) участника следует понимать взносы в уставный капитал общества (как при его учреждении, так и при увеличении его уставного капитала) или в случае приобретения доли у других участников (Письмо минфина России от 17.03.2006 № 03-03-04/2/81).

Хотя указанные разъяснения касаются иных ситуаций, а именно выхода участника из общества и ликвидации общества, сделанный в нём вывод, по нашему мнению, применим и в случае оценки размера вклада при получении имущества в связи с уменьшением уставного капитала. Это обусловлено тем, что все перечисленные случаи предусмотрены подпунктом 4 пункта 1 статьи 251 НК РФ. Следовательно, доходы, полученные участником общества при уменьшении уставного капитала, не признаются для целей налогообложения прибыли в пределах внесённого им ранее вклада (как первоначального, так и дополнительных).

В синтетическом бухгалтерском учёте участника отражается только уменьшение уставного капитала путём уменьшения номинальной стоимости доли и только в случае, если оно сопровождается получением участника соответствующих выплат.

Если ранее уставный капитал не увеличивался за счёт имущества общества, то на дату государственной регистрации изменений, внесённых в устав, необходимо сделать запись (п. 18 ПБУ 19/02, п. 6 ПБУ 1/2008 «Учётная политика организации»):

- Д76 «Расчёты по причитающимся дивидендам и другим доходам» ‒ К58-1 «Паи и акции» ‒ уменьшен вклад в уставный капитал.

Если ранее уставный капитал увеличивался за счет имущества общества, то причитающуюся выплату участник признаёт доходом от участия в другой организации (п. 7 ПБУ 9/99, п. 6 ПБУ 1/2008). На дату государственной регистрации изменений, внесённых в устав, необходимо сделать следующую запись:

- Д76 «Расчёты по причитающимся дивидендам и другим доходам» ‒ К91-1 «Прочие доходы» ‒ отражена задолженность по выплате в связи с уменьшением уставного капитала в сумме, на которую ранее была увеличена номинальная стоимость доли за счёт имущества общества.

Уменьшение уставного капитала путём уменьшения номинальной стоимости долей без осуществления выплат участникам или путём погашения долей, принадлежащих обществу, в учёте участника бухгалтерскими записями не отражается, потому что в результате такого уменьшения уставного капитала происходят лишь изменения в структуре собственного капитала ООО.

Если учредитель ‒ нерезидентКак нами было отмечено выше, при расчёте налога на прибыль не учитываются доходы в виде имущества и имущественных прав, полученных участником в пределах его вклада при уменьшении уставного капитала в соответствии с законодательством РФ (пп. 4 п. 1 ст. 251 НК РФ).

Однако при добровольном его уменьшении у участников, являющихся юридическими лицами, возникает облагаемый доход. О получении такого дохода можно говорить в случае, когда дочерняя компания выплачивает им разницу между первоначальной и новой стоимостью доли. Если таких выплат не производится, облагаемого дохода у участников или акционеров при добровольном уменьшении уставного капитала также не возникает (ст. 41 НК РФ).

41 НК РФ).

В соответствии со статьёй 7 НК РФ, если международным договором Российской Федерации, содержащим положения, касающиеся налогообложения и сборов, установлены иные правила и нормы, чем предусмотренные НК РФ и принятыми в соответствии с ним нормативными правовыми актами о налогах и сборах, применяются правила и нормы международных договоров РФ.

Рассмотрим на примере.

Компания из Нидерландов получила доход в виде выплаты, произведённой в результате уменьшения уставного капитала российской организации. Каковы налоговые последствия?

Между Правительством РФ и Правительством Королевства Нидерландов заключено Соглашение об избежании двойного налогообложения доходов и имущества (далее – Соглашение).

При применении международных договоров Российской Федерации по вопросам налогообложения следует учитывать комментарии к Модельной конвенции Организации экономического сотрудничества и развития по налогам на доход и капитал, на основе которой заключаются соглашения об избежании двойного налогообложения с иностранными государствами.

Согласно пункту 28 комментариев к статье 10 «Дивиденды» Модельной конвенции выплаты, рассматриваемые в качестве дивидендов могут включать не только распределение прибыли на основе решения, принимаемого на ежегодных собраниях акционеров компании, но также иные выплаты в денежной форме или имеющие денежный эквивалент, такие как премиальные акции, премии, ликвидационные выплаты и скрытое распределение прибыли.

Таким образом, доход в виде выплат, производимых участникам в результате уменьшения уставного капитала российского общества, не превышающих вклад общества в уставный капитал, квалифицируется как «Другие доходы» в соответствии с нормами соглашений об избежании двойного налогообложения (Письмо Минфина России от 17.11.2016 № 03-08-05/67758).

Согласно пункту 1 статьи 21 «Другие доходы» Соглашения виды доходов резидента одного договаривающегося государства, независимо от источника их возникновения, о которых не говорится в предыдущих статьях настоящего Соглашения, подлежат налогообложению только в этом государстве.

То есть доход резидента Нидерландов в виде выплат, производимых участнику в результате уменьшения уставного капитала, не облагается налогом на прибыль в РФ.

А чтобы российская организация не удерживала налога на прибыль в качестве налогового агента с доходов полученных резидентом Нидерландов (если сумма выплачивается в пределах первоначального вклада), последний должен предоставить необходимые документы для подтверждения своего резидентства (п. 1 ст. 312 НК РФ).

Доход в виде выплат, производимых в адрес иностранного юрлица в результате уменьшения уставного капитала российской организации в части превышения суммы взноса этого иностранного участника в уставный капитал, должен быть квалифицирован как дивиденды для целей налогообложения и подлежать налогообложению у источника по ставке, установленной Соглашением.

Если получатель имеет фактическое право на дивиденды, то взимаемый российской организацией налог не должен превышать (п. 2 ст. 10 Соглашения):

a) 5 % от общей суммы дивидендов, если фактическим владельцем дивидендов является компания (иная, чем партнёрство), прямое участие которой в капитале компании, выплачивающей дивиденды, составляет не менее 25 % и которая инвестировала в неё не менее 75 000 экю или эквивалентную сумму в национальной валюте договаривающихся государств;

б) 15 % от общей суммы дивидендов во всех других случаях.

Надеемся, что статья поможет вам учесть все нюансы учёта, а также нормы международных актов, если учредителем будет принято решение об уменьшении уставного капитала.

Вопрос об увеличении уставного капитала

В августе 2019 года было принято решение об увеличении уставного капитала общества за счет внесения дополнительных вкладов участниками, которое удостоверено нотариусом. Срок внесения денежных средств — 2 месяца. В указанный в решении срок дополнительные вклады не были внесены участниками. Фактически вклады внесены в декабре 2019 года.

Можно ли сейчас, несмотря на то, что пропущены сроки, принять решение об утверждении итогов внесения дополнительных вкладов и осуществить государственную регистрацию увеличения уставного капитала? Если нет, то возможно ли применение п. 4 ст. 19 Федерального закона от 08.02.1998 № 14-ФЗ «Об обществах с ограниченной ответственностью» к внесенным ранее участниками вкладам?

По данному вопросу мы придерживаемся следующей позиции:

В приведенной ситуации увеличение уставного капитала признается несостоявшимся, в связи с чем не исключена вероятность отказа в государственной регистрации.

На наш взгляд, целесообразно принять новое решение об увеличении уставного капитала. При этом по единогласному решению общего собрания участников ООО в счет внесения участниками дополнительных вкладов могут быть зачтены их денежные требования к обществу по возврату указанных в вопросе сумм.

Обоснование позиции:

Уставный капитал ООО может быть увеличен, в частности, за счет дополнительных вкладов всех участников общества (п. 1 ст. 19 Федерального закона от 08.02.1998 № 14-ФЗ «Об обществах с ограниченной ответственностью», далее — Закон об ООО).

Решение об увеличении уставного капитала ООО должно быть принято общим собранием участников квалифицированным большинством не менее двух третей от общего числа голосов (п. 1 ст. 19 Закона об ООО), если необходимость большего числа голосов не предусмотрена уставом.

Факт принятия решения общего собрания участников ООО об увеличении уставного капитала, а также состав участников общества, присутствовавших при принятии указанного решения, должны быть подтверждены путем нотариального удостоверения (п. 3 ст. 17 Закона об ООО).

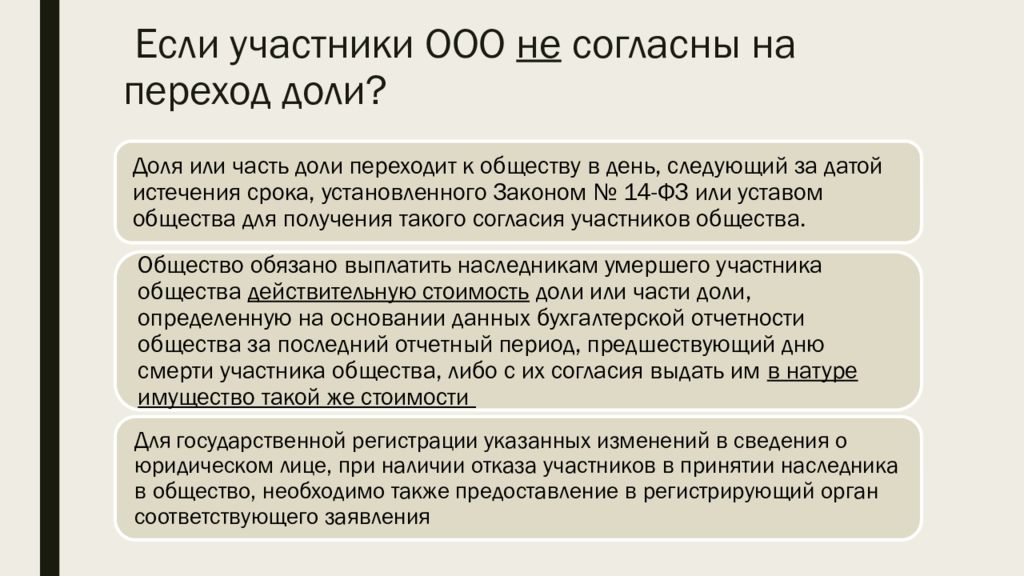

В случае, если число участников общества превысит установленный частью шестой настоящей статьи предел, общество в течение года должно преобразоваться в акционерное общество или в производственный кооператив. Если в течение указанного срока общество не будет преобразовано и число участников общества не уменьшится до установленного предела, оно подлежит ликвидации в судебном порядке по требованию органа, осуществляющего государственную регистрацию юридических лиц. В случае, предусмотренном частью первой настоящей статьи, если по истечении установленного общим собранием участников общества срока внесения вкладов одним или несколькими участниками полностью или частично не внесен установленный дополнительный вклад, общее собрание вправе принять решение:Документы для государственной регистрации, предусмотренных частью пятой настоящей статьи изменений в учредительных документах общества, а также документы, подтверждающие внесение дополнительных вкладов участниками общества и вкладов третьими лицами в полном размере, должны быть представлены органу, осуществляющему государственную регистрацию юридических лиц, не позднее одного месяца со дня утверждения общим собранием участников общества изменений в учредительные документы. Указанные изменения в учредительных документах приобретают силу для участников товарищества и третьих лиц со дня их государственной регистрации органом, осуществляющим государственную регистрацию юридических лиц.В случае несоблюдения сроков, предусмотренных частями пятой и седьмой настоящей статьи, либо полного невнесения дополнительных вкладов, предусмотренных частью первой настоящей статьи, всеми участниками, либо при непринятии решения об уменьшении первоначально установленного размера общей стоимости дополнительных вкладов, предусмотренных частью шестой настоящей статьи, увеличение уставного фонда (уставного капитала) общества признается несостоявшимся. В этом случае общество обязано в десятидневный срок вернуть участникам общества внесенные ими дополнительные денежные вклады.При отказе участников общества в согласии на переход или распределение доли в случаях, предусмотренных частями четырнадцатой, пятнадцатой и шестнадцатой статьи 20 настоящего Закона, если такое согласие необходимо в соответствии с уставом общества, доля переходит к обществу. При этом общество обязано выплатить наследникам умершего участника общества, правопреемникам реорганизованного юридического лица — участника общества или участникам ликвидированного юридического лица — участника общества действительную стоимость доли, определяемую на основании данных бухгалтерской отчетности общества за последний отчетный период, предшествующий соответственно дню смерти, реорганизации или ликвидации, либо с их согласия выдать им в натуре имущество такой же стоимости.

В случае, предусмотренном частью первой настоящей статьи, если по истечении установленного общим собранием участников общества срока внесения вкладов одним или несколькими участниками полностью или частично не внесен установленный дополнительный вклад, общее собрание вправе принять решение:Документы для государственной регистрации, предусмотренных частью пятой настоящей статьи изменений в учредительных документах общества, а также документы, подтверждающие внесение дополнительных вкладов участниками общества и вкладов третьими лицами в полном размере, должны быть представлены органу, осуществляющему государственную регистрацию юридических лиц, не позднее одного месяца со дня утверждения общим собранием участников общества изменений в учредительные документы. Указанные изменения в учредительных документах приобретают силу для участников товарищества и третьих лиц со дня их государственной регистрации органом, осуществляющим государственную регистрацию юридических лиц.В случае несоблюдения сроков, предусмотренных частями пятой и седьмой настоящей статьи, либо полного невнесения дополнительных вкладов, предусмотренных частью первой настоящей статьи, всеми участниками, либо при непринятии решения об уменьшении первоначально установленного размера общей стоимости дополнительных вкладов, предусмотренных частью шестой настоящей статьи, увеличение уставного фонда (уставного капитала) общества признается несостоявшимся. В этом случае общество обязано в десятидневный срок вернуть участникам общества внесенные ими дополнительные денежные вклады.При отказе участников общества в согласии на переход или распределение доли в случаях, предусмотренных частями четырнадцатой, пятнадцатой и шестнадцатой статьи 20 настоящего Закона, если такое согласие необходимо в соответствии с уставом общества, доля переходит к обществу. При этом общество обязано выплатить наследникам умершего участника общества, правопреемникам реорганизованного юридического лица — участника общества или участникам ликвидированного юридического лица — участника общества действительную стоимость доли, определяемую на основании данных бухгалтерской отчетности общества за последний отчетный период, предшествующий соответственно дню смерти, реорганизации или ликвидации, либо с их согласия выдать им в натуре имущество такой же стоимости. В случае выплаты обществом в соответствии со статьей 24 настоящего Закона действительной стоимости доли (части доли) участника общества по требованию его кредиторов часть доли, действительная стоимость которой не была оплачена другими участниками общества, переходит к обществу, а остальная часть доли распределяется между участниками общества пропорционально внесенной ими плате.По прекращении указанных в части второй настоящей статьи обстоятельств общество обязано выплатить участникам общества прибыль, решение о распределении которой между участниками общества принято.Решения по вопросам, указанным в абзаце втором части второй статьи 30 настоящего Закона, а также по иным вопросам, определенным уставом общества, принимаются большинством не менее двух третей голосов от общего числа голосов участников общества, если необходимость большего числа голосов для принятия такого решения не предусмотрена настоящим Законом или уставом общества.Решения по вопросу, указанному в абзаце двенадцатом части второй статьи 30 настоящего Закона, принимаются всеми участниками общества единогласно. Остальные решения принимаются большинством голосов от общего числа голосов участников общества, если необходимость большего числа голосов для принятия таких решений не предусмотрена настоящим Законом или уставом общества.Уставом общества может быть предусмотрено, что к полномочиям наблюдательного совета общества относятся образование исполнительных органов общества, досрочное прекращение их полномочий, создание службы внутреннего аудита и назначение ее работников, решение вопросов о совершении крупных сделок в случаях, предусмотренных статьей 44 настоящего Закона, решение вопросов, связанных с подготовкой, созывом и проведением общего собрания участников общества, а также решение иных вопросов, предусмотренных настоящим Законом. В случае, если решение вопросов, связанных с подготовкой, созывом и проведением общего собрания участников общества, отнесено уставом общества к полномочиям наблюдательного совета общества, исполнительный орган общества приобретает право требовать проведения внеочередного общего собрания участников общества.

В случае выплаты обществом в соответствии со статьей 24 настоящего Закона действительной стоимости доли (части доли) участника общества по требованию его кредиторов часть доли, действительная стоимость которой не была оплачена другими участниками общества, переходит к обществу, а остальная часть доли распределяется между участниками общества пропорционально внесенной ими плате.По прекращении указанных в части второй настоящей статьи обстоятельств общество обязано выплатить участникам общества прибыль, решение о распределении которой между участниками общества принято.Решения по вопросам, указанным в абзаце втором части второй статьи 30 настоящего Закона, а также по иным вопросам, определенным уставом общества, принимаются большинством не менее двух третей голосов от общего числа голосов участников общества, если необходимость большего числа голосов для принятия такого решения не предусмотрена настоящим Законом или уставом общества.Решения по вопросу, указанному в абзаце двенадцатом части второй статьи 30 настоящего Закона, принимаются всеми участниками общества единогласно. Остальные решения принимаются большинством голосов от общего числа голосов участников общества, если необходимость большего числа голосов для принятия таких решений не предусмотрена настоящим Законом или уставом общества.Уставом общества может быть предусмотрено, что к полномочиям наблюдательного совета общества относятся образование исполнительных органов общества, досрочное прекращение их полномочий, создание службы внутреннего аудита и назначение ее работников, решение вопросов о совершении крупных сделок в случаях, предусмотренных статьей 44 настоящего Закона, решение вопросов, связанных с подготовкой, созывом и проведением общего собрания участников общества, а также решение иных вопросов, предусмотренных настоящим Законом. В случае, если решение вопросов, связанных с подготовкой, созывом и проведением общего собрания участников общества, отнесено уставом общества к полномочиям наблюдательного совета общества, исполнительный орган общества приобретает право требовать проведения внеочередного общего собрания участников общества. Лица, указанные в части первой настоящей статьи, признаются заинтересованными в совершении обществом сделки в случаях, если они, их супруги, родители, дети, братья, сестры и (или) их аффилированные лица:Лица, указанные в части первой настоящей статьи, признаются заинтересованными в совершении обществом сделки и в иных случаях, определенных уставом общества.

Лица, указанные в части первой настоящей статьи, признаются заинтересованными в совершении обществом сделки в случаях, если они, их супруги, родители, дети, братья, сестры и (или) их аффилированные лица:Лица, указанные в части первой настоящей статьи, признаются заинтересованными в совершении обществом сделки и в иных случаях, определенных уставом общества.Как обращаться с капитальными взносами и распределением ООО

Члены ООО подлежат капитальному взносу, то есть сумме денег или активов, переданных бизнесу одним из участников, и распределению прибыли на основе условий они соглашаются в Операционном соглашении. Ниже мы обсудим несколько ключевых вопросов, которые вы должны учитывать при получении и распределении капитала для своего ООО.

Управляющий LLC Profit DistributionsLLC создаются обычно по одной причине: чтобы заработать деньги.Иногда доход может быть в виде компенсации в виде заработной платы или прироста капитала от продажи или другого распоряжения; однако в большинстве случаев распределение времени обычно определяется тем, как члены LLC получают прибыль от своих инвестиций. Положения о распространении содержатся в Операционном соглашении LLC. Эти распределения могут быть пропорционально распределены по вложенному капиталу, пропорционально долей владения или распределены на основе более сложных формул.

Распределения обычно делятся на одну из двух категорий: (1) налоговые доходы / убытки (условные распределения) и (2) деньги, фактически выплаченные LLC участнику.

Порядок налогообложения доходов и распределения

В первой категории LLC по умолчанию использует статус сквозного налога. В LLC с одним участником, принадлежащей физическому лицу, по умолчанию доходы и расходы LLC не указываются в отдельной налоговой декларации. ООО с одним участником не учитывается для целей налогообложения. Распределение налогов от LLC указывается в форме IRS 1040, Приложение C, как доход от самозанятости. Даже если LLC фактически не выплачивает дивиденды своему участнику (участникам) наличными, но сохраняет средства для движения денежных средств или в целях реинвестирования, доход все равно отражается в подоходном налоге участника.Это часто приводит к «фантомному доходу» — налоговому обязательству в отношении фактически не полученного дохода. Обычно соглашения LLC пытаются решить эту проблему, требуя, чтобы LLC распределяла среди своего члена достаточное количество денежных средств для уплаты налоговых обязательств по предполагаемому распределению.

Распределение налогов от LLC указывается в форме IRS 1040, Приложение C, как доход от самозанятости. Даже если LLC фактически не выплачивает дивиденды своему участнику (участникам) наличными, но сохраняет средства для движения денежных средств или в целях реинвестирования, доход все равно отражается в подоходном налоге участника.Это часто приводит к «фантомному доходу» — налоговому обязательству в отношении фактически не полученного дохода. Обычно соглашения LLC пытаются решить эту проблему, требуя, чтобы LLC распределяла среди своего члена достаточное количество денежных средств для уплаты налоговых обязательств по предполагаемому распределению.

В соглашениях LLC с несколькими участниками (даже LLC с двумя участниками, состоящими из мужа и жены), LLC снова по умолчанию использует режим сквозного налогообложения. LLC-член 2+ должен подать информационную налоговую декларацию партнерства IRS Form 1065. Это также приводит к формированию IRS Form K-1 для каждого члена, чтобы сообщить налоговую прибыль или убыток по налоговой декларации 1040 каждого члена (для налогоплательщиков физических лиц).

Несмотря на то, что LLC разрешено делать «галочки» в отношении налогового режима S-corp или C-corp, ни один из этих двух выборов корпоративного налога не рекомендуется для владения недвижимостью. Чтобы снизить эффективную ставку налога от покупки до продажи, недвижимость должна храниться через ООО, которое не выбрало корпоративный налог.

Одним из преимуществ партнерского налогообложения LLC является то, что распределение может быть непропорционально владению. Другими словами, независимо от взносов в капитал, может быть добавлено положение о распределении, позволяющее членам, которые могут использовать налоговые убытки больше, чем другие, получать их сначала, а затем распределять прибыль на другой основе.Это часть гибкости структуры операционного соглашения LLC.

Как владельцы LLC платят сами себе

Операционные соглашения часто предусматривают, что, если участники вносят капитальные взносы, которые не пропорциональны их процентной доле владения, участники, вносящие дополнительные суммы, получат доход, называемый «предпочтительный доход», от своих дополнительных взносов , которые будут распределяться между ними до выплат членам на пропорциональной основе. Помимо получения предпочтительной прибыли на свой избыточный капитал, они могут получить возврат своего избыточного капитала до других распределений.

Помимо получения предпочтительной прибыли на свой избыточный капитал, они могут получить возврат своего избыточного капитала до других распределений.

Операционные соглашения часто содержат отдельные положения, касающиеся распределения операционных денежных потоков и распределения доходов от «операций с капиталом», таких как продажа или финансирование. Приоритеты распределения могут быть разными в разных категориях. Например, предпочтительный доход на капитал может выплачиваться за счет распределения как операционного денежного потока, так и доходов от операций с капиталом, но предпочтительный доход на капитал может выплачиваться только из поступлений от операций с капиталом.Кроме того, порядок оплаты отдельных товаров может отличаться в двух категориях.

Иногда в LLC будут разные классы участников с приоритетами, которые предусматривают «водопад». Другими словами, в сделке с недвижимостью, помимо ипотеки или другого обеспеченного долга, могут быть акционеры и менеджеры, которые участвуют в распределении на основе результатов деятельности LLC. Нет ничего необычного в том, что промоутеры проекта получают щедрые выплаты от проекта, если он превышает ожидания, потому что, хотя они могут вносить меньше капитала, они вносят больший репутационный риск, «потеют справедливость» или повышают ценность, создавая синергию за счет представления сторон друг к другу и управление отношениями.Это форма стимула для поощрения работы промоутера.

Водопад содержит формулу многоуровневых ведер, которые сначала наполняются, затем переливаются в ведро следующего второго уровня и далее вниз по уровням. Иногда промоутеры находятся в самом низу корзины и получают непропорционально большую долю прибыли в случае неудачного успеха. Эти каскадные положения в Операционном соглашении LLC должны быть рассмотрены налоговым юристом, чтобы убедиться, что они работают так, как вы предполагаете.Другие категории капитала могут обеспечивать определенным инвесторам предпочтительную доходность.

Таким образом, операционное соглашение LLC должно предусматривать распределение среди участников, и эти положения должны быть рассмотрены налоговым юристом или CPA, чтобы убедиться, что они окажут экономическое и налоговое влияние, которое вы ожидаете от своего клиента.

Управление капитальными взносами ООО

Участники должны вносить капитал в ООО только в тех суммах, которые они соглашаются внести в Операционном соглашении, в сроки, указанные в Операционном соглашении.Согласие участника на внесение вклада может быть обеспечено компанией в соответствии с законом. Некоторые законодательные акты разрешают кредитору обеспечивать исполнение обязательства, если кредитор полагался на него при предоставлении кредита компании. Хорошей практикой является указание в Операционном соглашении конкретных сумм, причитающихся с участников, и сроков выплаты сумм, которые, как ожидается, изначально потребуются для бизнеса компании.

Как и любое коммерческое предприятие, ООО может иметь неожиданные или не поддающиеся количественной оценке потребности в капитале в будущем.В той мере, в какой участники желают, чтобы будущие потребности в капитале удовлетворялись за счет заимствования у сторонних кредиторов, такое предпочтение может быть изложено в Операционном соглашении, которое может содержать положения, касающиеся того, сколько может быть заимствовано, кто принимает решение (или кто имеет право дать согласие на это), и как будут определены условия займа. Аналогичным образом, в той степени, в которой участники желают, чтобы будущие потребности в капитале удовлетворялись за счет приема новых инвесторов в акционерный капитал, это может быть указано в Операционном соглашении вместе с любыми желаемыми ограничениями относительно того, какую сумму можно привлечь таким образом и как условия новые инвестиции будут определены.

В любом случае операционное соглашение должно охватывать то, как будут удовлетворяться потребности в дополнительном капитале, если сторонние источники недоступны или нежелательны на приемлемых условиях. Операционное соглашение может предусматривать дополнительные обязательные взносы в капитал, если компании требуются дополнительные средства. Ниже мы поможем вам сориентироваться в ключевых вопросах, которые следует учитывать при запросе дополнительных средств:

Операционное соглашение может предусматривать дополнительные обязательные взносы в капитал, если компании требуются дополнительные средства. Ниже мы поможем вам сориентироваться в ключевых вопросах, которые следует учитывать при запросе дополнительных средств:

- Какие потребности оправдывают обязательный дополнительный взнос от участников?

- Кто решает, что необходимы дополнительные средства, и кто может потребовать капитальных затрат на эти средства?

- Что произойдет, если участник не внесет требуемый дополнительный капитал?

Операционное соглашение может предусматривать, что участники должны вносить дополнительный капитал для удовлетворения недискреционных потребностей в денежных средствах, необходимых для ведения бизнеса.Примеры включают суммы, необходимые для уплаты налогов, суммы, необходимые для оплаты обслуживания долга по ссудам, суммы, необходимые для соблюдения требований законодательства, устранения угроз безопасности или проведения необходимого ремонта, а также суммы, необходимые для снятия залогового права на собственность компании или для оплаты счетов подрядчиков и поставщикам, или оплатить перерасход.

Операционное соглашение может предусматривать, что участники должны вносить дополнительный капитал в соответствии с бюджетом, который может быть установлен в будущем. Поскольку бюджеты могут быть превышены, соглашение может предусматривать взносы в пределах согласованного отклонения, например, на 5% или 10% сверх предусмотренных в бюджете сумм.

Если операционное соглашение предусматривает выплату вознаграждения участнику или аффилированному лицу участника за услуги (например, сборы за строительство или управление), и сборы не могут быть выплачены из денежного потока компании, то операционное соглашение должно указывать, следует ли Члены должны вносить обязательные взносы для финансирования таких обязательств по уплате взносов или оплачивать эти услуги из сумм, которые в противном случае были бы распределены между ними.

Другие обязательные позиции могут быть согласованы сторонами.

Кто решает, что необходимы дополнительные средства, и кто может потребовать капитала?Как правило, это решение принимают управляющий член (-ы) или управляющий (-и) и уполномочены сделать запрос капитала для получения необходимых средств.Если имеется более одного управляющего члена или менеджера, операционное соглашение должно предусматривать, что произойдет в случае разногласий, особенно если лица, принимающие решения, зашли в тупик.

Некоторые операционные соглашения предусматривают, что любой управляющий член или менеджер может требовать обязательного финансирования. Другие предусматривают разрешение споров в арбитраже.

Хотя операционное соглашение может предусматривать механизмы для решения тупиковой ситуации в целом (как обсуждается в разделе «Стратегии передачи и выхода» ниже), спор относительно обязательных капитальных взносов, возможно, потребуется разрешить быстрее, чем позволяют эти механизмы, чтобы избежать дефолта по обязательства компании или потеря ее имущества.

Что произойдет, если участник не внесет требуемый дополнительный капитал?Как правило, операционные соглашения предоставляют участникам период времени для внесения необходимых взносов с уведомлением и правами на исправление, если они этого не сделают, но предусматривают последствия, если взнос не будет внесен в течение применимого периода исправления.

Многие операционные соглашения предусматривают, что неспособность участника внести требуемый капитал позволит участникам-исполнителям отозвать свои взносы капитала.Однако это средство правовой защиты иллюзорно, поскольку оно лишит компанию необходимых средств и может привести к невыполнению обязательств перед третьей стороной.

Чтобы предотвратить такой результат, операционное соглашение должно разрешать участникам-исполнителям вносить вклад участника, нарушившего обязательства, со штрафом для участника, нарушившего обязательства.

Один из вариантов — разрешить действующим участникам предоставить компании ссуду из доли дефолтного участника с высокой процентной ставкой. Ссуда будет выплачиваться с процентами из следующих распределений, которые в противном случае подлежали бы выплате неплатежеспособному члену.

При составлении Операционного соглашения важно предусмотреть, что погашение неустойки выплачивается из распределений нарушившего обязательства участника, а не компанией до осуществления распределений. В противном случае возврат будет производиться частично из средств, принадлежащих участникам-исполнителям, которые, по сути, будут платить сами.

Другой вариант состоит в том, чтобы предусмотреть уменьшение доли участника, нарушившего обязательства, в компании с соответствующим увеличением для действующих участников, которые предоставляют долю капитала нарушившего обязательства участника.Иногда это называют «сдавливанием» или «придавливанием».

Сжатие может быть вычислено путем кредитования действующих участников дополнительных капитальных вложений и перерасчета доли каждого участника на основе общего капитала, внесенного каждым участником, как ранее, так и в связи с текущим требованием к капиталу, в процентах от совокупного взносы в капитал компании.

Многие формулы сжатия имеют штрафной коэффициент, чтобы наказать участника, нарушившего правила, и вознаградить участников, выполняющих функции.При пересчете процентных долей участников в компании действующим участникам может быть засчитано, например, 125% или 150% доли обязательного капитала участника, нарушившего обязательства, когда они обеспечивают дефицит.

ПОДРОБНЕЕ: Налоговые вычеты LLC, о которых вам нужно знать

ПОДРОБНЕЕ: LLC против корпорации: что вам подходит?

| W-2 и W-3 — Отчет о заработной плате и налогах; и передача отчетов о заработной плате и налогах | Укажите заработную плату, чаевые и другую компенсацию, а также удержанные налоги на доход, социальное обеспечение и бесплатную медицинскую помощь для сотрудников. |

| W-2G — Определенные выигрыши в азартных играх | Сообщите о выигрышах в азартных играх на скачках, собачьих бегах, джай алай, лотереях, кено, бинго, игровых автоматах, лотереях, пулах ставок и т. Д. |

| 926 — Возврат правопреемником собственности в США иностранной корпорации | Сообщите о некоторых переводах иностранным корпорациям в соответствии с разделом 6038B. |

| 940 — Годовая федеральная налоговая декларация по безработице (FUTA) | Сообщить и уплатить налог FUTA, если корпорация:

|

| 941 —ЕКВАРТАЛЬНАЯ федеральная налоговая декларация работодателя | Сообщать ежеквартально подоходный налог, удержанный с заработной платы, а также налоги на социальное обеспечение работодателя и работника и налоги на медицинскую помощь. |

| 943 — Годовая федеральная налоговая декларация работодателя для сельскохозяйственных работников | Укажите удержанный подоходный налог, а также налог на социальное обеспечение работодателя и работника и налог на медицинское обслуживание сельскохозяйственных рабочих. |

| 944 —ГОДОВАЯ федеральная налоговая декларация работодателя | Подавайте годовую форму 944 вместо квартальной формы 941, если IRS уведомило вас об этом в письменной форме. |

| 945 —Годовая декларация удержанного федерального подоходного налога | Укажите подоходный налог, удержанный с выплат, не относящихся к заработной плате, включая пенсии, аннуитеты, индивидуальные пенсионные выплаты (IRA), выигрыши в азартных играх и дополнительные удержания. |

| 952 — Согласие на продление срока для начисления налога в соответствии с разделом 332 (b) | Продлить период исчисления всех подоходных налогов получающей корпорации при полной ликвидации дочерней компании в соответствии с разделом 332. |

| 965 —Включение отложенного иностранного дохода при переходе к системе освобождения от участия | Рассчитайте суммы включения по разделу 965 (a), вычеты по разделу 965 (c), иностранные налоги, которые считаются уплаченными в связи с включением в раздел 965 (a), и иностранные налоги, запрещенные в соответствии с разделом 965 (g). См. Инструкции к форме 965. |

| 965-B — Отчет корпоративного инвестиционного фонда и фонда недвижимости (REIT) о чистых налоговых обязательствах 965 и отчет об избрании REIT на 965 сумм | Укажите чистое налоговое обязательство в размере 965 за каждый налоговый год, в котором налогоплательщик должен уплатить или включить суммы, указанные в разделе 965.Эта форма должна заполняться налогоплательщиком за каждый налоговый год, за который у налогоплательщика есть 965 невыплаченных налоговых обязательств, которые не были полностью уплачены в любой момент в течение налогового года. См. Инструкции к форме 965-B. |

| 966 —Роспуск или ликвидация корпорации | Сообщить о принятии решения или плане роспуска корпорации или ликвидации любых ее акций. |

| 1042 и 1042-S —Годовая налоговая декларация для U.S. Источник дохода иностранных лиц; и источник дохода иностранного лица в США, подлежащий удержанию | Сообщите об удержанном налоге с платежей или распределений, произведенных иностранным физическим лицам-нерезидентам, иностранным товариществам или иностранным корпорациям в той степени, в которой эти выплаты или распределения составляют валовой доход из источников в Соединенных Штатах, которые не связаны эффективно с торговлей или бизнесом в США. Кроме того, публично торгуемое товарищество должно удерживать распределение эффективно связанного дохода между своими иностранными партнерами.См. Паб. 515, Удержание налога с иностранцев-нерезидентов и иностранных лиц. Кроме того, публично торгуемое товарищество должно удерживать распределение эффективно связанного дохода между своими иностранными партнерами.См. Паб. 515, Удержание налога с иностранцев-нерезидентов и иностранных лиц. |

| 1042-T —Годовая сводка и передача форм 1042-S | Передайте бумажную форму 1042-S в IRS. |

| 1096 —Годовая сводка и передача отчетов по США | Отправьте бумажные формы 1098, 1099, 5498 и W-2G в IRS. |

| 1097-BTC, 1098, 1098-C, 1098-E, 1098-T, 1099-A, B, C, CAP, G, H, DIV, INT, K, LTC, MISC, OID, PATR, Q, R, S, SA, 3921 и 3922. Важно: Каждая корпорация должна подавать Формы 1099-MISC, если в ходе своей торговли или бизнеса она производит платежи по арендной плате, услугам, комиссиям или другому фиксированному или определяемому доходу (см. Раздел 6041) на общую сумму 600 долларов США или больше любому человеку в течение календарного года. Также используйте эти декларации, чтобы указать суммы, полученные в качестве номинального держателя для другого лица. Для получения дополнительных сведений см. Общие инструкции по возврату определенной информации (1097, 1098, 1099, 3921, 3922, 5498 и W-2G). | Сообщите следующее:

|

| 1122 —Авторизация и согласие дочерней корпорации на включение в консолидированную налоговую декларацию | Включите дочернюю компанию в консолидированную прибыль. Приложите эту форму к консолидированной декларации родителя. Приложите отдельную форму 1122 для каждой дочерней компании, включаемой в консолидированный отчет. |

| 1138 —Продление срока уплаты налогов корпорацией, ожидающей переноса чистого убытка | Запросить продление срока уплаты налога за непосредственно предшествующий налоговый год, если корпорация ожидает чистый операционный убыток в текущем году. |

| 3520 —Годовой отчет об операциях с иностранными трастами и получение определенных иностранных подарков | Сообщите о владении иностранными трастами и о некоторых сделках с ними, включая получение определенных крупных подарков. См. Приложение N (Форма 1120), Вопрос 5. |

| 3520-A —Годовой информационный возврат иностранного траста с владельцем в США | Сообщите информацию об иностранном трасте, его бенефициарах в США и любом U.S. лицо, которое рассматривается как владелец какой-либо части иностранного траста. |

| 5471 — Информационное возвращение лиц США в отношении определенных иностранных корпораций | Удовлетворять требованиям к отчетности разделов 6038 и 6046 и соответствующих нормативных актов, а также сообщать суммы, относящиеся к разделу 965. Форма 5471 и соответствующие таблицы используются некоторыми лицами из США, которые являются должностными лицами, директорами или акционерами в определенных иностранных корпорациях. .См. Инструкции к форме 5471. Форма 5471 и соответствующие таблицы используются некоторыми лицами из США, которые являются должностными лицами, директорами или акционерами в определенных иностранных корпорациях. .См. Инструкции к форме 5471. |

| 5498 —Информация о вкладе IRA | Сообщать о взносах (включая пролонгационные взносы) в любую IRA, включая SEP, SIMPLE или Roth IRA, а также сообщать о конверсиях Roth IRA, переквалификации IRA и справедливой рыночной стоимости (FMV) счета. |

| 5498-ESA —Coverdell Информация о вкладе ESA | Сообщать о взносах (включая пролонгационные взносы) на сберегательный счет Coverdell для образовательных учреждений (ESA). |

| 5498-SA —HSA, Archer MSA или Medicare Advantage MSA Информация | Сообщайте о взносах и переносе средств в HSA или Archer MSA и FMV HSA, Archer MSA или Medicare Advantage MSA. Для получения дополнительной информации см. Общие и специальные инструкции для форм 1098, 1099, 5498 и W-2G. |

| 5713 — Отчет о международном бойкоте | Сообщать об операциях в «бойкотирующей» стране, правительстве, компании или гражданине страны или связанных с ними и подсчитывать потерю определенных налоговых льгот. |

| 8023 — Выборы в соответствии с разделом 338 для корпораций, осуществляющих покупку квалифицированных акций | Сделайте выборы в соответствии с разделом 338 для «целевой» корпорации, если покупающая корпорация произвела квалифицированную покупку акций целевой корпорации. |

| 8027 — Годовой информационный отчет работодателя о доходе от чаевых и распределенных чаевых | Сообщайте о поступлениях от крупных предприятий по производству продуктов питания и напитков, о чаевых, сообщаемых сотрудниками, и о распределенных чаевых. |

| 8275 —Заявление о раскрытии информации | Раскрыть статьи или позиции, за исключением противоречащих нормативным требованиям, которые иным образом не раскрываются надлежащим образом в налоговой декларации. Раскрытие информации сделано для того, чтобы избежать части штрафа, связанного с точностью, налагаемого за несоблюдение правил или существенное занижение налога. Также используйте форму 8275 для раскрытия информации о штрафах составителя отчетности за занижение из-за нереалистичных позиций или несоблюдения правил. Раскрытие информации сделано для того, чтобы избежать части штрафа, связанного с точностью, налагаемого за несоблюдение правил или существенное занижение налога. Также используйте форму 8275 для раскрытия информации о штрафах составителя отчетности за занижение из-за нереалистичных позиций или несоблюдения правил. |

| 8275-R — Заявление о раскрытии нормативной информации | Раскрыть любую позицию в налоговой декларации, по которой была принята позиция, противоречащая правилам Казначейства. |

| 8281 — Возврат информации для публично предлагаемых инструментов скидок оригинального выпуска | Отчет о выпуске публичных предложений долговых инструментов (обязательств). |

| 8300 — Отчет о платежах наличными на сумму свыше 10 000 долларов США, полученных в результате торговли или бизнеса | Сообщите о получении в ходе торговой или коммерческой деятельности более 10 000 долларов наличными или в иностранной валюте в рамках одной транзакции или серии связанных транзакций. |

| 8594 — Заявление о приобретении активов в соответствии с разделом 1060 | Сообщите о продаже активов, составляющих торговлю или бизнес, если стоимость гудвила или непрерывности деятельности придает или может быть связана с такими активами и если основа покупателя определяется только суммой, уплаченной за активы. Эту форму должны использовать как продавец, так и покупатель. |

| 8806 — Информационный доход при приобретении контроля или существенном изменении в структуре капитала | Сообщить о приобретении контроля или существенном изменении в структуре капитала отечественной корпорации. |

| 8842 —Выбор для использования различных периодов годовой оценки для расчета налогового налога с предприятий | Выберите один из периодов годового расчета в разделе 6655 (e) (2) для расчета расчетных налоговых платежей в соответствии с методом рассрочки годового дохода. |

| 8849 —Требование о возврате акцизного налога | Требовать возмещения некоторых акцизов. |

| 8858 — Информационный возврат СШАЛица по отношению к иностранным организациям, не являющимся юридическими лицами (FDE) и иностранным филиалам (FB) | Выполнять требования к отчетности, которые применяются, если корпорация прямо или косвенно владеет иностранным юридическим лицом или иностранным филиалом. Для каждого иностранного филиала или иностранного юридического лица, не имеющего юридического статуса, требуется отдельная форма 8858. См. Инструкции к форме 8858. |

| 8865 — Возвращение лица из США в отношении определенных иностранных партнерств | Сообщить об интересе к иностранному партнерству.Отечественной корпорации, возможно, придется подать форму 8865, если она:

Отечественной корпорации может также потребоваться заполнить форму 8865, чтобы сообщить об определенных случаях отчуждения иностранным товариществом собственности, которую она ранее внесла в это товарищество, если она была партнером на момент отчуждения. Для получения дополнительных сведений, включая штрафы за непредоставление формы 8865, см. Инструкции к форме 8865. |

| 8873 — Исключение экстратерриториального дохода | Укажите сумму экстерриториального дохода, исключенного из валового дохода за налоговый год (обычно не применяется для дохода после 2004 г.).См. Инструкции к форме 8873. |

| 8876 —акцизный налог на факторинговые операции со структурированными расчетами | Отчитаться и уплатить 40% акцизный налог, взимаемый в соответствии с разделом 5891. |

| 8883 — Отчет о распределении активов согласно разделу 338 | Сообщать информацию о сделках, связанных с условной продажей корпоративных активов в соответствии с разделом 338. |

| 8886 — Заявление о раскрытии отчетной транзакции | Раскройте информацию по каждой отчетной операции, в которой участвовала корпорация.Приложите форму 8886 к налоговой декларации корпорации за каждый налоговый год, в котором она участвовала в отчетной операции. Корпорации, возможно, придется заплатить штраф, если она обязана подавать форму 8886 и не делает этого. Могут применяться и другие штрафы. Для получения дополнительной информации см. Инструкции к форме 8886. |

| 8918 — Заявление о раскрытии информации консультантом по вопросам существенной деятельности | Раскрыть определенную информацию о транзакции, подлежащей отчетности, в IRS. Существенные консультанты, заполняющие форму 8918, получат от IRS отчетный номер транзакции.Этот номер должен быть предоставлен всем налогоплательщикам и материальным консультантам, для которых существенный консультант выступает в качестве существенного консультанта. Применяются другие требования к отчетности. См. Инструкции к форме 8918. Применяются другие требования к отчетности. См. Инструкции к форме 8918. |

| 8990 —Ограничение расходов на бизнес-процент в соответствии с разделом 163 (j) | Определите сумму бизнес-процентных расходов, которые корпорация может вычесть, и сумму, которую необходимо перенести на следующий год. См. Инструкции к форме 8990. |

| 8991 —Налог на эрозионные платежи налогоплательщиков со значительными валовыми поступлениями | Определите применимую минимальную сумму налога на снижение налоговой базы за год.См. Инструкции к форме 8991. |

| 8992 —U.S. Расчет акционерами глобального нематериального дохода с низким налогообложением (GILTI) | Изобразите долю американских акционеров в GILTI в течение тех лет, когда они являлись акционерами контролируемых иностранных корпораций (CFC) США. См. Инструкции к форме 8992. |

| 8993 — Вычет по разделу 250 для нематериального дохода, полученного из-за рубежа (FDII), и глобального нематериального дохода с низким налогообложением (GILTI) | Укажите сумму соответствующего вычета для FDII и GILTI по разделу 250. |

Моника Лин — Неуплата участниками ООО первоначального капитала

Успех следующего уровняМоника Линь, эсквайр. MBA

Где деньги — неуплата членами ООО первоначального капитала

(Написано Моникой Лин, эсквайром, первоначально опубликовано Комитетом по партнерствам и компаниям с ограниченной ответственностью Калифорнийской ассоциации юристов, Секция коммерческого права, 4 октября 2019 г.)

Наличие партнера, который не вложил свою долю необходимого начального капитала, является распространенной, но неприятной проблемой для людей, которые начинают бизнес, создавая ООО (общество с ограниченной ответственностью) вместе. Это создает нагрузку на финансовые ресурсы компании и ставит под угрозу способность компании работать с прибылью.

Это создает нагрузку на финансовые ресурсы компании и ставит под угрозу способность компании работать с прибылью.

Чтобы усугубить проблему, часто члены LLC подписывают стандартные операционные соглашения в начале бизнеса без получения юридической консультации. Формулировка этих формальных соглашений обычно предполагает, что все участники выплатили или незамедлительно выплатят требуемый начальный капитал в обмен на свои процентные ставки, указанные в соглашениях. В результате член LLC, который не оплатил необходимый капитал, будет по-прежнему идентифицироваться и указываться в качестве участника в операционном соглашении с полными правами голоса и имущественными правами (по крайней мере, на бумаге).После периода работы или когда приходит время делиться прибылью, такой отказ от вклада в сочетании с ненадлежащей документацией почти наверняка приведет к разногласиям между партнерами, которые могут привести к длительным судебным процессам, сбоям в работе и даже роспуску LLC.

Например: два партнера открыли три LLC как владельцы 50/50. Спустя пару лет один участник заявил, что другой участник никогда не платил каждому ООО первоначальный капитал в размере 1000 долларов США, как того требует операционное соглашение ООО, и поэтому не был участником.Предположительно не участвующий участник утверждал, что он передал трем ООО имущество стоимостью в миллионы долларов, что должно быть достаточным в качестве его первоначального взноса в капитал. Суд постановил, что участник, не вносящий взносы, не внес требуемый первоначальный взнос в капитал и, следовательно, никогда не был участником. Суд постановил, что в соответствии с операционным соглашением для членства в LLC требуется первоначальный взнос, а первоначальный взнос в размере 1000 долларов США должен быть внесен наличными (или чеком).(См. Blue Water Sunset, LLC против Марковица , Калифорния, 2017 г., Unpub. LEXIS 486.)

Обратите внимание, что дела такого типа могут быть очень специфичными. Неспособность члена LLC внести первоначальный взнос в капитал не всегда приводит к уменьшению его доли в компании.

Как показано в приведенном выше случае, наличие четко составленного и хорошо продуманного операционного соглашения об ООО имеет жизненно важное значение для дальнейшего успеха ООО. Своевременная и точная документация о вкладах в капитал участников ООО и любом отказе от них также имеет решающее значение.

Прежде всего, члены LLC должны четко определить требуемую сумму и форму первоначального взноса в капитал в операционном соглашении. Также необходимо указать срок сдачи. В операционных соглашениях должны быть предусмотрены положения, предусматривающие наказание участников, не вносящих взносы, в случае, если участник не вносит взнос полностью или своевременно. Чтобы покрыть дефицит, вызванный участником, не участвующим в взносе, участник может выбрать выполнение любого или некоторых из следующих действий:

- Изъять взнос в основной капитал

- Аванс в фонд в качестве ссуды участнику, не вносящему взносы

- Аванс в качестве займа ООО

- Аванс в фонд в качестве привилегированного взноса и получение льготных выплат

- Аванс в фонд и уменьшение процентных ставок участника, не вносящего взносы, в соответствии с заранее определенной формулой корректировки.

Эти типы средств правовой защиты должны быть предусмотрены в соглашении об эксплуатации LLC, чтобы при необходимости можно было применить выбранное средство правовой защиты. Любая неспособность внести первоначальный или дополнительный взнос в капитал должен быть незамедлительно задокументирован, а уведомления должны быть отправлены, чтобы потенциальные претензии к участнику, не участвующему в программе, могли быть легко подтверждены записями LLC.

И последнее, но самое важное, участники LLC всегда должны привлекать юриста при планировании, разработке и применении средств правовой защиты в случае неспособности участника внести требуемый капитал.Внедрение этих средств защиты может включать сложные вопросы налога на прибыль, а также может привести к непредвиденным последствиям, таким как «смена собственника», которая вызывает переоценку недвижимого имущества, принадлежащего ООО.

Этот электронный бюллетень подготовила Моника Лин из CEO Law ([email protected]),

Председатель комитета по публикациям, партнерствам и LLC Калифорнийской ассоциации юристов.

Моника Лин, эсквайр. | Генеральный директор Law, Inc.

Прямой: (213) 267-1888

[email protected] | www.CEOFirm.com

1108 S. Baldwin Ave., Suite 210

Arcadia, CA 91007

Экономические вопросы при создании ООО

Проверка организационных документов компании с ограниченной ответственностью (ООО) должна касаться взаимоотношений ООО с ее участниками , его операции, его структура капитала, его структура управления, налоговые вопросы, а также следующие экономические вопросы.

Компенсация за капитал

Если организаторы ООО решат выплачивать проценты на капитал участников, операционное соглашение должно устанавливать процентную ставку, подлежащую выплате, или формулу для расчета процентной ставки (например, 2% сверх основной суммы) .Когда процентная ставка привязана к индексу, например, простому, операционное соглашение должно указывать индекс, который будет использоваться (например, основной индекс Первого государственного банка).

При установлении ставки организаторам следует учитывать возможности для других инвестиций, риск, связанный с деятельностью ООО, и вероятность того, что капитал будет привязан на длительный период. Если статьи и операционное соглашение разрешают вклад неденежных активов, в соглашении должно быть указано, как такие взносы будут оцениваться, с указанием суммы, по которой будут начисляться и выплачиваться проценты.Если взносы в капитал могут производиться в течение года, соглашение должно включать положение о том, что проценты начинают начисляться с даты внесения взноса. В соглашении также должно быть указано, как и когда распределения уменьшают размер капитала, на который начисляются проценты.

Компенсация за услуги

Если участники будут оказывать услуги LLC, операционное соглашение должно предусматривать, что LLC может компенсировать членам за оказанные услуги. Также должны быть включены любые ограничения, которые организаторы хотят наложить на сумму или время выплаты компенсации. Если вознаграждение членов основано на стандарте или формуле, например на отработанных часах или полученной выручке, условия и метод, используемые для определения компенсации, должны быть прописаны в соглашении.

Также должны быть включены любые ограничения, которые организаторы хотят наложить на сумму или время выплаты компенсации. Если вознаграждение членов основано на стандарте или формуле, например на отработанных часах или полученной выручке, условия и метод, используемые для определения компенсации, должны быть прописаны в соглашении.

Законы многих штатов по умолчанию не предусматривают распределение доходов или убытков на основе капитала. Для многих закрытых предприятий это может быть подходящим механизмом распределения.Однако, если организаторы хотят распределить операционную прибыль или убытки каким-либо иным образом или предусмотреть специальное распределение определенных статей (например, амортизации), операционное соглашение должно включать положения, регулирующие распределение доходов и убытков между участниками. Любое специальное распределение прибыли или убытка от отчуждения активов LLC также должно быть включено в операционное соглашение.

Примечание : Во многих операционных соглашениях не проводится различие между распределением и распределением доходов и денежных потоков от операций и от других операций (например,г., рефинансирование коммерческого здания). Однако во многих случаях рекомендуется более подробно и подробно рассмотреть распределение и распределение различных типов денежных потоков. Практикующие специалисты должны помочь убедиться, что положения являются разумными, согласованными с любыми отдельными разделами с определениями соглашения и тщательно адаптированы к конкретной транзакции.

Распределение доходов и убытков в большинстве операционных соглашений для LLC, классифицируемых как партнерство, будет точно соответствовать тем, которые традиционно фигурируют в соглашениях о партнерстве.Под гл. 704 (b), распределения между участниками должны производиться либо в соответствии с долей участников в LLC, либо иметь существенный экономический эффект. Как правило, эти правила предназначены для обеспечения того, чтобы любое распределение налоговых статей между участниками отражало экономическую сущность отношений между участниками.

Поскольку большинство LLC создаются для обеспечения ограниченной ответственности участников, маловероятно, что участник согласится восстановить счет дефицита капитала. Правила безопасной гавани предусматривают, что определенные отчисления членам, не имеющим обязательства по восстановлению счета операций с капиталом, может иметь существенный экономический эффект.Чтобы иметь существенный экономический эффект в таких случаях, операционное соглашение должно содержать оговорку о зачете дохода. Квалифицированный зачет дохода требует, чтобы LLC распределила валового дохода или прибыли любому члену, имеющему дефицитный счет движения капитала, чтобы устранить этот дефицит как можно быстрее. Составление соответствующих положений — сложная задача, и штрафом за неправильное составление является перераспределение доходов или убытков IRS после проверки. Практикующим специалистам следует внимательно изучить положение о компенсации квалифицированного дохода, чтобы убедиться, что оно соответствует Разделу.704 постановления.

Распределение доходов и убытков для LLC, выбирающих корпоративную классификацию и делающих выбор в соответствии с подразделом S, производится в соответствии с правилами, применимыми к S-корпорациям (обычно, правило на акцию, на день). Если распределения для LLC, классифицируемой как корпорация S, не из расчета на акцию в день, выбор S может быть проигран. Прибыль и убыток ООО, классифицируемых как корпорации С или неучтенные организации, распределению не подлежат.

Операционное соглашение должно касаться всех возможных вопросов распределения, а не только распределения общих доходов или убытков.Значительных разногласий по поводу распределения статей, таких как доход от списания задолженности, прирост или убыток капитала, а также альтернативные минимальные налоговые корректировки и преференции, можно избежать, если распределение этих статей будет включено в операционное соглашение. Хотя общее распределение доходов и убытков, возможно, может охватывать эти статьи, конкретные положения могут лучше отражать намерения участников.

Соответствие нормам. П. 1.704-2 (e) безопасная гавань для распределения вычетов без права регресса требует, чтобы операционное соглашение или устав содержали положение о минимальном возмещении прибыли.LLC, которые будут классифицированы как партнерства, должны рассмотреть возможность включения этого типа положения в операционное соглашение.

Особенно важно определить все термины, используемые при описании распределения доходов и убытков в операционном соглашении. Например, в Imprimis Investors, LLC , 83 Fed. Cl. 46 (2008), разногласия между двумя членами по поводу значения термина «обычный доход» закончились в суде, когда этот термин не был конкретно описан в операционном соглашении.Вопрос заключался в том, является ли краткосрочный прирост капитала частью специального распределения обычного дохода.

Если LLC разрешает уступку долей участников, операционное соглашение должно указывать, получит ли цедент или цессионарий распределение доходов или убытков за период после уступки. Это имеет решающее значение, когда устав неясен или когда LLC не хочет, чтобы положения закона применялись по умолчанию.

Распределения

Согласно уставам многих штатов LLC, LLC не обязана осуществлять распределения до тех пор, пока не распадется.Эти уставы также предусматривают, что распределения, если они производятся, должны производиться на основе невозвращенных взносов членов в основной капитал. Если участники решат производить распространение на любой другой основе, в рабочем соглашении должно быть указано, когда будут производиться распределения и как они будут распределяться.

Сроки раздачи

Поскольку у LLC во многих штатах нет законодательных требований о распределении, организаторы должны включить в операционное соглашение положение, требующее распределения до роспуска, если такое распределение желательно.Операционное соглашение может предусматривать, что распределения разрешены только при наступлении определенных событий, например, при продаже активов или при выходе на пенсию участника. В качестве альтернативы, распространение может быть разрешено по усмотрению членов или менеджеров или на более регулярной основе, например, ежегодно или ежеквартально.

Предоставление участникам права на распространение или предоставление управляющему неограниченного дискреционного права удерживать выплаты может помешать передаче доли в текущую процентную ставку и, таким образом, лишить ее права на ежегодное исключение налога на дарение (Технический совет IRS 9751003).Один из способов ограничить эту проблему — предоставить менеджерам широкие полномочия по удержанию средств для операционных нужд, резервов для увеличения капитала и резервов на случай непредвиденных обстоятельств в будущем перед распределением, но не позволять менеджерам по своему усмотрению удерживать распределения.

Организаторы должны решить, хотят ли они обязательных или дискреционных положений о распределении. Хотя логика гласит, что требование о распределении может быть опасным для дальнейшего здоровья LLC, также, возможно, несправедливо передавать доход членам, не предоставляя им наличные для уплаты налогов с этого дохода.Если это является проблемой, организаторы могут рассмотреть вопрос о включении пункта о распределении налогов, который требует, чтобы LLC производила распределение до 15 апреля каждого года для финансирования налоговых обязательств участников, возникающих в результате распределения доходов LLC.

Учитывая несоответствие между налоговым статусом участников и возможность того, что некоторые участники могут сами быть транзитными организациями, корпорациями или некоммерческими организациями, многие LLC рассчитывают распределение налогов по самым высоким комбинированным ставкам федерального налога и налога штата.Обычно используется ставка государственного налога государства образования. Однако распределение налогов может противоречить требованиям банковского кредита, которые часто ограничивают допустимое распределение. Соответственно, этот вопрос следует тщательно обсудить с кредитором до оформления любых кредитных документов.

Сумма распределения

Операционное соглашение может предусматривать распределение определенной суммы или распределение на основе формулы или процента от дохода. Например, соглашение может предусматривать ежегодное распределение между участниками в размере 10 000 долларов США или распределение при продаже активов LLC, равное 75% чистой выручки от продаж (после выплаты соответствующих обязательств).Распределения, которые, как ожидается, обеспечат доход на капитал, могут быть составлены как распределения, равные определенному проценту невозвращенного капитала участников.

Каким бы ни был метод расчета распределения, практикующий специалист должен убедиться, что все термины, используемые в формуле распределения, четко определены в соглашении. Например, как определяется чистая выручка от продаж или невозвращенный капитал? Если распределения производятся на основе невозвращенного капитала членов, не только следует определить термин «невозвращенный капитал», но в соглашении должна быть указана дата, на которую будет произведен расчет невозвращенного капитала.Организаторы могут также захотеть ограничить возможность участников вносить капитальные взносы непосредственно перед расчетной датой.

Безналичные распределения

Согласно уставам многих штатов, члены не имеют права требовать или получать выплаты в натуральной форме (безналичные выплаты). Однако от участников может потребоваться согласие на распределение их пропорциональной доли в каждом активе LLC в натуральной форме. Если организаторы LLC хотят иметь право производить безналичные выплаты членам (что может иметь место, когда требуется распределение определенной суммы в долларах каждый год), положение, разрешающее такое распределение, должно быть включено в устав организации или операционное соглашение (если разрешено законом).Если безналичное распределение разрешено, метод определения стоимости распределенного имущества должен быть включен в операционное соглашение.

Распределения, приведшие к неплатежеспособности ООО