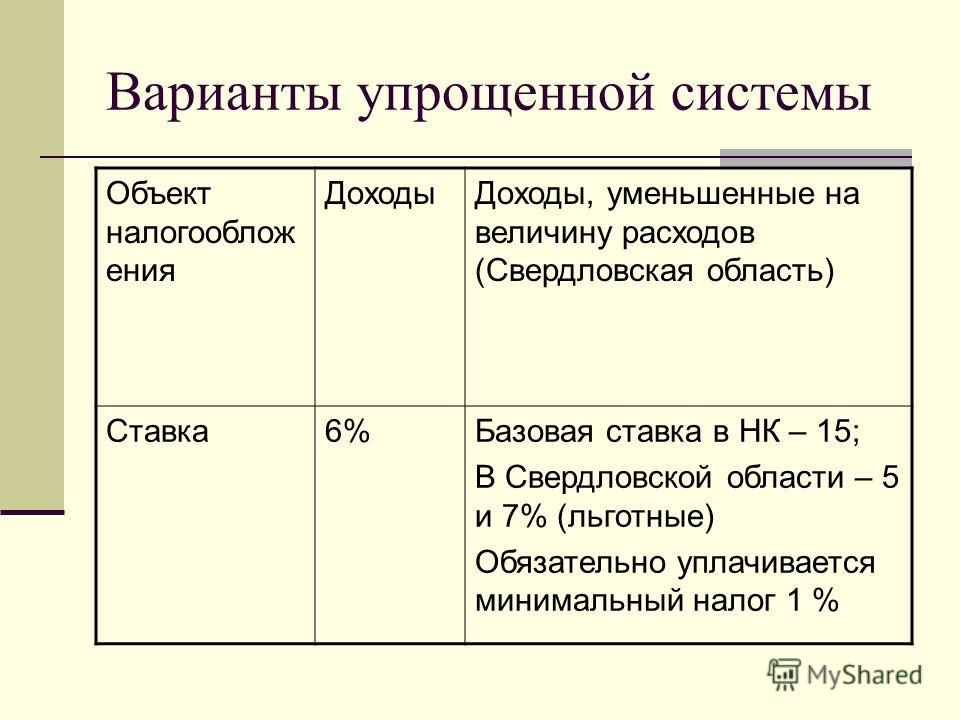

Продлены до 2022 года льготные ставки УСНО Татарстан 10% доходы, уменьшенные на величину расходов, 5% (70% выручки: обрабатывающее производство, производство и распределение электроэнергии, газа и воды, строительство), 1% ставка УСНО доходы Иннополис

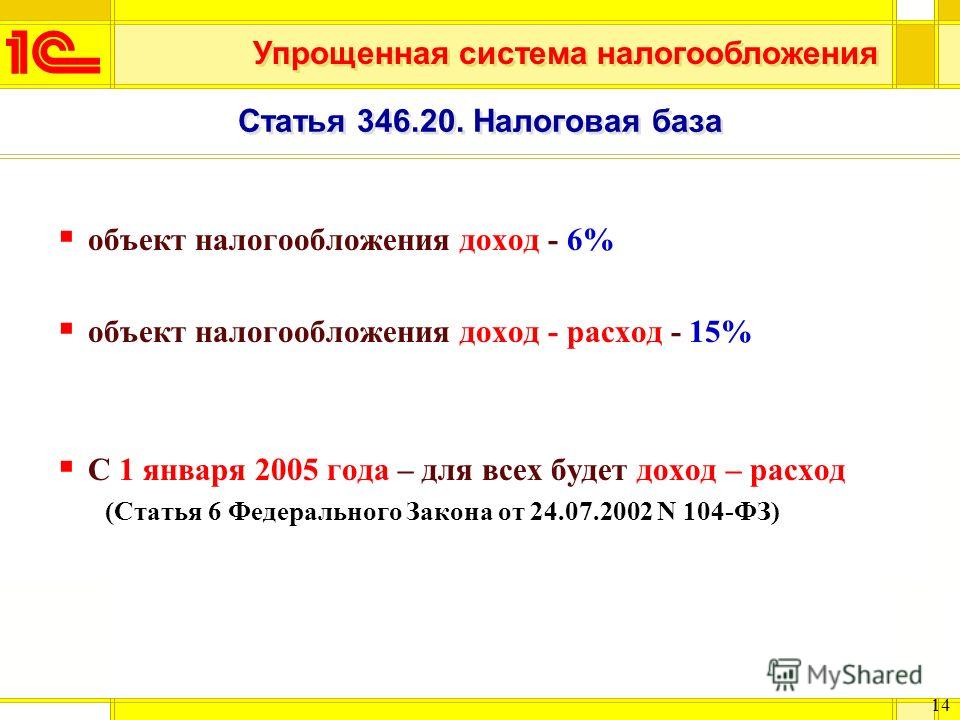

Статья 346.20. Налоговые ставки

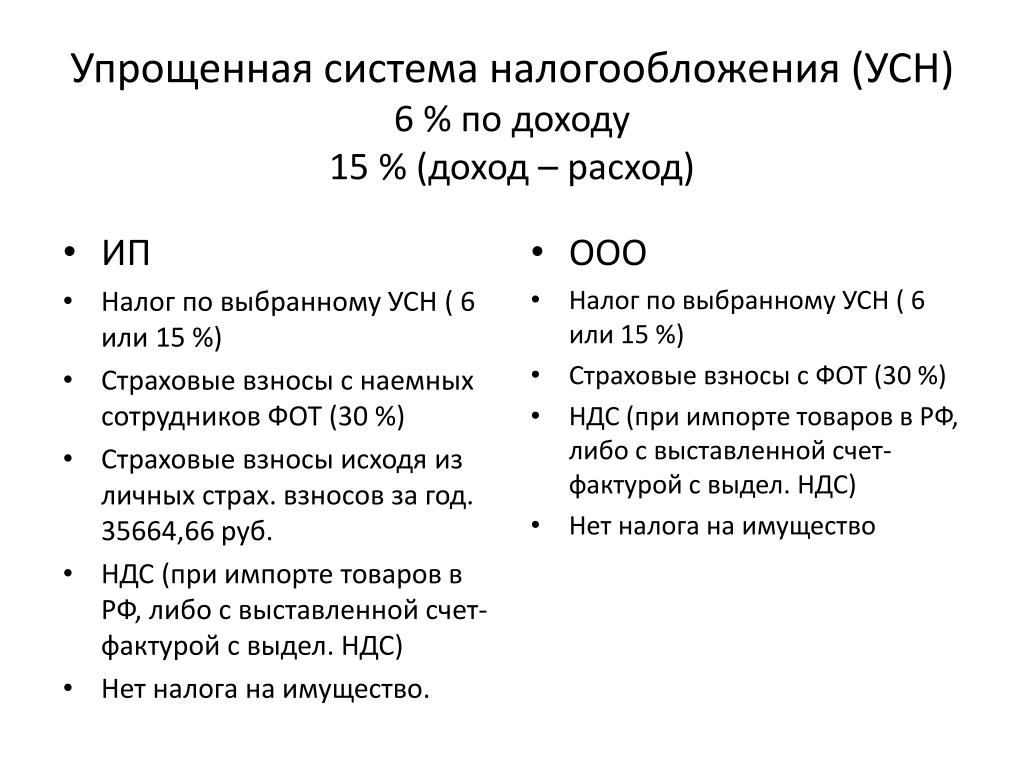

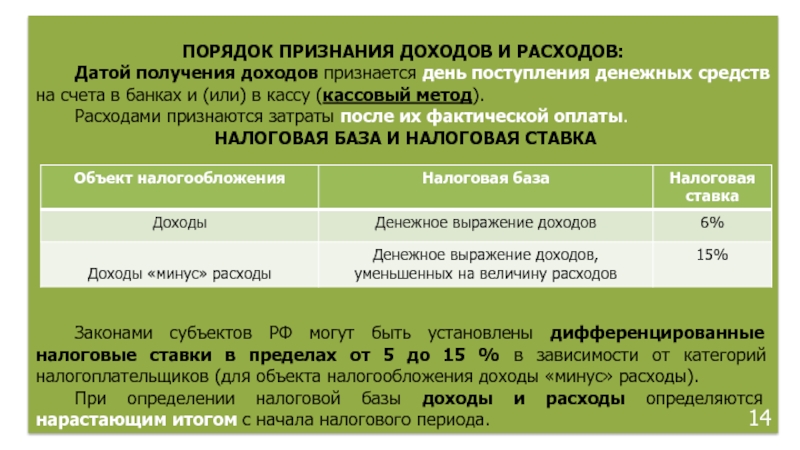

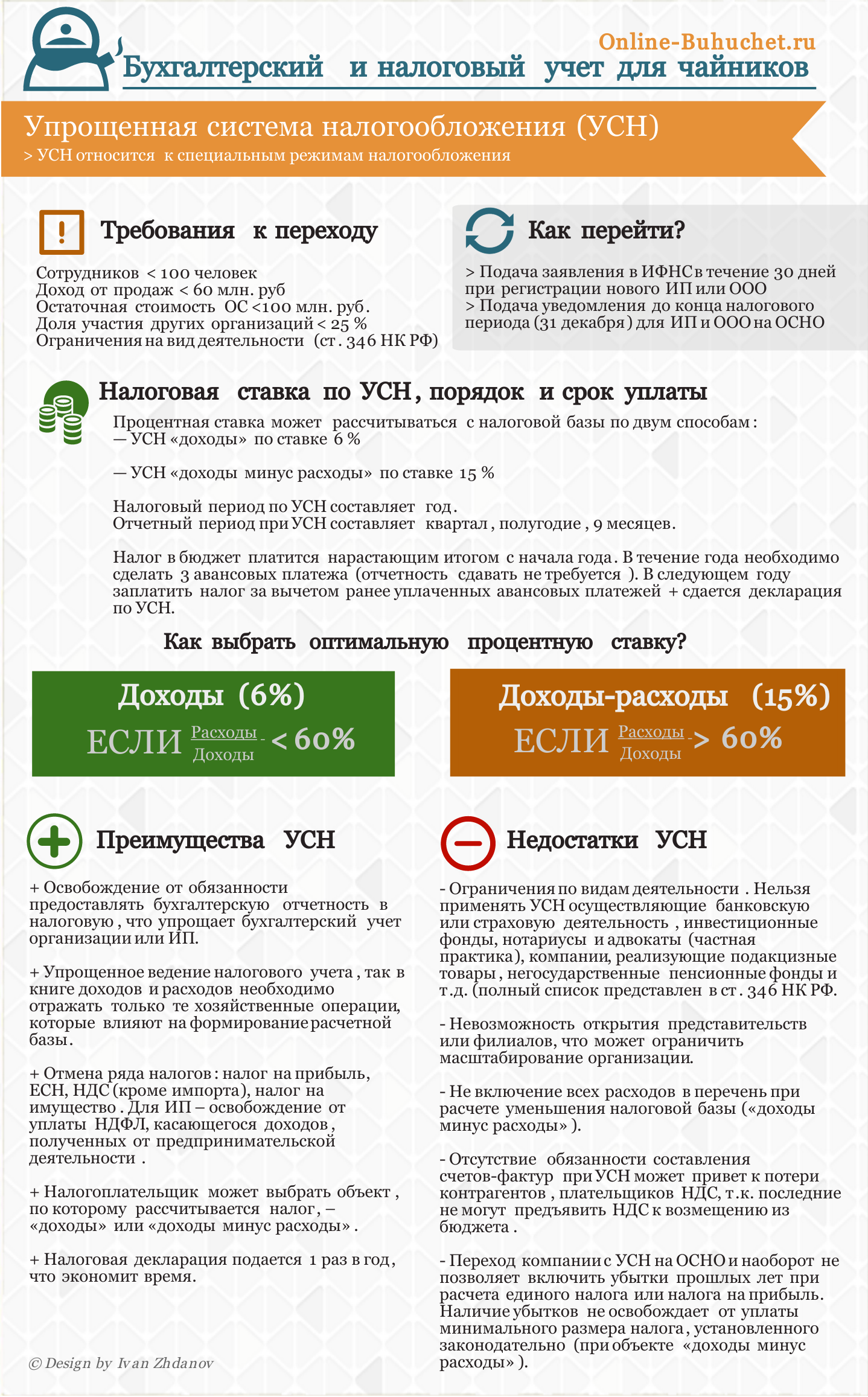

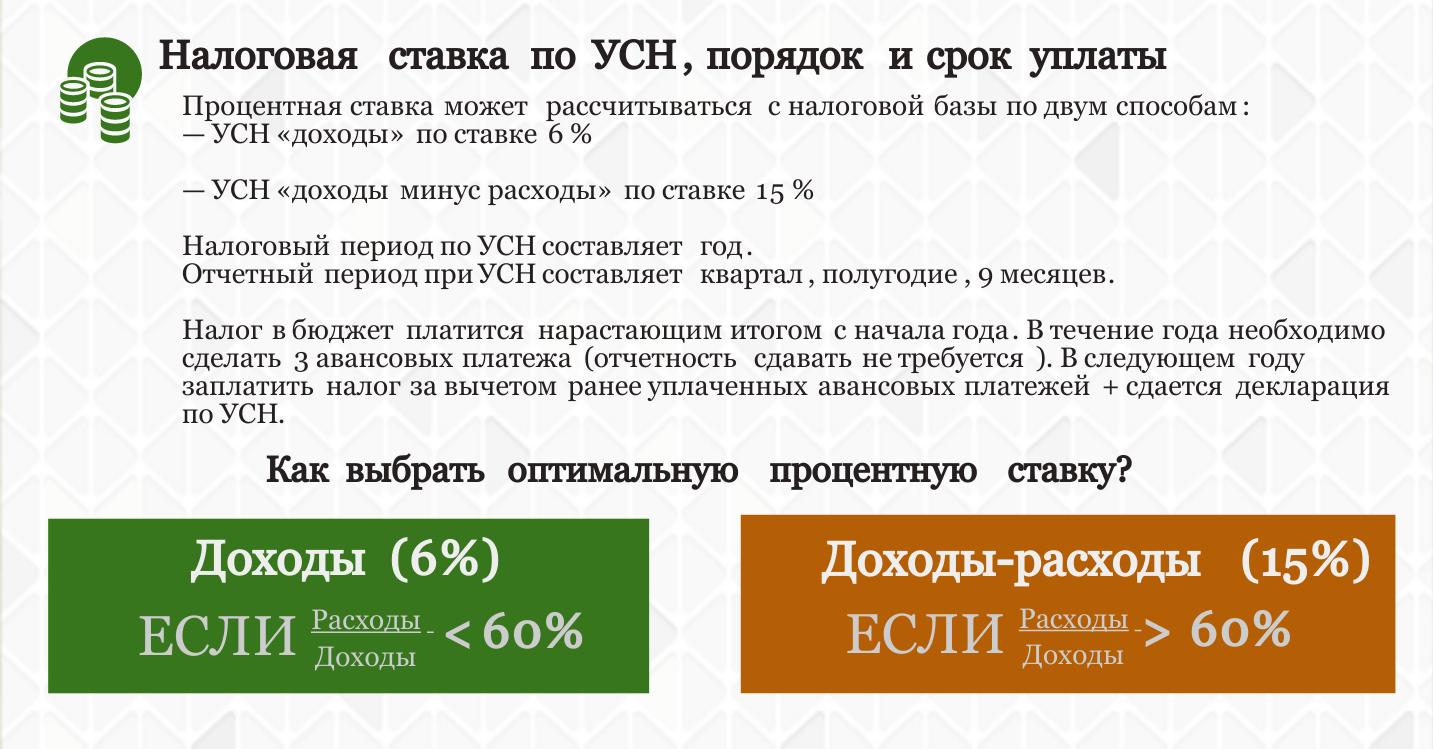

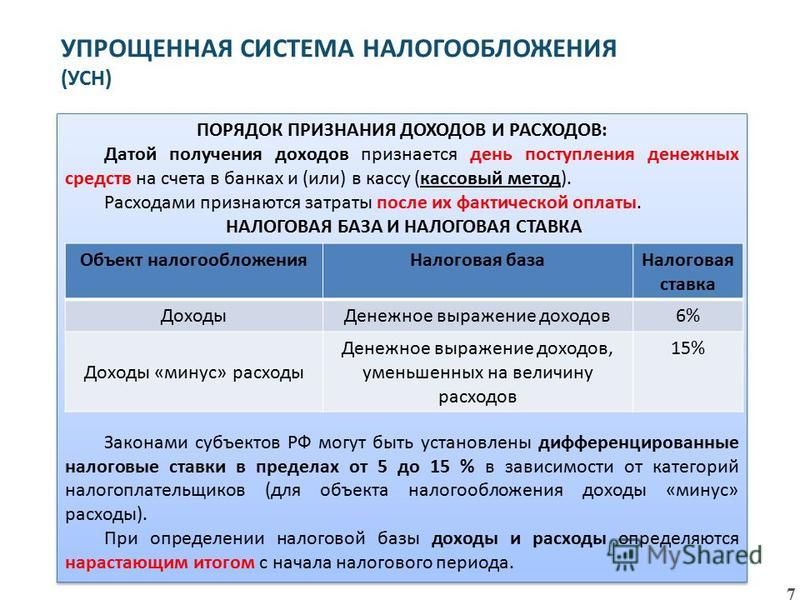

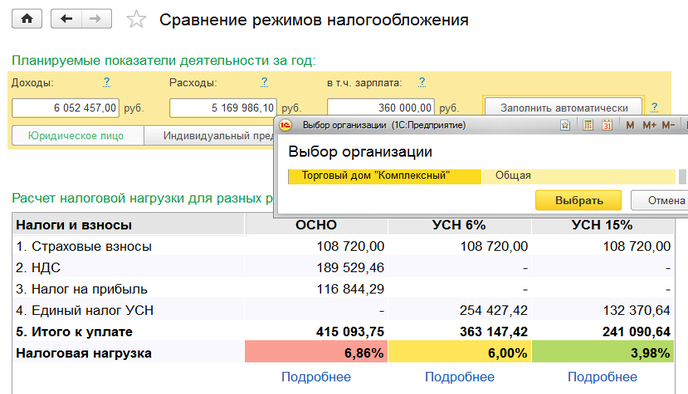

1. В случае, если объектом налогообложения являются доходы, налоговая ставка устанавливается в размере 6 процентов.

Законами субъектов Российской Федерации могут быть установлены налоговые ставки в пределах от 1 до 6 процентов в зависимости от категорий налогоплательщиков. В случаях, предусмотренных пунктами 3 и 4 настоящей статьи, законами субъектов Российской Федерации может быть установлена налоговая ставка в размере 0 процентов.

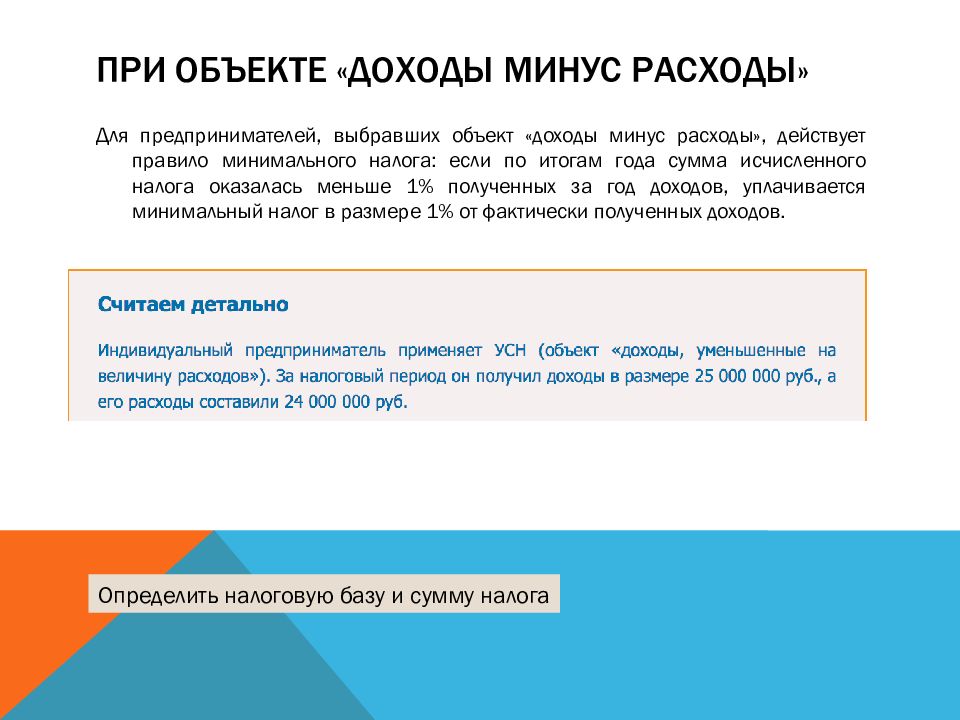

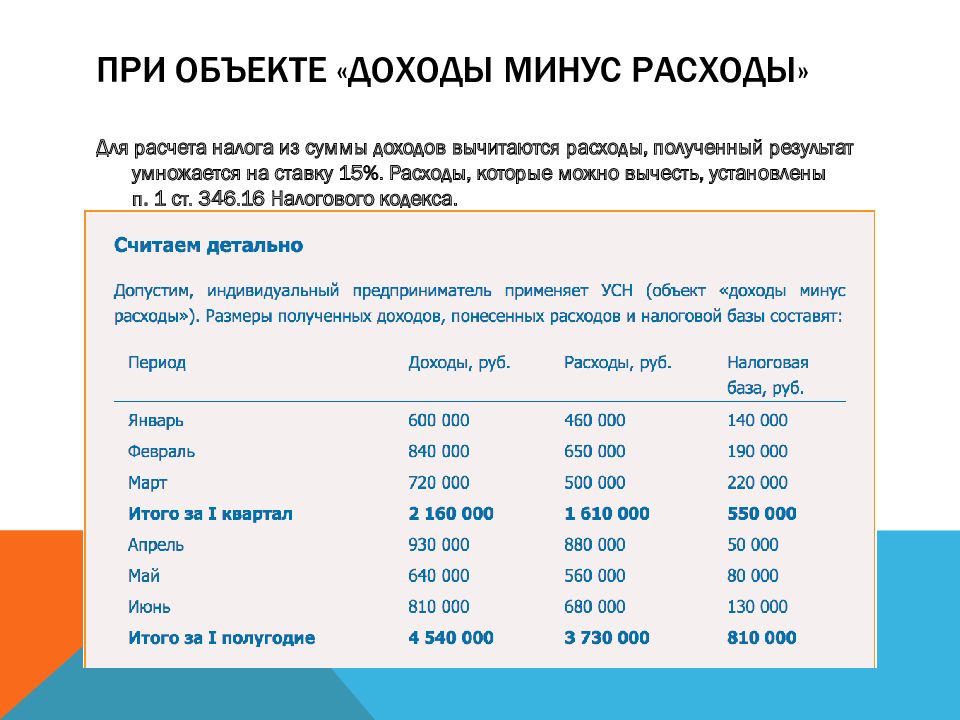

2. В случае, если объектом налогообложения являются доходы, уменьшенные на величину расходов, налоговая ставка устанавливается в размере 15 процентов. Законами субъектов Российской Федерации могут быть установлены дифференцированные налоговые ставки в пределах от 5 до 15 процентов в зависимости от категорий налогоплательщиков.

Статья 1

1. На основании статьи 346.20 Налогового кодекса Российской Федерации установить на территории Республики Татарстан дифференцированные налоговые ставки для налогоплательщиков, применяющих упрощенную систему налогообложения и определивших в качестве объекта налогообложения доходы, уменьшенные на величину расходов, в размерах, предусмотренных частями 2 и 3 настоящей статьи.

2. Установить налоговую ставку в размере 5 процентов:

Пункт 1 части 2 статьи 1 настоящего Закона утрачивает силу с 1 января 2021 года

1) для налогоплательщиков, у которых за соответствующий отчетный (налоговый) период не менее 70 процентов дохода составил доход от осуществления следующих видов экономической деятельности:

а) обрабатывающее производство;

б) производство и распределение электроэнергии, газа и воды;

в) строительство;

Пункт 2 части 2 статьи 1 настоящего Закона

распространяется на правоотношения, возникшие с 1 января 2011 года и утрачивает силу с 1 января 2026 года2) для налогоплательщиков, у которых за соответствующий отчетный (налоговый) период 100 процентов дохода составил доход от услуг стоянок (парковок) автомототранспортных средств на введенных в эксплуатацию с 1 января 2011 года до 1 июля 2013 года многоуровневых и подземных стоянках (парковках) с количеством машино-мест согласно технической документации не менее 150 единиц;

Пункт 3 части 2 статьи 1 настоящего Закона утрачивает силу с 1 января 2023 года

Часть 2 дополнена пунктом 3 с 28 февраля 2020 г. — Закон Республики Татарстан от 26 февраля 2020 г. N 3-ЗРТ

— Закон Республики Татарстан от 26 февраля 2020 г. N 3-ЗРТ

Изменения распространяются на правоотношения, возникшие с 1 января 2020 г.

3) для налогоплательщиков, местом нахождения (местом жительства) которых являются города с численностью населения до 7 тысяч человек по данным федерального органа исполнительной власти, осуществляющего функции по формированию официальной статистической информации о социальных, экономических, демографических, экологических и других общественных процессах в Российской Федерации, при условии, что за соответствующий отчетный (налоговый) период не менее 90 процентов дохода составил доход от осуществления видов экономической деятельности, соответствующих кодам Общероссийского классификатора видов экономической деятельности 62 «Разработка компьютерного программного обеспечения, консультационные услуги в данной области и другие сопутствующие услуги» и 63 «Деятельность в области информационных технологий».

Часть 3 статьи 1 настоящего Закона утрачивает силу с 1 января 2022 года

3.

Статья 1.1 настоящего Закона утрачивает силу с 1 января 2023 года

Закон дополнен статьей 1.1 с 28 февраля 2020 г. — Закон Республики Татарстан от 26 февраля 2020 г. N 3-ЗРТ. Изменения распространяются на правоотношения, возникшие с 1 января 2020 г.

Статья 1.1

Установить налоговую ставку в размере 1 процента для налогоплательщиков, местом нахождения (местом жительства) которых являются города с численностью населения до 7 тысяч человек по данным федерального органа исполнительной власти, осуществляющего функции по формированию официальной статистической информации о социальных, экономических, демографических, экологических и других общественных процессах в Российской Федерации, применяющих упрощенную систему налогообложения и определивших в качестве объекта налогообложения доходы

Статья 2

Пункт 1 изменен с 1 января 2021 г. — Закон Республики Татарстан от 18 июля 2020 г. N 39-ЗРТ и от 14 июня 2019 г. N 43-ЗРТПризнать утратившими силу:

1) с 1 января 2022 года пункт 1 части 2 и часть 3 статьи 1 настоящего Закона;

3) с 1 января 2023 года пункт 3 части 2 статьи 1 и статью 1.1 настоящего Закона.

Казань, Кремль

17 июня 2009 года

N 19-ЗРТ

Закон РТ от 17 июня 2009 г. N 19-ЗРТ «Об установлении дифференцированных налоговых ставок для налогоплательщиков, применяющих упрощенную систему налогообложения» (с изменениями и дополнениями) Закон Республики Татарстан от 17 июня 2009 г. N 19-ЗРТ «Об установлении дифференцированных налоговых ставок для налогоплательщиков, применяющих упрощенную систему налогообложения» С изменениями и дополнениями от: 17 октября 2009 г., 8 мая 2011 г., 11 июня 2012 г., 25 сентября 2015 г., 31 мая 2016 г., 23 июня 2017 г., 30 июня 2018 г., 14 июня 2019 г. , 26 февраля, 18 июля 2020 г. Принят Государственным Советом РТ 28 мая 2009 года

, 26 февраля, 18 июля 2020 г. Принят Государственным Советом РТ 28 мая 2009 года

Об установлении налоговых ставок для отдельных категорий налогоплательщиков, применяющих упрощенную систему налогообложения

Версия для печатиОб установлении налоговых ставок для отдельных категорий налогоплательщиков, применяющих упрощенную систему налогообложения

ИНФОРМАЦИЯ

о принятых на двадцать втором заседании Калининградской областной Думы шестого созыва законах Калининградской области

Закон Калининградской области «Об установлении налоговых ставок для отдельных категорий налогоплательщиков, применяющих упрощенную систему налогообложения» принят в рамках полномочий органов государственной власти Российской Федерации по вопросам развития малого и среднего предпринимательства. В соответствии со статьей 346.20 Налогового кодекса Российской Федерации законами субъектов Российской Федерации могут быть установлены налоговые ставки по упрощенной системе налогообложения (далее – УСН) в зависимости от категорий налогоплательщиков в пределах: если объектом налогообложения являются доходы: от 1 до 6 процентов; если доходы, уменьшенные на величину расходов: от 5 до 15 процентов.

По итогам обсуждения с представителями бизнес — ассоциаций Калининградской области было принято решение об установлении на территории Калининградской области пониженных ставок для отдельных категорий налогоплательщиков, применяющих УСН.

Налоговые льготы в виде пониженных ставок предусматриваются для налогоплательщиков, осуществляющих следующие виды экономической деятельности:

— обработка янтаря и производство изделий из янтаря;

— обработка и утилизация отходов;

— разработка компьютерного программного обеспечения и деятельность в области информационных технологий.

Данные виды деятельности выбраны в целях стимулирования развития названных отраслей и повышения их привлекательности.

Законом предусматривается снижение ставок налога для УСН в два раза:

1) — с налогооблагаемой базой «Доходы» с 6% до 3%;

2) — с налогооблагаемой базой «Доходы минус расходы» с 15% до 7,5%.

Пониженная налоговая ставка может применяться только для тех налогоплательщиков, у которых доходы от льготируемых видов деятельности суммарно составляют не менее 70 процентов в общей сумме доходов, отсутствует задолженность по уплате обязательных платежей в бюджет и внебюджетные фонды. Также, обязательным условием является обеспечение в случае привлечения наемных работников уровня среднемесячного выплачиваемого дохода в расчете на одного работника в размере не менее двух с половиной минимальных размеров оплаты труда, установленных законодательством Российской Федерации.

Также, обязательным условием является обеспечение в случае привлечения наемных работников уровня среднемесячного выплачиваемого дохода в расчете на одного работника в размере не менее двух с половиной минимальных размеров оплаты труда, установленных законодательством Российской Федерации.

В рамках мониторинга закона Министерство финансов совместно с Управлением Федеральной налоговой службы по Калининградской области ежегодно будет осуществлять оценку эффективности установленных пониженных ставок налога по УСН в соответствии с методикой, разработанной Министерством финансов Российской Федерации. При этом будут учитываться увеличение поступлений налоговых доходов в бюджет по данным налогоплательщикам, увеличение количества зарегистрированных организаций и индивидуальных предпринимателей, применяющих режим УСН.

Закон вступает в силу со дня его официального опубликования, распространяется на отношения, возникшие с 1 января 2018 года, и действует до 31 декабря 2020 года включительно.

Возврат к списку

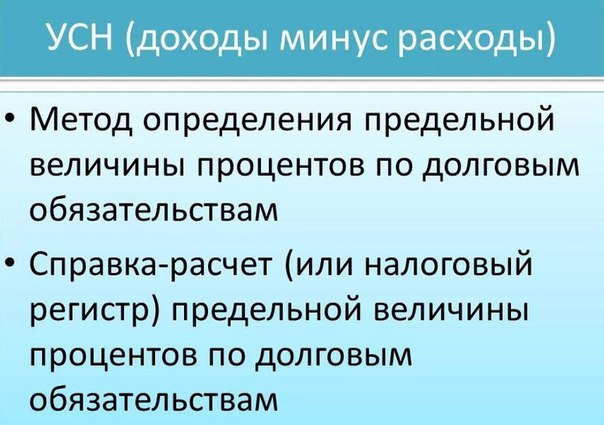

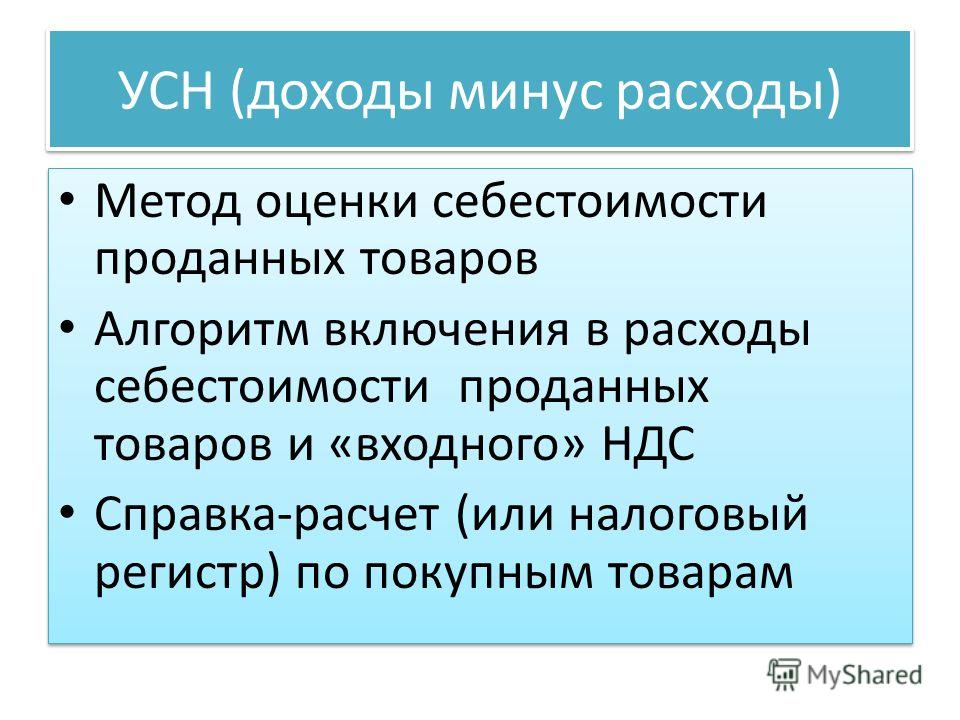

Доходы минус расходы – три основных метода

Соглашение о конфиденциальности

и обработке персональных данных

1.Общие положения

1.1.Настоящее соглашение о конфиденциальности и обработке персональных данных (далее – Соглашение) принято свободно и своей волей, действует в отношении всей информации, которую ООО «Инсейлс Рус» и/или его аффилированные лица, включая все лица, входящие в одну группу с ООО «Инсейлс Рус» (в том числе ООО «ЕКАМ сервис»), могут получить о Пользователе во время использования им любого из сайтов, сервисов, служб, программ для ЭВМ, продуктов или услуг ООО «Инсейлс Рус» (далее – Сервисы) и в ходе исполнения ООО «Инсейлс Рус» любых соглашений и договоров с Пользователем. Согласие Пользователя с Соглашением, выраженное им в рамках отношений с одним из перечисленных лиц, распространяется на все остальные перечисленные лица.

1.2.Использование Сервисов означает согласие Пользователя с настоящим Соглашением и указанными в нем условиями; в случае несогласия с этими условиями Пользователь должен воздержаться от использования Сервисов.

1.3.Сторонами (далее – «Стороны) настоящего Соглашения являются:

«Инсейлс» – Общество с ограниченной ответственностью «Инсейлс Рус», ОГРН 1117746506514, ИНН 7714843760, КПП 771401001, зарегистрированное по адресу: 125319, г.Москва, ул.Академика Ильюшина, д.4, корп.1, офис 11 (далее — «Инсейлс»), с одной стороны, и

«Пользователь» –

либо физическое лицо, обладающее дееспособностью и признаваемое участником гражданских правоотношений в соответствии с законодательством Российской Федерации;

либо юридическое лицо, зарегистрированное в соответствии с законодательством государства, резидентом которого является такое лицо;

либо индивидуальный предприниматель, зарегистрированный в соответствии с законодательством государства, резидентом которого является такое лицо;

которое приняло условия настоящего Соглашения.

1.4.Для целей настоящего Соглашения Стороны определили, что конфиденциальная информация – это сведения любого характера (производственные, технические, экономические, организационные и другие), в том числе о результатах интеллектуальной деятельности, а также сведения о способах осуществления профессиональной деятельности (включая, но не ограничиваясь: информацию о продукции, работах и услугах; сведения о технологиях и научно-исследовательских работах; данные о технических системах и оборудовании, включая элементы программного обеспечения; деловые прогнозы и сведения о предполагаемых покупках; требования и спецификации конкретных партнеров и потенциальных партнеров; информацию, относящуюся к интеллектуальной собственности, а также планы и технологии, относящиеся ко всему перечисленному выше), сообщаемые одной стороной другой стороне в письменной и/или электронной форме, явно обозначенные Стороной как ее конфиденциальная информация.

1.5.Целью настоящего Соглашения является защита конфиденциальной информации, которой Стороны будут обмениваться в ходе переговоров, заключения договоров и исполнения обязательств, а равно любого иного взаимодействия (включая, но не ограничиваясь, консультирование, запрос и предоставление информации, и выполнение иных поручений).

2.Обязанности Сторон

2.1.Стороны соглашаются сохранять в тайне всю конфиденциальную информацию, полученную одной Стороной от другой Стороны при взаимодействии Сторон, не раскрывать, не разглашать, не обнародовать или иным способом не предоставлять такую информацию какой-либо третьей стороне без предварительного письменного разрешения другой Стороны, за исключением случаев, указанных в действующем законодательстве, когда предоставление такой информации является обязанностью Сторон.

2.2.Каждая из Сторон предпримет все необходимые меры для защиты конфиденциальной информации как минимум с применением тех же мер, которые Сторона применяет для защиты собственной конфиденциальной информации. Доступ к конфиденциальной информации предоставляется только тем сотрудникам каждой из Сторон, которым он обоснованно необходим для выполнения служебных обязанностей по исполнению настоящего Соглашения.

2.3.Обязательство по сохранению в тайне конфиденциальной информации действительно в пределах срока действия настоящего Соглашения, лицензионного договора на программы для ЭВМ от 01. 12.2016г., договора присоединения к лицензионному договору на программы для ЭВМ, агентских и иных договоров и в течение пяти лет после прекращения их действия, если Сторонами отдельно не будет оговорено иное.

12.2016г., договора присоединения к лицензионному договору на программы для ЭВМ, агентских и иных договоров и в течение пяти лет после прекращения их действия, если Сторонами отдельно не будет оговорено иное.

2.4.Не будут считаться нарушением настоящего Соглашения следующие случаи:

(а)если предоставленная информация стала общедоступной без нарушения обязательств одной из Сторон;

(б)если предоставленная информация стала известна Стороне в результате ее собственных исследований, систематических наблюдений или иной деятельности, осуществленной без использования конфиденциальной информации, полученной от другой Стороны;

(в)если предоставленная информация правомерно получена от третьей стороны без обязательства о сохранении ее в тайне до ее предоставления одной из Сторон;

(г)если информация предоставлена по письменному запросу органа государственной власти, иного государственного органа, или органа местного самоуправления в целях выполнения их функций и ее раскрытие этим органам обязательно для Стороны. При этом Сторона должна незамедлительно известить другую Сторону о поступившем запросе;

При этом Сторона должна незамедлительно известить другую Сторону о поступившем запросе;

(д)если информация предоставлена третьему лицу с согласия той Стороны, информация о которой передается.

2.5.Инсейлс не проверяет достоверность информации, предоставляемой Пользователем, и не имеет возможности оценивать его дееспособность.

2.6.Информация, которую Пользователь предоставляет Инсейлс при регистрации в Сервисах, не является персональными данными, как они определены в Федеральном законе РФ №152-ФЗ от 27.07.2006г. «О персональных данных».

2.7.Инсейлс имеет право вносить изменения в настоящее Соглашение. При внесении изменений в актуальной редакции указывается дата последнего обновления. Новая редакция Соглашения вступает в силу с момента ее размещения, если иное не предусмотрено новой редакцией Соглашения.

2.8.Принимая данное Соглашение Пользователь осознает и соглашается с тем, что Инсейлс может отправлять Пользователю персонализированные сообщения и информацию (включая, но не ограничиваясь) для повышения качества Сервисов, для разработки новых продуктов, для создания и отправки Пользователю персональных предложений, для информирования Пользователя об изменениях в Тарифных планах и обновлениях, для направления Пользователю маркетинговых материалов по тематике Сервисов, для защиты Сервисов и Пользователей и в других целях.

Пользователь имеет право отказаться от получения вышеуказанной информации, сообщив об этом письменно на адрес электронной почты Инсейлс — [email protected].

2.9.Принимая данное Соглашение, Пользователь осознает и соглашается с тем, что Сервисами Инсейлс для обеспечения работоспособности Сервисов в целом или их отдельных функций в частности могут использоваться файлы cookie, счетчики, иные технологии и Пользователь не имеет претензий к Инсейлс в связи с этим.

2.10.Пользователь осознает, что оборудование и программное обеспечение, используемые им для посещения сайтов в сети интернет могут обладать функцией запрещения операций с файлами cookie (для любых сайтов или для определенных сайтов), а также удаления ранее полученных файлов cookie.

Инсейлс вправе установить, что предоставление определенного Сервиса возможно лишь при условии, что прием и получение файлов cookie разрешены Пользователем.

2.11.Пользователь самостоятельно несет ответственность за безопасность выбранных им средств для доступа к учетной записи, а также самостоятельно обеспечивает их конфиденциальность. Пользователь самостоятельно несет ответственность за все действия (а также их последствия) в рамках или с использованием Сервисов под учетной записью Пользователя, включая случаи добровольной передачи Пользователем данных для доступа к учетной записи Пользователя третьим лицам на любых условиях (в том числе по договорам или соглашениям). При этом все действия в рамках или с использованием Сервисов под учетной записью Пользователя считаются произведенными самим Пользователем, за исключением случаев, когда Пользователь уведомил Инсейлс о несанкционированном доступе к Сервисам с использованием учетной записи Пользователя и/или о любом нарушении (подозрениях о нарушении) конфиденциальности своих средств доступа к учетной записи.

Пользователь самостоятельно несет ответственность за все действия (а также их последствия) в рамках или с использованием Сервисов под учетной записью Пользователя, включая случаи добровольной передачи Пользователем данных для доступа к учетной записи Пользователя третьим лицам на любых условиях (в том числе по договорам или соглашениям). При этом все действия в рамках или с использованием Сервисов под учетной записью Пользователя считаются произведенными самим Пользователем, за исключением случаев, когда Пользователь уведомил Инсейлс о несанкционированном доступе к Сервисам с использованием учетной записи Пользователя и/или о любом нарушении (подозрениях о нарушении) конфиденциальности своих средств доступа к учетной записи.

2.12.Пользователь обязан немедленно уведомить Инсейлс о любом случае несанкционированного (не разрешенного Пользователем) доступа к Сервисам с использованием учетной записи Пользователя и/или о любом нарушении (подозрениях о нарушении) конфиденциальности своих средств доступа к учетной записи. В целях безопасности, Пользователь обязан самостоятельно осуществлять безопасное завершение работы под своей учетной записью по окончании каждой сессии работы с Сервисами. Инсейлс не отвечает за возможную потерю или порчу данных, а также другие последствия любого характера, которые могут произойти из-за нарушения Пользователем положений этой части Соглашения.

В целях безопасности, Пользователь обязан самостоятельно осуществлять безопасное завершение работы под своей учетной записью по окончании каждой сессии работы с Сервисами. Инсейлс не отвечает за возможную потерю или порчу данных, а также другие последствия любого характера, которые могут произойти из-за нарушения Пользователем положений этой части Соглашения.

3.Ответственность Сторон

3.1.Сторона, нарушившая предусмотренные Соглашением обязательства в отношении охраны конфиденциальной информации, переданной по Соглашению, обязана возместить по требованию пострадавшей Стороны реальный ущерб, причиненный таким нарушением условий Соглашения в соответствии с действующим законодательством Российской Федерации.

3.2.Возмещение ущерба не прекращают обязанности нарушившей Стороны по надлежащему исполнению обязательств по Соглашению.

4.Иные положения

4.1.Все уведомления, запросы, требования и иная корреспонденция в рамках настоящего Соглашения, в том числе включающие конфиденциальную информацию, должны оформляться в письменной форме и вручаться лично или через курьера, или направляться по электронной почте адресам, указанным в лицензионном договоре на программы для ЭВМ от 01. 12.2016г., договоре присоединения к лицензионному договору на программы для ЭВМ и в настоящем Соглашении или другим адресам, которые могут быть в дальнейшем письменно указаны Стороной.

12.2016г., договоре присоединения к лицензионному договору на программы для ЭВМ и в настоящем Соглашении или другим адресам, которые могут быть в дальнейшем письменно указаны Стороной.

4.2.Если одно или несколько положений (условий) настоящего Соглашения являются либо становятся недействительными, то это не может служить причиной для прекращения действия других положений (условий).

4.3.К настоящему Соглашению и отношениям между Пользователем и Инсейлс, возникающим в связи с применением Соглашения, подлежит применению право Российской Федерации.

4.3.Все предложения или вопросы по поводу настоящего Соглашения Пользователь вправе направлять в Службу поддержки пользователей Инсейлс www.ekam.ru либо по почтовому адресу: 107078, г. Москва, ул. Новорязанская, 18, стр.11-12 БЦ «Stendhal» ООО «Инсейлс Рус».

Дата публикации: 01.12.2016г.

Полное наименование на русском языке:

Общество с ограниченной ответственностью «Инсейлс Рус»

Сокращенное наименование на русском языке:

ООО «Инсейлс Рус»

Наименование на английском языке:

InSales Rus Limited Liability Company (InSales Rus LLC)

Юридический адрес:

125319, г. Москва, ул. Академика Ильюшина, д. 4, корп.1, офис 11

Москва, ул. Академика Ильюшина, д. 4, корп.1, офис 11

Почтовый адрес:

107078, г. Москва, ул. Новорязанская, 18, стр.11-12, БЦ «Stendhal»

ИНН: 7714843760 КПП: 771401001

Банковские реквизиты:

Р/с 40702810600001004854

В ИНГ БАНК (ЕВРАЗИЯ) АО, г.Москва,

к/с 30101810500000000222, БИК 044525222

Электронная почта: [email protected]

Контактный телефон: +7(495)133-20-43

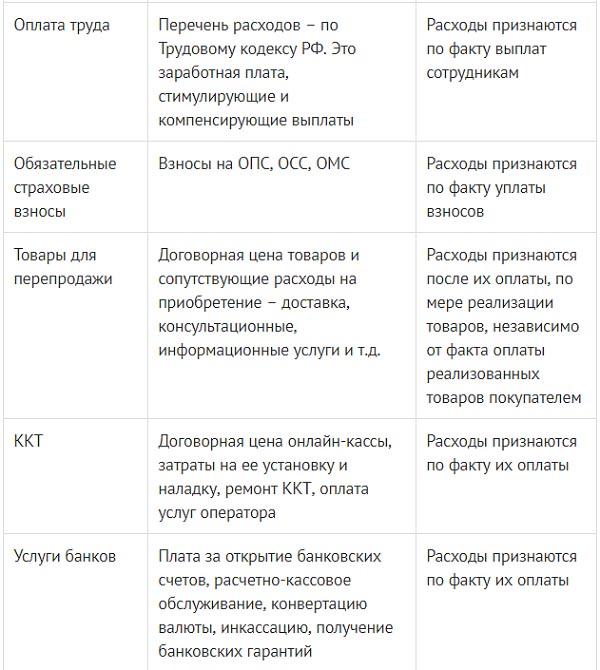

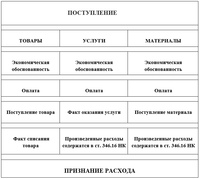

Учет расходов при УСН. Особенности признания в налоговой базе

Выбрать журналАктуальные вопросы бухгалтерского учета и налогообложенияАктуальные вопросы бухгалтерского учета и налогообложения: учет в сельском хозяйствеБухгалтер Крыма: учет в унитарных предприятияхБухгалтер Крыма: учет в сельском хозяйствеБухгалтер КрымаАптека: бухгалтерский учет и налогообложениеЖилищно-коммунальное хозяйство: бухгалтерский учет и налогообложениеНалог на прибыльНДС: проблемы и решенияОплата труда: бухгалтерский учет и налогообложениеСтроительство: акты и комментарии для бухгалтераСтроительство: бухгалтерский учет и налогообложениеТуристические и гостиничные услуги: бухгалтерский учет и налогообложениеУпрощенная система налогообложения: бухгалтерский учет и налогообложениеУслуги связи: бухгалтерский учет и налогообложениеОплата труда в государственном (муниципальном) учреждении: бухгалтерский учет и налогообложениеАвтономные учреждения: акты и комментарии для бухгалтераАвтономные учреждения: бухгалтерский учет и налогообложениеБюджетные организации: акты и комментарии для бухгалтераБюджетные организации: бухгалтерский учет и налогообложениеКазенные учреждения: акты и комментарии для бухгалтераКазенные учреждения: бухгалтерский учет и налогообложениеОплата труда в государственном (муниципальном) учреждении: акты и комментарии для бухгалтераОтдел кадров государственного (муниципального) учрежденияРазъяснения органов исполнительной власти по ведению финансово-хозяйственной деятельности в бюджетной сфереРевизии и проверки финансово-хозяйственной деятельности государственных (муниципальных) учрежденийРуководитель автономного учрежденияРуководитель бюджетной организацииСиловые министерства и ведомства: бухгалтерский учет и налогообложениеУчреждения здравоохранения: бухгалтерский учет и налогообложениеУчреждения культуры и искусства: бухгалтерский учет и налогообложениеУчреждения образования: бухгалтерский учет и налогообложениеУчреждения физической культуры и спорта: бухгалтерский учет и налогообложение

20192020

НомерЛюбой

Электронная версия

Ставки УСН: изменения с 2020 года

Ставка УСН зависит от объекта налогообложения и региональных законов. Регионы могут изменить ставки УСН с 2020 года. Расскажем, кого из упрощенцев ждет изменение ставок налога.

Регионы могут изменить ставки УСН с 2020 года. Расскажем, кого из упрощенцев ждет изменение ставок налога.

Изменение региональных ставок УСН с 2020 года

Максимальная ставка, которую предприниматели платят в связи с применением УСН на объекте «Доходы», составляет 6%. Региональные власти могут снизить налог до 1%.

Предельная ставка на УСН с объектом налогообложения «Доходы минус расходы» — 15%. Региональный закон может установить ставку в пределах от 5 до 15 процентов.

Более низкий процент налога в связи с применением УСН может распространяться на всех упрощенцев, либо только на некоторые сферы бизнеса.

Законами субъектов может быть установлена налоговая ставка в размере 0% для ИП, которые зарегистрировались впервые и ведут бизнес в производственной, социальной или научной сфере. Так называемые налоговые каникулы могут длиться максимум два года.

Подробнее об этом: Налоговые каникулы для ИП в 2019 и в 2020 годах

Тюменский бизнес на УСН платит налог со ставкой УСН 0%. Однако право на нулевую ставку есть только у ИП, которые работают в производственной, социальной, научной сферах, а также в сфере бытовых услуг населению. Воспользоваться ей могут только впервые зарегистрированные ИП.

Однако право на нулевую ставку есть только у ИП, которые работают в производственной, социальной, научной сферах, а также в сфере бытовых услуг населению. Воспользоваться ей могут только впервые зарегистрированные ИП.

Ленинградская область до 2021 года также установила нулевую ставку для новых ИП, деятельность которых относится к производственной, социальной или научной сфере.

Кроме того, здесь бизнес платит налог 5% при УСН «Доходы минус расходы». Такая ставка установлена законом Ленинградской области №73-оз от 20.07.2015 года. Она вырастет только после создания и принятия соответствующего законопроекта.

Повышение лимитов и ставок УСН с 2020 года

Ставка налога может вырасти для предпринимателей, которые превысили предельные показатели численности или дохода, то есть потеряли право на применение УСН.

Законопроект Правительства РФ предлагает не лишать таких бизнесменов права на упрощенку. Однако ставка налога для них будет увеличиваться. На объекте УСН «Доходы» она составит 8%, а на УСН «Доходы минус расходы» — 20%.

На следующий год после того, как упрощенцы впишутся в прежний лимит, они смогут платить налог на стандартных условиях.

Подробнее по теме: УСН для ИП: новые лимиты и ставки в 2020 году

Итак, чтобы знать, какова ставка УСН для конкретной компании, нужно следить за региональным законодательством.

Как рассчитать чистую прибыль (формула и примеры)

Чистая прибыль — одна из самых важных статей в отчете о прибылях и убытках. Актуальный отчет о прибылях и убытках — это всего лишь один отчет, к которому малые предприятия получают доступ через Bench. Узнайте, как автоматическая отчетность Bench дает вам больше времени, чтобы сосредоточиться на своем бизнесе.

Если у вас нет дохода, значит, у вас нет бизнеса. Но одно только знание своего дохода не даст вам точного представления о результатах вашего бизнеса.Чтобы это понять, вам нужно знать, является ли ваш бизнес прибыльным после вычета коммерческих расходов. Вот где приходит на помощь формула чистого дохода. Если вы хотите узнать больше о том, почему чистая прибыль важна, мы вам поможем.

Если вы хотите узнать больше о том, почему чистая прибыль важна, мы вам поможем.

Формула чистой прибыли

Чистая прибыль — это общая прибыль вашей компании после вычета всех коммерческих расходов. Некоторые люди называют чистую прибыль чистой прибылью, чистой прибылью или чистой прибылью компании. Это сумма денег, которую вы оставили для выплаты акционерам, инвестирования в новые проекты или оборудование, выплаты долгов или сбережений для будущего использования.

Формула расчета чистой прибыли:

Выручка — Стоимость проданных товаров — Расходы = Чистая прибыль

Первая часть формулы, выручка за вычетом стоимости проданных товаров, также является формулой валового дохода. Мы составили простое руководство, в котором все, что вам нужно знать о стоимости проданных товаров.

Другими словами, формула чистой прибыли:

Валовая прибыль — Расходы = Чистая прибыль

Или, если вы действительно хотите упростить задачу, вы можете выразить формулу чистого дохода как:

Общая выручка — Итого расходы = Чистая прибыль

Чистая прибыль может быть положительной или отрицательной. Когда у вашей компании больше доходов, чем расходов, вы получаете положительную чистую прибыль. Если ваши общие расходы превышают ваши доходы, у вас отрицательная чистая прибыль, также известная как чистый убыток.

Когда у вашей компании больше доходов, чем расходов, вы получаете положительную чистую прибыль. Если ваши общие расходы превышают ваши доходы, у вас отрицательная чистая прибыль, также известная как чистый убыток.

Используя приведенную выше формулу, вы можете найти чистую прибыль своей компании за любой период: годовой, квартальный или ежемесячный — в зависимости от того, какие временные рамки подходят для вашего бизнеса.

Формула чистой прибыли: пример

Допустим, Wyatt’s Saddle Shop хочет получить чистую прибыль за первый квартал 2021 года.Вот числа, с которыми работает Вятт:

- Общая выручка: 60 000 долларов США

- Себестоимость проданной продукции (COGS): 20 000 долларов США

- Аренда: $ 6 000

- Коммунальные услуги: 2000 долларов

- Заработная плата: 10 000 долларов

- Реклама: 1000 долларов

- Процентные расходы: 1000 долларов

Во-первых, Вятт мог рассчитать свой валовой доход, вычтя COGS из общего дохода:

Валовой доход = 60 000 долларов США — 20 000 долларов США = 40 000 долларов США

Затем Вятт складывает свои расходы за квартал.

Расходы = 6000 долларов США + 2000 долларов США + 10000 долларов США + 1000 долларов США + 1000 долларов США = 20 000 долларов США

Теперь Вятт может рассчитать свой чистый доход, вычтя расходы из валового дохода:

Чистая прибыль = 40 000 — 20 000 долларов = 20 000 долларов

Чистая прибыль Wyatt за квартал составляет 20 000 долларов

Формула операционной чистой прибыли

Еще один полезный показатель чистой прибыли, который нужно отслеживать, — это операционная чистая прибыль. Операционная чистая прибыль аналогична чистой прибыли. Однако в нем рассматривается только прибыль компании от операционной деятельности, без учета доходов и расходов, не связанных с основной деятельностью компании.Сюда входят такие вещи, как налог на прибыль, процентные расходы, процентный доход, а также прибыли или убытки от продажи основных средств.

Операционная прибыль иногда называется EBIT или «прибылью до уплаты процентов и налогов».

Формула операционной чистой прибыли:

Чистая прибыль + процентные расходы + налоги = операционная чистая прибыль

Или, другими словами, вы можете рассчитать чистую операционную прибыль как:

Валовая прибыль — Операционные расходы — Амортизация — Амортизация = Операционная прибыль

Инвесторы и кредиторы иногда предпочитают смотреть на чистую операционную прибыль, а не на чистую прибыль. Это дает им лучшее представление о прибыльности основной деятельности компании.

Это дает им лучшее представление о прибыльности основной деятельности компании.

Например, компания может терять деньги на своей основной деятельности. Но если компания продает ценное оборудование, прибыль от этой продажи будет включена в чистую прибыль компании. Этот выигрыш может создать впечатление, что компания преуспевает, хотя на самом деле они изо всех сил пытаются удержаться на плаву. Операционная чистая прибыль не учитывает прибыль, поэтому пользователи финансовой отчетности получают более четкое представление о прибыльности компании.

Это информация, которую можно взять из отчета о движении денежных средств. Узнайте об отчетах о движении денежных средств и о том, почему они являются идеальным отчетом для понимания состояния компании.

Формула операционной чистой прибыли: пример

Давай вернемся в Седельный магазин Вятта. Если Вятт хочет рассчитать свою операционную чистую прибыль за первый квартал 2021 года, он может просто добавить обратно процентные расходы к своей чистой прибыли.

Чистая прибыль 20000 долларов + процентные расходы 1000 долларов = 21000 долларов операционной чистой прибыли

Подсчитать чистую прибыль и операционную чистую прибыль легко, если у вас хороший бухгалтерский учет.В этом случае у вас, скорее всего, уже есть отчет о прибылях и убытках или отчет о прибылях и убытках, в котором указана ваша чистая прибыль. Узнайте больше о декларациях о доходах в нашем руководстве по CPA. В отчете о прибылях и убытках вашей компании можно даже выделить операционную чистую прибыль отдельной строкой, прежде чем добавлять другие доходы и расходы для получения чистой прибыли.

Нет финансовой отчетности? Попробуйте такую бухгалтерскую службу, как Bench. Вы получите специального бухгалтера, который будет вести бухгалтерские книги и отправлять вам финансовые отчеты каждый месяц, чтобы вы всегда могли видеть свой чистый доход в контексте вашего бизнеса.

Дополнительные ресурсы

Воспользуйтесь бесплатными инструментами для развития вашего бизнеса

Подробнее Основы бухгалтерского учета

Чистая прибыль (NI)

Что такое чистый доход (NI)?

Чистая прибыль (NI), также называемая чистой прибылью, рассчитывается как сумма продаж за вычетом стоимости проданных товаров, продаж, общих и административных расходов, операционных расходов, амортизации, процентов, налогов и других расходов. Это полезное число для инвесторов, позволяющее оценить, насколько выручка превышает расходы организации.Этот номер появляется в отчете о прибылях и убытках компании, а также является индикатором прибыльности компании.

Это полезное число для инвесторов, позволяющее оценить, насколько выручка превышает расходы организации.Этот номер появляется в отчете о прибылях и убытках компании, а также является индикатором прибыльности компании.

Ключевые выводы

Чистая прибыль (NI) рассчитывается как выручка за вычетом расходов, процентов и налогов.

- Прибыль на акцию рассчитана с использованием NI.

- Инвесторы должны пересмотреть числа, используемые для расчета чистой прибыли, потому что расходы могут быть скрыты в методах учета, а доходы могут быть завышены.

- NI также представляет собой общую прибыль или прибыль до налогообложения после факторинговых вычетов и налогов в валовой прибыли.

Чистая прибыль также относится к доходу физического лица после учета налогов и отчислений.

Общие сведения о чистой прибыли (NI)

Компании используют чистую прибыль для расчета своей прибыли на акцию. Бизнес-аналитики часто называют чистую прибыль чистой прибылью, поскольку она указывается в нижней части отчета о прибылях и убытках. Аналитики в Соединенном Королевстве знают NI как прибыль, причитающуюся акционерам.

Аналитики в Соединенном Королевстве знают NI как прибыль, причитающуюся акционерам.

Чистая прибыль (NI) известна как «чистая строка», поскольку она отображается как последняя строка в отчете о прибылях и убытках после вычета всех расходов, процентов и налогов из доходов.

Расчет NI для предприятий

Чтобы рассчитать чистую прибыль для бизнеса, начните с общей выручки компании. Из этой цифры вычтите бизнес-расходы и операционные расходы, чтобы рассчитать прибыль бизнеса до налогообложения. Вычтите налог из этой суммы, чтобы найти NI.

NI, как и другие показатели бухгалтерского учета, подвержен манипуляциям с помощью таких вещей, как агрессивное признание доходов или сокрытие расходов. Основывая инвестиционное решение на NI, инвесторы должны проверять качество цифр, используемых для получения налогооблагаемого дохода и NI.

Личный валовой доход по сравнению с NI

Валовой доход относится к общему доходу физического лица или доходу до налогообложения, а NI относится к разнице после факторинга вычетов и налогов в валовой доход. Для расчета налогооблагаемого дохода, который используется Налоговой службой для определения налога на прибыль, налогоплательщики вычитают вычеты из валового дохода. Разница между налогооблагаемым доходом и подоходным налогом составляет NI физического лица.

Для расчета налогооблагаемого дохода, который используется Налоговой службой для определения налога на прибыль, налогоплательщики вычитают вычеты из валового дохода. Разница между налогооблагаемым доходом и подоходным налогом составляет NI физического лица.

Например, человек имеет валовой доход в размере 60 000 долларов и имеет право на вычеты в размере 10 000 долларов.Облагаемый налогом доход этого физического лица составляет 50 000 долларов США с эффективной налоговой ставкой 13,88%, что дает уплату налога на прибыль в размере 6 939,50 долларов США и 43 060,50 долларов США.

NI о налоговых декларациях

В Соединенных Штатах индивидуальные налогоплательщики подают в IRS версию формы 1040 для отчета о годовом доходе. В этой форме нет строки для чистой прибыли. Вместо этого в нем есть строки для регистрации валового дохода, скорректированного валового дохода (AGI) и налогооблагаемого дохода.

Отметив свой валовой доход, налогоплательщики вычитают определенные источники дохода, такие как пособия по социальному обеспечению и соответствующие вычеты, такие как проценты по студенческому кредиту. Разница в их AGI. Хотя эти термины иногда используются как синонимы, чистая прибыль и AGI — это разные вещи. Затем налогоплательщики вычитают стандартные или детализированные вычеты из своего AGI, чтобы определить свой налогооблагаемый доход. Как указано выше, разница между налогооблагаемым доходом и подоходным налогом составляет NI физического лица, но это число не указывается в индивидуальных налоговых формах.

Разница в их AGI. Хотя эти термины иногда используются как синонимы, чистая прибыль и AGI — это разные вещи. Затем налогоплательщики вычитают стандартные или детализированные вычеты из своего AGI, чтобы определить свой налогооблагаемый доход. Как указано выше, разница между налогооблагаемым доходом и подоходным налогом составляет NI физического лица, но это число не указывается в индивидуальных налоговых формах.

NI о квитанциях о заработной плате

В большинстве квитанций о зарплате есть строка, посвященная NI. Это сумма, которая отображается на чеке сотрудника.Число — это валовой доход сотрудника за вычетом налогов и взносов на пенсионный счет.

Прибыль до уплаты процентов и налогов (EBIT) Определение

Что такое прибыль до уплаты процентов и налогов (EBIT)?

Прибыль до уплаты процентов и налогов (EBIT) является показателем прибыльности компании. EBIT может быть рассчитана как выручка за вычетом расходов без налогов и процентов. EBIT также называется операционной прибылью, операционной прибылью и прибылью до уплаты процентов и налогов.

Ключевые выводы

- EBIT ( e прибыли, b до i процентов и t осей) — это чистая прибыль компании до вычета расходов по налогу на прибыль и процентных расходов.

- EBIT используется для анализа эффективности основной деятельности компании без учета затрат на структуру капитала и налоговых расходов, влияющих на прибыль.

- EBIT также известен как операционная прибыль, поскольку они не включают в свои расчеты процентные расходы и налоги.Однако бывают случаи, когда операционная прибыль может отличаться от EBIT.

EBIT (прибыль до уплаты процентов и налогов)

Формула и расчет для EBIT

Взаимодействие с другими людьми EBIT знак равно Доход — КОГС — Операционные расходы Или же EBIT знак равно Чистый доход + Интерес + Налоги где: \ begin {align} & \ text {EBIT} \ = \ \ text {Доход} \ — \ \ text {COGS} \ — \ \ text {Операционные расходы} \\ & \ text {Or} \\ & \ text { EBIT} \ = \ \ text {Чистая прибыль} \ + \ \ text {Процент} \ + \ \ text {Налоги} \\ & \ textbf {где:} \\ & \ text {COGS} \ = \ \ text { Себестоимость проданных товаров} \ end {align} EBIT = выручка — COGS — операционные расходы или EBIT = чистая прибыль + проценты + налоги где:

При расчете EBIT учитываются производственные затраты компании, включая сырье и общие операционные расходы, включая заработную плату сотрудников. Эти статьи потом вычитаются из выручки. Шаги описаны ниже:

Эти статьи потом вычитаются из выручки. Шаги описаны ниже:

- Возьмите значение выручки или продаж из верхней части отчета о прибылях и убытках.

- Вычтите стоимость проданных товаров из выручки или продаж, что даст вам валовую прибыль.

- Вычтите операционные расходы из показателя валовой прибыли, чтобы получить EBIT.

Общие сведения о прибыли до уплаты процентов и налогов

Прибыль до уплаты процентов и налогов измеряет прибыль, которую компания получает от своей деятельности, что делает ее синонимом операционной прибыли.Игнорируя налоги и процентные расходы, EBIT фокусируется исключительно на способности компании получать прибыль от операционной деятельности, игнорируя такие переменные, как налоговое бремя и структура капитала. EBIT — это особенно полезный показатель, поскольку он помогает определить способность компании генерировать достаточно прибыли, чтобы быть прибыльной, выплачивать долги и финансировать текущие операции.

EBIT и налоги

EBIT также полезен для инвесторов, которые сравнивают несколько компаний с разными налоговыми ситуациями.Например, предположим, что инвестор думает о покупке акций компании, EBIT может помочь определить операционную прибыль компании без учета налогов в анализе. Если компания недавно получила налоговые льготы или снизились корпоративные налоги в США, чистая прибыль или прибыль компании увеличились бы.

Однако EBIT исключает выгоды от снижения налогов из анализа. EBIT полезен, когда инвесторы сравнивают две компании в одной отрасли, но с разными налоговыми ставками.

EBIT и долг

Показатель EBIT полезен при анализе компаний, работающих в капиталоемких отраслях, что означает, что компании имеют значительный объем основных средств на своих балансах. Основные средства — это физические основные средства, которые обычно финансируются за счет заемных средств. Например, компании нефтегазовой отрасли капиталоемки, потому что им приходится финансировать свое буровое оборудование и нефтяные вышки.

В результате капиталоемкие отрасли несут высокие процентные расходы из-за большой суммы долга на их балансах.Однако при правильном управлении долг необходим для долгосрочного роста компаний отрасли.

Компании в капиталоемких отраслях могут иметь больший или меньший долг по сравнению друг с другом. В результате у компаний будет больше или меньше процентных расходов по сравнению друг с другом. EBIT помогает инвесторам анализировать операционные показатели и потенциал прибыли компаний, списывая долги и связанные с этим процентные расходы.

Использование EBIT

Допустим, вы думаете об инвестировании в компанию, производящую детали для машин.В конце прошлого финансового года компании в ее отчете о прибылях и убытках была следующая финансовая информация:

Взаимодействие с другими людьми Доход: $ 1 0 , 0 0 0 , 0 0 0 Стоимость проданных товаров: $ 3 , 0 0 0 , 0 0 0 \ begin {align} & \ text {Доход:} \ 10 000 000 долларов США \\ & \ text {Стоимость проданных товаров:} \ 3 000 000 долларов США \\ & \ text {Валовая прибыль:} \ 7 000 000 долларов США \ end {align}

Выручка: 10 000 000 долларов США. Стоимость проданных товаров: 3 000 000 долларов.

Стоимость проданных товаров: 3 000 000 долларов.

Валовая прибыль компании составит 7 000 000 долларов США или прибыль без вычета накладных расходов.Компания понесла следующие накладные расходы, которые перечислены как коммерческие, общие и административные:

Взаимодействие с другими людьми S грамм & А : $ 2 , 0 0 0 , 0 0 0 SG \ & A: \ $ 2,000,000 SG&A: 2 000 000 долларов США

Операционная прибыль или EBIT для компании будет представлять собой валовую прибыль за вычетом SG&A:

Взаимодействие с другими людьми EBIT: $ 5 , 0 0 0 , 0 0 0 \ begin {выровнен} \ text {EBIT:} & \ 5 000 000 долларов \\ & \ text {или} (\ 10 000 000 долларов \ — \ \ 3 000 000 долларов \ — \ \ 2 000 000 долларов) \ end {выровнен} EBIT: 5 000 000 долларов США

Приложения EBIT

Существуют разные способы расчета EBIT, которая не является метрикой GAAP, и поэтому обычно не обозначается конкретно как EBIT в финансовой отчетности (она может быть указана как операционная прибыль в отчете о прибылях и убытках компании). Всегда начинайте с общей выручки или общих продаж и вычитайте операционные расходы, включая стоимость проданных товаров. Вы можете убрать разовые или чрезвычайные статьи, такие как выручка от продажи актива или судебные издержки, поскольку они не относятся к основной деятельности бизнеса.

Всегда начинайте с общей выручки или общих продаж и вычитайте операционные расходы, включая стоимость проданных товаров. Вы можете убрать разовые или чрезвычайные статьи, такие как выручка от продажи актива или судебные издержки, поскольку они не относятся к основной деятельности бизнеса.

Кроме того, если компания имеет внереализационный доход, например доход от инвестиций, он может быть (но не обязательно) включен. В этом случае EBIT отличается от операционного дохода, который, как следует из названия, не включает внереализационный доход.

Часто компании включают процентный доход в EBIT, но некоторые могут исключить его в зависимости от его источника. Если компания предоставляет кредит своим клиентам как неотъемлемую часть своего бизнеса, тогда этот процентный доход является компонентом операционного дохода, и компания всегда будет его включать. Если, с другой стороны, процентный доход получен от инвестиций в облигации или взимания комиссии с клиентов, которые опаздывают по счетам, он может быть исключен. Как и другие упомянутые корректировки, эта корректировка остается на усмотрение инвестора и должна применяться последовательно ко всем сравниваемым компаниям.

Как и другие упомянутые корректировки, эта корректировка остается на усмотрение инвестора и должна применяться последовательно ко всем сравниваемым компаниям.

Другой способ рассчитать EBIT — это взять показатель чистой прибыли (прибыли) из отчета о прибылях и убытках и добавить расходы по налогу на прибыль и процентные расходы обратно в чистую прибыль.

EBIT по сравнению с EBITDA

EBIT — это операционная прибыль компании без учета процентных расходов и налогов. Однако EBITDA или ( e прибыли, b efore i процентов, t осей, d амортизации и амортизации) вычитают EBIT и вычеркивают амортизационные расходы и амортизационные расходы при расчете прибыльности.Как и EBIT, EBITDA также не включает налоги и процентные расходы по долгу. Но между EBIT и EBITDA есть различия.

Для компаний со значительным количеством основных средств они могут амортизировать расходы на приобретение этих активов в течение срока их полезного использования. Другими словами, амортизация позволяет компании распределить стоимость актива на многие годы или срок службы актива. Амортизация избавляет компанию от записи стоимости актива в тот год, когда он был приобретен. В результате амортизационные расходы снижают рентабельность.

Другими словами, амортизация позволяет компании распределить стоимость актива на многие годы или срок службы актива. Амортизация избавляет компанию от записи стоимости актива в тот год, когда он был приобретен. В результате амортизационные расходы снижают рентабельность.

Для компании со значительным объемом основных средств расходы на амортизацию могут повлиять на чистую прибыль или чистую прибыль. EBITDA измеряет прибыль компании путем устранения амортизации. В результате показатель EBITDA помогает определить рентабельность операционных показателей компании. EBIT и EBITDA имеют свои достоинства и возможности использования в финансовом анализе.

Ограничения EBIT

Как указывалось ранее, амортизация включается в расчет EBIT и может привести к разным результатам при сравнении компаний в разных отраслях.Если инвестор сравнивает компанию со значительным объемом основных средств с компанией, у которой мало основных средств, расходы на амортизацию нанесут ущерб компании с основными средствами, поскольку расходы уменьшают чистую прибыль или прибыль.

Кроме того, компании с большой суммой долга, вероятно, будут иметь большие процентные расходы. EBIT исключает процентные расходы и, таким образом, увеличивает потенциальную прибыль компании, особенно если у компании имеется значительный долг. Не включение долга в анализ может быть проблематичным, если компания увеличивает свой долг из-за отсутствия денежных потоков или плохих продаж.Также важно учитывать, что в условиях роста ставок процентные расходы будут расти для компаний, которые имеют задолженность на своем балансе, и должны учитываться при анализе финансовых показателей компании.

Пример из реального мира

В качестве примера ниже приведен отчет о прибылях и убытках Procter & Gamble Co за год, закончившийся 30 июня 2016 г. (все цифры в миллионах долларов США):

| Чистый объем продаж | 65,299 |

| Себестоимость проданной продукции | 32 909 |

| Валовая прибыль | 32 390 |

| Коммерческие, общехозяйственные и административные расходы | 18 949 |

| Операционная прибыль | 13 441 |

| Процентные расходы | 579 |

| Процентные доходы | 182 |

| Прочие внереализационные доходы, нетто | 325 |

| Прибыль от продолжающейся деятельности до налогообложения | 13 369 90 283 |

| Налог на прибыль от продолжающейся деятельности | 3 342 |

| Чистая прибыль (убыток) от прекращенной деятельности | 577 |

| Чистая прибыль | 10,604 |

| Минус: чистая прибыль, относящаяся к неконтролирующей доле владения | 96 |

| Чистая прибыль, относящаяся к Procter & Gamble | 10 508 |

Для расчета EBIT мы вычитаем стоимость проданных товаров и коммерческие и административные расходы из чистых продаж. Однако у P&G были и другие виды доходов, которые можно было включить в расчет EBIT. У P&G была внереализационная прибыль и процентный доход, и в этом случае мы рассчитываем EBIT следующим образом:

Однако у P&G были и другие виды доходов, которые можно было включить в расчет EBIT. У P&G была внереализационная прибыль и процентный доход, и в этом случае мы рассчитываем EBIT следующим образом:

EBIT знак равно NS — КОГС — SG&A + NOI + II EBIT знак равно $ 65 , 299 — $ 32 , 909 — $ 18 , 949 + $ 325 + $ 182 знак равно $ 13 , 948 где: NS знак равно Чистый объем продаж SG&A знак равно Коммерческие, общехозяйственные и административные расходы NOI знак равно Внереализационная прибыль II знак равно Процентный доход \ begin {align} & \ text {EBIT} \ = \ \ text {NS} \ — \ \ text {COGS} \ — \ \ text {SG \ & A} \ + \ \ text {NOI} \ + \ \ text {II} \\ & \ begin {align} \ text {EBIT} \ & = \ \ 65 299 $ \ — \ 32 909 $ \ — \ 18 949 $ \ + \ \ 325 \\ & \ quad + \ \ $ 182 \ = \ \ 13 948 $ \ end {align} \\ & \ textbf {где:} \\ & \ text {NS} \ = \ \ text {Чистые продажи} \\ & \ text {SG \ & A} \ = \ \ text {Продажи, общие и административные расходы} \\ & \ text {NOI} \ = \ \ text {Внеоперационный доход} \\ & \ text {II} \ = \ \ text {Процентный доход} \ end {выровнено} EBIT = NS — COGS — SG&A + NOI + IIEBIT = 65 299 долларов США — 32 909 долларов США — 18 949 долларов США + 325 долларов США + 182 доллара США = 13 948 долларов США, где: NS = чистые продажи SG & A = коммерческие, общие и административные расходы NOI = внереализационная прибыль II = процентный доход

За финансовый год, закончившийся 2015, у P&G был сбор из Венесуэлы. Возникает вопрос, включать ли обвинение Венесуэлы. Как было сказано выше, компания может исключить единовременные расходы. В этом случае в примечании к отчету о прибылях и убытках за 2015 год поясняется, что компания продолжала работать в стране через дочерние компании. Из-за действовавшего в то время контроля за движением капитала P&G принимала единовременные меры по удалению венесуэльских активов и обязательств со своего баланса.

Возникает вопрос, включать ли обвинение Венесуэлы. Как было сказано выше, компания может исключить единовременные расходы. В этом случае в примечании к отчету о прибылях и убытках за 2015 год поясняется, что компания продолжала работать в стране через дочерние компании. Из-за действовавшего в то время контроля за движением капитала P&G принимала единовременные меры по удалению венесуэльских активов и обязательств со своего баланса.

Точно так же мы можем привести аргумент в пользу исключения процентного дохода и других внереализационных доходов из уравнения.Эти соображения до некоторой степени субъективны, но мы должны применять единообразные критерии ко всем сравниваемым компаниям. Для некоторых компаний сумма процентного дохода, которую они сообщают, может быть незначительной, и ее можно не указывать. Однако другие компании, такие как банки, получают значительный процентный доход от вложений в облигации или долговые инструменты.

Еще один способ рассчитать EBIT P&G за 2015 финансовый год — это работать снизу вверх, начиная с чистой прибыли. Мы игнорируем неконтролирующие доли, поскольку мы озабочены только деятельностью компании и вычитаем чистую прибыль от прекращенной деятельности по той же причине. Затем мы снова добавляем налог на прибыль и процентные расходы, чтобы получить ту же EBIT, что и при нисходящем методе:

Мы игнорируем неконтролирующие доли, поскольку мы озабочены только деятельностью компании и вычитаем чистую прибыль от прекращенной деятельности по той же причине. Затем мы снова добавляем налог на прибыль и процентные расходы, чтобы получить ту же EBIT, что и при нисходящем методе:

EBIT знак равно NE — NEDO + ЭТО + IE Следовательно, EBIT знак равно $ 10 , 604 — $ 577 + $ 3 , 342 + $ 579 знак равно $ 13 , 948 где: NE знак равно Чистая выручка NEDO знак равно Чистая прибыль от прекращенной деятельности ЭТО знак равно Подоходные налоги IE знак равно Расходы в процентах \ begin {выровнен} & \ text {EBIT} \ = \ \ text {NE} \ — \ \ text {NEDO} \ + \ \ text {IT} \ + \ \ text {IE} \\ & \ begin {выровнен } \ text {Следовательно, EBIT} \ & = \ \ 10,604 \ — \ $ 577 \ + \ \ $ 3,342 \\ & \ quad + \ \ $ 579 \ = \ \ $ 13,948 \ end {выровнено} \\ & \ textbf {где :} \\ & \ text {NE} \ = \ \ text {Чистая прибыль} \\ & \ text {NEDO} \ = \ \ text {Чистая прибыль от прекращенной деятельности} \\ & \ text {IT} \ = \ \ text {Подоходный налог} \\ & \ text {IE} \ = \ \ text {Процентные расходы} \ end {выровнены}

EBIT = NE — NEDO + IT + IE Следовательно, EBIT = 10 604 долл. — 577 долл. США + 3 342 долл. США + 579 долл. США = 13 948 долл. США, где: NE = чистая прибыль NEDO = чистая прибыль от прекращенной деятельностиIT = налоги на прибыльIE = процентные расходы

— 577 долл. США + 3 342 долл. США + 579 долл. США = 13 948 долл. США, где: NE = чистая прибыль NEDO = чистая прибыль от прекращенной деятельностиIT = налоги на прибыльIE = процентные расходы

Часто задаваемые вопросы

Почему важна EBIT?

EBIT — важный показатель операционной эффективности фирмы.Поскольку он не принимает во внимание косвенные расходы, такие как налоги и проценты по долгам, он показывает, сколько бизнес получает от своей основной деятельности.

Как рассчитывается EBIT?

EBIT рассчитывается путем вычитания стоимости проданных товаров (COGS) компании и ее операционных расходов из ее выручки. EBIT также может быть рассчитана как операционная выручка и внереализационная прибыль за вычетом операционных расходов.

В чем разница между EBIT и EBITDA?

И EBIT, и EBITDA исключают стоимость долгового финансирования и налогов, в то время как EBITDA делает еще один шаг, возвращая амортизационные расходы в прибыль компании. Поскольку амортизация не отражается в EBITDA, это может привести к искажению прибыли компаний со значительным объемом основных средств и, как следствие, к значительным расходам на амортизацию. Чем больше амортизационные отчисления, тем больше увеличится EBITDA.

Поскольку амортизация не отражается в EBITDA, это может привести к искажению прибыли компаний со значительным объемом основных средств и, как следствие, к значительным расходам на амортизацию. Чем больше амортизационные отчисления, тем больше увеличится EBITDA.

Как аналитики и инвесторы используют EBIT?

Помимо получения представления о прибыльности операций, EBIT используется в нескольких финансовых коэффициентах, используемых в фундаментальном анализе. Например, коэффициент покрытия процентов делит EBIT на процентные расходы, а коэффициент EBIT / EV сравнивает прибыль фирмы со стоимостью ее предприятия.

Упрощенный вариант вычета для домашнего офиса

Начиная с 2013 налогового года (декларации поданы в 2014 году), налогоплательщики могут использовать упрощенный вариант при расчете вычета для коммерческого использования своего дома.

Примечание: Этот упрощенный вариант не меняет критериев того, кто может претендовать на вычет из домашнего офиса. Это просто упрощает требования к расчету и ведению учета допустимого вычета.

Это просто упрощает требования к расчету и ведению учета допустимого вычета.

- Стандартный вычет в размере 5 долларов за квадратный фут дома, используемого для бизнеса (максимум 300 квадратных футов).

- Допустимые детализированные вычеты, связанные с домом, полностью заявлены в Приложении A. (Например: проценты по ипотеке, налоги на недвижимость).

- Нет вычета амортизации дома или более позднего восстановления амортизации за годы, когда используется упрощенный вариант.

| Упрощенный вариант | Обычный метод |

|---|---|

| Вычет за использование домашнего офиса части жилого помещения разрешается только в том случае, если эта часть исключительно , используемая на регулярной основе для деловых целей | То же |

| Допустимая площадь жилого помещения для бизнеса (не более 300 квадратных футов) | Доля домов, используемых для ведения бизнеса |

| Стандартные 5 долларов за квадратный фут, используемые для вычета домашнего бизнеса | Определены фактические расходы и ведется учет |

| Детализированные вычеты, связанные с домом, заявленные в полном объеме по Приложению А | Детализированные вычеты, связанные с домом, распределенные между Графиком А и графиком работы (Sch. C или Sch. F) C или Sch. F) |

| Без амортизационных отчислений | Амортизационные отчисления за часть дома, используемого для ведения бизнеса |

| Без восстановления амортизации при продаже дома | Возврат амортизации на прибыль от продажи дома |

| Удержание не может превышать валовой доход от коммерческого использования дома за вычетом деловых расходов | То же |

| Сумма, превышающая ограничение валового дохода, может быть перенесена на , но не на | Сумма, превышающая ограничение валового дохода, может быть перенесена на |

| Перенос убытков от использования стандартного метода в предыдущем году можно не истребовать | Перенос убытков от использования обычного метода в предыдущем году может быть востребован, если проверка валового дохода выполнена в текущем году |

- Вы можете использовать упрощенный или обычный метод для любого налогового года.

- Вы выбираете метод, используя этот метод в своей своевременно поданной оригинальной федеральной налоговой декларации за налоговый год.

- После того, как вы выбрали метод для налогового года, вы не можете позже перейти на другой метод для этого же года.

- Если вы используете упрощенный метод для одного года и обычный метод для любого последующего года, вы должны рассчитать амортизационные отчисления для следующего года, используя соответствующую дополнительную таблицу амортизации. Это верно независимо от того, использовали ли вы дополнительную таблицу амортизации в течение первого года, когда недвижимость использовалась в бизнесе.

Полную информацию о новой опции можно найти в PDF-документе «Порядок получения налогов на 2013-13 годы».

часто задаваемых вопросов — Упрощенный метод вычета из домашнего офиса

Обзор1 кв. Каков упрощенный метод определения вычета из домашнего офиса?

A. Упрощенный метод, как указано в PDF-документе «Порядок получения доходов на 2013-13 гг. », Является более простым способом, чем метод, предусмотренный в Налоговом кодексе («стандартный метод»), для определения суммы расходов, которые вы можете вычесть для квалифицированного бизнеса использование дома.

», Является более простым способом, чем метод, предусмотренный в Налоговом кодексе («стандартный метод»), для определения суммы расходов, которые вы можете вычесть для квалифицированного бизнеса использование дома.

2 кв. Почему предлагается упрощенный метод?

A. Стандартный метод имеет некоторые требования к расчетам, распределению и обоснованию, которые могут быть сложными и обременительными для владельцев малого бизнеса. Упрощенный метод призван уменьшить это бремя.

3 кв. В течение каких лет можно использовать упрощенный метод?

A. Вы можете использовать упрощенный метод для налоговых лет, начинающихся 1 января 2013 г. или позднее.

Выбор метода4 кв. Как проводится выбор использования упрощенного метода?

A. Вы выбираете упрощенный метод, требуя сумму вычитаемых расходов, разрешенных упрощенным методом, в своевременно поданной оригинальной федеральной налоговой декларации за налоговый год.

Q5. Можно ли использовать упрощенный метод в течение одного налогового года, а стандартный метод — в следующем налоговом году?

А.Да. Вы можете выбрать упрощенный или стандартный метод для любого налогового года. Однако после того, как вы выбрали метод для налогового года, вы не можете позже перейти на другой метод для этого же года.

Ограничения упрощенного методаQ6. Можете ли вы использовать упрощенный метод для квалифицированного коммерческого использования более чем одного дома в течение налогового года?

A. Нет. Однако, если вы имеете право на это, вы можете использовать упрощенный метод для квалифицированного коммерческого использования одного дома и стандартный метод для коммерческого использования любых других домов в этом налоговом году.

Q7. Могут ли фактические расходы, связанные с квалифицированным использованием дома в коммерческих целях, быть вычтены за налоговый год, в котором используется упрощенный метод?

A. Нет. Вы не можете использовать упрощенный метод для налогового года и вычесть фактические расходы, связанные с квалифицированным использованием дома в коммерческих целях. Сумма, разрешенная в качестве вычета при использовании упрощенного метода, вместо вычета ваших фактических расходов.

Нет. Вы не можете использовать упрощенный метод для налогового года и вычесть фактические расходы, связанные с квалифицированным использованием дома в коммерческих целях. Сумма, разрешенная в качестве вычета при использовании упрощенного метода, вместо вычета ваших фактических расходов.

Q8.Что такое квалифицированное использование части дома в коммерческих целях для целей упрощенного метода?

A. Квалифицированное коммерческое использование части дома обычно означает:

1) Эксклюзивное и регулярное использование в качестве основного места, где вы ведете свой бизнес или встречаетесь с клиентами, клиентами или пациентами;

2) Регулярное использование в качестве хранилища для продуктов, которые вы продаете в своем бизнесе, или образцов, если ваш дом — единственное место, где вы ведете свой бизнес; и / или

3) Регулярное использование при обеспечении дневного ухода за детьми, пожилыми людьми или инвалидами.

Если вы являетесь сотрудником, использование части дома в качестве основного места для ведения бизнеса или встреч с клиентами, клиентами или пациентами должно производиться для удобства вашего работодателя.

Более одного квалифицированного использования дома в коммерческих целяхQ9. Если у вас более одного квалифицированного использования одного и того же дома в течение налогового года, должны ли вы использовать один и тот же метод для каждого квалифицированного коммерческого использования?

A. Да.Вы должны использовать один и тот же метод для всех квалифицированных деловых целей использования одного и того же дома в течение определенного налогового года. Однако, если у вас есть квалифицированное использование вашего дома в коммерческих целях и аренда одного и того же дома, вы не можете использовать упрощенный метод для использования в аренде.

Q10. Могут ли два или более человека, живущих в одном доме, использовать упрощенный метод?

A. Да. Вы и кто-то другой можете использовать один дом, и каждый из них может использовать упрощенный метод, но не для использования одной и той же части дома.Например, вы и ваш супруг, если в противном случае имеете право и независимо от статуса регистрации, каждый может использовать упрощенный метод для квалифицированного коммерческого использования одного и того же дома для различных частей дома площадью до 300 квадратных футов.

Определение вычитаемых расходов и допустимой площади метражаQ11. Как определяется размер вычитаемых расходов по упрощенной методике?

A. Вы определяете сумму вычитаемых расходов, умножая допустимую площадь в квадратных футах на установленную норму.Допустимая площадь в квадратных футах — это меньшая из частей дома, используемых для квалифицированного использования дома в коммерческих целях, или 300 квадратных футов. Установленная ставка составляет 5 долларов США. Однако, если квалифицированное предприятие предоставляет услуги дневного ухода, см. Следующий раздел часто задаваемых вопросов.

Q12. Если квалифицированное предприятие оказывает услуги по уходу за детьми в дневное время, как определяется сумма вычитаемых расходов по упрощенному методу?

A. Вы определяете сумму вычитаемых расходов, умножая допустимую площадь в квадратных футах на установленную норму.Для этого установленная ставка составляет 5 долларов США, умноженные на дробь, числитель которой представляет собой количество часов, в течение которых вы предоставляете услуги дневного ухода в течение налогового года, а знаменатель — это общее количество часов в течение налогового года.

Q13. Как определяется допустимая площадь в квадратных футах с использованием упрощенного метода, если 1) дом в соответствии с критериями коммерческого использования составляет менее всего налогового года или 2) часть дома, используемая для использования в рамках разрешенного коммерческого использования, изменяется в течение налогового года?

А.Вы должны определить среднемесячную допустимую площадь в квадратных футах за налоговый год. Для этой цели можно принимать во внимание не более 300 квадратных футов в течение одного месяца, и вы учитываете только тот месяц, в котором у вас было 15 или более дней квалифицированного использования вашего дома в деловых целях.

Например, вы начинаете использовать 400 квадратных футов вашего дома для квалифицированного коммерческого использования 20 июля и продолжаете это использование до конца налогового года. Ваша среднемесячная допустимая площадь в квадратных футах составляет 125 квадратных футов (300 квадратных футов за каждый месяц с августа по декабрь, деленное на количество месяцев в налоговом году ((300 + 300 + 300 + 300 + 300) / 12)).

Q14. Какие дополнительные правила применяются, если вы используете упрощенный метод и имеете более одного квалифицированного коммерческого использования одного и того же дома в течение налогового года?

A. Ваша допустимая площадь в квадратных футах для всех квалифицированных бизнес-целей ограничена 300 кв. Футами. Вы должны распределять квадратные метры между квалифицированными видами использования в бизнесе, используя любой разумный метод, но вы не можете выделять больше квадратных футов для квалифицированного использования в бизнесе, чем вы фактически используете для этого квалифицированного использования в бизнесе.

Ограничение валового дохода по сумме удержанийQ15. Существует ли ограничение валового дохода на сумму, вычитаемую по упрощенному методу?

A. Да. Сумма вычета, рассчитанная с использованием упрощенного метода, не может превышать валовой доход, полученный от квалифицированного коммерческого использования дома в течение налогового года, за вычетом коммерческих вычетов, не связанных с квалифицированным коммерческим использованием дома.

Q16.Если сумма, подлежащая вычету по упрощенному методу, уменьшается из-за ограничения валового дохода, может ли сумма, которая не была разрешена, быть перенесена и вычтена в следующем налоговом году?

A. Нет. Любая сумма, превышающая ограничение валового дохода, не может быть перенесена и востребована в качестве вычета в любом другом налоговом году.

Q17. Может ли сумма, перенесенная с предыдущего налогового года, в котором использовался стандартный метод, быть вычтена в налоговом году, в котором используется упрощенный метод?

А.Нет. Сумма, которая была запрещена из-за ограничения валового дохода согласно стандартному методу в предыдущем налоговом году, может быть перенесена и вычтена только в последующие налоговые годы, в которых используется стандартный метод.

Вычитание фактических расходов вашего домаQ18. Как расходы на жилище, относящиеся к части вашего дома, используемой для квалифицированного коммерческого использования, вычитаются за налоговый год, в котором используется упрощенный метод?

А.Если вы детализируете вычеты и используете упрощенный метод для налогового года, вы можете вычесть расходы на дом, которые в противном случае подлежали бы вычету (например, проценты по ипотеке и налоги на имущество), как детализированные вычеты в Форме 1040 или 1040-SR, Приложении A, без сокращение этих расходов на суммы, относящиеся к той части дома, которая используется для квалифицированного коммерческого использования. Вы не вычитаете какую-либо часть этих расходов из валового дохода, полученного от использования дома в коммерческих целях.

АмортизацияQ19.Можно ли вычесть амортизацию той части дома, которая используется в квалифицированном коммерческом использовании, за налоговый год, в котором используется упрощенный метод?

A. Нет. Вы не можете использовать упрощенный метод и вычесть амортизационные отчисления (включая любую дополнительную амортизацию за первый год) или расходы согласно § 179 IRC для части дома, используемой в соответствии с критериями коммерческого использования в том же налоговом году. Однако вы можете вычесть амортизацию по амортизируемым бизнес-активам (например, мебели и оборудованию), кроме той части дома, которая используется в квалифицированном бизнесе.

Q20. Каким образом использование упрощенного метода влияет на требование о возмещении амортизации, когда дом впоследствии продается с прибылью?

A. Для налоговых лет, в которых используется упрощенный метод, вычет из амортизации, допустимый для той части дома, которая используется для квалифицированного коммерческого использования, считается нулевым. Соответственно, вам не нужно восстанавливать амортизацию за налоговые годы, в которых вы использовали упрощенный метод. Однако вам может потребоваться восстановить амортизацию за налоговые годы, в которых вы использовали стандартный метод.

Q21. Как рассчитывается амортизационный вычет по стандартному методу за налоговый год, следующий за годом, в котором используется упрощенный метод?

A. Если вы используете упрощенный метод для одного налогового года и стандартный метод для любого последующего года, вы должны рассчитать амортизационные отчисления для следующего года, используя соответствующую дополнительную таблицу амортизации, даже если вы не использовали таблицы для Первый год имущество использовалось в хозяйственной деятельности.Необязательные таблицы амортизации для собственности MACRS представлены в ежегодной публикации IRS 946 «Как амортизировать собственность».

Вы рассчитываете амортизационный вычет для следующего года, в котором вы используете стандартный метод, определяя оставшуюся скорректированную амортизируемую базу, относящуюся к той части дома, которая используется в квалифицированном коммерческом использовании, а затем умножаете эту базу на годовую норму амортизации для применимый год, указанный в соответствующей необязательной таблице амортизации.Для этой цели применимый год — это год, который соответствует текущему налоговому году, основанному на году ввода объекта в эксплуатацию.

Формула чистой прибыли| Калькулятор

Чистая прибыль, также называемая чистой прибылью, — это расчет, который измеряет сумму общих доходов, превышающую общие расходы. Другими словами, он показывает, сколько доходов остается после оплаты всех расходов. Это сумма денег, которую компания может сэкономить на черный день, потратить на погашение долга, инвестировать в новые проекты или распределить среди акционеров.Многие люди называют это измерение чистой прибылью, поскольку оно обычно указывается в нижней части отчета о прибылях и убытках.

Инвесторы, кредиторы и руководство компании склонны сосредотачиваться на расчете чистой прибыли, потому что это хороший показатель финансового положения компании и способности эффективно управлять активами. Инвесторам, что нужно знать, что их вложения будут продолжать расти и что у компании будет достаточно денег, чтобы выплатить им дивиденды. Кредиторы хотят знать, является ли компания финансово устойчивой и способной ли успешно погасить свой долг.Руководство компании обычно озабочено проблемами инвестора и кредита, а также способностью компании выплачивать заработную плату и бонусы.

Итак, мы установили, что это важный показатель, но что такое чистая прибыль?

Формула

Формула чистой прибыли рассчитывается путем вычитания общих расходов из общих доходов. Многие учебники разбивают расходы на подкатегории, такие как стоимость проданных товаров, операционные расходы, проценты и налоги, но это не имеет значения.В этой формуле используются все доходы и все расходы.

Как видите, уравнение чистого дохода довольно простое. Он измеряет превышение доходов над общими расходами. Таким образом, инвесторы, кредиторы и руководство могут увидеть, насколько эффективно компания приносила прибыль.

Вы можете увидеть, что формула чистой прибыли пошла дальше, посмотрев отчет о прибылях и убытках. Например, если вы не знаете, каковы общие доходы компании, вот как рассчитать чистую прибыль, используя валовую прибыль вместо общих доходов.

Поскольку валовая прибыль — это просто общая выручка за вычетом стоимости проданных товаров, вы можете заменить ее выручкой. Только помните, что нельзя дважды вычитать стоимость проданных товаров. Это довольно простое уравнение, поэтому вам не нужен калькулятор чистой прибыли, чтобы его вычислить.

Пример

Давайте посмотрим на простое уравнение для этого примера чистой прибыли. Аарон владеет компанией, занимающейся базами данных и серверными технологиями, которая работает у него дома. Он управляет данными, безопасностью и серверами многих медицинских компаний, которые требуют строгого соблюдения федеральных правил.Таким образом, Аарон может получать большую прибыль, сохраняя при этом низкие расходы. Вот список статей его отчета о прибылях и убытках за год.

- Выручка 200 000 долл. США

- Расходы на компьютер $ 10 000

- Заработная плата 50 000 долларов США

- Коммунальные услуги 5 000 долл. США

- Налоги 2,500 $

Аарон рассчитал бы свой годовой чистый доход, вычтя общие расходы (67 500 долларов) из общего дохода.

Поскольку доходы Аарона превышают его расходы, он покажет прибыль в размере 132 500 долларов.Однако, если бы Аарон получил только 50 000 долларов дохода за год, у него не было бы отрицательной прибыли. Вместо этого он получил бы чистый убыток в размере 17 500 долларов. Определение чистой прибыли противоречит концепции отрицательной прибыли. Если компания теряет деньги, это классифицируется как убыток. Если компания зарабатывает деньги, это считается доходом или прибылью.

Анализ

Чистая прибыль — один из основных показателей бухгалтерского учета и финансов. Очевидно, что более высокая прибыль почти всегда предпочтительнее более низкой прибыли.Компании могут использовать более высокую прибыль для реинвестирования в новое оборудование, погашения долгов и даже для выплат акционерам, но более высокая прибыль не всегда благоприятна.

Поскольку корпорации платят налоги на свою прибыль, было бы разумно, чтобы руководство попыталось минимизировать прибыль на налоговой основе, чтобы уменьшить налогооблагаемую прибыль. Вот почему у многих компаний есть книга по корректировке налогов в конце каждого года. Им необходимо скорректировать свой бухгалтерский доход, чтобы отразить определенные налоговые возможности, которыми они пользуются.Например, некоторые компании могут использовать LIFO для налоговых целей и FIFO для бухгалтерских целей, чтобы уменьшить доход, указанный в налоговой декларации. Ускоренная амортизация также используется по той же причине.

И наоборот, многие компании должны ежегодно получать определенную прибыль, чтобы поддерживать условия кредитного соглашения со своими кредиторами. Эти заветы представляют собой проблему. С одной стороны, руководство хочет показывать меньшую прибыль, чтобы снизить налоги. С другой стороны, они должны показывать больше прибыли, чтобы соответствовать требованиям кредитора.Здесь можно манипулировать прибылью и чистой прибылью. Некоторые правила признания выручки могут применяться свободно, чтобы оправдать ожидания руководства. Вот почему важно читать сноски к финансовой отчетности и понимать, какие измерения использовались и как найти чистую прибыль в финансовой отчетности.

Прибыль после уплаты налогов — Обзор, как рассчитать, пример

Что такое доход после налогообложения?

Под прибылью после налогообложения понимается чистая прибыль после вычета всех применимых налогов.Следовательно, прибыль после уплаты налогов — это просто валовая прибыль за вычетом налогов. Для физических и юридических лиц из подоходного налога после уплаты налогов вычитаются все налоги, включая федеральные, провинциальные, государственные и удерживаемые. Он также может включать местные налоги, такие как налог с продаж и налог на имущество. После вычета всех применимых налогов доход после уплаты налогов представляет собой общий располагаемый доход. Располагаемый доход. Располагаемый доход — это деньги, которые доступны из заработной платы человека после того, как он / она уплачивает местные, государственные и федеральные налоги.Его также можно потратить.

Резюме- Под прибылью после налогообложения понимается чистая прибыль после вычета всех применимых налогов.

- Представляет собой общий располагаемый доход, который можно потратить.