пошаговая инструкция по ведению бухгалтерского учета с нуля

Согласно закону «О бухгалтерском учете» № 402-ФЗ, ведение бухучета для ИП не является обязательным. Это приносит большое облегчение предпринимателям, поскольку означает, что им не нужно разносить все операции по счетам, формировать баланс и делать проводки. Однако при этом нельзя сказать, что ИП совсем не нужна бухгалтерия. По тому же закону предприниматель может обходиться без бухучета, если у него организован учет доходов, расходов и других объектов налогообложения.

С чего начинается организация бухучета для ИП

Еще на стадии планирования бизнеса следует предпринять некоторые меры, которые впоследствии позволят организовать хозяйственную деятельность и учет ее показателей на надлежащем уровне.

• Выберите налоговый режим, в котором вы будете работать. От него зависит, как будет вестись бухгалтерия для ИП.

• Изучите правила организации учета доходов, расходов и других показателей деятельности.

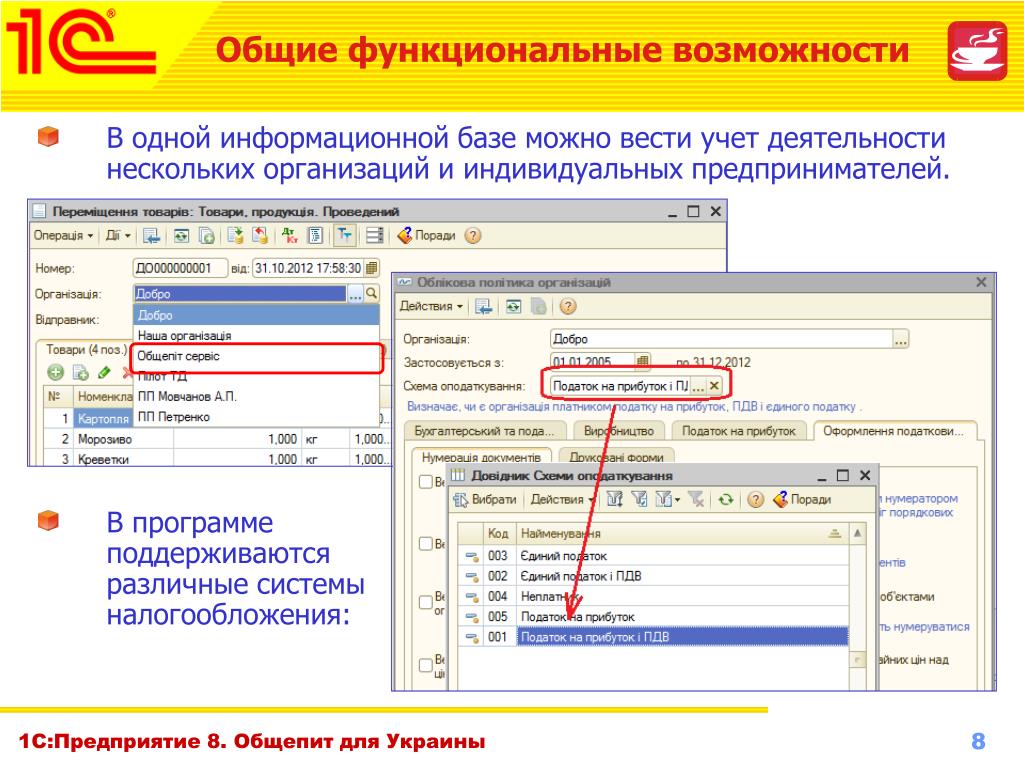

• Для самостоятельного приобретения знаний и навыков в этой сфере можно воспользоваться специализированными сервисами и программами.

Ведение бухгалтерского учета ИП в 2020 году

Нужно понимать, что, когда речь идет о частном предпринимателе, нельзя говорить о бухгалтерском учете в классическом виде. Работа бухгалтера в этом случае заключается в основном в осуществлении налогового учета и включает в себя выполнение следующих задач.

• Определение доходов, расходов и других объектов налогообложения с целью правильного исчисления и уплаты налогов, а также предоставления налоговым органам возможности проверить, насколько верны расчеты и нет ли переплат либо недоплат.

• Расчет и уплата начисленных в соответствии с выбранной системой налогообложения налогов.

• Подготовка и подача отчетности по налоговым платежам.

• Расчет и уплата налогов, а также взносов по работникам, если ИП использует наемную рабочую силу.

• Организация хранения документов, подтверждающих проведенные операции.

Что конкретно необходимо делать бухгалтерии для ИП, непосредственно зависит от выбранного налогового режима и наличия у предпринимателя работников. Согласно действующему законодательству, кроме налогового учета, предусмотрено также обязательное ведение ИП процедуры учета наемных работников и подготовка отчетности по ним. Это еще одна задача бухгалтерии. Кроме этого, следует заниматься первичной документацией, банковскими и кассовыми документами, а также выполнять ряд других задач.

Зачастую предприниматели путают разные виды учета и все их обобщают, называя бухгалтерским учетом. Это неверная трактовка, но она уже вошла в обиход и сегодня широко распространена. Упоминания о бухучете в отношении ИП можно услышать очень часто. Однако следует понимать, что на самом деле скрывается за этой формулировкой, т. е. что ведет ИП (на УСН это будет одна бухгалтерия, а на общей и других системах налогообложения – совершенно иная).

Отвечая на вопрос, как вести учет ИП (на УСН, ОСН и других налоговых режимах) в 2020 году, следует в первую очередь упомянуть о профессионализме. Ведением бухгалтерии ИП на УСН или любой другой системе может заниматься наемный бухгалтер или компания-аутсорсер. При небольшом количестве операций расходы на оплату услуг постоянных специалистов могут быть неоправданными. Если вы готовы к самостоятельной организации учета, мы можем помочь в этом. Чтобы упростить задачу ведения бухгалтерии для ИП, предлагаем воспользоваться подготовленной нами поэтапной инструкцией.

Как ИП вести бухгалтерию самостоятельно

1-й этап. Рассчитайте, какие доходы будет предположительно получать ваш бизнес и какие возможные расходы он будет нести. Эти сведения нужны для определения налоговой нагрузки.

2-й этап. Определите налоговый режим, который больше всего вам подходит. Можно выбрать общую систему налогообложения или одну из специальных (патентную, УСН, ЕСХН или ЕНВД). От этого выбора зависит, какой будет налоговая нагрузка.

3-й этап. Изучите, какой должна быть отчетность по налогам при выбранном режиме. Действующие формы можно найти на нашем сайте.

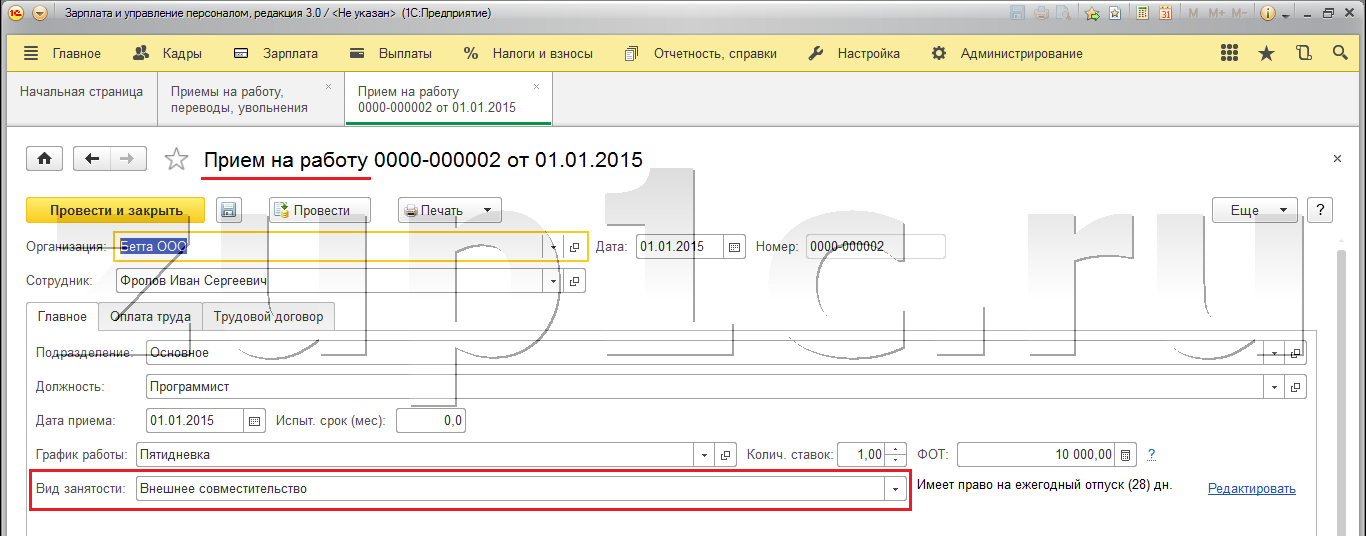

4-й этап. Решите, будете ли вы нанимать работников или справитесь своими силами. Самый простой бухгалтерский учет у ИП на УСН без работников. Принимая кого-либо на работу, следует понимать, что вы приобретаете статус работодателя и должны будете подавать довольно сложную отчетность, состав которой не зависит от системы налогообложения или количества сотрудников. В 2020 году работодатели подают отчеты в Пенсионный фонд РФ, ФСС и налоговую инспекцию. Кроме того, необходимо обеспечить подготовку и надежное хранение кадровой документации.

5-й этап. Ознакомьтесь с налоговым календарем по своей системе. Если вы не сдадите отчет в срок или не вовремя уплатите налоги, это приведет к начислению штрафа, блокировке счета и другим негативным последствиям.

6-й этап. Определите, как будет осуществляться бухгалтерское обслуживание. Легче организовать бухгалтерский учет ИП на УСН «Доходы», ПСН и ЕНВД, поскольку даже при наличии наемной рабочей силы эти режимы считаются простыми. С такой бухгалтерией индивидуальный предприниматель может справиться самостоятельно. Если же вы работаете на общей системе налогообложения, УСН «Доходы минус расходы» или проводите множество операций, лучше воспользоваться помощью бухгалтера на аутсорсинге.

С такой бухгалтерией индивидуальный предприниматель может справиться самостоятельно. Если же вы работаете на общей системе налогообложения, УСН «Доходы минус расходы» или проводите множество операций, лучше воспользоваться помощью бухгалтера на аутсорсинге.

7-й этап. Обеспечьте оформление и хранение всех относящихся к хозяйственной деятельности бумаг, в частности входящей корреспонденции, первичной документации, отчетности по использованию кассовой техники, кадровой документации, выписок из банка, договоров, документов, в которых зафиксированы расходы, и т. п. Налоговая служба может проверить документы предпринимателя даже на протяжении трех лет после снятия с регистрационного учета.

Бухгалтерия ИП на ОСНО

При выборе общей системы налогообложения организация бухгалтерии будет самой сложной по сравнению с ведением бухгалтерского учета ИП на УСН и при других специальных налоговых режимах. Нужно подавать декларацию 3-НДФЛ по результатам деятельности за год, а также квартальную отчетность по налогу на добавленную стоимость. В некоторых случаях требуется также оформление декларации 4-НДФЛ. Больше всего затруднений возникает с НДС. Учет особенно усложняется в связи с необходимостью возмещения входящего налога и с получением вычетов. Чтобы удобнее было проводить налоговые платежи и перечислять страховые взносы, рекомендуем открыть в банке расчетный счет.

В некоторых случаях требуется также оформление декларации 4-НДФЛ. Больше всего затруднений возникает с НДС. Учет особенно усложняется в связи с необходимостью возмещения входящего налога и с получением вычетов. Чтобы удобнее было проводить налоговые платежи и перечислять страховые взносы, рекомендуем открыть в банке расчетный счет.

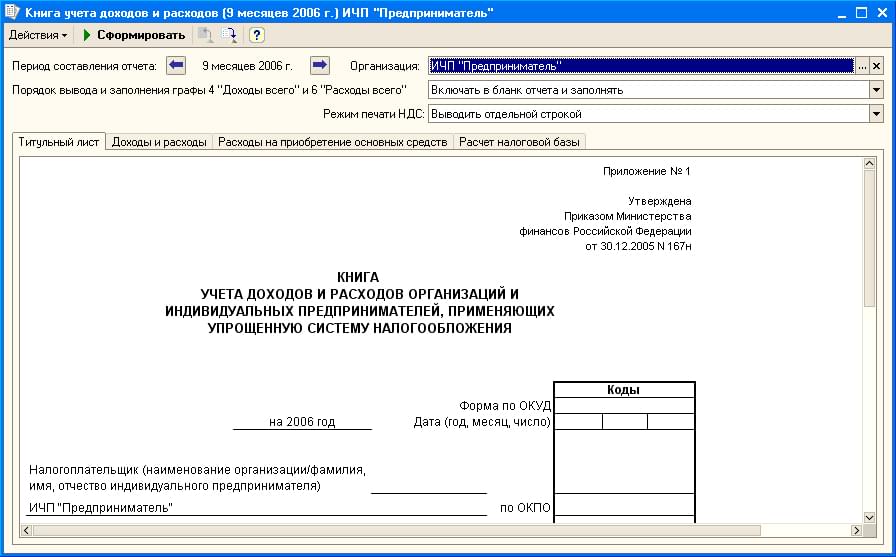

Ведение бухгалтерии ИП на УСН

У бухгалтера ИП на УСН намного меньше хлопот, чем при общем режиме налогообложения. Сдавать нужно только одну годовую декларацию. Учет на упрощенке ведется по-разному в зависимости от того, какой вариант налогообложения выбрал индивидуальный предприниматель: «Доходы», с которых уплачивается 6 %, или «Доходы минус расходы» с уплатой 15 %. Как ИП на УСН «Доходы» стоит вести учет показателей своей деятельности, разобраться несложно. В этом случае расходы никак не влияют на налогообложение.

Перейдем к рассмотрению вопроса, как вести бухгалтерию ИП на УСН «Доходы минус расходы». Основное усложнение по сравнению с УСН с объектом «Доходы» состоит в том, что нужно собирать документы, которые подтверждают расходы предпринимателя.

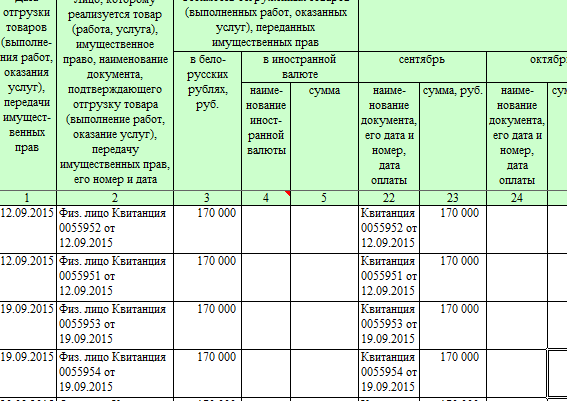

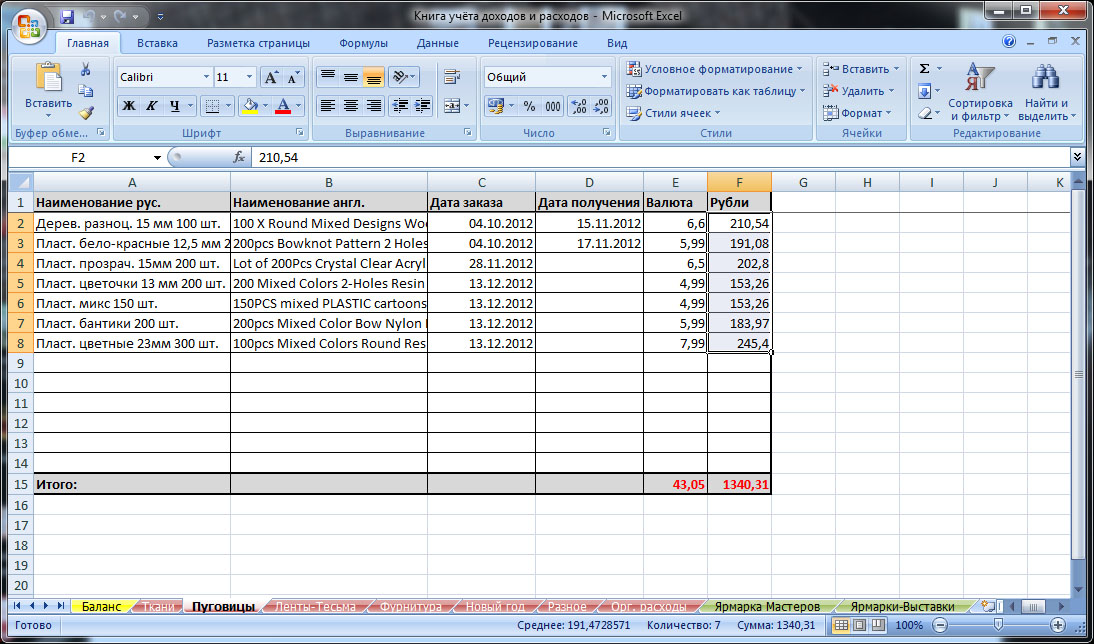

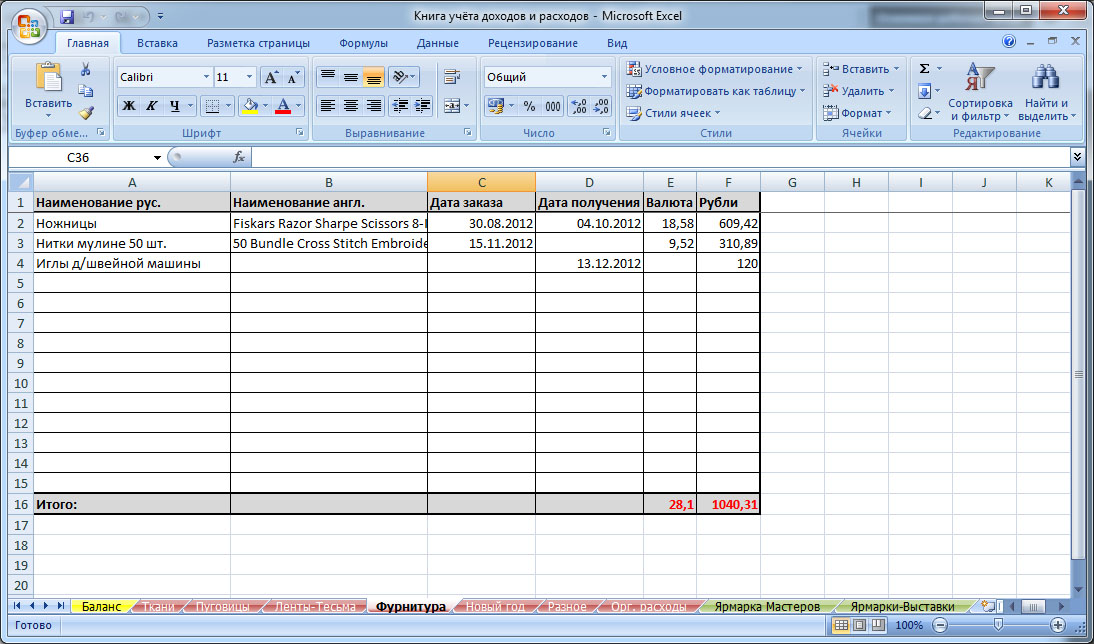

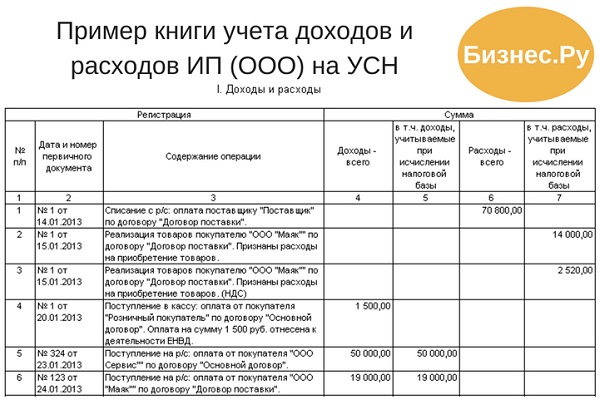

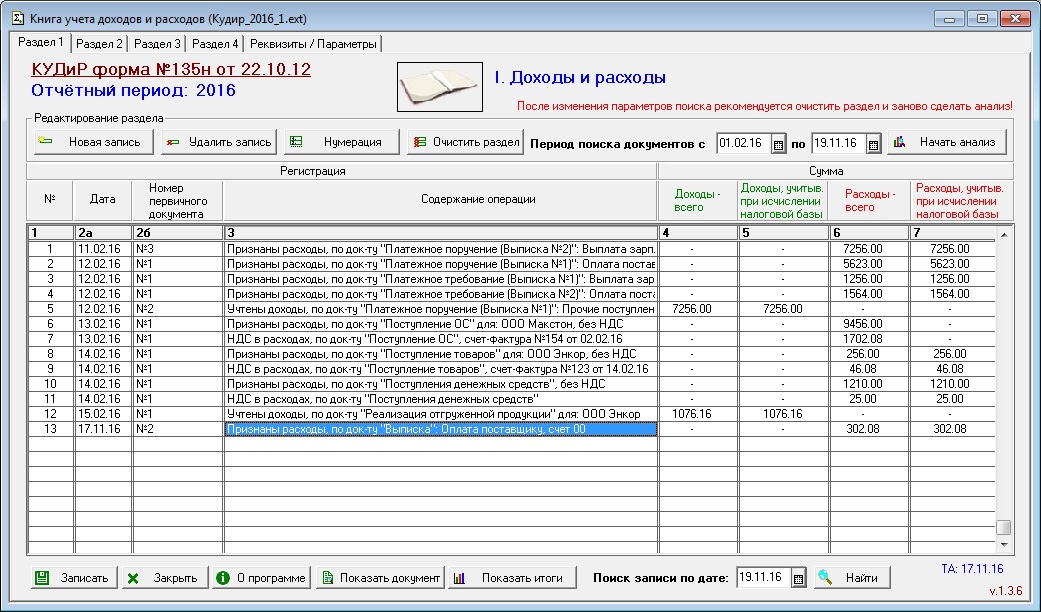

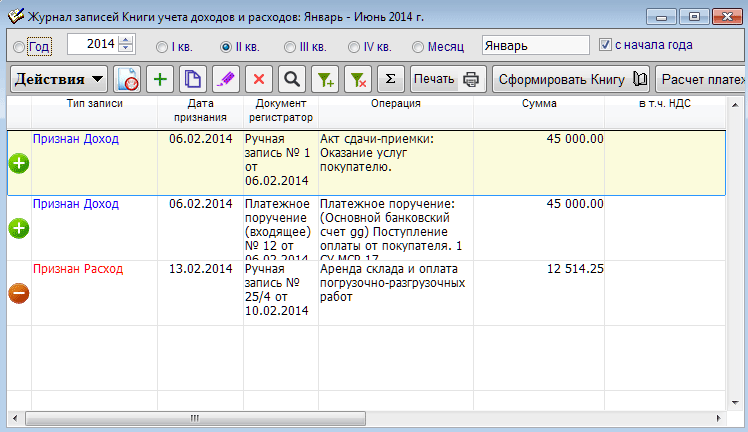

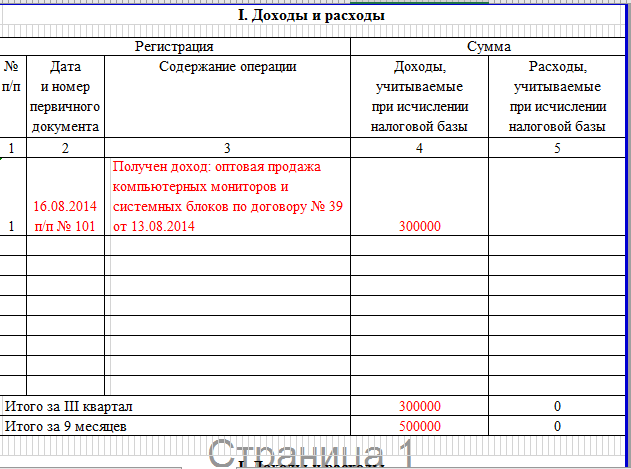

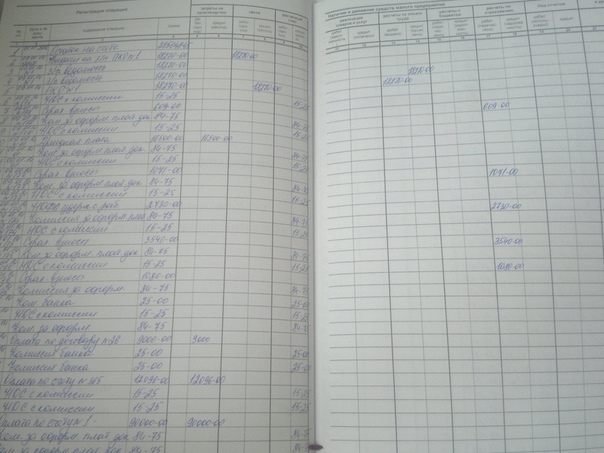

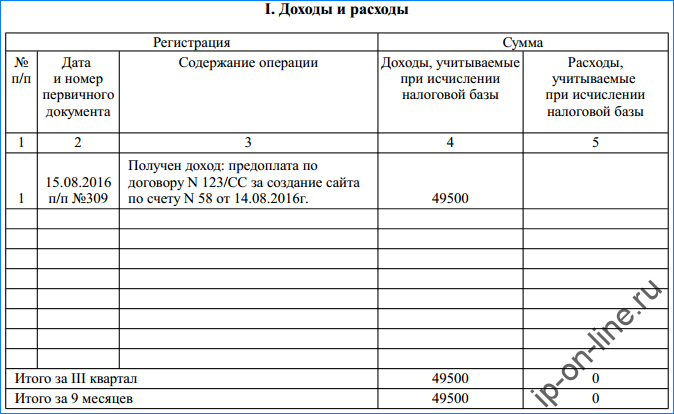

Все поступления и затраты фиксируются в специальной Книге учета доходов и расходов. Причем упрощенцы, которые платят 6%, учитывают только доходы, а плательщики 15% должны дополнительно учитывать и расходы.

Бланк налоговой декларации по УСН за 2019 год для ИП размещен здесь.

Сроки сдачи отчетности ИП в 2020 году

Календарь бухгалтера для индивидуального предпринимателя содержит сроки подачи деклараций и отчетов. Так, хозяйствующие субъекты, использующие наемную рабочую силу, должны подавать такую отчетность в качестве работодателей, независимо от выбранной системы налогообложения.

Так, хозяйствующие субъекты, использующие наемную рабочую силу, должны подавать такую отчетность в качестве работодателей, независимо от выбранной системы налогообложения.

• В Фонд социального страхования (форма 4-ФСС) – раз в квартал. Сроки подачи отчетности зависят от ее формы. Бумажная предоставляется до 20 января/апреля/июля/октября, а электронная – не позднее 25-го числа этих же месяцев.

• В Пенсионный фонд РФ (СЗВ-М, СЗВ-стаж) – ежемесячно до 15 числа следующего за отчетным месяца и до первого марта последующего года соответственно.

• В ФНС – квартальная 6-НДФЛ до конца месяца, следующего за отчетным периодом, и квартальный единый расчет по взносам до 30 числа того же периода. Подается также годовая отчетность, 2-НДФЛ и отчет о среднесписочной численности, но в 2018 году этот процесс уже завершен.

Сроки, касающиеся налогообложения, которых следует придерживаться до конца 2020 года, приведены в таблице.

| Система | За 3-1 квартал |

| ЕНВД | Подача декларации – до 20 октября Проведение платежей за квартал – до 25 октября |

| Общая | Подача декларации по НДС – до 25 октября Проведение платежей – равными частями до 25 октября, ноября и декабря Аванс по НДФЛ – до 15 октября |

| УСН | Аванс – до 25 октября |

При работе в условиях патентного режима декларации не подаются, а срок оплаты стоимости патента определяется исходя из продолжительности его действия.

Ведение бухгалтерского учета для ИП с помощью сервиса «Моё дело»

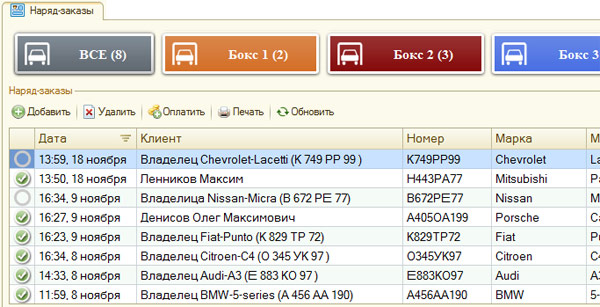

Онлайн-бухгалтерия «Моё дело» – это удобная программа, которая станет для вас эффективным помощником в вопросах учета результатов хозяйственной деятельности при любой системе налогообложения.

Вам больше не потребуются услуги штатного или стороннего специалиста для выполнения подобных задач. Со всеми операциями вы сможете справляться самостоятельно. Расчеты проводятся автоматически, после чего заполняется отчетность и отправляется в соответствующие ведомства. Система выступает и в роли кадровика, оформляя необходимые документы. При этом каждый ваш шаг сопровождается подсказками, и программа следит за тем, чтобы вы не допустили ошибку. Чтобы получить доступ к сервису и лично оценить все его преимущества, достаточно пройти регистрацию.

Как самому вести бухгалтерию ИП и когда можно избежать учета

Регистрируясь как индивидуальный предприниматель, многие думают, что бухгалтерия для ИП не обязательна. Так и было, пока не внесли изменения в законодательную базу. Давайте разберемся в этом вопросе.

Так и было, пока не внесли изменения в законодательную базу. Давайте разберемся в этом вопросе.

Нужно ли ИП вести бухгалтерский учет

В 2013 году вступил в силу Федеральный Закон № 402-ФЗ от 06.12.2011г., который обязал осуществлять бухучет хозяйственных операций всех субъектов экономики. В ст. 2 прописана обязанность индивидуальных предпринимателей вести учет. Но ст. 6 гласит, что если бизнесмен заполняет КУДиР в соответствии с нормами Налогового кодекса РФ, то он имеет право не вести бухучет. Это исключение напрямую касается тех, кто осуществляет деятельность на УСН (упрощенная система налогообложения). Предприниматели на ОСН (общая система) также могут не вести бухгалтерию, поскольку для них налоговой базой является вся полученная прибыль.

Спорной осталась ситуация, касающаяся субъектов, находящихся на ЕНВД (единый налог на вмененный доход), так как фактически они не ведут вообще никакой учет. Поэтому Минфин РФ дал разъяснение в письме № 03-11-11/239 от 13.08.2012г. : для предпринимателей, работающих на ЕНВД ведение бухучета не обязательно, поскольку они сами учитывают физические показатели — торговые места, количество работников, площади торгового помещения.

: для предпринимателей, работающих на ЕНВД ведение бухучета не обязательно, поскольку они сами учитывают физические показатели — торговые места, количество работников, площади торгового помещения.

Ведение бухгалтерского учета ИП

Разобравшись с законодательной базой, давайте ответим на вопрос, зачем вообще фиксировать операции. Бухучет позволяет:

- получить наглядную картину движения средств и материалов, а также отразить результат финансово-хозяйственной деятельности;

- выявить чрезмерные расходы и избежать убытков;

- эффективно планировать работу;

- раскрыть информацию об обязательствах перед поставщиками, партнерами, государством и прочими контрагентами;

- осуществлять контроль за материалами, рабочей силой и денежными средствами;

- вовремя составлять отчетность в ФНС и правильно рассчитывать суммы налогов.

Грамотное ведение бухучета для бизнесмена становится инструментом для осуществления успешной деятельности.

Как вести бухгалтерию ИП самостоятельно

Приняв решение об учете, индивидуальный предприниматель должен определить, как он это будет делать: сам или с помощи специалиста? Если вы обладаете достаточными знаниями и временем для самостоятельного ведения документооборота, изучите инструкцию:

- Составьте предварительный план расходов и ожидаемых доходов от вашей деятельности — эта информация понадобится для расчета налоговой нагрузки.

- Определите режим: ОСНО или УСН, ЕНВД, ЕСХН (единый сельскохозяйственный налог), ПНС (патентная система налогообложения). От этого зависят размеры сумм, подлежащих к отчислению в бюджет.

- Изучите формы отчетности, порядок заполнения и информацию, которую она раскрывает. Необходимые данные можно найти на сайте ФНС.

- Если деятельность предполагает наем работников, учтите, что кадровая отчетность не зависит от режима налогообложения и количества сотрудников. Работодатели сдают 7 отчетов в ПФР, ФСС и ИФНС. Помимо этого, ИП обязан правильно вести и хранить кадровую документацию.

- Уделите особое внимание изучению налогового календаря во избежание несвоевременной сдачи отчетов и несоблюдения сроков уплаты в бюджет. Поскольку это приведет к наложению штрафных санкций, пеней и даже выездной проверке.

- Ведите учет всех документов и сохраняйте их положенное законом время: договоры, выписки из банка, документы, раскрывающие информацию о расходах, кадровые, первичные, БСО и кассовую отчетность.

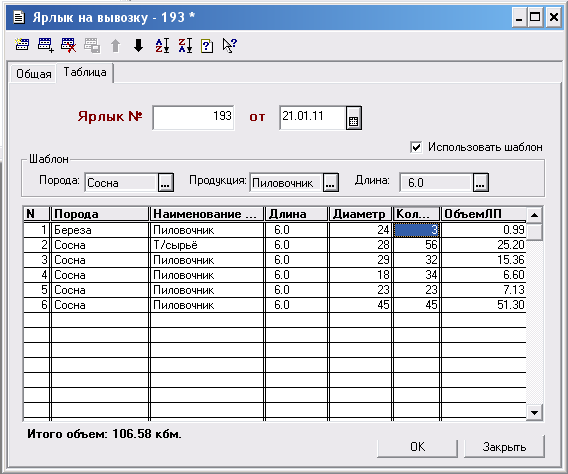

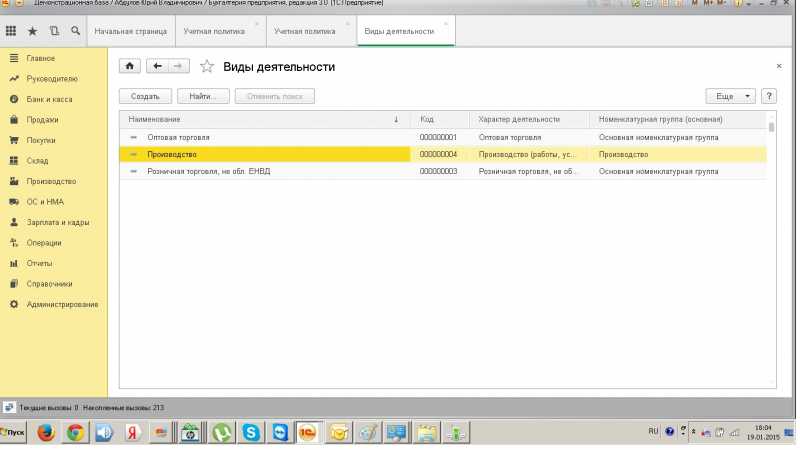

Чтобы облегчить рутинную работу, можно автоматизировать процесс с помощью программы «1С: Бухгалтерия».

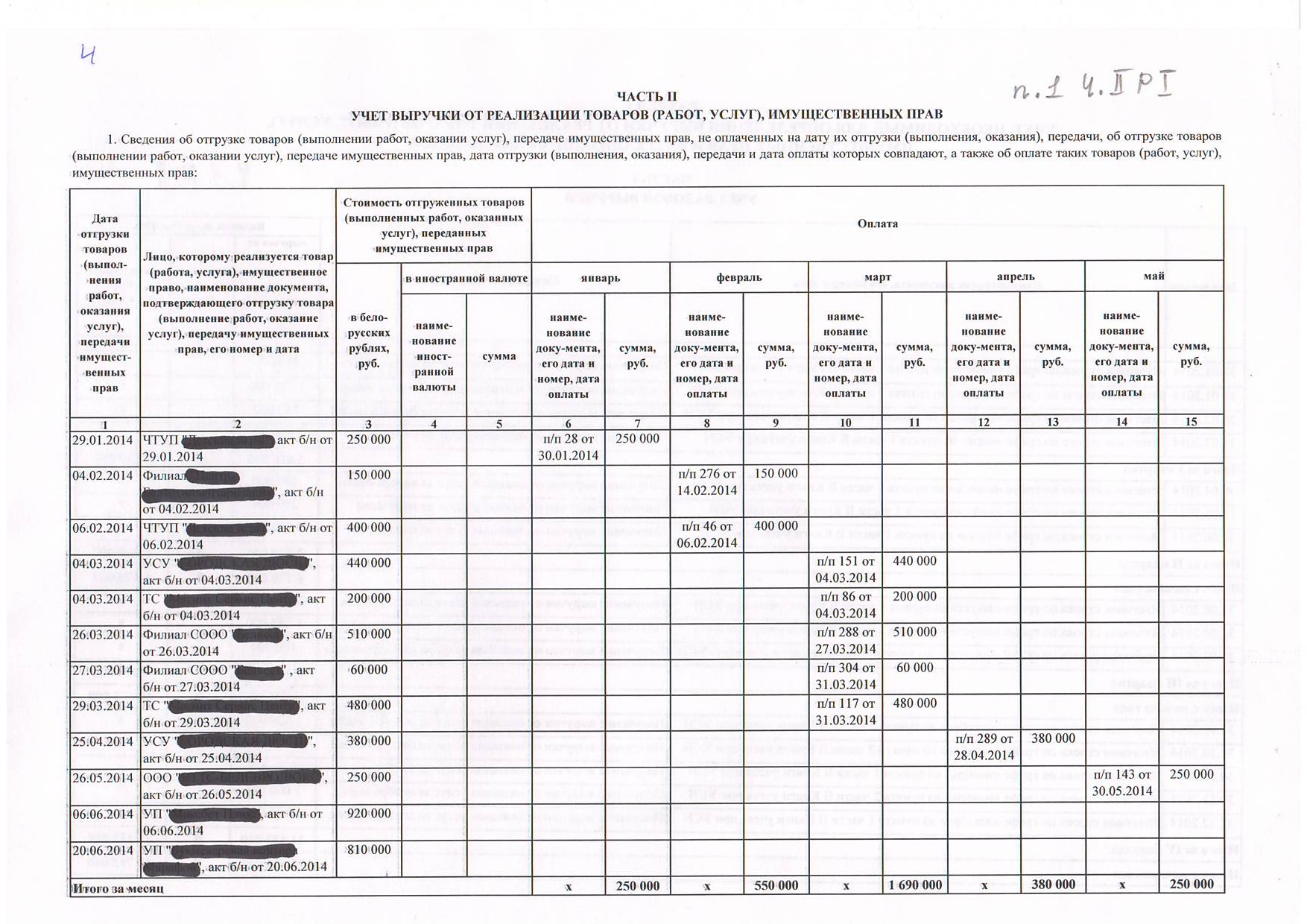

Ведение бухучета ИП на ОСНО

Учет на обычной системе является самым трудоемким. Осуществляя хозяйственную деятельность в рамках отрасли, в которой предложение намного превышает спрос, потребители отдают предпочтение контрагентам-плательщикам НДС. Итак, что обязан учитывать субъект, и какие вести журналы на ОСНО:

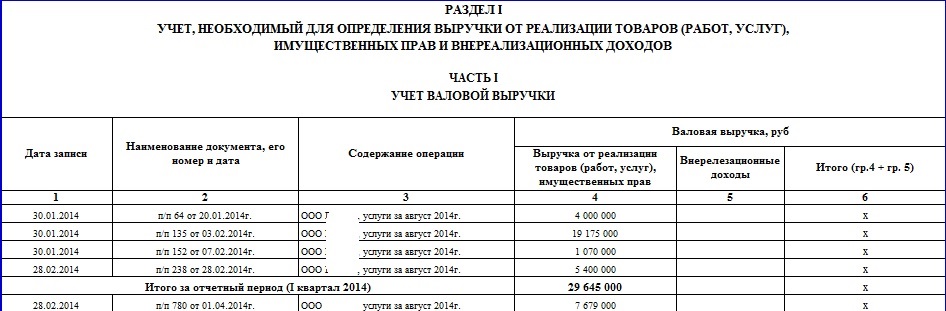

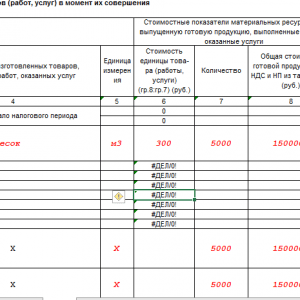

- книгу доходов и расходов;

- книгу покупок и продаж, оформлять счет-фактуру на услуги или товары, и регистрировать его в специальном журнале;

- кадровый учет (при использовании наемного труда).

Обычный налоговый режим предусматривает уплату таких сборов:

- НДФЛ (налог на доходы физических лиц) — 13% от прибыли, которые можно снизить на сумму расходов, если они подтверждены документально. Без официального обоснования трат доход можно уменьшить не более чем на 20%. Не забывайте, что налоговая база для НДФЛ учитывается после вычета взносов в Пенсионный фонд РФ и уплаты госпошлин, связанных с осуществлением предпринимательской деятельности.

- НДС в размере 20%.

- Взнос в ПФР за себя.

- НДФЛ и страховые взносы, удержанные из зарплаты наемных рабочих.

- Если в регионе по месту регистрации предусмотрены местные обязательные сборы, их тоже не следует забывать вносить в местный бюджет.

Данная система налогообложения предполагает предоставление таких отчетов:

- ежеквартально, не позднее 25 числа следующего за ним месяца по НДС;

- ежегодно, не позднее 30 апреля — по НДФЛ;

- если ИП выступает в качестве работодателя, нужно отчитаться перед налоговой и внебюджетными фондами.

Обратите внимание, если при сдаче 3-НДФЛ предполагаемый доход сильно отличается от обычного, инспекторы в праве потребовать декларацию 4-НДФЛ.

Могут возникнуть сложности и с администрированием НДС. Получение вычета или возмещение налогового кредита усложняет документооборот.

Как ведется бухгалтерский учет в ИП на УСН и ПСН

Это самый простой режим налогообложения, поэтому количество обязательных документов минимально. Независимо от того, какой вариант избрал предприниматель: «Доходы» или «Доходы минус расходы», вся бухгалтерия сводится к ведению КУДиР. Отчет в ИФНС (Инспекция Федеральной налоговой службы) предоставляется раз в год до 31 марта. Но не забывайте об уплате авансовых взносов в бюджет (ежеквартально до 25 числа).

Работая по схеме «Доходы минус расходы», траты нужно подтверждать документально. Уменьшение суммы выручки должно быть экономически обоснованным и соответствовать перечню, зафиксированному в ст. 346.16 НК РФ.

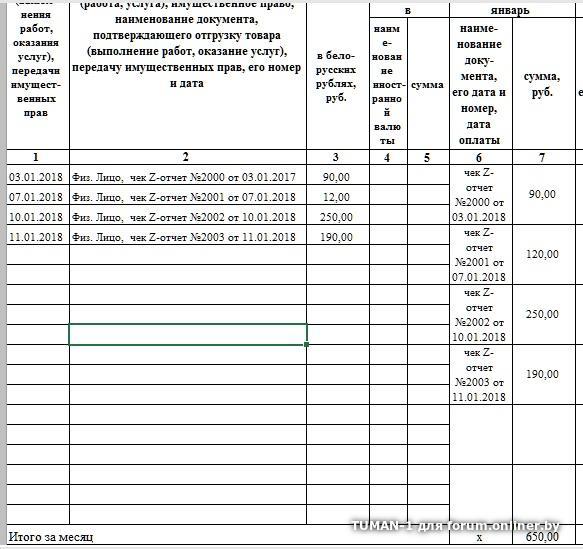

При ПСН предприниматель обязан вести КУДиР и дважды в год уплачивать определенную налоговую сумму, сдача отчетов в налоговую не предусмотрена.

Если ИП на УСН или ПСН выступает как работодатель, он обязан дополнительно вести кадровый учет, уплачивать налоги и сборы с заработной платы работников в бюджет, а также предоставлять отчетность во внебюджетные фонды.

Бухгалтерский учет ИП на ЕНДВ и ЕСХН

Бизнесмены, осуществляющие деятельность в режиме вмененного дохода, не обязаны вести КУДиР. Они учитывают лишь физические показатели. Но лучше документировать взносы на обязательное страхование, поскольку на их сумму можно уменьшить величину налога. Отчитываться перед контролирующими органами необходимо раз в год и разово уплачивать рассчитанный налог после того, как сдан отчет.

Применяя ЕСХН, предприниматель в обязательном порядке заполняет книгу доходов и расходов.

Кадровая политика неизменна. Если есть работники, необходимо вести соответствующую документацию, платить взносы, предоставлять отчеты.

В заключение можно сказать, что если ИП не ведет бухучет, он не нарушает законодательство. Регистрировать документооборот или нет — личный выбор каждого. При большом количестве операций следует задуматься над организацией учета. Его можно осуществлять самостоятельно по упрощенной схеме без двойной записи или при помощи интернет-бухгалтерии «Мое Дело».

Регистрировать документооборот или нет — личный выбор каждого. При большом количестве операций следует задуматься над организацией учета. Его можно осуществлять самостоятельно по упрощенной схеме без двойной записи или при помощи интернет-бухгалтерии «Мое Дело».

Бухгалтерия ИП на «упрощенке» — как вести самому

Работающий на упрощенной системе предприниматель освобожден от уплаты некоторых налогов, но не от организации учета хозяйственных операций. Есть требования, предъявляемые к ведению бизнеса, за несоблюдение которых могут назначить штрафные санкции. Расскажем о том, как правильно вести ИП бухгалтерию на «упрощенке», чтобы следовать установленным правилам.

Законодательство о бухгалтерском учете для ИП на УСН

От полноценного бухгалтерского учета с применением плана счетов, двойной записью, составлением баланса, предприниматели на «упрощенке» освобождены. Но только при условии, что они ведут учет доходов или доходов и расходов в соответствии с налоговым законодательством (пп. 1 п. 2 ст. 6 Федерального закона о бухучете от 06.12.2011 № 402-ФЗ).

1 п. 2 ст. 6 Федерального закона о бухучете от 06.12.2011 № 402-ФЗ).

На «упрощенке» для ведения налогового учета предназначена «Книга учета доходов и расходов» (сокращенное название — КУДиР), форма которой утв. приказом Минфина России от 22.10.2012 № 135н. Заполнять ее ИП обязаны в силу ст. 346.24 НК РФ.

Итоговые данные из КУДиР переносятся в декларацию по УСН (формы КНД 1152017, утв. приказом ФНС от 25.12.2020 N ЕД-7-3/958@), которая представляется в ИФНС один раз в год.

Других утвержденных налоговых регистров (журналов, книг, ведомостей и т.п.) по «упрощенке» нет.

Однако дополнительный учет ИП на УСН необходим:

- если у него есть наемные работники;

- при работе с наличными деньгами;

- для контроля соблюдения условий применения спецрежима, в частности, по стоимости основных средств.

Кроме того, наличие организованного учета может помочь при расчетах с контрагентами или для ответов по запросам налоговиков.

Организация бухучета для ИП, ведущего налоговый учет, является его правом, а не обязанностью.

Налоговый учет и бухгалтерия ИП на «упрощенке»: как вести

КУДиР можно вести как в электронном виде, так и на бумаге. Если выбран электронный вариант, после завершения года документ нужно распечатать. Книга должна быть прошнурована и пронумерована, подписана предпринимателем, при наличии печати – заверена ее оттиском.

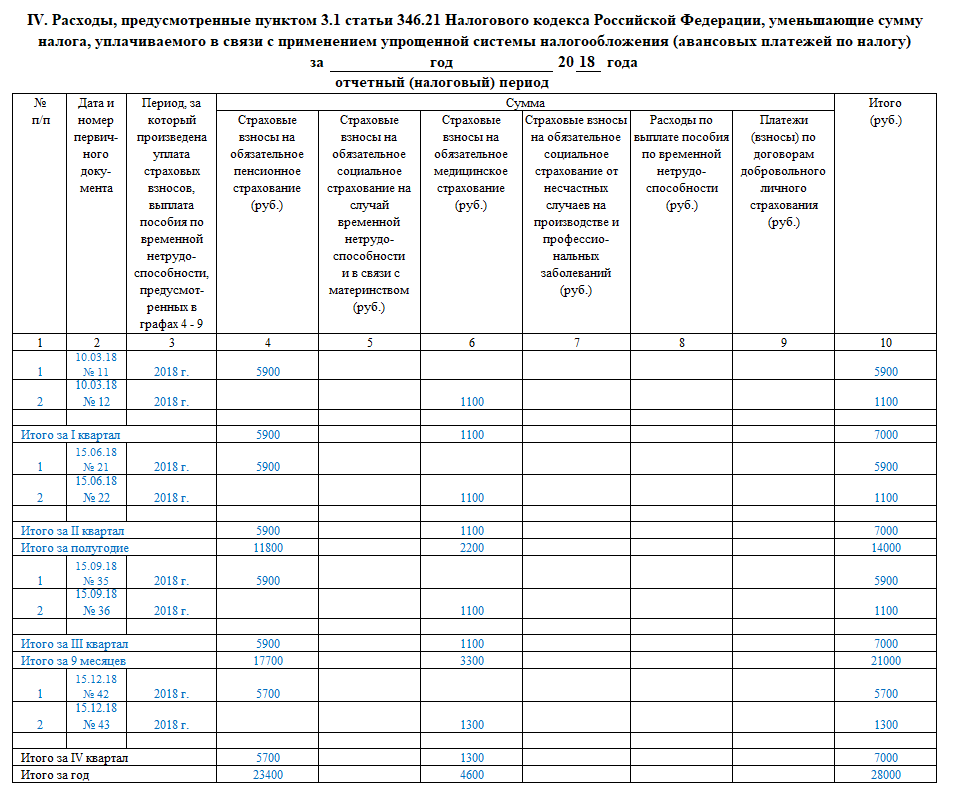

При УСН «доходы» в книгу записываются доходы и затраты, уменьшающие налог (страховые взносы, больничные, выплаченные за счет ИП, добровольное личное страхование работников). ИП на УСН «доходы минус расходы» заносят в регистр все доходные и расходные операции, отвечающие требованиям ст. 346.15-346.17 НК РФ. Для расчета налоговых обязательств по УСН этого документа достаточно.

Порядок бухгалтерского учета операций ИП определяет самостоятельно и закрепляет их в учетной политике, наряду с рабочим планом счетов и формами первичных документов.

ИП на УСН, являющийся субъектом малого предпринимательства, вправе применять упрощенные способы ведения бухучета, в т. ч. отказаться от использования двойной записи (п. 4 ст. 6 закона № 402-ФЗ, Типовые рекомендации по организации бухучета субъектами МСП, утв. Приказом Минфина № 64н от 21.12.1998, Информация Минфина № ПЗ-3/2015).

ч. отказаться от использования двойной записи (п. 4 ст. 6 закона № 402-ФЗ, Типовые рекомендации по организации бухучета субъектами МСП, утв. Приказом Минфина № 64н от 21.12.1998, Информация Минфина № ПЗ-3/2015).

Можно совсем отказаться от ведения бухгалтерского учета, если операций немного, с наличными ИП не работает, и наемных работников у него нет.

Расчеты с контрагентами

Для расчетов с контрагентами вести бухгалтерию ИП не обязательно. Но вести такой учет удобно на случай, к примеру, запроса от налоговиков по встречной проверке.

Кроме того, организованный учет позволяет контролировать правильность и своевременность расчетов:

- при большом количестве контрагентов;

- при частичной оплате или авансовой системе;

- при смешанных наличных и безналичных платежах.

Учет кассовых операций

ИП не вправе отказаться от организации учета по кассовым операциям. При работе с наличностью необходимо руководствоваться Указанием ЦБ от 11. 03.2014 № 3210-У, а именно:

03.2014 № 3210-У, а именно:

- выписывать приходные и расходные кассовые ордера при приеме или выдаче денежных средств по формам КО-1 и КО-2;

- использовать в работе БСО (бланки строгой отчетности) или онлайн-кассу, в т.ч. при получении безналичной выручки от физических лиц;

- оформлять кассовую книгу по форме КО-4.

Формы кассовых документов утв. постановлением Госкомстата РФ от 18.08.1998 г. № 88 (ред. от 03.05.2000).

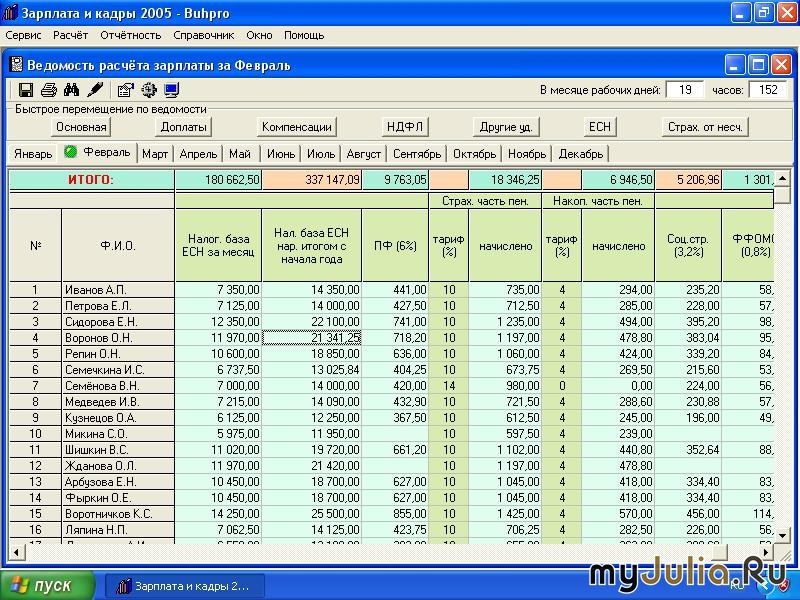

Учет при наличии работников

У ИП, заключающих трудовые договора или выплачивающих иные доходы физическим лицам, обязанностей по учету больше. Для ведения бухгалтерского и налогового учета по НДФЛ, страховым взносам, для составления отчетности в ИФНС, ПФР и ФСС потребуются:

Формы учета можно применять как унифицированные (утв. постановлением Госкомстата РФ от 05.01.2004 № 1), так и самостоятельно разработанные – при условии, что в них имеются все данные, достаточные для составления налоговой и персонифицированной отчетности.

Как самому вести бухгалтерию ИП на «упрощенке»

Не обязательно привлекать для организации учета наемного бухгалтера или специальную бухгалтерскую организацию. Учет предпринимателю можно организовать и вести самостоятельно. При этом ему придется самому изучать нормы законодательства, составлять учетную политику, следить за учетом первички и ведением документооборота.

Для организации учета можно использовать бухгалтерские программы либо самостоятельно разработанные документы и учетные регистры (например, в формате таблиц excel). Однако, если знаний о налоговом учете недостаточно или имеется большой объем работы, надежнее будет обратиться к специалистам или нанять бухгалтера.

Начало учета | С чего начать бухгалтерский учет?

Вы зарегистрировали ООО и составили список первоочередных дел. Какое место в нем занимает бухгалтерия? Если вы решили отложить организацию бухучета до прихода первого клиента или даже до первой отчетности — это большая ошибка!

Начало учета.

Кто должен вести бухучёт?

Кто должен вести бухучёт?Обязанность вести бухгалтерский учёт диктует федеральный закон № 402-ФЗ «О бухгалтерском учёте». Он гласит, что бухгалтерский учёт должны вести все юридические лица, коммерческие и некоммерческие организации, и ни форма собственности, ни система налогообложения не снимают эту обязанность.

Специально для небольших организаций есть послабления. Например, федеральный закон № 209-ФЗ разрешает субъектам малого бизнеса вести бухгалтерский учёт в упрощённой форме.

Отсутствие бухгалтерского учета или грубые нарушения правил ведения бухучёта караются штрафами. Единственное исключение — индивидуальные предприниматели: они пока еще вести бухучет не обязаны.

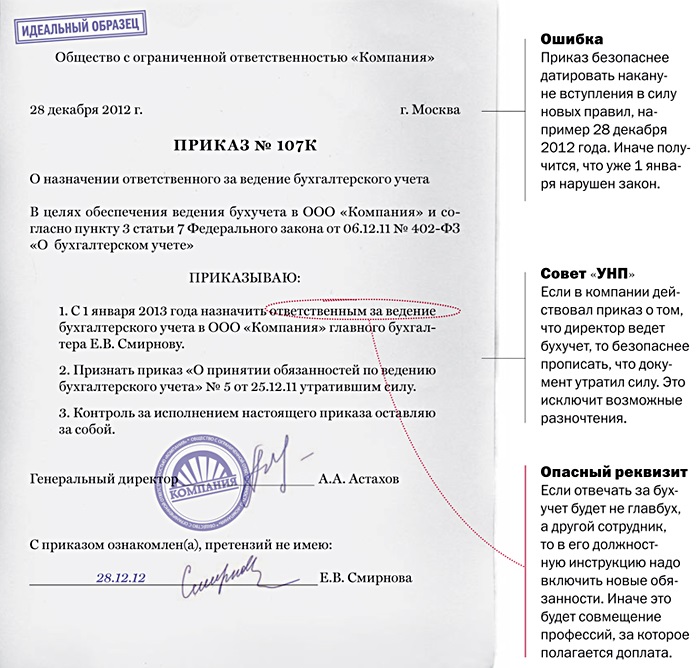

Какие документы регламентируют бухгалтерский учет в организации?

Как уже говорилось, основной документ, регламентирующий бухучет в масштабах страны, — федеральный закон № 402-ФЗ «О бухгалтерском учёте». Другие базовые документы — положения по бухгалтерскому учету (ПБУ), которые описывают, как вести бухучет на практике. Среди предлагаемых в ПБУ вариантов вам нужно выбрать те, которые будут наиболее выгодны для бизнеса в финансовом плане и снимут лишние вопросы представителей контролирующих органов и инвесторов.

Среди предлагаемых в ПБУ вариантов вам нужно выбрать те, которые будут наиболее выгодны для бизнеса в финансовом плане и снимут лишние вопросы представителей контролирующих органов и инвесторов.

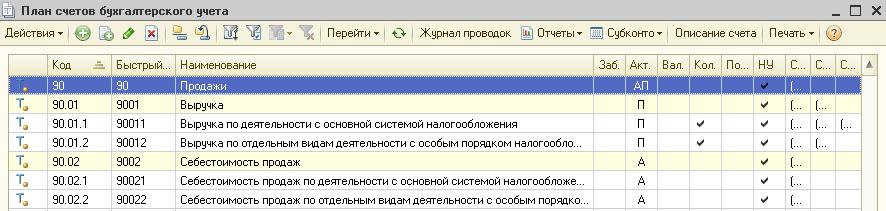

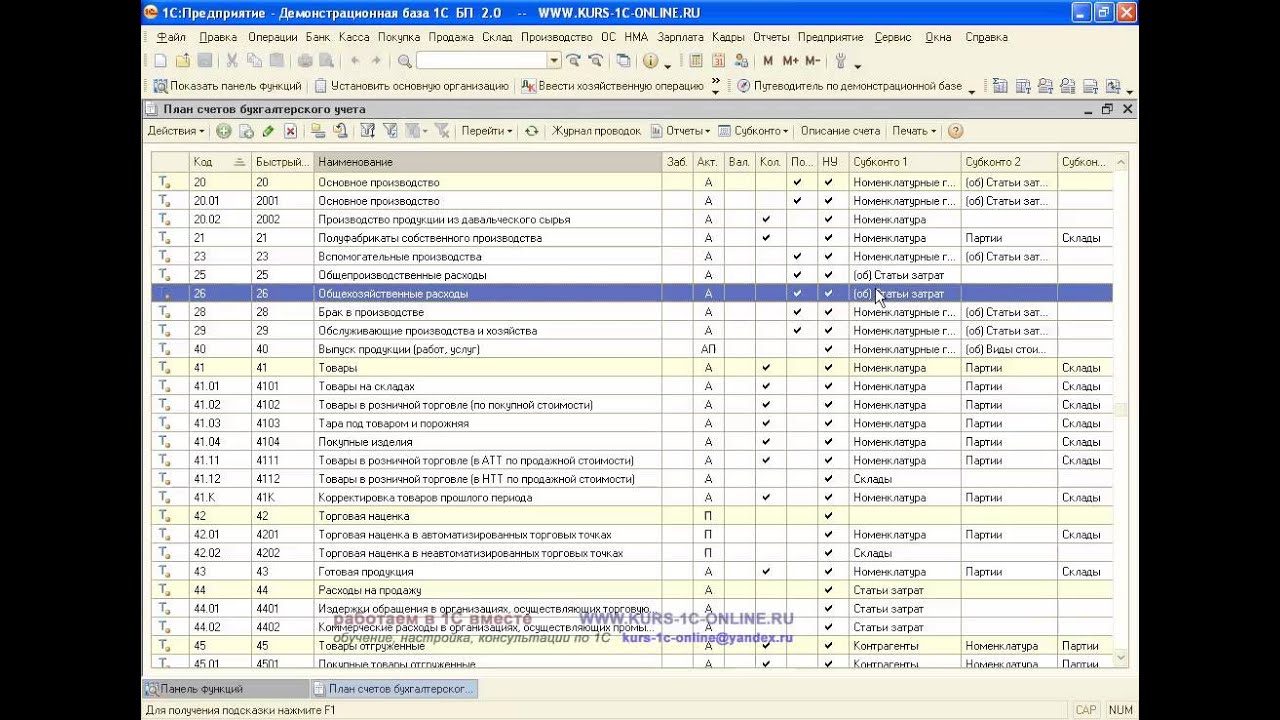

И, наконец, еще один основополагающий документ — план счетов бухгалтерского учета финансово-хозяйственной деятельности организаций, утвержденный приказом Минфина от 31.10.2000 г № 94н (последняя редакция утверждена Приказом Мнфина от 08.11.2010 № 142н). План счетов организации составляется и утверждается на основании этого плана счетов.

С чего начать бухгалтерский учет в организации?

Бухгалтерская отчётность сдается раз в год, однако вести бухгалтерский учет нужно регулярно и систематично, чтобы после окончания отчетного периода не пришлось искать по контрагентам первичные документы и в спешке разносить бухгалтерские проводки по счетам. Более того, бухгалтерский учет в организации начинается раньше, чем происходит первая сделка. Как только получены правоустанавливающие документы на фирму, можно оформлять локальные нормативные акты, регулирующие бухучет в организации.

В первую очередь бухгалтер должен:

Как написать учетную политику организации?

Учетная политика — это внутренний документ компании, который определяет принципы и варианты ведения бухучета. Учетную политику нужно оформить и утвердить в течение 90 дней со дня государственной регистрации юридического лица.

В небольших фирмах, в которых учет не богат особенностями, учетная политика часто принимается один раз на всю жизнь предприятия. Однако при необходимости в ученую политику вносятся изменения, например: из-за появления нового направления деятельности организации или изменений в законодательстве. Утверждать новую учетную политику на каждый год или издавать приказы о ее продлении не нужно.

Если к вам придет проверка, будьте готовы предъявить учетную политику: ее запросят прежде всего. Чтобы у проверяющих не было возможности толковать неясности законодательства не в вашу пользу, опишите в в учетной политике особенности учета в вашем бизнесе.

Что писать в учетной политике?

Учетная политика регламентирует ведение как бухгалтерского, так и налогового учета, поэтому её удобно разбить на две части.

В части бухгалтерского учета учетная политика должна содержать:

- Рабочий план счетов организации

- Форму пояснений к бухгалтерскому балансу и отчету о прибылях и убытках

- Классификацию доходов и расходов организации на доходы и расходы от обычных видов деятельности и прочие доходы и расходы (с учетом специфики деятельности организации)

- Уровень существенности ошибки для статей бухгалтерской отчетности

- Порядок переоценки основных средств или информацию о том, что основные средства не переоцениваются, способы определения срока полезного использования и начисления амортизации основных средств и НМА

- Порядок оценки материально-производственных запасов (по себестоимости каждой единицы, по средней себестоимости или методом ФИФО — по себестоимости первых по времени приобретения материально-производственных запасов)

- график документооборота;

- правила проведения инвентаризации;

- Информацию о том, кто будет вести бухучет: руководитель, бухгалтер или обслуживающая бухгалтерия.

В своей учетной политике пишите только о тех способах учета, которые вы должны утвердить самостоятельно или выбрать из предложенных. Переписывать то, что и так обязательно для всех предприятий, не нужно. Также нет смысла писать и о тех аспектах учета, которые вы не будете применять. Например, если у вас нет нематериальных активов и они не планируются, можно не выбирать правила их амортизации. Если вдруг они появятся, учетную политику всегда можно будет дополнить.

В веб-сервисе Контур.Бухгалтерия удобно вести учет, начислять зарплату, сдавать отчетность.

Правила ведения налогового учета должны содержать

- Регистры налогового учета, разработанные компанией в соответствии с требованиями Налогового Кодекса

- Принцип разграничения расходов на прямые и косвенные в целях исчисления налога на прибыль

- Метод оценки незавершённого производства

- Порядок оценки материально-производственных запасов при отпуске в производство и другом выбытии, при реализации покупных товаров (по стоимости единицы запасов, по средней стоимости, по стоимости первых по времени приобретения — ФИФО)

- Порядок формирования себестоимости продукции и покупных товаров для целей налогообложения

- Порядок отнесения стоимости имущества на материальные расходы: единовременно при вводе в эксплуатацию или (с 01.

01.2015 г.) в течение нескольких отчетных периодов

01.2015 г.) в течение нескольких отчетных периодов - Способы начисления амортизации имущества (линейный или нелинейный)

- Правила создания и использования резервов

- Нормы признания нормируемых расходов в составе расходов по налогу на прибыль: представительские расходы, расходы на добровольное медицинское страхование и т. п.

Организации, работающие в сфере информационных технологий, указывают: относят ли они вычислительную технику к амортизируемому имуществу или считают затраты на ее приобретение материальными расходами.

Перечень пунктов открытый, каждая организация составляет его самостоятельно с учетом своей специфики.

Первичные документы и план счетов

Факты хозяйственной жизни отражаются в бухгалтерском учете на основании первичных учетных документов. Организации могут разрабатывать формы некоторых первичных документов самостоятельно. Главное — внести в формы все обязательные реквизиты и утвердить их в учетной политике.

Однако если в хозяйственной жизни организации нет нестандартных операций, лучше не создавать индивидуальные формы документов. Чтобы не усложнять документооборот, лучше применять формы, рекомендованные Госкомстатом.

При необходимости перечень документов можно дополнять.

Помимо форм первичных документов, в учетной политике нужно утвердить план счетов организации и регистры бухгалтерского учета. Из плана счетов, утвержденного Минфином, выберите те, которые будете использовать. А для более точной классификации можно ввести субсчета.

Если фирма небольшая и ее хозяйственная жизнь не предполагает нестандартных операций, руководителю можно не погружаться во все эти тонкости. В онлайн-сервисе Контур.Бухгалтерия уже зашита учетная политика, подходящая для большинства фирм, осталось прочитать ее и вывести на печать подготовленный в сервисе приказ.

А дальше начинается непосредственно бухучет, но это уже другая тема.

С чего начать бухучет? — Смотри на видео

youtube.com/embed/IKiy8VD4Fvk»/>

Попробуйте поработать в Контур.Бухгалтерии — удобном онлайн-сервисе для ведения бухучета и отправки отчетности через интернет.

Автор: Анна Садтарова, эксперт Контур.Бухгалтерии

как самому вести бухгалтерию и не сойти с ума?

Бухгалтерия и налоги — это страх, лишнее время и лишние расходы для многих молодых предпринимателей. Мы с Райффайзенбанком и их бесплатным сервисом «Онлайн-бухгалтерия» подготовили чек-лист: что нужно помнить начинающему предпринимателю, чтобы самостоятельно вести свою бухгалтерию.

1. Правильно выбирайте налоговый режим

Если вы начинающий предприниматель и собираетесь продавать товары или оказывать услуги населению, то, скорее всего, вам подойдёт режим УСН Доходы. Это значит, что налог для вас будет единый — 6%. И начисляться он будет со всего вашего дохода.

Здесь мог бы быть пример расчётов, но считать самому вам больше не придётся. Онлайн-бухгалтерия Райффайзенбанка сама рассчитывает сумму налога и обязательных страховых взносов и формирует счёт для их оплаты. Не нужно заполнять квитанции и искать реквизиты. Предпринимателю остаётся нажать на кнопку и отправить платёж в налоговую. Даже декларацию можно сформировать и отправить полностью онлайн с помощью квалифицированной электронной подписи (КЭП), оформить которую вы тоже можете в онлайн-бухгалтерии.

Не нужно заполнять квитанции и искать реквизиты. Предпринимателю остаётся нажать на кнопку и отправить платёж в налоговую. Даже декларацию можно сформировать и отправить полностью онлайн с помощью квалифицированной электронной подписи (КЭП), оформить которую вы тоже можете в онлайн-бухгалтерии.

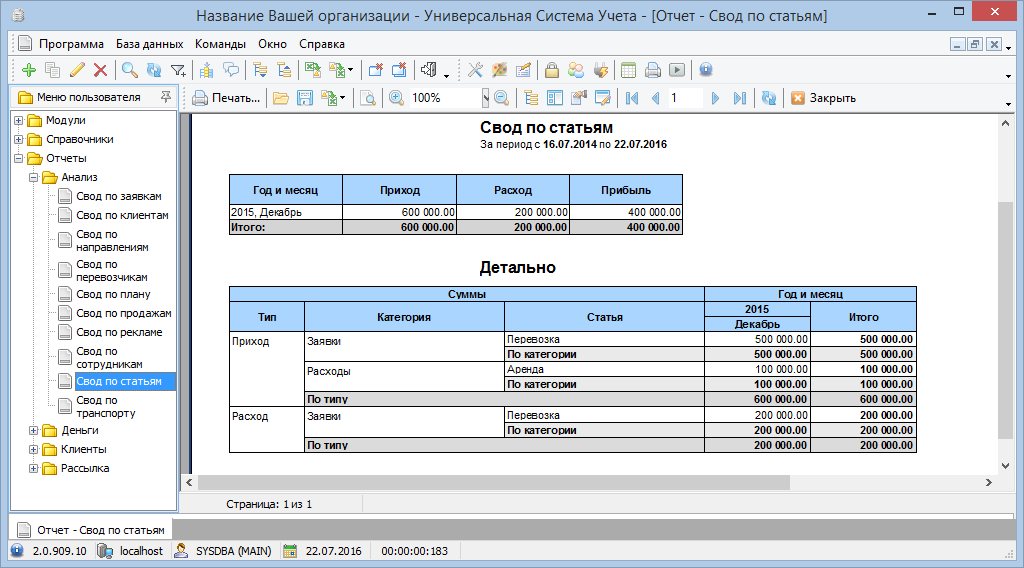

Источник: онлайн-бухгалтерия в Райффайзен Бизнес Онлайн

Одно дело, когда растения — это твоё хобби, и совсем другое, когда решаешь превратить хобби в маленький бизнес. Открывается целая неизведанная вселенная с выбором налогообложения, заполнением деклараций, оплатой страховых взносов и т.д.

После нескольких часов, проведённых за прочтением статей ФНС об ИП, ведении бухгалтерии и налогах, начинает дёргаться глаз и хочется положить заветную идею об открытии своего дела в долгий ящик.

Возможно, проблема в том, что большая часть информации подаётся профессиональным языком, пока неизвестным начинающему предпринимателю. Можно подумать, мы каждый день открываем ИП.

Сколько человек теряет интерес из-за этого ещё на стадии открытия ИП? Думаю, немало.

Если бы мне сразу сказали, что большинство операций можно совершать онлайн и многое за тебя может сделать банк — я бы вздохнула с облегчением.

2. Вовремя платите авансовые платежи в налоговую

Налоговую декларацию нужно подавать раз в год, а вот налоги приходится платить раз в квартал. Это так называемые авансовые платежи по итогам трёх, шести и девяти месяцев и по итогам года.

Раньше каждый авансовый платёж приходилось считать самому и держать в голове налоговый календарь. Более 60% предпринимателей получали из-за этого штрафы.

Но теперь всё это также делает банк. Онлайн-бухгалтерия сама рассчитывает авансовые платежи и шлёт напоминания о сроках их уплаты. Учитываются все доходы, которые поступили на этот счёт. Если у вас были доходы, которые вы получили офлайн или на другие счета, можно их ввести вручную или загрузить выписку в формате 1С, и всё будет учтено автоматически.

Поэтому тут не будет дат и календаря, который вы всё равно не запомните, а будут напоминания от онлайн-бухгалтерии Райффайзенбанка. При этом налоговый календарь могут использовать не только клиенты Райффайзенбанка, но и внешние пользователи.

3. Заключайте договоры с партнёрами и храните все бумаги

Много сказано и написано на эту тему. Но всё равно многие считают, что можно работать и без договора. В этом случае вы остаётесь совершенно беззащитны: работа может быть не сделана, сделана не вовремя или не полностью, а главное — не оплачена. Также без договора сложно легально платить и принимать оплату. Если договор есть — то счёт легко выставить онлайн через интернет- или мобильный банк для бизнеса. Автоматом все платежи отображаются в личном кабинете, что позволяет вам видеть всю картину поступлений и списаний.

Но мы советуем также завести отдельную папку, распечатывать все договоры, счета и акты и хранить на случай возможных проверок.

4. Если появляются сотрудники, то, скорее всего, нужен и бухгалтер

Если ваш бизнес подразумевает наём сотрудников, бухгалтерия сильно усложняется. Количество отчётов возрастает, налоговые и пенсионные отчисления за сотрудника нужно платить ежемесячно. Оцените свои силы — возможно, тут вы уже не справитесь сами, и вам нужен настоящий бухгалтер.

Количество отчётов возрастает, налоговые и пенсионные отчисления за сотрудника нужно платить ежемесячно. Оцените свои силы — возможно, тут вы уже не справитесь сами, и вам нужен настоящий бухгалтер.

5. Регулярно анализируйте доходы и расходы

Начинающему предпринимателю важно следить за кредиторской задолженностью — что и когда он должен платить по договорам. И дебиторской задолженностью — что и когда должны заплатить ему. Иногда между кредиторкой и дебиторкой появляется разрыв — например, партнёры не платят вовремя, а значит, и вы не можете платить по счетам. Ведите учёт доходов и расходов и сверяйте их, анализируйте каналы поступления денег. Делать это можно с помощью онлайн-банка, где вы видите все движения по счёту. Рекомендуем это делать минимум раз в месяц. Так вы сможете понять, нет ли в бизнесе проблем и какую сумму можно направить на его развитие.

Начинающие предприниматели — это энтузиасты своего дела. И они должны заниматься своим бизнесом, а не бухгалтерией. Доверьте это скучное занятие онлайн-бухгалтерии Райффайзенбанка и будьте спокойны — ни один налог не останется не оплаченным вовремя.

Доверьте это скучное занятие онлайн-бухгалтерии Райффайзенбанка и будьте спокойны — ни один налог не останется не оплаченным вовремя.

Открыть счёт и подключить онлайн-бухгалтерию можно совершенно бесплатно и онлайн — на сайте банка.

8 ошибок ИП на старте бизнеса

Регистрация статуса ИП накладывает определенную ответственность: нужно заранее посчитать, как выгоднее платить налоги, разобраться в нюансах отчетности, в правах и обязанностях. Мы собрали самые частые ошибки молодых предпринимателей, которые могут привести к неприятностям и финансовым потерям.

💡 Регистрировать ИП, не проверив бизнес-идею

Любой ИП, даже если у него нет доходов, должен платить за себя фиксированные взносы на пенсионное и медицинское страхование. В 2021 году это 40 874 Р.Поэтому лучше сначала убедиться, что бизнес-идея работает, а уже затем брать на себя денежные обязательства. Проверить идею можно, например, став сначала самозанятым

Все о взносах ИП в 2021 году

🧮 Переплачивать из-за неверного налогового режима

При регистрации ИП должен решить, как он будет платить налоги.

Нужно заранее посчитать, что выгоднее:

— если затрат много, лучше выбрать УСН «доходы минус расходы» и платить 15% от прибыли;

— если расходов мало, проще платить 6% от всей выручки на УСН «доходы»;

— купить патент

Налогообложение для ИП

📈 Не уменьшать налог на сумму взносов

ИП на УСН или патенте могут уменьшить налог на сумму страховых взносов. Для этого нужно платить взносы не в конце года, а заранее, до уплаты налога.Заплатили 40 874 Р взносов — сократили платеж по налогам на эту сумму

Как ИП уменьшить налог по УСН

📃 Ошибиться в покупке патента

Вести бизнес на патенте удобно: не нужно высчитывать налоги и сдавать декларацию. Достаточно заплатить фиксированную сумму — и можно работать.Главное — не ошибиться в виде патента, ведь его стоимость зависит от вида и места работы. Если купить патент в Саратове, а работать в Москве, налоговая может отменить патент и признать ИП работающим на общей системе налогообложения. А это отчетность и высокие налоги

А это отчетность и высокие налоги

Как ИП работать на патенте

💰 Смешивать личные деньги и деньги бизнеса

ИП может тратить заработанные деньги как угодно — есть даже банки, которые предлагают карты для трат напрямую с расчетного счета без комиссий за перевод.Но с финансовой точки зрения это опасно: например, заработал бизнесмен 100 000 Р, потратил их на личные нужды, а через неделю ему не на что закупать сырье. Лучше вести финансовый учет и не допускать подобных денежных разрывов

Как вести бюджет

🧾 Забыть про онлайн-кассу

С июля этого года закончилась отсрочка, которая позволяла ИП без сотрудников работать без онлайн-кассы. Теперь она нужна всем ИП, которые получают деньги от физлиц. Оплата может быть картой, наличными, по квитанции на счет в банке — онлайн-касса нужна в любом случае.Исключения: несколько видов деятельности, например торговля на рынке с открытых прилавков или сдача собственной жилой недвижимости, и спецрежим — работа как самозанятый ИП. Еще касса не нужна, если работать только с бизнесом по безналу

Еще касса не нужна, если работать только с бизнесом по безналу

Как подключить онлайн-кассу

📊 Не разобраться в том, что считать доходом

Когда налог зависит от дохода, нужно разобраться, что конкретно считать доходом.Например, бизнесмен подключил эквайринг, а значит, на его расчетный счет поступают деньги после вычета комиссии за эту услугу. Но доходом будет считаться вся сумма продажи

С какой суммы платить налог

💌 Больше о бизнесе — в нашей рассылке

Раз в две недели отправляем рассылку для предпринимателей. Делимся последними новостями для бизнеса, полезной аналитикой и кейсами предпринимателей из разных сфер

Что еще почитать, если планируете стать индивидуальным предпринимателем:

1. Как открыть ИП.

2. Готовы ли вы стать ИП.

3. Как ИП вести бизнес в России.

важные аспекты, которые должен знать каждый

Бухгалтерский учет – что это?

Бухгалтерский учет – пошаговая система учета, регистрации, сбора информации об

обязательствах

и движения денежных средств и документации юридического лица.

По законодательству Республики Казахстан, бухгалтерский учет может вестись: руководителем, бухгалтером, либо приходящим бухгалтером или аутсорсинговой компанией.

Сегодня любой предприниматель может вести бухгалтерию ИП или ТОО на упрощенной системе налогообложения самостоятельно. Достаточно зарегистрироваться в онлайн сервисе Mybuh.kz, если у вас есть зарегистрированное предприятие то переходите по ссылке здесь, тестовый режим 14 дней, абсолютно бесплатно, далее от 5500 тенге в месяц в зависимости от того какие налоговые формы вы сдаете.

Что делает ТОО/ИП на упрощенном режиме ежемесячно:

- Рассчитывает налоги по заработной плате и уплачивает их до 25 числа следующего месяца – автоматический расчет налогов по ЗП тут

- Выписывает или приходует первичные документы (счета, акты, накладные, счета-фактуры) – как все просто и удобно можете увидеть здесь

- Разносит банковскую выписку – с Альфа-Банком все намного проще здесь

- Формирует налоговую отчетность и отправляет в налоговую – 910 форма рассчитывается автоматически, инструкция здесь

- Ведет складской учет

Как вести бухгалтерский учет, начинающему специалисту или владельцу небольшого бизнеса, мы подробно рассказываем на странице Бухгалтерия для чайников

Здесь перечислена только часть функций, так как многие из них Вы совершаете в 2 клика в онлайн-бухгалтерии

Mybuh.

Всем новичкам в бухгалтерии, мы объясняем и показываем как пользоваться программой и вести налоговый учет.

Сегодня сервисом пользуются более 7000 предпринимателей, большая часть из них – предприниматели, имеющие простые базовые знания работы с компьютером.

Простые ответы на простые вопросы по ведению бухгалтерии:

- Сначала (если есть необходимость) Вы выписываете Счет на оплату для заказчика

- После или в момент продажи или оказания услуги вы выписываете Накладную или Акт. Важно понимать, что Накладная выписывается при продаже товара, а Акт выполненных работ – при выполнении работ и оказании услуг

-

Поступление денег на счет еще не означает получение дохода.

Доход подтверждается только выписанными

документами (Накладная и Акт)

Доход подтверждается только выписанными

документами (Накладная и Акт)

Если вы хотите стать профессиональным бухгалтером, то мы рекомендуем ознакомиться со следующими задачами

Задачи бухгалтерского учета

Сбор и фиксация правдивой информации субъекта и правильной бухгалтерской отчетности о работе организации, где руководитель или главный бухгалтер отслеживает и предотвращает отрицательные ситуации с хозяйственной деятельностью предприятия, находит финансовые резервы для осуществления стабильной работы предприятия, смотрит за законностью финансовых операций при работе предприятия, контролирует целесообразность движения имущества и финансовых средств.

Для того чтобы научиться отражать операции на счетах, необходимо ознакомиться со следующими понятиями

- Бухгалтерский счет

- Бухгалтерская проводка

- Оборотно-сальдовая ведомость

- План счетов

- Двойная запись

- Баланс

Бухгалтерский счет, план счетов

Бухгалтерский счет — это система хранения информации о хозяйственной операции.

Бухгалтерский счет представляет собой двухстороннюю таблицу.

Левая сторона счета называется дебетом, правая сторона кредитом.

Деление счета на две части сделано для того, чтобы на одной стороне записывалось увеличение, а на другой стороне – уменьшение. Те суммы, которые записываются на счетах в течение текущего месяца, называются оборотами. Суммы, которые записываются в дебетовой части называются дебетовыми оборотами, а в кредитовой — кредитовыми оборотами.

Бухгалтерские счета имеют номер, состоящих из 4-х цифр. Все бухгалтерские счета сгруппированы в план

счетов. Типовой план счетов представляет собой систематизированный перечень

бухгалтерских счетов, определяющий построение всей системы бухгалтерского учета и является обязательным для

хозяйствующих субъектов.

План счетов состоит из 8 разделов

- Краткосрочные активы

- Долгосрочные активы

- Краткосрочные обязательства

- Долгосрочные обязательства

- Капитал и резервы

- Доходы

- Расходы

- Счета производственного учета

Основные методы контроля

- Документирование и фиксирование движения товаров, услуг, имущества и финансовых средств в профессиональных бухгалтерских программах и письменных отчетах

- Двойная запись хозяйственных операций на счетах бухгалтерского учета, где фиксируется одна и та же сумма по дебету или кредиту

- Инвентаризация – сверка числящихся на балансе товаров или имущества

- Калькуляция – подсчет себестоимости единицы товара или услуги с учетом расходов, для определения себестоимости

- Бухгалтерский баланс – отражение информации о финансовой деятельности компании, с учетом доходов и расходов на запрашиваемую дату

-

Бухгалтерская отчетность – все данные учета, отражаемые в специальных формах налоговой отчетности, на

основе

которой формируется налоговая база и отражается финансовое положение предприятия.

Принципы бухгалтерского учета

- Самостоятельность и автономность – каждое предприятие является отдельным самостоятельным юридическим лицом, где в бухгалтерской отчетности признается и фиксируется имущество предприятия.

- Объективность – вся документация и хозяйственные операции должны фиксироваться в бухгалтерском учете, и подтверждаются выписанными или отгруженными документами.

- Осмотрительность – осторожность и проверка приходящей и исходящей документации, предотвращающие сознательное завышение или занижение доходов предприятия.

- Принцип начисления — движения товаров, финансов и услуг отражаются по мере выписывания или прихода документации.

- Периодичность – своевременное составление бухгалтерского баланса за отчетный период, квартальный или годовой отчет

- Конфиденциальность – сохранение и ограничение коммерческой информации

Бухгалтерский учет для начинающих имеет немало особенностей. Изначально важно уяснить, что даже малейшие неточности в бухгалтерском учете приводят к значительным неприятностям, в том числе к материальным потерям. Проблемы могут возникнуть как у бухгалтера, так и у руководящего состава компании.

Если вам еще не известны все тонкости бухгалтерии, однако вы не желаете иметь проблем с законом, то потребуется хороший самоучитель. Также обязательно нужно пройти специализированный курс по бухгалтерскому учету.

Бухгалтерский курс поможет овладеть знаниями и умениями, которые требуются для выбранной профессии. Еще в деле изучения бухгалтерии отличным помощником может стать тематическая литература. С ее помощью удастся научиться грамотно структурировать и организовывать бухгалтерскую деятельность. Окажутся полезными такие книги, как Гартвич «Бухгалтерский учет с нуля. Самоучитель», Гартвич «Бухгалтерский учет за 10 дней», Крутякова «НДС. Практика исчисления и уплаты», Морозова «Об упрощенке за рюмкой чая» и др.

Сервис онлайн-бухгалтерии как самоучитель для малоопытного бухгалтера или предпринимателя

Одним из лучших помощников в деле изучения бухгалтерии станет сервис онлайн-бухгалтерии. С его помощью удастся ознакомиться с основами. Система понятна на интуитивном уровне. Ее изучение не займет много времени. Данный сервис окажется удобен и полезен как для молодого или малоопытного бухгалтера, так и для предпринимателя. Каждый желающий сможет в короткие сроки научиться вести бухгалтерию.

Что выгодней и удобнее:

бухгалтерские курсы или сервис интернет-бухгалтерии?Многие специалисты уверены, что рациональнее пользоваться интернет-бухгалтерией, нежели проходить бухгалтерские курсы. Тому есть немало весомых причин:

- В случае использования сервиса онлайн-бухгалтерии не нужно изучать все особенности программы 1С бухгалтерия 8.3. В итоге удастся сэкономить и время, и силы.

- В случае применения сервиса онлайн-бухгалтерии не придется проходить курсы по бухгалтерскому учету. Благодаря этому вы сэкономите приличную сумму.

- Вам не нужно будет тратить деньги на литературу. Это также немалая экономия.

- Вам не придется самостоятельно разбираться в нюансах ведения бухгалтерского учета.

- Когда вы овладеете сервисом, то сможете вести бухгалтерию, обходясь исключительно своими силами.

- Овладев интернет-бухгалтерией, вы сможете не только вести бухгалтерский учет, но и подготавливать, а также удаленно сдавать отчетность. При этом абсолютно не имеет значения, в каком городе или стране вы находитесь.

- Если возникнет необходимость в консультации по тому или иному финансовому вопросу, то вы всегда можете получить ее через сервис. Причем дополнительно оплачивать такую помощь не придется.

- Овладев системой, вы начнете работать в самые короткие сроки. Просто пройдите регистрацию. В дальнейшем потребуется только логин и пароль.

Чему отдать предпочтение — решать только вам. Однако прежде чем сделать выбор, всё еще раз детально обдумайте. В 2019 году ИП и ТОО на упрощенном режиме сдает форму 910 раз в 6 месяцев. Да и самое главное, вся налоговая отчетность, сдается через кабинет налогоплательщика cabinet.salyk.kz

Как считать налоги по зп, как платит иностранец налоги, жми на картинку

- Узнайте, что такое ЭСФ

- Узнайте, что такое НДС

-

СНТ в Казахстане: на какие товары выписывать, сроки, штрафы подробнее здесь

-

Как осуществить приостановление деятельности или ликвидацию ИП в Казахстане подробнее здесь

-

Установлены лимиты по снятию наличных для юрлиц подробнее здесь

-

Какова сумма минимальной зарплаты в Казахстане и насколько она отличается от МЗП стран СНГ, можно

посмотреть

здесь

- За какие налоговые нарушения могут оштрафовать предпринимателя или организацию и на какую сумму подробнее

- За какие нарушения трудового законодательства могут оштрафовать работодателя и на какую сумму, подробнее

Что выгоднее и удобнее: бухгалтерские курсы или сервис интернет- бухгалтерии?

Основной вопрос, которым задаются новички, что же предпочесть –пройти бухгалтерские курсы и вести учет в традиционном его варианте или воспользоваться сервисом интернет-бухгалтерии?

Оба варианта имеют свои плюсы и минусы, но ориентироваться необходимо на конкретную цель, которая стоит перед новичком. Если Ваша задача –научиться ведению бухгалтерского учета, чтобы работать бухгалтером по найму, предпочтительнее пройти бухгалтерские курсы.

Если же Ваша цель –освоить ведение учета, чтобы вести бухгалтерию своей фирмы самостоятельно, сервис онлайн-бухгалтерии –это то, что нужно:

- нет нужды вникать во все нюансы учета по отраслям и в особенности программы 1С бухгалтерия 8.3., можно сосредоточиться на изучении только того, что необходимо конкретно Вам. Это позволит в разы сократить время на обучение, и сэкономить силы;

- не нужно тратить деньги на дорогостоящие курсы и отрывать время от ведения дел своего ИП или ТОО;

- обучение не будет абстрактным, практическую работу можно будет выполнять параллельно с изучением теории и сразу с учетом специфики именно Вашей организации;

- сервис онлайн-бухгалтерии позволит не только вести учет, но и самостоятельно сдавать отчеты в удаленном режиме и из любой точки, где есть Интернет.

Для тех, кто хочет сэкономить деньги на оплате труда бухгалтера и вести учет самому, может легко и быстро обучиться всем нюансам работы сервиса и освоить нужные именно ИП и ТОО на упрощенке нюансы на специальных краткосрочных бухгалтерских курсах для начинающих от «Mybuh.kz».

Разумеется, сервис можно освоить и самостоятельно: интерфейс онлайн-сервиса «Mybuh.kz» интуитивно понятен, а кроме того, на сайте множество обучающих видеоинструкций. Но пройдя обучение, Вы сможете быть уверены, что используете возможности онлайн-сервиса на все 100%. Вам не придется делать лишнюю работу в «ручном режиме», просто потому, что вы не знали о какой-то автоматизированной функции. Вы не забудете о сдаче важного отчета и Вам не придется пользоваться для работы несколькими сервисами.

Чем же бухгалтерские курсы для начинающих от «Mybuh.kz» отличаются от стандартных бухгалтерских курсов? Тем, что они ориентированы именно на обучение владельцев своего бизнеса ведению учета именно на режимах ИП и ТОО на упрощенке, ИП и ТОО на ОУР, а также ведению учета лицами, занимающимися частной практикой. При этом обучение практикоориентированное и вся практическая часть выполняется сразу на базе Вашей организации. Подробнее о бухгалтерских курсах для начинающих от «Mybuh.kz» узнайте здесь.

Как настроить и управлять своими книгами (2021)

Если вы только начали или собираетесь начать свой малый бизнес, поздравляем! Требуются незаурядная страсть и настойчивость, чтобы достичь того, чего вы достигли сегодня.

Однако, как вы знаете, владение бизнесом — это постоянный поток удовлетворительных результатов в сочетании с расширением списков дел. С запуском вам нужно будет взять на себя задачи бухгалтерского учета, которые связаны с владением магазином.

Этот список шагов по ведению бухгалтерского учета для малого бизнеса даст вам уверенность в том, что вы освоили свои основы и готовы перейти к следующему пункту в списке дел вашего бизнеса.

Как вести бухгалтерию для малого бизнеса

- Открыть счет в банке

- Отслеживайте свои расходы

- Разработка системы бухгалтерского учета

- Настроить систему расчета заработной платы

- Расследовать налог на импорт

- Определите, как вам будут платить

- Установление налоговых процедур с продаж

- Определите ваши налоговые обязательства

- Рассчитать валовую прибыль

- Подать заявку на финансирование

- Найдите надежных бухгалтерских партнеров

- Периодически пересматривайте свои методы

1.Открыть счет в банке

После того, как вы официально зарегистрируете свой бизнес, вам понадобится место для хранения доходов от бизнеса. Наличие отдельного банковского счета позволяет вести учетную запись отдельно и облегчает жизнь в уплату налогов. Он также защищает ваши личные активы в случае банкротства, судебных исков или проверок. И если вы хотите получить финансирование в будущем, как от кредиторов, так и от инвесторов, хорошая финансовая отчетность может повысить вероятность получения одобрений.

Обратите внимание, что LLC, товарищества и корпорации по закону обязаны иметь отдельный банковский счет для ведения бизнеса.По закону индивидуальным предпринимателям отдельный аккаунт не нужен, но это однозначно рекомендуется. Прочтите наш пост о индивидуальном предпринимательстве и ООО, чтобы увидеть, как складываются эти две структуры.

Начните с открытия расчетного счета для бизнеса, а затем любых сберегательных счетов, которые помогут вам организовать средства и спланировать налоги. Например, откройте сберегательный счет и выделяйте процент от каждого платежа в качестве удержания налога у самозанятых. Хорошее практическое правило — откладывать 25% своего дохода, хотя более консервативные оценки для людей с высоким доходом могут быть ближе к одной трети.

Затем вы захотите рассмотреть возможность использования бизнес-кредитной карты, чтобы начать накапливать кредит. Кредит важен для обеспечения финансирования в будущем. Корпорации и ООО должны использовать отдельную кредитную карту, чтобы избежать объединения личных и деловых активов.

Прежде чем поговорить с банком об открытии счета, сделайте свою домашнюю работу. Присмотритесь к бизнес-счетам и сравните структуру комиссий. На большинстве расчетных счетов для бизнеса взимается более высокая комиссия, чем для физических лиц, поэтому внимательно следите за тем, сколько вы должны.

Чтобы открыть счет в коммерческом банке, вам потребуется название компании и, возможно, вы должны быть зарегистрированы в своем штате или провинции. Уточните в индивидуальном банке, какие документы нужно принести на прием.

2. Отслеживайте свои расходы

Основой надежной бухгалтерской отчетности является эффективное и точное отслеживание расходов. Это важный шаг, который позволяет вам отслеживать рост вашего бизнеса, составлять финансовую отчетность, отслеживать расходы, вычитаемые из налогооблагаемой базы, готовить налоговые декларации и узаконивать свои документы.

С самого начала создайте систему для организации квитанций и других важных записей. Этот процесс может быть простым и старомодным (используйте Filofax), или вы можете использовать такую услугу, как Shoeboxed. Для владельцев магазинов в США IRS не требует хранить квитанции о расходах до 75 долларов, но, тем не менее, это хорошая привычка.

Есть пять типов квитанций, на которые следует обратить особое внимание:

- Питание и развлечения. Проведение деловой встречи в кафе или ресторане — отличный вариант, только обязательно хорошо это задокументировать.На обратной стороне квитанции запишите, кто присутствовал, и цель еды или прогулки.

- Загородные командировки. IRS и CRA настороженно относятся к тем, кто считает личную деятельность расходами на ведение бизнеса. К счастью, ваши квитанции также служат подтверждением вашей деловой активности вдали от дома.

- Расходы, связанные с автотранспортными средствами. Запишите, где, когда и почему вы использовали автомобиль для бизнеса, а затем примените процент использования к расходам, связанным с автомобилем.

- Квитанции на подарки. Для подарков, таких как билеты на концерт, имеет значение, идет ли даритель на мероприятие вместе с получателем. Если они это сделают, то расходы будут отнесены к категории развлечения, а не подарка. Обратите внимание на эти данные в квитанции.

- Квитанции в головном офисе. Как и в случае с расходами на автомобиль, вам нужно рассчитать, какой процент вашего дома используется для бизнеса, а затем применить этот процент к расходам, связанным с домом.

Начать бизнес из дома — отличный способ снизить накладные расходы, плюс вы получите право на некоторые уникальные налоговые льготы.Вы можете вычесть часть вашего дома, которая используется для бизнеса, а также домашнего Интернета, мобильного телефона и транспорта на работу и обратно, а также для деловых поездок.

Любые расходы, которые используются частично для личного использования и частично для бизнеса, должны отражать такое смешанное использование. Например, если у вас есть один сотовый телефон, вы можете вычесть процент использования устройства для бизнеса. Расходы на бензин полностью вычитаются, просто сохраняйте все записи и ведите журнал своих деловых миль (куда вы собираетесь и цель поездки).

3. Разработка системы бухгалтерского учета

Прежде чем мы перейдем к созданию системы бухгалтерского учета, полезно точно понять, что такое бухгалтерский учет и чем он отличается от бухгалтерского учета. Бухгалтерский учет — это повседневный процесс записи транзакций, их классификации и согласования банковских выписок.

Бухгалтерский учет — это высокоуровневый процесс, который отслеживает ход бизнеса и анализирует данные, собранные бухгалтером, путем построения финансовой отчетности. Как новый владелец бизнеса, вам необходимо определить, как вы хотите управлять своими книгами:

- Вы можете выбрать вариант «Сделай сам» и использовать такое программное обеспечение, как Quickbooks или Wave.В качестве альтернативы вы можете использовать простую электронную таблицу Excel.

- У вас есть возможность использовать внешнего бухгалтера или бухгалтера, работающего неполный рабочий день, местного или облачного.

- Когда ваш бизнес достаточно большой, вы можете нанять штатного бухгалтера и / или бухгалтера.

Имея так много возможностей, вы обязательно найдете бухгалтерское решение, соответствующее вашим потребностям.

Канадские и американские владельцы бизнеса должны определить, будут ли они использовать метод учета по кассовому или начислению.Давайте посмотрим на разницу между ними.

- Кассовый метод. Выручка и расходы признаются в момент их фактического получения или выплаты.

- Метод начисления. Выручка и расходы признаются в момент совершения операции (даже если денежные средства еще не поступили в банк и не вышли из него) и требует отслеживания дебиторской и кредиторской задолженности.

Технически канадцы обязаны использовать метод начисления. Чтобы упростить задачу, вы можете использовать кассовый метод в течение года, а затем сделать одну корректировочную запись в конце года для учета непогашенной дебиторской и кредиторской задолженности в налоговых целях.

Американские владельцы бизнеса могут использовать кассовый учет, если выручка меньше 5 миллионов долларов США, в противном случае они должны использовать метод начисления.

Бухгалтерский учет 101

Бухгалтерия — это то, что вам нужно либо изучить, либо передать на аутсорсинг, когда вы ведете бизнес. К счастью, можно научиться управлять своими книгами, и есть несколько заметных преимуществ в том, чтобы справиться с этим самостоятельно.

Узнайте, как управлять своими книгами4. Настроить систему расчета заработной платы

Многие интернет-магазины начинаются с выставки одного человека.Когда вы достигли точки, когда имеет смысл нанимать стороннюю помощь, вам нужно определить, является ли этот человек сотрудником или независимым подрядчиком.

Для сотрудников вам необходимо составить график заработной платы и убедиться, что вы удерживаете правильные налоги. Существует множество сервисов, которые могут помочь в этом, и многие варианты программного обеспечения для бухгалтерского учета предлагают расчет заработной платы в качестве функции.

Независимым подрядчикам обязательно отслеживайте, сколько вы платите каждому человеку. От владельцев американского бизнеса может потребоваться подать заявку 1099 на каждого подрядчика в конце года (для этого вам также необходимо сохранить в файле их имя и адрес).

5. Проверить налог на импорт

В зависимости от вашей бизнес-модели вы можете планировать покупать и импортировать товары из других стран для продажи в вашем магазине. При импорте товаров вы, вероятно, будете облагаться налогами и пошлинами, что стоит отметить, если вы ведете дропшиппинг. Это сборы, которые ваша страна взимает за ввозимые товары. Узнайте об импорте товаров в США и Канаду и связанных с этим налогах, чтобы вы знали правила с самого начала.

Кроме того, если вы импортируете товары, калькулятор пошлин может помочь вам оценить сборы в вашем собственном бизнесе и спланировать расходы.

Подробнее: Как начать дропшиппинг-бизнес

6. Определите, как вам будут платить

Когда начнутся продажи, вам понадобится способ принимать платежи. Если вы владелец магазина в Северной Америке на Shopify, вы можете использовать Shopify Payments для приема платежей по кредитным картам. Это избавит вас от хлопот по настройке торгового счета или стороннего платежного шлюза.

Если вы хотите принимать платежи по кредитным картам без использования Shopify Payments, вам либо потребуется учетная запись продавца, либо вы можете использовать стороннюю платежную систему, такую как PayPal, Stripe или Square. Торговый счет — это тип банковского счета, который позволяет вашей компании принимать платежи по кредитным картам от клиентов.

Комиссия за использование сторонней платежной системы может варьироваться. Некоторые процессоры взимают комиссию плюс обмен, обычно около 2,9% + 0,30 доллара за транзакцию.Другие взимают фиксированную плату за каждую транзакцию, в то время как у некоторых есть модель ежемесячного членства для неограниченных транзакций. Вы можете ознакомиться с этим списком, чтобы найти платежный шлюз, подходящий для вашего местоположения.

Вам нужен бизнес-план

Хотите написать бизнес-план для своего магазина электронной торговли? Это подробное руководство проведет вас через основы написания собственного бизнес-плана.

Прочтите бесплатное руководство7. Установить порядок налогообложения продаж

В мире электронной коммерции стало проще, чем когда-либо, продавать товары клиентам за пределами вашего штата и даже страны.Хотя это отличная возможность для брендов, стремящихся к росту, она вводит запутанные правила налогообложения с продаж.

Когда покупатель заходит в розничный магазин, он платит налог с продаж того штата или провинции, в котором совершает покупку, независимо от того, проживает ли он в этом городе или приезжает из любой точки мира. Однако, когда вы продаете в Интернете, клиенты могут находиться в разных городах, штатах, провинциях и даже странах.

Канадским владельцам магазинов необходимо начинать сбор GST / HST только тогда, когда их доход составляет 30 000 долларов США или более за 12-месячный период.Вы можете отправить полученный GST / HST в рассрочку. При желании вы можете взимать GST / HST, даже если вы не зарабатываете такой большой доход, поскольку вы можете направить его на начисление налоговых льгот.

Продажа международным клиентам может быть проще, чем продажа на внутреннем рынке. Владельцам канадских магазинов не нужно взимать GST / HST с покупателей, находящихся за пределами Канады.

Для американских владельцев магазинов налог с продаж становится немного сложнее. Вам нужно будет определить, в каком штате вы ведете бизнес, или в государстве назначения.В первом случае вы должны взимать налог с продаж в зависимости от штата, в котором вы ведете свой бизнес. Последнее требует, чтобы налог с продаж применялся в зависимости от местонахождения покупателя.

Международные покупки не облагаются налогом для предприятий в США. Все это может быть немного сложным, поэтому обратитесь к своему бухгалтеру, чтобы получить подробную информацию о правилах вашего конкретного штата в отношении международного налога с продаж.

8. Определите свои налоговые обязательства

Налоговые обязательства различаются в зависимости от юридической структуры бизнеса.Если вы работаете не по найму (ИП, ООО, товарищество), вы будете указывать доход от бизнеса в своей личной налоговой декларации. С другой стороны, корпорации являются отдельными налоговыми субъектами и облагаются налогом независимо от собственников. Ваш доход от корпорации облагается налогом как наемный работник.

Самостоятельно занятые люди должны удерживать налоги со своего дохода и переводить их правительству вместо удержания, которое обычно проводит работодатель. Владельцам американских магазинов придется платить ориентировочные ежеквартальные налоги, если в этом году ваша задолженность по налогам превышает 1000 долларов.Канадцам это немного легче; если ваша чистая налоговая задолженность превышает 3000 долларов, вы должны будете платить подоходный налог в рассрочку.

9. Рассчитать валовую прибыль

Повышение валовой прибыли вашего магазина — это первый шаг к увеличению общего дохода. Чтобы рассчитать валовую прибыль, вам необходимо знать затраты, понесенные на производство вашего продукта. Чтобы лучше понять это, давайте быстро определим как стоимость проданных товаров (COGS), так и валовую прибыль.

- КОГС. Это прямые затраты, понесенные при производстве продукции, продаваемой компанией. Сюда входят как материалы, так и прямые затраты на рабочую силу.

- Валовая прибыль. Это число представляет собой общую выручку от продаж, которая сохраняется после того, как компания понесет все прямые затраты на производство продукта или услуги.

Вот как можно рассчитать валовую прибыль:

Валовая прибыль (%) = (выручка — COGS) / выручка

Вы также можете использовать наш бесплатный калькулятор прибыли, чтобы ввести свои числа для быстрого расчета.

Разница между тем, за сколько вы продаете продукт и сколько бизнес действительно приносит домой в конце дня, — вот что действительно определяет вашу способность держать двери открытыми.

10. Подать заявку на финансирование

Существует множество сценариев, в которых растущему бизнесу электронной коммерции может потребоваться обеспечить внешнее финансирование бизнеса, будь то через кредитную линию, инвесторов, ссуду для малого бизнеса или даже через делового партнера.

Например, у вас может быть неожиданный спад продаж из-за неконтролируемых внешних обстоятельств, или вам может потребоваться финансовая поддержка в периоды спада в сезонном бизнесе.Бренды с большими целями роста часто нуждаются в финансировании для инвестиций в разработку новых продуктов, инвентаризацию, розничные магазины, найм и многое другое.

Помните, чтобы получить ссуду для малого бизнеса, вам, скорее всего, потребуется предоставить финансовую отчетность — как минимум балансовый отчет и отчет о прибылях и убытках, а также, возможно, отчет о движении денежных средств.

Но прежде, чем вы подпишетесь на погашение долга, важно убедиться, что цифры имеют смысл. Другими словами, неплохо рассчитать рентабельность кредита.Сложите все расходы, которые вам необходимо покрыть по ссуде, ожидаемый новый доход, который вы получите от ссуды, и общую стоимость процентов. Вы можете использовать наш калькулятор ссуды для малого бизнеса, чтобы узнать общую стоимость.

11. Найдите надежных бухгалтерских партнеров

Независимо от того, является ли ведение собственных счетов слишком сложным для вас или вам просто требуется небольшое внешнее руководство, бухгалтеры малого бизнеса и финансовые специалисты могут помочь вам получить больший контроль над своими деньгами. Есть несколько человек, которых вы, возможно, захотите принять в армию:

- Бухгалтер. Бухгалтер малого бизнеса может проконсультировать по многим вопросам, включая структуру вашего бизнеса, создание финансовой отчетности, получение необходимых лицензий и разрешений и даже составление бизнес-плана.

- Сертифицированный бухгалтер (CPA). В случае аудита CPA — единственное лицо, которое может на законных основаниях подготовить проаудированный финансовый отчет.

- Бухгалтер. Бухгалтер управляет повседневными записями, регулярно сверяя счета, классифицируя расходы и управляя дебиторской / кредиторской задолженностью.

- Налоговый составитель. Ваш налоговый составитель заполняет необходимые налоговые формы и может подавать их от вашего имени. Некоторые также устанавливают предполагаемые налоговые платежи.

- Налоговый планировщик. Эти профессионалы помогают оптимизировать ваши налоги до того, как вы их подадите, помогая вам узнать, как снизить налоговое бремя.

12. Периодически пересматривайте свои методы

Когда вы только начинаете, вы можете использовать простую электронную таблицу для управления своими книгами, но по мере роста вы захотите рассмотреть более продвинутые методы, такие как Quickbooks или Bench.По мере вашего роста постоянно переоценивайте количество времени, которое вы тратите на свои книги, и во сколько это время обходится вашему бизнесу.

Правильное решение для ведения бухгалтерского учета означает, что вы можете больше времени уделять бизнесу, поскольку бухгалтерский учет больше не является вашей задачей, и потенциально сэкономите бизнес-деньги. Беспроигрышный вариант!

Часто задаваемые вопросы по бухгалтерскому учету для малого бизнеса

Как вы ведете бухгалтерский учет для малого бизнеса?

Вы можете создать базовые бухгалтерские записи для малого бизнеса в электронной таблице, хотя это более утомительно, подвержено ошибкам вручную и требует много времени, чем комплексное программное обеспечение для бухгалтерского учета малого бизнеса.По крайней мере, вы захотите отслеживать расходы и доходы на безопасной облачной платформе.

Какая самая простая бухгалтерская программа для малого бизнеса?

Для малого бизнеса существует множество удобных программ бухгалтерского учета, от бесплатных до платных. В нашем обзоре инструментов для малого бизнеса мы рекомендуем проверить простое в использовании программное обеспечение, такое как Quickbooks, Freshbooks, Xero и Zoho Books. Вы также можете найти в магазине приложений Shopify программное обеспечение для бухгалтерского учета, которое будет легко интегрироваться с вашим магазином электронной коммерции.

Сколько стоят бухгалтерские сборы для малого бизнеса?

Бухгалтерские сборы сильно различаются в зависимости от структуры вашего бизнеса, потребностей, технологий и инструментов, а также нанятых экспертов. Некоторое бухгалтерское программное обеспечение, такое как Wave, можно бесплатно зарегистрировать, хотя вам придется заплатить, чтобы использовать такие функции, как обработка платежей. Другие инструменты могут стоить сотни долларов в месяц, хотя обычно они имеют дополнительные функции, такие как открытый API, поддержка клиентов и другие функции управления бизнесом.

Сколько стоит бухгалтер для малого бизнеса?

Бухгалтеры для малого бизнеса различаются по ценам в зависимости от ряда факторов.По оценкам Бюро статистики труда США, среднегодовая зарплата бухгалтеров в компании составляет 70 000 долларов США. Бухгалтеры получают 17,26 доллара в час, согласно PayScale. Если вы передаете на аутсорсинг внешнему подрядчику или одной из многих бухгалтерских фирм, затраты варьируются от нескольких сотен долларов в месяц до тысяч в месяц — в зависимости от уровня предоставляемых услуг и сложности бухгалтерского учета вашего малого бизнеса, среди других факторов.

Чем занимается бухгалтер для малого бизнеса?

Бухгалтер малого бизнеса выполняет множество функций, в том числе следующее:

- Создайте свой бизнес

- Помогите написать бизнес-план

- Проведите аудит вашего денежного потока

- Найдите возможности для сокращения затрат

- Консультации по бизнес-стратегии

- Управление долгом

- Выплата авансового платежа

- Написать и подать заявки на кредит

- Планирование бюджетов

- Настройте бухгалтерское программное обеспечение

- Управление запасами

- Рекомендовать инструменты для бизнеса

- Помогите открыть новые банковские счета

- Контролировать заработную плату

- Финансовая отчетность на конец года

- Профилактические проверки

- Консультации по личным финансам

Что делает бухгалтер для малого бизнеса?

Бухгалтеры выполняют текущие административные обязанности по ведению бухгалтерского учета малого бизнеса, в том числе:

- Сверка счетов

- Запись транзакций

- Управление дебиторской и кредиторской задолженностью

- Корректировать записи

- Подготовить финансовую отчетность

- Отправлять счета

- Настройка и управление технологиями и инструментами

- Будьте в курсе законов и постановлений

- Основная заработная плата

- Работайте со своим бухгалтером, составителем налоговой декларации и специалистом по налоговому планированию

Знайте свои цифры для развития бизнеса

Создание бизнеса может быть утомительным процессом, но если вы будете следовать этому списку, то с самого начала у вас будет все в порядке с финансами вашего нового магазина.От открытия банковского счета правильного типа до определения того, сколько вы будете приносить с каждого продукта, — все эти задачи будут способствовать успеху вашего бизнеса сейчас и по мере его роста.

Об авторе: Кендра Мерфи — дизайнер продуктов в Bench, бухгалтерской онлайн-службе, которая объединяет вас с профессиональным бухгалтером и использует простое и элегантное программное обеспечение, которое делает ваши книги за вас.

Хотите больше совета по управлению своими финансами?

Готовы создать свой первый бизнес? Начните бесплатную 14-дневную пробную версию Shopify — кредитная карта не требуется.

Система бухгалтерского учета и основы бухгалтерского учета

Рассмотрение системы бухгалтерского учета с двойной записью

В бухгалтерском учете с двойной записью каждая транзакция имеет две записи журнала: дебетовую и кредитную. Дебет всегда должен равняться кредитам. Подумайте о третьем законе движения Ньютона: на каждое действие (дебет) существует равная и противоположная реакция (кредит).

Так как дебетуются равные кредиты, учет с двойной записью предотвращает некоторые типичные бухгалтерские ошибки. Возникающие ошибки легче найти.По этой и множеству других причин двойная запись служит основой настоящей системы бухгалтерского учета.