Лизинговые компании

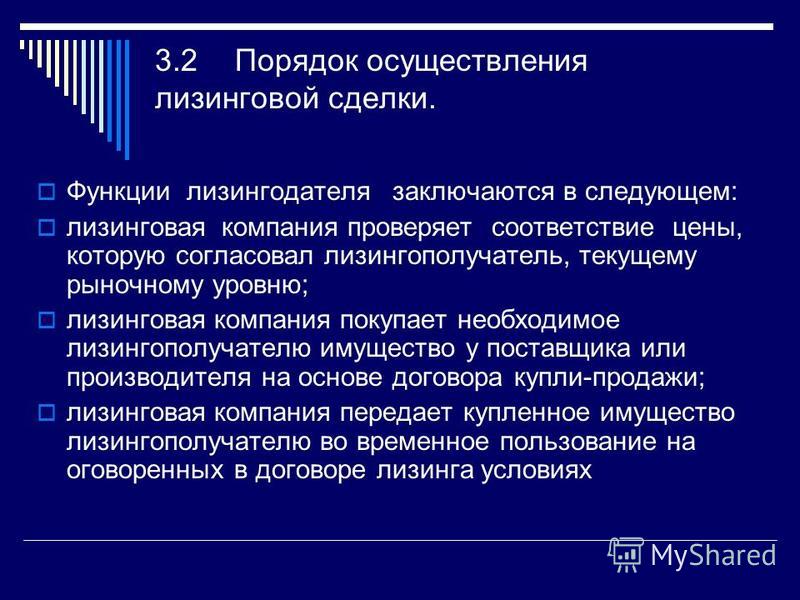

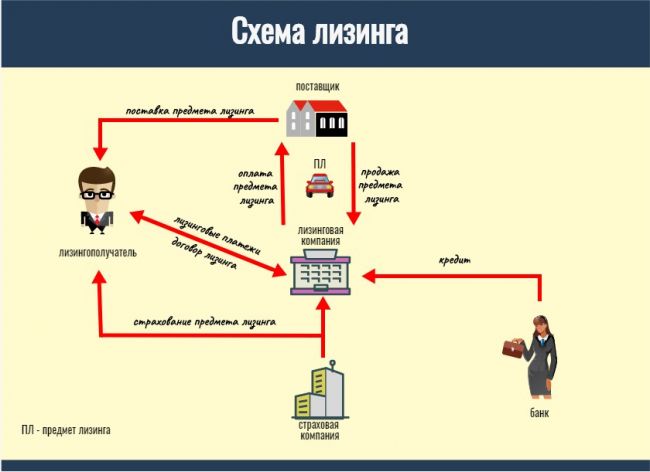

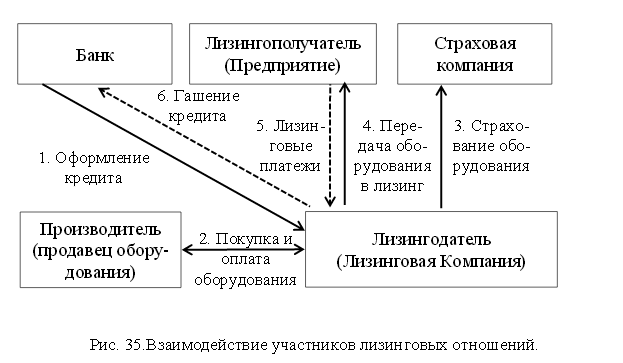

Лизинг представляет собой особый род инвестиционной деятельности, когда лизингодатель в лице лизинговых компаний приобретает оборудование у поставщика с целью дальнейшей сдачи его в аренду клиенту на особых условиях. В договоре о лизинговых услугах оговаривается оплата, срок аренды, в конце которого предмет лизинга переходит в собственность получателя.

Продажа в лизинг является выгодным решением для развития отечественного бизнеса. Предметом лизинга является объект, который имеет индивидуальные признаки и может быть отнесен, согласно законодательству, к основным фондам. Объектом лизинговой аренды не может быть:

- земельный участок;

- объект природы;

- производственные комплексы;

- отдельные цеха и участки промышленных предприятий.

Лизинговые компании

Лизинговой компанией является юридическое лицо, которое передает право владения и пользования объектом другому юридическому или физическому лицу на основании лизингового договора.

Под лизинговой компанией понимается субъект деятельности, который законно наделен правом предоставлять услуги лизинга, хотя по своему правовому статусу может и не быть финансовой организацией.

В законодательных актах нашей страны есть ограничения относительно компаний, которые могут заниматься услугами финансового лизинга. Юридическое лицо может выступать в роли лизингодателя на основании договора о предоставлении финансового лизинга только в том случае, если имеет соответствующую лицензию на проведение таких операций.

Предприниматели для получения прибыли и развития бизнеса могут не иметь собственного оборудования. Достаточно обладать лишь правом пользования техникой на определенный срок. Это является актуальным для предприятий, которые не располагают достаточными средствами для покупки имущества в собственность. Вариант лизинга дает возможность иметь арендованное оборудование за умеренную плату. Фактическая роль лизинговых компаний состоит в финансировании покупки оборудования, обеспечении его поставки, установки и наладки к работе.

Лизинговые компании могут быть:

- специализированными, когда в роли объекта выступают определенные группы техники, например, автомобили, компьютеры, строительная техника;

- универсальными, когда в лизинг передается разнообразное оборудование и техника.

Лизинговые компании бывают независимыми или выступают в роли филиалов и дочерних организаций крупных промышленных корпораций, торговых компаний, банковских учреждений, страховых обществ. В наше время крупный строительный или промышленный бизнес имеет свои лизинговые компании для возможности сдавать в аренду продукцию собственного производства. Часто можно встретить лизинговые компании, относящиеся к посредническим или торговым палатам.

Учредителями лизинговых компаний могут быть различные организации, корпорации, банки, ассоциации, которые объединяют свои средства на основании учредительного договора. Кроме денежных средств, в уставный фонд включаются здания, техника, сооружения, материальные ценности и другое имущество. Учредители принимают участие в управлении делами, получают дивиденды от деятельности, а в случае ликвидации, получают свою долю имущества или средств.

Учредители принимают участие в управлении делами, получают дивиденды от деятельности, а в случае ликвидации, получают свою долю имущества или средств.

Отношения между лизинговой компанией и клиентом строятся на основании договора. В нем предусмотрены следующие данные:

- субъекты договора;

- тип аренды;

- объект лизинга, с указанием его контрактной стоимости, определением качества, установлением собственника;

- период действия лизингового договора;

- права и обязанности каждого субъекта, обязательства по выплатам, варианты владения оборудованием после периода лизинга, оказание дополнительных услуг, ответственность за невыполнение обязательств, причинение вреда предмету лизинга;

- условия платежей: размер, способ оплаты, сроки;

- условия поставки оборудования, гарантии;

- причины и порядок расторжения договора.

Важные моменты соглашения

Лизинг целесообразен только в том случае, если взаимовыгоден каждой из сторон: лизинговой компании и арендополучателю. Для каждого конкретного случая тщательно разрабатываются условия договора. Решение о сотрудничестве включает обсуждение каждого этапа лизинга, учитываются все обстоятельства:

Для каждого конкретного случая тщательно разрабатываются условия договора. Решение о сотрудничестве включает обсуждение каждого этапа лизинга, учитываются все обстоятельства:

- срок службы объекта, исходя из технико-экономической документации. Период лизингового договора не должен превышать срок нормативной эксплуатации оборудования;

- первоначальная цена предмета договора, срок его амортизации;

- динамика инфляции, которая может влиять на стоимость оборудования и величину отчислений;

- конъюнктура рынка, способная изменить условия операций по аренде.

Лизинговые платежи

Лизинговая компания взыскивает за аренду объекта платежи, определяющиеся договором. Эта стоимость включает в себя инвестиционные расходы арендодателя и суммы вознаграждения. В эту стоимость не включается выкупная цена объекта, если оговорена его передача по окончании срока договора.

К инвестиционным расходам, которые возмещаются компании-арендодателю, относят:

- первоначальную цену объекта;

- проценты за кредит, если оборудование приобреталось таким способом;

- обязательные платежи, налоги и страхование, если они были уплачены компанией;

- затраты на восстановление или капитальный ремонт предмета договора и др.

Лизингодатель имеет ряд преимуществ. В отличие от кредитора арендодатель оставляет за собой все права владения оборудованием. За ним закрепляется большинство обязанностей, которые касаются предмета аренды.

При финансовом лизинге арендодатель предоставляет широкий спектр услуг по покупке оборудования: занимается подбором техники, производит страхование, регистрацию, оплачивает таможенные услуги. В его сферу деятельности также входят посреднические, маркетинговые, рекламные услуги, другие коммерческие операции. Договор лизинговой аренды значительно отличается от кредитного соглашения. Он более гибок и содержит удобные схемы финансирования.

Лизинг или кредит? – Что выбирают предприниматели.

В сравнении «лизинг или кредит» применительно к потребностям компаний и предприятий последний вариант проигрывает с точки зрения:

-

предъявляемых к заемщику требований. Еще раз отмечаем, что, как правило, со стороны лизинговых компаний они минимальны, а CARCADE предлагает решения, максимально упрощающие оформление;

-

залогового обеспечения.

Воспользоваться лизингом для юридических лиц и индивидуальных предпринимателей проще, чем кредитом, так как в большинстве случаев лизингодатели не требуют дополнительных гарантий и залогов от лизингополучателя – предмет лизинга сам является обеспечением договора;

Воспользоваться лизингом для юридических лиц и индивидуальных предпринимателей проще, чем кредитом, так как в большинстве случаев лизингодатели не требуют дополнительных гарантий и залогов от лизингополучателя – предмет лизинга сам является обеспечением договора;

-

быстроты оформления документов. Банки могут рассматривать документы для одобрения кредита компании или предприятию от нескольких дней до нескольких недель, и после этого, возможно, решение будет вынесено не в пользу клиента. В кредитовании может быть отказано или предоставляемая сумма будет меньше запрашиваемой. Лизинговая сделка проходит значительно быстрее. Например, CARCADE оперативно оценивает риски и быстро принимает решение, и при наличии необходимого автомобиля в автосалоне лизингополучатель может получить ключи от авто в течение 2-х рабочих дней после подачи заявки. Такая упрощенная схема действует в компании для приобретения как легковых, легких коммерческих, так и грузовых автомобилей и спецтехники;

-

условий сделки.

Лизинг предоставляет бОльшую вариативность для предпринимателей по условиям выплаты платежей. Можно подобрать под свои потребности и возможности размер первоначального и ежемесячного взноса, выкупного платежа, срока договора. Условия сделки могут быть изменены, график платежей реструктуризирован — по запросу лизингополучателя.

Лизинг предоставляет бОльшую вариативность для предпринимателей по условиям выплаты платежей. Можно подобрать под свои потребности и возможности размер первоначального и ежемесячного взноса, выкупного платежа, срока договора. Условия сделки могут быть изменены, график платежей реструктуризирован — по запросу лизингополучателя.

Отдельно стоит упомянуть тесное сотрудничество лизинговых компаний с автопроизводителями, что часто позволяет предложить специальные ценовые тарифы и условия приобретения авто корпоративным покупателям. Так, автомобили целого ряда брендов можно купить в лизинг в CARCADE с удорожанием от 0%, что в сумме с налоговыми выгодами обеспечивает более низкий общий уровень затрат лизингополучателя, чем исходная стоимость автомобиля.

Ориентируясь на эти аргументы, эксперты отмечают, что в большинстве случаев покупка транспортных средств с помощью лизинга является оптимальным вариантом для юридических лиц и индивидуальных предпринимателей.

Консультанты CARCADE подробно расскажут об особенностях того или иного способа финансирования, а также подберут наиболее выгодное лизинговое предложение с учетом специфики бизнеса каждого обратившегося клиента.

Для получения дополнительной информации можно позвонить по телефону горячей линии: 8 (800) 700-30-30 ли оставить заявку на нашем сайте.

Национальная лизинговая компания — официальный сайт компании в Москве

Европейский банк реконструкции и развития

деревообрабатывающее оборудование и для производства мебели

металлообрабатывающее и деревообрабатывающее оборудование

промышленное оборудование

полиграфическое оборудование Mimaki и других производителей

полиграфическое и печатное оборудование

полиграфическое оборудование Mimaki и других производителей

полиграфическое оборудование WPS и других производителей

полиграфическое и печатное оборудование

оборудование для розлива напитков

оборудование для общепита, упаковочное, торговое и другое

пищевое и упаковочное оборудование

автомойки, оборудование для автосервисов и СТО

технологическое и перерабатывающее оборудование

оборудование для промышленной переработки

свайебойное оборудование

стоматологическое оборудование

клининговое оборудование

сельскохозяйственная техника

складская и погрузочная техника JAC из Китая

складская и погрузочная техника JAC из Китая

складская и погрузочная техника Jungheinrich из Германии

грузовая автомобильная техника из Китая

грузовая автомобильная техника МАЗ

коммерческий автотранспорт

коммерческий автотранспорт

коммерческий автотранспорт Mitsubishi

деревообрабатывающие станки и оборудование для производства мебели

автотранспорт

автотранспорт

автотранспорт

автотранспорт

автотранспорт

деревообрабатывающее, металлообрабатывающее оборудование

полиграфическое оборудование

строительная опалубка

металлообрабатывающее и деревообрабатывающее оборудование

воздушные компрессорные системы, электрогенераторы

полиграфическое оборудование

токарно-винторезные, сверлильные, точильно-шлифовальные станки

промышленное швейное оборудование

торговое оборудование

оборудование для стоматологии

строительные материалы, оборудование и инструмент для промышленных полов

оборудование и техника для сферы антикоррозийной защиты

вилочные погрузчики

строительное оборудование

строительная опалубка

полиграфическое оборудование

Справочник компаний

А-Лизинг

Компания А) лизинг предоставляет своим клиентам качественные услуги по лизингу: производственного и медицинского оборудования, легковых автомобилей, грузовых автомобилей, недвижимости, оборудования. Мы приглашаем к сотрудничеству партнеров, для которых только самые лучшие предложения: увеличение объема продаж за счет финансирования покупателей, простая система расчета вознаграждения.

Мы приглашаем к сотрудничеству партнеров, для которых только самые лучшие предложения: увеличение объема продаж за счет финансирования покупателей, простая система расчета вознаграждения.

Полное наименование компании: ООО «А-ЛИЗИНГ»

Руководитель: Кирюшина Анна Сергеевна

Город: Санкт-Петербург

ИНН: 7814504715

КПП: 781401001

ОГРН: 1117847258242

Телефон: +7 (812) 380-82-96

Соц. сети:

Оставить отзыв

АВИТОН

ООО «Авитон» предлагает оборудование признанных лидеров в производстве отопительной и инженерной техники, а также услуги лизинга.

Полное наименование компании: ООО «Авитон»

Руководитель: Шебаленков Илья Геннадьевич

Город: Санкт-Петербург

ИНН: 7802165433

КПП: 780201001

ОГРН: 1037804002983

Телефон: +7 (812) 677-19-58

Соц. сети:

сети:

Оставить отзыв

АвтоРелиз

ООО «АвтоРелиз» с является одной из ведущих компаний рынка розничного лизинга. Стратегическим направлением деятельности АвтоРелиз является передача в лизинг легкового и коммерческого автотранспорта, грузовых автомобилей и спецтехники. Компания работает с юридическими лицами и индивидуальными предпринимателями.

Полное наименование компании: ООО «АвтоРелиз»

Руководитель: Степанова Илона Сергеевна

Город: Москва

ИНН: 7724425339

КПП: 772401001

ОГРН: 5177746269993

Телефон: +7 (978) 228-18-50, +7 (495) 231-42-61

Соц. сети:

Оставить отзыв

Азия корпорейшн Лизинговая компания

Общество работает с клиентами, находящимися во всех субъектах Российской Федерации, предлагая качественные услуги по поставке имущества в различных сегментах рынка, в частности, предприятиям, осуществляющим свою деятельности в дорожном строительстве, ЖКХ, энергетике, добыче полезных ископаемых и их переработке, в сфере коммерческих и пассажирских перевозок.

Полное наименование компании: АО «ЛК «Азия корпорейшн»

Руководитель: Виссарионов Андрей Александрович

Город: Москва

ИНН: 7708271522

КПП: 770801001

ОГРН: 5157746012672

Телефон: + 7 495 617-17-47

Соц. сети:

Оставить отзыв

АК БАРС Лизинг

АО «АК БАРС Лизинг» динамично развивающаяся компания, которая многие годы успешно реализовала и продолжает реализовывать множество лизинговых проектов различной сложности. В своей работе мы опираемся на многолетний мировой опыт оказания лизинговых услуг и современные российские реалии, что позволяет нам оказывать нашим клиентам и партнерам услуги высокого качества. Мы нацелены на всестороннее внедрение мировых стандартов в лизинговую деятельность и активно способствуем этому.

Полное наименование компании: АО «АК БАРС Лизинг»

Руководитель: И.О. Галимов Альберт Абелгасович

Город: Казань

ИНН: 1656025635

КПП: 165601001

ОГРН: 1031624002827

Телефон: +7 843 590 95 01, 590 95 02

Соц. сети:

Оставить отзыв

АКБ «Абсолют Банк» (ПАО)

Динамика бизнеса Абсолют Банка сегодня значительно опережает темпы развития банковского сектора страны в целом. Наши приоритеты: клиентоориентированность, мобильность, новейшие технологии и высокопрофессиональные специалисты.

Полное наименование компании: Акционерный коммерческий банк «Абсолют Банк» (публичное акционерное общество)

Руководитель: Ушкова Татьяна Васильевна

Город: Москва

ИНН: 7736046991

КПП: 770201001

ОГРН: 1027700024560

Телефон: +7 (495) 777-71-71

Оставить отзыв

Аквилон-Лизинг

ООО «Аквилон-Лизинг» является одной из ведущих универсальных лизинговых компаний и занимает прочные конкурентные позиции на всех сегментах рынка лизинговых услуг в Приволжском федеральном округе. За годы работы компания приобрела обширный опыт работы с разноплановыми сделками по финансированию спецтехники, транспортных средств, оборудования различной степени сложности, недвижимости.

За годы работы компания приобрела обширный опыт работы с разноплановыми сделками по финансированию спецтехники, транспортных средств, оборудования различной степени сложности, недвижимости.

Полное наименование компании: Общество с ограниченной ответственностью «Аквилон-Лизинг»

Руководитель: Садчиков Алексей Вячеславович

Город: Пенза

ИНН: 5837026589

КПП: 583701001

ОГРН: 1065837003726

Телефон: 8 (8412) 23-10-50

Соц. сети:

Оставить отзыв

Аксиома-Лизинг

Компания «Аксиома-лизинг» — это универсальная лизинговая компания, работающая по упрощенной схеме налогообложения, а значит, не включающая НДС в свои услуги. Мы предоставляем лизинг без НДС, позволяющий удовлетворить потребности клиентов, освобожденных от уплаты данного налога. Наше уникальное предложение позволяет организациям, освобожденным от уплаты НДС, избежать начисления 18% на каждый лизинговый платеж.

Наше уникальное предложение позволяет организациям, освобожденным от уплаты НДС, избежать начисления 18% на каждый лизинговый платеж.

Полное наименование компании: ООО «Аксиома-Лизинг»

Руководитель: Арцишевская Наталия Алексеевна

Город: Москва

ИНН: 7736642850

КПП: 773601001

ОГРН: 1127746347541

Телефон: +7 (495) 663-87-92

Соц. сети:

Оставить отзыв

Альфа-Лизинг

ООО «Альфа-Лизинг» — универсальная лизинговая компания. Образована в марте 1998 г. Входит в топ-10 крупнейших лизинговых компаний России. По результатам 2019 года компания занимает 5-е место по объему нового бизнеса в РФ и является крупнейшей негосударственной компанией лизинговой отрасли.

Полное наименование компании: ООО «Альфа-Лизинг»

Руководитель: Новикова Вероника Николаевна

Город: Москва

ИНН: 7728169439

КПП: 770201001

ОГРН: 1027739540400

Телефон: +7 (495) 104-64-02

Оставить отзыв

АльфаСтрахование

Группа «АльфаСтрахование» — крупнейшая частная российская страховая группа с универсальным портфелем услуг, включающим как комплексные программы защиты интересов бизнеса, так и широкий спектр страховых продуктов для частных лиц.

Полное наименование компании: AO «АльфаСтрахование»

Руководитель: Скворцов Владимир Юрьевич

Город: Москва

ИНН: 7713056834

КПП: 772501001

ОГРН: 1027739431730

Телефон: +7 495 788 0 999

Оставить отзыв

Справочник компаний 1 — 10 из 162

Начало | Пред.

| 1 2

3

4

5

| След. |

Конец

| 1 2

3

4

5

| След. |

Конец| Название компании | Объем лизинговых платежей к получению (С НДС), МЛН РУБ | Место в рейтинге* |

| РТК-ЛИЗИНГ | 23432.52 | 1 |

| Русско-германская Лизинговая Компания | 22366.84 | 2 |

| ЛК «Магистраль-Финанс» | 18794,00 | 3 |

| Росагролизинг | 18143,00 | 4 |

| Альфа-Лизинг | 17911. 62 62 | 5 |

| УРАЛСИБ | 17780,80 | 6 |

| БИЗНЕС АЛЬЯНС | 13973.4 | 7 |

| Авангард-Лизинг | 13807.56 | 8 |

| Лизинговая компания «Камаз» | 11870,00 | 9 |

| Ильюшин Финанс | 10670.86 | 10 |

| Ханса Лизинг | 10284.4 | 11 |

| РБ ЛИЗИНГ | 9972,00 | 12 |

| ММБ-Лизинг | 9687,00 | 13 |

| Райффайзен-Лизинг | 8868. 09 09 | 15 |

| Глобус-лизинг | 7305.26 | 16 |

| Объединенная Лизинговая Компания «Центр-Капитал» | 6827,54 | 17 |

| Брансвик Рейл Лизинг | 6156.28 | 18 |

| Европлан | 5873,00 | 19 |

| Интерлизинг | 5569,00 | 20 |

| ВКМ-Лизинг | 4778,30 | 21 |

| Балтийский лизинг | 4704. 42 42 | 22 |

| Локат Лизинг Руссия | 4390,00 | 23 |

| ЛизингПромХолд | 4114,00 | 24 |

| Русская лизинговая компания | 4005.44 | 25 |

| Лизфайнэнс | 3557,00 | 27 |

| Металлинвестлизинг | 3462,00 | 28 |

| Российская дорожная лизинговая компания «Росдорлизинг» | 3293,00 | 29 |

| Ипотечная компания Сбербанка | 3000,00 | 30 |

| РМБ-ЛИЗИНГ | 2980. 65 65 | 31 |

| СТОУН-XXI | 2923,00 | 32 |

| Зест | 2753,00 | 33 |

| Лизинговая Компания «Медведь» | 2746.82 | 34 |

| Группа Финансовых Технологий | 2729.63 | 35 |

| Ханты-Мансийская Лизинговая Компания «Открытие» | 2654,63 | 37 |

| ДельтаЛизинг | 2588,71 | 38 |

| ГЛАВЛИЗИНГ | 2526,00 | 39 |

| РЕСОТРАСТ | 2251,29 | 42 |

| ПРОМСВЯЗЬЛИЗИНГ | 2071,48 | 43 |

| АК БАРС Лизинг | 2035,00 | 44 |

| Уральский лизинговый центр | 1829.9 | 45 |

| Каркаде | 1812,00 | 46 |

| Абсолют Лизинг | 1648.84 | 47 |

| Муниципальная инвестиционная компания | 1644.4 | 48 |

| Приволжская лизинговая компания | 1601,00 | 49 |

| Лефко-Лизинг | 1501,00 | 50 |

| Промлизинг | 1453.92 | 51 |

| Руст | 1370.22 | 52 |

| Группа Лизинговых Компаний СТОЛИЦА | 1358,00 | 53 |

| Пермская Инвестиционно-финансовая Компания «Авиализинг» | 1343,00 | 54 |

| ТАЛК | 1340.46 | 55 |

| Сибирская Лизинговая Компания | 1330.09 | 56 |

| Инвестиционно-лизинговый Центр АК Грузомобиль | 1120,00 | 57 |

| ФинСтройЛизинг | 1106,00 | 58 |

| Гознак-Лизинг | 1055,00 | 59 |

| Приват-лизинг | 927,40 | 60 |

| Универсальная лизинговая компания | 898,70 | 61 |

| Премьер-Лизинг | 873,43 | 62 |

| Русское общество содействия лизингу | 872,00 | 63 |

| Транспортная лизинговая компания | 848,80 | 64 |

| ЯРФИНВЕСТ | 826,34 | 65 |

| Петроконсалт | 720,00 | 66 |

| Атлант-М Лизинг | 616.39 | 67 |

| ЛК «Проект Роста» | 603,50 | 68 |

| ВСП-Лизинг | 589,00 | 69 |

| Сахалинская лизинговая компания | 575,00 | 70 |

| МЛК «СФГ-Лизинг» | 568,60 | 71 |

| Управляющая компания «Объединенный лизинг» | 568,40 | 72 |

| Прогресс-Нева Лизинг | 464,11 | 73 |

| Кама-Лизинг | 463,70 | 74 |

| Первая Лизинговая Компания | 450,00 | 75 |

| Экспресс-Волга-Лизинг | 418,08 | 76 |

| Независимость Авто-Лизинг | 410,70 | 77 |

| Поволжский лизинговый центр | 392,84 | 78 |

| Регион | 388.13 | 79 |

| АС ФИНАНС | 384,00 | 80 |

| Верхневолжская лизинговая компания | 383,00 | 81 |

| ЭКСПО-лизинг | 366.56 | 82 |

| Лизинговая компания Сибири | 320,00 | 83 |

| Лизинговые технологии | 298.2 | 84 |

| Тольяттинская лизинговая компания | 278,50 | 85 |

| ДорпромЛизинг | 266,00 | 86 |

| Техноспецсталь-Лизинг | 243,90 | 87 |

| ЭкономЛизинг | 213,70 | 88 |

| Лизинговая компания «ГАЛС» | 131,50 | 91 |

| Лизинг-Трейд | 128,06 | 92 |

| Лизинговая Компания ЦФМ | 113 | 93 |

| ЕВРОТРАСТ-ЛИЗИНГ | 108,00 | 94 |

| Бэлти-Гранд | 87,44 | 95 |

| Титан-лизинг | 81,36 | 96 |

Чем отличается лизинг от кредита?

При кредитовании во временное пользование передаются денежные средства (денежная форма кредита).

При лизинге лизинговая компания покупает необходимое клиенту имущество и передаёт его во временное владение и пользование на условиях договора лизинга.

Таким образом, лизинг отличается от кредита тем, что при кредите в пользование передаются денежные средства, а при лизинге – конкретное имущество.

Приобретение имущества в лизинг имеет ряд преимуществ по сравнению с получением кредита:

- требование к лизингополучателю при лизинге менее жёсткие, чем требования к заёмщику при получении кредита

- меньший срок рассмотрения заявки на получение лизинга.

- сроки финансирования по лизингу больше, чем сроки кредита. При лизинге стандартный срок финансирования – 36 месяцев, при этом многие лизинговые компании предлагают финансирование на срок до 5 лет и даже до 10 лет

- требования по дополнительному обеспечению при лизинге отсутствуют либо существенно ниже, чем при кредите. В случае заключения лизинговой сделки предмет лизинга, являясь собственностью лизинговой компании до конца действия договора лизинга, обеспечивает риски лизингодателя. В большинстве случаев предоставления дополнительного обеспечения по лизингу не требуется

- лизинговое имущество свободно от претензий кредиторов лизингополучателя. Предмет лизинга в течение всего срока договора лизинга является собственностью лизинговой компании. Вследствие этого лизинговое имущество не может быть арестовано либо изъято кредиторами лизингополучателя при возникновении различных экономических споров

Помимо преимуществ у лизинга есть определённые недостатки, которые также необходимо учитывать при выборе метода финансирования:

- лизингополучатель не является собственником предмета лизинга. Любые действия в отношении лизингового имущества (изменение места эксплуатации, сдача в субаренду и т.п.) должны быть согласованы с лизинговой компанией

- на предмет лизинга может быть обращено взыскание по обязательствам лизинговой компании. Лизингодатель, являясь собственником переданного в лизинг имущества, может предоставить его в залог по своим кредитным договорам

|

№ |

Наименование организации |

Адрес |

Руководитель |

Телефон |

|

1 |

ОАО КБ «Центр-Инвест» |

344000, г. Ростов-на-Дону, пр. Соколова, 62, |

Начальник отдела кредитования малого и среднего бизнеса |

(863) 250-99-01 |

|

2 |

Юго-Западный региональный филиал ЗАО «Сбербанк Лизинг» |

344006, г. Ростов-на-Дону, пр. Ворошиловский, 54/112 офис. 303, 305, 3 этаж |

Директор филиала Иванов Алексей Германович, |

(863) 234-44-19, 234-44-37, 234-23-88, Факс: 234-44-37 |

|

3 |

ЗАО «Европлан» |

344011, г. Ростов-на-Дону, пер. Доломановский, 70д |

Директор филиала Бунк Елена Игоревна |

8 (800) 505-51-82 |

|

4 |

ООО «Центр-Лизинг» |

344000, г. Ростов-на-Дону, пр. Соколова, 62 |

Директор Панарина Ирина Михайловна |

(863)2509901, Факс: 2509901 |

|

5 |

ЗАО «Альянс-Лизинг» |

344002, г. Ростов-на-Дону, ул. Социалистическая, 74, оф. 301-1 |

Директор Ростовского филиала Швец Алексей Евгеньевич |

тел/факс: 218-09-90, 218-09-93, 2411-044 |

|

6 |

ООО «Ростовагролизинг» |

344019, г. Ростов-на-Дону, пр. Шолохова, 27/82, |

Генеральный директор Господарев Николай Викторович |

(863) 253-14-11, Факс: 253-74-00 |

|

7 |

ООО «МСБ-Лизинг» |

344010, г. Ростов-на-Дону, пр. Ворошиловский, 62, офис 202, |

Генеральный директор Трубачев Роман Владимирович |

(863) 244-18-64, отдел продаж: 8(960)457-55-88 Факс: 244-18-64 |

|

8 |

Представительство ООО «Сименс Финанс» в г. Ростове-на-Дону |

344018, г. Ростов-на-Дону, ул. Текучева, д. 139/94, офис 1313 БЦ «Кловер Хаус» |

Директор представительства Лахно Елена Викторовна |

(863) 206-13-13, факс 206-20-54 |

|

9 |

Группа компаний «Балтийский лизинг» филиал в г. Ростов-на-Дону |

344018, Ростов-на-Дону, Текучева, 234, офис 605 |

Директор филиала Белова Светлана Викторовна, |

(863) 300-11-72, Факс: 300-11-73(69) |

|

10 |

РЕСО-Лизинг, г. Ростов-на-Дону, ООО |

344101, г. Ростов-на-Дону, |

Директор филиала Капустин Николай Сергеевич |

310-29-90 |

|

11 |

ЗАО «Интеза Лизинг» |

344010, г. Ростов-на-Дону, пр. Ворошиловский, 48, |

Директор филиалаЗАО «Интеза Лизинг» в г. Ростове-на-Дону Заблоцкий Виктор Владимирович |

(863) 231-83-77, Факс: (863) 231-83-88, 8(918)850-40-47 |

|

12 |

ООО «CARCADE лизинг» |

344082, г. Ростов-на-Дону,ул.Согласия 7, оф.402 |

Руководитель представительства Рахматулин Равиль Радикович |

(863) 255-92-06, Факс: 255-92-06 |

|

13 |

ООО «Лизинговое агентство» |

344002, г. Ростов-на-Дону, ул..Баумана, д.20

|

Директор Бухурова Ирина Хачимовна, Координатор проектов |

(863) 262-30-02, Факс: 262-03-76 |

|

14 |

ВТБ 24 Лизинг |

344065, г. Ростов-на-Дону, ул. 50-лет Ростсельмаша, д.1/52, офис 611, БЦ «Поиск» |

Руководитель Ситников Евгений Васильевич |

(863) 203-74-24, |

|

15 |

«ВЭБ-лизинг» в г. Ростове-на-Дону |

344010 г. Ростов-на-Дону, ул. Береговая, д.8, оф. 1104 |

Директор подразделения в Ростове-на-Дону Бова Евгений Валерьевич

|

(863) 210-41-40

|

|

16 |

ООО «Лизинговая Компания Пруссия» |

344000, г. Ростов-на-Дону, Ул. Береговая 8, офис 1101, БЦ «Риверсайд-Дон» |

Региональный менеджер Ченцова Татьяна Николаевна |

(863) 256-63-01, 8(961)415-88-27 |

Как работают лизинговые компании?

Лизинговые компании предлагают юридическим и физическим лицам возможность использовать активы, не покупая их напрямую. Некоторые примеры активов, предлагаемых лизинговыми компаниями, включают автомобили, строительную технику и оргтехнику. По данным Управления малого бизнеса США, 85 процентов всех компаний в США берут в аренду оборудование, и 89 процентов этих компаний намерены сдавать в аренду больше оборудования в будущем.

Виды лизинга

При всех договорах аренды компания, предлагающая аренду, сохраняет право собственности на заемный актив.Однако существует несколько различных видов лизинга. Первый называется «прямая аренда». При прямой аренде лизинговая компания покупает актив и предлагает его арендатору. Арендатор может использовать актив в течение заранее оговоренного периода времени при условии внесения ежемесячных арендных платежей. Второй вид лизинга называется «возвратный лизинг». При такой аренде арендатор уже владеет активом. Вместо того, чтобы покупать новый актив у внешнего источника, лизинговая компания покупает актив у арендатора и сдает его обратно первоначальному владельцу за ежемесячную плату.

Условия лизинга

Лизинговые компании предлагают разные условия разным клиентам. Эти условия включают продолжительность аренды, требуемый ежемесячный платеж и разрешенное использование актива. Часто продолжительность аренды и ежемесячный платеж связаны: более длительные сроки аренды предполагают более низкие ежемесячные платежи, в то время как короткие сроки требуют более высоких ежемесячных платежей. Лизинговые компании часто ограничивают разрешенный тип или объем использования. Например, в случае транспортных средств лизинговые компании обычно устанавливают лимит пробега.Если арендатор использует актив таким образом, который нарушает условия аренды, может взиматься дополнительная плата.

Завершение аренды

По истечении срока аренды лизинговые компании обычно предлагают несколько вариантов. Если арендатору не нужно использовать актив больше времени, он просто возвращается. Однако, если арендатору по-прежнему требуется актив, договор аренды обычно можно продлить или продлить. Многие лизинговые компании также предлагают арендатору возможность приобрести актив по истечении срока.Если арендатор решает купить объект в конце срока аренды, он полностью владеет им, и никаких дополнительных ежемесячных платежей не требуется.

Преимущества и недостатки

У лизинговых компаний есть как преимущества, так и недостатки. Лизинговые компании позволяют арендаторам увеличить свой денежный поток и избавляют пользователей от необходимости вносить большие суммы наличными авансом. Лизинговые компании также позволяют арендаторам использовать объекты без возникновения долгов. Поскольку аренда обычно классифицируется как расход, а не как долг, арендаторы могут поддерживать высокий уровень кредита.Однако использование лизинговой компании в долгосрочной перспективе обычно обходится дороже, чем покупка активов заранее. Кроме того, арендаторы не имеют полного юридического права собственности на сдаваемый в аренду объект и должны внимательно соблюдать условия аренды.

Как и зачем сдавать оборудование в аренду вместо его покупки

- Приобретение оборудования стоит дорого, и для многих малых предприятий может быть невозможно купить все необходимое заранее. Лизинг оборудования — это способ распределить расходы на определенный период времени.

- Вы можете не владеть своим оборудованием при аренде, но вам не нужно беспокоиться о том, что оно устареет.

- При аренде оборудования вы платите фиксированную ставку за определенный период. Проценты и комиссии встроены в платеж. Контракты на лизинг оборудования обычно заключаются на три, семь или 10 лет.

- Эта статья предназначена для владельцев бизнеса, рассматривающих возможность аренды оборудования.

Покупка и обслуживание оборудования обходятся дорого, и как только вы инвестируете в какое-либо оборудование, выход новой версии, которая сделает вашу устаревшую или неполноценной, станет лишь вопросом времени.Из-за высоких затрат, связанных с владением и эксплуатацией оборудования, многие владельцы малого бизнеса предпочитают сдавать его в аренду, а не владеть.

Лизинг дает преимущества, которых нет у владения, включая более низкие ежемесячные платежи, которые обычно распределяются на месяцы или годы, а не выплачиваются единовременно. Многие договоры аренды коммерческого оборудования также включают соглашения об обслуживании или дополнительные услуги, которые обеспечивают спокойствие для бизнес-пользователей и исключают необходимость в штатных технических специалистах.

Если вашему бизнесу требуется новое оборудование или технология, но вы не можете себе это позволить, можно рассмотреть вариант лизинга.Лизинг позволяет вам делать меньшие ежемесячные платежи, обычно в течение многолетнего периода, вместо того, чтобы покупать все сразу. По окончании аренды вы можете вернуть оборудование или купить его по цене, которая зависит от удорожания и суммы, которую вы заплатили в течение срока аренды.

Примечание редактора: Ищете информацию о лизинге оборудования? Воспользуйтесь анкетой ниже, и наши партнеры-поставщики свяжутся с вами и предоставят необходимую информацию:

Что такое лизинг оборудования?

Лизинг оборудования — это вид финансирования, при котором владелец малого бизнеса арендует оборудование, а не покупает его.Владельцы бизнеса могут арендовать дорогое оборудование, такое как машины, автомобили, компьютеры и другие инструменты, необходимые для ведения бизнеса. Оборудование сдается на определенный срок. По истечении срока действия контракта владелец бизнеса должен вернуть оборудование, продлить договор аренды или купить оборудование.

Лизинг оборудования отличается от финансирования оборудования — это получение бизнес-кредита на приобретение оборудования и его погашение в течение определенного срока с оборудованием в качестве залога. В этом случае вы будете владеть оборудованием после выплаты ссуды.

При аренде оборудования оборудование не остается вашим после окончания срока аренды. Как и в случае с бизнес-ссудой, вы платите проценты и комиссионные при аренде оборудования, и они добавляются к (обычно) ежемесячному платежу. Могут потребоваться дополнительные сборы за страхование, техническое обслуживание, ремонт и связанные с этим расходы.

Лизинг оборудования может быть намного дороже в долгосрочной перспективе, чем покупка оборудования напрямую, но для нуждающихся в денежных средствах владельцев малого бизнеса это средство получить доступ к необходимому оборудованию без особых авансовых денег.

Ключевой вывод: Лизинг оборудования позволяет брать оборудование в аренду на заранее определенный срок. Вы платите проценты и сборы, но не владеете оборудованием после истечения срока аренды.

Как работает аренда оборудования?

Если вы решите арендовать оборудование для своего бизнеса, а не покупать его, вы заключаете договор аренды с владельцем или поставщиком оборудования. Подобно тому, как работает договор аренды, владелец оборудования составляет договор, в котором указывается, как долго вы будете сдавать оборудование в аренду и сколько будете платить каждый месяц.

В течение срока аренды вы используете оборудование до истечения срока сделки. Бывают случаи, когда вы можете расторгнуть договор аренды — и эти случаи следует указать в договоре, — но многие договоры аренды не подлежат отмене. По истечении срока аренды у вас часто появляется возможность приобрести оборудование по текущей рыночной цене или ниже, в зависимости от поставщика.

Ставки, которые вы платите за аренду оборудования, варьируются от одной лизинговой компании к другой. Ваш кредитный рейтинг также играет роль в котировках, которые вы указываете.Чем рискованнее вы будете давать взаймы, тем дороже вам обойдется аренда оборудования. Аренда оборудования может быть одобрена онлайн за несколько минут. Лизинговые компании, как правило, специализируются на определенных отраслях, поэтому важно хорошо постараться, чтобы найти подходящего поставщика для своего бизнеса.

Срок лизинга оборудования обычно составляет три, семь или 10 лет, в зависимости от типа оборудования.

Лизинг оборудования не является ссудой, что означает, что он не будет отображаться в вашем кредитном отчете и не повредит вашей способности брать ссуду.Во многих случаях IRS позволяет вычесть арендные платежи за оборудование, если вы используете арендованное оборудование для своего бизнеса. Поговорите с налоговым консультантом, если налоговый вычет является решающим фактором при принятии решения об аренде оборудования. IRS может отказать в вычетах, если рассматривает аренду как продажу в рассрочку.

Ключевые выводы: Договоры аренды оборудования действуют аналогично договорам аренды. Вы соглашаетесь с условиями с поставщиком оборудования, и по истечении срока действия контракта вы возвращаете оборудование, продлеваете аренду или приобретаете оборудование.

Преимущества лизинга оборудования

- Многие арендодатели не требуют значительного первоначального взноса.

- Если вам нужно постоянно обновлять оборудование, лизинг — хороший вариант, потому что вы не зацикливаетесь на устаревшем оборудовании.

- Если вам необходимо перейти на более современное оборудование для выполнения большего объема работы, вы можете сделать это, не продавая имеющееся оборудование и не покупая замену.

- Аренда оборудования часто дает право на налоговые льготы.В зависимости от договора аренды вы можете вычесть свои платежи как коммерческие расходы, воспользовавшись разделом 179 «Квалифицированное финансирование».

Конечно, не все договоры аренды оборудования одинаковы, и существует множество способов финансирования аренды. Если вы заинтересованы в лизинге оборудования для своего бизнеса и хотите сделать это с помощью ссуды, мы рекомендуем вам ознакомиться с нашим обзором альтернативного кредитора, который мы рекомендуем как лучший для ссуды на оборудование. Кредитор, который мы выбрали как лучший в целом, также предлагает варианты лизинга.

Если вы не уверены, подходит ли вам лизинг оборудования, продолжайте читать, чтобы узнать больше о том, как начать, о процессе лизинга, различных типах лизинга и о том, что следует учитывать при поиске кредитора.

Ключевой вывод: Сдача оборудования в аренду вместо его покупки дает несколько преимуществ, например, низкий первоначальный взнос и простота модернизации, которая компенсирует риск устаревания оборудования.

Как начать работу

Перед тем, как начать процесс, ответьте на следующие вопросы.Может показаться, что это требует больших усилий, но, не ответив на эти вопросы, касающиеся вашего бизнеса, вы не сможете принять осознанное решение о лизинге или покупке оборудования.

Каков ваш ежемесячный бюджет?

Лизинг предлагает значительно более низкие ежемесячные платежи, чем покупка, но вам все равно необходимо учитывать расходы в ежемесячном денежном потоке. Начните с того, что вы можете себе позволить, и работайте оттуда; не работайте наоборот, узнавая котировки цен и пытаясь втиснуть их в свой бюджет.

Как долго будет использоваться оборудование?

При краткосрочном использовании лизинг почти всегда является наиболее экономичным способом ведения бизнеса. Если вы используете оборудование в течение трех или более лет, ссуда или стандартная кредитная линия могут быть более выгодными, чем аренда. Также учитывайте рост вашего бизнеса: если ваша компания быстро растет и развивается, аренда может быть лучшим вариантом, чем покупка.

Как быстро устареет оборудование?

В одних отраслях технологии устаревают быстрее, чем в других.Подумайте о моральном устаревании, прежде чем решать, имеет ли для вас смысл покупка или аренда.

Ключевые вынос: Прежде чем делать покупки для аренды оборудования, подумайте о своем ежемесячном бюджете, о том, как долго вам понадобится оборудование, как вы будете его использовать и когда вам нужно будет его модернизировать.

Можно ли арендовать оборудование?

Оборудование, которое может быть сдано в аренду, практически безгранично. Но есть пара условий.

- Закупочная цена: Аренда оборудования позволяет предприятиям приобретать оборудование и машины высокой долларовой стоимости.Это варьируется от дорогостоящих отдельных предметов, таких как кардиомониторы и экстракционное оборудование, до более мелких предметов, необходимых оптом, таких как киоски, лицензии на программное обеспечение и телефоны. По этой причине редко можно найти договор аренды для покупок стоимостью менее 3000 долларов, и многие крупные кредиторы требуют минимальной покупки в размере от 25000 до 50 000 долларов.

- Материальные активы: Оборудование, которое вы арендуете, должно считаться материальным активом — другими словами, все, что может быть указано в качестве личной собственности и не является постоянно привязанным к недвижимости.Мягкие активы, такие как программы обучения и гарантии, не подходят для программ аренды.

Основные выводы: Оборудование стоимостью менее 3000 долларов может быть трудно сдать в аренду. Кроме того, оборудование должно считаться материальным активом.

Покупка по сравнению с лизингом

Хотя многие предприятия получают выгоду от лизинга оборудования, в некоторых случаях прямая покупка более рентабельна. При сравнении вариантов покупки и аренды учитывайте следующие факторы:

- Закупочная цена

- Сумма финансирования

- Годовая амортизация

- Налоги и инфляция

- Стоимость аренды в месяц

- Использование оборудования

- Стоимость владения и обслуживания

Плюсы лизинга

Аренда идеально подходит для оборудования, которое регулярно требует обновления, например компьютеров и электронных устройств.Лизинг дает вам возможность приобретать новейшее оборудование с низкими первоначальными затратами, а также у вас есть надежные ежемесячные платежи, которые вы можете внести в свой бюджет.

В то же время лизинг предоставляет более широкий выбор оборудования для бизнеса. Лизинг позволяет с финансовой точки зрения позволить себе оборудование, которое в противном случае было бы слишком дорого для приобретения.

Минусы лизинга

При лизинге необходимо платить проценты, которые со временем увеличивают общую стоимость машины. Иногда лизинг может быть дороже, чем если бы вы купили оборудование сразу, особенно если вы приобретаете оборудование по истечении срока аренды.

Кроме того, некоторые кредиторы предписывают определенный срок, а также обязательные пакеты услуг. Это может увеличить стоимость, если срок аренды превышает срок, на который вам нужно оборудование. В этом сценарии вы можете застрять с ежемесячной оплатой, а также с затратами на хранение, связанными с неиспользуемым оборудованием.

Плюсы покупки

Если у вас есть оборудование, вы можете модифицировать его в соответствии со своими потребностями. В случае аренды это не всегда так. Точно так же покупатели не связаны ограничениями, налагаемыми арендодателем оборудования.

Покупки также позволяют быстрее решать любые проблемы, потому что вам не нужно получать разрешение от лизинговой компании, чтобы запланировать ремонт или заказать запасную часть. В дополнение к льготам по налогу на амортизацию, доступным в соответствии с разделом 179, вы можете вернуть часть денег, перепродав оборудование, когда оно вам больше не пригодится.

Минусы покупки

Как и у лизинга, у покупки есть свои минусы. Самый большой — моральное устаревание; с покупкой вы застряли на устаревшем оборудовании, пока не купите новое оборудование.Кроме того, конкурентоспособности рынка и наличия налоговых льгот при лизинге часто бывает достаточно, чтобы отговорить многих владельцев бизнеса от прямой покупки оборудования. Затраты на техническое обслуживание и ремонт оборудования, в дополнение к высокой закупочной цене, могут стать слишком большим финансовым бременем для многих предприятий.

По некоторым оценкам, предприятия выделяют от 1% до 3% продаж на расходы на техническое обслуживание. Однако это приблизительная оценка. Фактические затраты на техническое обслуживание определяют само оборудование, часы работы, возраст оборудования, качество и гарантия.

Ключевые вынос: Есть плюсы и минусы как для покупки, так и для аренды оборудования; правильный вариант для вас зависит от вашего бизнеса и ситуации.

Сравнение лизинга оборудования с другими вариантами финансирования

Покупка — не единственная альтернатива лизингу. На самом деле это даже не самое распространенное. Ссуды, кредитные линии и факторинговые услуги также являются популярными средствами финансирования крупного оборудования.

Как и покупка, ссуды дают больше владения оборудованием.При аренде арендодатель сохраняет право собственности на любое оборудование и предлагает вам возможность купить его по окончании срока аренды. Ссуда позволяет вам сохранить право собственности на любой из приобретенных вами предметов, обеспечивая покупку существующих активов.

К сожалению, основным недостатком кредита могут быть сроки. В отличие от аренды, которая предусматривает финансирование с фиксированной ставкой, процентные ставки по ссуде или кредитной линии могут колебаться в течение всего срока ссуды. Это может затруднить составление бюджета в зависимости от размера ссуды.Кроме того, банки и другие кредиторы часто требуют гораздо большего первоначального взноса — по некоторым оценкам, 20% от общей стоимости оборудования.

Факторинг — еще один способ приобретения дорогостоящего оборудования, который часто бывает быстрее, чем подача заявки на ссуду. Используя свою дебиторскую задолженность, вы можете быстро превратить непогашенные платежи в наличные, продав эти счета-фактуры фактору. Факторинг, часто выплачивающий до 90% от общей стоимости вашей дебиторской задолженности (в зависимости от кредитоспособности ваших клиентов), является идеальной альтернативой лизингу и ссудам для стартапов и малого бизнеса.

Финансирование обычно доступно в течение нескольких дней. Это делает факторинг популярным ресурсом для небольших производственных предприятий, транспортной отрасли и предприятий, которые регулярно заключают контракты с быстрым выполнением контрактов.

Ключевой вывод: Альтернативы лизингу оборудования включают финансирование и факторинг.

Процесс аренды: чего ожидать

При подаче заявки на аренду вы можете ожидать, что процесс будет включать следующие шаги.

- Шаг 1: Вы заполняете заявку на аренду оборудования. Убедитесь, что у вас есть финансовые данные для вашей компании и ее руководителей, так как это может потребоваться заранее или после первоначального заполнения заявки.

- Шаг 2: Арендодатель обрабатывает вашу заявку и уведомляет вас о результате. Обычно это происходит в течение 24–48 часов после подачи заявки. Некоторые арендодатели могут не требовать финансовые отчеты и / или бизнес-план для заявок на сумму от 10 000 до 100 000 долларов США.Для финансирования от 100 000 до 500 000 долларов (и выше) ожидайте предоставления полной финансовой отчетности, а также бизнес-плана.

- Шаг 3: После получения утверждения вы должны проверить и окончательно согласовать структуру аренды, включая ежемесячные платежи и фиксированную годовую ставку. Затем вы подпишете документы и повторно отправите их арендодателю, как правило, вместе с первым платежом.

- Шаг 4: Когда арендодатель получит и принял подписанные документы и первый платеж, вы получите уведомление о том, что договор аренды вступил в силу и что вы можете принять поставку оборудования и начать любое необходимое обучение.

- Шаг 5: Средства переводятся в течение 24–48 часов непосредственно вам или производителю, у которого вы покупаете.

Ключевые вынос: После подачи заявки на аренду оборудования вы получите ответ в течение 48 часов. После подписания контракта перевод средств вам или поставщику может занять до двух дней.

2 типа аренды оборудования: операционная аренда и финансовая аренда

Операционная аренда

Существует два основных типа аренды оборудования.Первый известен как операционная аренда. Короче говоря, эта структура позволяет компании использовать актив в течение определенного периода времени без права собственности. Срок аренды обычно короче экономичного срока службы оборудования. По окончании аренды арендодатель может возместить дополнительные расходы за счет перепродажи.

В отличие от прямой покупки или оборудования, обеспеченного стандартной ссудой, оборудование по договору операционной аренды не может быть указано в качестве капитала. Это учитывается как расходы на аренду. Это дает два конкретных финансовых преимущества:

- Оборудование не учитывается как актив или обязательство.

- Оборудование по-прежнему имеет право на налоговые льготы.

Ставки дилеров могут сильно различаться, но в целом средняя годовая процентная ставка по операционной аренде составляет 5% или ниже. В среднем контракты длятся от 12 до 36 месяцев.

С распространением лизинга новые правила бухгалтерского учета Совета по стандартам финансового учета требуют, чтобы компании раскрывали свои обязательства по аренде, чтобы избежать ложного впечатления о финансовой устойчивости. Фактически, все, кроме краткосрочной аренды оборудования, теперь должны быть включены в балансы.Хотя арендованное оборудование не обязательно должно указываться как актив по договору операционной аренды, это далеко не безотчетно.

Финансовая аренда или капитальная аренда

Эта структура аренды, иногда известная как финансовая аренда или капитальная аренда, аналогична операционной аренде в том смысле, что приобретенное оборудование принадлежит арендодателю. Он отличается тем, что сама аренда указывается как актив, увеличивающий холдинги вашей компании, а также ее обязательства.

Эта установка, обычно используемая крупными компаниями, такими как крупные розничные торговцы и авиакомпании, дает уникальное преимущество, поскольку позволяет компании требовать как налоговую скидку на амортизацию оборудования, так и процентные расходы, связанные с самой арендой.Кроме того, компания может выбрать приобретение оборудования в конце финансового лизинга.

Учитывая финансовые преимущества, которые это дает, годовая процентная ставка по финансовой аренде выше, часто вдвое выше, чем по операционной аренде. Стандартные процентные ставки в настоящее время колеблются от 6% до 9%. Средний срок контрактов составляет от 24 до 72 месяцев.

Ключевые вынос: При операционной аренде у вас есть доступ к оборудованию на какое-то время, но вы не владеете им. Срок аренды обычно короче, чем срок службы оборудования.При финансовой аренде вы получаете оборудование в собственность в конце срока. Этот вид аренды обычно используют крупные компании.

Обязанности арендатора

Существуют дополнительные обязанности, которые могут привести к расходам, превышающим стоимость вашего ежемесячного арендного платежа. Обычно к ним относятся следующие позиции:

- Страхование: Средняя оценка страхования ответственности колеблется от 200 до 2200 долларов в год, при этом многие компании сообщают о расходах в размере 1000 долларов или меньше.

- Внешние расходы: В зависимости от вашей структуры аренды вы можете нести ответственность за техническое обслуживание и ремонт. К посторонним расходам также могут относиться судебные издержки, штрафы и расходы на сертификацию.

- Возврат оборудования: Сюда входят расходы на транспортировку и отгрузку.

- Сборы: Внимательно прочтите ваш договор. Сборы могут быть начислены за все, от единовременного сбора за документацию, который иногда достигает 250 долларов, до сборов за просрочку платежа, которые варьируются от всего лишь 25 долларов до 15% от суммы просроченной задолженности

Ключевые вынос: При аренде часто взимается дополнительная плата за страхование, техническое обслуживание и ремонт, а также возврат оборудования.

Сравнение поставщиков оборудования для финансирования

С учетом затрат и соображений, рассмотренных в разделах выше, важно сравнить нескольких поставщиков аренды, чтобы убедиться, что вы получите лучшую ставку. Перед тем, как начать поиск, вы должны ознакомиться с тремя различными типами поставщиков оборудования, финансирующими оборудование, и с преимуществами, которые каждый из них предоставляет.

Лизинговый брокер

Лизинговый брокер выступает в качестве посредника между вами и любыми потенциальными арендодателями. Брокер представит вам предложения и отправит ваши запросы на финансирование, выполняя большую часть бумажной работы за вас.Брокеры представляют лишь небольшой сегмент лизингового рынка, и их услуги стоят недешево. Сообщается, что брокеры взимают от 2% до 4% от стоимости оборудования для заключения сделки. Преимущество использования брокеров проявляется в их обширных отношениях. Часто отраслевые, они специализируются на приобретении более широкого спектра оборудования, иногда по более выгодной цене, чем можно было бы получить по стандартным каналам.

Лизинговая компания

Часто это дочерняя лизинговая компания производителя или дилера.Единственная цель лизинговой компании, также известной как «кэптивный арендодатель», — способствовать заключению договоров аренды с материнской компанией или дилерской сетью. По этой причине вы обычно будете иметь дело только с лизинговой компанией, работая напрямую с производителем.

Независимый арендодатель

Этот тип включает всех сторонних арендодателей. К независимым арендодателям относятся банки, специалисты по аренде и диверсифицированные финансовые компании, которые предоставляют оборудование в лизинг напрямую предприятиям. Они отличаются от лизинговых компаний тем, что обычно специализируются на ремаркетинге оборудования, что позволяет им группировать продукты от нескольких производителей и предлагать более конкурентоспособные годовые ставки.

Ключевые вынос: Вы можете работать с лизинговым брокером, лизинговой компанией или независимым арендодателем, чтобы арендовать оборудование.

Советы по выбору арендодателя

Лучший совет при выборе качественного арендодателя — изучить их с таким же вниманием, как и вы, и ваш бизнес. Отдавайте предпочтение тем, кто желает сотрудничать с вашим бизнесом. Это может выражаться в уровне подготовки и опыта, который они имеют в отношении вашего направления бизнеса, или в их готовности работать с вами на определенных условиях.Некоторые сборы, указанные в обязанностях арендатора, в частности сборы за подачу заявления и штрафы за просрочку (по крайней мере, при первом просроченном платеже), могут быть покрыты или отменены в целом в зависимости от арендодателя.

Также найдите время, чтобы изучить следующее:

- Деловая информация: Изучите историю платежей, кредитную историю, бизнес-резюме, корпоративные отношения, финансовые отчеты и любые публичные документы.

- Судебное разбирательство, ожидающее рассмотрения: Найдите в публичных записях уведомления о судебном разбирательстве, ожидающем рассмотрения.

- Платежная система: Это просто или нужно много бумажной волокиты?

Ключевые выносы: Перед тем, как выбрать арендодателя, убедитесь, что он имеет опыт работы в вашей сфере деятельности и обсудит с вами условия. Узнайте, есть ли у компании ожидающие судебные разбирательства и предлагает ли она удобную систему оплаты.

Вопросы к дилеру

Перед тем, как выбрать дилера, получите расценки как минимум от трех компаний и задайте эти вопросы всем дилерам из вашего списка.Задавать правильные вопросы — это половина дела, чтобы получить справедливую сделку по коммерческим услугам и товарам.

Сколько денег требуется авансом?

Лизинговое финансирование часто покрывает 100% взносов, необходимых для покупки оборудования. Ссуды нет, часто требуется до 20% от общей суммы в качестве первоначального взноса. Если требуется первоначальный взнос, рассмотрите возможность переназначения капитала для покрытия любых первоначальных затрат.

Кто пользуется налоговой льготой?

В рамках кредитной структуры ваша компания может требовать амортизации.Однако вам придется внести первоначальный взнос, а процентная ставка будет выше. По договору аренды арендодатель требует амортизации. Взамен они предлагают более низкую годовую процентную ставку — часто половину суммы кредита. Если амортизационный кредит важен для вас и вы все еще хотите сдавать в аренду, спросите о наличии финансовой или капитальной аренды.

Гибкие ли условия финансирования?

Лизинг часто рассматривается как наиболее гибкий вариант финансирования, особенно по сравнению с кредитами. В зависимости от структуры аренды вы можете начать с низких платежей и со временем увеличивать их (так называемая «повышенная аренда»), отложить платеж, чтобы получить дополнительное окно до наступления первого платежа, и даже добавить дополнительное оборудование в существующий договор аренды в рамках структуры «основной аренды».

Ключевой вывод: Перед подписанием договора аренды спросите, сколько денег требуется авансом, кто получает налоговые льготы и гибкие ли условия финансирования.

Донна Фускальдо, Сильвия Розен и Чад Брукс внесли свой вклад в написание и исследование этой статьи.

Как финансировать лизинговые компании | Малый бизнес

В зависимости от предпочтений руководства лизинговые предприятия могут финансироваться разными способами.Однако некоторые отрасли не имеют такого же доступа к источникам кредита, как лизинговые компании, из-за различных факторов, включая отсутствие твердых активов в качестве залога или присущий бизнесу риск. Таким образом, поскольку кредит является жизнеспособным вариантом, его следует рассматривать как основной источник капитала для лизинговой компании.

Внести в бизнес начальный капитал. Чтобы бизнес заработал вначале, ему нужен базовый оборотный капитал. Это часто используется, помимо прочего, для создания корпорации, создания веб-сайта и получения визитных карточек.

Подготовьте бизнес-план или кредитное предложение. Банки и кредитные союзы часто хотят внимательно изучить предлагаемый бизнес, прежде чем предоставлять какой-либо кредит лизинговому бизнесу. Таким образом, важно уметь продемонстрировать усердие и профессионализм, тщательно исследуя рынок и документируя ожидаемые требования к капиталу.

Свяжитесь с производителями и дилерами, чтобы узнать о коммерческом кредите или поэтажных планах. Продуктовые компании стремятся представить свою продукцию потребителям и будут предоставлять «инвентарь» для операций многих лизинговых компаний.Это сложные финансовые механизмы, но они часто необходимы в капиталоемкой лизинговой отрасли.

Будьте готовы подписать личную гарантию. Часто кредитор, будь то традиционный банк или другой банк, требует, чтобы принципал лизинговой компании выполнил личную гарантию по корпоративному кредиту. Это помогает снизить их риск и может быть преимуществом в привлечении капитала для нового лизингового бизнеса.

Подготовьтесь к привлечению дополнительного капитала до того, как он понадобится.Все предприятия переживают взлеты и падения. Важно иметь наличные деньги для покрытия расходов в периоды, когда продажи не соответствуют ожиданиям. Кроме того, очень важно оставаться в хороших отношениях с любым кредитором, поскольку пропуск платежа (и потеря вашего инвентаря) может нанести ущерб лизинговой компании. Таким образом, важно заранее привлечь дополнительный акционерный капитал, чтобы он был доступен в случае необходимости, поскольку очень сложно быстро привлечь капитал на разумных условиях во время финансового кризиса.

Ссылки

Автор биографии

Джефф Клементс является сертифицированным бухгалтером и бизнес-консультантом с 2002 года. Он также работал в частной практике в качестве поверенного. Клементс основал хедж-фонд, основанный на различных стратегиях, и с момента его основания был директором по исследованиям и управляющим портфелем. Он имеет степень доктора юридических наук, а также степень магистра бухгалтерского учета.

Определение лизинга оборудования — Энциклопедия малого бизнеса для предпринимателей

Определение: Получение в пользование машин, транспортных средств или другого оборудования на условиях аренды.Это избавляет от необходимости вкладывать капитал в оборудование. Право собственности находится в руках финансового учреждения или лизинговой компании, в то время как бизнес фактически использует ее.

Еще один способ снизить затраты на оборудование — арендовать купить. В наши дни в аренду можно арендовать все, что угодно — от компьютеров. и тяжелая техника для комплектации офисов. Вид бизнеса вы находитесь, и тип оборудования, который вы рассматриваете, является основным факторы, влияющие на принятие решения о покупке или аренде.Если ты просто для начала и нужен только один компьютер, например, он, вероятно, имеет смысл покупать. С другой стороны, если вы открываете офис, в котором будет несколько сотрудников и потребуется десяток компьютеры, вы можете рассмотреть вопрос о лизинге.

По данным Американской ассоциации лизинга оборудования, примерно 80 процентов компаний США сдают в аренду некоторые или все свое оборудование, а есть несколько тысяч единиц оборудования в лизинг фирмы по всей стране, обслуживающие этот спрос.

Преимущества лизинга: меньшие ежемесячные платежи, чем вы бы получили ссуду, получив фиксированную ставку финансирования вместо плавающая ставка, использование налоговых льгот, сохранение рабочих капитала и избежания пожирающих деньги авансовых платежей и получения немедленный доступ к самым современным бизнес-инструментам. В оборудование также отображается в вашем отчете о прибылях и убытках как расходы по аренде а не покупка. Если вы его купите, ваш баланс становится менее жидким.

У лизинга есть и обратная сторона: вы можете заплатить более высокую цена в долгосрочной перспективе. Еще один недостаток заключается в том, что лизинг предполагает на сохранение единицы оборудования в течение определенного периода времени, что может быть проблематичным, если ваш бизнес постоянно меняется.

Каждое решение об аренде уникально, поэтому важно изучить договор аренды внимательно. Сравните стоимость лизинга с текущая процентная ставка, изучив условия, чтобы убедиться, что они благоприятный.Во что вам обойдется аренда? Какая у вас экономия? Сравните эти цифры со стоимостью покупки того же оборудование, и вы быстро поймете, что выгоднее маршрут.

Поскольку у них обычно мало или совсем нет кредитной истории, стартапы часто бывает сложно или даже невозможно сдать оборудование в аренду. Однако некоторые компании будут рассматривать ваши личные, а не кредитная история предприятия в процессе утверждения.

Если вы решили сдавать в аренду, убедитесь, что вы получаете договор аренды с закрытым концом без балансовой оплаты в конце.При сдаче в аренду закрытого типа, по окончании срока аренды ничего не причитается. Когда срок аренды прекращается, вы просто включаете оборудование и уходите. С аренда без сдачи, все не так просто. Если вы сдадите оборудование в конце аренды и стоит меньше стоимости установленный в контракте, вы несете ответственность за оплату разница. Если вы рассматриваете вариант аренды без ограничений, убедитесь, что вы не подлежат дополнительным расходам, например износу.

Наконец, воздушные платежи требуют от вас небольших ежемесячных платежи с крупным платежом (баллон) в конце. Пока это позволяет сохранить денежный поток, поскольку вы делаете эти ежемесячные платежи, плохие новости в том, что последний воздушный платеж может быть больше, чем стоит оборудование.

Есть много разных способов, с помощью которых вы можете аренда оборудования:

- Банки и аффилированные с банками фирмы , которые будут финансировать аренду оборудования может быть трудно найти, но, однажды найдя, банки может предложить некоторые явные преимущества, в том числе более низкие затраты и лучшее обслуживание клиентов.Узнайте, сохранит ли банк и обслуживать транзакцию аренды после ее настройки.

- Дилеры и дистрибьюторы оборудования могут помочь вам организовать финансирование через независимую лизинговую компанию.

- Независимые лизинговые компании могут различаться по размеру и масштаб, предлагая множество вариантов финансирования.

- Кэптивные лизинговые компании являются дочерними предприятиями оборудования производители или другие фирмы.

- Брокеры / упаковщики составляют небольшой процент рынок лизинга.Как и брокеры по ипотеке или недвижимости, эти люди взимают плату за посредничество между арендодателями и арендаторы.

Для получения дополнительной информации о лизинге обращайтесь в Отдел лизинга оборудования. Ассоциация или Ассоциация бизнес-технологий. Лизинг Справочник, изданный Bibliotechnology Systems and Publishing Co., это каталог компаний, сдающих оборудование в аренду. Вы также можете проверьте свои местные Желтые страницы на наличие лизинговых компаний.

Договор аренды оборудования — Типы, примеры и ключевые термины

Что такое договор аренды оборудования?

Договор аренды оборудования — это договор, по которому арендодатель, являющийся владельцем оборудования, разрешает арендатору использовать оборудование в течение определенного периода в обмен на периодические платежи.Предметом аренды могут быть транспортные средства, заводские машины или любое другое оборудование. PP&E (Основные средства) Основные средства (Основные средства) (Основные средства) являются одним из основных внеоборотных активов, указанных в балансе. На основные средства влияют капитальные затраты. Как только арендодатель и арендатор соглашаются с условиями аренды, арендатор получает право использовать оборудование и, в свою очередь, вносит периодические платежи в течение срока аренды. Однако арендодатель сохраняет право собственности на оборудование и имеет право расторгнуть договор аренды оборудования, если арендатор нарушает условия договора или участвует в незаконной деятельности с использованием оборудования.

Спрос на аренду оборудования

По данным Американской ассоциации лизинга оборудования, более 80% американских компаний берут в аренду некоторое оборудование, а не покупают его. Есть тысячи лизинговых компаний, которые сдают оборудование в аренду компаниям в обмен на периодические платежи. Большинству компаний не хватает бюджета для приобретения больших машин, стоимость которых фиксированная и переменная Стоимость — это то, что можно классифицировать по-разному в зависимости от ее характера.Один из самых популярных методов — это классификация, которая может исчисляться миллионами или миллиардами долларов, поэтому предпочитают сдавать оборудование в аренду на определенный срок. Некоторое оборудование, пользующееся большим спросом в аренде, включает высокотехнологичное оборудование, такое как диагностические инструменты, телекоммуникационные устройства и компьютеры.

Виды аренды оборудования

Аренда оборудования подразделяется на следующие две категории:

Капитальная аренда

Капитальная аренда обычно является долгосрочной и не подлежит отмене и используется для аренды оборудования, которое требуется компании. использовать на длительный срок или приобрести в конце срока аренды.В этом договоре аренды арендатор несет ответственность за техническое обслуживание актива и уплату всех страховок и налогов, связанных с оборудованием. Активы и обязательства по оборудованию отражаются в балансе арендатора в течение срока аренды. Компании предпочитают этот тип аренды при аренде дорогостоящего капитального оборудования, на которое у них может не быть средств для немедленной покупки.

Операционная аренда

Операционная аренда Операционная аренда Операционная аренда — это соглашение об использовании и эксплуатации актива без права собственности.Общие активы, которые сдаются в аренду, включают недвижимость, обычно краткосрочную и аннулируемую до истечения срока аренды. Это обычное дело для предприятий, которые хотят использовать оборудование в течение короткого периода или заменить оборудование в конце срока аренды. Арендодатель сохраняет право собственности на оборудование и несет риск устаревания. Арендатор может расторгнуть договор аренды оборудования с предварительным уведомлением в любое время до истечения срока аренды, но обычно со штрафом.

Помимо двух типов аренды, упомянутых выше, существуют другие виды аренды оборудования, которые сочетают в себе характеристики капитальной и операционной аренды для удовлетворения потребностей обеих сторон.Например, арендодатель может выбрать гибридную аренду оборудования для получения налоговых и финансовых преимуществ. Аренда с использованием заемных средств позволяет арендатору финансировать стоимость аренды путем выпуска заемных и собственных средств в счет арендных платежей за оборудование.

Компоненты договора аренды оборудования

Договор аренды оборудования включает определенные условия, которые составляют основу контракта. Некоторые из этих условий могут включать:

1. Срок аренды

Срок аренды будет зависеть от потребностей компании и стоимости оборудования.Для малого бизнеса, потребности в оборудовании которого могут быстро меняться, выгодным вариантом будет краткосрочная аренда. Для дорогостоящего капитального оборудования более длительный срок аренды удобнее и дешевле в долгосрочной перспективе.

2. Финансовые условия

Соглашение об аренде оборудования включает такие условия, как сроки платежей — например, срок выплаты периодических платежей и последний срок оплаты просроченных платежей.

3. Платеж, причитающийся арендодателю

Компания рассматривает свои прогнозируемые денежные потоки, чтобы решить, сможет ли она выполнить периодические выплаты процентов и основной суммы долга.Платежи распределяются на несколько месяцев до истечения срока аренды или до момента, когда арендатор переходит в собственность оборудования, если существует соглашение с арендодателем.

4. Рыночная стоимость оборудования

Некоторое оборудование стоит дорого, и арендатор должен понимать рыночную стоимость оборудования, прежде чем заключать договор. Знание рыночной стоимости помогает арендатору оценить расходы на страхование для защиты от потери или повреждения оборудования.

5. Налоговая ответственность

В зависимости от типа аренды от арендатора может потребоваться оплата определенных расходов, таких как налоги, на оборудование. Знание налоговой ответственности по различным видам аренды поможет арендатору избежать непредвиденных расходов.

6. Условия аннулирования

Договор аренды оборудования должен включать инструкции по расторжению договора. Компания может решить расторгнуть соглашение на полпути, либо потому, что найдет альтернативу, либо потому, что оборудование неисправно или устарело.Некоторые лизинговые компании могут взимать штрафные санкции, если фактические размеры штрафов не были раскрыты на начальном этапе. Технологическое оборудование быстро устаревает, и компаниям может потребоваться быстро найти альтернативы, чтобы победить конкурентов.

7. Варианты продления для арендатора

Варианты продления для арендатора содержат инструкции по процессу продления по истечении срока аренды. Арендатор может пожелать сократить периодические платежи или получить возможность приобрести оборудование по истечении срока аренды.

Как финансировать аренду оборудования

Для малых предприятий, у которых нет достаточных денежных резервов для финансирования аренды оборудования, есть несколько путей, которыми они могут воспользоваться, чтобы получить более низкие арендные расходы или финансовую помощь. Эти направления включают:

1. Лизинговые компании

В последние годы количество лизинговых компаний в США неуклонно растет, чтобы удовлетворить растущий спрос на арендуемое оборудование. Лизинговые фирмы различаются условиями лизинга, качеством продукции и услуг.Владелец бизнеса должен сначала обратиться к нескольким лизинговым компаниям, чтобы оценить условия каждой фирмы и их договор аренды оборудования. Проверка репутации каждой компании, а также беседы с бывшими и нынешними клиентами могут помочь отсеять фирмы-мошенники.

2. Банки и аффилированные с ними фирмы

Некоторые банки предоставляют кредиты малому и среднему бизнесу, чтобы помочь им арендовать дорогое оборудование. Банки взимают более низкие комиссии и могут предлагать лучшее обслуживание клиентов, чем компании, которые не занимаются преимущественно финансовым бизнесом и, следовательно, предпочитаются заемщиками.Некоторые банки также обслуживают периодические транзакции в зависимости от вашего соглашения с ними.

3. Дилеры и дистрибьюторы оборудования

Дилеры и дистрибьюторы оборудования часто владеют дочерними компаниями, предлагающими услуги по лизингу оборудования. Посетите дилеров оборудования и узнайте, предлагают ли они механизмы финансирования своего оборудования.

Ссылки по теме

CFI является официальным поставщиком глобальной программы финансового моделирования и оценки. Станьте сертифицированным специалистом по финансовому моделированию и оценке (FMVA) ®, чтобы помочь любому стать финансовым аналитиком мирового уровня.Чтобы узнать больше о лизинге и других методах ведения бизнеса, мы предлагаем следующие бесплатные ресурсы:

- Классификация аренды Классификация аренды Классификация аренды включает операционную аренду и капитальную аренду. Аренда — это тип сделки, совершаемой компанией с целью получения права на использование актива. При аренде компания будет платить другой стороне оговоренную сумму денег, аналогичную арендной плате, в обмен на возможность использовать актив.

- Учет арендыАренда — это контракты, по которым владелец собственности / актива разрешает другой стороне использовать собственность / актив в обмен на деньги или другие активы. Двумя наиболее распространенными видами аренды в бухгалтерском учете являются операционная и финансовая (капитальная аренда). Преимущества, недостатки и примеры

- Цикл приобретения и платежа Цикл сбора и платежа Цикл приобретения и платежа (также называемый циклом ГЧП для закупок, кредиторской задолженности и платежей) состоит в основном из двух классов:

- Прогнозирование статей баланса Статьи Проектирование статей баланса включает анализ оборотного капитала, основных средств, заемного капитала и чистой прибыли.В этом руководстве подробно рассказывается, как рассчитать

Лизинг оборудования — Энциклопедия — Деловые термины

Связанные термины: Аренда автомобилей

Аренда, по сути, представляет собой расширенное соглашение об аренде, в соответствии с которым владелец оборудования позволяет пользователю эксплуатировать или иным образом использовать оборудование в обмен на периодические арендные платежи. В терминологии лизинга собственник — арендодатель, пользователь — арендатор. Лизинг оборудования — популярный вариант для компаний любого размера.Американская ассоциация лизинга оборудования оценивает, что 80 процентов всех компаний берут в аренду хотя бы часть своего оборудования, и, по оценкам организации, в 2004 году фирмы арендовали товаров на сумму 220 миллиардов долларов, а в 2005 году эта сумма, по прогнозам, достигнет 229 миллиардов долларов. многими малыми предприятиями, у которых часто меньше возможностей из-за ограниченного капитала.

КАТЕГОРИЗАЦИИ

Двумя основными типами аренды являются операционная и долгосрочная или «капитальная» аренда.Для операционной аренды характерны краткосрочные, расторгаемые условия; арендодатель несет риск устаревания и пользуется такими преимуществами, как амортизация, включая, если применимо, ускоренную амортизацию. Такая аренда обычно предпочтительна, когда компании требуется оборудование на короткий период времени. В соответствии с обычными условиями операционной аренды арендатор обычно может расторгнуть договор аренды при условии предварительного уведомления без значительного штрафа. Долгосрочная, «капитальная», не подлежащая аннулированию аренда, также известная как полная выплата или финансовая аренда, является источником финансирования активов, которые компания-арендатор хочет приобрести и использовать в течение более длительных периодов времени.Большинство договоров финансовой аренды представляют собой «чистую» аренду, что означает, что арендатор несет ответственность за содержание и страхование актива и уплату всех налогов на имущество, если это применимо. Финансовая аренда часто используется предприятиями для приобретения дорогостоящего капитального оборудования.

Помимо этих двух основных моделей лизинга, часто используется большое количество других соглашений об аренде. Эти договоры аренды, каждый из которых сочетает в себе различные финансовые и налоговые преимущества, на самом деле представляют собой гибриды финансовой и операционной аренды, отражающие индивидуальные потребности компаний-арендодателей.Например, аренда с полным спектром услуг — это аренда, при которой арендодатель несет ответственность за страхование и техническое обслуживание (это обычное дело для офисного оборудования или аренды транспортных средств). С другой стороны, чистая аренда — это аренда, по которой арендатор несет ответственность за техническое обслуживание и страхование. Между тем аренда с использованием заемных средств — это договоренности, при которых стоимость арендуемого актива финансируется за счет выпуска долговых и долевых требований в отношении актива и будущих арендных платежей.

Размер билета

Аренда также классифицируется как «небольшая», «средняя» и «большая» аренда в зависимости от стоимости оборудования, которое будет сдаваться в аренду.Аренда небольшого билета распространяется на предметы стоимостью до 100 000 долларов; аренда крупных билетов распространяется на объект стоимостью более 2 миллионов долларов. Среда, конечно же, — это промежуточная область. Аренда небольших билетов представляет особый интерес для малого бизнеса, поскольку получение разрешения на такую аренду редко требует гораздо больших усилий, чем получение права на получение кредитной карты. По мере того как стоимость арендуемого оборудования увеличивается, получение аренды все больше и больше напоминает заявку на крупную ссуду.

Неровное игровое поле

Владельцы малого бизнеса должны помнить, что арендные ставки могут значительно отличаться от одной лизинговой компании к другой.Лизинговые компании также могут взимать разные ставки за одно и то же оборудование в зависимости от различных характеристик бизнеса, который запрашивает аренду. Факторы, которые могут повлиять на ставку аренды, включают кредитную историю арендатора, характер оборудования, необходимого арендатору, продолжительность срока аренды и то, является ли арендатор или арендодатель основным бенефициаром налоговых льгот, связанных с операцией.

ПОЧЕМУ АРЕНДА?