При расчете налога на прибыль будут учитывать затраты на маски и тест-системы

В соответствии с поправками в Налоговый кодекс расходы организаций на приобретение средств индивидуальной защиты, тест-систем и медицинского оборудования для диагностики и лечения коронавируса будут отнесены к расходам при исчислении налога на прибыль.

Несмотря на то что такие расходы не являются профильными для большинства предприятий, они не будут учитываться при определении налоговой базы по налогу на прибыль. Поправки направлены на снижение издержек налогоплательщиков в условиях пандемии.

Кроме того, отмечается в пояснительной записке, «принятие и реализация законопроекта будут способствовать обеспечению населения необходимыми средствами защиты и профилактики в условия распространения новой коронавирусной инфекции».

В тексте законопроекта указывается, что он «вступает в силу по истечении

одного месяца со дня его официального опубликования

и распространяется на правоотношения, возникшие с 1 января 2020 года».

«Главное –

безусловно, мы поддерживаем этот подход. Нужно оказать содействие предприятиям,

которые оказывают эту помощь гражданам. Хотелось бы сказать, что идет очень

серьезная работа вместе с Правительством с точки зрения того, какие еще могли

быть меры налогового характера, чтобы поддержать сегодня экономику, людей и предприятия. Поэтому я не исключаю, что ко второму чтению могут быть внесены

дополнительные предложения», — отметил Председатель Комитета по бюджету и налогам Андрей Макаров Макаров

Андрей Михайлович

Депутат Государственной Думы избран в составе федерального списка кандидатов, выдвинутого Всероссийской политической партией «ЕДИНАЯ РОССИЯ»

.

Уменьшение налога на прибыль на стоимость услуг ОрдерКом

Все юридические услуги мы оказываем по договору, закрываем актами и предоставляем детализированный отчет об оказанных услугах.

Поэтому на сумму уплаченных денег за наши услуги Вы уменьшаете базу Налога на прибыль. Налоговый кодекс РФ:

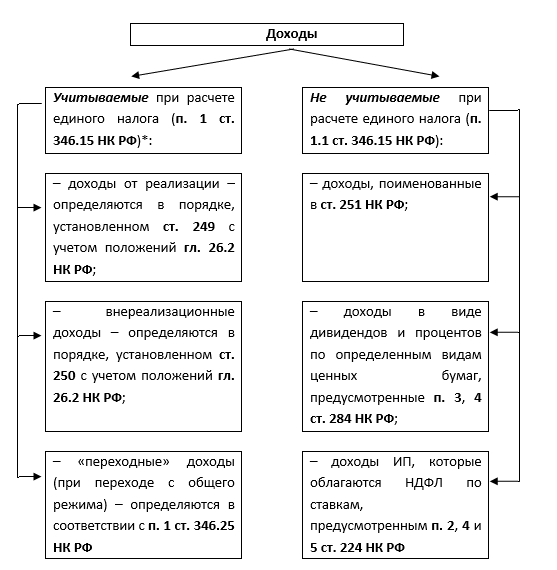

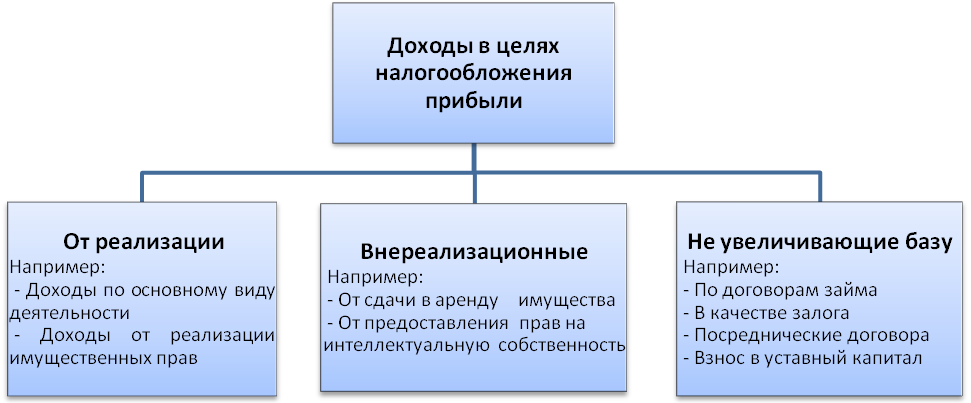

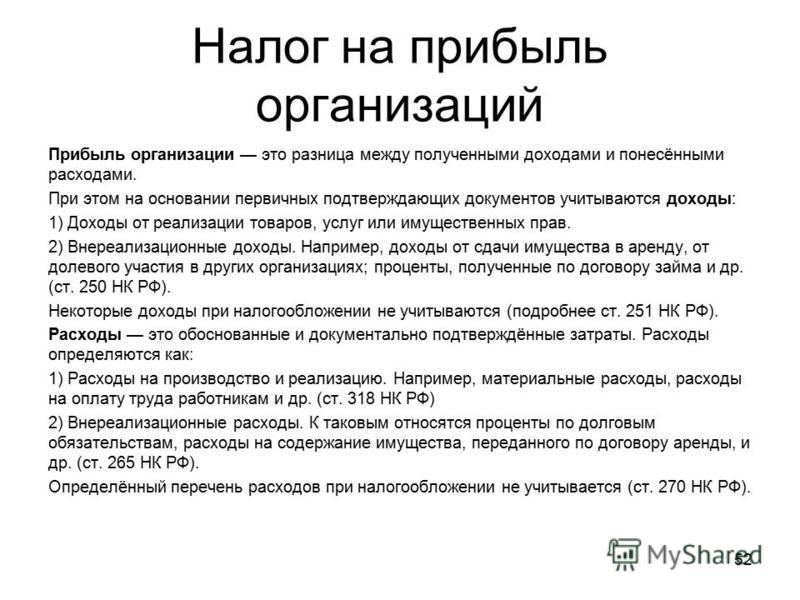

Поэтому на сумму уплаченных денег за наши услуги Вы уменьшаете базу Налога на прибыль. Налоговый кодекс РФ:Статья 247. Объект налогообложения

Объектом налогообложения по налогу на прибыль организаций (далее в настоящей главе — налог) признается прибыль, полученная налогоплательщиком.

Прибылью в целях настоящей главы признается:

1) для российских организаций, не являющихся участниками консолидированной группы налогоплательщиков, — полученные доходы, уменьшенные на величину произведенных расходов, которые определяются в соответствии с настоящей главой;

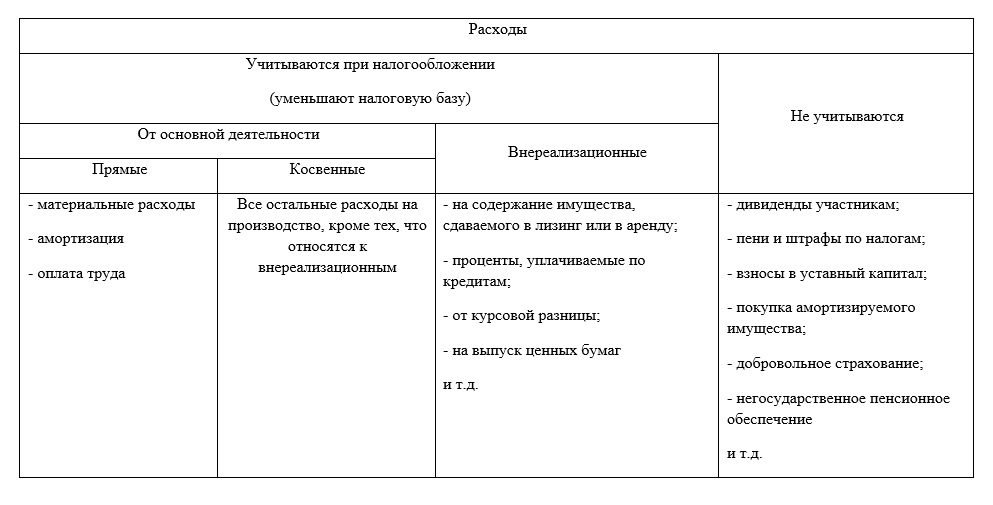

Статья 252. Расходы. Группировка расходов

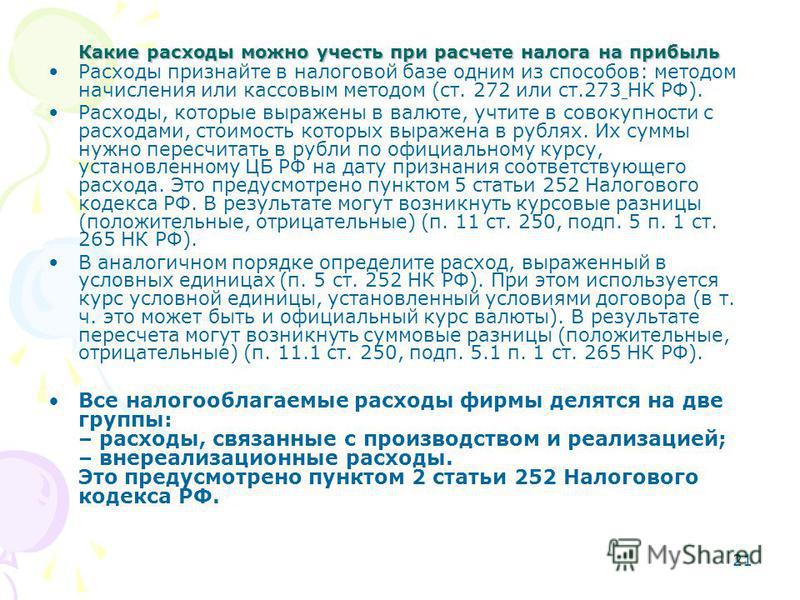

- В целях настоящей главы налогоплательщик уменьшает полученные доходы на сумму произведенных расходов.

Расходами признаются обоснованные и документально подтвержденные затраты, понесенные налогоплательщиком.

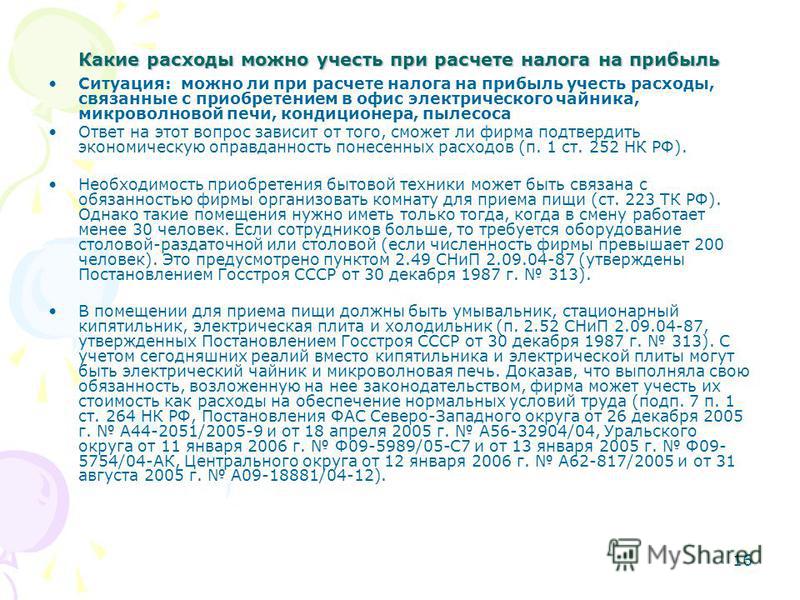

Под обоснованными расходами понимаются экономически оправданные затраты, оценка которых выражена в денежной форме.

Под документально подтвержденными расходами понимаются затраты, подтвержденные документами, оформленными в соответствии с законодательством Российской Федерации, либо документами, оформленными в соответствии с обычаями делового оборота, применяемыми в иностранном государстве, на территории которого были произведены соответствующие расходы, и (или) документами, косвенно подтверждающими произведенные расходы (в том числе таможенной декларацией, приказом о командировке, проездными документами, отчетом о выполненной работе в соответствии с договором). Расходами признаются любые затраты при условии, что они произведены для осуществления деятельности, направленной на получение дохода.

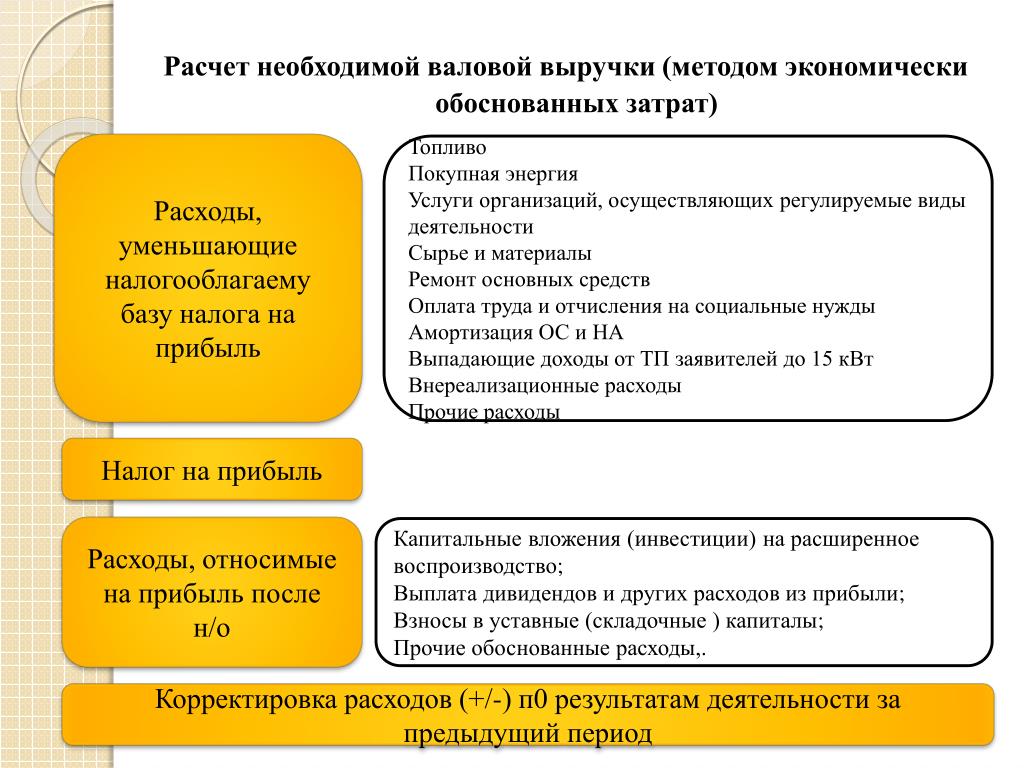

- Расходы в зависимости от их характера, а также условий осуществления и направлений деятельности налогоплательщика подразделяются на расходы, связанные с производством и реализацией, и внереализационные расходы.

Статья 253. Расходы, связанные с производством и реализацией

- Расходы, связанные с производством и реализацией, включают в себя:

4) прочие расходы.

Статья 264. Прочие расходы, связанные с производством и (или) реализацией

- К прочим расходам, связанным с производством и реализацией, относятся следующие расходы налогоплательщика:

14) расходы на юридические и информационные услуги;

15) расходы на консультационные и иные аналогичные услуги;

ПИСЬМО УПРАВЛЕНИЯ ФЕДЕРАЛЬНОЙ НАЛОГОВОЙ СЛУЖБЫ ПО Г. МОСКВЕ

от 8 октября 2008 г. N 20-12/094120:

Расходами признаются любые затраты при условии, что они произведены для осуществления деятельности, направленной на получение дохода.

Согласно пунктам 1 и 2 статьи 9 Федерального закона от 21.11.96 N 129-ФЗ «О бухгалтерском учете» все хозяйственные операции, проводимые организацией, должны оформляться оправдательными документами. Эти документы служат первичными учетными документами, на основании которых ведется бухгалтерский учет.

Первичные учетные документы принимаются к учету, если они составлены по форме, содержащейся в альбомах унифицированных форм первичной учетной документации, а документы, форма которых не предусмотрена в этих альбомах, должны содержать такие обязательные реквизиты, как:

— наименование документа;

— дату его составления;

— наименование организации, от имени которой составлен документ;

— содержание хозяйственной операции;

— измерители хозяйственной операции в натуральном и денежном выражении;

— наименование должностей лиц, ответственных за совершение хозяйственной операции и правильность ее оформления;

— личные подписи указанных лиц.

Обоснованность расходов, учитываемых при расчете налоговой базы, оценивается с учетом обстоятельств, свидетельствующих о намерениях налогоплательщика получить экономический эффект в результате реальной предпринимательской или иной экономической деятельности, то есть содержание оправдательных документов должно подтверждать экономическую обоснованность затрат (их связь с получением дохода организацией). Таким доказательством являются документы, оформленные по результатам оказанных услуг.

Подтверждением оказанных юридических услуг признаются договор, задание заказчика, отчет об оказанных услугах, двусторонний акт, подтверждающий объем оказанных услуг.

При этом документальное оформление юридических услуг должно быть достаточно детализировано.

При методе начисления на основании пункта 1 статьи 272 НК РФ расходы, принимаемые для целей налогообложения, признаются таковыми в том отчетном (налоговом) периоде, к которому они относятся, независимо от времени фактической выплаты денежных средств и (или) иной формы их оплаты и определяются с учетом положений статей 318-320 НК РФ.

Расходы признаются в том отчетном (налоговом) периоде, в котором эти расходы возникают исходя из условий сделок.

Согласно подпункту 3 пункта 7 статьи 272 НК РФ датой осуществления внереализационных и прочих расходов (для затрат в виде расходов на оплату сторонним организациям за выполненные ими работы (предоставленные услуги) признается:

— дата расчетов в соответствии с условиями заключенных договоров;

— дата предъявления налогоплательщику документов, служащих основанием для произведения расчетов;

— последнее число отчетного (налогового) периода.

Таким образом, расходы, связанные с оплатой юридических услуг, оказанных сторонней организацией, признаются в целях налогообложения прибыли в отчетном (налоговом) периоде их фактического оказания.

Какие суммы можно включить в расходы по налогу на прибыль

Вопрос:Наша организация получила процентный займ, который не вернула по окончании срока действия. По решению суда были начислены неустойка и госпошлина. Можем ли мы включить в расходы по налогу на прибыль суммы неустойки и госпошлины по невозвращенному займу?

По решению суда были начислены неустойка и госпошлина. Можем ли мы включить в расходы по налогу на прибыль суммы неустойки и госпошлины по невозвращенному займу?

В состав внереализационных расходов, не связанных с производством и реализацией, включаются обоснованные затраты на осуществление деятельности, непосредственно не связанной с производством и (или) реализацией. К таким расходам относятся, в частности:

13) расходы в виде признанных должником или подлежащих уплате должником на основании решения суда, вступившего в законную силу, штрафов, пеней и (или) иных санкций за нарушение договорных или долговых обязательств, а также расходы на возмещение причиненного ущерба;

Источник: ст. 265, «Налоговый кодекс Российской Федерации (часть вторая)» от 05.08.2000 N 117-ФЗ (ред. от 03.08.2018) {КонсультантПлюс}

Во внереализационные расходы нужно включать те затраты, которые не связаны с производством и реализацией товаров, работ, услуг. Например, расходы на услуги банка, штрафы и пени за нарушение условий договоров и т.д.

Например, расходы на услуги банка, штрафы и пени за нарушение условий договоров и т.д.

Перечень внереализационных расходов открытый. Это значит, что расходы, которые не связаны с производством и реализацией, вы можете учесть, даже если в Налоговом кодексе РФ они прямо не названы. Главное, чтобы эти расходы были экономически обоснованы, подтверждены документами и не относились к расходам, которые нельзя учесть при расчете налога на прибыль.

Учет внереализационных расходов зависит от вида расхода и от того, какой метод учета доходов и расходов вы применяете: метод начисления или кассовый метод.

1. Какие расходы учитываются в составе внереализационных расходов при расчете налога на прибыль

Во внереализационные расходы нужно включать затраты, которые прямо не связаны с производством и реализацией товаров, работ, услуг, а также убытки, которые получены вами в текущем отчетном (налоговом) периоде (п. п. 1, 2 ст. 265 НК РФ).

Примерами внереализационных расходов могут служить:

В целях главы 25 «Налог на прибыль организаций» Налогового кодекса Российской Федерации (далее — НК РФ) налогоплательщик уменьшает полученные доходы на сумму произведенных расходов (за исключением расходов, указанных в статье 270 НК РФ).

Согласно положениям пункта 1 статьи 252 НК РФ расходами признаются обоснованные и документально подтвержденные затраты (а в случаях, предусмотренных статьей 265 НК РФ, убытки), осуществленные (понесенные) налогоплательщиком.

При этом расходами признаются любые затраты при условии, что они произведены для осуществления деятельности, направленной на получение дохода.

В соответствии с пунктом 1 статьи 330 Гражданского кодекса Российской Федерации (далее — ГК РФ) неустойкой (штрафом, пеней) признается определенная законом или договором денежная сумма, которую должник обязан уплатить кредитору в случае неисполнения или ненадлежащего исполнения обязательства, в частности в случае просрочки исполнения.

В соответствии со статьей 331 ГК РФ соглашение о неустойке должно быть совершено в письменной форме независимо от формы основного обязательства.

Согласно подпункту 13 пункта 1 статьи 265 НК РФ в состав внереализационных расходов включаются расходы в виде признанных должником или подлежащих уплате должником на основании решения суда, вступившего в законную силу, штрафов, пеней и (или) иных санкций за нарушение договорных или долговых обязательств, а также расходы на возмещение причиненного ущерба.

Источник:{Вопрос: Об учете расходов в виде штрафных санкций для целей налога на прибыль. (Письмо Минфина России от 20.06.2018 N 03-03-06/1/42048) {КонсультантПлюс}}

Применять УСН только для обособленного подразделения невозможно, если головная организация находится на общей системе налогообложения. Причем сразу по двум причинам.

Во-первых, и это самое главное, упрощенная и общая системы налогообложения несовместимы. На «упрощенку» переходит вся организация, а не отдельный вид деятельности, в том числе и тогда, когда им занимается обособленное подразделение.

Во-вторых, согласно п. 1 ст. 346.12 НК РФ налогоплательщиками являются только организации и индивидуальные предприниматели, поэтому применять какой-то свой налоговый режим, то есть быть самостоятельными налогоплательщиками, обособленные подразделения не могут.

Извлечение из документа:

Путеводитель по налогам. Практическое пособие по УСН {КонсультантПлюс}

… нельзя одновременно работать на УСН и на общей системе налогообложения, поскольку каждый из этих режимов применяется в отношении всех видов деятельности, которые ведет налогоплательщик.

На это, в частности, указал Конституционный Суд РФ в Определении от 16.10.2007 N 667-О-О. Аналогичного подхода придерживаются Минфин России (Письма от 18.03.2013 N 03-11-12/33, от 01.08.2011 N 03-11-10/48, от 21.04.2011 N 03-11-06/2/63) и арбитражные суды (Постановления ФАС Уральского округа от 20.09.2012 N Ф09-8584/12, ФАС Поволжского округа от 09.06.2011 N А06-6414/2010 (оставлено в силе Определением ВАС РФ от 10.10.2011 N ВАС-12927/11)).

Извлечение из документа:

{Вопрос: Я являюсь ИП. В 2013 году совмещала патентную систему налогообложения на оказание транспортных услуг и упрощенную систему налогообложения на другие виды деятельности. Просрочила оплату по патенту. Как я должна оплачивать налоги? Может ли совмещаться упрощенная система налогов с общим режимом налогообложения? Патент был оплачен полностью, но с опозданием. Как мне быть? Если перейти на общий режим налогообложения, то банкротство мне гарантировано. Возможно ли перейти на УСН по всем видам деятельности? Какой выход из этой ситуации? («Юрист спешит на помощь», 2014, N 5) {КонсультантПлюс}}

… совмещение упрощенной системы налогообложения и общего режима налогообложения налоговым законодательством не предусмотрено. Данной точки зрения придерживаются налоговые органы.

Данной точки зрения придерживаются налоговые органы.

Обзор подготовлен специалистами Линии Консультирования ГК «Земля-СЕРВИС»

Не все расходы учитываются при расчете налога на прибыль — Российская газета

Суды трех инстанций отказали компании в признании в целях налога на прибыль расходов, связанных с выплатой «гонорара успеха», поскольку признали недействительность договора в части, в которой оплата услуг юридического агентства поставлена в зависимость от принятия арбитражными судами благоприятного для компании судебного акта. Как следует из обстоятельств дела, спор возник по результатам проведения выездной налоговой проверки налогоплательщика. Налоговым органом было установлено, что в проверяемом периоде налогоплательщиком был заключен договор с юридическим агентством на представление интересов в судах по спору с таможней. Договором было предусмотрено, что оплата услуг агентства состоит из фиксированной суммы плюс проценты от сниженных по результатам разбирательств таможенных платежей («гонорар успеха»). В итоге платежи были уменьшены, налогоплательщик рассчитался с юристами согласно договору. Однако налоговый орган не согласился с возможностью отнесения на расходы для целей исчисления налога на прибыль «гонорара успеха».

В итоге платежи были уменьшены, налогоплательщик рассчитался с юристами согласно договору. Однако налоговый орган не согласился с возможностью отнесения на расходы для целей исчисления налога на прибыль «гонорара успеха».

Налогоплательщик обратился в арбитражный суд. Мотивируя свои требования, он исходил из того, что если им, как заказчиком юридических услуг, последние были приняты и оплачены, то, соответственно, нет оснований считать, что эта часть стоимости услуг не была согласована. В связи с чем отсутствуют основания не относить их на расходы. Однако суды всех инстанций сослались на правовые позиции Конституционного и Высшего арбитражного судов РФ, сформированные еще в 2007 и 1999 годах соответственно. И, несмотря на их давность, их применение в налоговых правоотношениях было зафиксировано впервые — именно в этом споре.

Как указано в постановлении КС РФ, включение в договор о возмездном оказании правовых услуг условия о выплате вознаграждения в зависимости от того, в чью пользу склонится Фемида, нарушает основы конституционного строя и публичного правопорядка, принципы самостоятельности и независимости судебной власти, которая не может быть предметом частноправового регулирования. Президиум ВАС изложил свою позицию так: «Не подлежит удовлетворению требование исполнителя о выплате вознаграждения, если данное требование истец обосновывает условием договора, ставящим размер оплаты услуг в зависимость от решения суда или государственного органа, которое будет принято в будущем». В общем, позиция КС и ВАС сводится к тому, что «гонорар успеха» не может считаться надлежащим условием договора возмездного оказания услуг, поэтому при его использовании в договорных отношениях условие о стоимости услуг будет считаться несогласованным, а сделка в этой части — недействительной.

Президиум ВАС изложил свою позицию так: «Не подлежит удовлетворению требование исполнителя о выплате вознаграждения, если данное требование истец обосновывает условием договора, ставящим размер оплаты услуг в зависимость от решения суда или государственного органа, которое будет принято в будущем». В общем, позиция КС и ВАС сводится к тому, что «гонорар успеха» не может считаться надлежащим условием договора возмездного оказания услуг, поэтому при его использовании в договорных отношениях условие о стоимости услуг будет считаться несогласованным, а сделка в этой части — недействительной.

В обоснование своей позиции суды также сослались и на более поздний акт ВАС от 2014 года, регулирующий не налоговые, а гражданско-правовые отношения — Пленум «О свободе договора и ее пределах». Там в п. 3 указано, что, несмотря на отсутствие в законе, регулирующем правоотношения по договору возмездного оказания услуг, прямого ограничения на установление «гонорара успеха», исходя из необходимости защиты особо значимых охраняемых законом публичных интересов в сфере осуществления правосудия, отсутствие в Гражданском кодексе РФ явно выраженного запрета необходимо расценивать как императивное требование о недопустимости установления «гонорара успеха».

Налогоплательщик пытался доказать обоснованность своей позиции с помощью аналогии с институтом распределения судебных расходов, в том числе расходов по оплате услуг представителя. Ведь налоговые органы никогда не оспаривают возможность отнесения на расходы тех сумм, которые были выплачены проигравшей стороной в качестве судебных расходов. Они, по мнению налогоплательщика, ничем не отличаются от расходов на услуги юридического агентства, которыми он и воспользовался. Однако этот довод был отвергнут судами, потому что в этом случае предметом оценки является определение разумности расходов лишь в части, касающейся их возложения на ответчика. Оценка же обоснованности размера вознаграждения, выплаченного исполнителю по самому договору оказания услуг, в ходе распределения судебных расходов судом никогда не производится.

Тогда налогоплательщик заявил еще один довод о необходимости проведения налоговым органом оценки стоимости услуг, раз в этой части он считает условие о цене несогласованным. Но суды посчитали возражения общества необоснованными, поскольку спорный договор не является таковым в части, в которой определена фиксированная стоимость услуг юридического агентства, так как она никоим образом не привязана к результату для налогоплательщика по вынесенному судебному акту. По мнению судов, такое буквальное толкование условий договора свидетельствует о том, что указанным вознаграждением охватывается весь объем определенных договором услуг. Содержание акта приемки услуг также указывает на то, что выплата «гонорара успеха» обусловлена только принятием решения арбитражного суда в пользу заказчика и не связана с осуществлением исполнителем каких-либо иных дополнительных юридических действий. Об этом свидетельствует и тот факт, что оплата вознаграждения в твердой денежной сумме произведена в течение 5 дней после подписания договора, тогда как «гонорар успеха» оплачен только лишь после вступления положительного для заказчика решения арбитражного суда в законную силу.

Последствия рассматриваемого дела для налогоплательщиков, привлекавших представителей на условиях «гонорара успеха», очевидны: теперь налоговые органы непременно будут проверять факт отнесения на расходы для целей исчисления налога на прибыль подобных выплат. Таким образом, судебная практика ставит налогоплательщиков и налоговые органы в неравное положение: о том, что «гонорар успеха» — это необоснованный расход, стало известно сейчас, а на расходы их относили в предыдущих налоговых периодах, которые сейчас могут проверить налоговые органы.

Как отражаются взносы «на травматизм», приходящиеся на два налоговых периода, при расчете налога на … — Консультации

В вопросе, вероятно, имеется в виду, как отражаются при расчете налога на прибыль взносы по обязательному социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний, производимые в соответствии с законодательством РФ, начисленные на сумму отпускных, в случае если отпуск начался в декабре текущего года, а закончился в январе следующего года.

В соответствии с пп. 45 п. 1 ст. 264 НК РФ взносы по обязательному социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний, производимые в соответствии с законодательством РФ, относятся к прочим расходам, связанным с производством и реализацией.

На основании пп. 1 п. 7 ст. 272 НК РФ датой осуществления внереализационных и прочих расходов признается дата начисления налогов (сборов) – для расходов в виде сумм налогов (авансовых платежей по налогам), сборов и иных обязательных платежей.

Поскольку страховые взносы являются обязательными платежами, то в данном случае следует применять пп. 1 п. 7 ст. 272 НК РФ.

Таким образом, если отпускные начисляются в декабре, соответственно, взносы по обязательному социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний (НС и ПЗ) начисляются в декабре, то датой осуществления расходов по взносам при расчете налога на прибыль является декабрь.

В бухгалтерском учете в декабре:

- Дт 97 Кт 69/НС и ПЗ – на сумму взносов, начисленных на сумму отпускных, приходящихся на январь.

В бухгалтерском учете в январе:

- Дт 20, 25, 26 и т.д. Кт 97 – на сумму взносов, начисленных на сумму отпускных, приходящихся на январь.

Для целей исчисления налога на прибыль расход на сумму взносов, начисленных на сумму отпускных, приходящихся на январь, признается в декабре.

В связи с тем, что в налоговом учете расход в виде суммы взносов на НС и ПЗ, начисленных на сумму отпускных, приходящихся на январь, признается в декабре, а в бухгалтерском учете – в январе, в учете возникает налогооблагаемая временная разница и соответствующее ей отложенное налоговое обязательство (п. п. 12, 15 Положения по бухгалтерскому учету «Учет расчетов по налогу на прибыль» ПБУ 18/02, утв. Приказом Минфина РФ от 19.11.2002 г. № 114н).

Согласно п. 15 ПБУ 18/02, Инструкции по применению Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций, утв. Приказом Минфина РФ от 31.10.2000 г. № 94н, отложенное налоговое обязательство отражается в декабре по кредиту счета 77 «Отложенные налоговые обязательства» в корреспонденции с дебетом счета 68 «Расчеты по налогам и сборам». Погашение отложенного налогового обязательства отражается в январе по кредиту счета 68 в корреспонденции с дебетом счета 77.

Входной НДС при расчете налога на прибыль

Есть некоторые особенности учета НДС в расходах по налогу на прибыль. Входящим тарифом называется сбор, который предъявляется продавцами продукции. То есть, этот тариф появляется у тех, кто приобретает что-либо, при условии, что операции являются облагаемыми налогом. Сбор называется входным.

Исходящим тарифом называется налог, который начисляют своим контрагентам при продаже, то есть, в качестве продавца. Начислять тариф должны плательщики сбора. Он должен быть внесен в бюджет по результатам периода в соответствующие сроки. Его можно снизить на размеры вычетов, то есть, входной платеж.

Когда входной НДС учитывается в расходах для целей налогообложения прибыли

Входящий тариф учитывается при расчете размера взноса к уплате. У плательщиков этого сбора из суммы исходящего платежа вычитается входящий взнос согласно НК. Выполнить это можно только при соблюдении нескольких требований. Товары должны приниматься к учету, покупаться для использования в облагаемых операциях. Требуется наличие СФ и прочих документов.

Исходящий платеж и входящий взнос, который принимается к вычету, отражается в 3 разделе декларации НДС. Принять входной налог к вычету нельзя, если покупатель не относится к плательщикам, товары не используются в облагаемой деятельности.

Вопрос о необходимости включения НДС при расчете налога на прибыль популярен. Целесообразность включения тарифа в цену имущества имеет зависимость от применяемой системы обложения. В некоторых ситуациях при покупке материалов входной тариф не принимается к возврату, а прибавляется в цену материалов и учитывается в составе выплат по прибыли при списании объекта в производство.

Этот случай возникает при применении объектов в необлагаемых операциях, освобожденных от внесения сбора, местом реализации которых является не Россия, процедуры не относят к объектам обложения. К примеру, такой случай возникает, если объекты применяются при выполнении ремонта по гарантии. Такая услуга не облагается НДС, сумма с цены затраченных запчастей не принимается к вычету, а их стоимость относят на расходы по прибыли.

Если нет накладной на объекты, то учесть их в цену в налоговых расходах не получится. Если нет СФ на поступившие объекты, то учесть их стоимость можно в налоговых расходах по товарной накладной, но сумма входного взноса не учитывается. К вычету этот платеж без СФ не может быть принят.

В случае работы на ОСН требование по включению входного тарифа в цены купленного имущества зависит от того, применяет ли компания освобождение.

Какие расходы учитывать при расчете налога на прибыль

При определении значения налога на прибыль сумма доходов может быть снижена на затраты, которые учитываются в денежной форме. Затраты фирмы, отображенные в налоговой базе, должны обосновываться, подтверждаться документами, иметь связь с деятельностью, которая ведется с целью получения дохода. При невыполнении условий расход для целей обложения не признается.

При определении базы расходы учитываются методом начисления или кассовым способом. Все показатели, снижающие базу по сбору на прибыль, делятся на 2 основных вида – имеющие связь с производством и внереализационные.

К первому типу относят затраты на производство, хранение продуктов и их доставку, осуществление работ, выплаты, связанные с покупкой и продажей покупной продукции. Это затраты на содержание и использование ОС, страхование, прочие затраты.

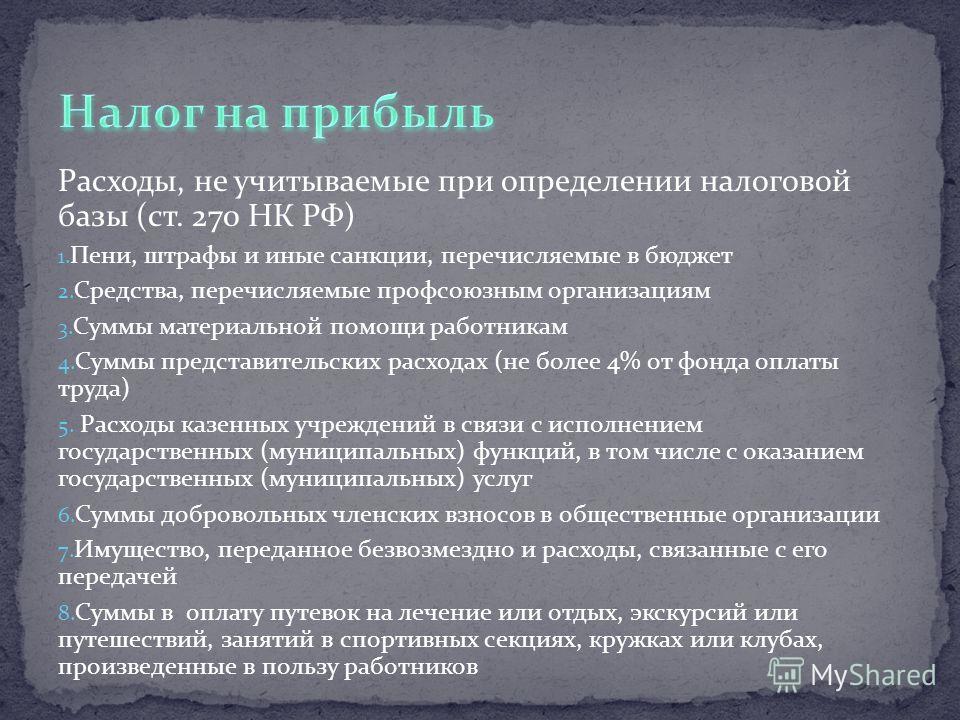

Добавленной стоимостью называют часть цены, которая создается в компании. Она рассчитывается как разность между ценой товаров и размером расходов, затраченных на производство. При установлении тарифа на прибыль не учитываются затраты, которые приведены в статье 270 НК.

Уменьшает ли НДС налог на прибыль

Êðàñíàÿ ñòðåëêà íà ôîíå äåíåã . Êîíöåïöèÿ èçìåíåíèÿ ôèíàíñîâîé ñòàáèëüíîñòè .Основная цель ведения коммерческой деятельности – получение прибыли. В таком случае требуется вносить соответствующий сбор, если компания функционирует на ОСН. Этот платеж определяется с разницы между доходами и затратами.

Расчет осуществляется по итогам квартала. При планировании доходов и выплат компания может составить прогноз по показателям базы. При этом нужно учитывать, что доходы по платежу устанавливаются по факту реализации продукции. В базе по сбору могут быть учтены оправданные с экономической стороны расходы, которые подтверждаются документацией. Отсутствие этих бумаг предполагает, что принять налоговые выплаты невозможно.

Популярен вопрос, нужно ли НДС учитывать при расчете налога на прибыль, возможно ли уменьшить или оптимизировать базу. Чаще всего, когда речь ведется о доходах и затратах, имеющих связь с покупкой или продажей, компания должна прогнозировать значения НДС. Существуют ситуации, когда оптимизация прибыли может привести к отрицательному значению НДС.

Отрицательное значение добавленной стоимости может привести к проблемам с налоговиками и осуществлением проверок. При необходимости снижения базы по прибыли и сохранения положительного значения добавленной стоимости используются статьи, учтенные при определении первого и не влияющие на суммы второго тарифа.

НДС и расходы при расчете налога на прибыль 2019

Суммы НДС в обязательном порядке уплачиваются субъектами предпринимательской деятельности. Составляя расчеты для подсчета суммы налога на прибыль, предприниматели часто не могут понять, куда девать этот НДС и к чему его относить. Включение НДС в расходы по налогу на прибыль производится в отдельных случаях, которые мы рассмотрим ниже.

Когда входящий НДС можно включить в расходыСтатья 264 НК РФ регламентирует эти особенности.

- Согласно ее первому пункту, налоги, которые не входят в список статьи 270, являются прочими расходами, связанными с реализацией товаров и процессом их производства. Ст. 270 также указывает, что для определения суммы налоговой базы не используются суммы налогов, предъявляемые конечному потребителю продавцом. Входной НДС учитывается в расходах для целей налогообложения прибыли в том случае, если налогоплательщик освобожден от уплаты НДС или оплачивает его при покупке товара. По статье эти нюансы называются «Иное». В самой статье указано, что НДС, оплаченный налогоплательщиком при покупке необходимых товаров для процесса производства или при осуществлении ввоза определенных товаров на таможенную территорию РФ, в графу расходов не включается.

- Если налогоплательщик приобретает товар для включения в основные средства и осуществления производства товара, то оплаченный за их покупку НДС вычитается или рассчитывается в сумме основных средств в той же пропорции, в какой эти средства используются для осуществления производства.

- Статья 170 регламентирует включение в расходы именно входящего НДС, хотя в большом количестве случаев его уплата совершается за счет налогоплательщика.

Пример. Компания-экспортер, которая продает бытовую технику, не предоставила документальное подтверждение импорта. В таком случае она платит НДС, а непосредственно иностранному покупателю НДС не предъявляется. По идее, сумма НДС должна относиться к категории расходов, но согласно ст.170, в которой такая ситуация не прописана как «Иное», уплаченная сумма НДС будет включена в доходы. Хотя на основании ст. 270 именно на эту сумму доход компании должен быть снижен для расчета налога на ее прибыль.

- Если суммы НДС, относимые к сверхнормативным затратам предприятия на рекламу, не утверждаются к вычету, то в списке расходов они не учитываются. Нормативные расходы на рекламу учитываются для исчисления налога на прибыль и подлежат вычету, если они не превышают 1% полученной выручки путем реализации товаров или услуг. Сумма НДС, которая не принята к вычету, оплачивается за счет собственных средств налогоплательщика. Особенно это касается случая, когда плательщик рассчитывается за купленные им товары собственным имуществом, а его стоимость в счете-фактуре указана ниже, чем рыночная.

- По-особенному происходит учет налогов при списании кредитов и задолженностей. Если это задолженность, которая возникла на основании бюджетных отношений, то суммы НДС при расчете налога на прибыль не учитываются. Когда же задолженность списана по давним срокам, или если ликвидирован кредитор, то такая сумма станет внереализационным доходом, а налоги на нее внереализационным расходом.

- Также вхождение НДС в расходы по налогу на прибыль осуществляется, если банк, организация страхования или частный пенсионный фонд уплатили его, приобретая товары и услуги для поддержания функционирования.

- Если сумма НДС оплачена в ходе начисления ее на оплату определенной штрафной санкции, то такие затраты относятся к составу внереализационных расходов и не используются для исчисления налога на прибыль (ст. 170 НК РФ).

Важные аспекты про учет НДС в налоге на прибыль можно узнать из видео:

Прибыль предприятия и место НДС в нейПрибыль предприятия является разницей между его доходами и расходами. Она определяется после учета вычетов и скидок, которые положены субъекту хозяйствования. Где же место НДС в таком случае?

Организация на ОСНО, действующая на законных условиях, является зарегистрированным плательщиком НДС. В таком случае сумма НДС, которую она предъявляет покупателю, не указывается в перечне расходов, как и сумма НДС, которую организация платит поставщику.

Если предприятие не является плательщиком НДС, то доходов от него оно не получает, так как не предъявляет эту сумму конечному потребителю. Рассчитанные суммы НДС, которые организация уплатила поставщикам, учитываются в статьях расходов.

НДС соприкасается с налогом на прибыль в случаях, указанных в ст.170 НК РФ, где НДС относится к категории затрат по производству и произведения реализации товаров.

Налог на прибыль – это прямой налог, который влияет на исчисление всех косвенных налогов и осуществляемых вычетов. Особенностям учета НДС отнесено особое место в регуляции таких процессов.

Итак, налог на прибыль исчисляется так: от вырученной суммы без НДС отнять расходы без учета суммы НДС, добавить внереализационные доходы, отнять внереализационные расходы и умножить полученное число на процентную ставку по налогу. В некоторых случаях, которые регламентирует ст. 170 НК РФ, уплаченный НДС можно отнести к графе расходов, и с его помощью добиться снижения налога на прибыль. Но нужно убедиться, что вы имеете право на такое исчисление. Такие ситуации часто становятся спорными для налогоплательщика и налоговой инспекции и решаются в суде, но нормативная правовая документация, рассмотренная под правильным углом, может помочь доказать свою правоту.

Налоговые расходы

Что такое налоговые расходы?

Налоговые расходы — это обязательства перед федеральным правительством, правительством штата / провинции и / или муниципалитетом в течение определенного периода, как правило, в течение года.

Налоговые расходы рассчитываются путем умножения соответствующей налоговой ставки физического или юридического лица на доход, полученный или полученный до налогообложения, после учета таких переменных, как невычитаемые статьи, налоговые активы и налоговые обязательства.

Налоговые расходы = эффективная налоговая ставка x налогооблагаемый доход

Ключевые выводы

- Налоговые расходы — это общая сумма налогов, подлежащих уплате физическим, юридическим или другим лицом налоговому органу.

- Расходы по налогу на прибыль рассчитываются путем умножения налогооблагаемой прибыли на эффективную ставку налога.

- Другие налоги могут взиматься со стоимости актива, например, налоги на имущество или наследство.

Общие сведения о налоговых расходах

Расчет налоговых расходов может быть сложным, учитывая, что различные виды доходов облагаются налогами определенного уровня. Например, бизнес должен платить налог на заработную плату с заработной платы, выплачиваемой сотрудникам, налог с продаж на определенные покупки активов и акцизный налог на определенные товары.

В дополнение к диапазону налоговых ставок, применимых к разным уровням дохода, разные налоговые ставки в разных юрисдикциях и несколько уровней налога на прибыль также усложняют определение налоговых расходов организации. Определение подходящей налоговой ставки и определение правильных методов учета статей, влияющих на налоговые расходы, тщательно описываются налоговыми органами, такими как Служба внутренних доходов (IRS) и GAAP / IFRS.

Общепринятые принципы бухгалтерского учета (GAAP) и Международные стандарты финансовой отчетности (IFRS) предусматривают определенный порядок учета статей доходов и расходов, который может отличаться от положения, разрешенного применимым государственным налоговым кодексом.

Это означает, что сумма признанных налоговых расходов вряд ли будет точно соответствовать стандартному проценту налога на прибыль, который применяется к доходу от предпринимательской деятельности. Другими словами, различия в финансовом учете и налоговом кодексе могут привести к расходу по налогу, который отличается от фактического налогового счета.

Например, многие компании используют линейную амортизацию для расчета амортизации, отраженной в их финансовой отчетности, но им разрешается использовать ускоренную форму амортизации для получения налогооблагаемой прибыли; в результате получается цифра налогооблагаемого дохода ниже, чем заявленная цифра.

Расходы по налогам влияют на чистую прибыль компании, поскольку это обязательство, которое должно быть выплачено федеральному правительству или правительству штата. Расход уменьшает размер прибыли, подлежащей распределению между акционерами в виде дивидендов.

Это еще более невыгодно для акционеров корпораций C, которые должны снова платить налоги с полученных дивидендов. Однако расходы по налогу признаются только в том случае, если компания имеет налогооблагаемую прибыль. В случае признания убытка предприятие может перенести его на будущие годы, чтобы компенсировать или уменьшить будущие налоговые расходы.

Налоговые расходы и налоговая задолженность

Расходы по налогам — это сумма, которую организация определила как задолженность по налогам на основании стандартных правил бухгалтерского учета. Эти расходы указываются в отчете о прибылях и убытках. Налог к уплате — это фактическая сумма налоговой задолженности в соответствии с правилами налогового кодекса. Сумма к оплате признается в балансе как обязательство до тех пор, пока компания не оплатит налоговый счет.

Если расходы по налогу превышают налоговое обязательство, разница создает другое обязательство, называемое отложенным налоговым обязательством, которое должно быть оплачено в какой-то момент в будущем.С другой стороны, если подлежащий уплате налог превышает расходы по налогу, разница создает категорию активов, называемую отложенным налоговым активом, которую можно использовать для урегулирования любых налоговых расходов в будущем.

Как рассчитать налогооблагаемую прибыль

Итак, как вы точно определяете свой налогооблагаемый доход? В этом посте подробно рассказывается о том, как рассчитать налогооблагаемый доход с помощью этих шагов.

Имейте в виду, что ваш доход является частью того, что определяет размер вашей задолженности по федеральным подоходным налогам и налогам штата.Когда вы готовите налоговую декларацию, она помогает понять, как налоговое законодательство рассматривает ваш доход и как определить налогооблагаемый доход.

Как определить налогооблагаемую прибыль: Пошаговая инструкция

Шаг 1. Определите свой статус регистрацииСначала определите свой статус регистрации . Если вы состоите в браке, ваш лучший вариант — это подать совместно . Если вы подаете налоговую декларацию вместе со своим супругом, вам необходимо сложить все свои доходы, чтобы определить итоговую сумму.Вы можете комбинировать вычеты и вместе платить налоги.

Но даже если вы женаты, вы можете подать заявление отдельно. Когда вы подаете заявление отдельно, это означает, что каждый из вас суммирует свой доход и вы платите налоги отдельно. Вы должны разделить свои вычеты. Вы оба не можете использовать одни и те же расходы для расчета суммы ваших отдельных удержаний. В некоторых штатах действуют правила собственности, которые требуют, чтобы супружеские пары, подавшие отдельные отчеты, объединяли определенные доходы и расходы, принадлежащие обоим супругам, а затем поровну делили доходы и расходы на отчеты.Эти состояния известны как состояний общинной собственности .

Если вы не состоите в браке, вы подаете как холост. В некоторых случаях одинокие люди и лица, которые считаются не состоящими в браке для целей налогообложения, могут быть главой семьи.

Шаг 2. Определите свои типы доходовIRS требует, чтобы вы сообщали обо всех своих доходах . Это включает в себя ваш побочный доход, процентный доход и другой доход сверх того, что вы могли заработать в виде заработной платы и чаевых.Весь этот доход отражается непосредственно в вашей форме 1040 или в Приложении 1.

Ваш общий валовой доход определяется путем сложения всех видов дохода, которые вы получили в течение календарного / налогового года. На лицевой стороне Формы 1040 и Таблицы 1 есть разные строки для разных типов доходов, но к тому времени, когда вы дойдете до конца, вы все сложите.

Если вместо этого вы подадите отдельную декларацию, вам нужно будет внимательно определить, какой доход относится к вашему доходу и доходу вашего супруга.Вам нужно будет проверить, чье имя и какие активы указаны, и соответственно сообщить о доходах. Если вы живете в государстве с общественной собственностью, применяются разные правила, и каждый из вас может отчитаться по 50% дохода сообщества. Вам также понадобятся хорошие записи о разделении удержаний, поскольку вы оба не сможете использовать одни и те же расходы при расчете удержаний.

Шаг 3: Расчет удержаний и налогооблагаемого доходаСледующий вопрос, который вы должны задать себе: «Как я могу рассчитать свой налогооблагаемый доход?» Этот шаг поможет вам найти свой налогооблагаемый доход после вычетов.

После того, как вы укажете весь свой доход в форме 1040 и в Приложении 1, у вас будет возможность скорректировать свой доход в Приложении 1.

Используя Таблицу 1, вы можете уменьшить свой доход за счет взносов в традиционный IRA , процентов по студенческому кредиту, отчислений по самозанятости и других расходов. Сложив их в строке 22 Таблицы 1, вы получите итоговые корректировки. Затем рассчитывается ваш скорректированный валовой доход (AGI) путем вычитания корректировок из вашего общего дохода.

Ваш AGI — это следующий шаг в определении вашего налогооблагаемого дохода. Затем вы вычитаете определенные вычеты из своего AGI. Полученная сумма представляет собой налогооблагаемый доход, с которого рассчитываются ваши налоги. Обычно вы можете использовать либо стандартный вычет , либо детализированный вычет . Если вы владелец бизнеса, вы также можете иметь право на вычет из дохода от бизнеса .

После того, как вы рассчитаете свой налог, вы можете иметь право на определенные льготы, которые уменьшают ваши налоговые обязательства, такие как налоговый кредит на ребенка и кредит на образование .

Если вы состоите в браке, вы можете провести расчеты несколькими способами, чтобы решить, что приведет к наименьшим налоговым обязательствам на домохозяйство. Рассчитайте числа как вместе, так и отдельно, а затем посмотрите, что приведет к уменьшению суммы уплаченных налогов в общей сумме.

Помощь с расчетом налогооблагаемого дохода здесь

Если вы не хотите идти в одиночку, мы всегда готовы помочь. Если вы записываетесь на прием к одному из наших опытных налоговых специалистов или выбираете один из наших онлайн-продуктов для подачи налоговой декларации , мы поможем вам определить ваш налогооблагаемый доход в рамках подготовки вашей налоговой декларации.Кроме того, вы можете рассчитывать на то, что H&R Block поможет вам вернуть как можно больше денег.

Подоходный налог к уплате — определение и как рассчитать

Что такое подоходный налог к уплате?

Подоходный налог — это термин, обозначающий налоговые обязательства коммерческой организации перед государством, в котором она осуществляет свою деятельность. Сумма обязательства будет зависеть от его прибыльности в течение определенного периода и применимых налоговых ставок. Налог к уплате не считается долгосрочным обязательством, а скорее краткосрочным обязательством. Текущие обязательства Текущие обязательства — это финансовые обязательства хозяйствующего субъекта, которые подлежат выплате в течение года.Компания показывает это на значке, поскольку это долг, который необходимо погасить в течение следующих 12 месяцев.

Расчет подлежащих уплате налогов основан не только на заявленных доходах бизнеса. Правительство обычно допускает определенные корректировки, которые могут снизить общую сумму налоговых обязательств.

Задолженность по подоходному налогу и отложенное налоговое обязательство

В целом, подлежащий уплате налог на прибыль и отложенный налог на прибыль аналогичны в том смысле, что они представляют собой финансовую отчетность, которая указывается в балансе компании один из трех основных финансовых отчетов.Финансовая отчетность является ключом как к финансовому моделированию, так и к бухгалтерскому учету. Однако с точки зрения бухгалтерского учета они существенно отличаются друг от друга, поскольку подоходный налог к уплате — это налог, который еще не уплачен.

Он остается в балансе, потому что, вероятно, налоговый период. Финансовый год (FY). приехать. Например, если налог на бизнес за предстоящий налоговый период признан равным 1500 долларов, то в балансе будет отражена сумма налога к уплате в размере 1500 долларов, которую необходимо уплатить в срок.

Обязательство по отложенному налогу на прибыль , с другой стороны, представляет собой неуплаченное налоговое обязательство, платеж по которому откладывается до будущего налогового года. Такое обязательство возникает в результате различий между налоговым учетом и стандартными принципами или практикой бухгалтерского учета. Иногда это кажется сбивающим с толку, однако это так же просто, как тот факт, что, например, в Соединенных Штатах — бухгалтерский учет, требуемый IRS, не идентичен методам бухгалтерского учета, изложенным в Общепринятых принципах бухгалтерского учета (GAAP).

Расходы по налогу на прибыль и подлежащие уплате налоги на прибыль

Расходы по налогу на прибыль и подлежащие уплате налоги на прибыль — это две разные концепции.

Расходы по налогу на прибыль можно использовать для отражения затрат по налогу на прибыль, поскольку правило гласит, что расходы должны отображаться в том периоде, в котором они были понесены, а не в периоде, когда они были оплачены. Компания, которая платит налоги ежемесячно или ежеквартально, должна вносить корректировки в периоды, по которым был подготовлен отчет о прибылях и убытках.

По сути, расходы по налогу на прибыль — это расчет компании того, сколько она фактически платит в виде налогов в течение определенного отчетного периода. Обычно он появляется в предпоследней строке отчета о прибылях и убытках, непосредственно перед расчетом чистой прибыли.

Налог на прибыль к уплате , с другой стороны, — это то, что отображается в балансе как сумма налогов, которую компания должна государству, но еще не уплачена. Пока он не будет оплачен, он остается обязательством.

Как рассчитать подоходный налог, подлежащий уплате в балансе

Чтобы составить точную отчетность о финансовом состоянии, предприятиям и организациям важно знать, как рассчитать подлежащий уплате подоходный налог на балансе.

- Возьмите остатки различных налогов, подлежащих уплате, таких как подоходный налог, налог Medicaid, налог на социальное обеспечение и налог на пособие по безработице. Сложите значения всех налогов вместе.

- Убедитесь, что балансы уже включают взнос работодателя, в частности, балансы социального обеспечения Социальное обеспечение Социальное обеспечение — это программа федерального правительства США, которая предоставляет социальное страхование и льготы людям с недостаточным доходом или без него. Первые аккаунты Social и Medicaid.

- Добавьте итоговую сумму к счету задолженности по налогу с продаж, другим местным налогам и подоходному налогу штата.

- Запишите окончательную сумму и укажите ее в разделе «Налоги к уплате» бухгалтерского баланса.

Дополнительные ресурсы

CFI является официальным поставщиком Аналитика финансового моделирования и оценки (FMVA) ™. Стать сертифицированным аналитиком финансового моделирования и оценки (FMVA) ® Сертификация CFI по анализу финансового моделирования и оценки (FMVA) ® поможет вы обретете необходимую уверенность в своей финансовой карьере.Запишитесь сегодня! программа сертификации, призванная превратить любого в финансового аналитика мирового уровня.

Чтобы продолжить изучение и развитие своих знаний в области финансового анализа, мы настоятельно рекомендуем дополнительные ресурсы CFI, указанные ниже:

- Учет налогов на прибыльУчет налогов на прибыль Налог на прибыль и его учет являются ключевой областью корпоративных финансов. Наличие концептуального понимания учета подоходного налога дает возможность

- EFTPSEFTPS®EFTPS® означает «Электронная система федеральных налоговых платежей», которая представляет собой веб-сайт онлайн-системы налоговых платежей, управляемый IRS.

- Как использовать веб-сайт IRS.gov Как пользоваться веб-сайтом IRS.gov IRS.gov является официальным веб-сайтом налоговой службы США (IRS). Веб-сайт используется предприятиями, и

- Tax ShieldTax ShieldA Tax Shield — это допустимый вычет из налогооблагаемого дохода, который приводит к уменьшению причитающихся налогов. Стоимость этих щитов зависит от действующей налоговой ставки для корпорации или физического лица. Общие расходы, подлежащие вычету, включают износ, амортизацию, выплаты по ипотеке и процентные расходы

Калькулятор подоходного налога

Калькулятор подоходного налога оценивает сумму возмещения или потенциальной задолженности в федеральной налоговой декларации.Он в основном предназначен для резидентов США и основан на налоговых категориях 2020 и 2021 годов. Налоговые значения 2021 года могут использоваться для оценки 1040-ES, предварительного планирования или сравнения.

Налогооблагаемый доход

Для того, чтобы определить примерную сумму возмещения или причитающегося налога, сначала необходимо определить надлежащий налогооблагаемый доход. Можно использовать формы W-2 в качестве справочника для заполнения полей ввода. Соответствующие поля W-2 отображаются сбоку, если их можно взять из формы.Взяв валовой доход, вычтите отчисления и льготы, такие как взносы в план 401 (k) или пенсионный план. Полученная цифра должна быть суммой налогооблагаемого дохода.

Прочие налогооблагаемые доходы

Процентный доход — Большая часть процентов будет облагаться налогом как обычный доход, включая проценты, полученные по текущим и сберегательным счетам, компакт-дискам и возмещения подоходного налога. Однако есть определенные исключения, такие как процентные облигации муниципальных облигаций и облигации частного сектора.

Краткосрочная прибыль / убыток от капитала — прибыль или убыток от продажи активов, удерживаемых менее одного года.Он облагается налогом как обычный доход.

Долгосрочная прибыль / убыток от капитала — прибыль или убыток от продажи активов, удерживаемых в течение одного года или дольше. Применяемые правила налогообложения определяются по ставке предельного налога на обычный доход.

Обычные дивиденды –Все дивиденды должны считаться обыкновенными, если они специально не классифицированы как квалифицированные. Обычные дивиденды облагаются налогом как обычный доход.

Квалифицированные дивиденды –Они облагаются налогом по той же ставке, что и долгосрочный прирост капитала, но ниже, чем у обычных дивидендов.Существует множество строгих мер, позволяющих юридически квалифицировать дивиденды.

Пассивный доход — Различие между пассивным и активным доходом важно, поскольку налогоплательщики могут требовать пассивных убытков. Пассивный доход обычно поступает из двух источников: от сдачи в аренду или от предприятий, не требующих материального участия. Любая чрезмерная потеря пассивного дохода может быть начислена до тех пор, пока не будет использована или вычтена в том году, когда налогоплательщик избавляется от пассивной деятельности в налогооблагаемой операции.

Исключения

Вообще говоря, налоговые льготы — это денежные льготы с целью уменьшения или даже полной отмены налогооблагаемого дохода. Они касаются не только подоходного налога с физических лиц; например, благотворительные и религиозные организации обычно освобождаются от налогообложения. В некоторых международных аэропортах доступны не облагаемые налогом покупки в магазинах беспошлинной торговли. К другим примерам относятся государственные и местные органы власти, которые не облагаются федеральным подоходным налогом.

Налоговые вычеты

Налоговые вычеты возникают из расходов.Они помогают снизить налоговые счета за счет уменьшения процента скорректированного валового дохода, подлежащего налогообложению. Существует два типа вычетов: постатейные вычеты выше черты (ATL) и ниже черты (BTL), которые уменьшают налог на основе предельной налоговой ставки. Рассматриваемая «строка» представляет собой скорректированный валовой доход (AGI) налогоплательщика и является нижним числом на лицевой стороне формы 1040.

Модифицированный скорректированный валовой доход (MAGI)

MAGI в основном используется для определения того, имеет ли налогоплательщик право на определенные налоговые вычеты.Это просто AGI с добавленными вычетами. Эти вычеты:

- Проценты по студенческому кредиту

- Половина налога на самозанятость

- Расходы на обучение

- Вычет из платы за обучение

- Пассивный убыток или пассивный доход

- Взносы IRA, налогооблагаемые выплаты социального страхования

- Исключение дохода по сберегательным облигациям США

- Исключение по статье 137 на расходы по усыновлению

- Арендные убытки

- Любые общие убытки от публичной компании

Вычеты сверх линии

вычетов ATL ниже AGI, что означает меньший доход для уплаты налогов.Они включают расходы, указанные в таблицах C, D, E и F, а также «Корректировки доходов». Одним из преимуществ вычетов ATL является то, что они допускаются под альтернативный минимальный налог. Вычеты ATL не влияют на решение BTL о том, следует ли использовать стандартный вычет или вместо этого перечислять. Пожалуйста, посетите официальный сайт IRS для получения более подробной информации о точных расчетах налоговых вычетов. Ниже приведены несколько распространенных примеров вычетов ATL.

- Традиционные взносы в IRA — Большинство людей имеют право делать взносы в традиционные IRA, но эти взносы не обязательно подлежат налогообложению.Если модифицированный скорректированный валовой доход превышает годовые лимиты, налогоплательщику может потребоваться уменьшить или отменить вычет IRA.

- Процентная ставка по студенческому кредиту –Сумма процентов, начисленных по федеральным студенческим ссудам. Он должен быть в поле 1 формы 1090-E, которую кредиторы должны отправить по истечении первого года. Те, кто состоят в браке, но подают отдельные декларации, не могут претендовать на этот вычет. Этот вычет также не может быть востребован, если модифицированный скорректированный валовой доход превышает годовые лимиты.В 2021 году предел требования для одинокого вдовца, главы семьи или соответствующего критериям вдовца составляет 85 000 долларов; для заявителей совместных работ это ограничение составляет 170 000 долларов США.

- Квалифицированное обучение и плата за обучение –Должны быть квалифицированными расходами на образование в соответствии с определениями IRS. На этот вычет не могут претендовать те, кто состоит в браке, но подает отдельную декларацию. Этот вычет не может быть востребован вместе с налоговой льготой на образование.

- Расходы на переезд — Расходы на транспортировку предметов домашнего обихода из одного места жительства в другое для работы или деловых целей обычно полностью вычитаются, если они не возмещаются работодателем налогоплательщика.Новое место работы налогоплательщика должно находиться на расстоянии не менее 50 миль от предыдущего места жительства.

Вычеты ниже линии

ВычетыBTL относятся к стандартному вычету или детализированным вычетам из Таблицы A. Удержание BTL всегда ограничено суммой фактического удержания. Например, вычет в размере 1000 долларов может уменьшить чистую налогооблагаемую прибыль только на 1000 долларов. Пожалуйста, посетите официальный сайт IRS для получения более подробной информации о точных расчетах налоговых вычетов.Примеры общих вычетов BTL перечислены ниже вместе с основной информацией.

- Проценты по ипотеке –Это может применяться к обычной ипотеке до определенного предела; 750 000 долларов США (или 375 000 долларов США при раздельной регистрации брака) в 2020 и 2021 годах на основное место жительства, вторую ипотеку, кредитную линию или ссуду под залог собственного капитала. Ссуды, которые не являются обеспеченными долгами на дом, считаются личными ссудами, которые не подлежат вычету. IRS определяет «дом» как что угодно, от дома до кондоминиума, кооператива, дома на колесах, лодки или жилого дома.

- Благотворительные пожертвования –Только пожертвования квалифицированным благотворительным организациям могут считаться налоговыми вычетами. Раздача бездомным или выплаты местным организациям, которые не классифицируются IRS как некоммерческие, не могут быть вычтены.

- Медицинские расходы –Любые расходы, уплаченные за профилактику, диагностику или лечение физического или психического заболевания, или любые суммы, уплаченные за лечение или изменение частей или функций тела в целях здоровья, могут быть вычтены. Медицинские расходы на косметические цели не засчитываются.Если страховые взносы выплачиваются в долларах после уплаты налогов, вычеты ограничиваются только расходами, превышающими 10% скорректированного валового дохода, и 7,5% для всех лиц 65 лет и старше. Обратите внимание, что взносы на счет сбережений здоровья являются вычетами ATL.

- Налог с продаж и местный налог — Иногда этот федеральный вычет, называемый SALT (налог штата и местный налог), может представлять собой либо подоходный налог, либо налог с продаж, но не оба сразу. Налогоплательщикам, проживающим в штатах, где нет подоходного налога, вероятно, будет лучше использовать свой налог с продаж для вычета.В 2020 и 2021 годах этот вычет не может превышать 10 000 долларов.

Большинство вычетов BTL являются обычными, указанными выше, включая несколько других, таких как инвестиционные проценты или сборы за подготовку налогов. Тем не менее, IRS позволяет вычесть определенные расходы, которые могут уменьшить налоговые счета. Примеры приведены ниже, хотя они не являются полным пакетом. Для получения дополнительной информации посетите официальный веб-сайт IRS.

- Наличные благотворительные взносы — Вычитаемым подлежат не только пожертвования благотворительным организациям, но и личные расходы на благотворительность, например, покупка краски для покраски стен собора или покупка ингредиентов. готовить для приюта для бездомных.

- Экономия на налогах для учителей — Этот вычет позволяет учителям средней школы вычитать до 250 долларов в год на школьные материалы.

- Платные услуги няни – Вы не поверите, но если человек выполняет волонтерскую работу в некоммерческой организации, а няня заботится о своих детях дома, любая оплата няни за присмотр за детьми может быть вычтена!

- Поиск работы –Путем детализации расходов, связанных с поиском новой работы, если расходы, начисленные при поиске новой работы, превышают два процента скорректированного валового дохода, квалифицируемые расходы, превышающие пороговое значение, могут быть вычтены.Примеры таких наличных расходов могут включать проезд на машине на собеседование, печать резюме или визитных карточек.

- Отказ от курения –Участие в программе отказа от курения может считаться вычетом медицинского налога. Вычет также может применяться к лекарствам, отпускаемым по рецепту, которые используются для облегчения синдрома отмены никотина.

- Восстановление после стихийных бедствий –Если дом налогоплательщика пострадал от стихийного бедствия и налогоплательщику требуется федеральная помощь, незастрахованные расходы на восстановление могут быть вычтены.

Коммерческие расходы

Любые затраты, связанные с ведением бизнеса или торговли, обычно могут быть вычтены, если бизнес работает с целью получения прибыли. Однако он должен быть одновременно обычным и необходимым. Постарайтесь провести различие между коммерческими расходами и другими капитальными или личными расходами и расходами, используемыми для определения стоимости проданных товаров. Любые деловые расходы, понесенные в результате деятельности индивидуального предприятия, считаются ATL, потому что они вычитаются в Приложении C, а затем вычитаются для расчета AGI.Расходы, связанные с бизнесом, связаны с множеством различных правил и являются сложными. Некоторые из них могут считаться вычетами ATL, а многие — BTL. Таким образом, может быть хорошей идеей ознакомиться с официальными правилами IRS, касающимися вычета деловых расходов.

Стандартные и детализированные вычеты

Чтобы наглядно представить разницу между стандартными и детализированными вычетами, возьмем пример ресторана с двумя вариантами обеда. Первый — это a la carte, который похож на детализированный вычет и позволяет объединить несколько позиций, что приводит к окончательной цене.Второй вариант — это стандартный ужин с фиксированной ценой, который аналогичен стандартному вычету, поскольку для удобства большинство блюд уже выбрано заранее. Хотя это не так просто, как здесь изображено, это общее сравнение детализированных и стандартных вычетов.

Большинство людей, которые предпочитают детализировать вычеты, делают это потому, что сумма их детализированных вычетов больше, чем стандартный вычет; чем выше вычет, тем меньше уплаченные налоги. Однако, как правило, это более утомительно и требует экономии большого количества квитанций.Вместо того, чтобы тщательно перечислять многие из возможных вычетов, перечисленных выше, у всех налогоплательщиков есть возможность выбрать стандартный вычет, который предпочитает делать большинство населения. Некоторые люди прибегают к стандартному вычету в основном потому, что он наименее сложен и экономит время. Ежегодный стандартный вычет — это статическая сумма, определяемая Конгрессом. В 2021 году он составит 12550 долларов для налогоплательщиков-одиночек и 25 100 долларов для состоящих в браке налогоплательщиков, подающих совместную регистрацию, что немного выше, чем в 2020 году (12 400 долларов и 24 800 долларов).

Калькулятор автоматически определяет, приведет ли стандартный или детализированный вычет (на основе исходных данных) к наибольшей налоговой экономии, и использует большее из двух значений при расчетном расчете причитающегося или причитающегося налога.

Налоговые льготы

Конгресс формулирует и раздает налоговые льготы налогоплательщикам, которые они считают полезными для общества, например тем, кто придерживается экологически чистых методов, или тем, кто откладывает деньги на пенсию, усыновляет ребенка или идет в школу.Для налогоплательщиков они помогают снизить налоговые счета за счет прямого уменьшения суммы причитающегося налога. Например, налоговая льгота в размере 1000 долларов снижает налоговое обязательство с 12 000 до 11 000 долларов. В этом отличие от вычетов, которые только уменьшают налогооблагаемый доход. В результате налоговая скидка, как правило, более эффективна для сокращения общих налоговых расходов по сравнению с вычетом в долларовом эквиваленте.

Важно различать невозвратные и возмещаемые налоговые льготы. Невозвратные кредиты могут снизить общую сумму налоговых обязательств до 0 долларов США, но не более 0 долларов США.Срок действия любых неиспользованных невозвращаемых налоговых кредитов истекает и не может быть перенесен на следующий год. С другой стороны, возвращаемые суммы налогового кредита дают налогоплательщикам право на получение полной суммы, независимо от того, упали ли их налоговые обязательства ниже 0 долларов США или нет. Если ниже 0 долларов, разница будет возвращена в виде налогов. Возмещаемые налоговые льготы встречаются реже, чем невозмещаемые налоговые льготы.

Из-за сложности расчета подоходного налога наш калькулятор подоходного налога для простоты включает поля ввода только для определенных налоговых вычетов.Однако их можно ввести вручную в поле «Другое». Просто убедитесь, что получили правильные цифры для каждого налогового кредита, используя правила IRS. Кроме того, следующие описания представляют собой краткое изложение. Пожалуйста, посетите официальный сайт IRS для получения более подробной информации о точных расчетах налоговых вычетов.

Примеры некоторых общих налоговых льгот разделены на четыре категории ниже.

Доход

Налоговая льгота на заработанный доход — Это одна из самых известных возмещаемых налоговых льгот, которая, как правило, доступна только семьям с низким или средним доходом, составляющим немногим более 50 000 долларов США, и в дальнейшем зависит от других особенностей.Кредит равен фиксированному проценту дохода от первого доллара заработка до тех пор, пока кредит не достигнет своего максимума. Максимальный кредит выплачивается до тех пор, пока доход не достигнет определенного уровня, после чего он уменьшается с каждым дополнительным долларом дохода до тех пор, пока кредит не перестанет быть доступным. Семьи с детьми получают гораздо больший кредит, чем семьи без детей. По большей части этот кредит подлежит возврату.

Иностранный налоговый кредит — это невозмещаемый кредит, который снижает двойное налоговое бремя для налогоплательщиков, получающих доход за пределами США.С.

Дети

Детский налоговый кредит — Можно потребовать до 2000 долларов на ребенка, 1400 долларов из которых подлежат возмещению. Налоговая льгота на детей начинает постепенно отменяться, когда доход достигает 200 000 долларов (400 000 долларов для заявителей).

Уход за детьми и иждивенцами –Около 20% до 35% допустимых расходов в размере до 3000 долларов на каждого ребенка в возрасте до 13 лет, супруга или родителя-инвалида или расходы по уходу за другим иждивенцем также могут быть использованы в качестве налогового кредита. Как и многие другие налоговые льготы, этот также основан на уровне дохода.

Кредит на усыновление — Это невозмещаемый налоговый кредит на квалифицированные расходы до определенного уровня на каждого усыновленного ребенка, будь то через государственное патронатное воспитание, внутреннее частное усыновление или международное усыновление.

Образование и пенсия

Saver’s Credit — невозмещаемый кредит стимулирует налогоплательщиков с низким и средним уровнем дохода вносить пенсионные взносы на соответствующие пенсионные счета. 50%, 30% или 10% взносов на пенсионный счет до 2000 долларов США (4000 долларов США при совместной регистрации в браке) могут быть зачислены в кредит, в зависимости от скорректированного валового дохода.Должен быть не моложе 18 лет, не учиться на дневном отделении и не может считаться иждивенцем по возвращении другого человека.

American Opportunity Credit — Как правило, для покрытия расходов на квалифицированное образование, оплачиваемых правомочным учащимся в течение первых четырех лет обучения в высшей школе. Максимальный годовой кредит составляет 2500 долларов на студента. Если кредит снижает налоговые обязательства до 0 долларов, 40% оставшейся суммы (до 1000 долларов) могут быть возвращены.

Lifetime Learning Credit –В отличие от налогового кредита на образование, который находится прямо над ним, этот кредит можно использовать для оплаты аспирантуры, расходов на бакалавриат, а также профессиональных или профессиональных курсов.Он может составлять до 2000 долларов для подходящих студентов, но не подлежит возмещению.

Можно потребовать либо American Opportunity Credit, либо Lifetime Learning Credit в течение любого одного года, но не оба сразу.

Экология

Кредит на энергию для жилищного строительства — Жилая недвижимость, работающая на солнечной, ветровой, геотермальной энергии или топливных элементах, может иметь право на участие в программе. Однако электричество, произведенное из этих источников, необходимо использовать внутри дома.

Кредит энергетической собственности, не связанный с коммерческой деятельностью — Оборудование и материалы, соответствующие стандартам технической эффективности, установленным Министерством энергетики, могут иметь право на участие.Первый тип определяется как любые квалифицированные улучшения энергоэффективности, и примеры включают изоляцию дома, наружные двери, наружные окна и световые люки, а также некоторые кровельные материалы. Второй тип определяется как затраты на жилую энергетическую собственность, и примеры этого включают электрические тепловые насосы, системы кондиционирования воздуха, печи, работающие на биомассе, а также печи на природном газе или водогрейные котлы.

Кредит на подключаемый электромобиль — Вы можете получить налоговый кредит в размере до 7 500 долларов США за покупку экологически чистого электромобиля.Он должен быть приобретен совершенно новым для использования или сдачи в аренду, а не для перепродажи и использоваться преимущественно в пределах США

.Альтернативный минимальный налог (AMT)

AMT является обязательной альтернативой стандартному подоходному налогу. Сумма AMT рассчитывается без стандартного удержания. Он также не допускает вычетов по наиболее подробным статьям, таким как подоходный налог штата и местный налог, коммерческие расходы, проценты по ипотеке, налоги на имущество. Если налогоплательщики зарабатывают больше, чем сумма освобождения от AMT, они должны уплатить более высокую сумму AMT или свой стандартный подоходный налог.AMT затрагивает многих из более высоких налоговых категорий, поскольку устраняет многие вычеты. Однако есть способы не платить AMT:

.- Снижение скорректированного валового дохода за счет максимального увеличения взносов на пенсионные счета, такие как 401 (k), IRA или сберегательный счет здравоохранения.

- Уменьшить детализированные вычеты

- Увеличение благотворительных взносов

Как правило, только налогоплательщики со скорректированным валовым доходом, превышающим освобождение от налога, должны беспокоиться о AMT.IRS предоставляет онлайн-помощника AMT, который поможет выяснить, может ли AMT повлиять на налогоплательщика.

Как рассчитываются налоговые обязательства?

Что вы узнаете

- Получите ответы на некоторые вопросы о налоговой политике, которые мы чаще всего слышим от налогоплательщиков, предприятий и журналистов.

- Узнайте все, от основ того, кто платит налоги и разницы между кредитами и отчислениями, до того, как налоги влияют на экономику и что составляет разумную налоговую политику.

- Откройте для себя дополнительные ресурсы для более глубокого изучения каждого вопроса и темы.

Самые частые вопросы

Налоги и вы

Налоги в Америке

Кто платит налоги в США?

Ответ простой: налоги платят все. Реальность того, кто сколько платит, сложнее.

Сумма налогов, которую платит физическое лицо, в значительной степени зависит от того, где он живет, сколько зарабатывает, что покупает и чем владеет, среди других факторов.

Как и в случае любой прогрессивной системы подоходного налога, налогоплательщики США с более высокими доходами платят более высокие ставки налога на прибыль. Результат: половина налогоплательщиков платит 97 процентов всех налогов на прибыль.

Фактически, после учета налоговых льгот, направленных на оказание помощи лицам с низкими доходами, около трети налогоплательщиков США вообще не платят подоходный налог.

Однако налоги на прибыль — это только часть истории. Большинство американцев платят больше налога на заработную плату, чем налога на прибыль.

В отличие от подоходного налога, налоги на заработную плату, а также налоги с продаж и акцизы являются регрессивными. Это означает, что люди с низкими доходами вносят большую долю своего общего дохода в эти налоги, чем люди с более высокими доходами.

Даже с учетом этого, резко прогрессивная шкала ставок подоходного налога в сочетании с налоговыми льготами, которые перераспределяют доход от богатых к бедным, обеспечивают прогрессивность налогового кодекса США в целом. Как показано на диаграмме ниже, богатые в Америке платят непропорционально большую долю общих федеральных налогов по сравнению с их долей дохода.

В начало

Как налоги влияют на экономику?

Все налоги или влияют на экономику, потому что они или влияют на поведение налогоплательщиков. При этом никакие два налога не влияют на экономику одинаково.

Можно представить себе это как иерархию: какие налоги наиболее и наименее вредны для долгосрочного экономического роста? Эта иерархия определяется тем, какие факторы наиболее мобильны и, следовательно, наиболее чувствительны к высоким налоговым ставкам — другими словами, какие виды экономической деятельности, если они облагаются налогом, можно легко перенести, сократить или иным образом изменить, чтобы избежать этого налога?

Налоги на наиболее подвижные факторы экономики, такие как капитал, вызывают наибольшие искажения и оказывают наиболее негативное воздействие.Налоги на факторы, которые нельзя легко изменить, например на землю, являются наиболее стабильными и наименее искажающими.

Кому-то относительно легко инвестировать меньше, например, чтобы избежать налога на богатство. Кому-то гораздо труднее повысить ставки и переехать из дома, чтобы избежать уплаты налога на недвижимость. Эта разница заключается в том, как налоги на богатство искажают решения людей и, следовательно, экономику больше, чем налоги на собственность.

Теперь, когда у нас есть базовое представление об относительном влиянии различных типов налогов на экономику, мы можем использовать эту информацию, чтобы направлять законодателей при разработке налоговой политики для улучшения экономического роста.Теоретически снижение наиболее вредных налогов должно иметь наибольшее влияние на экономический рост.

Мы можем проверить эту теорию, используя динамическую модель экономического налогообложения (подробнее о динамической оценке ниже), чтобы получить то, что мы называем «анализ окупаемости» — рейтинг того, какой экономический рост производится на один доллар упущенной выручки. различными налоговыми скидками.

На диаграмме ниже взяты три подоходных налога из диаграммы выше — корпоративный подоходный налог, индивидуальный подоходный налог и налог на заработную плату — и сравнивается, какой экономический рост даст каждый доллар сокращения доходов.

Как видите, снижение ставки налога на заработную плату является эффективным способом обеспечения экономического роста. Это потому, что налоги на заработную плату уже являются одной из наименее вредных форм подоходного налога. По отношению к доллару снижение ставки корпоративного налога на прибыль — это наиболее эффективный способ для политиков обеспечить экономический рост, поскольку налог на прибыль предприятий является одной из наиболее экономически разрушительных форм подоходного налога.

В начало

Что составляет «хорошую» налоговую политику?

Мы считаем, что существует четыре универсальных принципа, которыми должна руководствоваться вся хорошая налоговая политика:

Простота

Налоговый кодекс должен быть легким для соблюдения налогоплательщиками, а также для правительства — для администрирования и обеспечения соблюдения.

Прозрачность

Налоговая политика должна четко и ясно определять, что налогоплательщики должны платить и когда они должны платить. Следует избегать сокрытия налогового бремени в сложных структурах. Кроме того, любые изменения в налоговом кодексе должны производиться после тщательного рассмотрения, внесения комментариев и открытых слушаний.

Нейтралитет

Налоги не должны ни поощрять, ни препятствовать принятию личных или деловых решений. Целью налогов является получение необходимого дохода, а не поощрение или наказание определенных отраслей, видов деятельности и продуктов.Сведение к минимуму налоговых преференций расширяет налоговую базу, так что правительство может получать достаточный доход с более низкими ставками.

Устойчивость

Налогоплательщики заслуживают последовательности и предсказуемости в налоговом кодексе. Правительствам следует избегать принятия временных налоговых законов, включая налоговые каникулы, амнистии и изменения с обратной силой.

В начало

Налоговые скобки — это диапазон доходов, облагаемых налогом по заданным ставкам, которые обычно различаются в зависимости от статуса регистрации. В прогрессивной системе подоходного налога ставки повышаются по мере роста дохода.

Когда налогоплательщик зарабатывает достаточно дохода, чтобы перейти в более высокий уровень подоходного налога, он обычно платит соответствующую ставку подоходного налога только на доход, полученный выше порогового уровня.

Например, представьте налоговую систему, состоящую только из двух скобок: одна шкала, облагаемая налогом в размере 10 процентов, которая применяется ко всем доходам от 0 до 50 долларов США, и вторая группа, облагаемая налогом в размере 20 процентов, которая применяется ко всем доходам от 51 до 100 долларов США.

Если налогоплательщик заработал 50 долларов в этом сценарии, он заплатил бы 5 долларов в виде подоходного налога — 50 долларов x 10%.

Если налогоплательщик заработал 100 долларов, он заплатил бы 15 долларов в виде налога на прибыль — (50 долларов x 10%) + (50 долларов x 20%). Только доход, полученный на выше первого порогового значения в 50 долларов, облагается налогом по соответствующей 20-процентной ставке, а не все 100 долларов дохода налогоплательщика.

Приведенная ниже диаграмма иллюстрирует это по-другому, показывая сумму налога, причитающуюся по каждой категории федерального подоходного налога США для гипотетической пары, подающей совместно с 1 млн долларов налогооблагаемого дохода. Как видите, не весь доход пары попадает в верхний предел в 37 процентов, а только доход выше порогового значения в 622 050 долларов.В результате только 139 842 доллара США, менее 40 процентов от общей суммы уплаченных налогов, попадают в верхнюю категорию подоходного налога.

В начало

Предельная ставка налога — это ставка налога, уплачиваемая с ваших следующих долларов дохода. Например, если вы столкнулись с 10-процентной предельной налоговой ставкой, 10 центов с каждого следующего доллара, который вы заработаете, будут считаться налогом.

С точки зрения федеральной системы подоходного налога США, ваша установленная законом предельная ставка налога соответствует самой высокой налоговой категории, с которой вы сталкиваетесь (см. Выше).Это считается «установленным законом», поскольку оно просто описывает верхний уровень подоходного налога, в который попадает ваш доход, как это установлено законом.

Хотя установленные законом предельные налоговые ставки полезны в некоторых случаях, они не дают полной картины. «Эффективные» предельные налоговые ставки полезны для расчета, поскольку они учитывают несколько уровней налогов (таких как подоходный налог и налог на заработную плату ) вместе с соответствующими вычетами и кредитами.

Возьмем, к примеру, двух налогоплательщиков, подающих совместно с двумя детьми.При низком уровне дохода налогоплательщики сталкиваются с отрицательными предельными ставками налога из-за полностью возвращаемого налогового кредита на заработанный доход (EITC) и частично возвращаемого налогового кредита на ребенка (CTC) (дополнительную информацию о возмещении налоговых кредитов см. Ниже).