Лучшие из лучших. Какие акции принесли в 2019 году максимальную прибыль :: Новости :: РБК Инвестиции

11 янв 2020, 10:300

Держать деньги в валюте или в банке в прошедшем году стало невыгодно. Самыми доходными вложениями были инвестиции в российские акции. РБК Quote определила 15 бумаг — чемпионов по доходности

РБК Quote определила 15 российских акций, которые принесли бы вам наибольший доход в ушедшем году. Рейтинг составлен из числа акций, которые можно купить с помощью РБК Quote.

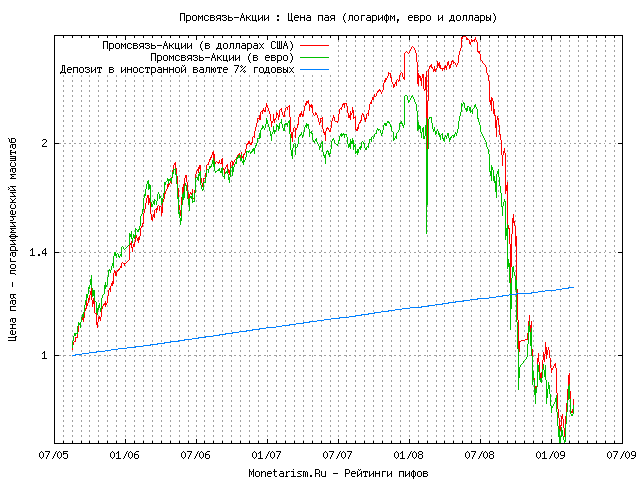

Недавно мы уже писали, что из всех возможных размещений денег частными инвесторами самыми доходными инвестициями в 2019 году были вложения в российские акции.

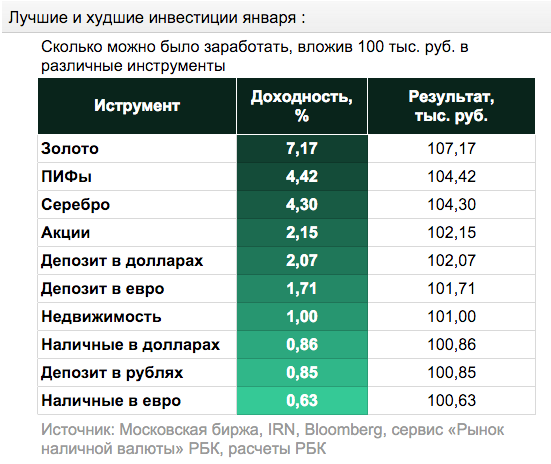

Покупка иностранной валюты принесла бы убыток, а хранение денег в банке не позволило бы вам реализовать другие инвестиционные возможности.

Если бы вы положили в начале года на депозит в банке ₽50 тыс., то сняли бы со счета к новому году ₽53,1 тыс. — средняя ставка годового депозита в банке в начале года составляла, по данным ЦБ, 6,1%.

Но если бы вы на ту же сумму купили привилегированные акции «Нижнекамскнефтехима», то к концу года вместо ₽50 тыс. у вас было бы ₽129,7 тыс. Доходность ваших вложений составила бы 159,3% против 6,1% банковского депозита. Это, конечно, крайний пример самых выгодных вложений в акции прошлого года.

Кто они, лучшие?

Как вы можете убедиться, результаты даже 15-й строчки гораздо привлекательнее депозитной ставки.

Оценивая доходность вложения, мы учли как доходность от годового прироста роста цен акции, так и доходность дивидендных выплат.

Как мы считали

При расчете инвестиционной доходности мы соотнесли прибыль от роста акций вместе с суммой дивидендов, полученных акционером в течение года, с ценой покупки акции в начале года.

Среди лучших акций прошлого года мы видим бумаги нефтехимических, транспортных, энергетических, нефтегазовых, сельскохозяйственных, металлургических и финансовых компаний. Трудно выделить явное преобладание какой-то отрасли.

Элементы успеха

Основная доля дохода акционера получилась благодаря росту цен акции. Списки самых доходных и самых выросших акций во многом совпадают.

Но чем же был вызван рост акций? Достаточно большая доля инвесторов покупает бумаги, ориентируясь на прибыль, выплачиваемую в виде дивидендов.

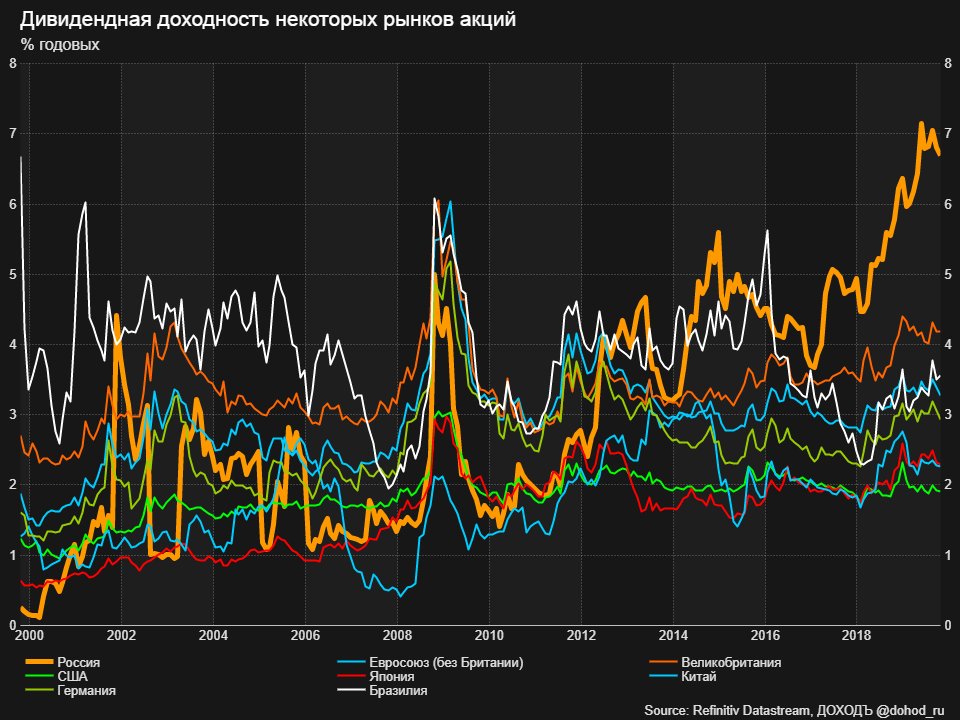

Если мы посмотрим на бумаги с наибольшей дивидендной доходностью, то тоже увидим достаточно большое число совпадений.

Конечно же, есть исключения. В списке бумаг с наибольшей дивидендной доходностью есть акции, чья общая годовая инвестиционная доходность была частично съедена итоговым снижением котировок. Например, это акции металлургов — НЛМК и привилегированные акции «Мечела», а также акции энергетиков — «Энел Россия» и «МРСК Центра» и Приволжья.

С другой стороны, в топ самых доходных акций попали бумаги En+ и «Яндекса», которые вообще не платили дивиденды.

Тем не менее гораздо более частые совпадения акций по дивидендной и инвестиционной доходности говорят о том, что размер дивидендов — это достаточно надежный способ заранее определить наиболее выгодные вложения.

Начать инвестировать можно прямо сейчас на РБК Quote. Проект реализован совместно с банком ВТБ.

Дивиденды — это часть прибыли или свободного денежного потока (FCF), которую компания выплачивает акционерам. Сумма выплат зависит от дивидендной политики. Там же прописана их периодичность — раз в год, каждое полугодие или квартал. Есть компании, которые не платят дивиденды, а направляют прибыль на развитие бизнеса или просто не имеют возможности из-за слабых результатов. Акции дивидендных компаний чаще всего интересны инвесторам, которые хотят добиться финансовой независимости или обеспечить себе достойный уровень жизни на пенсии. При помощи дивидендов они создают себе источник пассивного дохода. Подробнее Автор Алексей МитраковИНВЕСТИРОВАНИЕ | Энциклопедия Кругосвет

Содержание статьи- ИНВЕСТИЦИОННЫЕ АЛЬТЕРНАТИВЫ

- Инвестиции, приносящие фиксированный доход.

- Инвестиции в акции.

- Фьючерсные контракты.

- Опционы.

- Недвижимость.

- Взаимные фонды.

- Коллекционирование.

- Человеческий капитал.

- ИНВЕСТИЦИОННЫЙ АНАЛИЗ

- Доходы.

- Риск.

- Инфляция и дефляция.

- Экономический цикл.

- Диверсификация.

- Неликвидность.

- ЛИЧНАЯ ИНВЕСТИЦИОННАЯ СТРАТЕГИЯ

- Знания и опыт.

- Личные особенности.

- Возраст.

- Уровень дохода.

- Уровень благосостояния.

- Выбор времени.

- ПРИМЕРЫ ИНВЕСТИЦИОННЫХ ПОРТФЕЛЕЙ

- Портфель агрессивного роста капитала.

- Портфель консервативного роста.

- Портфель агрессивного дохода.

- Портфель консервативного дохода.

- Портфель надежности.

- СЛОВАРЬ СПЕЦИАЛЬНЫХ ТЕРМИНОВ

- Актив,

- Банкротство,

- Бета

- Варрант

- Взаимный фонд,

- Депозитный сертификат,

- Дивиденды,

- Длинная позиция,

- Долларовое усреднение,

- Доу – Джонса индекс,

- Доходность,

- Ипотека,

- Конвертируемые ценные бумаги,

- Короткая позиция,

- Короткая продажа,

- Коэффициент «бета»,

- Купонная облигация,

- Маржа,

- Номинальная стоимость,

- Облигация с нулевым купоном,

- Обыкновенная акция,

- Опцион,

- Опцион «колл»,

- Опцион «пут»,

- Опционы на фондовый индекс,

- Привилегированная акция,

- Рычаг,

- Спред,

- Технический анализ,

- Фонд без нагрузки

- Фонд денежного рынка,

- Фонд с нагрузкой

- Форвардный контракт,

- Фундаментальный анализ,

- Фьючерсный контракт,

- Хедж,

- Ценные бумаги,

- Цены предложения покупателя и продавца,

ИНВЕСТИРОВАНИЕ (вложение капитала), приобретение активов, от которых ожидается получение дохода, превышающего затраты. Частные лица инвестируют сбережения, чтобы их преумножить и накопить средства, которые могут быть в будущем потрачены на потребление либо переданы наследникам.

Хотя понятия личных инвестиций и экономических инвестиций близки друг к другу, между ними имеются определенные различия. Инвестиции в экономику представляют собой прирост активов, таких как машины и оборудование, которые используются в производстве товаров и услуг для экономики в целом. Когда, например, личные инвестиции осуществляются в форме депонирования денег на счете в банке, банк может кредитовать депонированными средствами своих заемщиков. Такая ссуда с одинаковым успехом может быть выдана как частному лицу, которое израсходует ее на отдых или направит на иные потребительские цели, так и предприятию, намеревающемуся потратить ее на покупку нового оборудования. Однако лишь во втором случае личные инвестиции вкладчика будут по своему содержанию соответствовать экономическим инвестициям. Кроме того, личные сбережения – разница между располагаемым доходом и расходами на потребление – не идентичны личным инвестициям. Лишь когда сбережения направлены на увеличение стоимости активов данного человека, можно сказать, что имеют место инвестиции. Если же сбережения расходуются на уменьшение задолженности, рассматривать их как инвестиции нельзя.

Еще одно важное различие – между инвестициями и спекуляциями. Разница состоит отнюдь не в том, что, в отличие от инвестора, спекулянт принимает на себя больший риск в надежде на получение повышенного дохода, хотя именно на эту разницу чаще обращают внимание. Существенное различие заключается в том, что инвестирование предполагает приобретение активов такого рода, все владельцы которых вместе взятые выручают в конечном счете больше средств, чем потратили на их приобретение, тогда как прибыль удачливых спекулянтов с лихвой перекрывается убытками их менее удачливых контрагентов и издержками (например, в форме брокерской комиссии) самих спекулятивных операций. В общем и целом, инвестирование – это «игра с положительной суммой», а спекуляция – «игра с отрицательной суммой». Вместе с тем спекулятивные активы нередко приобретаются для того, чтобы компенсировать риск непредвиденных событий, которые могут привести к падению стоимости других активов инвестора; так, владелец права на аннуитет (регулярные выплаты), покупательная способность которого может серьезно пострадать в условиях быстрой инфляции, дополнительно покупает золотые слитки, цена которых при высоких темпах инфляции стремительно растет.

ИНВЕСТИЦИОННЫЕ АЛЬТЕРНАТИВЫ

Инвестиции, приносящие фиксированный доход.

Это ссуды с обязательством заемщика вернуть инвестору взятые у него взаймы деньги (основную сумму долга) по истечении определенного срока и выплачивать ему в соответствии с предварительно согласованным графиком доход, рассчитываемый как определенный процент от основной суммы долга. Соглашение такого рода всегда оформляется договором, название которого определяется активами, о которых идет речь, и видом обязательств. Следование положениям договора часто обеспечивается угрозой принудительного банкротства или изъятием у заемщиков ценных активов.

Простой и хорошо известной формой инвестиций, приносящих фиксированный доход, является сберегательный счет. В США процентная ставка по таким счетам регулируется Советом управляющих Федеральной резервной системы и, при необходимости, может незначительно меняться. Вклады на сберегательных счетах высоколиквидны – они могут быть легко обращены в наличные деньги. Формально банкам разрешено требовать от клиентов заблаговременного, за 30 дней, уведомления о намерении изъять вклад, однако они редко настаивают на соблюдении этого правила. Чрезвычайные надежность и ликвидность депозитов означают, что ставка дохода по сберегательным счетам весьма невелика.

Депозиты на сберегательных счетах являются одним из видов группы финансовых активов, называемых срочными депозитами. Другой вид активов, относящихся к данной группе, – депозитные сертификаты. Выплата основной суммы по этим сертификатам также страхуется одной из федеральных корпораций, а процентные ставки по ним регулируются. Однако, в отличие от вкладов на сберегательных счетах, каждый депозитный сертификат имеет фиксированный срок обращения, как правило, от одного до 30 месяцев. Досрочное изъятие средств влечет за собой существенную потерю процентов по всем депозитным сертификатам, за исключением сертификатов на очень большие суммы. Процентные ставки по депозитным сертификатам выше, чем по сберегательным счетам, и чем продолжительнее срок сертификата, тем выше ставка по нему. Объявления о текущих ставках по депозитным сертификатам вывешиваются в помещениях банков, а средние ставки публикуются в финансовой прессе.

Досрочное изъятие средств влечет за собой существенную потерю процентов по всем депозитным сертификатам, за исключением сертификатов на очень большие суммы. Процентные ставки по депозитным сертификатам выше, чем по сберегательным счетам, и чем продолжительнее срок сертификата, тем выше ставка по нему. Объявления о текущих ставках по депозитным сертификатам вывешиваются в помещениях банков, а средние ставки публикуются в финансовой прессе.

Еще одним хорошо известным сберегательным инструментом, характеризующимся крайне низкими риском и доходом, является полис страхования жизни. Владелец полиса может взять у страховой компании ссуду в размере, не превышающем выкупной стоимости полиса, а на сумму, уплаченную сверх необходимой для покрытия стоимости страхования, начисляется небольшой процент.

Инвесторы, работающие с инвестиционными портфелями стоимостью в миллионы долларов, обычно покупают свободнообращающиеся депозитные сертификаты и т.н. «коммерческие бумаги». Обычно выпускаемые с номиналами 100 000 долл. и более, крупные сертификаты могут быть проданы владельцем до истечения их срока. «Коммерческая бумага» представляет необеспеченный краткосрочный долг финансовых компаний, промышленных корпораций или банковских холдинговых компаний.

Казначейские долговые обязательства с первоначальными сроками от одного до десяти лет называются среднесрочными казначейскими облигациями, или нотами, а со сроками свыше десяти лет известны как (долгосрочные) казначейские облигации, или бонды. В отличие от казначейских векселей, которые не приносят процентного дохода, по среднесрочным и долгосрочным казначейским облигациям проценты выплачиваются раз в полгода по купонной ставке, указанной на их лицевой стороне.

Финансирование корпораций осуществляется двумя способами: на основе разделения ответственности и прибылей, связанных с владением собственностью (выпуск акций), и путем заимствования необходимых средств (выпуск облигаций). Облигации корпораций предусматривают полугодовые процентные платежи и погашение основной суммы долга при наступлении срока. Обычно эти облигации выпускаются на срок от 5 до 30 лет.

Обычно эти облигации выпускаются на срок от 5 до 30 лет.

Между держателем облигаций и компанией, их выпускающей, подписывается контракт, который предоставляет держателю определенное право регресса (взыскания) в случае неисполнения эмитентом своих обязательств. Платежи по облигациям могут гарантироваться залогом материальных активов эмитента; так, в трастовых сертификатах на оборудование указываются конкретные его виды (железнодорожные вагоны, сельскохозяйственные машины или самолеты), которые могут быть проданы, чтобы расплатиться с кредиторами. Необеспеченные облигации, как следует из самого их названия, не имеют какого-либо конкретного обеспечения, однако в контракт между эмитентом и держателями, как правило, включается обязательство эмитента воздерживаться от выпуска «старших» (предоставляющих больше прав) облигаций и совершения иных действий, наносящих ущерб держателям облигаций.

Вероятность исполнения долговых обязательств зависит от характеристик самого эмитента и от общей экономической ситуации. В финансовой прессе широко публикуются рейтинги облигаций, в соответствии с которыми и корпоративные, и муниципальные облигации разбиваются на группы по уровню их инвестиционного качества. Чем выше прибыль и предсказуемость результатов деятельности фирмы, тем выше рейтинг ее долговых обязательств и выше цена, которую инвесторы готовы за них заплатить.

Инвестиции в акции.

Акция представляет собой долю в собственности на фирму. Существует два основных типа акций, в которые инвесторы вкладывают деньги, – привилегированные и обыкновенные (обычные) акции.

По своим характеристикам привилегированные акции во многом сходны с долговыми инструментами. Как правило, владельцы привилегированных акций имеют право на получение фиксированных дивидендов (аналог процента по облигациям) до того, как будут выплачены какие-либо дивиденды держателям обыкновенных акций. Регулярная выплата дивидендов по привилегированным акциям не является контрактным обязательством эмитента и производится по решению совета директоров корпорации. В большинстве случаев выпускаются кумулятивные привилегированные акции: если по каким-либо причинам выплата дивидендов по этим акциям в данном периоде не состоялась, они должны быть выплачены позднее, но обязательно до того, как получат дивиденды владельцы обыкновенных акций. Дивиденды по привилегированным акциям крайне редко не выплачиваются совсем, поэтому в определенной степени их можно рассматривать как процентные платежи. Вместе с тем, в отличие от долговых ценных бумаг, привилегированные акции не имеют фиксированного срока. В случае банкротства корпорации держатели привилегированных акций имеют преимущество перед владельцами обыкновенных акций в оплате своих требований, однако уступают в очередности держателям долговых обязательств.

В большинстве случаев выпускаются кумулятивные привилегированные акции: если по каким-либо причинам выплата дивидендов по этим акциям в данном периоде не состоялась, они должны быть выплачены позднее, но обязательно до того, как получат дивиденды владельцы обыкновенных акций. Дивиденды по привилегированным акциям крайне редко не выплачиваются совсем, поэтому в определенной степени их можно рассматривать как процентные платежи. Вместе с тем, в отличие от долговых ценных бумаг, привилегированные акции не имеют фиксированного срока. В случае банкротства корпорации держатели привилегированных акций имеют преимущество перед владельцами обыкновенных акций в оплате своих требований, однако уступают в очередности держателям долговых обязательств.

Обыкновенные акции в самом прямом смысле представляют собственность акционеров на корпорацию. Акционеры избирают директоров корпорации и тем самым контролируют в конечном счете распределение чистых прибылей корпорации, направляя их на выплату дивидендов либо соглашаясь на реинвестицию в расширение предприятия. Цена акций корпорации на фондовых биржах отражает как текущие результаты ее деятельности, так и перспективы будущих прибылей. Поскольку и те и другие могут быстро меняться, инвестиции в обыкновенные акции являются самыми рискованными из всех инвестиций. В долгосрочной перспективе стоимость акций может упасть до нуля (если компания обанкротится) либо, напротив, значительно подняться (если размеры и прибыли компании будут резко расти либо она окажется поглощенной преуспевающей корпорацией).

Иногда облигации и привилегированные акции корпораций обладают свойством конвертируемости – их можно обменять на обыкновенные акции фирмы. Так как это право способно существенно повысить рыночную стоимость данных инструментов, конвертируемые ценные бумаги всегда имеют более низкую текущую доходность по сравнению с неконвертируемыми облигациями и привилегированными акциями того же эмитента.

Фьючерсные контракты.

Хотя и не столь распространенные, как сделки с акциями и облигациями, операции хеджирования инвестиций с помощью товарных фьючерсных контрактов стали возможными с момента открытия в 1842 в Чикаго срочной товарной биржи «Чикаго борд оф трейд». Фьючерсный контракт конституирует сделку обмена в установленное время в будущем (англ. future – будущее) стандартизированного товара (пшеницы, золота, казначейских векселей, франков) на наличные деньги. На рынке продаются и покупаются самые разнообразные фьючерсные контракты. Фьючерсный рынок обеспечивает эффективное переложение риска на тех, кто готов его нести, – спекулянты получают компенсацию за то, что принимают на себя риск хеджеров. Кроме того, фьючерсные рынки являются источниками информации о предполагаемых будущих ценах на товары.

Фьючерсный контракт конституирует сделку обмена в установленное время в будущем (англ. future – будущее) стандартизированного товара (пшеницы, золота, казначейских векселей, франков) на наличные деньги. На рынке продаются и покупаются самые разнообразные фьючерсные контракты. Фьючерсный рынок обеспечивает эффективное переложение риска на тех, кто готов его нести, – спекулянты получают компенсацию за то, что принимают на себя риск хеджеров. Кроме того, фьючерсные рынки являются источниками информации о предполагаемых будущих ценах на товары.

Например, фермер, на полях которого кукуруза созреет не ранее, чем через три месяца, может гарантировать себе получение определенной цены за нее, продав фьючерсные контракты на урожай. В свою очередь, потребители зерновых, покупая фьючерсные контракты, имеют возможность обеспечить гарантированные будущие поставки по фиксированной цене и таким образом устранить ценовой риск. Посредником в этом процессе зачастую выступает биржевой спекулянт, который занимает «длинную» или «короткую» позицию (т.е. покупает или продает фьючерсы) в надежде получить прибыль в результате предстоящих колебаний цен. Наконец, те, кто интересуется предположениями участников рынка зерновых относительно будущих цен, могут свободно отслеживать котировки фьючерсных контрактов.

Опционы.

Опцион – это контракт, дающий его владельцу право продать (опцион «пут») или купить (опцион «колл») определенное количество ценных бумаг по фиксированной цене до истечения срока действия контракта (названия опционов происходят от английских слов option – выбор, put – выложить, call – затребовать). Почти у всех покупаемых и продаваемых опционов базисным активом являются обыкновенные акции конкретного эмитента, хотя встречаются и опционы на значения нескольких важнейших фондовых индексов (такие опционы не могут быть исполнены в форме покупки или продажи акций). Покупая опционы «пут» или «колл», спекулянт получает возможность заработать огромную прибыль, если цена лежащего в основе опциона актива значительно и быстро изменится в соответствующем направлении, причем рискует он всего лишь премией, уплаченной за опцион. Инвесторы, со своей стороны, покупая опционы «пут» на входящие в их портфели акции либо на определенные фондовые индексы, рассчитываемые по курсам принадлежащих им акций, могут тем самым застраховаться от падения стоимости их инвестиций в случае резкого спада на фондовом рынке. Кроме того, если инвесторы, страхуясь от убытков, продадут опционы «колл» на принадлежащие им акции, у них появляется шанс получить дополнительный доход.

Инвесторы, со своей стороны, покупая опционы «пут» на входящие в их портфели акции либо на определенные фондовые индексы, рассчитываемые по курсам принадлежащих им акций, могут тем самым застраховаться от падения стоимости их инвестиций в случае резкого спада на фондовом рынке. Кроме того, если инвесторы, страхуясь от убытков, продадут опционы «колл» на принадлежащие им акции, у них появляется шанс получить дополнительный доход.

Недвижимость.

Хорошо известной инвестицией, требующей первоначального взноса и последующих платежей по закладной в течение 15–30 лет, является покупка дома. Доходная недвижимость, например многоквартирный дом, может приобретаться на условиях гораздо меньшего по сумме первоначального платежа и приносить т.н. отсроченные доходы (благодаря существованию налоговых льгот) и доходы в форме прироста капитала. Инвестиции в незастроенные участки земли сопряжены с регулярными платежами по ипотечному кредиту и налоговыми платежами, отличаются невысокой степенью ликвидности и могут потребовать значительного опыта и знаний в области застройки.

Взаимные фонды.

В ответ на потребность мелких инвесторов в диверсификации их капиталовложений финансовые учреждения создали разнообразные взаимные фонды, в которых каждый из акционеров владеет небольшой долей крупного хорошо диверсифицированного инвестиционного портфеля. Взаимные фонды денежного рынка предлагают инвесторам диверсифицированные капиталовложения в «коммерческие бумаги», депозитные сертификаты и казначейские векселя. Облигационные фонды вкладывают средства инвесторов в разнообразные долговые ценные бумаги, одни из которых обладают высокой степенью надежности, а другие, наоборот, отличаются повышенным риском. Взаимные фонды, специализирующиеся на инвестициях в акции, владеют набором акций, включающим как консервативные «голубые фишки», так и высокорискованные акции «фирм роста». Инвестиционные фонды, отдающие предпочтение работе с недвижимостью, приобретают закладные или саму недвижимость.

Взаимные фонды выпускают акции и продают их непосредственно инвесторам, часто взимая с них довольно существенную премию, а также, по требованию, выкупают у инвесторов акции по полной стоимости, рассчитанной как доля от рыночной цены представляемых ими активов. Вместе с тем многие взаимные фонды, называемые «фондами без нагрузки», первоначальную комиссию с инвесторов не взимают. Инвестиционные фонды, известные как «закрытые» инвестиционные компании, вообще не продают свои акции непосредственно инвесторам и не выкупают их. Акции таких фондов могут покупаться и продаваться на фондовых биржах. Владение этими акциями дает мелким инвесторам существенные преимущества. Значительная часть выплачиваемых по ним дивидендов может рассматриваться как реализованный прирост капитала и облагаться налогом по гораздо более низкой ставке; кроме того, во многих случаях допускается автоматическое реинвестирование дивидендов без взимания брокерской комиссии или платы за обслуживание. Наконец, акции этих взаимных фондов часто продаются со скидкой с их стоимости, рассчитанной как доля от совокупной стоимости инвестиционного портфеля компании.

Программы 401 (к). Программы по переводу заработной платы, широко известные в США как программы 401 (к), позволяют наемным работникам отчислять фиксированный процент заработной платы на необлагаемые налогом счета, открытые в рамках принятой работодателем программы сбережений и инвестиций. Часть средств на эти счета обычно вносит сам работодатель. Как правило, деньги хранятся на счетах до достижения работником 65 лет и могут переводиться на счета в рамках другой программы, если он поменяет место работы. После принятия в 1982 Налоговым управлением США новых правил, разрешивших реализацию программ 401 (к), они стали быстро расти: если в 1984 средства, накопленные в рамках этих программ, оценивались приблизительно в 100 млрд. долл., то в 1995 они уже превышали 600 млрд. долл.

Коллекционирование.

Предметы искусства, антиквариат, монеты и почтовые марки иногда становятся объектами личных инвестиций, принося инвесторам не только доходы в виде существенного повышения стоимости коллекционируемых вещей, но и эстетическое наслаждение. Вместе с тем уникальные риски, присущие этому рынку, требуют от инвесторов особой осторожности. Активы такого рода обычно продаются на аукционах, поэтому издержки операций с ними могут быть высокими, а сам рынок – неликвидным. Инвестиционное качество предметов коллекционирования часто в решающей степени зависит от имени художника или мастера, создавшего произведение, или даже от субъективного взгляда оценщика. Кроме того, сравнительно дорого обходится хранение коллекций.

Вместе с тем уникальные риски, присущие этому рынку, требуют от инвесторов особой осторожности. Активы такого рода обычно продаются на аукционах, поэтому издержки операций с ними могут быть высокими, а сам рынок – неликвидным. Инвестиционное качество предметов коллекционирования часто в решающей степени зависит от имени художника или мастера, создавшего произведение, или даже от субъективного взгляда оценщика. Кроме того, сравнительно дорого обходится хранение коллекций.

Человеческий капитал.

Как это ни странно, обучение и профессиональная подготовка также являются своеобразными инвестициями. Работник или работодатель платят за обучение в надежде на будущую выгоду или улучшение качества жизни. Люди жертвуют временем и деньгами ради будущего благополучия.

ИНВЕСТИЦИОННЫЙ АНАЛИЗ

Доходы.

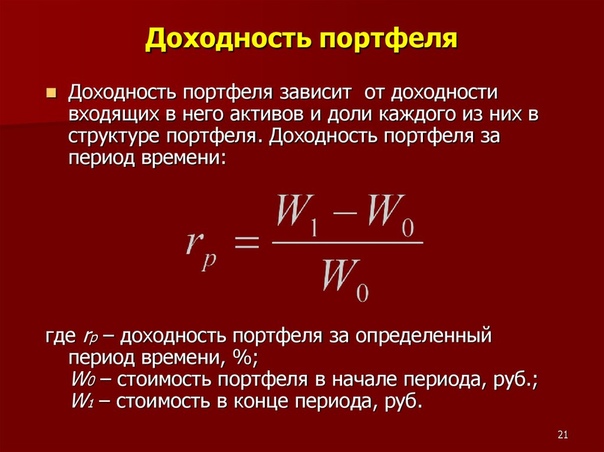

Естественным критерием сравнения инвестиционных альтернатив является норма прибыли, или ставка дохода (доходность), рассчитанная как отношение изменения стоимости к первоначальной стоимости. Алгебраически она может быть выражена следующим образом:

Знаменатель в приведенном уравнении представляет то, что человек заплатил за активы, в которые он инвестировал средства. Числитель заслуживает более пристального рассмотрения. Изменение стоимости инвестиций складывается из текущего дохода и прироста капитала за вычетом отсроченных издержек инвестирования, таких как налоги. Текущий доход означает выгоду, получаемую владельцем актива без его продажи, например дивиденды, выплачиваемые акционерам, или процентные платежи держателям облигаций. Под приростом капитала понимается увеличение стоимости актива за период владения им. Так, например, земля и некоторые редкие произведения искусства имеют свойство с течением времени расти в цене, тогда как здания, сооружения, машины и оборудование со временем обесцениваются. Хотя прирост или снижение стоимости активов могут обусловливаться влиянием многих факторов, основные причины подчас достаточно ясны.

Например, советы директоров корпораций решают, какую часть прибыли выплатить акционерам в качестве дивидендов. Оставшаяся ее часть, вкладываемая в новые проекты, учитывается как «нераспределенная прибыль». Реализация новых проектов повышает стоимость фирмы и, соответственно, ведет к росту цены ее акций, что для акционеров означает прирост капитала. Обыкновенные акции фирм, стремящихся удерживать и реинвестировать прибыль, называются «акциями роста», а фирм, склонных к распределению прибыли, – «доходными акциями».

Второй пример касается облигаций. Они продаются со скидкой – дисконтом (т.е. номинальная стоимость превышает цену продажи), когда рыночная процентная ставка превышает купонную ставку, указанную на лицевой стороне облигации, и, напротив, продаются с премией, когда купонная ставка выше текущей рыночной ставки. По мере приближения срока погашения облигаций размер дисконта или премии уменьшается до тех пор, пока, при наступлении срока погашения, рыночная цена облигации не сравняется с ее номинальной стоимостью.

При калькуляции ставки дохода инвестиционные издержки должны вычитаться из дохода или добавляться к первоначальной стоимости инвестиций. Наиболее заметными из таких издержек являются следующие:

1. Комиссия, взимаемая брокерами по ценным бумагам за совершение сделок и обычно колеблющаяся в пределах от 1 до 5% стоимости ценных бумаг.

2. Рыночный спред, или разница между ценой, по которой инвестор покупает ценные бумаги на бирже, и ценой, по которой он их продает; обычно эта разница велика, когда речь идет о «неходовых» бумагах, и незначительна для ликвидных бумаг.

3. Процент, подлежащий уплате по средствам, заимствованным для финансирования капиталовложений. Ссуды на заемные инвестиции выдаются под т.н. «брокерскую ставку по кредиту до востребования».

4. Подоходные налоги. Дивиденды, проценты и краткосрочная прибыль от прироста капитала (прибыль от продажи ценных бумаг или иных активов, которыми продавец владел менее 6 месяцев) облагаются подоходным налогом по обычным ставкам, а долгосрочная прибыль от прироста капитала облагается по специальной льготной ставке, равной 40% обычной ставки.

5. Расходы, связанные с поиском приемлемого решения. Инвесторы тратят время и деньги на получение информации и управление инвестиционными портфелями.

Ставки дохода могут рассчитываться за любой период времени, но стандартным периодом является один год. В большинстве случаев, однако, доходы на инвестиции выплачиваются чаще или реже, чем раз в год, так что доходность лишь условно принято выражать в годовом исчислении.

Риск.

Конечная стоимость любой инвестиции, даже если она приносит гарантированную сумму наличности, остается величиной неопределенной, поскольку зависит от инфляции и дефляции, сдвигов в предпочтениях потребителей и изменений в инвестиционных и потребительских возможностях. Следовательно, всякие инвестиции в той или иной степени сопряжены с риском. Мы вкратце рассмотрим некоторые инвестиционные риски и способы их снижения.

Инфляция и дефляция.

Когда цены на товары и услуги растут, а покупательная сила денег падает, мы называем это явление инфляцией. Когда цены падают, а покупательная сила денег увеличивается, имеет место дефляция. Изменение цен на все товары и услуги никогда не бывает единообразным – темпы и даже направления изменения могут существенно различаться. Этот риск – риск изменения относительных цен – не следует путать с риском инфляции и дефляции, влияющих на общий уровень цен.

Общие предположения инвесторов о будущих изменениях в уровне цен сказываются на их оценках нормы прибыли (ставки дохода) и, таким образом, находят отражение в рыночной стоимости ценных бумаг. Соответственно, инфляция или дефляция представляют собой инвестиционный риск лишь в той степени, в которой их темпы отклоняются от усредненных ожидаемых темпов. Финансовые инвестиции, приносящие фиксированные доходы, могут серьезно пострадать при неожиданном усилении инфляции и, наоборот, обеспечить дополнительный выигрыш при неожиданной дефляции. Непредвиденная инфляция сокращает стоимость купонных платежей по облигациям, а также других фиксированных платежей, получаемых по пенсионным программам, аннуитетам и страховым полисам. Внезапная дефляция воздействует на эти платежи в противоположном направлении. Стоимость фиксированных платежей, например процентов по облигациям, повышается, и, следовательно, цены на бумаги с фиксированным доходом растут. Иное влияние оказывают инфляция и дефляция на экономические инвестиции. Цены на продукцию инвестируемых отраслей повышаются и понижаются в соответствии с изменением общего уровня цен и, таким образом, относительно невосприимчивы к тому воздействию, которое инфляция и дефляция оказывают на финансовые инвестиции, приносящие фиксированный доход. Так что в периоды внезапного усиления инфляции наиболее выгодными оказываются инвестиции в недвижимость, товары длительного хранения и обыкновенные акции промышленных фирм. В той мере, в какой цены в других странах меняются независимо от цен в стране инвестора, владение иностранной валютой или иностранными ценными бумагами также способно оградить его от воздействия инфляции и дефляции. См. также ИНФЛЯЦИЯ И ДЕФЛЯЦИЯ.

Внезапная дефляция воздействует на эти платежи в противоположном направлении. Стоимость фиксированных платежей, например процентов по облигациям, повышается, и, следовательно, цены на бумаги с фиксированным доходом растут. Иное влияние оказывают инфляция и дефляция на экономические инвестиции. Цены на продукцию инвестируемых отраслей повышаются и понижаются в соответствии с изменением общего уровня цен и, таким образом, относительно невосприимчивы к тому воздействию, которое инфляция и дефляция оказывают на финансовые инвестиции, приносящие фиксированный доход. Так что в периоды внезапного усиления инфляции наиболее выгодными оказываются инвестиции в недвижимость, товары длительного хранения и обыкновенные акции промышленных фирм. В той мере, в какой цены в других странах меняются независимо от цен в стране инвестора, владение иностранной валютой или иностранными ценными бумагами также способно оградить его от воздействия инфляции и дефляции. См. также ИНФЛЯЦИЯ И ДЕФЛЯЦИЯ.

Экономический цикл.

Несмотря на все попытки правительств удержать национальные хозяйства в состоянии непрерывного экономического роста при полной занятости и незначительной инфляции, во всех странах по-прежнему сохраняется циклическое развитие с расширениями и сокращениями производства, экономическими подъемами и спадами. Во времена экономических подъемов оптимистические настроения побуждают инвесторов делать новые капиталовложения в реальную экономику. Волна повышения цен на акции и облигации захватывает и ценные бумаги относительно слабых фирм; перед инвесторами открывается изобилие возможностей выгодного вложения капитала. Во времена экономических спадов отсутствие у инвесторов уверенности в перспективах, высокие реальные процентные ставки и многочисленные банкротства ведут к падению цен на всех рынках. Некоторые акции получили название «оборонительных», так как они обладают способностью сопротивляться влиянию цикла деловой активности. Как правило, это акции фирм, которые предоставляют необходимые услуги вроде коммунальных, либо удовлетворяют насущные потребности граждан, например, производя бакалейные товары, а потому объемы продаж и прибыли остаются здесь относительно стабильными как в благополучные, так и в тяжелые времена.

Диверсификация.

Любая отдельно взятая ценная бумага, материальный актив, отрасль или национальный рынок подвержены риску катастрофических потерь. Ведущие менеджеры могут погибнуть, наводнение может снести дома, у важнейших продуктов могут обнаружиться токсические побочные действия, а мошенничество должностных лиц способно привести к банкротству компании. Тем не менее владение диверсифицированным портфелем инвестиций позволяет резко снизить вероятность серьезных убытков. Диверсификация по активам данного типа, активам разных типов, отраслям и финансовым рынкам, а также международная диверсификация является простым и надежным способом уменьшения риска. У мелких инвесторов, однако, нет возможности приобрести разнообразные активы в количествах, достаточных для диверсификации портфеля. Именно эту возможность им предоставляют взаимные фонды.

Неликвидность.

Во времена экономических спадов, когда доходы невелики, а цены на самом низком уровне, инвестор может оказаться вынужденным с огромными убытками продать активы только для того, чтобы выполнить свои долговые обязательства и иметь минимальный доход. Еще более пугающей выглядит перспектива невозможности ликвидировать инвестиционную позицию по любой цене (из-за отсутствия покупателей) и последующего банкротства. Чтобы оградить себя от риска неликвидности, инвестор может держать в инвестиционном портфеле краткосрочные легко реализуемые ценные бумаги или наличные деньги в количестве, достаточном для удовлетворения вероятных потребностей. В случае крайней необходимости средства можно получить в форме краткосрочного банковского кредита или по полису страхования жизни. Кроме того, политика незаемного инвестирования существенно уменьшает вероятность возникновения ситуации, когда подлежащие уплате суммы превышают текущие поступления.

ЛИЧНАЯ ИНВЕСТИЦИОННАЯ СТРАТЕГИЯ

Знания и опыт.

В условиях современного рынка любой человек может обратиться к профессионалу в области инвестиций и получить от него необходимые консультации и услуги, начиная с простого исполнения сделок и заканчивая полным управлением портфелем ценных бумаг. Тем не менее в любом случае для достижения стабильно удовлетворительных результатов требуется осведомленное участие инвестора в управлении инвестиционным портфелем.

Тем не менее в любом случае для достижения стабильно удовлетворительных результатов требуется осведомленное участие инвестора в управлении инвестиционным портфелем.

Во-первых, многочисленные исследования показали, что всякая новая информация, которая влияет на ожидания инвестора, почти немедленно учитывается в ценах ценных бумаг. Поскольку эти цены довольно точно отражают стоимости, целесообразность уплаты больших комиссионных за брокерские анализы рынка представляется сомнительной. Итоги инвестиционного анализа, предлагаемые одной брокерской фирмой, вероятнее всего, можно получить и в других брокерских фирмах, так что брокерские обзоры содержат информацию, уже учтенную под давлением сил рыночной конкуренции в самих ценах ценных бумаг. Инвесторы, достаточно уверенные в собственном опыте, чтобы заключать сделки при посредничестве недорогих («дисконтных») брокеров, достигают большой экономии на трансакционных издержках. Кроме того, не следует забывать, что инвестиционный анализ – это не что иное, как прогнозирование неопределенных исходов. Несмотря на весь опыт, знания и добрые намерения аналитика, результаты его анализа могут оказаться ошибочными. Чем больше опыта и знаний у самого инвестора, тем меньше для него вероятность неприятных сюрпризов.

Во-вторых, несмотря на строгое регулирование рынков ценных бумаг и деятельности брокерских фирм, денежные рынки печально известны тем, что на них действует множество беспринципных агентов, всегда готовых помочь наивным или беспечным клиентам расстаться с их средствами. Осведомленных инвесторов обмануть гораздо труднее.

В-третьих, грамотный инвестор находится в лучшем по сравнению с консультантом положении в оценке самих целей инвестирования. Кроме того, некоторые инвесторы хорошо чувствуют перспективы тех отраслей, где у них имеется опыт работы. Они в состоянии быстро обнаруживать расхождения между действительной стоимостью ценных бумаг и их рыночными ценами. Компетентные инвесторы могут успешно применить опыт в знакомой им области.

Наконец, хорошо известно, что для фондовых рынков характерны циклические подъемы и падения цен, которые иногда становятся причиной «стадного поведения» крупных и мелких инвесторов (при поддержке инвестиционных консультантов), заставляя их спешно покупать, когда на рынке происходит резкое повышение цен, и не менее спешно продавать, когда цены падают. Такие панические покупки и продажи нередко совершаются непосредственно перед резким поворотом цен. Опытный, независимый в суждениях инвестор, осознав смену настроения друзей, соседей и партнеров, может добиться успеха, следуя инвестиционной стратегии «от противного», т.е. продавая, когда все покупают, и покупая, когда все продают.

Личные особенности.

Люди различаются по своим потребностям и ресурсам; следовательно, не совпадают и оптимальные для них портфельные стратегии. Можно высказать некоторые общие соображения о влиянии личных особенностей на определение инвестиционных целей.

Возраст.

Молодые люди с доходами, достаточными для удовлетворения повседневных потребностей, в отличие от людей пожилого возраста, могут позволить себе рассматривать более долгосрочные инвестиционные перспективы. Они в большей степени готовы рисковать ради получения долгосрочного высокого дохода. Пенсионеры часто зависят от ранее накопленных сбережений и исходят из возможности быстрой ликвидации вложений. Отсюда их склонность к ликвидным, краткосрочным и ориентированным на доход инвестициям.

Уровень дохода.

Люди с доходами, значительно превышающими повседневные нужды, в отличие от тех, кого нужда может заставить изъять инвестиции, чтобы оплатить текущие расходы, отдают предпочтение долгосрочным инвестициям. Инвесторы, величина дохода которых испытывает резкие колебания, как и те, чьи доходы не позволяют рассчитывать на безболезненное покрытие внезапных убытков, должны основное внимание уделять надежности портфеля инвестиций. В любом случае желательно выбирать такие объекты инвестирования, доходы от которых не коррелируются (или даже отрицательно коррелируют) с доходом инвестора и стоимостью его основного имущества. Например, рабочему, занятому в автомобильной промышленности, как и торговцу или домовладельцу из Детройта, следует избегать крупных инвестиций в ценные бумаги компании «Дженерал моторс». Следует также подчеркнуть, что более высокий уровень дохода обычно означает и более высокие ставки подоходного налога. Для инвесторов, вынужденных платить подоходный налог по ставкам выше средней, особенно привлекательными могут оказаться ценные бумаги, доход по которым не облагается налогом, и в реальные инвестиции, дающие право на налоговые льготы, тогда как для людей, платящих налоги по ставкам ниже средней, вполне подходят инвестиции с полностью облагаемым доходом.

Например, рабочему, занятому в автомобильной промышленности, как и торговцу или домовладельцу из Детройта, следует избегать крупных инвестиций в ценные бумаги компании «Дженерал моторс». Следует также подчеркнуть, что более высокий уровень дохода обычно означает и более высокие ставки подоходного налога. Для инвесторов, вынужденных платить подоходный налог по ставкам выше средней, особенно привлекательными могут оказаться ценные бумаги, доход по которым не облагается налогом, и в реальные инвестиции, дающие право на налоговые льготы, тогда как для людей, платящих налоги по ставкам ниже средней, вполне подходят инвестиции с полностью облагаемым доходом.

Уровень благосостояния.

Высокий уровень благосостояния (богатства) защищает инвестора от кратковременных колебаний цен на рынке. Кроме того, как правило, обеспеченные люди проявляют бóльшую готовность рисковать, нежели люди победнее. Наконец, с помощью работников трастовых отделов банков и налоговых консультантов-бухгалтеров значительная часть состояния богатого человека, скорее всего, сохранится, несмотря на инвестиционные неудачи. Так что портфели инвестиций богатых людей отражают долгосрочность инвестиционных намерений, малую потребность в ликвидности и высокую способность рисковать.

Выбор времени.

Простейшая заповедь инвестора гласит – «покупай дешевле, продавай дороже», однако следовать ей на практике нелегко. Когда речь идет об инвестиционных стратегиях, особенно долгосрочных, решающее значение имеет отслеживание цикла на рынке. Другим важным аспектом выбора времени инвестиций является возраст инвестора. Поскольку успешное инвестирование в молодом возрасте может ко времени выхода на пенсию дать хороший доход по принципу сложных процентов, молодые инвесторы с бóльшим желанием, чем пожилые, ограничивают свое текущее потребление, чтобы иметь возможность вложить деньги в активы.

ПРИМЕРЫ ИНВЕСТИЦИОННЫХ ПОРТФЕЛЕЙ

Рассмотрим пять инвестиционных стратегий, направленных на достижение таких целей, как прирост капитала, получение дохода и надежность.

Портфель агрессивного роста капитала.

В данный портфель должны входить «акции роста», т.е. акции, которые приносят небольшой дивиденд либо не приносят его вообще, однако по мере разработки фирмой-эмитентом и появления на рынке новых многообещающих продуктов могут высокими темпами расти в цене. Наряду с «акциями роста» для такого портфеля подходят также имеющие низкий рейтинг и продающиеся с большим дисконтом с номинала облигации, чисто дисконтные облигации, владение жилищной и коммерческой недвижимостью. При управлении портфелем допускаются заимствования под брокерскую ставку до востребования для финансирования инвестиций с более высокой ожидаемой ставкой дохода и открытие иных финансируемых за счет кредита позиций. Риск при этом резко повышается, однако со временем он может оправдаться высокими доходами. Портфелю агрессивного роста наиболее соответствует полис простого срочного страхования. Рассматривать возможность вложения средств во взаимные фонды, отдающие предпочтение портфелям агрессивного роста, имеет смысл только в том случае, если необходимо диверсифицировать активы.

Портфель консервативного роста.

В данный портфель следует включать акции известных фирм, действующих в отраслях с хорошими перспективами развития. Исследования показали, что колебания доходности акций могут быть в существенной степени устранены путем диверсификации (особенно международной) портфеля акций. Для данного портфеля подходят также конвертируемые привилегированные акции и конвертируемые облигации. В зависимости от стабильности потоков наличности и предполагаемой доходности допускается включение в портфель инвестиций, финансируемых с помощью небольшого левереджа, или «рычага» (т.е. заемных средств). Инвестору, стремящемуся к достижению консервативного роста вложенного капитала, следует выбирать взаимные фонды, приоритетной целью которых является рост капитала. Подходят также «закрытые» взаимные фонды.

Портфель агрессивного дохода.

Данной категории инвесторов рекомендуется обращать внимание на акции зрелых фирм, стабильно выплачивающих существенные дивиденды, облигации корпораций или привилегированные акции (в зависимости от ступени шкалы подоходного налога, на которой стоит инвестор), нежилую недвижимость, арендный жилищный фонд и закладные. Инвестиции, финансируемые с помощью кредитов, ведут к росту неопределенности текущего дохода, их следует избегать, за исключением случая, когда речь идет о собственном доме инвестора. Как один из источников дохода может рассматриваться продажа опционов «колл» на обыкновенные акции, которыми владеет инвестор.

Инвестиции, финансируемые с помощью кредитов, ведут к росту неопределенности текущего дохода, их следует избегать, за исключением случая, когда речь идет о собственном доме инвестора. Как один из источников дохода может рассматриваться продажа опционов «колл» на обыкновенные акции, которыми владеет инвестор.

Портфель консервативного дохода.

Основной его целью является сохранение стоимости инвестиций, поэтому доля акций должна быть небольшой; рекомендуется ограничиться акциями компаний коммунального хозяйства и акциями промышленных компаний высокого инвестиционного качества. Из облигационных выпусков корпораций следует выбирать облигации, имеющие высокий рейтинг. Если инвестору приходится платить подоходный налог по высоким ставкам, ему подойдут также надежные муниципальные облигации. Весьма подходящими инструментами являются и депозитные сертификаты. Приобретение недвижимости, за исключением собственного дома инвестора, может оказаться слишком рискованным капиталовложением. Открытия позиций, финансируемых с помощью кредита, следует избегать.

Портфель надежности.

Для него оптимальны инвестиции в инструменты денежного рынка, гарантированные правительством ценные бумаги и краткосрочные депозитные сертификаты. Использование кредита должно быть минимальным. Инвестиции в жилую недвижимость вполне допустимы, но закладные должны ограничиваться небольшими суммами. В портфель могут входить также аннуитеты.

СЛОВАРЬ СПЕЦИАЛЬНЫХ ТЕРМИНОВ

Актив,

объект собственности, являющийся частью приносящего доход имущества инвестора или совокупного имущества предпринимательской фирмы.

Аннуитет (рента), сумма денег, выплачиваемая через регулярные промежутки времени, например ежемесячно или ежегодно, в течение определенного периода – зачастую до самой смерти получателя.

Банкротство,

неспособность фирмы или частного лица расплатиться по долгам.

Бета

– см. Коэффициент «бета».

Варрант

– см. Опцион.

Опцион.

Взаимный фонд,

фонд, который объединяет средства большого числа инвесторов и вкладывает их в диверсифицированный портфель финансовых активов, таких как акции, облигации или ценные бумаги денежного рынка. Взаимный фонд нередко называют также «открытой» инвестиционной компанией, так как обычно он всегда готов продать новые паи (акции) инвесторам, а также выкупить паи у акционеров по их стоимости, равной приходящейся на них доле совокупной стоимости инвестиционного портфеля. Некоторые взаимные фонды при продаже паев взимают комиссию («нагрузку»), поэтому их называют «фондами с нагрузкой». Другие фонды, включая все фонды денежного рынка, такой комиссии не взимают и, соответственно, называются «фондами без нагрузки». В отличие от взаимного фонда, «закрытая» инвестиционная компания, владея столь же диверсифицированным инвестиционным портфелем, не продает новые паи (акции) инвесторам и не выкупает выпущенные в обращение паи. Акции таких корпораций продаются на фондовых биржах, часто с дисконтом относительно стоимости приходящихся на них чистых активов.

Депозитный сертификат,

расписка, удостоверяющая наличие в банке денежного депозита. Депозитные сертификаты аналогичны срочным депозитам, но имеют определенный срок, указанный в сертификате.

Дивиденды,

наличные выплаты акционерам, производимые корпорацией ежеквартально, раз в полгода или ежегодно. Величина дивидендов и регулярность их выплаты определяются решением совета директоров фирмы.

Дисконт (скидка), величина, на которую номинальная стоимость облигации превышает цену ее продажи. Про облигации, продаваемые с дисконтом, говорят, что они продаются по цене ниже номинала.

Длинная позиция,

владение финансовым активом. Ср. Короткая позиция.

Долларовое усреднение,

инвестирование фиксированных сумм денег в обыкновенные акции через регулярные промежутки времени. При таком инвестировании большее число акций покупается, когда цены на них ниже, и меньшее – когда цены выше. Таким образом, средние затраты в расчете на одну акцию оказываются меньше, чем когда через такие же промежутки времени приобретается фиксированное число акций.

Таким образом, средние затраты в расчете на одну акцию оказываются меньше, чем когда через такие же промежутки времени приобретается фиксированное число акций.

Доу – Джонса индекс,

старейший (с 1897) и самый известный индекс цен фондового рынка в США. Промышленный индекс Доу – Джонса, используемый с 1928, базируется на ценах обыкновенных акций 30 ведущих корпораций обрабатывающей промышленности и сферы услуг; вес акций каждого из эмитентов устанавливается пропорционально цене одной акции. См. также Рыночный (фондовый) индекс.

Доходность,

ставка дохода, или норма прибыли, на инвестицию, обычно выражаемая в процентах в годовом исчислении. Текущая доходность ценной бумаги на любой момент времени – это сумма процентных или дивидендных платежей за год, деленная на ее рыночную цену. Суммарная доходность инвестиции может оказаться больше, чем ее текущая доходность, если удастся ликвидировать инвестицию, выручив сумму, превышающую ее текущую рыночную стоимость. Суммарная доходность инвестиции будет меньше текущей доходности, если придется ликвидировать инвестицию за сумму, меньшую ее текущей рыночной цены. Эффективным доходом называют суммарный доход от инвестиции за вычетом подоходного налога.

Ипотека,

или закладная, финансовое обязательство с фиксированным доходом, платежи по которому обеспечиваются залогом недвижимости (земельного участка, зданий, сооружений).

Конвертируемые ценные бумаги,

облигации или привилегированные акции, которые, по желанию их владельцев, могут быть обменены на установленное число обыкновенных акций фирмы-эмитента.

Короткая позиция,

обязательство поставить ценную бумагу или товар, возникающее в результате продажи заимствованных ценных бумаг (короткая продажа) или первоначальной («открывающей») продажи фьючерсного контракта или опциона «колл».

Короткая продажа,

продажа ценной бумаги, не принадлежащей продавцу. Проданные бумаги берутся взаймы у брокера. Существует две разновидности коротких продаж. Если инвестор владеет бумагами, эквивалентными проданным, сделка называется продажей «против сейфа». Поступления от такой сделки, следовательно, остаются в полном распоряжении продавца. Этот вид короткой продажи обычно используется для избежания или отсрочки уплаты налогов на нереализованную прибыль, позволяя инвестору либо остаться собственником ценных бумаг на весь период, необходимый для того, чтобы прибыль квалифицировалась как прирост капитала, либо отложить реализацию прибыли и, следовательно, уплату налога до следующего года. Если инвестор не владеет ценными бумагами, эквивалентными проданным, короткая продажа называется продажей «против книги (счета)». Поступления от продажи остаются у брокера; кроме того, инвестор размещает у него довольно большую маржу (гарантийный депозит) в форме наличных денег на случай повышения рыночной цены акций. Короткие продажи такого рода совершаются в надежде на получение прибыли в результате падения рыночных цен на акции, так как в этом случае взятые взаймы акции могут быть возмещены («покрыты») акциями, купленными по более низкой цене. Однако, если цена акций существенно поднимется, «короткому» продавцу придется внести дополнительную наличность в качестве пополнения гарантийного депозита. При любом виде короткой продажи продавец должен платить брокеру дивиденды.

Существует две разновидности коротких продаж. Если инвестор владеет бумагами, эквивалентными проданным, сделка называется продажей «против сейфа». Поступления от такой сделки, следовательно, остаются в полном распоряжении продавца. Этот вид короткой продажи обычно используется для избежания или отсрочки уплаты налогов на нереализованную прибыль, позволяя инвестору либо остаться собственником ценных бумаг на весь период, необходимый для того, чтобы прибыль квалифицировалась как прирост капитала, либо отложить реализацию прибыли и, следовательно, уплату налога до следующего года. Если инвестор не владеет ценными бумагами, эквивалентными проданным, короткая продажа называется продажей «против книги (счета)». Поступления от продажи остаются у брокера; кроме того, инвестор размещает у него довольно большую маржу (гарантийный депозит) в форме наличных денег на случай повышения рыночной цены акций. Короткие продажи такого рода совершаются в надежде на получение прибыли в результате падения рыночных цен на акции, так как в этом случае взятые взаймы акции могут быть возмещены («покрыты») акциями, купленными по более низкой цене. Однако, если цена акций существенно поднимется, «короткому» продавцу придется внести дополнительную наличность в качестве пополнения гарантийного депозита. При любом виде короткой продажи продавец должен платить брокеру дивиденды.

Коэффициент «бета»,

показатель относительной неустойчивости цен отдельных акций. Определяется путем сопоставления изменений цены акции с изменениями в уровне цен всех других акций, измеряемом фондовым индексом «Стэндард энд Пур 500», для которого коэффициент «бета» равен 1,00. Цена акций с коэффициентом «бета» больше 1,00 имеет тенденцию возрастать или снижаться на больший процент, чем процентное увеличение или уменьшение индекса «Стэндард энд Пур 500», а цена акций с коэффициентом «бета» меньше 1,00 возрастает или падает на меньший процент по сравнению с процентом изменения этого фондового индекса. См. также Рыночный (фондовый) индекс.

Купонная облигация,

облигация, к которой приложены купоны. На каждом купоне указана дата, ранее которой он не может быть погашен. Процент выплачивается при предъявлении отделенного от облигации купона. Ставка купона рассчитывается путем деления суммы полученных за год процентных платежей на номинальную стоимость облигации. См. также Облигация с нулевым купоном.

Маржа,

часть стоимости купленной ценной бумаги, которая в момент покупки должна оплачиваться наличными деньгами. Оставшаяся часть оплачивается за счет кредита брокера. В США размер маржи при покупке акций и облигаций регулируется правилами Комиссии по ценным бумагам и биржевым операциям. См. также Короткая продажа.

Номинальная стоимость,

указанная на лицевой стороне облигации сумма, которая подлежит выплате держателю облигации при наступлении срока ее погашения.

Облигация с нулевым купоном,

облигация, по которой не выплачиваются регулярные проценты, но которая продается с глубоким дисконтом от номинальной стоимости. Держатель такой облигации получает процентный доход благодаря постепенному повышению ее стоимости вплоть до номинальной по мере приближения срока погашения. Покупателям облигаций с нулевым купоном предлагается более высокий по сравнению купонными облигациями суммарный доход, так как в данном случае эмитенты имеют возможность отложить все процентные платежи до наступления срока погашения. Однако рыночная цена облигаций с нулевым купоном гораздо более неустойчива по сравнению с ценами сопоставимых по характеристикам купонных облигаций, а подразумеваемый процентный доход инвестора может ежегодно облагаться налогом как обычный доход. См. также Купонная облигация.

Обыкновенная акция,

единичная доля в собственности корпорации. Владелец обыкновенных акций имеет право на дивиденды – долю прибылей, пропорциональную числу находящихся в его собственности акций, и обычно также право на участие в голосовании по принципу «одна акция – один голос» при избрании совета директоров корпорации. Ср. Привилегированная акция.

Ср. Привилегированная акция.

Опцион,

право купить или продать собственность по установленной цене, называемой ценой исполнения, которое предоставляется в обмен на уплату определенной согласованной суммы денег. Если владелец опциона не воспользуется своим правом до указанной даты, срок действия опциона истекает и его держатель просто теряет деньги, которые он уплатил за опцион. Опционы с очень длительными сроками действия выпускаются непосредственно корпорациями совместно с новой эмиссией ценных бумаг и называются варрантами. См. также Опцион «колл»; Опционы на фондовый индекс; Опцион «пут».

Опцион «колл»,

право купить определенную ценную бумагу у продавца, который обязался ее продать по требованию покупателя по фиксированной цене – «цене исполнения» – в течение установленного периода времени. Стоимость опционов «колл» на обыкновенные акции находится в прямой зависимости от четырех переменных величин: разницы между рыночной ценой акций и ценой исполнения опциона, самой рыночной цены акций, запаса времени, остающегося до истечения срока действия опциона, и показателя неустойчивости (коэффициента «бета») акций. В тех случаях, когда рыночная цена акций превышает цену исполнения опциона, разницу между этими двумя ценами называют «внутренней стоимостью» опциона, представляющей сумму, которую владелец опциона может реализовать путем одновременной продажи акций по рыночной цене и исполнения своего права на покупку этих акций по цене исполнения опциона. См. также Опционы на фондовый индекс; Опцион.

Опцион «пут»,

право продать определенную ценную бумагу покупателю, который обязался купить ее по требованию продавца по фиксированной цене – «цене исполнения» – в течение установленного периода времени. Стоимость опционов «пут» на обыкновенные акции находится в прямой зависимости от четырех переменных величин: разницы между ценой исполнения опциона и рыночной ценой акций, самой рыночной цены акций, запаса времени, остающегося до истечения срока действия опциона, и показателя неустойчивости (коэффициента «бета») акций. В тех случаях, когда цена исполнения опциона превышает рыночную цену акций, разницу между этими двумя ценами называют «внутренней стоимостью» опциона, представляющей сумму, которую владелец опциона может реализовать путем одновременной покупки акций по рыночной цене и исполнения своего права на продажу этих акций по цене исполнения опциона. См. также Опционы на фондовый индекс; Опцион.

Опционы на фондовый индекс,

особый вид опционов «колл» и «пут», основанный на значениях фондовых индексов. Такие опционы продаются и покупаются не на определенные акции, а на определенные индексы. По своим характеристикам они в целом сходны с опционами на акции, однако не могут быть исполнены путем приобретения или продажи ценных бумаг. Если опцион на индекс не был «закрыт» (т.е. продан или выкуплен) до истечения срока его действия, он ликвидируется следующим образом: держатель опциона «колл» получает от продавца сумму, на которую индекс на момент закрытия торгов в день ликвидации опциона превысил цену исполнения опциона, а держатель опциона «пут» получает от продавца сумму, на которую цена исполнения опциона превысила индекс. См. также Опцион «колл»; Опцион; Опцион «пут».

Портфель (инвестиционный), комбинация различных финансовых активов.

Привилегированная акция,

единичная доля в собственности корпорации, дающая владельцу право на получение определенных ежегодных выплат из чистой прибыли фирмы. Дивиденды по привилегированным акциям должны выплачиваться до того, как прибыли компании будут распределены в форме дивидендов между держателями обыкновенных акций.

Рыночный (фондовый) индекс, усредненный показатель курсов ценных бумаг или цен товарных фьючерсов, который должен отражать тенденцию движения цен на рынке в целом либо на рынках отдельных видов ценных бумаг. Среди индексов, наиболее широко используемых в США, – индексы Доу – Джонса для акций промышленных, транспортных и коммунальных компаний и для облигаций, фондовый индекс «Стэндард энд Пур 500», составной индекс Нью-Йоркской фондовой биржи и индекс «Вэлью лайн».

Рычаг,

увеличение потенциального дохода от инвестиции в активы без увеличения инвестированной суммы денег. Чаще всего такое увеличение достигается путем заимствования части средств, необходимых для приобретения актива. Например, акции стоимостью 100 долл. за штуку можно купить на т.н. «марже», заплатив в расчете на одну акцию 50 долл. наличными и 50 долл. за счет кредита брокера. Если рыночная цена акций возрастет на 10% и достигнет 110 долл., инвестор получит прибыль в размере 10 долл. на одну акцию, или 20-процентный доход (до вычета процентов по брокерскому кредиту) на первоначально инвестированные 50 долл. за одну акцию. Напротив, если цена акций упадет на 10%, до 90 долл., убыток составит 10 долл. на одну акцию, или 20% (плюс проценты по брокерскому кредиту). Другой формой рычага является использование «суррогатов» инвестиционных активов, например, варрантов или опционов «колл». Эти инструменты можно приобрести, заплатив лишь незначительную часть цены лежащих в их основе ценных бумаг. Однако их стоимость может резко возрасти, если цена соответствующей ценной бумаги значительно поднимется, равно как и упасть до нуля, если она снизится. См. также Опцион «колл»; Маржа.

Спред,

разница между ценой, по которой ценная бумага может быть куплена, и ценой, по которой она может быть продана. См. также Цены предложения покупателя и продавца.

Технический анализ,

изучение динамики цен и объемов операций по ценной бумаге, товару или рыночному индексу с целью прогнозирования движения цен. Технические аналитики не учитывают в явной форме данные финансовой статистики, относящиеся к отдельным компаниям или общему состоянию экономики, так как они полагают, что эти данные известны всем участникам рынка и, следовательно, отражены в ценах и объемах торговли, являющихся предметом технического анализа. См. также Фундаментальный анализ.

Фонд без нагрузки

– см. Взаимный фонд.

Фонд денежного рынка,

взаимный фонд, который инвестирует средства в высоколиквидные и надежные краткосрочные ценные бумаги. Весь заработанный процентный доход, за вычетом платы за управление инвестициями, обычно не превышающей одного процента, выплачивается акционерам (пайщикам). Как правило, пайщикам разрешается выписывать чеки против текущих остатков на их счетах в фонде. Раньше, до появления фондов денежного рынка, мелкие инвесторы могли приобретать долю во владении ценными бумагами такого рода только опосредованно, через банки, которые выплачивали вкладчикам гораздо меньшую часть заработанных процентных платежей.

Фонд с нагрузкой

– см. Взаимный фонд.

Форвардный контракт,

соглашение о продаже определенного актива по фиксированной цене с поставкой и расчетом в установленное время в будущем.

Фундаментальный анализ,

анализ прибылей, убытков и балансов корпораций с целью прогнозирования изменений цен обыкновенных акций. См. также Технический анализ.

Фьючерсный контракт,

разновидность форвардного контракта, отличительными особенностями которой являются: а) стандартизированные условия контракта; б) торговля этим контрактом на биржах; в) расчеты через клиринговую палату; и г) ежедневный подсчет бумажных прибылей и убытков, называемый «выравниванием по рынку».

Хедж,

метод защиты стоимости инвестиций. Хеджер жертвует возможностью заработать прибыль от повышения стоимости принадлежащего ему актива в обмен на защиту от крупных убытков. Например, инвестор, опасаясь ухудшения конъюнктуры на фондовом рынке, покупает опционы «пут» на входящие в состав его инвестиционного портфеля акции. Если цены действительно пойдут вниз, прибыль, реализованная в результате исполнения опционов «пут», практически компенсирует снижение стоимости портфеля, однако если цены возрастут, инвестор не получит прироста капитала, за исключением случая, когда прирост цены окажется больше стоимости опционов «пут». См. также Опцион «пут».

Ценные бумаги,

контракты или сертификаты (свидетельства), дающие владельцу право на получение определенной суммы денег (как, например, облигации) или право на долю собственности корпорации (как, например, обыкновенные акции).

Цены предложения покупателя и продавца,

в период между торговыми сессиями на фондовых рынках всегда есть потенциальные покупатели и продавцы, которые еще не заключили сделки по желаемым ценам. Ценой предложения покупателя называется самая высокая цена, предлагаемая потенциальным покупателем, а под ценой предложения продавца понимается самая низкая цена, устраивающая потенциального продавца.

См. также ИНВЕСТИЦИОННОЕ БАНКОВСКОЕ ДЕЛО.

Доход инвестора — Источники дохода инвесторов

Содержание статьи:

- Что такое доход инвестора?

- Типы доходов

- Текущий и совокупный доход

Лучший инвестиционный брокер в мире! Советник по сбору инвестиционного портфеля! Индивидуальный инвестиционный счет! |

Доходом инвестора считаются любые ценности (в том числе нематериальные), которые получены им в результате ведения инвестиционной деятельности.

Тип дохода зависит от вида вложений. Наиболее распространенным видом считаются денежные вложения. В таком случае доход оценивается в денежном выражении.

Уровень дохода зависит от многих факторов: ставки процента, условий возврата средств, наличия залога, срока и суммы инвестиций.

Ставка дохода определяется в зависимости от того, насколько рисковым считается проект. Чем выше ставка, тем выше риски, и наоборот.

Практически безрисковым уровнем доходности инвестиций считается тот, когда инвестиции приносят до 7% годовой прибыли. Ставка до 15% относит инвестиции к зоне среднерисковых. И высокорисковые вложения могут принести от 30% прибыли в год и более. Но и шанс потерять весь инвестированный капитал очень высок.

Наиболее распространены финансовые инвестиции.

Инвестор вкладывает средства в покупку ценных бумаг и других финансовых инструментов. В данном случае доходы, получаемые инвесторами исключительно материальные, и представлены в следующих формах: дивиденды, если это предусматривает бумага, процентная прибыль, складывающейся в зависимости от времени владения ценной бумагой, а также фиксированная прибыли, её величина будет равна разнице между ценой покупки и ценой продажи конкретной бумаги. Стоит отметить, что последний вид прибыли часто относят к спекулятивным доходам.

Спекулятивные финансовые инвестиции — вложения в ценные бумаги и денежные обязательства. Подобные инвестиции подразумевают получение дохода в виде процентов, наращения стоимости ценной бумаги, получения отсроченной выгоды.

Спекулятивный доход инвестора складывается в результате краткосрочных вложений в инструменты, обладающие повышенным уровнем волатильности в надежде на то, что будет угадано направление движение рынка.

Также не забывайте, что процентная прибыль по ценной бумаге относится лишь к узкому списку бумаг, а именно к государственным облигациям и векселям, банковским сертификатам и некоторым другим.

Самыми распространенными ценными бумаги являются акции и облигации. Облигации характерны высокой надежностью и низким уровнем дохода. Акции, наоборот, повышенным уровнем риска, но и потенциально высоким доходом.

Доходы инвесторов от прямых (реальных) инвестиций может быть представлен в достаточно разных формах. В денежной, когда инвестор, приобретя долю в компании, ждет повышения её стоимости и в дальнейшем ее продает. Как правило, инвесторы, предпочитающие такой вид заработка, сразу после осуществленных инвестиций влияют различными способами на повышение стоимости компании, что несомненно принесёт им прибыль в будущем.

Также доход складывается из разницы между ценой продажи их доли и ценой покупки. Плюс ко всему доходом инвестора при прямых вложениях можно считать его право собственности на объекты недвижимости компании, оборудование, технологии, лицензии и патенты.

Не менее важно то, что инвесторы получают нематериальный вид дохода от инвестиций. Сложилось устойчивое мнение, что не меньше третьей части в стоимости любого проекта или компании занимает так называемая нематериальная составляющая, а именно узнаваемость бренда, влияние на общественное мнение, доля, занимаемая на рынке и т.д.

Это маркетинговая составляющая, рекламная компания, пиар и просто социальная программа. Другими словами инвестор, желающий, чтобы все узнали его имя, может инвестировать в компании с громким именем, либо в проекты, несущие сильный социальный резонанс и таким образом заявить о себе. Делается это чтобы повысить свой статус, узнаваемость имени и бренда и т.д.

Текущий и совокупный инвестиционный доход

Для того, чтобы рассчитать потенциальный доход, который может получить инвестор необходимо познакомиться с такими понятиями как текущий и совокупный доход, и уметь их различать.

Текущим доходом инвесторов называют поступления, которые получает инициатор вложений на всём протяжении пользования инвестиционным активом.

Простыми примерами будет аренда от ранее приобретенного имущества, услуги лизинга, те же проценты по депозитам, дивиденды и т.д.

Всё это хорошо, но прибыльность вложений складывается не только благодаря текущим поступлениям. Дабы оценить всю полученную прибыль существует понятие совокупного дохода.

Совокупным доходом инвестора называют показатель, включающий себя естественный прирост стоимости объекта вложений плюс текущие поступления от пользования данным объектом.

Инвестиции в ценные бумаги :: Брокерские услуги :: Акционерное общество Актив

Инвестиции в ценные бумаги дают возможность защитить свои накопления от инфляции и получить источник дополнительного дохода. Это одна из самых популярных и доходных форм вложения свободных средств во всём мире, и Россия здесь не исключение.

Несмотря на непростую экономическую ситуацию во всем мире, по оценкам ведущих отечественных и зарубежных специалистов, российский фондовый рынок остается привлекательным для инвесторов и способен принести им существенные прибыли.

Что отличает инвестиции на рынке ценных бумаг от накопления

При накоплении деньги не являются капиталом, а потому зачастую обесцениваются, принося убытки (инфляция национальной и мировых валют, снижение ликвидности накоплений, риск разорения кредитного учреждения). Посредством покупки ценных бумаг вы фактически приобретаете различного рода активы. Рост их стоимости создает доход. Таким образом, торговля ценными бумагами позволяет не только сохранить, но и существенно приумножить вложенный капитал. Кроме того, финансовые институты, в частности банки, выплачивают вкладчику лишь часть дохода в виде заранее установленного процента. А вложения в ценные бумаги – это возможность получить весь заработанный доход.

Инвестиционные стратегии

В зависимости от возможностей, задач и склонности к риску инвесторы, как правило, придерживаются следующих инвестиционных стратегий:

Консервативная. Рекомендуем инвесторам, не склонным к риску. С высокой степенью вероятности оградит вложенные средства от инфляции, но не принесет высоких доходов. Зачастую используется в ситуации, когда рынок акций подвержен сильным колебаниям или переживает спад.

Умеренно-консервативная. Основную часть портфеля составляют облигации, но присутствуют и акции крупнейших предприятий – «голубые фишки». Такая стратегия увеличивает риски, но позволяет получить более высокую доходность.

Умеренно-агрессивная. Основной инструмент в портфеле – «голубые фишки», но присутствуют и государственные облигации. Также в портфель могут быть включены акции предприятий второго эшелона. При использовании умеренно-агрессивной стратегии существенно увеличиваются риски, но и потенциальная доходность серьезно возрастает.

Агрессивная. Агрессивная стратегия не предполагает инвестиций в облигации, портфель состоит из акций предприятий второго, третьего эшелонов, венчурных предприятий. Риски при такой стратегии очень высоки, но именно она способна принести инвестору сверхвысокий доход.

Наличие определенных знаний, времени для отслеживания ситуации на фондовом рынке позволяют инвестору самостоятельно торговать ценными бумагами, то есть использовать брокерские услуги.

Если Вы не обладаете достаточным опытом, воспользуйтесь простым и удобным финансовым инструментом – паевыми инвестиционными фондами.

Торговля ценными бумагами доступна практически каждому. Команда высокопрофессиональных специалистов ФГ «ДОХОДЪ» всегда поможет выбрать соответствующий вашим целям финансовый инструмент, определиться со стратегией, предоставит необходимую аналитическую информацию.

Модельные портфели — СберБанк

Не является индивидуальной инвестиционной рекомендацией в значении статьи 6.1. и 6.2. Федерального закона «О рынке ценных бумаг».

«Индекс МосБиржи полной доходности «брутто» / MOEX Total Return Index, Индекс МосБиржи государственных облигаций / MOEX Russian Government Bond Index Total Return, Индекс Мосбиржи корпоративных облигаций 1-3 (RUCBTR3Y) – фондовые индексы, рассчитываемые ПАО Московская Биржа. Правообладателем Товарных знаков «Индекс МосБиржи» и «MOEX» является ПАО Московская Биржа. ПАО Московская Биржа не дает никаких гарантий и заверений третьим лицам в целесообразности инвестирования в финансовые продукты АО «Сбер Управление Активами», основанные на индексах, рассчитываемых ПАО Московская Биржа. Основанием возникновения отношений между ПАО Московская Биржа и АО «Сбер Управление Активами» является предоставление неисключительной лицензии на использование Товарных знаков «Индекс МосБиржи» и «MOEX». Индекс МосБиржи, рассчитываемый ПАО Московская Биржа и который напрямую ассоциируется с Товарным знаком «Индекс МосБиржи», создан, рассчитывается, поддерживается без привязки к АО «Сбер Управление Активами» и его хозяйственной деятельности. БПИФ рыночных финансовых инструментов «Сбер – Индекс МосБиржи полной доходности «брутто»» (БПИФ рыночных финансовых инструментов «Сбер – MOEX Russia Total Return») – правила доверительного управления фондом зарегистрированы Банком России 15.08.2018 за № 3555. БПИФ рыночных финансовых инструментов «Сбер — Индекс МосБиржи государственных облигаций» – правила доверительного управления фондом зарегистрированы Банком России 24.12.2018 за № 3629. БПИФ рыночных финансовых инструментов «Сбер — Индекс МосБиржи рублевых корпоративных облигаций» – правила доверительного управления фондом зарегистрированы Банком России 25.07.2019 за № 3785. ОПИФ рыночных финансовых инструментов «Сбер – Денежный» правила доверительного управления фондом зарегистрированы Банком России 23.11.2017 года за №3428.

Акционерное общество «Сбер Управление Активами» зарегистрировано Московской регистрационной палатой 1 апреля 1996 года. Лицензия ФКЦБ России №045-06044-001000 от 7 июня 2002 года на осуществление деятельности по управлению ценными бумагами. Ознакомиться с условиями управления активами, получить сведения об АО «Сбер Управление Активами» и иную информацию, которая должна быть предоставлена в соответствии с федеральным законом и иными нормативными правовыми актами РФ, заинтересованные лица до заключения договора доверительного управления могут по адресу: 121170, г. Москва, ул. Поклонная, д.3, корп. 1, 20 этаж, на сайте www.sber-am.ru, по телефону (495) 258 05 34 или в контактно-информационном центре по телефону (495) 500 01 00. Результаты деятельности управляющего по управлению ценными бумагами в прошлом не определяют доходы учредителя управления в будущем. Прежде чем принять решение об инвестировании, необходимо внимательно ознакомиться с договором доверительного управления и декларацией о рисках. Лицензия ФКЦБ России на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами №21-000-1-00010 от 12 сентября 1996 года.